Договор личного страхования: что это и как правильно заключить?

Содержание:

- Виды договоров страхования жизни

- Организационные права и обязанности сторон по договору страхования

- Комментарий к статье 942 Гражданского Кодекса РФ

- От чего зависит стоимость личного страхования – ТОП-5 главных факторов

- Прекращение договора страхования

- Отказ в выплате по договору

- Основные элементы договора страхования

- Срок страхования жизни.

- Форма договора страхования

- Что такое договор личного страхования

- Порядок действий при личном страховании – 6 простых шагов

- Виды страхования при оформлении кредита

Виды договоров страхования жизни

Страхование жизни относится к добровольным видам страхования.

Страховые компании предлагают гражданам различные условия страхования. Наиболее часто используются два вида страхования – рисковое и накопительное. Между этими видами страхования существуют различия. Поэтому и договоры для этих видов страхования — разные.

Основные различия между видами страхования состоят в следующем (эти отличия отражаются и в договорах).

По сроку страховки:

- рисковое страхование заключается, как правило, на небольшой срок;

- накопительное страхование заключается на десятки лет (может быть пожизненным).

По функциям:

- рисковое страхование имеет только функцию защиты от риска;

- накопительное – защищает от риска и одновременно позволяет делать накопления. Поэтому это страхование является смешанным.

По выплатам:

- рисковое не предполагает выплат после страхования и возвращения страховой премии;

- накопительное – позволяет делать накопления по договору и забрать все накопленные деньги после окончания договора.

По стоимости:

- при рисковом страховании страховая премия (стоимость полиса) составляет от 0.1 до 10 процентов от суммы страховой выплаты;

- при накопительном – стоимость устанавливается договором.

Перечисленные обстоятельства полезно иметь в виду при заключении договора страхования.

Существенные условия договора рискового страхования жизни

Существенными условиями такого договора являются:

- сведения о гражданине (застрахованном лице);

- сведения о характере страхового случая, от которого осуществляется страхование (к примеру, причинение вреда жизни или здоровью, смерть, дожитие до определенного возраста);

- размер страховой суммы, то есть суммы, в пределах которой страховщик обязуется выплатить страховое возмещение при наступлении страхового случая;

- срок действия договора.

Перечень существенных условий для договора страхования (в том числе, страхования жизни) установлен Гражданским кодексом РФ. Поэтому при отсутствии в договоре какого-либо из этих условий договор может быть признан незаключенным.

При заключении договора рискового страхования жизни рекомендуется провести его оценку с точки зрения включения в него существенных условий.

Дело в том, что договор, признанный незаключенным, исполнить нельзя. Это означает, что у страховой компании нет обязанности отвечать перед застрахованным лицом по выплате страховой суммы при наступлении страхового случая.

Существует возможность для недобросовестной компании избежать предусмотренной в договоре ответственности за неисполнение обязательства в виде уплаты договорных неустойки, штрафов, убытков, связанных с отказом от исполнения такого договора. Такая компания может сослаться на формальные основания, позволяющие считать договор незаключенным. К таким основаниям, например, может относиться отсутствие в тексте договора существенных условий.

Организационные права и обязанности сторон по договору страхования

| Обязанности страхователя (выгодоприобретателя) | Последствия неисполнения обязанности |

При заключении договора сообщить страховщику обстоятельства, имеющие существенное значение:

|

При сообщении заведомо ложных сведений страховщик вправе потребовать признания договора недействительным с применением в качестве последствий недействительности обращения в доход государства страховых взносов |

| Во время действия договора сообщать страховщику о значительных изменениях в обстоятельствах, сообщенных при заключении договора, если эти изменения могут существенно повлиять на увеличение страхового риска | Страховщик вправе потребовать расторжения договора |

| Уведомить страховщика о наступлении страхового случая по договору имущественного страхования | Страховщик вправе отказать в выплате страхового возмещения |

| Уведомить страховщика о наступлении страхового случая по договору о страховании жизни и здоровья гражданина | Страховщик вправе отказать в выплате страхового возмещения |

| Принять меры для уменьшения убытков при наступлении страхового случая, предусмотренного договором имущественного страхования | При умышленном непринятии мер страховщик освобождается от возмещения убытков, возникших из-за этого (но не от выплаты страхового возмещения |

Суброгация

К страховщику, уплатившему страховое возмещение по договору имущественного страхования, переходит в пределах выплаченной суммы право требования, которое страхователь (выгодоприобретатель) имеет к лицу, ответственному за убытки, возмещенные в результате страхования. Однако условие договора, исключающее переход к страховщику права требования к лицу, умышленно причинившему убытки, ничтожно (ст. 965 ГК РФ).

Прекращение договора страхования

Договор прекращается досрочно, если после его вступления в силу возможность наступления страхового случая отпала или существование страхового риска прекратилось по обстоятельствам иным, чем страховой случай (например, гибель в результате наводнения имущества, застрахованного от пожара). При досрочном прекращении договора страховщик имеет право на часть страховой премии пропорционально времени, в течение которого действовало страхование.

Страхователь (выгодоприобретатель) вправе отказаться от договора страхования в любое время. При досрочном отказе от договора уплаченная страховщику страховая премия не подлежит возврату, если договором не предусмотрено иное.

Исковая давность из договора страхования

О некоторых вопросах, связанных с применением норм Гражданского кодекса РФ об исковой давности, см. Постановление Пленума Верховного Суда Российской Федерации от 29 сентября 2015 года № 43 | «О некоторых вопросах, связанных с применением норм Гражданского кодекса Российской Федерации об исковой давности»

Срок исковой давности по требованиям, вытекающим из договора имущественного страхования, за исключением договора страхования риска ответственности по обязательствам, возникающим вследствие причинения вреда жизни, здоровью или имуществу других лиц, составляет два года (ст. 966 ГК РФ).

Комментарий к статье 942 Гражданского Кодекса РФ

1. В коммент. ст. приведен перечень существенных условий договоров имущественного и личного страхования. При отсутствии согласования в письменной форме какого-либо из этих условий договор считается незаключенным (п. 1 ст. 432, п. 1 ст. 940 ГК), а совершенные сторонами предоставления образуют неосновательное обогащение (п. 1 ст. 1102 ГК).

Согласно абз. 2 п. 1 ст. 432 ГК к числу существенных относятся и те условия, относительно которых по заявлению одной из сторон должно быть достигнуто соглашение (например, о сроке выплаты страхового возмещения). Эти условия правильнее было бы считать случайными, поскольку они не определяют тип заключенного договора, а изменяют обычные условия (подробнее о случайных условиях см.: Иоффе О.С. Обязательственное право. М., 1975. С. 30 — 31).

2. Условие об объекте страхования при страховании имущества призвано отделить застрахованное имущество от незастрахованного (п. 1 ст. 930 ГК). Оно считается согласованным и при отсутствии точного перечня застрахованных вещей. Так, например, суд признал договор страхования заключенным, поскольку в страховом полисе застрахованное имущество определено как оргтехника, принадлежащая третьим лицам и сданная ими в ремонтную мастерскую страхователя (п. 15 письма ВАС N 75).

При страховании деликтной ответственности указывается лицо, риск ответственности которого застрахован; если оно не указано, то считается застрахованным риск самого страхователя (п. 2 ст. 931 ГК).

В случае страхования договорной ответственности необходимо указать договор, на случай нарушения которого происходит страхование (п. 1 ст. 932 ГК).

По договору страхования предпринимательского риска может быть застрахован только риск самого страхователя (п. 1 ст. 933 ГК).

Договор личного страхования должен содержать указание на застрахованное лицо (см. коммент. к ст. 934 ГК). Нередко один договор личного страхования распространяется на несколько застрахованных лиц.

3. Условие о страховом случае (точнее — страховом риске) содержит перечень тех обстоятельств, которые при их наступлении будут считаться страховыми случаями, обосновывающими право страхователя (выгодоприобретателя) на страховую выплату. Эти обстоятельства должны обладать признаками вероятности и случайности наступления.

В договоре называется не только само страховое обстоятельство, но и вызывающие его причины (например, гибель имущества от огня, возникновение убытков от предпринимательской деятельности вследствие порчи товаров). При описании страхового риска часто указывают дополнительные признаки, характеризующие будущий страховой случай: цель использования транспортного средства (например, учебная езда), эксплуатация имущества лично страхователем, кража со взломом и т.п.

4. Условие о страховой сумме определяет верхний предел страховой выплаты в случае имущественного страхования (п. 1 ст. 929 ГК) и размер страховой выплаты в случае личного страхования (п. 1 ст. 934 ГК). При установлении страховой суммы должны соблюдаться предписания ст. 947 ГК.

5. Условие о сроке действия договора есть установление периода страховой защиты по договору. Вредоносные обстоятельства, имевшие место в этот период, считаются страховыми случаями (см. также коммент. к ст. 957 ГК). Истечение срока действия договора не прекращает охранительных обязательств сторон (например, обязательства по выплате страхового возмещения или обязательства по уплате просроченных страховых взносов).

6. Условие о цене за страховую услугу (размере страховой премии) не является существенным. Если цена не указана, то она определяется на основании п. 2 ст. 954 и п. 3 ст. 424 ГК.

От чего зависит стоимость личного страхования – ТОП-5 главных факторов

Поговорим о стоимости страховых услуг. У каждого страховщика свой подход к ценообразованию, но базовые правила формирования тарифов во всех компаниях примерно аналогичны.

Значение имеют как индивидуальные характеристики клиента, так и параметры страхового полиса, который он приобретает.

Рассмотрим наиболее важные с точки зрения стоимости факторы.

Фактор 1. Возраст и пол страхователя

Чем старше клиент, тем дороже ему обойдутся услуги. Минимальные тарифы предусмотрены для молодых людей, не имеющих хронических заболеваний и вредных привычек. Для клиентов детского возраста действуют особые программы страхования.

Мужчины всегда платят больше за медстраховки и полисы страхования жизни. Это связано с повышенными рисками, которым подвергается мужское население на работе и в быту.

Фактор 2. Род деятельности страхователя

Существует список профессий, представители которых платят по повышенным тарифам. Это сотрудники МЧС и силовых ведомств, каскадёры, испытатели, рабочие опасных производств, врачи, работающие в инфекционных отделениях.

Фактор 3. Срок действия договора страхования

Чем длительнее срок договора, тем дороже полис. Это вполне логично – время повышает вероятность возникновения страховой ситуации. Дороже всего обходятся пожизненные страховки, но такой тип договора заключается довольно редко.

Фактор 4. Размер страховых премий

Есть договоры, в которых страховую сумму определяет сам страхователь. Однако чем больше потенциальные выплаты, тем больше придётся заплатить по страховому взносу. Задача клиента – найти оптимальное соотношение между этими двумя показателями.

Фактор 5. Статистические данные и таблицы смертности

В каждом регионе свои экологические и экономические условия. От этих факторов зависит продолжительность жизни, предрасположенность к определённым заболеваниям, другие важные для страховщиков показатели.

Региональные отделения страховых фирм обязательно ориентируются на статистику, таблицы заболеваемости и смертности и прочие данные.

Прекращение договора страхования

1. Если после заключения договора страхования до окончания срока его действия, возможность наступления страхового случая отпала. По причине гибели имущества, которое было застраховано или прекращение деятельности в связи, с занятием которой было произведено страхование.

2. Кроме того законом предусмотрена возможность отказа страхователя от договора страхования в любое время, до окончания срока его действия.

Если досрочное расторжение договора страхования произошло по причине указанной в п.1 то страхователю возвращается часть страховой премии ранее им уплаченной, пропорционально времени действия договора страхования.

В случае указанном в п.2 страховая премия или её часть страхователю не возвращается, если условиями договора не предусмотрено иное.

Отказ в выплате по договору

Существуют случаи, когда страховая сумма может быть не выплачена. Чаще всего это связано с нарушениями страхователем условий страхового документа:

- предоставление неверных сведений;

- умышленная организация страхового случая;

- получение выгодоприобретателем возмещения ущерба от других лиц;

- другие случаи.

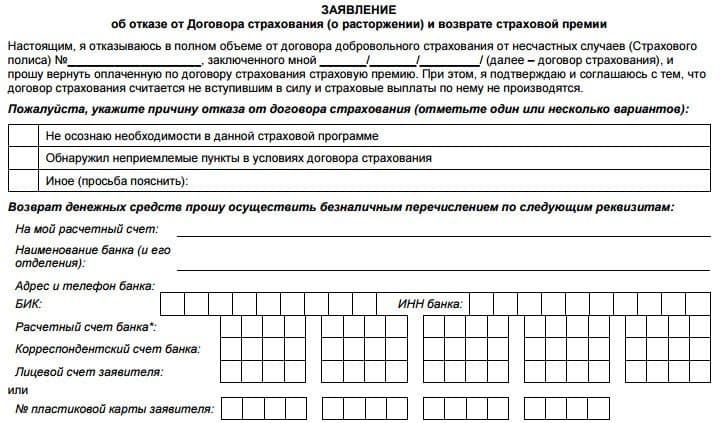

Страхователь имеет право на отказ от страховки в срок, определенный законом. Для этого нужно обратиться к сотруднику СК и написать заявление.

На основании статьи № 946 ГК РФ страховая компания освобождается от выплаты компенсации по ущербу, если он возник в результате следующих случаев:

- ядерный взрыв или радиоактивное заражение;

- боевые действия;

- гражданские волнения и забастовки.

Рекомендуем вам прочитать про лица и особенности договора страхования гражданской ответственности в данном материале.

Основные элементы договора страхования

Предмет договора. Предмет договора может быть определен как услуга несения страхового риска в рамках страховой суммы. Она заключается в том, что страховщик берет на себя бремя несения риска потери конкретных материальных и нематериальных благ.

Права и обязанности сторон. Главная обязанность страховщика заключается в том, чтобы своевременно произвести страховую выплату при наступлении страхового случая. Кроме того он должен зафиксировать факт наступления страхового случая в страховом акте и обязан сохранять тайну страхования. Договор страхования может предусматривать и другие обязанности страховщика.

К обязанностям страхователя относится своевременная уплата страховых взносов. При заключении договора он должен сообщить страховщику обстоятельства, которые имеют существенное значение в определении вероятности наступления страхового случая. В сроки, которые установлены договором страхования, страхователь обязан сообщить страховщику о наступлении страхового случая. Договор может предусматривать и иные обязанности страхователя.

Условия выплаты страховой суммы. Предусмотрено представление страхователем документов при наступлении страхового случая. Необходимо иметь полис, заявление о выплате страхового возмещения, паспорт, а также документы, подтверждающие наступление страхового случая и интерес страхователя в сохранении застрахованного имущества. Если страховую выплату получают наследники, к указанным документам необходимо добавить свидетельство ЗАГСа о смерти страхователя и документ, удостоверяющий вступление в права наследования.

Отмечается, что страховая выплата производится после составления страхового акта, который составляет страховщик или уполномоченное им лицо. В случае необходимости страховщик может запросить у компетентных органов сведения, которые относятся к страховому случаю.

Ответственность сторон. Предусматривается ответственность за неисполнение или ненадлежащее исполнение обязательств по договору, за просрочку выплаты страхового возмещения или внесения очередного страхового взноса. Виновная сторона обязана возместить другой стороне причиненные убытки.

Изменение договора. Предусмотрено, что возможны случаи увеличения или уменьшение страховой суммы по согласию сторон. Переход прав и обязанностей к правопреемнику в случае реорганизации страхователя – юридического лица — возможен только с письменного согласия страховщика. Также по письменному соглашению сторон договор может быть изменен и в других случаях, предусмотренных действующим законодательством.

Срок действия договора. Срок договора является одним из существенных условий. Дело в том, что от него полностью зависит размер страховой премии. Чем короче срок, тем меньше премия, ибо риск наступления страхового случая сокращается, и наоборот.

Окончание действия договора. Договор страхования досрочно прекращается в случаях:

· гибели застрахованного имущества по причинам, не вызывающим наступление страхового случая;

· прекращения предпринимательской деятельности, риск которой был застрахован.

Кроме того, страхователь сам может отказаться от договора. В таком случае, если что-то иное не предусмотрено договором, страховая премия, уплаченная страховщику, возврату не подлежит.

Обязательства по настоящему договору могут быть прекращены и в других случаях, которые предусмотрены законом. Следует учесть, что прекращение действия договора не освобождает стороны от ответственности в случае его нарушения.

Конфиденциальность. Данным пунктом предусматривается, что условия договора, дополнительные соглашения к нему и другая информация, которую страховщик получил по договору, являются конфиденциальными и разглашению не подлежат.

Разрешение споров. Все возникающие между сторонами споры и разногласия, которые не нашли своего отражения в тексте договора, будут разрешаться переговорами. При недостижении взаимопонимания в процессе переговоров споры будут разрешаться в судебном порядке.

Дополнительные условия и заключительные положения. Могут быть предусмотрены дополнительные условия к договору. Все изменения и дополнения к договору признаются действительными, если они совершены в письменной форме и подписаны сторонами. Во всем, что не предусмотрено договором, стороны руководствуются действующим законодательством и Правилами страхования. Количество экземпляров договора, адреса и платежные реквизиты сторон.

Срок страхования жизни.

Из множества различных видов страхования жизни, доступных для потребителей, термин страхование жизни обычно считается самым недорогим из этой серии. Как правило, полис страхования жизни выплачивает денежное пособие названному бенефициару в случае смерти застрахованного. Популярные виды страхования включают в себя: всю жизнь, переменную жизнь и срок жизни. В то время как часть премии в полисе страхования жизни или переменной жизни входит в инвестиционный фонд, никакая часть премии в полисе срочного страхования жизни не используется в инвестиционных целях. Короче говоря, страховые взносы в страховом полисе. Срочные полисы – безусловно самая дешёвая форма страхования – по крайней мере, в начале. Например, 30-летний мужчина, не курящий, может платить 2500$ в год за всю политику в отношении своей жизни с выплатой пособия по смерти в размере 250 000$. Тем не менее, та же политика в форме термина может стоить только 300,00 долларов в год. Тем не менее, вся премия в отношении политики в области жизни никогда не увеличивается с годами, а также приводит к накоплению денежных средств, которые могут быть использованы или заимствованы в любое время. Премии по срочному полису будут увеличиваться по мере старения застрахованного. Например, когда 30-летнему мужчине исполняется 70 лет, его ежегодные страховые взносы на этот же срок могут составлять 12 000$ в год, а не 300$ при первом заказе полиса.

Многие потребители предпочитают срочное страхование, чтобы обеспечить своим семьям необходимую безопасность, а затем используют дополнительные средства, которые они заплатили бы за целую жизнь или переменный фонд, для осуществления инвестиций по своему выбору. Соответственно, они тоже приобретают страхование жизни и используют средства для инвестиционных целей (IRA, фонд колледжа, накопления на вторичное жилье), но они просто используют свои средства другим способом, который соответствует их личным потребностям.

Как и в случае большинства страховых планов, при наличии срочного плана жизни застрахованному лицу всё равно придётся пройти базовый медицинский осмотр, проводимый медсестрой (включая анализ крови), чтобы убедиться, что он застрахован. Политика будет действовать до тех пор, пока будут выплачиваться страховые взносы. Срок политики приходит во многих вариантах. Но наиболее популярными моделями являются годовая, 7-летняя и 10-летняя политика. Ежегодные полисы имеют премию, которая увеличивается незначительно каждый год, в то время как семилетние и 10-летние полисы включают премии, которые остаются неизменными в течение 7 или 10 лет.

Форма договора страхования

Договор страхования заключается в письменной форме, несоблюдение которой влечет за собой недействительность страхования (кроме обязательного государственного страхования). Письменная форма может представлять собой единый документ в виде договора страхования или страховой полис. Допускается применение разработанных страховщиком стандартных форм договора или полисов по отдельным видам страхования.

Закон различает понятия «действие договора страхования» и «действие страховой защиты». Так, договор уже может вступить в силу, а страховая защита наступит при определенных условиях. Например, при страховании груза по договору перевозки страховая защита начнется только после получения груза перевозчиком.

При регулярном страховании у одного и того же страховщика разных партий груза или товара на схожих условиях стороны могут заключить генеральный договор страхования. По этому договору страховая защита каждой конкретной партии начинается с момента начала перевозки и заканчивается при доставке застрахованного имущества до места назначения.

Что такое договор личного страхования

Договор ЛС – это услуга, предусматривающая выплаты в результате наступления рисков, связанных с человеком. Такая страховка оформляется с помощью договора, который отличается в зависимости от конкретного вида ЛС.

Существует обязательное и добровольное ЛС. Каждый вид следует рассмотреть подробно:

- Обязательное личное страхование – это вид страховки, который регулируется Федеральным Законом. Он указывает о том, что страховые организации, к которым обратились организации и граждане, не вправе отказать в страховании. Сегодня существуют программы, где страхование сотрудников отдельных сфер обязательно. Организации, не относящиеся к таковым, могут оформить медицинскую страховку.

- Добровольное личное страхование. Оформляется исключительно по желанию человека. Такой полис, как правило, стоит дороже, чем обязательное страхование, а договор предусматривает больше возможностей для клиента. Для того чтобы стать владельцем добровольной страховки, нужно обратить в любую страховую компанию. Гражданин, планирующий приобрести страховку такого вида, должен понимать, что страховщик вправе отказать в ее выдаче, если сочтет страхуемого неблагонадежным.

Личное страхование классифицируется на отдельные направления:

- По типу выплат. Платежи могут быть регулярными с ежемесячными траншами.

- По длительности. Выделяют краткосрочное страхование, среднесрочное и долгосрочное. Краткосрочный договор действителен в течение одного года, среднесрочный – в течение 1-5 лет, срок долгосрочного страхования превышает 5-ти летний срок.

- По объему ответственности. Страховой полис предусматривает потери трудоспособности, оказание врачебной помощи, получения инвалидности, риск смерти либо дожития. Личное страхование может быть медицинским, пенсионным, комбинированным и пр.

- По количеству застрахованных лиц. Полис может быть групповым, защищая интересы сразу нескольких лиц либо оформляться индивидуально.

Порядок действий при личном страховании – 6 простых шагов

Будучи коммерческими структурами, заинтересованными в привлечении новых клиентов, страховые организации стремятся максимально облегчить пользователям процесс оформления договора. Потому процедура личного страхования проста и понятна каждому рядовому гражданину.

Однако следует заранее изучить все нюансы и особенности страхового процесса, поскольку наряду с быстротой оформления полиса значение имеет и качество страховых услуг, а также прямая выгода для страхователя.

Совет: действуйте согласно разработанной экспертами пошаговой инструкции.

Шаг 1. Выбираем страховую компанию

Современный страховой рынок чрезвычайно многообразен и насыщен. Свои услуги предлагают сотни компаний различного уровня.

Чтобы выбрать действительно надёжного страховщика, обращайте внимание на следующие показатели:

- год основания фирмы – чем старше организация, тем больше у неё опыта;

- платежеспособность – сюда входит размер уставного капитала и общее количество выплат по страховым случаям;

- репутация и рейтинг;

- наличие и качество сайта;

- отзывы реальных пользователей.

Часть клиентов оформляет договор традиционным способом – в филиалах и офисах компании. Другая часть пользуется преимуществами информационных технологий и заключает договор через интернет. В последнем случае клиент экономит не только время, но и деньги, поскольку действует напрямую, без агента.

Шаг 2. Определяемся с видом страховки

Выбор страховых программ, особенно в крупных компаниях, весьма обширный. Можно воспользоваться готовым пакетом, а можно составить собственную программу, включив туда лишь те риски, которые для вас действительно актуальны.

Каждый клиент руководствуется своими личными целями, учитывая возраст, профессию, образ жизни, прочие факторы. Чем больше рисков включено в договор, тем дороже вам обойдутся услуги.

Шаг 3. Собираем документы

Для некоторых страховок достаточно лишь паспорта. При оформлении полисов медстрахования учитывается состояние здоровья клиента, поэтому могут понадобиться справки из медучреждений. Для страхования собственности нужны документы, подтверждающие право владения.

Шаг 4. Подаем заявление

Заполнять анкету или писать заявление требуется не во всех случаях.

Но, например, при оформлении медицинских страховок этот этап обязателен. Знатоки страхового дела советуют писать только правду относительно своего здоровья, образа жизни и наличия вредных привычек.

Если сотрудники узнают, что вы забыли упомянуть о каком-либо хроническом заболевании или, что ещё хуже, сознательно скрыли эти сведения, в выплатах при возникновении страховой ситуации могут запросто отказать.

Шаг 5. Заключаем договор

Самая большая ошибка, которую только может совершить клиент, это подписать договор, не читая. Так поступать нельзя, если, конечно, вы заинтересованы в полноценной защите своих финансов и здоровья.

Читать документ нужно обязательно. И не по диагонали, а вдумчиво и внимательно, включая приложения и примечания. Страхователю нужно знать заранее, как действовать при наступлении страхового происшествия, каковы условия выплат, какие случаи не попадают в категорию страховых.

Шаг 6. Получаем страховой полис

Оплачиваем услуги и получаем на руки свой экземпляр договора. Каждая компания выпускает документы установленного образца, имеющие несколько степеней защиты. Это не касается полностью электронных страховок, подлинность которых подтверждается присутствием полиса с уникальным номером в официальной базе страховщика.

Виды страхования при оформлении кредита

При оформлении кредита необходимо обязательно обратить внимание на вопрос защиты ваших обязанностей от различных рисков. Существует несколько разновидностей страхования кредитов

Страхование жизни и здоровья при кредите

Оформление полиса страхования жизни и здоровья делается клиентом по доброй воле. Финансовые организации не могут обязывать клиентов оформлять страховку. Но чаще всего бывает так, что если полис не оформляется, банк ограничивает условия выдаваемого кредита.

К примеру, если жизнь страхуется по ипотечному договору, ставка по кредиту будет ниже на несколько пунктов (в среднем от 1 до 5).

Также стоит отметить, что страхование предоставляет возможность решить вопросы, которые относятся к оплате кредита при наступлении страхового случая. При потере страхователем трудоспособности, страховщик сам исполняет обязательства по взятому страхователем кредиту.

Страхование кредита от потери работы

Суть данного вида страхования состоит в том, что страховая фирма оплачивает кредит за заемщика, недобровольно лишенного работы, в течение определенного количества месяцев (чаще всего от 3), в величине платежа по кредитному договору. Данная программа не рассчитана на длительные сроки, но времени, указанного в договоре, обычно хватает на то, чтобы найти новую работу или заработок.

Следует отметить, что если клиент увольняется по собственному желанию, либо его увольняют за несоблюдение условия труда, по соглашению сторон, страховка выплачиваться не будет.

Есть основные страховые случаи, при которых страховщик обязан выплатить страховку. К ним относятся:

- сокращение должности;

- аннулирование договора при ликвидации или смене собственника организации;

- потеря трудоспособности;

- сокращение при «декретной» должности;

- призыв на военную службу и др.

Застраховаться по этой программе можно при любом виде кредита — автокредите, ипотечном, потребительском кредите или по кредитной карте.

Чаще всего страховка оформляется в день оформления кредита. Но также, при желании, ее допускается сделать и самому. Для этого клиенту необходимо обратиться в кредитующее отделение.

Страхование от потери работы очень полезно и имеет массу преимуществ:

- кредит оплачивается вовремя страховой компанией;

- не портится кредитная история;

- есть время для поиска нового заработка или работы;

- ответственность за исполнение финансовым обязательствам по выплате кредита не падает на родственников, поручителей;

- оформление страховки не занимает много времени и денег (от 0.4 % до 2% от размера предоставляемого кредита).

Страхование риска непогашения кредита

Данный вид страхования кредита появился, чтобы уменьшить различные риски в отношениях между кредитором и получателем кредита. Кредитующая организация не уверена в абсолютном возврате кредита, так же как и получающий кредит клиент. Поэтому для банка это является единственным гарантом возвращения денег, даже в случае финансовых трудностей у страхователя.

Для берущего кредит клиента, этот вид также имеет ряд преимуществ: займ берется без залога и поручительства и страхуется от невыплаты.

Необходимо отметить, что часть обеспечения все-таки нужно будет предоставить (распространяется на размер %).

Получить данную страховку можно как в банке, так и у страховщика. Обычно банк сам страхует риски непогашения кредита и разъясняет клиенту все минусы и плюсы этого вида страховки.

Но клиент также может застраховаться и самостоятельно. Для этого ему необходимо для начала узнать условия страхования в компании, и в случае, если они его устроят, предоставить полный пакет документов, необходимый для оформления страхового полиса. Часто он совпадет с тем, что подается при подаче заявки на кредит, но страховая вправе потребовать предоставить любые документы, указанные в перечне самого страховщика.

Строго говоря, оплата по страхованию кредита лежит на заемщике, несмотря на тот факт, что организация, выдавшая кредит, является страхователем. Все взносы выплачивает также клиент банка, для которого кредит, взятый на таких условиях, очевидно, будет более дорогим. Размер страховой премии обычно варьируется от 1 до 10 процентов.

Размер страховки рассчитывается от размера кредита. Чем меньше размер франшизы, оговоренный в полисе, тем больше будет сумма страховки. Франшиза — это часть кредита, под которую клиент дает залог.

Ставка по договору страхования будет ниже при некоторых условиях:

- у клиента нет других финансовых обязательств;

- наличие других страховок;

- время существования юридического лица.