Особенности трансфертного ценообразования

Содержание:

- The Arm’s Length Principle

- Расчет трансфертной цены по НК РФ

- История возникновения

- Delivery method

- Анализ сопоставимости

- Что день грядущий нам готовит?

- Transfer Pricing and Taxes

- ПРАКТИКА РОССИЙСКИХ КОМПАНИЙ В ОБЛАСТИ ТРАНСФЕРТНОГО ЦЕНООБРАЗОВАНИЯ

- Advantages of this distance/online learning course on Transfer Pricing

- The Five Transfer Pricing Methods

- МЕЖДУНАРОДНОЕ РЕГУЛИРОВАНИЕ ТРАНСФЕРТНОГО ЦЕНООБРАЗОВАНИЯ

- Цели использования трансфертных цен

- Налоговые риски трансфертного ценообразования

The Arm’s Length Principle

Most countries have transfer pricing rules in their domestic tax legislation. In a nutshell, these rules provide that the terms and conditions of controlled transactions may not differ from those which would be made for uncontrolled transaction (remember: transactions between independent enterprises). This is referred to as the arm’s length principle.

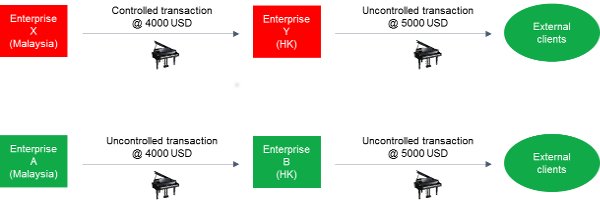

Let’s go back again to our example.

The price for the sale of one piano should be similar to the price for a sale of a similar piano between independent enterprises. The below chart illustrates this: (green shows independence, red association).

Расчет трансфертной цены по НК РФ

Расчет целесообразно начать с интервала рентабельности затрат, который устанавливается по правилам ст. 105.8 НК РФ: используются значения рентабельности, определяемые по результатам не менее четырех сопоставимых сделок, в том числе совершенных налогоплательщиком, при условии, что указанные сделки совершены с лицами, не взаимозависимыми с налогоплательщиком, либо на основании данных финансовой отчетности не менее четырех сопоставимых организаций.

Пример 1.

Валовая рентабельность затрат четырех рекламных агентств по размещению рекламы на первом федеральном канале составила 10%, 16%, 20% и 24%.

Определим минимальное значение интервала рентабельности затрат.

Частное от деления на четыре числа значений рентабельности (4) в выборке, образованной в соответствии с НК РФ, является целым числом (1). Минимальным значением интервала рентабельности признается среднее арифметическое значения рентабельности, имеющего в выборке порядковый номер, равный этому целому числу, и значения рентабельности, имеющего следующий по возрастанию порядковый номер в этой выборке. То есть минимальное значение равно 13% ((10% + 16%) / 2).

Определим максимальное значение интервала рентабельности.

Произведение 0,75 и числа значений рентабельности в выборке (4), образованной в соответствии с НК РФ, является целым числом (3). Максимальным значением интервала рентабельности признается среднее арифметическое значения рентабельности, имеющего в выборке порядковый номер, равный этому целому числу, и значения рентабельности, имеющего следующий по возрастанию порядковый номер в этой выборке. То есть максимальное значение равно 22% ((20% + 24%) / 2).

Согласно НК РФ, если валовая рентабельность затрат продавца, являющегося стороной анализируемой сделки, по указанной сделке находится в пределах интервала рентабельности, для целей налогообложения признается, что цена, примененная в сделке, соответствует рыночным ценам. Если валовая рентабельность меньше минимального значения, то цена сделки определяется исходя из фактической себестоимости оказанных услуг и валовой рентабельности затрат, которая соответствует минимальному значению интервала рентабельности.

Пример 2.

Продолжим условия предыдущего примера и предположим, что в стоимость услуг исполнителей входит 200 тыс. руб. (размещение в СМИ), 50 тыс. руб. (рассылка предложений) и 100 тыс. руб. (продвижение товаров). Месячная зарплата менеджера, работающего с исполнителями, равна 30 тыс. руб., страховые взносы – 9 тыс. руб., услуги связи стоят 1 тыс. руб., аренда рабочего места (4 кв. м) – 4 тыс. руб. Допустим, менеджер дочернего предприятия выполнил заказ на все три вида услуг материнской компании за полмесяца.

На рекламу в СМИ и продвижение товаров ушло по 40% + 40% рабочего времени менеджера, оставшиеся 20% – на рассылку.

Итак, сумма затрат менеджера равна 44 тыс. руб. за месяц, за полмесяца она составит 22 тыс. руб. Эту сумму следует распределить между всеми видами услуг. Наиболее объективно разделение по времени организации выполнения данных услуг непосредственными исполнителями.

На первые две услуги будет распределено 8,8 тыс. руб. (22 тыс. руб. x 40%), а на оставшиеся – 4,4 тыс. руб. (22 тыс. руб. x 20%). Себестоимость каждой услуги составит:

– 208,8 тыс. руб. – размещение рекламы в СМИ;

– 54,4 тыс. руб. – рассылка потенциальным клиентам;

– 108,8 тыс. руб. – продвижение товаров на основе маркетингового анализа.

Цена каждой из данных услуг на основе минимального значения интервала рентабельности составит:

– 235,95 тыс. руб. (208,8 + 208,8 x 13%) – размещение рекламы в СМИ;

– 61,47 тыс. руб. (54,4 + 54,4 x 13%) – рассылка потенциальным клиентам;

– 122,95 тыс. руб. (108,8 + 108,8 x 13%) – продвижение продукции.

Напоминаем, что данные значения – это минимальная цена для целей налогообложения. Никто не запрещает выбрать большую цену, хотя она также ограничивается (максимальным значением) во избежание незаконной минимизации налогообложения у нерезидента.

История возникновения

С развитием капитализма постепенно вырабатывались общие подходы в определении окончательной стоимости при сделке. В момент, когда общий рост компаний и их выход на международные рынки нашли свое отражение в активном формировании корпораций и холдингов, выработались определенные правила, и появилось такое понятие, как трансфертное ценообразование.

Первой страной, которой еще в середине прошлого века на законодательном уровне удалось закрепить основные положения данного процесса, является США. Многие государства, в том числе и Россия, гораздо позднее закрепили свои нормы трансфертного ценообразования, основываясь на опыте Соединенных Штатов. В нашей стране это понятие получило свое развитие после распада СССР, а именно с появлением рыночных отношений в экономике в девяностых годах двадцатого века.

Delivery method

QAS Self study

Field of study

Taxes

Course review

This course was last reviewed in February 2021

Prerequisites

This course covers, in detail, the fundamentals of international transfer pricing, as it relates to direct, or income, taxation. Focusing on the OECD Transfer Pricing Guidelines, the course addresses the importance of transfer pricing, the legal framework (in particular the role of tax treaties) and the practical application of the arm’s length principle by way of comparability analysis and use of the OECD transfer pricing methodologies. In addition, the taxation of the digital economy and transfer pricing adjustments are considered, along with transfer pricing documentation and dispute resolution and avoidance mechanisms.

The course is highly recommended for participants with no or limited knowledge and experience with international transfer pricing. However, it is also suitable for those who have previous experience with transfer pricing and wish to refresh or consolidate their understanding of the topic.

While this course is suitable for practising professionals, it is also very useful as additional study material in preparing for the CIOT examination — Advanced Diploma in International Taxation (ADIT – Paper 3 — Transfer Pricing Option). Further information about this qualification can be found at the ADIT website.

No advance preparation is needed for this course.

Study time

- Audio lessons: 6 hours

- Self study: 21 hours

- Further reading (optional)

Access to the course is granted for a period of 12 months, from the date of ordering.

Continuing Professional Education (CPE)

The recommended CPE points for this course are as follows:

- NASBA (The National Association of State Board of Accountancy, US) — 15 points

- CIOT (The UK Chartered Institute of Taxation) — 27 points

- NBA (Nederlandse beroepsorganisatie van accountants) — 27 points

The International Bureau of Fiscal Documentation (IBFD) is registered with the National Association of State Boards of Accountancy (NASBA) as a sponsor of continuing professional education on the National Registry of CPE Sponsors. State boards of accountancy have the final authority on the acceptance of individual courses for CPE credit. Complaints regarding registered sponsors may be submitted to the National Registry of CPE Sponsors through its website.

In addition, IBFD International Online Tax Courses in many cases qualify for CPE credits pursuant to the rules of a number of professional associations other than those listed above. Participants are encouraged to check with their professional and/or national associations to determine eligibility in this respect.

Read more information on CPE points and accreditation for International Tax Courses.

Order this course now by selecting ‘Register Online’ above.

Анализ сопоставимости

Проведение анализа сопоставимости – ключевой аспект обеспечения соответствия действующим правилам

Налогоплательщикам важно проводить анализ сопоставимости для целей обоснования применяемых ими цен. В ходе такого анализа они должны собрать и выбрать сведения о внутренних и внешних сопоставимых сделках (“сопоставимые сделки”)

Настоятельно рекомендуем начинать проведение анализа сопоставимости на ранней стадии.

Сопоставимые сделки – это сделки между независимыми лицами. Сделка может быть квалифицирована как сопоставимая по результатам проведения анализа сопоставимости. Анализ сопоставимости, проводимый в соответствии с установленными правилами, позволяет выбрать сопоставимые сделки, являющиеся наиболее подходящими для целей анализа сопоставимости. Сопоставимые сделки могут быть как внутренними (т.е. сделками между налогоплательщиком и независимыми лицами), так и внешними (т.е. сделками между третьими независимыми лицами). Как правило, требуется определить не менее четырёх сопоставимых сделок, которые могут включать и внутренние сопоставимые сделки.

Основные этапы

Анализ сопоставимости – это достаточно длительный и сложный процесс, который можно разбить на следующие основные этапы:

- сбор и систематизация необходимых сведений о налогоплательщике и его контролируемых сделках;

- анализ полученной информации для целей проведения анализа сопоставимости, включая функциональный анализ;

- выявление требуемых параметров сопоставимости;

- выявление источников информации по сопоставимым сделкам в соответствии с выявленными параметрами сопоставимости;

- поиск и выявление сопоставимых сделок, необходимых для проведения анализа;

- сбор информации и выбор сопоставимых сделок;

- анализ полученной информации по отобранным сопоставимым сделкам;

- проведение анализа сопоставимости;

- внесение корректировок в результаты анализа сопоставимости (при необходимости);

- установление интервала рыночных цен;

- подготовка отчёта по результатам проведения анализа сопоставимости.

Факторы, которые следует учитывать при определении сопоставимости сделок

Коммерческие и (или) финансовые условия сделок, сопоставимые с контролируемыми сделками, должны быть сходными с коммерческими и (или) финансовыми условиями контролируемых сделок.

Следующие факторы следует учитывать при определении сопоставимости сделок:

- характеристики товаров (работ, услуг), являющихся предметом сделки;

- функции, выполняемые сторонами сделки, включая характеристики активов, используемых сторонами сделки, принимаемых ими рисков, а также распределение ответственности между сторонами сделки и прочие условия сделки (“функциональный анализ”);

- условий договоров (контрактов), заключённых между сторонами сделки, оказывающие влияние на цены товаров (работ, услуг);

- экономические условия деятельности сторон сделки, включая характеристики соответствующих рынков товаров (работ, услуг), оказывающие влияние на цены товаров (работ, услуг);

- рыночные (коммерческие) стратегии сторон сделки, оказывающие влияние на цены товаров (работ, услуг).

Требования к информации

При проведении анализа сопоставимости налогоплательщики должны использовать:

- информацию, имеющуюся по состоянию на момент совершения контролируемой сделки, но не позднее 31 декабря календарного года, в котором была совершена контролируемая сделка; или

- данные бухгалтерской отчётности за три календарных года, непосредственно предшествующие календарному году, в котором была совершена контролируемая сделка; или

- данные бухгалтерской отчётности за три календарных года, непосредственно предшествующие календарному году, в котором были установлены цены в контролируемой сделке.

Что день грядущий нам готовит?

Управление вопросами трансфертного ценообразования становится все более важным, но вместе с тем и более проблемным, чем прежде.

Тенденции развития международного права и национальных законодательств (включая российское) в области регулирования трансфертного ценообразования однозначно указывают на значительный перенос бремени доказывания правильности применения цен на плечи участников рынка.

Для корпораций это означает рост затрат на соответствие нормам в области трансфертного ценообразования и необходимость создания эффективных процедур внутреннего контроля.

Есть и положительные перемены. Мировые и национальные правовые институты ориентированы на постепенную выработку единых требований к документации, обосновывающей применение трансфертной цены. Предложенное Регламентом ОЭСР требование о составлении обязательной оправдательной документации было введено в национальные законодательства стран — участников ОЭСР (Германии, Польши, Дании, Венгрии и др.). Тихоокеанская ассоциация налоговых органов разработала Пакет типовой документации по трансфертному ценообразованию. В рамках Евросоюза рассматриваются предложения о разработке единых требований к такой документации.

Это означает, что в перспективе налоговые риски участников рынка будут снижаться: при планировании сделок в новых странах корпорации будут практически уверены в том, что налоговые требования в области трансфертного ценообразования будут такими же, как и в стране их регистрации.

О.Сидоренко

Начальник управления договорной работы

и текущего правового сопровождения

ООО «Группа «Магнезит»

Transfer Pricing and Taxes

To better understand how transfer pricing impacts a company’s tax bill, let’s consider the following scenario. Let’s say that an automobile manufacturer has two divisions: Division A, which manufactures software while Division B manufactures cars.

Division A sells the software to other carmakers as well as its parent company. Division B pays Division A for the software, typically at the prevailing market price that Division A charges other carmakers.

Let’s say that Division A decides to charge a lower price to Division B instead of using the market price. As a result, Division A’s sales or revenues are lower because of the lower pricing. On the other hand, Division B’s costs of goods sold (COGS) are lower, increasing the division’s profits. In short, Division A’s revenues are lower by the same amount as Division B’s cost savings—so there’s no financial impact on the overall corporation.

However, let’s say that Division A is in a higher tax country than Division B. The overall company can save on taxes by making Division A less profitable and Division B more profitable. By making Division A charge lower prices and pass those savings onto Division B, boosting its profits through a lower COGS, Division B will be taxed at a lower rate. In other words, Division A’s decision not to charge market pricing to Division B allows the overall company to evade taxes.

In short, by charging above or below the market price, companies can use transfer pricing to transfer profits and costs to other divisions internally to reduce their tax burden. Tax authorities have strict rules regarding transfer pricing to attempt to prevent companies from using it to avoid taxes.

ПРАКТИКА РОССИЙСКИХ КОМПАНИЙ В ОБЛАСТИ ТРАНСФЕРТНОГО ЦЕНООБРАЗОВАНИЯ

Международное корпоративное налоговое планирование активно используется уже достаточно давно транснациональными корпорациями, а с недавних пор и российскими компаниями

Арсенал инструментов перекачки доходов достаточно обширен, но главное внимание отводится трансфертному ценообразованию в силу относительной простоты его использования

В российском законодательстве регулированию трансфертных цен посвящена ст. 40 Налогового кодекса РФ <18>. Согласно указанной норме, налоговые органы вправе в определенных случаях проверять правильность применения цен по сделкам и в случае отклонения от рыночных цен по идентичным (однородным) товарам, работам, услугам более чем на 20% доначислять налоги и пени, как если бы результаты сделки были оценены исходя из применения рыночных цен.

<18> В российском законодательстве термин «трансфертная цена» не употребляется. Используется лишь понятие «рыночная цена», под которой понимается цена, сложившаяся при взаимодействии спроса и предложения на рынке идентичных (а при их отсутствии — однородных) товаров (работ, услуг) в сопоставимых экономических (коммерческих) условиях (ст. 40 Налогового кодекса РФ). Допустимое отклонение от рыночной цены, не грозящее организации налоговым преследованием, составляет 20% в сторону повышения или понижения. Приведенное определение рыночной цены используется в налоговых отношениях. Но и трансфертное ценообразование напрямую связано с налоговыми платежами, и применительно к российским реалиям оно получило негативную окраску // Караханян С. Трансфертное ценообразование и современные налоговые реалии // http://www.investor.ru/article/32386/273/.

Но такой контроль в сфере трансфертного ценообразования налоговые органы вправе осуществлять только по следующим основаниям:

- между взаимозависимыми лицами;

- по товарообменным (бартерным) операциям;

- при совершении внешнеторговых сделок;

- при отклонении более чем на 20% в сторону повышения или понижения от уровня цен, применяемых налогоплательщиком по идентичным (однородным) товарам (работам, услугам) в пределах непродолжительного периода времени.

Ранее налоговые органы пытались обосновать использование нерыночных цен, указывая на взаимозависимость компаний. Однако ст. 40 НК РФ позволила обойти эти ограничения, устранив прямую зависимость между сбытовой и производящей компаниями. В настоящее время наиболее часто используется основание, связанное с отклонением цен на 20% по идентичным (однородным) товарам.

Судебных споров, связанных с доначислением налогов вследствие неприменения рыночной цены, сегодня много. Однако выиграть их налоговым органам практически невозможно. Дело в том, что закон возлагает обязанность доказывания несоответствия применяемых цен рыночным на налоговый орган, с чем у последнего обычно возникают затруднения. Исключение составляют случаи очевидного занижения цены (например, в 5 — 10 раз), но и такие случаи — редкость.

Использование трансфертного ценообразования, безусловно, способствует наиболее эффективному развитию бизнеса. При этом полезным будет соблюдение некоторых правил, позволяющих минимизировать налоговые риски:

- лица, применяющие трансфертное ценообразование, по возможности не должны быть аффилированными;

- лица, применяющее низкие трансфертные цены при продаже товаров, не должны продавать эти же (идентичные) товары по рыночным ценам;

- трансфертная цена не должна отклоняться более чем на 20%;

- если нельзя избежать отклонения трансфертной цены, следует позаботиться о доказательствах ее обоснованности.

В частности, такими доказательствами для продавца могут быть: покупка продукции покупателем на условиях 100-процентной предоплаты и в объемах больших, чем иные покупатели; наличие у сторон договоров на долгосрочное сотрудничество и поставку и пр.

Высокая трансфертная цена с позиции покупателя может быть обоснована тем, что продавец предоставил существенную отсрочку по оплате, обязуется осуществить доставку товара за свой счет, предоставил повышенный гарантийный срок и пр.

В целом, анализ законодательства и судебной практики позволяет сделать вывод, что использование трансфертного ценообразования в настоящее время осуществляется достаточно свободно. Единственное, о чем следует позаботиться налогоплательщику, — это о доказательствах обоснованности применяемых цен. При этом эффективные способы подобного доказывания уже в достаточной мере выработаны существующей практикой.

Advantages of this distance/online learning course on Transfer Pricing

The distance/online learning course on Transfer Pricing has numerous advantages for you:

- You may compare the study material of this course with the information you would get from a 6-day in-class training on Transfer Pricing

- All lessons are equipped with cases, best practices and literature references

- You can study the course where, whenever and in the pace you like

- All lessons are equipped with questions (and answers) to check your knowledge

- The study material will serve as a reference book you will often use

- No travel expenses and accommodation cost, and no loss of working days

- Studying a distance/online learning course is far more cheaper than an in-class training. Estimations are that you (your company) save 40%-60%.

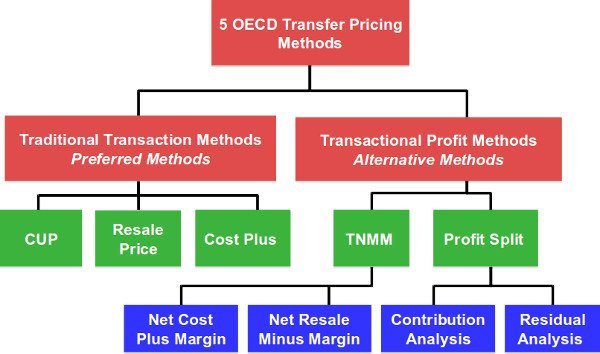

The Five Transfer Pricing Methods

As mentioned, the OECD Guidelines discuss five transfer pricing methods that may be used to examine the arm’s-length nature of controlled transactions. Three of these methods are traditional transaction methods, while the remaining two are transactional profit methods.

We list the methods here, and provide a handy graph we created:

Traditional transaction methods:

- CUP method

- Resale price method

- Cost plus method

Transactional profit methods:

- Transactional net margin method (TNMM)

- Transactional profit split method.

The OECD Guidelines provide that you as a taxpayer should select the most appropriate transfer pricing method. However, if a traditional transaction method and a transactional profit method are equally reliable, the traditional transaction method is preferred.

In addition, if the CUP method and any other transfer pricing method can be applied in an equally reliable manner, the CUP method is to be preferred.

We’ll explain each of these methods in more detail now.

МЕЖДУНАРОДНОЕ РЕГУЛИРОВАНИЕ ТРАНСФЕРТНОГО ЦЕНООБРАЗОВАНИЯ

В настоящее время правовое регулирование трансфертных цен осуществляется на международном уровне посредством заключения соглашений об избежании двойного налогообложения и на национальном уровне — посредством норм внутригосударственного налогового законодательства. При этом регулирование трансфертных цен сводится к тому, что перед налоговыми органами стоит цель не искоренить трансфертное ценообразование, а выяснить, приводит ли оно к минимизации налоговых обязательств.

На уровне международного сообщества ОЭСР для этих целей был разработан так называемый принцип вытянутой руки (arms length principle), суть которого состоит в следующем. Взаимозависимые компании (компании холдинга, например) в своих отношениях применяют цены, отличные от рыночных, независимые же компании (находящиеся друг от друга на расстоянии вытянутой руки) применяют рыночные цены. Государство, в свою очередь, корректирует такие нерыночные цены так, как если бы компании были независимыми.

Этот принцип нашел свое воплощение на уровне международных соглашений и внутринациональных норм. Большинство соглашений об избежании двойного налогообложения содержат статьи о корректировке прибыли ассоциированных предприятий.

Так, в ст. 9 Соглашения между Правительством РФ и Правительством Великобритании от 15 февраля 1994 г. указывается, что возможно доначисление налогов в случаях, когда ассоциированные предприятия договаривающихся государств применяют цены, отличные от рыночных цен. Данное правило сформулировано следующим образом: «Если одно договаривающееся государство включает в прибыль предприятия этого государства — и, соответственно, облагает налогом — прибыль, в отношении которой предприятие другого договаривающегося государства было подвергнуто налогообложению в этом другом государстве, и включенная таким образом прибыль является прибылью, которая была бы зачислена предприятию первого упомянутого государства, если бы отношения между двумя предприятиями были бы такими же, как между независимыми предприятиями, то тогда это другое государство произведет соответствующую корректировку начисленного в нем налога на эту прибыль».

Международное корпоративное налоговое планирование входит составной частью в целом в налоговое планирование компаний, которое можно определить как использование разнообразных факторов — географических, правовых, экономических — с целью снижения налоговых выплат <12>. Налоговое планирование невозможно полностью отделить от финансового и производственного планирования компании. Для осуществления налогового планирования в международном масштабе компания в стране базирования, как правило, создает за рубежом в стране или на территории с льготным налогообложением (в «налоговой гавани» или «налоговом убежище») офшорную дочернюю фирму, являющуюся одновременно инструментом налогового планирования и средством управления рисками и повышения надежности и эффективности вложения капиталов. В сфере международного бизнеса базовый принцип налогового планирования состоит в том, что доходы от деятельности в различных географических регионах поступают только в офшорную компанию («центр прибыли»), расположенную в одной из «налоговых гаваней». Перекачка доходов осуществляется через механизм регулируемых внутрифирменных (трансфертных) цен.

<12> Офшорные фирмы в международном бизнесе: Принципы. Схемы. Методы / Подгот. А.Р. Горбуновым (руководитель) и др. М.: ДС ЭКСПРЕСС ИНК; Компания «Евразийский регион», 1997. DS Group of companies. С. 29.

Правовые основы организации и функционирования офшорной компании сводятся к следующему: владельцами такой компании не могут быть резиденты данной офшорной юрисдикции; офшорная компания не имеет права проводить деловые операции и иметь какое-либо имущество и источники дохода на территории этой юрисдикции; управление офшорной компанией, включая подписание контрактов, проведение общих собраний и заседаний совета директоров, должно осуществляться за рубежом <13>.

<13> Там же. 1997. С. 40.

Цели использования трансфертных цен

Основные цели трансфертного ценообразования – перемещения налогооблагаемой базы с помощью аффилированных лиц в компании, зарегистрированные в зонах с наиболее благоприятным налоговым режимом. Такую процедуру можно осуществить изменением цены сделки.

С развитием производства, появлением крупных налогоплательщиков и выходом их на международный уровень стало актуальным трансфертное ценообразование.

Примеры:

- Две дочерние компании Х и Y в разных странах осуществляют деятельность. В стране Y действует более благоприятный налоговый климат. Отрегулировав цену в стране Y на увеличение, при реализации товаров в страну X можно занизить сумму налога. В компании Х произойдет явное занижение налогооблагаемой прибыли.

- Для дочерних компаний Х и Y осуществляют деятельность в разных странах, и в одной из них (Y) на законодательном уровне установлены дополнительные налоги на перевод капитала. Следовательно, прибыль можно перенаправить в страну Х. Для этого нужно увеличить цены в компании Y.

С точки зрения контролирующего органа, цели направлены на следующее:

- препятствие использованию трансфертных цен для уклонения от уплаты налогов;

- противодействие их использования в целях вывода денег за пределы страны.

Налоговые риски трансфертного ценообразования

Трансферные цены, устанавливающиеся при сделках между взаимосвязанными (аффилированными) компаниями, формируются под влиянием нерыночных факторов и могут решать не только прямые коммерческие задачи, но и уменьшить затраты на налоги. Это объясняется возможностью перераспределять прибыль между разными подразделениями компании, уводя ее в сторону более мягких налоговых режимов.

Российское налоговое законодательство направлено на противодействие схемам налоговой оптимизации в части ТЦО, что характерно для развитых стран.

Контроль за данным механизмом ценообразования осуществляется налоговой службой согласно положениям статей Налогового Кодекса, в частности, ст. 40. В данной статье, в частности, устанавливается предельное расхождение трансфертной цены с рыночной — не более чем на 20%. Но зачастую такое ограничение необходимо обойти в целях достижения запланированных показателей прибыльности сделки. В таком случае налоговые риски организации можно значительно минимизировать, следуя ряду правил.

Как избежать налоговых рисков

Если трансфертные цены отклоняются от среднерыночных более чем на 20%, целесообразно применять в деятельности организации следующие правила:

- Юридически стороны, участвующие в таких сделках, не должны быть связаны (аффилированы) друг с другом.

- Организация, предоставляющая товары (услуги) по трансфертным ценам, не должна одновременно осуществлять их реализацию по рыночным ценам. То же правило применимо и для покупателя товаров (услуг).

- Низкую трансфертную цену для продавца необходимо обосновать объемами, авансом, обязательствами покупателя по будущим закупкам, либо иными существенными условиями, если не выполняются вышеописанные правила. Правила предоставления таких скидок должны быть описаны и закреплены в локальных нормативных актах продавца.

- Высокую трансфертную цену для покупателя обосновывают условиями отсрочки платежа, дополнительными обязательствами продавца по доставке, сервисному обслуживанию, ремонту купленного товара. Все существенные условия, влияющие не цену, должны быть отражены в локальных нормативных актах покупателя.

Выполнение данных правил на всех уровнях (маркетинг, продажи, бухгалтерская и финансовая отчетность) позволяет существенно снизить налоговые риски организации.