Заявление для перехода на патент в 2021 году

Содержание:

- Образец заполнения заявления на патент по форме 26.5-1

- Форма 26.5-1

- Уведомление ИФНС

- Где оформляется?

- СРОКИ подачи заявления на патент для ИП

- Порядок подачи

- На какие виды деятельности распространяется патент в 2021 году

- Экспертиза заявки на полезную модель по существу

- Пример расчета

- Формальная экспертиза

- Вычет расходов из стоимости патента

- Заявление о прекращении деятельности, в отношении которой применялся патент.

- Преимущества ПСН

- Документы для получения патента на изобретение

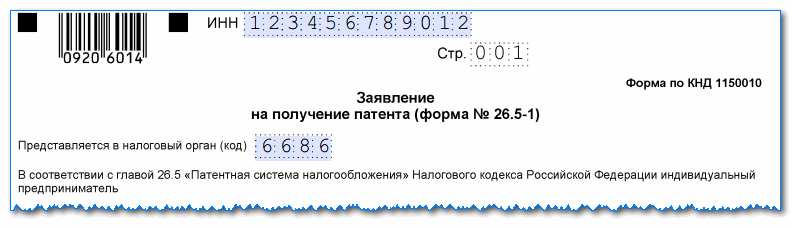

Образец заполнения заявления на патент по форме 26.5-1

Подробнее познакомимся с заполнением заявления на применение ПСН.

Титульный лист

Сначала указывается вверху ИНН предпринимателя, запрашивающего право на применение патента.

Далее надо вписать код налогового органа, выступающим получателем данного документа. Он состоит из четырех цифр.

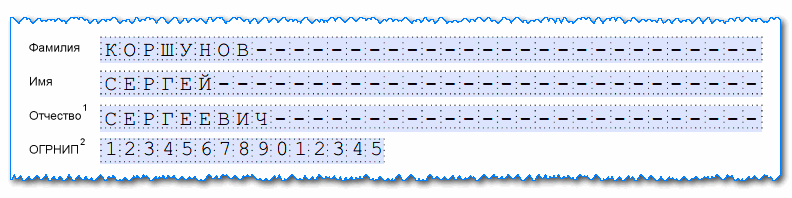

В следующих строках необходимо зафиксировать полностью как в документе удостоверяющем личность Ф.И.О. подателя. Надо помнить, что каждый символ должен записываться в одну клетку, если она остается пустой, то в ней проставляется знак «-».

Ниже нужно также записать номер ОГРНИП, который был присвоен предпринимателю при регистрации его в налоговых органах.

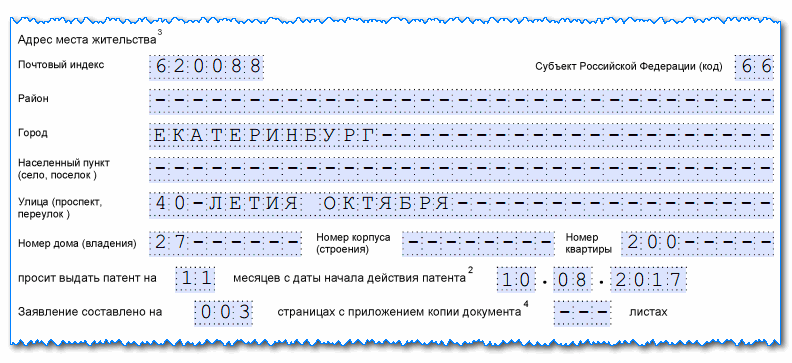

Затем указывается полный адрес прописки предпринимателя, который должен соответствовать паспорту или иному подобному документу. Лучше всего при заполнении этого раздела использовать справочник КЛАДР. Пустые строки следует прочеркнуть.

Далее предприниматель должен обозначить число месяцев, в течение которого будет действовать патент, а также установить начальную дату его применения.

Внимание! Дата начала указывается, только если заявление на патент отправляется в ИНС вместе с регистрационными документами. Потом нужно посчитать количество оформленных листов, и указать их число в заявлении

Рекомендуется данное действие осуществлять в самом конце заполнения

Потом нужно посчитать количество оформленных листов, и указать их число в заявлении. Рекомендуется данное действие осуществлять в самом конце заполнения.

Заявление в ИФНС может отправлять представитель предпринимателя. Поэтому в документе в случае необходимости нужно отразить число листов приложений к заявлению.

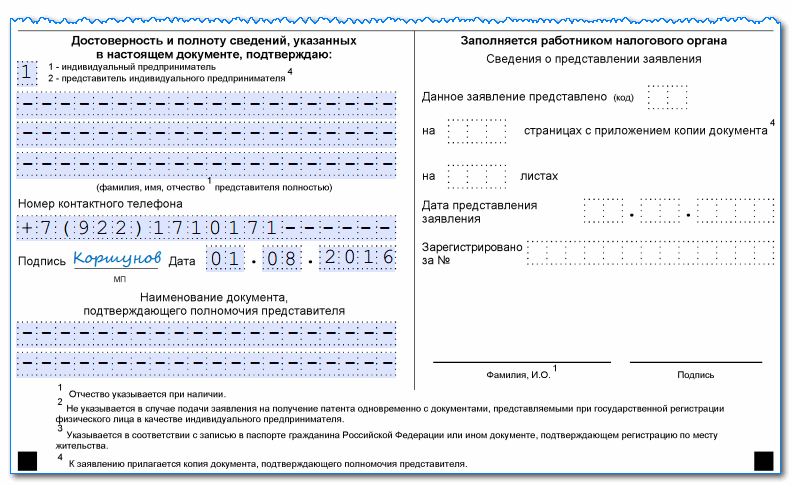

Дальше идет подразделения документа на два столбца. Налогоплательщик должен заполнять только левую часть.

Шифром обозначается кто сдает заявление:

- 1 — документ подается предпринимателем самостоятельно;

- 2 — заявление подает представитель ИП на основании доверенности.

В последнем случае необходимо обязательно зафиксировать полные Ф.И.О. человека, выступающего представителем ИП. Если заявление отправляется предпринимателем, эти строки прочеркиваются.

Дальше следует внести информацию о контактном телефоне, и проставить подпись и дату.

В следующей строке надо при необходимости отразить реквизиты документа представителя, если сдает заявление ИП, то эти графы также прочеркиваются.

Лист 2

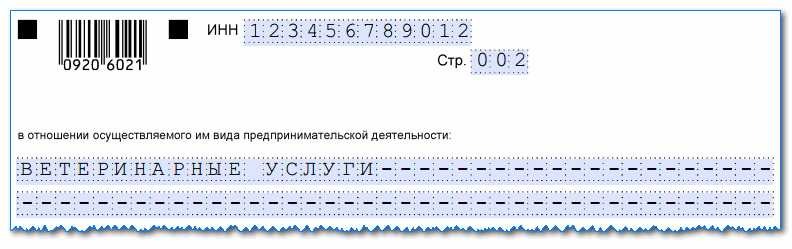

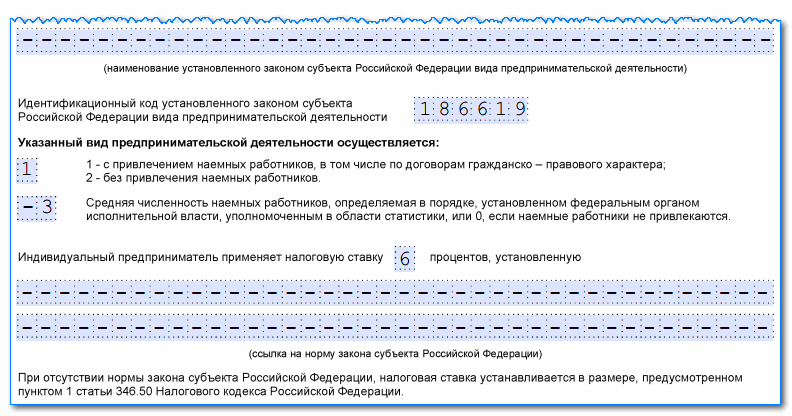

На втором листе также нужно указать ИНН предпринимателя и проставить порядковый его номер.

Далее в соответствующем поде отражается вид деятельности, на который оформляется патент и рядом отражается его код согласно ОКВЭД2.

После этого записывается информация о том, будет ли ИП привлекать для осуществляемого вида деятельности сотрудников. При положительном ответе, нужно указать среднесписочная численность сотрудников, иначе проставляется «0».

В следующих графах указывается ставка обязательно платежа. НК РФ устанавливает ее размер — 6%. Субъекты имеют право ее изменять, поэтому если она отличается от стандартной рядом необходимо зафиксировать реквизиты нормативного документа, в которых она определяется.

Внимание! В некоторых регионах может быть применена льготная ставка по налогу в зависимости от вида деятельности. Поэтому следует уточнять ставку в своей налоговой инспекции

Лист 3

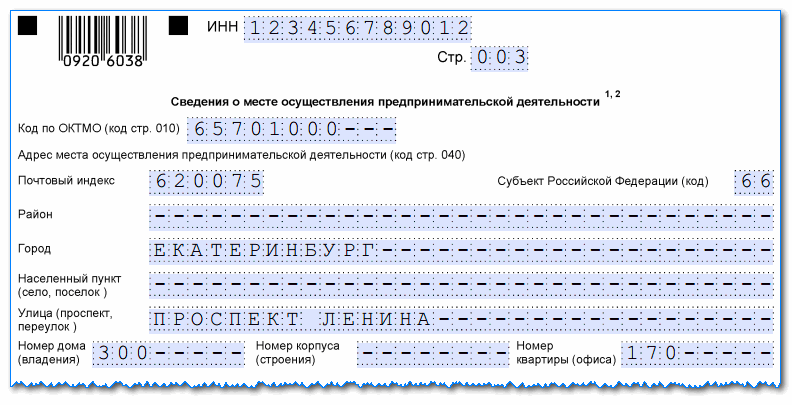

Заполнение третьего листа начинается также с указания ИНН предпринимателя и номера страницы по порядку.

Затем отражается код ОКТМО и полный адрес осуществления деятельности, по которой оформляется патент. В незаполненных клетках нужно поставить «-».

Последующие страницы заполняются, если были выбраны ниже перечисленные виды деятельности:

- Транспортные услуги — отражается количество единиц и тип транспортных средств.

- Аренда — вид помещения и площадь.

- Торговая деятельность в розницу — вид и используемая площадь.

- Торговая деятельность по разъездному типу — вид и количество мест.

- Общепит – вид и площадь помещения.

Внимание! Если в заявлении запрашивается патент на иной вид деятельности, то перечисленные листы не заполняются

Форма 26.5-1

Заявление на получение патента состоит из пяти страниц:

- титульная, для сообщения идентификационных сведений о физическом лице и сроке действия;

- название вида деятельности;

- информация о месте ведения бизнеса;

- сведения о транспортных средствах (при выборе перевозки грузов и пассажиров);

- сведения об объектах, используемых в бизнесе (для сдачи в аренду помещений; розничной торговли; оказании услуг общепита).

Первые две страницы заполняют все заявители, а страницы, содержащие информацию о транспорте или об объектах торговли и общепита, только при выборе соответствующего направления бизнеса.

Бланк составлен в редактируемом формате PDF. Для корректного заполнения рекомендуется использовать программу Acrobat Reader.

Уведомление ИФНС

Для передачи в ФНС информации о вычете разработана специальная форма по КНД 1112021 – заявление (уведомление) на уменьшение патента на страховые взносы. Бланк и описание электронного формата можно найти в письме ФНС от 26 января 2021 № СД-4-3/785@.

Заявление на вычет произведённых расходов содержит титульную страницу, лист А и лист Б. Его построчное заполнение показано в таблице.

Таблица. Как заполняется форма по КНД 1112021

| Название поля / номер строки | Что указывать / пояснение |

|---|---|

| Титульный лист | |

| ИНН | ИНН предпринимателя |

| Стр. | Номер страницы документа («001», «002») |

| Представляется в налоговый орган | Код ИФНС |

| Фамилия | Каждое слово вписывается с отдельной строки, отчество ИП – при наличии |

| Имя | |

| Отчество | |

| Данное уведомление составлено на… | Количество листов документа |

| с приложением копии документа | Количество страниц приложений, если имеются |

| Блок подтверждения полноты и достоверности сведений | |

| Код плательщика | 1 – ИП с работниками; 2 – ИП без работников |

| ФИО представителя | ФИО ИП дублировать не нужно. Указывается только ФИО представителя |

| Номер телефона | Телефон ИП |

| Подпись, дата | Подпись и дата формирования документа |

| Наименование и реквизиты документа, подтверждающего полномочия представителя налогоплательщика | Параметры доверенности, если она представляется |

| Лист А. Количество блоков из строк 010-030 должно быть равно числу патентов, стоимость которых будет снижена | |

| Строка 010 | Номер патента, стоимость которого следует уменьшить |

| Строка 020 | Дата выдачи патента |

| Строка 030 | Стоимость патента (первоначальная, до снижения) |

| Лист Б | |

| Строка 001 | 1 – ИП выплачивает средства физлицам; 2 – не выплачивает |

| Строка 110 | Сумма всех строк 030 листа А, то есть первоначальная сумма налога при ПСН |

| Строка 120 | Размер вычета, то есть общая сумма на зачёт из стоимости патента |

Мы рассказали о новой возможности для ИП на ПСН сэкономить на налогах. А также о том, как заполнить уведомление об уплаченных страховых взносах, на которые уменьшается стоимость патента. По ссылке ниже можно скачать образец для ознакомления.

Где оформляется?

Патент на грузоперевозки для ИП выдается исключительно в отделении ФНС по месту работы предпринимателя. Правила его оформления регулируются положениями ст. 346.45 НК РФ. Процесс получения документа делится на этапы:

- первоначально составляется заявление на патент на грузоперевозки;

- в документе указывается, каким видом деятельности планирует заниматься предприниматель;

- выбирается срок, на который будет выдано патентное соглашение;

- к заявлению прикладываются документы, подтверждающие, что предварительно заявитель был зарегистрирован в качестве ИП;

- передаются перечисленные бумаги в отделение ФНС, располагающееся в регионе, где налогоплательщик будет заниматься предпринимательской деятельностью;

- процедура может выполняться при личном посещении подразделения ФНС: путем отправки заказным письмом, при помощи составления онлайн-заявки или с применением услуг представителя;

- проверяется вся документация специалистами налоговой службы в течение 5 дней;

- по истечении указанного периода заявителю направляется патент;

- если имеются основания для отказа, то письмо с причиной отправляется предпринимателю.

Патент содержит информацию о том, какой деятельностью может заниматься предприниматель, а также как долго действует этот документ. Образец патента для ИП для грузоперевозок можно изучить ниже.

СРОКИ подачи заявления на патент для ИП

Индивидуальный предприниматель подает лично или через представителя, направляет в виде почтового отправления с описью вложения. Или передает в электронной форме по телекоммуникационным каналам связи в налоговый орган по месту жительства не позднее чем за 10 дней до начала применения индивидуальным предпринимателем патентной системы налогообложения. Это и есть срок патента.

Налоговый орган обязан в течение 5 дней со дня получения обращения на получение патента выдать. Или направить индивидуальному предпринимателю патент. Или уведомление об отказе в выдаче патента. Патент или уведомление об отказе в выдаче патента выдается индивидуальному предпринимателю под расписку. Или передается иным способом, свидетельствующим о дате его получения. Т.е. срок выдачи патента — 5 рабочих дней. В этот срок налоговая выдаст документ на ПСН.

ДЕЙСТВИЕ патента дифференцировано по муниципальным образованиям

Если же предприниматель желает получить свидетельство ПСН на территории субъекта. Где действие патента ограничено одним или несколькими муниципальными образованиями. И каждое муниципальное образование (или их группу) обслуживает несколько ИФНС. То действовать нужно в зависимости от конкретной ситуации.

1. ИП планирует осуществлять деятельность в муниципальном районе (группе районов). В котором он не состоит на учете по месту жительства. Или по месту ведения деятельности. В данном случае патент можно получить в любом территориальном налоговом органе по месту планируемого осуществления предпринимательской деятельности.

2. ИП состоит на учете по месту жительства в одном из налоговых органов на территории действия патента. В такой ситуации ИП должен подать заявление на получение патента в налоговый орган по месту жительства. Независимо от конкретного места осуществления деятельности на данной территории.

3. ИП состоит на учете в качестве налогоплательщика, применяющего ПСН, в каком-либо налоговом органе на территории действия патента. Но не проживает на этой территории. Для получения еще одного патента (на иной вид деятельности). Заявление следует подать в налоговый орган по месту постановки на учет в качестве налогоплательщика, применяющего ПСН. Независимо от конкретного места осуществления деятельности на данной территории.

4. ИП планирует осуществлять предпринимательскую деятельность на территории, на которой он не состоит на учете по месту жительства. А также в качестве налогоплательщика, применяющего ПСН. В таком случае предприниматель может подать заявление на получение патента в любой налоговый орган. Независимо от конкретного места осуществления деятельности на данной территории.

Покупка патента ИП после повторной постановки на учет

Письмо Минфина РФ № 03-11-12/18502 от 23.05.2013

Ведомство напоминает, что ИП, утративший право на применение ПСН. Или прекративший предпринимательскую деятельность, в отношении которой применялась патентная система налогообложения. До истечения срока действия патента. Вправе вновь перейти на патентную систему налогообложения по этому же виду предпринимательской деятельности. Но не ранее чем со следующего календарного года.

Вместе с тем, пунктом 8 статьи 346.45 Кодекса не предусмотрено ограничение для перехода в течение календарного года на патентную систему налогообложения ИП. Которые утратили право на применение данного специального налогового режима в течение календарного года. Зарегистрировали прекращение деятельности в качестве индивидуального предпринимателя. И вновь зарегистрировались в этом календарном году в качестве ИП.

КОГДА нужно получать НОВЫЙ ПАТЕНТ

Если в течение срока патента число ваших арендаторов увеличилось. То на добавленные объекты вы можете получить отдельный патент. Либо применять по ним иной режим налогообложения.

Если количество торговых объектов в течение налогового периода увеличилось, ИП необходимо получить новый патент

Специалисты Минфина рассмотрели вопрос о порядке применения ПСН в отношении розничной торговли при изменении в налоговом периоде числа торговых объектов.

Согласно представленной позиции ведомства. Если в патенте указано определенное число показателей. А в течение налогового периода появились новые объекты. То для целей налогообложения деятельности с использованием новых объектов ИП обязан получить на них патент. Если этого не сделать, в отношении предпринимательской деятельности с использованием указанных объектов следует применять иные режимы налогообложения.

Порядок подачи

Перейти на ПСН можно сразу при регистрации ИП. Для этого заполненная форма 26.5-1 подаётся вместе с другими регистрационными документами. Однако здесь есть нюанс, о котором знают не все заявители.

Дело в том, что патент действует только на определённой территории. До 2015 года такой территорией признавался субъект РФ (область, край, республика). При этом для всех населённых пунктов одного региона патент стоил одинаково, независимо от того, где предприниматель ведет бизнес – в областном центре, райцентре или селе. Сейчас же территорией действия является муниципальное образование, за исключением таких направлений, как автоперевозки и развозная (разносная) розничная торговля.

Предприниматель может работать по всей России, но на учёт его ставят в инспекцию той местности, где он прописан. Предположим, регистрация в ИФНС происходит в Рязани, а вести бизнес ИП планирует в Московской области. В этом случае заявить о переходе на ПСН надо в любую инспекцию муниципального образования по месту деятельности, и только после того, как будет выдано свидетельство о регистрации ИП.

А вот если место регистрации и деятельности совпадает, то патент вам выдадут вместе со свидетельством ИП. Указание на такой порядок постановки на учёт есть в НК РФ.

В случае, если физическое лицо планирует со дня его государственной регистрации в качестве ИП осуществлять деятельность в субъекте РФ, на территории которого такое лицо состоит на учёте в налоговом органе по месту жительства, заявка на получение патента подаётся одновременно с документами, представляемыми при государственной регистрации. В этом случае действие патента, выданного индивидуальному предпринимателю, начинается со дня его госрегистрации. (из статьи 346.45 НК РФ).

Если же, как в примере выше, вы планируете работать на ПСН не по месту прописки, то обратиться в налоговую надо не позднее, чем за 10 рабочих дней до начала предполагаемой работы. Подготовьте два экземпляра, на одном инспекция оставит отметку о принятии. Стоит знать, что в выдаче откажут, если:

- в заявке указано направление бизнеса, в отношении которого ПСН не применяется;

- срок действия не соответствует требованиям НК РФ (указан за пределами календарного года, например, с 1 марта 2021 года по 1 февраля 2022 года);

- у ИП есть недоимка по оплате других патентов;

- в текущем году право на спецрежим уже утрачено;

- в форме 26.5-1 не заполнены обязательные поля.

Если всё в порядке, то разрешение работать на ПСН вы получите через 5 рабочих дней.

На какие виды деятельности распространяется патент в 2021 году

Виды деятельности, рекомендованные для патентной системы налогообложения, приводятся в статье 346.43 НК РФ. В основном, это услуги населению, причем, указанные очень конкретно. Например, ремонт, чистка, окраска и пошив обуви. Однако в каждом субъекте РФ действуют местные законы о ПСН, которые устанавливают свой специфический перечень видов деятельности. Количество патентов и место ведения деятельности в разных регионах РФ Налоговый кодекс не ограничивает.

Важно: с 2021 года субъекты РФ могут разрешать на своей территории розничную торговлю и общепит на площади до 150 кв. метров. Это в 3 раза больше, чем прежний лимит в 50 кв

метров.

Экспертиза заявки на полезную модель по существу

Экспертиза заявки по существу проводится при условии завершения формальной экспертизы с положительным результатом.

Основанием для начала административной процедуры является завершение формальной экспертизы с положительным результатом и передача заявки из подразделения, осуществляющего формальную экспертизу заявок, в подразделение, осуществляющее экспертизу заявок по существу.

Экспертиза заявки на полезную модель по существу включает:

информационный поиск в отношении заявленной полезной модели для определения уровня техники, с учетом которого будет осуществляться проверка патентоспособности заявленной полезной модели;

— проверку соответствия заявленной полезной модели требованиям, установленным пунктом 4 статьи 1349 настоящего Кодекса, и условиям патентоспособности, предусмотренным абзацем первым пункта 1, пунктами 5 и 6 статьи 1351 настоящего Кодекса;

— проверку достаточности раскрытия сущности заявленной полезной модели в документах заявки, предусмотренных подпунктами 1 — 4 пункта 2 статьи 1376 настоящего Кодекса и представленных на дату ее подачи, для осуществления полезной модели специалистом в данной области техники;

— проверку соответствия заявленной полезной модели условиям патентоспособности, предусмотренным абзацем вторым пункта 1 статьи 1351 настоящего Кодекса.

Информационный поиск в отношении объектов, указанных в пункте 4 статьи 1349 и пунктах 5 и 6 статьи 1351 Гражданского кодекса Российской Федерации (далее — Кодекс), не проводится, о чем Роспатент уведомляет заявителя.

В случае если в результате проверки соответствия полезной модели требованиям законодательства Российской Федерации установлена необходимость представления заявителем дополнительных материалов, без которых проведение экспертизы заявки на полезную модель по существу или принятие решения о выдаче патента невозможно, заявителю направляется запрос с указанием оснований для запроса дополнительных материалов и предложением представить дополнительные материалы в течение трех месяцев со дня направления запроса.

По результатам административной процедуры экспертизы заявки по существу принимается решение о признании заявки отозванной в случае, если заявителем не представлены запрашиваемые дополнительные материалы по запросу, предусмотренному пунктом 105 Административного регламента, или уведомлению, предусмотренному пунктом 106 Административного регламента.

Если в результате экспертизы заявки на полезную модель по существу установлено, что заявленная полезная модель, которая выражена формулой, предложенной заявителем, не относится к объектам, указанным в пункте 4 статьи 1349 Кодекса, соответствует условиям патентоспособности, предусмотренным статьей 1351 Кодекса, и сущность заявленной полезной модели в документах заявки, предусмотренных подпунктами 1 — 4 пункта 2 статьи 1376 Кодекса и представленных на дату ее подачи, раскрыта с полнотой, достаточной для осуществления полезной модели специалистом в данной области техники, Роспатент принимает решение о выдаче патента на полезную модель с этой формулой. В решении указываются дата подачи заявки на полезную модель и дата приоритета полезной модели.

Если в процессе экспертизы заявки на полезную модель по существу установлено, что заявленный объект, выраженный формулой, предложенной заявителем, не соответствует хотя бы одному из требований или условий патентоспособности, либо документы заявки, предусмотренные подпунктами 1 — 4 пункта 2 статьи 1376 Кодекса и представленные на дату ее подачи, не раскрывают сущность полезной модели с полнотой, достаточной для осуществления полезной модели специалистом в данной области техники, Роспатент принимает решение об отказе в выдаче патента.

Пример расчета

Заполнение патента на грузоперевозки осуществляется работниками ФНС, но предприниматели могут самостоятельно заранее рассчитать стоимость данного документа.

Например, бизнесмен живет в столице и желает купить патент на 6 месяцев. Он пользуется тремя грузовиками, каждый из которых обладает грузоподъемностью до двух тонн. Расчет предполагает выполнение нескольких действий:

- Определяется потенциальный доход. Он регулируется местными властями, причем для Москвы деятельность, связанная с грузоперевозками, приносит в среднем доход в размере 600 тыс. руб. с одной машины, если ее грузоподъемность не превышает 3,5 тонн. Так как предприниматель пользуется тремя машинами, то потенциальный доход в год составляет 1,8 млн руб.

- Рассчитывается стоимость патента за год работы. Для этого доходность умножается на ставку, равную 6 %. В результате стоимость патента в год равна: 1,8 млн * 0,06 = 108 тыс. руб.

- Определяется стоимость документа на 6 месяцев. Для этого первоначально выявляется цена за 1 месяц работы: 108 000 / 12 = 9 тыс. руб. После этого полученное значение умножается на выбранное количество месяцев: 9 000 * 6 = 54 тыс. руб.

За счет упрощенного расчета каждый предприниматель может самостоятельно заранее определить, какую сумму ему придется заплатить за использование патента.

Формальная экспертиза

По зарегистрированной заявке осуществляется проверка уплаты пошлины и проводится формальная экспертиза.

Максимальный срок проверки уплаты пошлины, предусмотренной пунктом 1.2 и к Положению о пошлинах, взимаемой за регистрацию заявки на полезную модель и принятие решения по результатам экспертизы заявки, составляет две недели со дня поступления заявки в подразделение, осуществляющее формальную экспертизу заявок.

Если в результате проверки установлено, что пошлина уплачена в размере и порядке, установленных , по заявке проводится формальная экспертиза.

В ходе формальной экспертизы заявки осуществляется проверка наличия документов, предусмотренных пунктом 2 , и соблюдения предъявляемых к ним законодательством требований без анализа раскрытия сущности полезной модели.

Максимальный срок проведения формальной экспертизы заявки составляет два месяца со дня подтверждения факта уплаты пошлины в размере и порядке, установленных Положением о пошлинах (пункт 75 Регламента), если не требуется направление заявителю запроса исправленных или недостающих документов, предусмотренного пунктом 78 Регламента, или уведомления, предусмотренного пунктом 79 Регламента. В случае направления заявителю запроса исправленных или недостающих документов или уведомления, срок проведения формальной экспертизы увеличивается (пункт 82 Регламента).

При непредставлении заявителем исправленных или недостающих документов втрехмесячный срок с даты направления запроса заявка признается отозванной.

В случае поступления заявления заявителя об отзыве заявки, оно рассматривается в течение двух недель с даты его поступления (пункт 87 Регламента).

В случае поступления заявления о преобразовании заявки в заявку на изобретение или в заявку на промышленный образец, оно рассматривается в течение двух месяцев и двух недель с даты его поступления (пункт 91 Регламента).

Результат административной процедуры проверки уплаты пошлины и формальной экспертизы и порядок передачи результата:

1) завершение формальной экспертизы с положительным результатом, направление заявителю уведомления о положительном результате формальной экспертизы, передача заявки в подразделение, к компетенции которого относится проведение экспертизы заявки на полезную модель по существу, не позднее первого рабочего дня, следующего за днем завершения административной процедуры;

2) принятие и направление заявителю решения о признании заявки отозванной;

3) принятие и направление заявителю решения об удовлетворении заявления об отзыве заявки;

4) принятие и направление заявителю решения об удовлетворении заявления о преобразовании заявки в заявку на изобретение или в заявку на промышленный образец и передача преобразованной заявки в структурное подразделение, к компетенции которого относится формальная экспертиза заявок на изобретения или заявок на промышленные образцы не позднее первого рабочего дня, следующего за днем завершения формальной экспертизы.

Вычет расходов из стоимости патента

Льготный налоговый режимы УСН с объектом «Доходы», как и отменённый ЕНВД, предполагает уменьшение налога на сумму страховых взносов. Это было преимуществом этих систем перед ПСН. Ведь применяющие её предприниматели обязаны были платить не только страховые взносы, но и полную цену патента.

Так было до начала 2021 года. Теперь же, когда всё больше ИП стали переходить на патенты из-за отмены ЕНВД, эту несправедливость решили устранить. Предприниматели на ПСН получили право уменьшить стоимость патента на страховые взносы. К вычету применяются расходы:

- на пенсионное, медицинское и социальное страхование за себя и своих работников;

- на оплату больничных листов за счёт работодателя;

- по договорам добровольного страхования сотрудников на случай нетрудоспособности.

При этом действуют те же правила вычета, как и для названных выше систем, а именно:

- налог уменьшают расходы на страхование сотрудников, занятых в деятельности на ПСН;

- ИП-работодатель вправе снизить стоимость патента на взносы за себя и работников, но не более, чем на 50%;

- ИП без работников принимает к вычету собственные взносы и может уменьшить стоимость патента вплоть до нуля;

- если патентов больше одного, уменьшить можно стоимость нескольких (например, когда цена одного патента ниже размера вычета);

- суммы, принимаемые к вычету, должны быть уплачены в том периоде, когда он заявляется.

В последнем пункте подразумевается, что заявлять о вычете страховых взносов и пособий нужно после того, как расходы были фактически понесены. То есть сначала ИП перечисляет взносы и только потом направляет уведомление об уменьшении патента в налоговую инспекцию. Если сначала заявить вычет, то ИФНС в нём откажет. Ничего страшного, кроме потери времени, в этом нет, ведь за предпринимателем сохранится право заявить о снижении стоимости патента повторно.

Заявление о прекращении деятельности, в отношении которой применялся патент.

23 января 2021 года вступил в силу Приказ ФНС России от 04.12.2020 № КЧ-7-3/882@ «Об утверждении форм документов для применения патентной системы налогообложения», который принят также в целях приведения нормативных правовых актов ФНС в соответствие положениям гл. 26.5 НК РФ в связи с принятием Федерального закона № 8-ФЗ.

Данным приказом утверждены формы следующих документов:

-

уведомление об отказе в выдаче патента;

-

сообщение о несоответствии требованиям применения патентной системы налогообложения;

-

заявление о прекращении предпринимательской деятельности, в отношении которой применялась патентная система налогообложения.

Также с 23 января 2021 года вступил в силу Приказ ФНС России от 18.01.2021 № ЕД-7-3/11@, которым утвержден новый формат представления заявления о прекращении предпринимательской деятельности, в отношении которой применялась патентная система налогообложения, в электронном виде.

Уведомление об отказе в выдаче патента оформляет налоговый орган в случае наличия оснований, не позволяющих индивидуальному предпринимателю выдать патент. Ссылки на соответствующие НК РФ обязательны.

Сообщение о несоответствии требованиям применения патентной системы налогообложения также составляется налоговым органом, если индивидуальным предпринимателем допущено несоответствие требованию применения ПСНО, с указанием НК РФ.

Напомним, что в случае нарушения ограничений и требований, обозначенных в НК РФ, налогоплательщик считается утратившим право на применение ПСНО и перешедшим на общий режим налогообложения (на УСНО, на уплату ЕСХН (в случае применения налогоплательщиком соответствующего режима налогообложения)) с начала налогового периода, на который ему был выдан патент.

Заявление о прекращении предпринимательской деятельности, в отношении которой применялась патентная система налогообложения, индивидуальный предприниматель представляет в налоговый орган в течение 10 календарных дней со дня прекращения предпринимательской деятельности, в отношении которой применялась ПСНО ( НК РФ). В заявлении указываются дата, с которой прекращена соответствующая деятельность, и реквизиты выданного патента (номер и дата выдачи).

* * *

В 2021 году вступил в силу ряд документов по налоговому администрированию предпринимателей, применяющих патентную систему. В частности, утверждены следующие формы документов:

-

патент на право применения патентной системы налогообложения;

-

заявление на получение патента, порядок ее заполнения и формат представления в электронной форме;

-

уведомление об отказе в выдаче патента;

-

сообщение о несоответствии требованиям применения патентной системы налогообложения;

-

заявление о прекращении предпринимательской деятельности, в отношении которой применялась патентная система налогообложения.

Данные формы приведены в соответствие действующим нормам гл. 26.5 НК РФ.

Отметим, что заявление на получение патента удобнее заполнять в специальной программе, в которой есть все необходимые для этого данные. При заполнении вручную нужные показатели можно взять из порядка заполнения заявления. На сайте ФНС можно найти как форму заявления, так и порядок его заполнения.

«Об утверждении формы патента на право применения патентной системы налогообложения и о признании утратившим силу Приказа Федеральной налоговой службы от 26.11.2014 № ММВ-7-3/599@».

«Об утверждении формы заявления на получение патента, порядка ее заполнения, формата представления заявления на получение патента в электронной форме и о признании утратившим силу Приказа Федеральной налоговой службы от 11.07.2017 № ММВ-7-3/544@».

«Об утверждении формата представления заявления о прекращении предпринимательской деятельности, в отношении которой применялась патентная система налогообложения, в электронной форме и о признании утратившим силу приказа Федеральной налоговой службы от 24.12.2012 № ММВ-7-6/996@».

Преимущества ПСН

К преимуществам патента относятся:

- фиксированная стоимость патента, которая не зависит от фактически полученных доходов и рассчитывается исходя из суммы установленного региональным законом потенциально возможного к получению годового дохода с учетом таких показателей: число работников или транспортных средств, площадь магазина или кафе и т.д.;

- применение ПСН предусматривает освобождение от обязанности по уплате НДС и НДФЛ, налога на имущество физических лиц (в части имущества, используемого при осуществлении видов предпринимательской деятельности, в отношении которых применяется патентная система налогообложения);

- ИП имеет право не предоставлять налоговую декларацию;

- поэтапная оплата патента;

- «налоговые каникулы» – устанавливаются региональными законами для индивидуальных предпринимателей, впервые зарегистрированных в качестве ИП.

Документы для получения патента на изобретение

Этот процесс очень сложный и достаточно долгий. Для начала следует собрать целый пакет документов. Он должен включать в себя полное описание объекта, чертежи, схемы — все, что имеет к нему отношение. В ряде случаев могут понадобиться переводы всего текста или отдельных его частей на определенный язык.

Найти точную информацию о том, как должны выглядеть все документы для подачи, практически невозможно. Если заниматься этим самостоятельно, обязательно можно что-то упустить. Большой проблемой является и то, что каждое изобретение уникально, поэтому подход к описанию должен быть индивидуальным, с учетом особенностей конкретной ситуации.

Только профессиональные юристы смогут разобраться во всех тонкостях дела, помочь подготовить документы и получить долгожданное подтверждение. Для многих людей патент может стать способом изменить не только свою жизнь, но и мир к лучшему.