Как сформировать квитанцию в личном кабинете налогоплательщика ип

Содержание:

- Как платят налог на упрощённой системе

- Инструкция по оформлению платежных документов на перечисление страховых взносов

- Порядок и сроки уплаты фиксированных взносов ИП

- Как оплатить налоги онлайн для ООО и ИП?

- Как узнать о задолженностях

- Риски, связанные с использованием оплаты налогов онлайн

- Какие есть способы платить налоги

- Сервис проверки и оплаты налогов Тинькофф

- Платежи наличные и безналичные

- Периодичность уплаты налогов ИП на разных системах налогообложения

- Система Яндекс Деньги

- Когда их нужно оплачивать

Как платят налог на упрощённой системе

НДФЛ и налог на прибыль на УСН не платят. НДС, кроме того, который уплачивают при ввозе товаров на территорию РФ, тоже не взимается. Основной налог рассчитывают по итогам календарного года и заплатить его предприниматели должны не позднее 30 апреля следующего года. Например, налог УСН за 2021 год надо заплатить не позже 30.04.2022.

Однако в течение года установлены отчётные периоды, по итогам которых надо заплатить часть налога как бы вперед, т.е. авансом. Эти платежи так и называются – авансовые. Крайние сроки их уплаты:

- за первый квартал – 25 апреля;

- за полугодие – 25 июля;

- за девять месяцев – 25 октября.

Это официальное название отчётных периодов, связанное с методикой расчёта, а на практике проще считать, что авансовые платежи вносят за каждый квартал. Причём, вносить их надо, только если предприниматель получил в отчётном квартале доход. Если дохода не было, то и оплачивать ничего не надо.

Все авансовые платежи, которые были уплачены в течение года, учитываются при расчёте налога за год. Кроме того, каждый предприниматель, независимо от выбранного налогового режима, обязан платить страховые взносы за себя. Эти платежи тоже уменьшают размер налога.

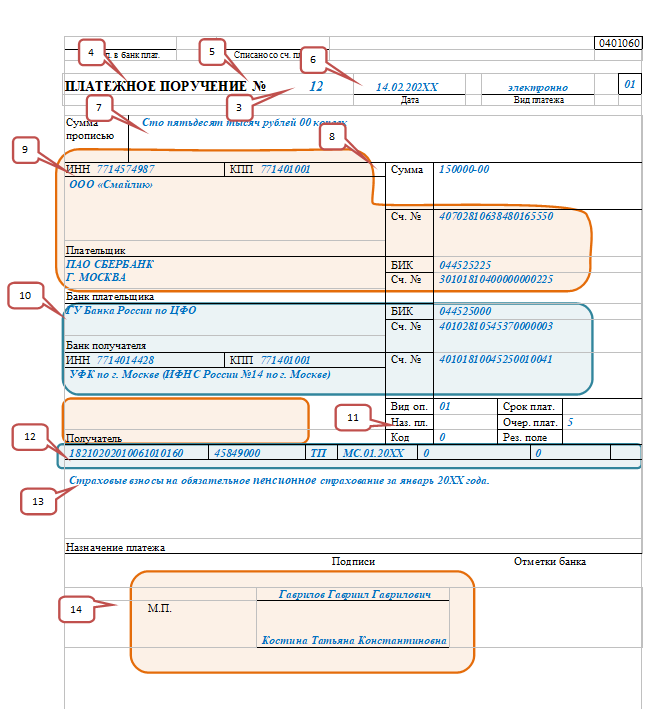

Инструкция по оформлению платежных документов на перечисление страховых взносов

Итак, мы ознакомились с правилами внесения платежных реквизитов в документы на оплату взносов. Переходим к разъяснениям о том, как заполнить платежное поручение по страховым взносам быстро и без ошибок.

Какие ошибки налоговики чаще всего находят в платежках по взносам, см. здесь.

Чтобы вам были более понятны наши дальнейшие разъяснения, предлагаем изучить подготовленный пример заполнения платежки по страховым взносам с заранее пронумерованными частями.

Начнем с шапки нашей платежки.

Ячейки, пронумерованные цифрами «1» и «2», предназначены для отметок банков, плательщикам взносов их заполнять не надо.

В ячейке «3» ставим номер платежки, присваиваемый плательщиком взносов.

В ячейке «4» вписываем дату формирования платежки. Дата должна быть представлена строго по шаблону: ДД.ММ.ГГ, где ДД — день, ММ — месяц, ГГ — год.

В ячейке «5» проставляем способ оплаты:

- «Электронно» — когда оплата будет проведена электронным способом, например, через клиент-банк;

- «Срочно» — когда платеж нужно провести в срочном порядке;

- «Почтой» — при проведении платежа почтовым способом.

В иных случаях эту ячейку оставляем пустой (например, в случае, когда платежка оплачивается при личном посещении банка).

В ячейке «6» указываем статус «01».

В ячейках «7» и «8» прописываем сумму платежа прописью и цифрами соответственно.

В части, пронумерованной цифрой «9», вносим следующие сведения о плательщике взносов:

- ИНН (10 цифр для организаций и 12 для ИП);

- КПП (если плательщиком является ИП, то ячейку с КПП оставляем незаполненной);

- название организации (ИП);

- номер счета, с которого планируется осуществить платеж по страховым взносам;

- название банка, в котором зарегистрирован счет плательщика, БИК банка и его корреспондентский счет.

Переходим к части, обозначенной номером «10». Здесь мы вводим сведения о получателе: налоговом органе, в который должен быть перечислен взнос. В частности:

- название банка, в котором числится счет ФНС;

- БИК банка;

- ячейку по корреспондентскому счету не заполняем;

- название налогового органа и номер его счета в банке.

Обратите внимание! С 01.05.2021 при уплате налогов и взносов обязательно нужно заполнить поле № 15 «Номер счета банка получателя средств». С января по апрель 2021 года — переходный период

Это означает, что до 01.05.2021 платежки можно заполнять как по старым правилам, так и по новым. Подробности см. здесь.

В части «11» нашей платежки заполняем следующие ячейки:

- «Вид операции». Вписываем «01», что означает вид формируемого нами документа: «Платежное поручение».

- «Очередность платежа». Ставим «5» (п. 2 ст. 855 ГК РФ).

- «Код» (или уникальный идентификатор платежа). Проставляем «0».

В остальных полях ничего не указываем.

Заполняем часть под номером «12»:

- КБК.

- ОКТМО.

- Основание платежа. Здесь ставим нужное нам буквосочетание:

- ТП — текущие платежи;

- ЗД — платежи за прошедшие расчетные периоды (используется при доплате по уточненным расчетам);

- АП — платеж по акту налоговой проверки;

- ТР — платеж по требованию ФНС.

- Период платежа. Указываем период, за который платится взнос в одном из форматов:

- МС.01.20ХХ — используется при ежемесячных платежах по взносам;

- КВ.01.20ХХ — используется при доплате взносов по уточненным расчетам;

- ГД.00.20ХХ — применяется при доплате взносов по уточненным расчетам и по решениям налоговых проверок.

- Номер документа. Указываем «0». Если платеж осуществляется по уточненному расчету или по решению ФНС, то ставим номер уточненного расчета (или номер решения).

- Дата документа. Также указываем «0». Но если платежка оформляется по результатам сдачи уточненного расчета или доначислений по проверкам, то указываем дату сдачи уточненного расчета (или дату принятия решения по проверке).

Последнюю ячейку не заполняем.

В ячейке «13» вписываем назначение платежа, т. е. указываем, взнос по какому виду страхования и за какой период мы собираемся оплачивать.

На этом заполнение платежки можно считать законченным.

Следует учитывать, что при уплате в ИФНС в 2020-2021 годах взносов по одному и тому же виду страхованию, но за разные периоды сведения в реквизитах будут различаться. Какие именно — смотрите в двух нижеприведенных примерах платежек.

Порядок и сроки уплаты фиксированных взносов ИП

В 2021 году налоговые инспекции принимают от ИП не только собственно налоги, но и обязательные социальные отчисления, администратором которых ранее выступал Пенсионный фонд.

Сроки их перечисления по-прежнему остаются гибкими:

- фиксированные платежи, не привязанные к доходу ИП и факту ведения им деятельности, сумма которых составляет в 2021 году 26 545 + 5 840 руб., подлежат уплате до 31 декабря текущего года;

- платёж в Пенсионный фонд в размере 1% от суммы годового дохода ИП сверх 300 тысяч рублей — до 1 июля следующего года.

Для оплаты взносов ИП используют такие КБК:

- 182 1 0210 160 — для обязательных отчислений за себя в ПФР;

- 182 1 0213 160 — для отчислений на обязательное медицинское страхование;

- 182 1 0210 160 — для 1% от годового дохода свыше 300 тысяч рублей.

Произвести оплату фиксированных взносов ИП может с помощью сайта ФНС. Для этого на шаге 4 приведённой ранее инструкции надо ввести в поле для КБК соответствующее значение и нажать клавишу Enter. Остальные значения система подберёт автоматически.

Дальнейшие шаги надо предпринимать в полном соответствии с инструкцией.

Оплатить взносы можно также через систему Сбербанк Онлайн и мобильное приложение Сбербанка (при наличии QR-кода), кассу банка, терминал Сбербанка, через банк-клиент со своего счёта для бизнеса или передачу платёжки в банк, где открыт расчётный счёт.

Как оплатить налоги онлайн для ООО и ИП?

Современные онлайн платежи можно осуществлять быстро и практически из разных частей мира. Это очень удобно для людей, которые устали от длинных очередей или часто бывают в командировках.

Согласно закону, частные предприниматели должны оплачивать несколько разновидностей налогов.

У современных ООО есть разные системы налогообложения. На этот фактор влияет число и содержание бухгалтерских отчетов коммерческих компаний. Для выбора оптимального варианта системы налогообложения нужно изучить особенности конкретного ООО. Внесение платежей на сайты Интернета является более упрощенным вариантом системы налогообложения.

Существует три способа оплатить налоги:

- Самостоятельно прийти в налоговую организацию.

- Делегировать оплату доверенным лицам. К примеру, сотрудникам организации.

- Оплатить налоги ФНС онлайн.

Благодаря современным технологиям можно проводить налоговые платежи с помощью сети Интернет. Для выполнения этих платежей требуется расчетный счет юридических либо физических лиц.

Рассмотрим подробнее схемы для совершения этих платежей.

Узнать и оплатить налоги онлайн: быстро и просто

Для этого потребуется использовать компьютер или ноутбук, где есть доступ к сети Интернет

Для совершения платежей важно указывать правильные реквизиты налоговых организаций. Следует быть внимательными при заполнении собственных реквизитов и убедиться в том, что на счету есть достаточная сумма

Перед выплатами необходимо правильно подсчитать сумму платежей с помощью услуг бухгалтера. Но большинство предпринимателей справляются с этим самостоятельно. Для выполнения платежей требуется указывать точные данные о получателе. Оптимально, если вся нужная информация будет написана рядом. Требуется вводить данные в нужные поля. После заполнения формы следует завершить платеж с использованием электронно-цифровой печати. Затем данные отправляются в банк.

После выполнения этих шагов процесс оплаты окончен. Далее средства поступают на счет соответствующих организаций. Чтобы убедиться в этом, необходимо зайти в банк, чтобы получить бланк с подтверждением оплаты и печатями соответствующих организаций. Эти платежные документы считаются доказательством того, что все налоги оплачены.

Делать оплату налогов с помощью Интернета удобно и в дневное, и в ночное время без праздников и выходных.

Обратите внимание, что за перечисление средств банк берет определенный процент комиссии. Поступление денег после оплаты происходит только в рабочие дни

Днем проведения оплаты можно считать тот, в который деньги ушли из вашего аккаунта.

Сбербанк: оплатить налоги онлайн

Большинство ИП имеют право на внесение налоговых платежей не только с собственного расчетного счета, но и из остальных банков. Процесс перевода денежных средств с помощью Интернета для ИП во многом похож на ООО.

Если на счету недостаточно денег у ИП, тогда он имеет право на получение талона в налоговой организации и обратиться в любой Сбербанк. Для этого достаточно назвать точную сумму и совершить оплату по соответствующим реквизитам.

У предпринимателей есть возможность оплатить налоги через Сбербанк-онлайн. Для этого достаточно иметь счет в Сбербанке. Человек получает аккаунт, где есть доступ к Интернет-клиенту. Здесь нужно вводить логин и пароль, чтобы совершить оплату. При этом следует назвать назначение платежа. В результате можно значительно сократить процесс оплаты налогов по времени.

Оплата налоговых платежей через Сбербанк-онлайн – это удобный и проверенный временем способ. Оплата надежно перечисляется в соответствующие организации. Благодаря быстрой работе этот сервис считается довольно популярным среди предпринимателей. Сбербанк использует современные технологии, чтобы модернизировать оборудование и разработать новые варианты обслуживания.

Кроме того, через Сбербанк-онлайн можно оплатить огромное количество прочих услуг. К примеру, можно:

- оплатить транспортный налог онлайн,

- оплатить налоги на землю онлайн,

- оплатить налог на имущество онлайн,

- оплатить налог на квартиру онлайн.

Максим Ветохин: «Мои впечатления и отзыв о франшизе ZapX!»

«Как я открыл бизнес по франшизе Zapx и зарабатываю более 140 тыс. руб. в месяц чистыми»

Зарабатывайте от 25 000 р. до 300 000 р. В МЕСЯЦ

на продаже игровых ресурсов

в мобильной игре-бестселлере!

Помогла статья? Подписывайтесь в наши сообщества: , Фейсбуке, , Одноклассниках или Google Plus.

Будем очень благодарны, если поставите «Лайк» ниже. Спасибо!

Получайте обновления прямо на вашу почту:

Как узнать о задолженностях

Поскольку Почта России, как и сама ФНС, не всегда работает исправно и доставляет квитанции вовремя, забота о своевременной оплате налогов ложится на плечи самого гражданина. В связи с этим у многих налогоплательщиков возникает вопрос о том, не накапливаются ли на их счету заложенности. Достоверно ответить на этот вопрос можно несколькими способами:

- посещением офиса ФНС;

- запросом по почте;

- с помощью личного кабинета одного из сайтов, о которых упоминалось выше (Госуслуги, сбербанк-онлайн и т.д).

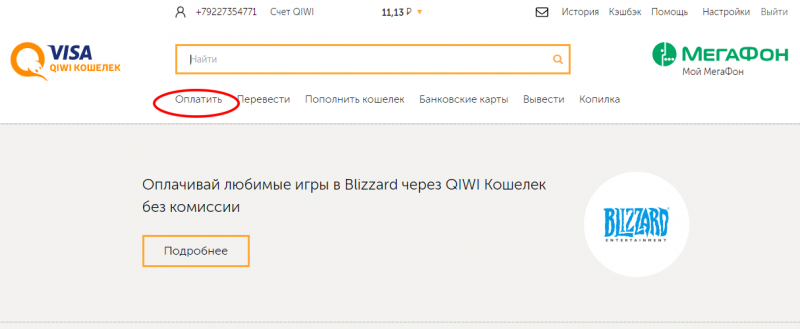

Также, имея номер ИНН, получить актуальную информацию о долгах можно и с помощью такой платежной системы, как Qiwi.

Qiwi кошелек предоставляет услуги по оплате налогов

О том, какие сервисы позволяют оплачивать налоги без комиссии можно прочесть ниже.

Риски, связанные с использованием оплаты налогов онлайн

Единственный фактор, который останавливает бизнесменов пользоваться интернет банком – это безопасность. Мошенничество бывает и в этой сфере. Банки стараются принимать необходимые меры: подтверждать платежи мгновенными смс-сообщениями, вводят повышенное SSL-шифрование, обязывают использовать электронную-цифровую подпись.

Запомните следующие правила:

Очень часто от своих знакомых на вопрос “можно ли провести весь процесс самостоятельно” приходится слышать, что это сделать, не только реально, но и очень просто. По факту же, при попытках найти подробную информацию об этом, приходишь к выводу, что все не так просто…

Одна из проблем у предпринимателей при перечислении налогов — ошибки при оформлении платежного поручения. Казалось бы, ничего сложного: набрать 20 цифр подряд, вписать в нужное поле и перечислить деньги. Однако ошибка хотя бы в одной цифре грозит тем, что деньги уйдут не туда. Как ИП оплатить налоги через интернет, быть уверенным в написании КБК, ОКТМО и других реквизитов? Поможет сервис ФНС — заплати налог.

Какие есть способы платить налоги

Постепенно законодательство делает систему оплаты налогов более прозрачной и простой для налогоплательщиков. На данный момент насчитывается 5 способов.

- С помощью декларации. Физическое лицо, осуществляющее коммерческую деятельность, должно предоставить заявление о своей деятельности. Тогда налоговые органы подсчитывают сумму налога и направляют плательщику декларацию, согласно которой он оплачивает сумму взыскания. В последнее время от данного способа стараются уходить, так как он позволяет уклоняться от налогов, а проверка добросовестности плательщиков занимает много времени.

- Удержание суммы перед непосредственным получением дохода. Например, сумма НДС при получении средств от покупателей или заказчиков.

- Кадастровый – самый неудобный способ, когда исходя из вида деятельности и результатов коммерческой деятельности за прошлые отчетные периоды, рассчитывается приблизительный размер прибыли. Этот способ неудобен, так как рассчитать точную сумму практически нереально, а налог платить все равно нужно.

- Ежегодное удержание с общей суммы дохода. Простой способ уплаты, так как сумма взымается с уже точного размера, уклониться от уплаты практически нереально.

- Когда на полученный доход происходят покупки товаров, сырья, материалов, основных средств, либо оплата услуг и работ. Пример – тот же НДС.

Как предпринимателю внести выплату

Оплата в режиме оффлайн. Самый первый способ – через кассу банка или другого финансового учреждения. Передается декларация или квитанция по оплате. Далее, с помощью наличных денег или банковской карты необходимо внести нужную сумму. Выплачивать обязательства по бизнесу таким способом неудобно, так как это требует больших затрат времени.

Обратите внимание! Декларацию не присылают налогоплательщику, если он имеет кабинет на сайте налоговой службы. Не стоит ждать извещений, если долг составляет менее 100 рублей

Система «Город», но доступна далеко не во всех населенных пунктах. Оплачивается картой или наличными в отделении Форбанка. Также, существуют терминалы и устройства самообслуживания, когда оплата производится с помощью квитанций. У современного оборудования есть специальные считыватели штрихокодов, которые автоматически заполняют данные о плательщике и виде налога.

Как оплатить налоги ИП онлайн? Производится без использования наличных средств. Для оплаты нужно воспользоваться банковской картой или онлайн кошельком по пошаговой инструкции. Иногда за такие способы оплаты взымается комиссия. Для осуществления взносов нужно зайти в свой личный кабинет на сайте Налоговой службы.

Кабинет на сайте ФНС

Сайты и приложения «Госуслуги» и «Заплати налог», которые направлены на оперативное выполнение государственных операций без посещения банков, ИФНС и других мест. Для этого тоже нужно заводить личный кабинет и пароль.

Мобильные приложения банков и сайты, которые позволяют своему клиенту платить собственные налоги. Лучше всего это делать в том банке, в котором происходило открытие счета. Также, приложения электронных кошельков вроде «Киви» и «Яндекс.Кошелек», которые выдают платежную информацию, помогая уплачивать налоги правильно и вовремя. Кошельки дают нужную информацию ИП: сколько платить в год, месяц и квартал, из чего складывается сумма – все это можно узнать в приложениях.

Обратите внимание! Еще один, довольно непривычный способ – оплата со счета мобильного номера. Нужно открыть личный кабинет, в нем нужно ввести номер своего мобильного и оператора

При наличии нужной суммы, она спишется в счет погашения налога.

Сервис проверки и оплаты налогов Тинькофф

Этот банк также предоставляет свои услуги по проведению налоговых платежей граждан. Нужно зайти на сайт сервиса, ввести свой ИНН, электронную почту и номер телефона (подтверждается присланным на него кодом).

Далее система 10-20 секунд обрабатывает запрос, находит все налоговые обязательства гражданина и выводит их на экран. Если есть пени, то система указывает, что сначала нужно заплатить основной налог, а потом уже штрафные санкции.

В Тинькофф проводится оплата налогов без комиссии. После выбора налогов для уплаты клиент указывает номер карты, представляется, подтверждает платеж. Все, операция выполнена.

Об авторе

Эта статья полезная? ДаНет

Платежи наличные и безналичные

Для уплаты налогов без открытия расчетного счета ИП может воспользоваться одним из следующих далее вариантов.

Сайт налоговой службы

Сервис «Заплати налоги» позволяет, как видно из наименования, без проблем рассчитаться с бюджетом. Если ИП собирается произвести оплату непосредственно в отделении банка, он должен указать системе, что платит наличными, сформировать квитанцию (платежный документ), а затем распечатать документ на руки.

Если ИП намерен произвести расчеты онлайн через ресурс ФНС, указывается вариант «безналичный расчет» и выбирается способ расчета:

- через один из банков-партнеров, владельцем карты которого является ИП;

- через сайт «Госуслуги».

При формировании платежного документа обратите внимание на обозначенные ниже нюансы:

- Переход на вкладку «заплати налоги» осуществляется через Главную страницу сайта ФНС, далее выбирается вариант «Юрлица и ИП»;

- Налогоплательщиком будет являться ИП, а видом документа (поскольку предприниматель не имеет или не использует расчетный счет) — платежный документ.

- При формировании информации о налоге можно воспользоваться классификатором, выпадающим меню, а можно вбить КБК. Недостающую информацию система определит сама.

- Получателя платежа можно определить по адресу регистрации ИП, введя этот адрес в форму.

Далее вписываются сведения, относящиеся к предпринимателю.

Необходимо установить галку в зависимости от того, является ли ИП налоговым агентом (НДФЛ за сотрудников) или платит собственные налоги; выбрать подходящий тип платежа из выпадающего меню, период, сумму платежа. Собственные реквизиты ИП также необходимо обозначить.

В большинстве случаев ИП платит налоги там же, где он зарегистрирован, значит, объект обложения налогами находится по тому же адресу. Нужно поставить галку в соответствующем окне.

В наименовании плательщика учитывается, с какого счета идет платеж. Если платеж осуществляет физлицо (наличными или с личного счета), указываются его ФИО. Если для оплаты используется расчетный счет предпринимателя, указывается «Индивидуальный предприниматель ФИО». Завершается процедура формирования документа на оплату нажатием кнопки «Оплатить», переходом к вариантам оплаты – наличному и безналичному.

Госуслуги

Как уже отмечалось выше, с сайта ФНС возможен переход на портал госуслуг для погашения налоговых задолженностей. Можно и непосредственно пройти авторизацию на этом ресурсе, а затем заполнить заявку в адрес ФНС на предоставление информации по налогам – картой или распечатав квитанцию, и отправившись с документом в отделение банка.

Сбербанк

Кроме непосредственного обращения кассу отделения банка с распечатанной квитанцией, существуют еще несколько способов оплаты налогов с помощью его сервисов:

- Через Сбербанк Онлайн можно после авторизации в системе отыскать среди переводов и платежей получателя – ФНС. Далее воспользоваться возможностью поиска и оплаты налогов. Можно использовать сформированную ранее квитанцию ФНС и ввести ее реквизиты (индекс), сверить сумму налога и оплатить ее со счета, карты либо отыскать неуплаченный налог через функцию «поиск налогов по ИНН».

- С использованием так называемого QR-кода.Таким образом оплачивать налоги можно при помощи мобильного приложения Сбербанка, сканируя распечатанный ранее документ либо поднеся квитанцию к считывающему устройству банкомата, терминала. Это избавит от необходимости ручного внесения реквизитов через окно терминала.

В настоящее время налоговые платежи принимают практически любые кредитные учреждения, через кассу. Если ни один из способов, указанных выше, предпринимателю не подходит, можно обратиться с квитанцией в любой банк. Допустим и банковский перевод с личного счета ИП, открытого в любом банке.

На заметку! Налоги индивидуального предпринимателя может оплачивать не только он лично, но и другие граждане, организации, ИП (ст. 45-1 НК РФ).

Периодичность уплаты налогов ИП на разных системах налогообложения

Периодичность уплаты для каждого вида налогов прописана в Налоговом кодексе (НК) РФ. Виды же налогов, которые ИП должен перечислять бюджет, зависят от выбранной им системы налогообложения, при этом каждая из них регламентируется тем же кодексом.

Виды налогов по каждой системе налогообложения и периодичность их уплаты регламентированы Налоговым кодексом РФ

В 2021 году ИП доступны для выбора пять вариантов налоговых режимов:

- Общая система налогообложения (ОСН).

- Упрощённая (УСН, «упрощёнка»).

- Единый налог на вменённый доход (ЕНВД, «вменёнка»).

- Единый сельскохозяйственный налог (ЕСХН).

- Патентная система налогообложения (ПСН, патент).

Система Яндекс Деньги

Через этот сервис можно и проверить все свои налоговые долги, и сразу их оплатить. При этом система проводит оплату налогов без процентов, комиссия не предусматривается.

Чтобы узнать свои налоговые долги, нужно на платежном сервисе выбрать проверку по ИНН. В открывшееся поле введите номер своего ИНН и нажмите кнопку «Проверить». Система несколько секунд будет делать анализ, после этого выведет все ваши долги перед ФНС.

Если платежей несколько, возможности оплатить их все сразу нет, только поочередно. Выбирайте долг, нажимайте кнопку «Заплатить» напротив него. Оплата производится с любой банковской карты, нужно ввести ее реквизиты. Если у плательщика есть Яндекс-кошелек, он может совершить оплату с него. Если желаете получить квитанцию об оплате на электронную почту, введите ее адрес под реквизитами карты.

Через Яндекс Деньги можно внести налоговый платеж и просто по номеру квитанции.

Когда их нужно оплачивать

Для каждого вида выплат существуют свои сроки. На каждый налог действует 2 срока:

- Крайний день выплаты;

- Крайний день предоставления декларации.

При этом, некоторые выплачиваются раз в год, а другие – каждый квартал или даже месяц. Окончательная сумма всегда взносится в конце года. Один из ежемесячных налогов – НДПИ и акцизы. Уплачиваются строго до 25 числа того месяца, который следует за отчетным.

Ежеквартально необходимо уплачивать водный и торговый сбор. Крайние даты – до 20 и 25 числа соответственно после отчетного квартала. Налог на доходы физических лиц (зарплату работников, например), нужно оплатить в первый рабочий день сразу после перечисления дохода физическому лицу.

Оплата вовремя

Также, ежемесячно уплачиваются и страховые взносы. Их сумму рассчитывают работники инспекции федеральной налоговой службы и присылают предпринимателю. В следующий месяц после начисления ИП должен произвести оплату до 15 числа включительно.

Обратите внимание! Узнать сроки можно при уточнении перечня всех налогов и сборов. Они меняются каждый год и за этой информацией необходимо следить

Как правило, если крайний срок сдачи выпадает на выходной или официальный праздник, то последний день уплаты/предоставления декларации переносится на первый рабочий день, следующий за выходным.