Как отражается амортизация в балансе? амортизация в пассиве баланса

Содержание:

- Содержание и ремонт основных средств

- Критика

- Как правильно составлять пассив бухгалтерского баланса

- примеров

- Где отражается амортизация в балансе

- Правила составления бухгалтерского баланса

- Как амортизируются основные средства в балансе предприятия

- Амортизация в бухгалтерском балансе

- Что такое накопленная амортизация??

- Определяющие характеристики

Содержание и ремонт основных средств

Основные средства необходимо постоянно поддерживать в рабочем состоянии, что требует определенных затрат.

Расходы на обслуживание (технический осмотр, уход и т. п.) и все виды ремонтов (текущий, средний, капитальный) основных средств включают в себестоимость продукции:

ДЕБЕТ 20 (23, 25, 26, 29, 44, …) КРЕДИТ 10 (60, 69, 70, …)

– отражены затраты на обслуживание и ремонт основных средств.

Расходы на все виды ремонта учитывают при налогообложении прибыли в размере фактических затрат. Эти расходы включают в себестоимость продукции в том отчетном периоде, в котором они возникли (ст. 260 НК РФ).

ПРИМЕРАО «Актив» произвело текущий ремонт станка. Расходы на ремонт составили:

- заработная плата рабочих – 1000 руб.;

- взносы в ПФР, ФСС, ФФОМС и страхование от несчастных случаев на производстве и профзаболеваний, начисленные с зарплаты рабочих, – 302 руб.;

- стоимость покупных деталей – 1416 руб., в том числе НДС – 216 руб.

Бухгалтер «Актива» сделал проводки:

ДЕБЕТ 20 КРЕДИТ 70

– 1000 руб. – списана на себестоимость заработная плата рабочих, проводивших ремонт;

ДЕБЕТ 20 КРЕДИТ 69-1, 69-2, 69-3

– 302 руб. – списаны на себестоимость взносы в ПФР, ФСС, ФФОМС и взносы по «травме»;

ДЕБЕТ 71 КРЕДИТ 50

– 1416 руб. – выданы из кассы деньги подотчетному лицу для оплаты деталей;

ДЕБЕТ 10 КРЕДИТ 71

– 1200 руб. (1416 – 216) – оприходованы детали, купленные для ремонта станка;

ДЕБЕТ 19 КРЕДИТ 71

– 216 руб. – учтен НДС;

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19

– 216 руб. – принят НДС к вычету;

ДЕБЕТ 20 КРЕДИТ 10

– 1200 руб. – списаны на себестоимость детали, использованные при ремонте станка.

Всего на себестоимость ремонта было списано 2502 руб. (1000 + 302 + 1200). Эта сумма полностью может быть учтена при налогообложении прибыли.

Первоначальная стоимость отремонтированных основных средств изменению не подлежит.

Если вы решили провести переоценку основных средств, то в последующем вам надо будет делать это каждый год.

Переоценка производится путем индексации или прямого пересчета по документально подтвержденным рыночным ценам.

При этом могут быть использованы (п. 43 Методических указаний по бухгалтерскому учету основных средств):

- данные на аналогичную продукцию, полученные от организаций-изготовителей;

- сведения об уровне цен, имеющиеся у органов государственной статистики, торговых инспекций и организаций;

- сведения об уровне цен, опубликованные в средствах массовой информации и специальной литературе;

- оценка бюро технической инвентаризации;

- экспертные заключения о текущей (восстановительной) стоимости объектов основных средств.

Однако для целей обложения налогом на имущество результаты переоценки учитываются.

Результаты переоценки учитываются либо на счете 83 «Добавочный капитал», либо относятся на финансовые результаты.

Обратите внимание

В налоговом учете стоимость основных средств формируется без учета переоценки. Амортизация начисляется в том же порядке и в тех же суммах, что и до переоценки основных средств (ст. 257 НК РФ).

Критика

Кредиты с отрицательной амортизацией, которые были относительно популярны только в последнее десятилетие, вызвали множество критических замечаний:

В отличие от большинства других ссуд с регулируемой ставкой, многие ссуды с отрицательной амортизацией рекламировались либо с дразнящими, либо с искусственными начальными процентными ставками, либо с минимальным платежом по ссуде, выраженным в процентах от суммы ссуды. Например, ссуда с отрицательной амортизацией часто рекламируется как имеющая «1% -ную процентную ставку» или с указанием на видном месте 1% -ной суммы без объяснения РПИ. Такая практика применялась крупными корпоративными кредиторами. Эта практика считается обманчивой по двум различным причинам: большинство ипотечных кредитов не имеют процентных ставок , поэтому потребители не обращают на них внимания; и многие потребители не осведомлены о негативном побочном эффекте амортизации, когда выплачивается только 1% от суммы кредита в год. Кроме того, большинство ссуд с отрицательной амортизацией содержат пункт, в котором говорится, что выплата не может увеличиваться более чем на 7,5% каждый год, за исключением случаев, когда пятилетний период закончился или если остаток вырос на 15%. Критики говорят, что этот пункт предназначен только для того, чтобы обмануть заемщиков и заставить их думать, что платеж может увеличиться только на небольшую сумму, тогда как на самом деле два других условия более вероятны. Ссуды с отрицательной амортизацией как класс имеют самый высокий потенциал для так называемого платежного шока. Платежный шок — это когда требуемый ежемесячный платеж перескакивает с одного месяца на другой, потенциально становясь недоступным

Чтобы сравнить потенциальные шоковые платежи по различным ипотечным кредитам (обратите внимание, что здесь не указаны условные депонированные платежи по страховке и налогам, которые могут привести к изменению суммы платежа): 30-летняя (или 15-летняя) ипотека с фиксированной процентной ставкой, полностью амортизированная: скачок выплат невозможен. Пятилетняя ипотечная ипотека с регулируемой ставкой, полностью амортизированная: без скачков выплат в течение 5 лет, затем возможное уменьшение или увеличение выплат на основе новой процентной ставки

10-летний ипотечный продукт с выплатой только процентов, преобразованный в 20-летний график погашения (после десяти лет выплат только по процентам), может привести к увеличению выплат до 600 долларов при балансе в 330 тысяч. Ипотека с отрицательной амортизацией: нет скачка выплат до 5 лет ИЛИ остаток на 15% (в зависимости от продукта) превышает первоначальную сумму. Выплата увеличивается за счет требования полной выплаты процентов плюс основная сумма. Выплата может быть увеличена в связи с изменением процентных ставок. Однако, при прочих равных, полностью амортизированный платеж почти в три раза превышает отрицательно амортизированный платеж. Первый месяц бесплатно: кредитный специалист может разрешить заемщику пропустить первый ежемесячный платеж по кредиту рефинансирования, просто добавив этот платеж к основной сумме и начисляя сложные проценты на него в течение многих лет. Заемщик может не понимать транзакцию или сомневаться в ней.

На очень жарком рынке недвижимости покупатель может использовать ипотеку с отрицательной амортизацией для покупки недвижимости с планом ее продажи по более высокой цене до окончания периода «негама». Таким образом, информированный инвестор может приобрести несколько объектов недвижимости с минимальными ежемесячными обязательствами и получить большую прибыль в течение пятилетнего плана на растущем рынке недвижимости.

Однако, если стоимость недвижимости снизится, вполне вероятно, что заемщик будет задолжать по собственности больше, чем она стоит, что в ипотечной отрасли обычно называют «находящимся под водой». В этой ситуации владелец недвижимости может столкнуться с потерей права выкупа или с необходимостью рефинансирования с очень высоким соотношением ссуды к стоимости, требующим дополнительных ежемесячных обязательств, таких как ипотечное страхование, и более высоких ставок и платежей из-за неблагоприятных условий высокой ссуды. отношение к стоимости.

Заемщикам очень легко игнорировать или неправильно понимать сложности этого продукта, когда им предъявляются минимальные ежемесячные обязательства, которые могут составлять от половины до одной трети того, что требуется для других, более предсказуемых ипотечных продуктов.

Источник

Как правильно составлять пассив бухгалтерского баланса

Представим информацию в таблице.

Пассив

Что включить в строки пассива баланса

III. КАПИТАЛ И РЕЗЕРВЫ 6 Уставный капитал (складочный капитал, уставный фонд, вклады товарищей)

Строка пассива формируется как сведения по кредиту счета 80.

Собственные акции, выкупленные у акционеров

Отражается по сумме остатков счета 81, сформированных на отчетную дату.

Переоценка внеоборотных активов

Отражается информация, если в отчетном периоде в организации проводилась переоценка основных средств и нематериальных активов. Формируется остаток по сч

83.

Добавочный капитал (без переоценки)

При формировании добавочного капитала компания отражает сведения по остаткам по счету 83.Обратите внимание, сумма указывается без учета переоценки ОС и НМА.

Резервный капитал

В строку пассива бухгалтерского баланса включите сальдо по счету 82 на конец отчетного периода. Отражает информацию о сформированном резервном капитале по организации.

Нераспределенная прибыль (непокрытый убыток)

При формировании пассива годового бухгалтерского баланса используйте данные сальдо счета 84

При формировании промежуточной отчетности эта цифра — два остатка по счету 84 (финансовый результат предшествующих лет) и 99 (финансовый результат текущего периода отчетного года).Обратите внимание, что если результатом является убыток, то сумма отражается с минусом.

Итого по разделу III

Суммарное значение по соответствующему разделу пассива бухгалтерского баланса.

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

Обязательства пассива, срок погашения которых превышает 12 месяцев.

Заемные средства

Отражаем в пассиве баланса остаток по счету 67, если срок обязательств превышает один год.Обратите внимание, что проценты по займам необходимо включать в раздел краткосрочных обязательств.

Отложенные налоговые обязательства

Является показателем остатка по счету 77, заполняется на основании положений ПБУ 18/02.

Оценочные обязательства

Отражаем сальдо счета 96 «Резервы предстоящих расходов» сроком более одного года.

Прочие обязательства

В данной строке раскройте информацию об иных видах долгосрочных обязательств, которые не были детализированы в других строках бухгалтерского баланса.

Итого по разделу IV

Суммирует показатели строк раздела.

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

Обязательства пассива со сроком действия менее 12 месяцев.

Заемные средства

Отражается сальдо по счету 66. При этом в данную строку пассива баланса следует включить проценты, уплачиваемые по долгосрочным займам.

Кредиторская задолженность

Показатель формируется как сумма кредитовых остатков по счетам 60, 62, 68, 69, 70, 71, 73, 75, 76.

Доходы будущих периодов

Показатель равен сумме остатков по счетам 86 (полученное целевое финансирование) и 98 (доходы будущих периодов).

Оценочные обязательства

Сформируйте сальдо по счету 96 (резервы предстоящих расходов) в части тех резервов, срок использования которых составляет менее 12 месяцев.

Прочие обязательства

Здесь расшифруйте краткосрочные обязательства, не вошедшие в другие строки пассива баланса.

Итого по разделу V

Сумма строк по разделу.

БАЛАНС

Суммарное значение по разделам пассива баланса.

ВАЖНО! Значения активов и пассивов всегда отражается в денежном выражении. Причем операции фиксируются исключительно в рублях

Если расчеты совершаются в иностранной валюте, то операция подлежит пересчету в рубли. Используется курс валют, утвержденный Центральным банком России на момент совершения факта хозяйственной деятельности.

Баланс и иная финансовая отчетность составляется в рублях либо в тысячах рублей. Если обороты компании значительны, то допустимо указывать суммы в балансе в миллионах рублей.

примеров

Расходы на амортизацию по прямой линии рассчитываются путем деления разницы между стоимостью актива и его восстановительной стоимостью между сроком полезного использования актива.

Пример 1

В этом примере стоимость актива является покупной ценой. Восстановительная стоимость — это стоимость актива в конце срока его полезного использования, также называемая стоимостью лома. Срок полезного использования — это количество лет, которое актив должен обеспечить.

Компания А приобретает единицу оборудования со сроком полезного использования 10 лет за 110 000 долларов США. По окончании срока службы оборудование имеет стоимость восстановления 10 000 долларов США..

Команда будет приносить пользу компании в течение следующих 10 лет. В этом смысле аналитики должны потратить стоимость оборудования в ближайшие 10 лет.

Прямая амортизация рассчитывается как 110 000 долл. США минус 10 000 долл. США, поделенное на 10 лет или 10 000 долл. США в год. Это означает, что компания будет амортизировать 10 000 долларов в течение следующих 10 лет, пока балансовая стоимость актива не составит 10 000 долларов..

Каждый год счет против актива, называемый накопленной амортизацией, увеличивается на 10 000 долларов США. Например, по истечении пяти лет ежегодные расходы на амортизацию по-прежнему будут составлять 10 000 долл. США, но накопленная амортизация увеличится до 50 000 долл. США..

заключение

Накопленная амортизация является накопительным счетом. Он зачисляется каждый год, так как стоимость актива амортизируется. Это остается в бухгалтерских книгах, пока актив не продан.

Важно учитывать, что накопленная амортизация не может быть больше стоимости актива. Это даже если актив все еще используется после истечения срока его полезного использования

Пример 2

Предположим, что компания XYZ купила машину за 100 000 долларов три года назад. Машина обесценивается на 10000 долларов в год. Таким образом, накопленная амортизация, записанная для станка:

Накопленная амортизация = 10 000 долл. США (амортизация за 1 год) + 10 000 долл. США (амортизация за 2 год) + 10 000 долл. США (амортизация за 3 год) = 30 000 долл. США.

Затем компания XYZ запишет чистую балансовую стоимость машины следующим образом:

Чистая балансовая стоимость = 100 000 долл. США, покупная цена — 30 000 долл. США, накопленная амортизация = 70 000 долл. США..

Где отражается амортизация в балансе

Любое имущество, будь то основные фонды или нематериальные активы, изнашивается в процессе работы. Амортизация начисляется в соответствии с избранным и закрепленным в учетной политике компании способом и аккумулируется по кредиту счета 02. Как отразить амортизацию в балансе и можно ли это сделать, расскажет наша публикация.

Увидеть в балансе сумму износа невозможно, поскольку в этой бухгалтерской форме все активы отражаются по остаточной стоимости, т. е. за минусом амортизации. По дебету сч. 01 «ОС» фиксируется первоначальная стоимость, износ начисляется по кредиту сч.

02, в балансе же указывают разницу между первоначальной стоимостью и начисленным износом (кредитовым сальдо сч. 02) – остаточную стоимость в строке 1150.

Таков принцип построения бухгалтерского баланса – пользователь финансовой отчетности должен видеть реальное стоимостное отражение активов на определенную отчетную дату.

Итак, амортизация ОС учитывается на сч. 02, который по своим характеристикам является регулирующим, т. е. не имеющем самостоятельного значения. Используется он только вкупе с основным счетом 01, на котором учитывается первоначальная стоимость амортизируемого имущества.

Начисленная амортизация в балансе не фиксируется, поскольку активом не является, но переносит стоимость имущества на затраты производства, участвуя в формировании себестоимости продукции.

Способ отражения расходов по амортизации

Поскольку износ переносит стоимость имущества в цену производимого продукта, то формируются затраты с использованием счетов основного производства и издержек обращения – 20, 26, 44. Это основные бухгалтерские проводки, отражающие начисление амортизации на затратные счета:

Теперь обратимся к вопросу о распределении расходов по амортизации.

Амортизация: постоянные или переменные затраты

Поскольку величина начисленного износа ОС практически не зависит от изменений объема производства, то его относят к категории постоянных затрат: какой бы метод начисления амортизации не был принят компанией, размер ежемесячных отчислений останется неизменным как при объеме выпуска, например, 100 единиц продукта, так и при производстве 1000 единиц.

Если с вопросом о постоянном характере таких затрат, как амортизация, у экономиста проблем не возникает, то отнесение ее к прямым или косвенным затратам часто сопряжено с колоссальной аналитической работой и последующим закрепление методики определения расходов в учетной политике компании.

Амортизация: прямые или косвенные расходы

Дело в том, что гл. 25 НК РФ не дает прямых указаний, ограничивающих предприятия в отнесении каких-либо определенных затрат к разряду прямых или косвенных. И это становится основанием для налогоплательщика к отнесению сумм начисленного износа к косвенным расходам.

Однако при проверках налоговики часто поднимают вопрос градации этих затрат мотивируя тем что выбор предприятия касающийся затрат, формирующих стоимость выпущенной продукции, должен иметь весомое обоснование т. е. в учетной политике компании необходимо установить четкий механизм распределения расходов на прямые и косвенные с использованием экономически обоснованных показателей.

Амортизация в отчете о финансовых результатах

Итак, если амортизация ОС в балансе не отображается, то где ее можно увидеть? В форме бухгалтерской отчетности – отчете о финансовых результатах. Правда, отражаться в нем суммы износа могут по нескольким строкам, в зависимости от видов деятельности.

Например, если основные фонды используются исключительно в производственном процессе по основным видам деятельности, то амортизация будет учтена в строке 2120 «Себестоимость продаж».

Для амортизации активов, используемых в торговой деятельности, предусмотрена строка 2210 «Коммерческие расходы».

При закреплении в учетной политике факта использования ОФ в общехозяйственных целях, суммы износа могут отражаться в строке 2220 «Управленческие расходы».

Узнать точные суммы амортизации можно из расшифровок, прилагаемых к форме.

Правила составления бухгалтерского баланса

Разберем, какие показатели бухучета отражать в активной части бухгалтерского баланса. Приведем расшифровку по счетам и показателям отчетной формы:

Структура

Что включать

I. ВНЕОБОРОТНЫЕ Нематериальные активы

Здесь должна отражаться остаточная стоимость нематериальных объектов предприятия. Определите значение как разницу между счетом 04 «НМА» и 05 «Амортизация НМА».При исчислении исключите значения, соответствующие данным о результатах исследований и разработок, а также сведения о нематериальных поисковых активах.

Результаты исследований и разработок

Если организация ведет исследовательскую деятельность, и на балансе числятся результаты НИОКР, то в данном разделе бухгалтерского баланса отражайте остаточную стоимость НИОКР по счету 04.

Нематериальные поисковые активы

Заполняется организациями, которые ведут освоение природных ресурсов, разведывательную деятельность.Экономические субъекты отражают сведения о таких объектах на счете 08

Если объект имеет вещественно-материальную оболочку, то это материальный поисковый актив, нематериальные — не имеющие формы, оболочки, структуры.

Обратите внимание, что по поисковым активам предусмотрено начисление амортизации по счетам 02 и 05.

Материальные поисковые активы Основные средства

Остаточная стоимость объектов основных фондов. Определите разницу между первоначальной стоимостью по счету 01 и начисленной амортизацией, остаток по счету 02.

Доходные вложения в материальные ценности

Отразите разницу между остатками по счету 03 и начисленной амортизацией по соответствующим объектам учета (счет 02).

Финансовые вложения

Это долгосрочные финансовые вложения, срок которых не менее 12 месяцев

Например, отразите остаток по счету 55 при наличии депозитов, открытых на срок более 12 месяцев.Также отражайте долгосрочные вложения по счетам 58 (финансовые вложения) и 73 (займы работникам учреждения).

Уменьшите остаток по счету 58, если организация сформировала резерв по сч. 59.

Отложенные налоговые активы

Отразите остаток по сч. 09. Показатели отражаются в соответствии с ПБУ 18/02.

Прочие внеоборотные активы

Отразите иные виды внеоборотных активов, которые не вошли в группировку, представленную выше. Также в данном разделе можно отразить те объекты, сведения о которых указывать необязательно, но компания считает необходимым включить сведения в бухгалтерский баланс.

Итого по разделу I

Формируется итог по соответствующему разделу.

II. ОБОРОТНЫЕ Запасы

Отразите сумму остатков по счетам 10, 11 (за вычетом резерва, учтенного на счете 14), 15, 16, 20, 21, 23, 28, 29, 41 (за вычетом счета 42, если учет товаров ведется с наценкой), 43, 44, 45, 46, 97.

Налог на добавленную стоимость по приобретенным ценностям

Включите информацию о конечном сальдо по сч. 19 «НДС».

Дебиторская задолженность

Для получения показателя суммируются дебетовые остатки по счетам 60, 62 (оба счета за вычетом резервов, сформированных на счете 63), 66, 67, 68, 69, 70, 71, 73 (за вычетом данных, учтенных по статье «Финансовые вложения»), 75, 76.Кредитовый остаток в расчет не включайте.

Финансовые вложения (за исключением денежных эквивалентов)

Это депозиты, финансовые вложения, займы работникам со сроком обращения менее 12 месяцев. Формируем остатки по сч. 55, 58, 73. Учитываем резерв по сч. 59, его вычитаем при наличии сальдо.

Денежные средства и денежные эквиваленты

Фактические деньги компании, числящиеся на счетах 50, 51, 55 (кроме депозита), 52, 57 по состоянию на отчетную дату. Отражаем сумму дебетового сальдо.

Прочие оборотные активы

Отразите иные виды оборотных активов, которые не вошли в группировку, представленную выше. Также в данном разделе можно отразить те объекты, сведения о которых указывать необязательно, но компания считает необходимым включить сведения в бухгалтерский баланс.

Итого по разделу II

Суммарное значение показателей раздела.

БАЛАНС

Сумма раздела 1 и 2.

Как амортизируются основные средства в балансе предприятия

Объект основных средств амортизируется с 1-ого числа месяца, который идет за месяцем, в котором имущество было принято к бухгалтерскому учету. Начисление амортизации осуществляется до момента списания имущества или до полного погашения его стоимости (прекращение амортизации приходится на 1-ое число месяца, следующего за месяцем, в котором произошло одно из указанных 2 событий).

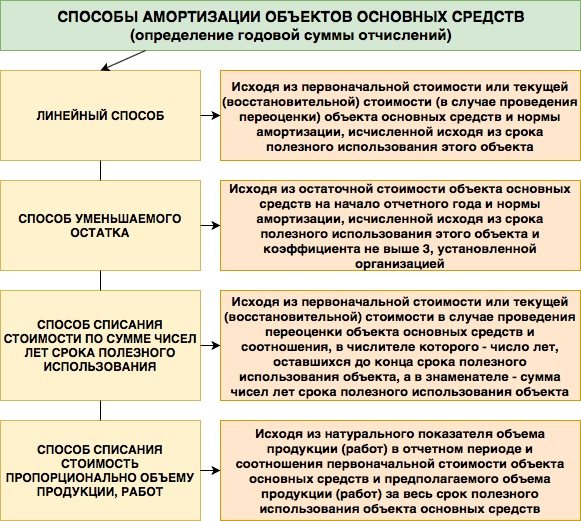

Всего существует 4 метода начисления амортизации, доступных при погашении стоимости объектов основных средств:

Какой бы способ амортизации не был выбран предприятием, амортизационные отчисления начисляются в размере 1/12 годовой суммы в течение отчетного года. Амортизация производится с соблюдением следующих правил:

| Спорный момент, касающийся амортизации основного средства | Решение |

| Приостановление амортизационных отчислений по основным средствам | Амортизация не приостанавливается на протяжении всего срока полезного использования. Исключение: – время восстановления ОС более 1 года,

– консервация объекта более чем на 3 месяца по приказу начальства. |

| Зависимость амортизационных отчислений ОС от итогов работы компании в отчетном периоде | Осуществление амортизации отражается в бухучете периода, к которому относится, и не зависит от итогов работы предприятия за отчетный год. |

| Отображение обобщенных сведений об амортизации ОС | Обобщенные данные об отчислениях, накопленных за срок использования ОС, отражаются на счете 02. |

| Отражение сумм амортизации ОС в корреспонденции с различными счетами учета | Начисленные амортизационные платежи указываются по Кт сч. 02 в корреспонденции со счетами учета расходов на производство (продажу). |

| Амортизация выбывших и испорченных объектов ОС | Списывается в Кт сч. 01 субсчета “Выбытие ОС”. Аналогично для: – полностью изношенным ОС,

– утраченным ОС, – реализованным объектам, – списанным ОС, – переданным на безвозмездной основе, – частично ликвидированным. |

Амортизация в бухгалтерском балансе

Замечание 1

Экономический смысл амортизации состоит в том, что стоимость приобретаемого хозяйствующим субъектом имущества включается в затраты не единовременной суммой, а частями в соответствии с одним из выбранных алгоритмов ее расчета.

Например, ООО “Шафран” приобрело технологическое оборудование в январе текущего года. В январе бухгалтер примет к учету данное оборудование согласно составленному акту приемки. А с февраля начнет включать затраты на его приобретение частями.

Сумма амортизации обусловлена такими показателями как:

- метода расчета;

- срок полезного использования (СПИ) объекта – времени, когда организация намеревается использовать данное имущество в своей деятельности.

В российской учетной практике начисление амортизации на активы субъекта хозяйствования является обязанностью, закрепленной в законодательных актах в бухгалтерской сфере. Процедура расчета амортизации и ее дальнейшее отнесение в затраты экономического субъекта, а также существенные аспекты нормативного регулирования ее учетного процесса раскрываются в нижеследующих официальных документах:

Ничего непонятно?

Попробуй обратиться за помощью к преподавателям

Далее рассмотрим более подробно основные аспекты учета амортизации основных средств и нематериальных активов.

Амортизация основных средств

Учетная политика объекта хозяйствования должна обязательно закрепить применяемый им метод исчисления амортизации, выбрав один из поименованных в данном стандарте. Рисунок 1 дает наглядное представление о возможных вариантах исчисления сумм амортизации в отношении объектов основных производственных фондов. Также на представленном рисунке можно видеть формулы для расчета.

Согласуясь с принципами непрерывности и сопоставимости, расчет амортизации имущества организации производится одним методом от одного финансового года к другому. Впервые амортизация по объекту, относящемуся к амортизируемому имуществу, начисляется в следующем месяце после того, как он будет принят к учету.

Начисление амортизации необходимо производить на протяжении всего временного промежутка, пока данный актив используется и позволяет организации извлекать положительный экономический эффект от его эксплуатации.

Стоимость актива, подлежащего переносу его стоимости в затраты частями в течение определенного времени, должна быть полностью самортизирована, за исключением тех случаев, когда он выбывает раньше окончания этого срока.

Планом счетов бухгалтерского учета в РФ предусмотрен специальный счет для учета амортизации основных средств с кодом 02 и одноименным названием – «Амортизация основных средств»

Пример 1

В ООО “Шафран” имеется на балансе имущество, подлежащее амортизации: оборудование производственного цеха (основное производство). 31 января 2020 года бухгалтером при выполнении процедуры закрытия месяца была начислена амортизация данного имущества в сумме 17 000 рублей. В бухгалтерской программе можно увидеть приведенную ниже проводку:

Дебет 20 Кредит 02 в сумме 17 000 рублей.

Амортизация нематериальных активов

Замечание 2

В главном внутрифирменном документе, закрепляющем политику организации в отношении учета нематериальных активов, в обязательном порядке прописывается алгоритм расчета амортизации.

На рисунке 2 наглядно представлены все законодательно одобренные методы расчета амортизации имущества, учитываемого в качестве нематериальных активов.

На рисунке также видно, что российскими стандартами учета предусмотрено начисление амортизации нематериальных активов только в том случае, если организация может достоверно обозначить до какого момента в обозримом будущем данный актив можно использовать и иметь положительный экономический эффект от этого.

Пример 2

В ООО “Шафран” начислена амортизация на товарный знак в сумме 10 000 рублей. Бухгалтер должен отразить данный факт хозяйственной жизни на основании расчета (справки бухгалтера):

Дебет 26 Кредит 05 в сумме 10 000 рублей.

Что такое накопленная амортизация??

Капитализированные активы — это активы, стоимость которых превышает один год, и правила бухгалтерского учета предписывают, чтобы расходы и продажи регистрировались в том периоде, в котором они были понесены..

В качестве решения этой проблемы регистрации капитализированных активов бухгалтеры используют процесс, называемый амортизацией..

Накопленная амортизация актуальна для капитализированных активов. Другой тип актива — оперативный, который используется в том же году, в котором он был приобретен, поскольку он обычно продается или используется в течение одного года с момента покупки..

На амортизацию расходуется часть стоимости актива в том году, в котором он был приобретен, и на весь оставшийся срок службы актива. Накопленная амортизация представляет собой общую сумму амортизации актива в течение срока полезного использования актива..

Управление бухгалтерским учетом

Когда амортизационные расходы регистрируются для организации, эта же сумма также зачисляется на накопленный амортизационный счет, что позволяет компании показывать как стоимость актива, так и общую амортизацию актива. Это также показывает чистую балансовую стоимость актива в балансе.

Сумма накопленной амортизации используется для определения балансовой стоимости основных средств. Например, грузовой автомобиль стоимостью 50 000 долларов США и накопленной амортизацией в 31 000 долларов США будет иметь балансовую стоимость 19 000 долларов США..

Финансовые аналитики будут создавать график амортизации при выполнении финансовых моделей, чтобы отслеживать общую амортизацию в течение срока службы актива..

В отличие от обычного счета актива, зачисление на счет противо актива увеличивает его стоимость. С другой стороны, дебет уменьшает свою стоимость.

Окончательный процесс

Компания покупает и сохраняет актив в балансе до тех пор, пока его балансовая стоимость не будет соответствовать его стоимости восстановления.

Накопленная амортизация каждого основного средства не может превышать стоимость актива. Если актив остается в использовании после того, как его стоимость была полностью амортизирована, стоимость актива и его накопленная амортизация останутся на счетах главной книги, а расходы на амортизацию будут прекращены..

Когда актив окончательно отозван, сумма возвращается на накопленный счет амортизации, связанный с этим активом. Это также делается с первоначальной стоимостью актива, что исключает любую запись актива на балансе компании..

Если это снижение не будет завершено, компания будет постепенно накапливать большую сумму валовых затрат и накопленную амортизацию основных средств в своем балансе.

Рыночная стоимость активов

Важно отметить, что балансовая стоимость актива не указывает на рыночную стоимость актива. Это потому, что амортизация это просто метод присвоения

Когда накопленная амортизация компании высока, ее чистая балансовая стоимость может быть ниже фактической рыночной стоимости компании, что означает, что компания может быть переоценена..

Аналогичным образом, если накопленная амортизация компании является низкой, ее чистая балансовая стоимость может быть выше реальной рыночной стоимости, а компания может быть недооценена..

Несоответствие подчеркивает очень важный аспект накопленной амортизации: он не отражает истинные потери в рыночной стоимости актива (или компании).

Определяющие характеристики

Отрицательная амортизация возникает только в тех ссудах, по которым периодический платеж не покрывает сумму процентов, причитающихся за этот период ссуды. Невыплаченные начисленные проценты затем ежемесячно капитализируются в непогашенный основной остаток. В результате остаток по кредиту (или основная сумма) ежемесячно увеличивается на сумму невыплаченных процентов. Чаще всего цель такой функции — продвинутое управление денежными средствами и / или, проще говоря, гибкость платежей, но не повышение общей доступности.

Neg-Ams также имеет так называемый период корректировки, а предел основного баланса переделки установлен в США на основании федерального законодательства и законодательства штата. Период корректировки обычно составляет 60 месяцев (5 лет). Пересмотренный предел основного баланса (также известный как «отрицательный лимит») обычно составляет до 25% увеличения амортизированного остатка ссуды по сравнению с первоначальной суммой ссуды. Государства и кредиторы могут предлагать продукты с меньшими периодами корректировки и предельными значениями основного баланса; но не могут выдавать ссуды, превышающие требования, установленные законодательством штата или федеральным законодательством, под страхом наказания.

Был введен новый вариант ссуды, который позволяет получить ссуду сроком на 40 лет. Это делает минимальный платеж даже ниже, чем сопоставимый 30-летний срок.