Формирование долгосрочной и просроченной задолженности в регламентированных отчетах

Содержание:

- Что это такое

- Учет и инвентаризация дебиторской и кредиторской задолженности

- Ответы на часто задаваемые вопросы по “Долгосрочные обязательства в балансе”

- Долгосрочная кредиторская задолженность в балансе

- Дебиторская и кредиторская задолженность — общие свойства

- 1520 строка баланса: как заполняется?

- Долг перед поставщиком или подрядчиком

- Порядок формирования показателей по строкам раздела IV пассива баланса

- Оборачиваемость дебиторской задолженности

- Из каких счетов складывается дебиторская задолженность

- Классификация обязательств по различным признакам

Что это такое

Под краткосрочной кредитной задолженностью (КЗ) понимается возникновение обязательств (долгов) организации перед физическими и юридическими лицами. Особенность КЗ заключается в необходимости ее погашения в течение срока не более 12 месяцев. Год – это классический временной интервал отчетного периода, используемый не только российским, но и международным бухгалтерским законодательством.

Платежи по кредиторской задолженности осуществляются за счет оборотных средств и относятся к текущей деятельности организации. Нелишним будет отметить, что от того, насколько добросовестно компания относится к своим обязательствам формируется ее благоприятная деловая репутация. Своевременное погашение КЗ позволяет избежать негативных последствий в виде начисленных штрафных процентов, неустоек и т.д.

Рассмотрим, что относится к краткосрочной КЗ по российской системе бухгалтерского учета:

| Кредиторская задолженность | Задолженность, возникшая в процесс жизнедеятельности организации перед контрагентами в ходе приобретения товаров и услуг. |

| Выданные векселя | Обязательства, заключаемые в письменно виде выплатить определенную сумму денег в краткосрочном периоде. Причинами предоставления векселей служит получение банковских кредитов, покупка каких-либо активов или обеспечение в рамках кредиторской задолженности. |

| Задолженность по процентам | Сюда включаются начисленные, но не выплаченные на дату составления баланса проценты за пользование кредитами, ссудами и векселями. |

| Задолженность по дивидендам, если организация акционерное общество | Выплата дивидендов представляет собой перераспределение прибыли, полученной компанией в рамках отчетного периода. |

| Задолженность по заработной плате (ЗП) | Сумма оплаты труда сотрудников, начисленная, но еще не выплаченная в силу ряда причин, например, если не подошел срок выплаты ЗП. |

| Полученные авансы | Возникновение авансов возможно в случае предоплаты под будущую поставку товара или оказание услуги. |

| Прочая кредиторская задолженность | Суммы, причитающиеся контрагентам к оплате, не связанные с основной деятельностью организации. |

По структуре субъектов КЗ может возникать перед:

- поставщиками товаров и услуг по неотфактурованным поставкам и коммерческим кредитам, предполагающим рассрочку оплаты;

- покупателями, внесших аванс в счет предстоящих поставок и ожидающих получения продукции;

- сотрудниками фирмы – в качестве выплаты ЗП, пособий и невозмещенным суммам предоставленных авансовых отчетов работников;

- бюджетом и внебюджетными фондами – в виде уплаты региональных налогов и сборов, пеней и взносов в ПФР, ФСС, ФФОМС.

Отличие кредиторской задолженности в рамках национального законодательства заключается в необходимости учета безакцептных списаний на основании решения банка и неотфактурованных поставок. Это вызывает дополнительные проблемы при составлении точной картины экономического состояния предприятия.

Крупные отечественные предприятия осуществляют оказание услуг (например, по предоставлению электроэнергии, коммунальных услуг) без предоставления расчетных документов (неотфактурованная поставка). Если не проводить постоянный внутренний контроль эти обязательства могут быть не отражены в учете краткосрочной задолженности.

Учет и инвентаризация дебиторской и кредиторской задолженности

Учет ДЗ и КЗ осуществляется на соответствующих счетах бухгалтерского учета.

Для отражения ДЗ используются, как правило, счета 60, 62, 68, 69, 71, 73, 75, 76. КЗ обычно образуется на счетах 60, 62, 66, 67, 69, 70, 71, 73, 75, 76.

ДЗ – это актив предприятия, учитываемый по дебету соответствующих счетов. КЗ же, напротив, является пассивом, поэтому отражается по кредиту указанных счетов. В балансе ДЗ попадает в раздел II, а КЗ – в раздел IV либо V.

ОБРАТИТЕ ВНИМАНИЕ! Как КЗ, так и ДЗ для целей учета принято классифицировать по срокам погашения: до 12 месяцев (краткосрочная) и свыше 12 месяцев (долгосрочная). Подробнее об организации учета ДЗ и КЗ читайте в статье «Ведение учета дебиторской и кредиторской задолженности»

Подробнее об организации учета ДЗ и КЗ читайте в статье «Ведение учета дебиторской и кредиторской задолженности».

Для контроля за правильностью данных ДЗ и КЗ важно своевременно проводить инвентаризацию задолженности. С этой целью создается специальная инвентаризационная комиссия, которая занимается сверкой остатков по счетам учета ДЗ и КЗ, оценивает обоснованность отражения тех или иных сумм, а также осуществляет проверку ДЗ и КЗ на предмет просроченности

С этой целью создается специальная инвентаризационная комиссия, которая занимается сверкой остатков по счетам учета ДЗ и КЗ, оценивает обоснованность отражения тех или иных сумм, а также осуществляет проверку ДЗ и КЗ на предмет просроченности.

О порядке проведения ежегодной инвентаризации читайте в материале «Как провести инвентаризацию перед годовой отчетностью».

ОБРАТИТЕ ВНИМАНИЕ! Выявление просроченной ДЗ и КЗ является одной из первоочередных задач проведения инвентаризации, поскольку такая задолженность должна быть списана не только в бухгалтерском, но и в налоговом учете организации. Последнее имеет значение для формирования налоговой базы: списанная ДЗ – это расход, уменьшающий базу по прибыли, а просроченная КЗ, наоборот, должна быть включена в налогооблагаемый доход

О том, как осуществляется списание ДЗ и КЗ в обоих учетах, читайте в статьях:

- «Порядок списания дебиторской задолженности»;

- «Списание кредиторской задолженности с истекшим сроком давности».

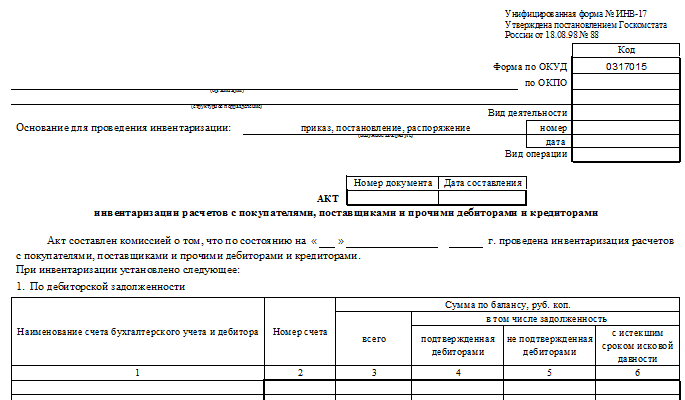

Результаты проведенной инвентаризации ДЗ и КЗ компания оформляет актом по форме ИНВ-17 в 2 экземплярах.

Форму ИНВ-17 можно скачать на нашем сайте.

О правилах заполнения этого документа читайте в материале «Инвентаризация дебиторской и кредиторской задолженности».

Вместе с тем, если компания решает привлечь заемные средства либо крупного инвестора, то простого понимания масштабов ДЗ и КЗ будет недостаточно

Инвестору (кредитору) важно знать, какая именно задолженность преобладает в организации (краткосрочная или долгосрочная, перед партнерами по бизнесу либо перед банком/бюджетом, каковы объемы просроченной задолженности и т. д.)

Для этого компании следует сформировать расшифровку ДЗ и КЗ.

Ответы на часто задаваемые вопросы по “Долгосрочные обязательства в балансе”

Вопрос: Уменьшается ли кредиторская задолженность в связи с начислением к уплате налога на добавленную стоимость с полученных предприятием авансов?

Ответ: Да, начисленный НДС с полученных компанией авансов снижает размер кредиторской задолженности в балансе, с которой сумма налога была исчислена. Точно так же НДС с выданного организацией аванса не отражается в Пассиве баланса, а снижает сумму дебиторской задолженности в Активе. Что касается Вашего вопроса, приведем пример: на отчетную дату получен аванс 118 тысяч р., включая сумму НДС по ставке 18%, в Пассив запишем (118 тыс. р. – 118 тыс. р. х 18/118) = 100 тыс. р.

Вопрос: Как поступить с оценкой отложенных налоговых обязательств, если НК РФ предусматривает разные ставки налога на прибыль по некоторым видам доходов компании?

Ответ: В такой ситуации налоговая ставка должна соответствовать тому виду дохода, который приведет к снижению величины или полному погашению налогооблагаемой временной разницы в будущих годах (следующем за отчетным или последующих периодах).

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Долгосрочная кредиторская задолженность в балансе

Каждый бухгалтер знает, что долгосрочная КЗ в бухгалтерском балансе учитывается в разделе IV с таким же названием: Долгосрочные обязательства бухгалтерского баланса. Он находится в пассивной части баланса и содержит цифровые данные по задолженности, сроки которой превышают один год.

Содержание долгосрочной кредиторской задолженности включает в себя 4 строки:

Строка 1410 «Заемные средства»

В указанной строке на основании правил составления бухгалтерского учета должны быть указаны суммы долгосрочных займов, отражаемые в бухучете на 67 счете – «расчеты по долгосрочным кредитам и займам». В составе долгосрочной задолженности должны быть отражены только фактически полученные заемщиком суммы.

Если предметом заполнения являются заемные средства в виде кредитных договоров, их оформление происходит совершенно по-другому. На основании ст. 819-821 ГК РФ при получении кредита бухгалтер должен отразить в балансе не реальную сумму полученных средств, а цифру, указанную в договоре.

Заполнение строки 1410 Займы и кредиты включает в себя сумма займов и кредитов, полученных организацией. Здесь же находит свое отражение начисленные на конец отчетного периода проценты.

Строка 1420 «Отложенные налоговые обязательства»

В следующей строке бухгалтер обязан отразить сумму отложенных налоговых обязательств, являющихся частью бюджетных отчислений. Их наличие приводит к увеличению итоговой суммы платежа налога на прибыль организации. Как они возникают? Все дело в различие двух подходов: традиционно политика налоговых органов отличается от требований бухгалтерского учета, опирающегося на требования Минфина.

При заполнении этой строки бухгалтер берет за основу счет 77.

Строка 1430 «Оценочные обязательства»

В строку 1430 вписывается сумма долгосрочных оценочных обязательств, включающих в себя в том числе и резервы предстоящих расходов (96 счет).

Сюда могут включаться:

- неизбежные расходы, связанные с хозяйственной деятельностью организации;

- вероятные расходы, чье наступление можно предвидеть. Они уменьшают экономическую выгоду предприятия;

- суммы возможных расходов, поддающиеся стоимостной оценке. К оценочным обязательствам также отнесена выплата отпускных денег и начисленные на нее страховые взносы.

Правила бухучета запрещают в эту строку включать неисполненные договора, по которым один из контрагентов еще не выполнил перед другим свои обязательства.

Расчет оценочных обязательств должен быть официально закреплен в учетной политике предприятия.

Строка 1450 «Прочие обязательства»

В 1450 строке бухгалтер указывает совокупность других долгосрочных обязательств, не вошедших в предыдущие строки балансового отчета.

Сюда, как правило, относят кредитовые сальдо по счетам: 60, 62, 68, 69, 75, 76, 86.

Итоговая строка 1400 суммирует все долгосрочные обязательства предприятия на конец отчетного периода и показывает общую сумму кредитной задолженности

Информационные требования к долгосрочной КЗ, как правило, имеются на предприятии.

Источниками информации могут служить:

- кредитные договоры с банковскими или иными учреждениями;

- информация о условиях выпуска облигаций;

- договора долгосрочной финансовой аренды.

Таким образом, в заключение отметим, что наличие кредиторской задолженности свидетельствует об образовавшихся разрывах между потребностями предприятия по оплате текущих расходов и его возможностями на данный момент, требующими привлечение заемных средств.

Работая с кредиторской задолженностью, руководитель должен внимательно следить за ее структурой и контролировать коэффициент оборачиваемости кредиторской задолженности, свидетельствующий о финансовой устойчивости предприятия. Только в этом случае предприятие будет оставаться жизнеспособным и успешно функционировать.

Дебиторская и кредиторская задолженность — общие свойства

Таких свойств немного, но все же они есть. И мы сейчас постараемся их выявить.

Во-первых все долги предприятия, неважно, должны ли ему или должно оно само, попадают под понятия дебиторского или кредиторского долга. Получается долг, есть долг, а с какой стороны на него смотреть, это уже отличия.

Во-вторых, любой долг взыскивается примерно одинаково

Обычно с помощью судебной системы и службы ФССП. Также путем его перепродажи третьим лицам (коллекторам). Процесс примерно идентичен с физическими лицами. Разница будет заключаться в имущественной ответственности перед истцами.

Дебиторская задолженность — это

Очень часто между организациями, особенно если они давно работают вместе, складываются доверительные отношения. Поэтому они легко отгружают товар с отсрочкой платежа. Например, в 20-30 дней. Это очень удобно и выгодно для обеих фирм. Есть хороший срок реализовать товар или доставить заказные позиции клиенту и получить 100% оплату, при этом прокрутив деньги несколько раз. И только по истечении срока отдав их кредитору.

Дебиторская задолженность, наступает с того момента, когда фирма покупатель получает товар и услугу, но пока не оплачивает ее. Примерно то же самое происходит и в банке. Когда вы берете кредит, вы становитесь должником.

Существует два вида дебиторской задолженности:

- хорошая — когда срок оплаты еще не истек, но товар уже отгружен. Это обычная рабочая практика между предприятиями.

- просроченная задолженность — когда в оговоренный срок не поступает оплата от покупателя. Происходит это на следующий день после предоставляемого или срока.

Кредиторская задолженность — это

Если дебиторка, это то что должны вашей организации, то кредиторка, это то, что должна ваша организация кому-либо. Например:

- налоги;

- кредиты;

- долги по зарплате сотрудникам;

- долги перед поставщиками или партнерами, оказывающими услуги и т. д.

В общем, все, что должно ваше предприятие.

Итог

Дебиторская и кредиторская задолженность, это показатель жизнеспособности любой организации. При оценке финансового состояния их анализируют в первую очередь. Не зря существует выражение «не сошелся дебет с кредитом». Это означает, что у фирмы возможные неприятности.

1520 строка баланса: как заполняется?

В соответствии с п. 20 ПБУ 4/99 группа статей «Кредиторская задолженность» включает в себя следующие статьи:

- задолженность поставщиков и подрядчиков;

- суммы по векселям к уплате;

- задолженность перед дочерними и зависимыми обществами;

- задолженность перед персоналом организации;

- задолженность перед бюджетом и государственными внебюджетными фондами;

- задолженность перед участниками (учредителями) по выплате доходов;

- авансы полученные;

- долги перед прочими кредиторами.

Сказанное означает, что по строке 1520 бухгалтерского баланса необходимо отразить сформированную на отчетную дату сумму кредитовых сальдо по следующим счетам:

- 60 «Расчеты с поставщиками и подрядчиками»;

- 62 «Расчеты с покупателями и заказчиками»;

- 68 «Расчеты по налогам и сборам»;

- 69 «Расчеты по социальному страхованию и обеспечению»;

- 70 «Расчеты с персоналом по оплате труда»;

- 71 «Расчеты с подотчетными лицами»;

- 73 «Расчеты с персоналом по прочим операциям»;

- 75 «Расчеты с учредителями»;

- 76 «Расчеты с разными дебиторами и кредиторами».

Обращаем внимание, что если на счетах 62, 76 числится полученная организацией предоплата товаров (выполнения работ, оказания услуг) с учетом НДС, то начисленный с нее к уплате налог уменьшает кредитовое сальдо, отражаемое по строке 1520 бухгалтерского баланса. Какими проводками отражается НДС с аванса, мы рассказывали в отдельном материале

Когда будет начислен НДС с аванса, проводка будет такая:

Поскольку строка 1520 относится к разделу V «Краткосрочные обязательства», то по ней, естественно, отражается только сальдо расчетов, являющихся краткосрочными, т. е. срок их погашения не превышает 12 месяцев после отчетной даты. Поэтому, если, к примеру, на счете 60 на отчетную дату числится задолженность поставщиков как со сроком погашения до 12 месяцев включительно, так и свыше 12 месяцев после отчетной даты, то такой остаток нужно будет «разбить» для разнесения в балансе. Часть (краткосрочную) отразить по строке 1520 раздела V, а долгосрочное сальдо перенести в строку 1450 «Прочие обязательства» раздела IV «Долгосрочные обязательства» (п. 19 ПБУ 4/99, Приказ Минфина от 02.07.2010 № 66н).

- Назначение статьи: отражение информации о кредиторской задолженности.

- Номер строки в балансе: 1520.

- Номер счета согласно плану счетов: Кредитовое сальдо 60, 62, 68, 69, 70, 71, 73, 75, 76.

Кредиторской задолженностью называются обязательства предприятия в виде сумм, отраженных на счетах бухгалтерского учета в конце отчетного периода. Это могут быть полученные авансы, за которые компания еще не оказала услуги или не отгрузила товары. Либо, напротив, фирма собралась получать услуги, а денег не заплатила.

Долг перед поставщиком или подрядчиком

Расчеты, производимые с поставщиками и подрядчиками после того, как они поставят продукцию, выполнят работы или окажут услуги, отражаются на счете 60. Кредиторка, возникшая после оприходования материальных (или нематериальных) ценностей, поступивших от таких лиц, указывается по кредиту, погашение долга — по дебету данного счета.

Корреспонденция такова:

Дт 10 (43, 20, 23, 25, 26, 29, 44) Кт 60 — приобретен товар, материалы или услуги.

Дт 60 Кт 50, 51 — погашаем деньгами задолженность по приобретенным товарам.

Подробнее о том, как учитывать расчеты, если они проводятся с поставщиками и подрядчиками, см. статью «Особенности оборотно-сальдовой ведомости по счету 60».

Какие проводки составить и какие нюансы учесть при списании кредиторской задолженности, рассказали эксперты КонсультантПлюс. Получите пробный доступ к системе и бесплатно переходите в Готовое решение.

Порядок формирования показателей по строкам раздела IV пассива баланса

Обязательства организации (по сути — ее заемный капитал) представляют в двух разделах пассива баланса в зависимости от срока их погашения:

-

в разд. IV «Долгосрочные обязательства» – обязательства, срок погашения которых составляет более 12 месяцев после отчетной даты;

-

в разд. V «Краткосрочные обязательства» – обязательства, погасить которые необходимо в течение ближайшего года.

Раздел IV бухгалтерского баланса состоит из пяти строк.

В этом разделе следует отразить информацию об обязательствах организации, срок погашения которых составляет более 12 месяцев после отчетной даты.

По строкам раздела IV, например, следует отразить сумму кредита или займа, привлеченных на длительный срок более года, размер отложенных налоговых и оценочных обязательств компании, а также сумму прочих долгосрочных обязательств.

Рассмотрим порядок заполнения указанных строк.

Строка 1410 «Заемные средства»:

По строке 1410 нужно отразить данные по всем долгосрочным кредитам и займам, полученных организацией на срок более 12 месяцев.

При этом по этой строке отражают сумму займов, полученных как в денежной, так и в натуральной формах, банковских кредитах, обязательств компании по выданным финансовым векселям.

Для заполнения строки 1410 берется кредитовое сальдо счета 67 «Расчеты по долгосрочным кредитам и займам».

Причем это надо делать только в той части задолженности, по которой срок погашения превышает 12 месяцев после отчетной даты.

Строка 1420 «Отложенные налоговые обязательства»:

Строку 1420 заполняют компании, применяющие ПБУ 18/02.

Для заполнения строки 1420 берется кредитовое сальдо счета 77 «Отложенные налоговые обязательства».

Если организация производит зачет отложенных налоговых активов и отложенных налоговых обязательств и представляет их свернуто (сальдированно), заполнять стр. 1420 нужно, лишь если кредитовое сальдо счета 77 «Отложенные налоговые обязательства» оказывается больше дебетового сальдо счета 09 «Отложенные налоговые активы» (на сумму разницы между ними).

Строка 1430 «Оценочные обязательства»:

В строке 1430 показывается сумма резервов, созданных согласно ПБУ 8/2010.

Например, по этой строке следует отразить сумму резерва на гарантийный ремонт.

При этом в данной строке следует указывать данные только о долгосрочных оценочных обязательствах сроком более 12 мес.

По строке 1430 отражают кредитовое сальдо счета 96 «Резервы предстоящих расходов» (в части обязательств со сроком погашения свыше 12 месяцев) не списанное по состоянию на 31 декабря отчетного года.

Строка 1450 «Прочие обязательства»:

В строке 1450 должна быть указана информация о прочих долгосрочных обязательствах, которые не были отражены в вышеуказанных строках раздела IV.

Так, например, по строке 1450 можно указать данные о кредиторской задолженности перед поставщиками и подрядчиками со сроком погашения свыше 12 месяцев.

Это может быть кредитовое сальдо следующих счетов:

-

60 «Расчеты с поставщиками и подрядчиками» в части долгосрочной кредиторской задолженности по предоставленной поставщиками и подрядчиками рассрочке или отсрочке платежа, если она составляет более 12 месяцев;

-

62 «Расчеты с покупателями и заказчиками» – в части задолженности перед покупателями и заказчиками, срок погашения которой превышает 12 месяцев (возникающей в результате получения авансов и предоплат под предстоящую поставку продукции, товаров, выполнение работ, оказание услуг, включая задолженность по коммерческим кредитам);

-

68 «Расчеты по налогам и сборам» – в части долгосрочной задолженности по налогам и сборам (например, при предоставлении организации инвестиционного налогового кредита, отсрочки или рассрочки по уплате федеральных налогов и сборов);

-

69 «Расчеты по социальному страхованию и обеспечению» – в части долгосрочной задолженности по страховым взносам (например, при реструктуризации задолженности перед внебюджетными фондами);

-

76 «Расчеты с разными дебиторами и кредиторами» – в части прочей долгосрочной кредиторской задолженности и обязательств;

-

86 «Целевое финансирование» – в части обязательств, срок исполнения которых превышает 12 месяцев после отчетной даты. Здесь отражаются данные о целевом финансировании (кредит счета 86 «Целевое финансирование») (например, при получении организациями-застройщиками от инвесторов целевого финансирования, которое порождает обязательство застройщика перед инвесторами передать им построенный объект).

Оборачиваемость дебиторской задолженности

Анализировать дебиторскую задолженность только по данным баланса можно, но самое интересное открывается тогда, когда мы подключаем к анализу «Отчет о прибылях и убытках» (с 2014 года — «Отчет о финансовых результатах», в зарубежной отчетности — Income Statement). Поскольку состав второго отчет мы еще не изучали, ограничимся только одним показателем — выручкой компании.

Оборачиваемость дебиторской задолженности = выручка за год / средняя дебиторская задолженность за год.

Среднюю дебиторскую задолженность можно вычислить по упрощенной формуле: дебиторка из баланса последнего года плюс дебиторка из баланса предыдущего года, всю сумму поделить на два.

Чем выше значение оборачиваемости, тем меньше времени проходит между продажей и оплатой. Высокие значения этого показателя положительно отражаются на ликвидности и платёжеспособности компании.

Нужно сравнить оборачиваемость дебиторки выбранной компании со средним показателем отрасли. Если найти среднюю оборачиваемость по отрасли не получится, то можно взять несколько ближайших конкурентов и посчитать оборачиваемость для них. Коэффициент оборачиваемости дебиторской задолженности выбранной компании должен быть не ниже среднего.

Рост дебиторской задолженности сам по себе — это ни хорошо, ни плохо. Дебиторка была, есть и будет у каждой компании

Важно сравнить темпы роста выручки и дебиторской задолженности. Если выручка выросла на 15% за год, а дебиторская задолженность на 25%, это означает, что компании недополучает «живые» деньги

Например, в отрасли случился кризис неплатежей и покупатели начали просить об увеличении отсрочки. А, может быть, наша компании решила захватить рынок и резко смягчила условия для покупателей, продавая им товар в рассрочку. Сделаем дополнительный аналитический шаг: сравним темп выручки компании с ростом отрасли. Если выручка растет медленнее отрасли, мы наблюдаем первый сценарий. Фирма теряет долю рынка и одновременно ухудшает свой денежный поток. Существующие клиенты компании, оплачивавшие ее услуги и продукты живыми деньгами, перестают платить вовремя. Второй сценарий неоднозначен: компания получила новых клиентов, но их платежеспособность пока под вопросом. Нужно копать глубже — например, посмотреть на уровень просроченной дебиторки.

Нужно четко понимать, что анализ финансовой отчетности показывает только отклонения и странности в работе компании, но не может объяснить их причины. Для выяснения причин нужно анализировать ситуацию на микроуровне. Или же решить, что отклонения несут в себе слишком много риска для вас, как для инвестора, и выбрать другую компанию для вложения денег в нее.

Из каких счетов складывается дебиторская задолженность

Коротко:

- Назначение статьи: отражение информации о дебиторской задолженности

- Номер строки в балансе: 1230

- Номер счета согласно плану счетов: Дебетовое сальдо 60, 62, 68, 69, 70, 71, 73, 75, 76 – кредитовое сальдо 63

Дебиторской задолженностью в балансе называются суммы, сформировавшиеся на счетах бухгалтерского учета на конец отчетного периода. Они показывают, какие долги есть у поставщиков, покупателей, сотрудников и налоговых органов перед предприятием. К дебиторской задолженности можно отнести:

- авансы, выплаченные поставщикам за работы, поставки, услуги;

- долги покупателей, подрядчиков за полученные, но не оплаченные услуги (товары, работы);

- задолженность подотчетных лиц, то есть сотрудников предприятия;

- переплата по налогам, сборам, страховым взносам в фонды;

- долги работников по заработной плате;

- долг участников (учредителей) по вкладам в уставный капитал;

- прочие виды недоимок.

Расшифровка строки 1230 баланса: из чего она складывается

Строка 1230 бухгалтерского баланса предоставляет сведения относительно состояния дебиторской задолженности компании.

Информация, предоставленная в строке, является ключевой не только для руководства, но и для остальных пользователей (которые заинтересованы в ее получении), поскольку она в полной мере дает представление о долгах, сформированных клиентами, подотчетными лицами, заказчиками и так далее.

До недавнего времени строка 1230 отображалась в виде кода 240, который содержит в себе расшифровку относительно дебиторской задолженности.

Стоит отметить, что к этой категории до недавнего времени относилась и 230 строка, которая отражала задолженность, подлежащую закрытию не ранее чем через год.

Классификация обязательств по различным признакам

Все обязательства организации можно классифицировать по различным признакам, а именно:

- По субъективному признаку.

В зависимости от того, кому именно задолжала организация, обязательства можно подразделить на три вида:

- перед собственниками по первоначальным вкладам в уставный (складочный) капитал, а также образующиеся в процессе хоздеятельности (резервный или добавочный капитал, нераспределенная прибыль);

- перед персоналом организации по заработной плате;

- перед третьими лицами (контрагентами, госорганами, кредитными учреждениями и прочими хозсубъектами).

- По принадлежности.

В зависимости от того, кому именно принадлежат обязательства, они подразделяются:

- на собственный капитал (уставный, резервный, добавочный), который не погашается в процессе осуществления деятельности предприятием;

- на заемный (задолженность по зарплате или перед банками), который погашается в определенные сроки в процессе осуществления деятельности.

- По срочности:

- краткосрочные (со сроком исполнения не более 12 месяцев);

- долгосрочные (со сроком исполнения более 12 месяцев).

- По определенности размера:

- обязательства, по которым размеры платежей заранее известны (взносы по кредитным договорам банков, оплата по договорам с поставщиками и подрядчиками);

- оценочные обязательства, по которым размеры платежей заранее неизвестны и зависят от определенных условий (по неоконченным судебным разбирательствам, по гарантийному обслуживанию, по мероприятиям, связанным с реструктуризацией предприятия).

Каждое из имеющихся у организации обязательств обладает характеристиками по всем перечисленным признакам, а потому их можно группировать, выводя итоговое значение по какому-либо определенному пункту классификации.