Порядок восстановления ндс с авансов (проводки)

Содержание:

- Авансы полученные

- Выставление счета покупателю

- Реквизит «Не погашать задолженность» или «Не зачитывать аванс»

- С какими счетами корреспондируется

- Зачет аванса по документу

- Отражение авансовых операций в декларации: проводки, восстановление

- Авансовая доля от зарплаты

- Проводки по учету ТМЦ в бухгалтерии

- Зачет аванса

Авансы полученные

Строка 1520 «Задолженность кредиторам»

В строке «Задолженность кредиторам» (пассив баланса) суммируются остатки (кредитовые) по таким счетам: 60, 62, 68, 69, 70, 71, 73, 75 и 76, с учетом НДС. Это все долги предприятия, которые оно обязалось погасить в течение года, либо на протяжении производственного цикла, если он превышает календарный год.

Важно! Суммы долгов перед бюджетом должны быть обязательно сверены с фискальными органами. Самовольно рассчитывать неурегулированные долги перед бюджетом категорически запрещается (см

п. 74 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утв. Приказом Минфина РФ от 29.07.1998 № 34н).

При формировании строки 1520 баланса следует учесть определенный нюанс с отражением авансов полученных. Здесь существует зеркальная ситуация, как и с авансами перечисленными. Минфин России также рекомендует полученные авансы отражать в балансе за минусом НДС (Рекомендации аудиторским организациям, индивидуальным аудиторам, аудиторам по проведению аудита годовой бухгалтерской отчетности организаций за 2012 год (приложение к письму Минфина России от 09.01.2013 № 07-02-18/01)).

Таким образом, в строку 1520 следует включить:

- кредиторскую задолженность с НДС,

- авансы полученные за минусом НДС.

НДС в бухгалтерском балансе отражается следующим образом:

- в активе — в двух строках (1220 и 1230),

- в пассиве — в одной строке (1520).

Минфин России советует включать в строки 1230 и 1520 дебиторскую и кредиторскую задолженности по авансам за минусом НДС. Заметим, что налогоплательщик вправе поступить по-другому и не вычитать сумму налога из задолженности. Однако в этом случае нужно быть готовым аргументировать свою позицию.

Кроме того, разработчики бухгалтерского программного обеспечения учли пожелания финансового ведомства и автоматизировали определенный порядок действий. Поэтому если бухгалтер не согласен с рекомендациями Минфина России, то некоторые проводки ему придется перепроводить вручную.

Налоговики и следователи договорились, кого можно считать «налоговыми злоумышленниками»

Следственный комитет и Налоговая служба разработали методические рекомендации по установлению фактов умышленной неуплаты налогов и формированию доказательной базы.

Отделения ПФР не вправе требовать у компаний нулевые СЗВ-М

Недавно Алтайское отделение ПФР выпустило неоднозначное информационное сообщение, касающееся правил представления СЗВ-М. В информации говорилось, что «даже в случае отсутствия работников, трудящихся по найму, работодатель все равно подает сведения, но только без указания списка застрахованных лиц».

В ПБУ «Учетная политика» внесены изменения

С 06.08.2017 года вступают в силу поправки в ПБУ 1/2008 «Учетная политика организаций». Так, в частности, установлено, что в случае, когда федеральными стандартами не предусмотрен способ ведения бухучета по конкретному вопросу, компания может разработать свой способ.

Недобросовестным налогоплательщикам могут отказать в приеме отчетности

Хабаровские налоговики сообщили, что территориальные инспекции вправе не принимать декларации у организаций, обладающих признаками недобросовестных плательщиков.

Утвержден новый порядок работы налоговиков с невыясненными платежами

С 01.12.2017 года изменятся правила, по которым налоговики будут разбираться с невыясненными платежами в бюджет. Особое место в новых правилах отведено уточнению платежек на уплату страховых взносов.

Суточные разъездным работникам: начислять ли НДФЛ и взносы

Если работа сотрудника связана с постоянными разъездами, то суммы выдаваемых ему суточных не облагаются ни взносами, ни НДФЛ в полном объеме, а не только в пределах общего лимита.

Затраты на питьевую воду для офиса можно учесть в базе по налогу на прибыль

Расходы организации на приобретение питьевой воды для сотрудников и установку кулеров относятся к затратам на обеспечение нормальных условий труда, которые, в свою очередь, учитываются в составе прочих расходов. А значит, «водные» суммы можно без проблем включить в «прибыльную» базу.

Выставление счета покупателю

Счет на оплату покупателя оформляется документом Счет покупателю в разделе Продажи – Продажи – Счета покупателям.

В документе указывается:

- от – дата выставления счета;

- Контрагент – покупатель, которому выставляется счет;

- Договор — документ, по которому будут вестись расчеты с покупателем, Вид договора — С покупателем; PDF

- Статус оплаты – Не оплачен, устанавливается автоматически, при создании счета.

Документ Счет на оплату не создает проводок и движений по регистрам.

Документальное оформление

Бланк Счет на оплату можно распечатать по кнопке Печать – Счет на оплату документа Счет покупателя. PDF

Узнать подробнее о дополнительных реквизитах печатной формы

Реквизит «Не погашать задолженность» или «Не зачитывать аванс»

Как мы уже выяснили ранее, в документах оплаты можно не погашать задолженность (сумма будет учтена на счете авансов), а в документах движения товаров можно не зачитывать аванс (сумма будет учтена на указанном счете расчетов контрагентом).

Данная опция автоматизации взаиморасчетов реализована для использования в следующих случаях:

1. Оплата товара (поставщику или от покупателя) происходит двумя частями (аванс и погашение, указывается в назначении платежа).

Если это оплата-аванс, то соответственно никакая задолженность не погашается и необходимо указать в реквизите погашение задолженности: не погашать

. При поступлении второй части оплаты в документе указываетсяавтоматически илипо документу . Это позволит закрыть задолженность по документу расчетов или определить новую сумму возникшего аванса вследствие переплаты.

2. Организация принимает всю полученную или перечисленную оплату как аванс и только документами поступления и реализации ТМЦ, работ и услуг данный аванс автоматически

илипо документу зачитывается. Данный способ позволит определить сумму непокрытого аванса или суммы задолженности (покупателю или поставщика).

3. Товары реализуются только в счет задолженности с поставщиком, имеющийся аванс направлен на реализацию иных сделок, поэтому зачитывать его нельзя. В данном случае поступление и реализация ТМЦ, работ, услуг учитываются на счете расчетов с контрагентом, сохраняется информация о сумме непокрытого аванса, а также может быть отрегулировано, зачитываются ранее полученные авансы или нет, без редактирования счетов по учету с контрагентом.

При выборе данных опций в документах поступления и реализации ТМЦ, работ, услуг будет скрыт Счет расчетов по авансам

, а в документах движения денежных средств с поставщиками и подрядчиками —счет расчетов .

С какими счетами корреспондируется

62 счет бухгалтерского учета может корреспондировать со следующими счетами.

С дебета счета 62 в кредит следующих счетов:

- счет 46 — при списании стоимости очередного этапа работ;

- счет 50 — при выполнении возврата из кассы ранее внесенных средств покупателю;

- счет 51 — при выполнении возврата с расчетного счета ранее внесенных покупателем средств;

- счет 52 – при выполнении возврата с валютного счета ранее внесенных покупателем средств;

- счет 55 — при выполнении возврата со специального счета ранее внесенных покупателем средств;

- счет 57 — при выполнении возврата средств почтовым переводом или аналогичным способом;

- счет 62 — при зачете ранее полученного аванса на погашение долга покупателя;

- счет 76 — при проведении взаимозачетов;

- счет 79 — при проведении продажи через головное подразделение либо филиал;

- счет 90 — при отражении отгрузки основной продукции;

- счет 91 — при отражении прочих продаж (основных средств, материалов и т. д.).

По кредиту счета 62 могут составляться проводки в дебет следующих счетов:

- Счет 50 — при отражении оплаты за поставленный товар в кассу;

- счет 51 — при отражении оплаты за поставленный товар на расчетный счет;

- счет 52 – при отражении оплаты за поставленный товар на валютный счет;

- счет 55 – при отражении оплаты за поставленный товар на специальный счет;

- счет 57 — при отражении оплаты покупателем через сберегательный счет, почтовым переводом и т. д.

- счет 60 — при проведении взаимозачетов;

- счет 62 – при зачете ранее полученного аванса на погашение долга покупателя;

- Счет 63 — при списании невозвратного долга при помощи заранее сформированного резерва;

- счет 66 — при проведении зачета по поставке продукции в счет краткосрочного займа;

- счет 67 — при проведении зачета по поставке продукции в счет долгосрочного займа;

- счет 73 — при продаже продукции работникам компании;

- счет 75 — при проведении взаимозачетов по требованиям учредителей;

- счет 76 — при проведении взаимозачетов;

- счет 79 — при проведении продажи через головное подразделение либо филиал;

По своей структуре счет 62 является активно-пассивным. Это значит, что на нем может находиться остаток как по дебету, так и по кредиту. Для того, чтобы правильно их рассчитывать, необходимо осуществлять учет операций по каждому покупателю.

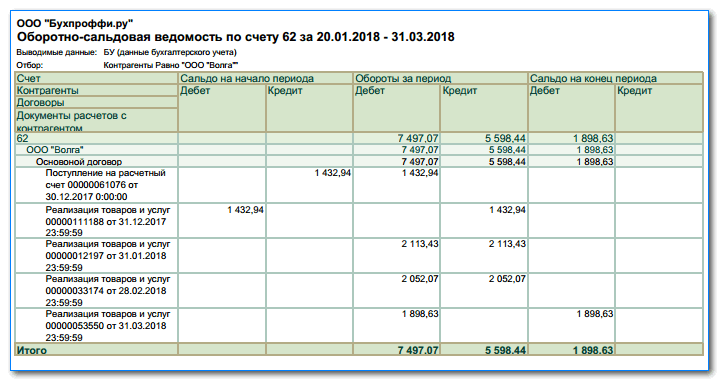

Современные компьютерные программы для ведения бухучета, например, 1С, позволяют в автоматическом режиме осуществлять такого рода учет, а также формировать не только общие регистры по синтетическому и аналитическим счетам, но также и строить оборотно-сальдовую ведомость по каждому покупателю.

Оборотно-сальдовая ведомость представляет собой специальный учетный регистр. Закон не определяет строгие условия, как он должен выглядеть, однако устанавливает обязательные для использования в нем реквизиты.

К ним относятся:

- Наименование компании и регистра;

- Дни начала и окончания формирования регистра, а также период;

- В каких денежных величинах он составлен;

- Указание ответственных лиц.

Если производится составление оборотно-сальдового документа по счету 62, необходимо придерживаться следующих правил:

- При составлении дебетового оборота там необходимо отражать все операции реализации ТМЦ покупателям. При этом обязательно необходимо проставлять сведения о документе, на основании которых выполняется продажа — товарные накладные, счета-фактуры, УПД и т. д. Кроме этого, в дебетовом обороте нужно отражать возврат денежных средств покупателю, если поставка товара или оказание услуг не были произведены.

- При оформлении кредитового оборота в него необходимо заносить погашение долга покупателя за проданную продукцию, либо зачисление предоплаты. Здесь необходимо также указывать реквизиты документов, по которым выполнена оплата — ПКО, платежные поручения и т.д.

Зачет аванса по документу

Этот вариант относится к случаям, когда расчеты между контрагентами учитываются строго по документу. Каждая отгрузка производится под определенный аванс, а оплата производится только по определенным документам.

Это позволяет контролировать задолженность и оплату по каждому документу, для того чтобы вовремя напомнить контрагенту о его задолженности по каждой операции.

При выборе данного варианта автоматизации в документах движения ТМЦ, работ и услуг появляется новая вкладка Зачет авансов

(рис. 1) а в документах движения денежных средств новый реквизит — Документ расчетов

(рис. 2).

Рис. 1

Рис. 2

В нем указывается документ движения товаров или платежный документ — аванс, который необходимо погасить, и его сумма. Если в качестве значения суммы останется ноль, программа автоматически рассчитает сумму зачитываемого аванса.

При необходимости отсутствующий документ (а точнее его реквизиты) можно ввести при помощи ручной операций.

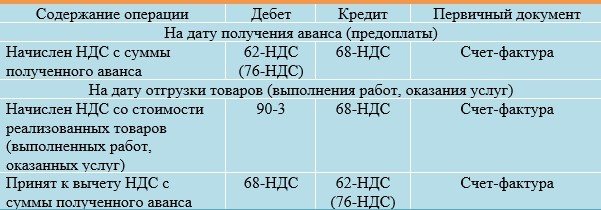

Отражение авансовых операций в декларации: проводки, восстановление

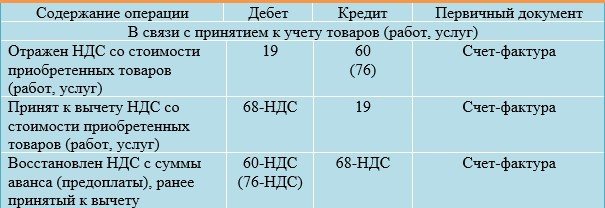

В бухучете начисление с аванса, поступившего от покупателя, НДС осуществляется следующими проводками:

Для отражения начисления НДС с аванса в плане счетов предусмотрен субсчет «НДС с полученных авансов (предоплаты)» к счету 62 «Расчеты с покупателями и заказчиками» и счету 76 «Расчеты с разными дебиторами и кредиторами». Это позволяет:

- в учете сохранить данные об авансах полученных и НДС с них (по Кт 62, 76);

- в бухгалтерском балансе отразить суммы авансов, полученных (без НДС, учитываемого по Дт соответствующих счетов) в качестве кредиторской задолженности.

Отметим, что ранее полученный аванс в момент реализации товаров (услуг или работ) зачитывается в сумме предоплаты. На отгружаемый товар (услугу или работу) выписывается счет-фактура. На дату зачета авансов компания принимает к вычету НДС с авансов полученных

Обратите внимание, что вычет производится в сумме налога, исчисленного с отгруженных товаров (услуг или работ), в оплату которых были получены авансы. Здесь подразумевается, что если НДС с авансов начислен по ставке 20/120 %, а товар (услуга или работа) отгружен по ставке 10 %, то зачет НДС с полученных авансов осуществляется по ставке 10/110 %

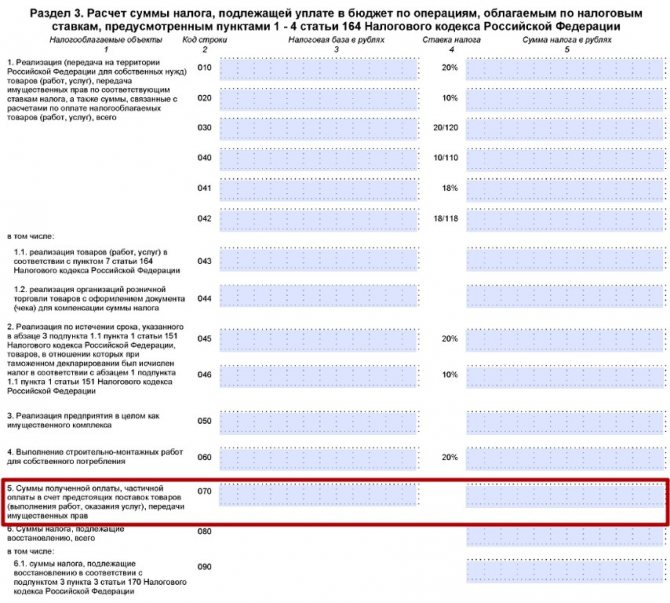

В декларации по НДС полученный аванс отражается в разделе 3 по строке 070 в графе 3, а сумма налога с аванса — в графе 5.

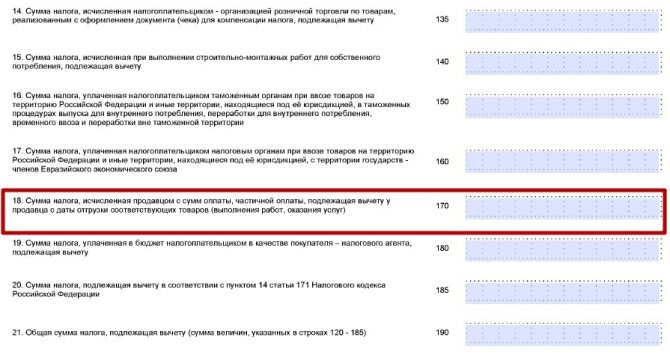

Вычет НДС с авансов полученных отражается в разделе 3 декларации по строке 170 в графе 3 за тот налоговый период, в котором отгружен товар.

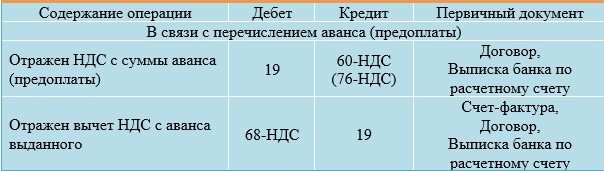

Отражение в бухучете НДС с аванса, уплаченного поставщику, отражается проводками.

Счет 19 применяется в целях обособления НДС с аванса, когда выдача аванса и принятие к вычету НДС разделены во времени. Если авансовый НДС на отчетную дату не принят к вычету, то налог, отраженный по счету 19, фиксируется в бухгалтерском балансе как оборотный актив обособленно от «дебиторки» по перечисленному авансу.

Для обособления НДС с аванса выданного можно использовать отдельные субсчета «НДС с выданных авансов (предоплаты)» к счету 60 «Расчеты с поставщиками и подрядчиками» или к счету 76 «Расчеты с разными дебиторами и кредиторами». За счет этого:

- в учете сохраняются данные об уплаченных авансах, в том числе НДС (по Дт 60, 76);

- в бухгалтерском балансе показывается «дебиторка» (за вычетом НДС, учтенного по Кт соответствующих счетов) в виде авансов выданных.

НДС с авансов полученных, учтенный по Дт 62-НДС (76-НДС), в балансе не указывается, так же как и НДС с авансов выданных, учтенный по Кт 60-НДС (76-НДС). В бухгалтерском балансе суммы налога уменьшают «дебиторку» в виде авансов выданных и «кредиторку» в виде авансов полученных.

Отраженный по счету 19 с аванса выданного НДС, который не был принят к вычету к концу отчетного периода, нужно включить в бухгалтерский баланс. Этот НДС указывается в строкe 1220 «НДС по приобретенным ценностям».

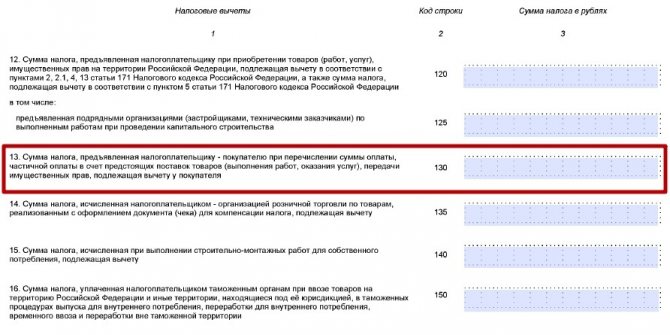

В декларации НДС авансы выданные не отражаются, но налог с этих авансов, принятый к вычету, указывается в разделе 3 по строке 130.

Обратите внимание, что по перечисленным поставщикам авансам покупатель действует по следующей схеме:

1) получает счет-фактуру на аванс, записывает его в книге покупок, авансовый НДС принимает к вычету;

2) после отгрузки товаров (услуг, работ) фиксирует в книге покупок счет-фактуру отгрузочный;

3) ранее зарегистрированный авансовый счет-фактуру указывает в книге продаж, таким образом, восстанавливает с выданного аванса НДС.

Контур.НДС+ позволяет избежать расхождений по КВО, сверяет счета-фактуры по операциям с авансами по всем кварталам.

Узнать подробнее

По восстановлению НДС с полученного аванса ситуация следующая. Продавец, получив предоплату, начисляет с нее НДС. Реализовав товар (услугу, работу), он составляет на реализацию счет-фактуру и принимает НДС с полученного ранее аванса к вычету. То есть в данном случае термин «восстановление» использовать некорректно. Продавец в книге продаж фиксирует авансовый счет-фактуру, а позднее, после отгрузки товара (услуги, работы), счет-фактуру на реализацию. Одновременно в книге покупок продавец регистрирует счет-фактуру на аванс, тем самым принимая к вычету авансовый НДС. О, то есть вычета, НДС с аванса полученного не ограничен, главное, чтобы вычет был заявлен в квартале, в котором выполняются все условия для вычета.

Авансовая доля от зарплаты

Какую сумму или долю составит первая выплата части заработной платы? Закон и тут не отвечает однозначно. Из документов косвенно затрагивает этот вопрос лишь несколько устаревшее, но пока не отмененное постановлении Совмина СССР № 566, где сказано о том, что сумма устанавливается организацией и не должна быть ниже, чем тарифная ставка.

Нужно ли удерживать алименты с аванса по заработной плате?

В современном предпринимательстве используют различные способы вычисления авансового процента, все они законны, выбор за работодателем.

- Оплата за фактическое рабочее время. Аванс выплачивается на установленную дату в размере, соответствующем вознаграждению за отработанное количество дней или часов. При этом он ежемесячно может быть разным. Такой метод рекомендуется в письме Минтруда № 14-1/10/В-660, он обязательно должен быть упомянут во внутренних документах.

- Фиксированный процент от суммы з/п. Удобнее для расчетов, поскольку будет одинаков при постоянной заработной плате. Для сотрудников привлекателен тем, что всегда известно, на какую сумму они могут рассчитывать к определенному числу. Если месяц делится выплатами пополам, удобно платить и половину причитающегося вознаграждения. Допускается и планка в 40%, меньшая доля не принята.

- Фиксированный размер суммы. Предприниматель вправе выплачивать не долю от зарплаты, а часть ее в виде одной и той же суммы, а остаток уже пересчитывать в соответствии с отработанным временем. При таком способе аванс будет неизменным, а последующие выплаты могут отличаться при различных системах оплаты труда (будут одними и теми же при твердом окладе, могут меняться при почасовой или сдельной оплате).

Проводки по учету ТМЦ в бухгалтерии

Способы приобретения ТМЦ в организации могут быть разные, например:

- Приобретение ТМЦ у контрагента за безналичный расчет (рассмотрено на примере 1);

- Организация выдает сотруднику наличные денежные средства подотчет для приобретения ТМЦ (изучено в примере 2 и примере 3).

Для целей налогового учета стоимость списанных материалов определяется согласно п.2 и п.4 ст. 254 НК РФ.

Материалы могут списываться:

- На основное производство (счет 20) (пример 4);

- На вспомогательное производство (счет 23);

- На общепроизводственные расходы (счет 25);

- На общехозяйственные расходы (счет 26) (пример 5).

Приобретение материально-производственных запасов (МПЗ) по безналичному расчету регламентировано п.5-11 ПБУ 5/01, п.1 ст.254 НК РФ.

| Счет Дебета | Счет Кредита | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 10.01 | 60.01 | 50 000 | Поступление МПЗ | Товарная накладная (ТОРГ-12) |

| 19.03 | 60.01 | 9 000 | Учтен НДС по приобретенным МПЗ | Счет фактура полученный |

| 60 | 51 | 59 000 | Оплата поставщику за МПЗ | Банковская выписка |

| 68.02 | 19.03 | 9 000 | НДС принят к вычету | Книга покупок |

| Счет дебета | Счет кредита | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 71.01 | 50.01 | 15 000,00 | Выдача денежных средств сотруднику под отчет на приобретение ТМЦ | Распоряжение руководителя, Расходный кассовый ордер (КО-2) |

| 10.09 | 71.01 | 12 711,86 | Авансовый отчет сотрудника по приобретенным ТМЦ | Авансовый отчет,Товарная накладная (ТОРГ-12) |

| 19.03 | 71.01 | 2 288,14 | Учтен НДС по приобретенным ТМЦ | Счет фактура полученный |

| 68.02 | 19.03 | 2 288,14 | НДС принят к вычету | Книга покупок |

| Счет дебета | Счет кредита | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 71.01 | 50.01 | 20 000,00 | Выдача денежных средств сотруднику под отчет на приобретение ТМЦ | Распоряжение руководителя, Расходный кассовый ордер (КО-2) |

| 10.09 | 71.01 | 22 500,00 | Авансовый отчет сотрудника по приобретенным ТМЦ | Авансовый отчет,Товарный чек |

| 71.01 | 50.01 | 2 500,00 | Выдача денежных средств сотруднику (сумма перерасхода по авансовому отчету) | Авансовый отчет,Расходный кассовый ордер (КО-2) |

По номенклатуре «Доски 4х4» в организации был остаток в количестве 150 штук на общую сумму 40 500,00 руб.:

- Рассчитаем среднюю стоимость: 40 500,00 / 150 = 270,00 руб.;

- Рассчитаем стоимость переданного материала в производство: 70 * 270,00 = 18 900,00 руб.

| Счет дебета | Счет кредита | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 20.01 | 10.01 | 18 900,00 | Передача материалов в производство | Требование-накладная на отпуск материалов по форме № М-11 |

Рассчитаем среднюю стоимость:

- тетради 10 280,00 / 400 = 25,70 руб.;

- ручки 8 525,00 / 550 = 15,50 руб.

Рассчитаем стоимость списанного материала на общехозяйственные расходы:

- тетради 50 * 25,70 = 1 285,00 руб.;

- ручки 100 * 15,50 = 1 550,00 руб.

| Счет дебета | Счет кредита | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 26.01 | 10.01 | 1 285,00 | Списано канцелярских товаров (тетрадей) в подразделение «Бухгалтерия» | Требование-накладная на отпуск материалов по форме № М-11 |

| 26.01 | 10.01 | 1 550,00 | Списано канцелярских товаров (ручек) в подразделение «Бухгалтерия» |

Зачет аванса

1. Продажа товаров (продукции, работ, услуг)

Во всех документах типовой конфигурации, отражающих операции продажи товаров (продукции, работ, услуг), а именно:

- отгрузка товаров (продукции);

- реализация отгруженной продукции;

- оказание услуг;

- выполнение этапа работ

предусмотрена функция автоматического зачета аванса. Возможны три режима проведения документов:

- зачет аванса только по договору;

- зачет аванса без указания договора;

- не зачитывать аванс.

Для выбора режима следует указать соответствующее значение реквизита «Зачет аванса» в шапке документа.

Если указать режим проведения документа «Зачет аванса только по договору», то при проведении документа система выполнит поиск авансов, учтенных на счете 62.2 «Расчеты по авансам полученным (в рублях)» по тому же основанию (счету на оплату или договору), по которому проводится продажа.

Если указать режим проведения документа «Зачет аванса без указания договора«, то при проведении документа система сначала выполнит поиск авансов, учтенных на счете 62.2 «Расчеты по авансам полученным (в рублях)» по тому же основанию (счету на оплату или договору), по которому проводится продажа. Затем, если стоимость продажи превышает сумму найденного аванса, поиск авансов будет продолжен, но уже по основанию «Без договора (служебный; для платежей без указания договора)».

Если указать режим «Не зачитывать аванс», то при проведении документа зачет аванса выполняться не будет.

Если аванс будет найден, то сформируется проводка по кредиту счета 62.1 «Расчеты с покупателями и заказчиками (в рублях)» и дебету счета 62.2 «Расчеты по авансам полученным (в рублях)» на сумму зачтенного аванса.

2. Запись книги продаж

Согласно п. 5 ст. 171 НК РФ вычетам подлежат суммы НДС, исчисленные продавцами и уплаченные ими в бюджет с сумм авансовых или иных платежей в счет предстоящих поставок товаров (выполнения работ, оказания услуг). Для того, чтобы отразить налоговый вычет, в учете следует:

- во-первых, сформировать проводку, восстанавливающую НДС, начисленный при получении аванса;

- во-вторых, сторнировать сделанную ранее запись в книге продаж (то есть счет-фактуру, выписанный на аванс).

Данные операции в типовой конфигурации выполняются документом «Запись книги продаж». Документ «Запись книги продаж» удобно вводить на основании документа «Счет-фактура выданный». Для этого в журнале «Счета-фактуры выданные» следует установить курсор на счет-фактуру, введенный при получении аванса, который мы зачли, нажать кнопку «Действия» и выбрать пункт «Ввод на основании». На основании указанного счета-фактуры будет сформирован новый документ «Запись книги продаж», уже заполненный нужными сведениями. При проведении документа формируется проводка по кредиту счета 76.АВ «НДС с авансов» и дебету счета 68.2 «Налог на добавленную стоимость» на сумму НДС, восстановленного при зачете аванса. Записанный документ будет отражен в книге продаж как запись, сторнирующая сделанную ранее запись (счет-фактуру, выписанный при получении аванса).

Если сумма зачтенного аванса меньше, чем сумма аванса, указанная в счете-фактуре, то суммы в новом документе «Запись книги продаж» следует вручную скорректировать, так, чтобы значение реквизита «Всего» равнялось сумме зачтенного аванса, а значение реквизита «НДС» — сумме НДС, восстановленного при зачете аванса.

Если при зачете аванса было зачтено несколько полученных ранее авансов (например, в момент отгрузки было зачтено несколько небольших авансов полученных в разное время и оформленных разными счетами-фактурами), то на основании каждого из этих счетов-фактур следует ввести документ «Запись книги продаж».