Дипломная работа: анализ и оценка финансовой деятельности организации (на примере ооо «проспект»)

Содержание:

- Показатели качества

- Стоимостные

- Составление таблицы с основными экономическими показателями

- Кто должен сдавать?

- Методики расчетов

- Анализируем рентабельность и финансовую устойчивость предприятия

- Что такое анализ хозяйственной деятельности предприятия

- Выбор показателей для анализа и принятия управленческих решений

- Анализ хозяйственной деятельности предприятия: основные этапы

- Анализ финансово-хозяйственной деятельности состоит из следующих этапов:

- Анализ процесса по отношению к типовым требованиям

- Особенности проведения анализа

- 2.4 Возможности ОАО «Дальсвязь»

- Графический метод

- Таблица 9 Техническое состояние основных фондов

- Средние величины

- Заключение

Показатели качества

К числу относительных показателей качества процесса можно отнести:

- показатели «план/факт»:

- плановая степень дефектности/фактическая степень дефектности;

- плановое количество жалоб/фактическое количество жалоб клиентов процесса;

- плановое количество возвратов продукции/фактическое количество возвратов продукции;

- количество внештатных ситуаций за отчетный период/количество внештатных ситуаций за предыдущий период;

- сравнение с другим процессом:

- степень дефектности продукции процесса/степень дефектности продукции процесса конкурента;

- наличие рекламаций процесса/наличие рекламаций процесса конкурента;

- удельные:

- количество жалоб/общее количество клиентов.

Стоимостные

К числу относительных стоимостных показателей можно отнести:

- показатели «план/факт»:

- плановая стоимость процесса/фактическая стоимость процесса;

- плановые затраты на ресурс/фактические затраты на ресурс;

- планируемое сокращение затрат на процесс/фактическое сокращение затрат на процесс;

- плановые затраты на ремонт/фактические затраты на ремонт.

- сравнение с другим процессом:

- стоимость процесса/стоимость процесса конкурента;

- величина оплаты персонала процесса/величина оплаты персонала процесса конкурента;

- удельные:

- рентабельность процесса = прибыль по процессу/стоимость процесса;

- рентабельность оборотных активов процесса = прибыль по процессу/объем используемых оборотных активов;

- выработка на одного сотрудника = объем продукции процесса/численность сотрудников;

- фондоотдача процесса = объем продукции/величина основных фондов;

- оборачиваемость оборотных активов процесса = величина выручки/средние остатки оборотных активов процесса;

- доля накладных расходов = величина накладных расходов/стоимость процесса.

Кроме указанных выше, могут определяться и рассчитываться многие другие относительные стоимостные показатели процесса, при этом следует использовать методики финансового менеджмента.

Составление таблицы с основными экономическими показателями

В таблице 1

представлены основные экономические показатели деятельности ООО «Сибирская

водочная компания».

Таблица 1 — Основные экономические показатели деятельности ООО «Сибирская водочная компания» за 2015-2017 гг.

| Показатели | 2015г. | 2016г. | 2017г. |

| Выручка, тыс.руб. | 267875 | 916460 | 1137511 |

|

Себестоимость продаж, тыс.руб. |

222115 | 807629 | 895661 |

|

Валовая прибыль, тыс.руб. |

45760 | 108831 | 241850 |

|

Прибыль от продаж, тыс.руб. |

26570 | 55685 | 158756 |

|

Среднесписочная численность работников, чел. |

101 | 173 | 208 |

|

Дебиторская задолженность, тыс.руб. |

406447 | 609010 | 446569 |

|

Кредиторская задолженность тыс.руб. |

272466 | 440611 | 413261 |

|

Среднегодовая стоимость основных производственных фондов, тыс.руб. |

72625,5 | 68790 | 88996,5 |

|

Среднегодовая стоимость оборотных активов, тыс.руб. |

313818 | 585452 | 655266 |

|

Чистая прибыль, тыс.руб. |

4117 | 12029 | 64900 |

|

Фонд оплаты труда работников, тыс.руб./год |

34843 | 55412 | 79954 |

|

Среднемесячная заработная плата 1 работника, тыс.руб. |

28,75 | 26,69 | 32,03 |

|

Производительность труда, тыс.руб. / чел. |

2652,2 | 5297,5 | 5468,8 |

|

Фондоотдача, руб./руб. |

3,69 | 13,32 | 12,78 |

| Коэффициент оборачиваемости оборотных активов, оборотов | 0,85 | 1,57 | 1,74 |

| Рентабельность продаж, % | 9,92 | 6,08 | 13,96 |

|

Рентабельность продукции, % |

11,96 | 6,89 | 17,73 |

Кто должен сдавать?

Прежде всего, надо отметить, что действующее законодательство РФ обязывает любых юридических лиц (юрлиц) – организации, фирмы, предприятия – ежегодно составлять и передавать отчет о финансовых результатах (ОФР) исключительно в налоговую службу (ФНС).

При этом подавляющему большинству компаний не нужно подавать указанную отчетность в госорганы статистики (такая обязанность сохранилась для юрлиц, формирующих финансовую отчетность с информацией, законодательно отнесенной к государственной тайне).

Получается, что любые предприятия должны правильно заполнять и своевременно направлять в налоговую службу годовую финотчетность, включающую отчет о финансовых результатах и бухгалтерский баланс. Данная обязанность существует у всех юридических лиц безотносительно к применяемым системам налогообложения.

Что касается структурных подразделений зарубежных организаций (как вариант, российских представительств или филиалов иностранных компаний), то они вправе не сдавать финотчетность (баланс, ОФР) в ФНС. Индивидуальные предприниматели (сокращенное обозначение – ИП) также могут не представлять данную отчетность в налоговый орган.

Законодательством РФ четко установлено, что определенные юридические лица могут вести упрощенный бухучет, который подразумевает подготовку и представление бухгалтерской отчетности в упрощенном (сокращенном) виде. Это касается субъектов малого предпринимательства, а также организаций, правомерно отнесенных к некоммерческим организациям. При этом отчет о финансовых результатах и баланс обязательно формируются такими предприятиями ежегодно.

Сроки сдачи в 2021 году

Как оговорено российским законодательством, годовая бухгалтерская отчетность, которая включает отчет о финансовых результатах, баланс и другие отчетные формы, должна быть представлена юридическим лицом в ФНС не позднее 3 (трех) месяцев, следующих за отчетным годом.

Данное правило применяется как для обычной (полной) отчетности, так и для упрощенных форм.

За 2020 год отчеты нужно сдать в ФНС до 31.03.2021 включительно. Так как 31 марта в 2021 году выпадает на рабочий день, то никаких переносов сроков сдачи не ожидается.

В каком виде подавать в ФНС?

Годовая отчетность, составленная на основе бухгалтерского учета предприятия, сдается предприятием в ФНС по телекоммуникационным каналам специального назначения. При этом вся финотчетность – ОФР, баланс, документы-приложения – составляется исключительно в электронной форме.

Отправка электронной бухгалтерской отчетности производится через оператора – уполномоченного информационного посредника.

При этом форма составления и представления бланка отчета должна соответствовать общеобязательному шаблону ОКУД 0710002. Данный бланк содержится в качестве Приложения к Приказу №66н от 02.07.2010 в ред. от 19.04.2019.

Упрощенная форма ОФР, применяемая определенными юрлицами (например, некоммерческими структурами, а также субъектами малого предпринимательства – СМП), регламентирована Приказом Минфина РФ № 66н от 02.07.2010 (нужно смотреть Приложение 5).

Методики расчетов

Существуют разные методы экономического анализа предприятия. Они делятся на общие и конкретные. К первой категории относятся следующие подходы:

- сравнение;

- наблюдение;

- абстрагирование;

- детализация;

- моделирование;

- эксперимент.

Конкретные методики формируются в разрезе конкретных наук. Они позволяют детализировать общие методики.

Одним из наиболее распространенных приемов, который применяют аналитики в своей работе, является сравнение. Это самый ранний метод исследования. Для этого явления соотносят, а потом проводят синтез данных. В явлениях выделяется общее, различное. Сравнивать показатели в экономическом анализе можно с планом, с показателями прошлого периода, со средними данными.

Чтобы выполнить такой анализ, показатели должны быть сопоставимыми. Информативным может быть анализ динамических и параллельных рядов. Это позволяет изучить структуру процессов, явлений, тенденций. Сравнения могут быть также вертикальными. В некоторых случаях аналитикам могут быть интересны многомерные сравнения. При этом сопоставляется широкий спектр коэффициентов сразу по нескольким объектам. Это позволяет выполнить комплексную оценку, сопоставив коэффициенты с конкурентными показателями.

Сравнение позволяет добиться разных результатов:

- выполнения бизнес-плана в текущем и плановом периоде;

- изыскания путей для экономии ресурсов;

- принятия оптимальных решений в существующих условиях;

- оценки степени рисков.

Изучая основы экономического анализа предприятия, метод сравнения нужно рассмотреть первым.

Анализируем рентабельность и финансовую устойчивость предприятия

В международной практике (в настоящее время и многие российские предприятия) проводят относительную оценку финансовой устойчивости с помощью системы финансовых коэффициентов, которые отражают разные стороны состояния активов и пассивов предприятия.

Рассмотрим те относительные показатели, которые характеризуют проблемные стороны анализируемого предприятия, выявленные в рамках проведенного анализа, а именно сложности с заемным капиталом (сейчас это самая распространенная проблема):

Коэффициент задолженности (К4) характеризует соотношение заемных и собственных средств:

К4 = (стр. 1400 + стр. 1500) / стр. 1300 ф. 1.

Коэффициент финансовой независимости (К5) характеризует зависимость предприятия от заемных средств:

К5 = стр. 1300 / стр. 1700 ф. 1.

Коэффициент финансовой напряженности (К6) характеризует долю заемных средств в валюте баланса и отражает степень финансовой устойчивости предприятия:

К6 = (стр. 1400 + стр. 1500) / стр. 1700 ф. 1.

Результаты расчетов этих показателей по исходным данным промежуточного бухгалтерского баланса — в табл. 4.

Таблица 4

Расчет коэффициентов финансовой устойчивости

|

Наименование показателей |

I полугодие 2016 г. |

I полугодие 2017 г. |

Нормативное значение показателя |

|

Коэффициент задолженности |

3,14 |

2,11 |

< 1 |

|

Коэффициент финансовой независимости |

0,24 |

0,32 |

> 0,5 |

|

Коэффициент финансовой напряженности |

0,76 |

0,68 |

< 0,5 |

Вывод

Как и следовало ожидать, все показатели вне зависимости от анализируемого периода ниже нормативных значений, что отрицательно характеризует предприятие. Уровень заемных средств выше уровня собственных источников финансирования, значит, предприятие сильно зависит от заемных источников.

Здесь стоит отметить снижение коэффициента задолженности, что свидетельствует о наращивании собственных средств, и коэффициента финансовой напряженности за счет уменьшения доли заемных средств в валюте баланса, что говорит об укреплении финансовой устойчивости.

Для анализа рентабельности предприятия (продукции, продаж) необходимы данные отчета о финансовых результатах (форма № 2; ф. 2), в нашем случае — промежуточного отчета за I полугодие (табл. 5).

Рентабельность рассчитывается как отношение финансового результата к издержкам и характеризует предприятие с точки зрения способности возместить свои издержки.

Таблица 5

Промежуточный отчет о финансовых результатах за I полугодие 2016 и 2017 гг., тыс. руб.

|

Наименование |

Код |

I полугодие 2016 г. |

I полугодие 2017 г. |

|

Выручка |

2110 |

39 710 |

94 269 |

|

Себестоимость продаж |

2120 |

33 026 |

83 763 |

|

Валовая прибыль (убыток) |

2100 |

6684 |

10 506 |

|

Прибыль (убыток) от продаж |

2200 |

6684 |

10 506 |

|

Проценты к уплате |

2330 |

211 |

332 |

|

Прочие расходы |

2350 |

594 |

3947 |

|

Прибыль (убыток) до налогообложения |

2300 |

5879 |

6227 |

|

Текущий налог на прибыль |

2410 |

1176 |

1245 |

|

Чистая прибыль (убыток) |

2400 |

4703 |

4982 |

Рассмотрим основные показатели рентабельности.

Общая рентабельность (Ро) рассчитывается как отношение прибыли до налогообложения (стр. 2300 ф. 2) к выручке от реализации продукции (стр. 2110 ф. 2):

Ро/2016 = 5879 / 39 710 × 100 % = 14,8 %;

Ро/2017 = 6227 / 94 269 × 100 % = 6,6 %.

Рентабельность продукции (Рп) — как отношение чистой прибыли (стр. 2400 ф. 2) к себестоимости продаж (стр. 2120 ф. 2):

Рп/2016 = 4703 / 33 026 × 100 % = 14,24 %;

Рп/2017 = 4982 / 83 763 × 100 % = 6 %.

Рентабельность продаж (Рв) — как отношение чистой прибыли (стр. 2400 ф. 2) к выручке от реализации (стр. 2110 ф. 2):

Рв/2016 = 4703 / 39 710 × 100 % = 11,84 %;

Рв/2017 = 4982 / 94 269 × 100 % = 5,28 %.

Вывод

Основная проблема предприятия — высокие издержки на производство продукции. Все рассмотренные показатели снизились, что отрицательно характеризует предприятие.

Как видим, даже за счет значительного роста выручки (а значит, и увеличения количественного объема продаж) предприятию не удалось существенно увеличить прибыль от реализации из-за роста себестоимости продукции, особенно удельной себестоимости на единицу продукции.

Что такое анализ хозяйственной деятельности предприятия

Определение

Анализ хозяйственной деятельности (АХД) — это процесс изучения финансовых показателей предприятия с целью определения эффективности его работы и прибыльности либо убыточности бизнеса. Проводится путем исследования финансовой отчетности, а также маркетинговых и других исследований.

АХД предприятия или компании проводится для оценки статуса на рынке, определения платежеспособности, ликвидности активов и объема заработанной прибыли. Чтобы понимать какое место занимает бизнес в экономике города или области необходимо проанализировать его показатели (предоставления услуг, объема промышленности и пр.).

Цели и задачи АХД

Основная цель анализа ХД: выявление причин изменения финансового состояния организации и возможности улучшения ее деятельности, выхода из кризиса или обеспечения бесперебойной работы предприятия. Результаты могут быть использованы банками при определении кредитоспособности заемщика, поставщиками, потенциальными инвесторами, аудиторами.

Осторожно! Если преподаватель обнаружит плагиат в работе, не избежать крупных проблем (вплоть до отчисления). Если нет возможности написать самому, закажите тут

Анализ хозяйственной деятельности позволяет:

- определить конкурентоспособность предприятия и его потенциал на рынке;

- оценить стабильность бизнеса;

- правильно выбрать собственную стратегию развития;

- запланировать получение прибыли;

- сделать прогнозы продаж в течение каждого года периода планирования;

- выявить проблемные точки в деятельности, установить закономерность и причины их возникновения и наметить пути устранения;

- понять, как быстро сократить расходы в бизнесе;

- понять, как повысить его эффективность;

- узнать есть ли угроза банкротства, потери стабильного положения на рынке;

- проанализировать какой производственный процесс стоит выбрать с точки зрения затрат и получаемых доходов.

Ну и самое главное: АХД дает возможность оценить инвестиционную привлекательность объекта.

Примечание

Анализ активно используется компаниями при составлении годовых бюджетных планов и для корректировки своих бизнес-стратегий.

Анализ проводится квалифицированными специалистами (внешними или внутренними).

Основные задачи анализа:

- общая оценка пассивов и активов, оборотного капитала;

- выявление причин ухудшения показателей;

- оценка эффективности использования активов;

- исследование структуры собственного и ссудного капитала, имущественного положения;

- оценка ликвидности, платежеспособности, интенсивности использования капитала;

- выявление стратегии финансовой безопасности.

Во время АХД изучаются балансовые показатели предприятия, активы и источники их формирования, эффективность оборотного капитала, а также дебиторская и кредиторская задолженность. Делаются выводы и заключения. Содержание АХД, рабочие формулы, методы анализа, расчеты представлены в тексте документа.

Задача финансовых аналитиков найти баланс между риском и прибыльностью, который будет поддерживать предприятие на плаву, и обеспечивать рост его стоимости на рынке.

Выбор показателей для анализа и принятия управленческих решений

В основе любого метода анализа лежит расчет показателей или их групп (управленческих отчетов) и сравнение полученных значений с установленными нормативами.

Можно выделить множество управленческих отчетов и показателей, и теоретически каждый из таких показателей или их разновидностей можно рассчитать для конкретного предприятия. Однако, на практике важнейшим шагом в разработке системы управленческого анализа является выбор всего нескольких основных показателей, на которые будут ориентироваться менеджеры предприятия в своей деятельности.

Причины этого заключаются в следующем:

1. Длинный перечень показателей, имеющих, скорее всего, разнонаправленную динамику, не позволяет однозначно определить, улучшилось или ухудшилось экономическое положение предприятия за анализируемый период.

2. Эффективно управляемое предприятие имеет конкретную систему целей (в том числе финансовых), оценить достижение которых можно через соответствующий им ограниченный набор показателей. Таким образом, остальные показатели несут излишнюю для управления информацию и только усложняют процесс сбора и обработки данных.

Определяя набор необходимых для себя показателей, нужно ориентироваться на:

1. Специфику бизнеса, отрасли или продукта

2. Цели, поставленные на предприятии.

Анализ хозяйственной деятельности предприятия: основные этапы

Ведение финансово-хозяйственной деятельности в первую очередь зависит от правильно составленного плана, который состоит из таких частей, как:

- заглавная часть;

- текстовая часть;

- табличная часть.

Рассмотрим каждый из пунктов более подробно.

Заглавная часть

В этой частью указываются должностные лица, которые вправе составлять цель ведения подобной деятельности, с обязательным подтверждением печати.

Помимо этого указывается:

- наименования предприятия;

- дата создания документа;

- адрес расположения предприятия.

Данная часть плана ведения финансово-хозяйственной деятельности имеет самый маленький объем и включает в себя содержание текстовой и табличной части.

Текстовая часть

В этой части документа необходимо четко указать:

- цель осуществления трудовой деятельности предприятия либо его отдельного подразделения;

- разновидность работы и описание их платной части;

- суммарную стоимость всего имущества предприятия на момент составления данного документа;

- другую дополнительную информацию, которая добавляется по требованию руководства.

Табличная часть

В данную часть плана записываются:

- информация о финансовом состоянии предприятия (финансовые активы и прочие обязательства);

- информацию о поступлениях и выплатам предприятия.

Показатели финансового состояния предприятия всегда отражаются за последний отчетный период.

Стоит отметить, что в табличной части необходимо указывать:

- размер дебиторского долга;

- размер кредитного долга;

- общую сумму стоимости имущества предприятия.

Они, прежде всего, должны быть направлены:

- на оплату заработной платы сотрудников предприятия;

- на оплату налоговых сборов;

- на приобретение необходимого оборудования для обеспечения стабильной работы предприятия, сырья и так далее.

Весь процесс ведения финансовой и хозяйственной деятельности должен в обязательном порядке контролироваться высшим руководящим составом предприятия во избежание ухудшения ситуации.

В основе анализе лежит экономическая наука, которая, прежде всего, позволяет дать:

- экономическую оценку деятельности предприятия;

- оценку имущественно-финансового состояния предприятия;

- экономическую ситуацию предприятия в целом.

Основная цель данного анализа – обнаружение неиспользованных средств и дальнейшее их внедрение для повышения экономической ситуация предприятия, в том числе эффективности производственной части.

Простой пример этому.

Норма расхода сырья, которое затрачивается на производство продукции, устанавливается с учетом оптимального его снижения в объеме, которое не окажет влияние на качество готового изделия, но при этом, повышается уровень конкурентоспособности.

На финансово-хозяйственный анализ предприятия накладывается огромная ответственность.

С его помощью можно выявить наличие каких-либо финансовых проблем у предприятия, обнаружить причины их возникновения, а также определить дальнейшие действия, которые поспособствуют скорейшему их решению. С помощью данного анализа можно обнаружить уровень платежеспособности и степень ликвидности предприятия, в том числе и спрогнозировать возможную ситуацию, связанную с неплатежеспособностью.

В процессе проведения финансово-хозяйственного анализа можно выявить факторы, которые при дальнейшем игнорировании могут привести к банкротству.

На сегодняшний день невозможно представить деятельность любого предприятия, которое не проводило бы подобный анализ. Согласно статистике, более 70% предприятий, после проведения подобного анализа смогли спрогнозировать свое возможное банкротство, и более того, – найти способы устранения финансовых проблем и избежать неплатежеспособности.

По результатам анализа можно:

- выявить факторы ухудшения экономического состояния предприятия;

- найти пути эффективного улучшения деятельности;

- устранить внутренние факторы воздействия на финансово-хозяйственную деятельность;

- увидеть общую картину финансовой и хозяйственной деятельности.

Анализ финансово-хозяйственной деятельности состоит из следующих этапов:

Анализ имущества и источников его формирования предполагает анализ структуры активов и источников их финансирования (собственных и заемных), а также их динамики.При анализе активов и источников финансирования оценивается:

- их доля в валюте баланса,

- абсолютное и относительное изменение структуры баланса. То есть изменение денежных средств, изменение заемных средств по сравнению с собственными средствами, изменение нераспределенной прибыли и ее динамика и т.д.

Результатом проведения вертикального и горизонтального анализа является определение имущественного и финансового положения предприятия в прошедшем периоде и выявление его возможностей в будущих периодах.

Анализ показателей дает возможность понять целостное состояние организации как на текущий момент времени, так и в динамике за несколько лет. Финансовые коэффициенты помогают увидеть сильные и слабые стороны финансово-хозяйственной деятельности предприятия. Основная часть финансовых коэффициентов представляет собой относительные величины. Это дает возможность сравнивать предприятия различного масштаба, а также сравнивать показатели со среднеотраслевыми показателями.

Существует огромное количество финансовых коэффициентов, которые могут быть применены для исследования деятельности предприятия. Но на практике используется несколько основных коэффициентов, которые объединяют в 4 группы по основным аспектам хозяйственной деятельности:

- ликвидность,

- финансовая устойчивость,

- деловая активность,

- рентабельность.

2.1.Показатели ликвидности

Показатели ликвидности определяют способность организации с помощью своих активов покрывать обязательства перед кредиторами. То есть определяют, хватит ли у компании денег, чтобы расплатиться с долгами. Для анализа ликвидности проводится анализ ликвидности баланса, а также рассчитываются относительные показатели ликвидности:

- абсолютной ликвидности,

- быстрой ликвидности,

- текущей ликвидности,

- Общий показатель ликвидности баланса и др.

2.2.Показатели финансовой устойчивости

Показатели финансовой устойчивости определяют способность предприятия погашать свои обязательства в долгосрочной перспективе. Такой анализ сводится к расчету коэффициентов финансовой устойчивости:

- автономии,

- капитализации,

- обеспеченности собственными оборотными средствами,

- маневренности собственных оборотных средств,

- чистый оборотный капитал и др.

2.3. Показатели деловой активности

Показатели деловой активности определяют скорость и размер оборота средств. Чем быстрее оборот, тем меньше на каждый оборот приходится издержек. Основными показателями являются:

- коэффициенты оборачиваемости: активов, текущих активов, запасов, дебиторской и кредиторской задолженности, денежных средств, Фондоотдача, собственного и заемного капитала;

- период оборота указанных активов и ресурсов.

2.4. Показатели рентабельности

Показатели рентабельности показывают экономическую эффективность использования материальных, трудовых и финансовых ресурсов. Они отражают эффективность деятельности предприятия. Коэффициенты рентабельности показывают:

- прибыль на единицу вложенных активов (рентабельность активов в целом и по группам);

- прибыль на единицу источников их финансирования (рентабельность собственного и заемного капитала),

- эффективность деятельности (показатель общей рентабельности, рентабельности продаж и производства)

Полный анализ финансовых показателей

Чтобы провести полный анализ финансовых показателей предприятия, необходимо:

- Иметь полное описание деятельности компании, а также бухгалтерскую отчетность за анализируемый период;

- Сопоставить показатели финансовой деятельности за разные периоды. Сравнить со среднеотраслевыми значениями, результатами предприятий-конкурентов, а также с рекомендуемыми значениями;

- Провести анализ показателей в комплексе. Например, коэффициент рентабельности сам по себе не слишком информативен. Чтобы получить объективную картину, его необходимо анализировать в разрезе рыночных показателей в сравнении с конкурентами.

Рассчитав финансовые показатели, можно узнать о текущем положении дел на предприятии и оценить его перспективы. Грамотный анализ позволит правильно выстроить стратегию развития, улучшить концепции управления активами и привлеченными средствами компании.

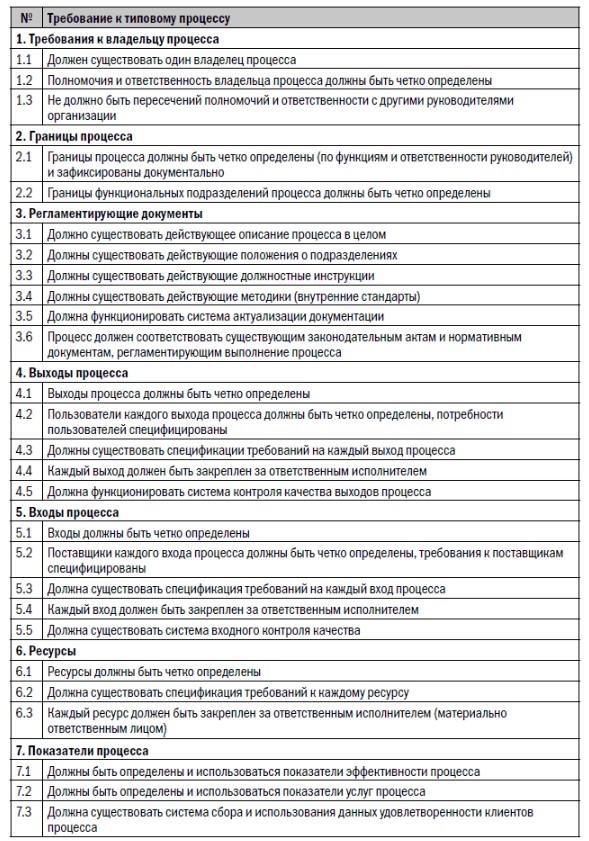

Анализ процесса по отношению к типовым требованиям

Любой процесс организации можно анализировать с точки зрения удовлетворения некоторым требованиям. В настоящее время в мире нет специализированных стандартов, регламентирующих требования к процессам бизнеса (ИСО/МЭК 15504-2:2003). Предлагаемая ниже структура требований к организации процесса разработана нами с учетом требований стандарта ИСО 9001.

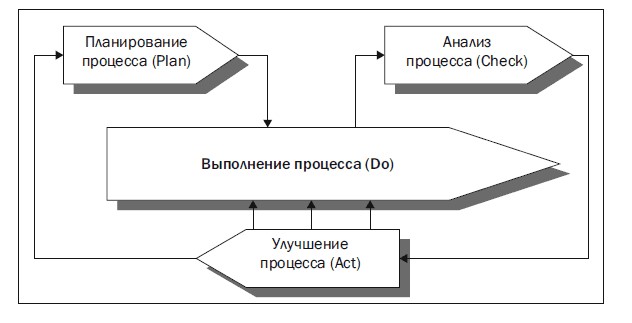

Стандарты ИСО серии 9000 рекомендуют использовать цикл PDCA (Plan-Do-Check-Act) для создания системы постоянного улучшения процесса. Мы считаем, что применение данного цикла также является обязательным требованием, которое необходимо предъявлять к процессам.

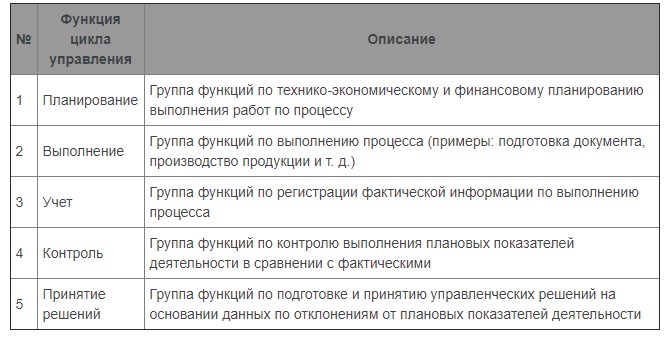

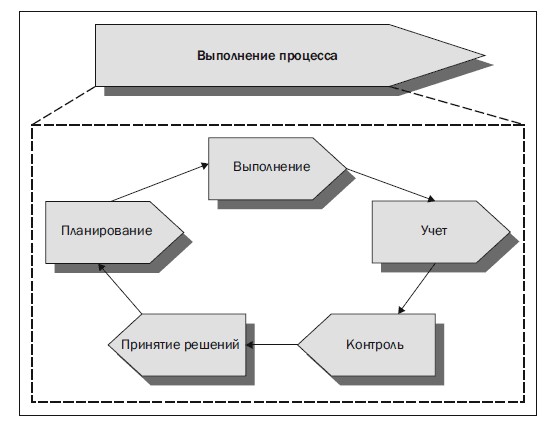

Кроме указанных выше требований, процесс должен включать известную схему управления по отклонениям: «планирование процесса — выполнение процесса — учет — контроль — принятие решений».

Итак, типовой процесс должен, на наш взгляд, удовлетворять следующим группам требований:

- регламентация всех составляющих процесса;

- использование цикла постоянного улучшения процесса PDCA.

Требования к организации процесса, учитывающие рекомендации стандарта ИСО 9001, представлены в таблице №3 ниже

Таблица №3. Вопросник для анализа процесса по отношению к типовым требованиям

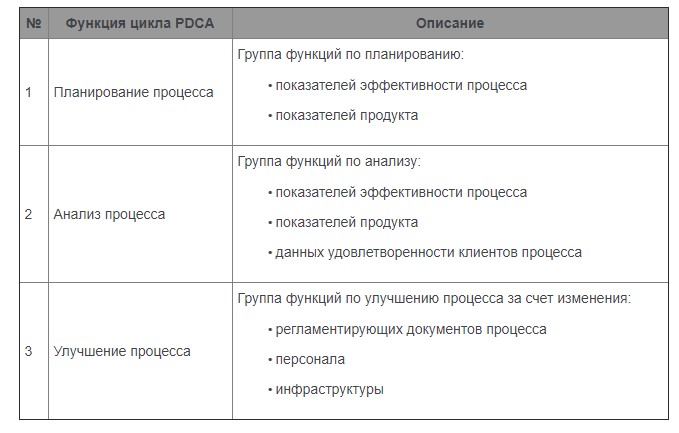

При проведении анализа процесса должна быть собрана информация согласно требованиям табл. №3. Выполнение такой работы может быть целесообразным при осуществлении проекта реорганизации процессов на предприятии. Процесс подвергается анализу на наличие цикла PDCA. Напомним, что цикл PDCA создается вокруг процесса, как показано на рис. 2. Назначение функций цикла постоянного улучшения процесса показано в табл. №4.

Рис. 2. Цикл PDCA

Таблица № 4. Цикл PDCA для процесса

Процесс должен быть подвергнут анализу с точки зрения наличия цикла управления по отклонениям. Этот цикл включает пять групп функций процесса, назначение которых показано в табл. №5.

Таблица № 5. Функции цикла управления

Схема цикла управления по отклонениям показана на рис. 3.

Рис. 3. Цикл управления по отклонениям

Если в результате анализа выясняется, что процесс удовлетворяет всем указанным выше трем группам требований, то организацию процесса можно считать удовлетворительной. Дальнейшая работа по улучшению такого процесса будет заключаться в анализе и улучшении его показателей.

Особенности проведения анализа

Экономическая безопасность предприятия во многом зависит от скорости реакции управленцев на постоянно меняющиеся условия внешней и внутренней среды. Для этого проводится большое количество разных оценок, что позволяет взглянуть на ситуацию, сложившуюся на предприятии, со стороны.

Чтобы выбрать набор методов для анализа, определяют цели и задачи его проведения. Это позволяет оптимизировать затраты на исследовательские работы. Цели выбирают в соответствии со сложившейся ситуацией на предприятии. При их достижении компания должна максимально повысить эффективность своей деятельности.

На основе проведенного анализа предприятие планирует свою деятельность, создает стратегию на отдаленную перспективу. Чтобы отследить изменения, произошедшие в прошлом, сравнивают данные минимум за три последних периода. Это позволяет отследить экономические показатели в динамике.

2.4 Возможности ОАО «Дальсвязь»

По результатам

проведенного анализа можно смело утверждать, что предприятие развивается в

правильном направлении и в перспективе имеет хорошие шансы стать ведущим

предприятием связи в регионе и выйти на уровень страны. Это возможно, и

предприятие имеет неплохие шансы со своим потенциалом и возможностями выйти за

пределы дальневосточного федерального округа, но его ожидают на этом пути помимо

хороших перспектив и некоторые опасности.

Итак, если учитывать то,

что ОАО «Дальсвязь» конкурирует с фирмами связи не только в своем регионе, то

рано или поздно предприятию придется выйти за рамки региона и заявить о себе,

так как все предпосылки для этого имеются.

Во – первых, предприятие

с огромной территорией охвата, во – вторых с большим числом производственных

мощностей и количеством рабочих мест, в – третьих, если оно уже встало на путь

расширения, то ему просто необходимо расширять список деловых партнеров,

союзников и выходить на качественно новый путь развития.

Этого можно добиться

опять таки объединением предприятий, но уже не на уровне регионов, а на уровне

округов. Поэтому, я считаю, что предприятие с многолетней историей имеет все

шансы стать лидером своей отрасли.

Графический метод

В ходе подачи информации управляющему персоналу, а также иным пользователям применяется графический метод. Он широко применяется в ходе исследований различных процессов на производстве.

Так, например, для изучения эффективности работы оборудования строят графики, в том числе на основе множественных факторов. Это позволяет наглядно продемонстрировать работу агрегатов в течение определенного времени.

При монтаже и строительстве промышленных или прочих предприятий высокий экономический эффект дают сетевые графики. Они применяются в математическом анализе, в процессе планирования деятельности организации.

Таблица 9 Техническое состояние основных фондов

|

Показатели |

На начало года |

На конец года |

Изменение |

|

|

1. Основные фонды по полной первоначальной стоимости, тыс. руб. |

3046 |

3078 |

32 |

|

|

В том числе: |

||||

|

1.1. Здания |

800 |

400 |

-400 |

|

|

1.2. Сооружения |

300 |

300 |

||

|

1.3. Машины и оборудование |

1076 |

1128 |

52 |

|

|

1.4. Транспортные средства |

780 |

900 |

120 |

|

|

1.5. Инвентарь |

230 |

190 |

-40 |

|

|

1.6. Многолетние насаждения |

160 |

160 |

||

|

2. Амортизация основных фондов |

377 |

403 |

26 |

|

|

В том числе: |

||||

|

2.1. Здания |

9 |

10 |

1 |

|

|

2.2. Сооружения |

12 |

15 |

3 |

|

|

2.3. Машины и оборудование |

139 |

148 |

9 |

|

|

2.4. Транспортные средства |

134 |

140 |

6 |

|

|

2.5. Инвентарь |

35 |

40 |

5 |

|

|

2.6. Многолетние насаждения |

48 |

50 |

2 |

|

|

3. Коэффициент износа ,% |

12,38 |

13,09 |

0,72 |

|

|

В том числе: |

||||

|

3.1. Здания |

1,13 |

2,50 |

1,38 |

|

|

3.2. Сооружения |

— |

5,00 |

— |

|

|

3.3. Машины и оборудование |

12,92 |

13,12 |

0,20 |

|

|

3.4. Транспортные средства |

17,18 |

15,56 |

-1,62 |

|

|

3.5. Инвентарь |

15,22 |

21,05 |

5,84 |

|

|

3.6. Многолетние насаждения |

30,00 |

31,25 |

1,25 |

|

|

4. Коэффициент годности ,% |

87,62 |

86,91 |

-0,72 |

|

|

В том числе: |

||||

|

4.1. Здания |

98,88 |

97,50 |

-1,38 |

|

|

4.2. Сооружения |

— |

95,00 |

— |

|

|

4.3. Машины и оборудование |

87,08 |

86,88 |

-0,20 |

|

|

4.4. Транспортные средства |

82,82 |

84,44 |

1,62 |

|

|

4.5. Инвентарь |

84,78 |

78,95 |

-5,84 |

|

|

4.6. Многолетние насаждения |

70,00 |

68,75 |

-1,25 |

Средние величины

Чтобы оценить экономическое развитие предприятия, применяют метод средних величин. Это позволяет обобщить данные, однородные показатели, перейти от рассмотрения единичных данных к общему. Это помогает выявить закономерности.

Без применения средних величин невозможно провести сравнение данных в ходе изучения того или иного признака. Такой подход дает возможность сопоставить показатели, различные во времени.

Средние показатели позволяют абстрагироваться от случайного результата, отдельных колебаний и значений. При этом средние данные могут быть представлены в таких формах:

- средняя арифметическая;

- мода;

- хронологическая моментного ряда;

- средняя взвешенная гармоническая;

- медиана.

Выбор зависит от конкретных целей анализа и особенностей выборки. Это позволяет выявить общие тенденции, закономерности.

Заключение

Мы рассмотрели промежуточную бухгалтерскую отчетность производственного предприятия за I полугодие 2017 г. Особых отличий от годовой бухгалтерской отчетности, как мы убедились, нет.

На основании анализа деятельности предприятия — горизонтального и вертикального анализа промежуточного бухгалтерского баланса, оценки ликвидности и платежеспособности, анализа финансовой устойчивости и показателей рентабельности — определены основные «проблемные зоны» предприятия, среди которых — высокая зависимость предприятия от заемных источников финансирования и высокий уровень издержек предприятия на производство продукции.

Как показал план-фактный анализ маркетингового плана (плана продаж), планируемый объем реализации отклоняется от фактического более чем на 10 %. Это свидетельствует об изменении положения на рынке, а не о стандартной погрешности при планировании.

На основе полученных данных был скорректирован план реализации на II полугодие, внесены соответствующие корректирующие записи в планируемый промежуточный отчет о финансовых результатах.

Плановые показатели рентабельности выросли до 60 % в сравнении с фактическими показателями за I полугодие 2017 г. благодаря предложенным мерам по оптимизации себестоимости продукции:

1) сокращены прямые затраты на производство единицы продукции в части материальных расходов;

2) накладные затраты удержаны на том же уровне, что и при меньшем объеме реализации (как в I полугодии 2017 г.).

Таким образом, по завершении отчетного достаточно информации, на основании которой можно сделать соответствующие выводы и оперативно провести корректировки планов на будущие периоды, выявить слабые места предприятия и исправить ситуацию. Например, чтобы сократить удельную себестоимость, можно разработать программу оптимизации расходов, назначить ответственных и определить срок исполнения. При таком подходе положительные изменения не заставят себя ждать.