Срок снятия блокировки счета налоговой

Содержание:

- Блокировка счета

- Причины блокировки счета организации

- 1) Вы не сдали декларацию

- 2) Вы не ответили налоговой на ее запрос или уведомление

- 3) Вы не заплатили налог, пеню или штраф

- 4) Вы не представили расчёт по НДФЛ работников

- 5) Вы не соблюдаете требования электронного документооборота

- 6) Вы не предоставили расчёт по страховым взносам (РСВ)

- 7) Вы совершили нарушения, которые выявила выездная налоговая проверка (ВНП)

- Вы совершили нетипичную или подозрительную операцию

- Но делать это нужно самим, а не с помощью банка

- Что происходит при блокировке счёта

- Основные шаги

- Причины, по которым ИФНС блокирует счета

- На каком основании налоговая имеет право заблокировать расчетный счет?

- Как разблокировать счет

Блокировка счета

Под данным понятием принято подразумевать «замораживание» денежных средств, которые лежат на счете физ. лица. В этом случае деньги по-прежнему будут принадлежать гражданину, но распоряжаться ими он не сможет.

Блокировка счета

Блокировка счета

Очень редко уполномоченные органы осуществляют полную «заморозку» счета. В большинстве случаев ограничение распространяется только на определенную сумму денежных средств. В качестве примера можно привести следующую ситуацию: на р/c физического лица поступила сумма в размере 100 тыс. рублей, но банк посчитал эту операцию подозрительной и заблокировал деньги. Однако распоряжаться другими средствами гражданин имеет полное право.

Обратите внимание! Блокировка счета может быть осуществлена только при наличии на то оснований. Кто имеет право арестовать счет:

Кто имеет право арестовать счет:

- Сотрудники налоговой инспекции. Касается только налогоплательщиков и налоговых агентов (юридические лица, индивидуальные предприниматели, нотариусы, адвокаты). В этом случае сотрудники налоговой действуют в соответствии с положениями НК РФ.

- Лицо, занимающееся осуществлением операций с денежными средствами. Это может быть организация или ИП. В большинстве случаев блокировкой денежной суммы, числящейся на р/c, занимается банк. Это применяется к физическим/юридическим лицам, а также к гражданам других государств.

Если обращаться к действующему законодательству, то блокировка счета осуществляется налоговой в соответствии с положениями НК РФ, а также на основании закона № 115-ФЗ. Если рассматривать Налоговый кодекс РФ, то необходимо обязательное наличие решения, которое принял налоговый орган. Если же речь идет о законе № 115-ФЗ, то блокировка осуществляется на основании данных, которые публикует межведомственная комиссия.

Важно! Согласно действующему законодательству финансовая организация не имеет права отказывать налоговому органу в осуществлении блокировки р/c. Если же банк не выполнит это требование, то у него могут отобрать лицензию

Причины блокировки счета организации

Вероятность блокировок клиентов Контур.Бухгалтерии ниже в несколько раз за счет автоматической проверки на ошибки! Получить бесплатный доступ на 14 дней

Термин «блокировка счета» не полностью корректен, банк лишь приостанавливает все расходные операции по данному счету. Случаи блокировки расчетного счета описаны в п. 3 ст. 76 Налогового Кодекса РФ. Рассмотрим четыре основных случая.

1) Вы не сдали декларацию

Опоздание с подачей декларации на пару дней таким наказанием не грозит. Счет заблокируют, если вы не сдали декларацию в течение 10 дней после окончания сроков сдачи отчётности. Никаких ограничений на сумму блокировки нет, плэтому налоговая может заблокировать все деньги на счетах. Блокировать счет могут в течение трез лет со дня истечения срока сдачи декларации.

Несдача бухгалтерской отчетности в налоговую или несвоевременное предоставление данных по требованию ИФНС — это не основание для блокировки расчётного счета. В п. 3 статьи 76 НК РФ говорится о непредставлении только налоговой декларации.

2) Вы не ответили налоговой на ее запрос или уведомление

Вы не подтвердили квитанцией приём от налоговой:

- требования о представлении документов в налоговую;

- требования о представлении пояснений;

- уведомления о вызове в налоговую.

Спустя 6 дней с момента отправки требования налоговиками, а потом еще 10 дней без ответа, расчетный счет заблокируют. Вам нужно направить квитанцию о приеме требования, ответить «да, я получил»

При этом неважно, когда вы предоставите документы по требованию

3) Вы не заплатили налог, пеню или штраф

Каждый отчёт проходит камеральную проверку в течение месяца. Налоговая инспекция в этот период выявляет ошибки в расчёте налога. В течение 3-х месяцев ИФНС выставит требование об уплате налога, например, по ТКС или по почте заказным письмом. После 6 дней требование считается вами полученным. Еще 8 дней вам дается, чтобы погасить долг (п. 4 ст. 69 НК РФ).

Далее налоговая в течение 2-х месяцев в праве вынести решение о взыскании суммы неуплаты (п. 3 ст. 46 НК РФ). Вынеся такое решение, налоговая отправляет в банк инкассовое поручение на взыскание с указанного в этом поручении счёта суммы неуплаты. Помимо взыскания налоговая вправе заблокировать расчётный счёт. В этом случае расходные операции приостанавливаются только на сумму задолженности, остальные деньги можно использовать.

По новым правилам, которые вступили в силу с 2021 года, налоговая не будет блокировать счета организаций и ИП, у которых задолженность не превышает 3 000 рублей. Исключением стали случаи, в которых требование об уплате налога прсрочено на три года и больше.

4) Вы не представили расчёт по НДФЛ работников

С 2021 года работодатели обязаны предоставлять по НДФЛ за своих работников ежеквартальный расчёт. И по истечении 10 дней не предоставившим заблокируют расчётные счета. Эти изменения в НК РФ указаны в законе №113-ФЗ от 02.05.2015.

5) Вы не соблюдаете требования электронного документооборота

Если вам полагается сдавать отчетность в электронной форме, но вы в течение 10 рабочих дней со дня возникновения такой обязанности не представили отчетность в ИФНС или представили ее в бумажной форме — ваш счет имеют право заблокировать.

6) Вы не предоставили расчёт по страховым взносам (РСВ)

С 30 августа 2021 года вступил в силу закон № 232-ФЗ от 29.07.2018, наделивший налоговиков правом блокировать расчетные счета за непредставление РСВ. Напомним, что РСВ за 2021 год нужно сдать до 30 января 2021 года. Опоздание с отчетом более чем на 10 дней приведет к блокировке счетов.

7) Вы совершили нарушения, которые выявила выездная налоговая проверка (ВНП)

Если по результатам выездной проверки вам доначислили пени, налоги и штрафы, налоговая может вынести решение о запрете на отчуждение имущества организации без своего согласия. После этого, счета могут заблокировать на сумму долга, которая не покрыта стоимостью имущества компании.

Вы совершили нетипичную или подозрительную операцию

Государство продолжает борьбу с мошенниками, поэтому решило наделить банки правом блокировать счета с подозрительными операциями. Эта мера действует с 26 сентября 2021 в соответствии со ст. 3 ФЗ от 27 июня 2021 г. № 167-ФЗ

Если банк заподозрит, что до вашего счета добрался мошенник — он запретит подозрительную операцию и сообщит вам об этом. Если вы подтвердите операцию, ее незамедлительно проведут, а если с вами не удастся связаться — заморозят на два дня. В течение этого времени можно отменить платеж, иначе он отправится по указанным реквизитам.

Но делать это нужно самим, а не с помощью банка

Мы не знаем, правда ли так делает упомянутый в сообщении банк. Но эту новость подхватили в интернете, а предприниматели в нее поверили. Сегодня «Коммерсант» разобрался как СМИ, а мы разберемся как официальный блог банка: законно ли предупреждать клиентов о блокировке и как заранее узнать о решении налоговой.

Причины и нюансы блокировки подробно описаны в ст. 76 НК:

- У вас долг по налогам и взносам. Налоговая ждала, пока вы заплатите сами. Потом прислала вам требование. Потом подождала еще, а недоимка так и не погашена.

- Вы не сдали в срок декларацию или отчетность. Через 10 дней налоговая может заблокировать вам счет. Вы не сможете им полноценно пользоваться, пока не отчитаетесь.

- Налоговая провела проверку и начислила штраф. Если у вас нет имущества, которое может стать обеспечением для исполнения решения, есть основания для блокировки. Иногда счет блокируют сразу после проверки.

Пример с недоимкой по налогу. У вас лежит в банке 100 тысяч рублей — это деньги на аренду, зарплату или просто ваш личный остаток как ИП. Вы начислили, но не заплатили налог, допустим 10 тысяч рублей.

Налоговая пришлет в банк решение, по которому вы сможете проводить платежки на 90 тысяч рублей, а на оставшиеся 10 тысяч не сможете. Причем иногда приходит решение о приостановлении операций, а требования о списании денег еще нет.

В итоге у вас и деньги не списывают, и остатком на счете нормально пользоваться нельзя.

Эта история с блокировками касается только бизнеса — компаний и ИП. На физических лиц статья 76 НК не распространяется.

Решение о приостановлении операций налоговая пришлет в банк и вам. Скорее всего, вы получите его позже. Но если у вас заботливый банк, он сразу сообщит вам в смс, в личном кабинете и мобильном приложении, что к нему пришло решение из налоговой.

В любом случае сообщить о блокировке по решению налоговой банк сможет, только когда сам получит решение. Исполнить его он обязан сразу. То есть вы узнаете от банка о фактическом приостановлении операций и причине блокировки, а не о планах налоговой.

Честный и законопослушный банк не может так сделать. А если какой-то банк так сделает, это ничего не говорит о его заботе — скорее, это подвох и повод создать клиенту серьезные проблемы. И может быть, даже всем клиентам.

Блокировка — это одна из крайних мер со стороны налоговой. К ней прибегают, когда напоминания о недоимке и требования ее погасить не сработали. И когда срок отчета наступил, а налогоплательщик его не предоставил.

Налоговой больше ничего не остается, как заблокировать счет. Обычно после этого налоги сразу платятся, а отчеты сдаются.

Если банк предупреждает клиента о предстоящей блокировке, фактически он так помогает уйти от ответственности перед государством. Причины и обстоятельства приостановления операций по счету бывают разные, а иногда ошибается и налоговая. Но банк не имеет права в это лезть и разбираться, кто виноват.

У нас нет подтверждения этой информации. Есть только пост в мессенджере, из которого нельзя определить достоверность сообщения

Возможно, это ложная новость или повод привлечь внимание. «Коммерсант» пишет, что банк свою причастность к этому сообщению не подтвердил

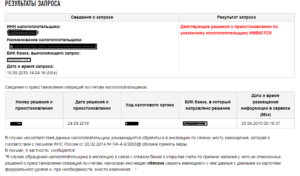

Заранее узнать о решении налоговой по поводу приостановления операций может кто угодно: банк, сам налогоплательщик, конкурент, партнер или просто любопытный человек. На сайте налоговой есть сервис для информирования банков. Там даже логиниться не нужно — вводите ИНН фирмы или ИП и БИК банка и узнаете о приостановлениях по счету.

Все банки проверяют наличие решений через этот сервис еще до того, как открыть счет. И потом тоже им пользуются. Так могут делать и налогоплательщики.

По закону нельзя открывать счета, если у клиента есть приостановление от налоговой. Если один счет заблокировали, второй открыть не получится ни в этом банке, ни в другом.

Сначала нужно вовремя об этом узнать

Желательно получить информацию не перед проведением важной платежки в пятницу вечером и не в последний день месяца, когда нужно закрывать квартал. Банк должен сообщить об этом, как только получил такое решение и приостановил операции

Как только вы узнали о приостановлении, нужно разобраться, в чем дело. В этом тоже поможет банк. Как минимум вы узнаете, что делать дальше. Выполните требования налоговой. Если дело в задолженности — оплатите.

Что происходит при блокировке счёта

При блокировке деньги остаются на счёте, но вы не можете ими свободно пользоваться. В зависимости от причины блокировки «замораживают» все деньги или конкретную сумму на каждом открытом счёте. Банк запрещает тратить заблокированные деньги, кроме расходов на:

- возмещение вреда жизни и здоровью по исполнительному листу;

- алименты;

- зарплату работникам;

- уплату налогов и страховых взносов.

Если вы узнали о блокировке счёта, — обычно, об этом сразу сообщает банк — порядок действий такой:

- Не паниковать.

- Выяснить причину блокировки счёта.

- Устранить эту причину.

- Дождаться снятия блокировки со счёта.

Сдавайте отчётность в три клика

Эльба — онлайн-бухгалтерия для небольшого бизнеса. В сервисе легко разобраться, он сам готовит отчёты и считает налоги. Есть интеграции с банками и онлайн-кассами.

Попробуйте 30 дней бесплатно Подарок новым ИП Год на «Премиуме» для ИП младше 3 месяцев

Основные шаги

Эта процедура включает целый ряд действий:

- проверка ИНН с целью убедиться в том, что это не набор цифр, составленный случайным образом;

- запрос документов у контрагента и их изучение;

- получение выписки из ЕГРЮЛ;

- анализ бухгалтерской отчетности;

- получение информации на сайте ФНС;

- дополнительная аналитика.

Запрос документов у потенциального партнера

Чтобы проверить контрагента на благонадежность, организации следует получить:

- копию устава другого предприятия, в которой приводятся его название, как в полной, так и в сокращенной формах;

- свидетельство о государственной регистрации соответствующей компании. С помощью этой бумаги проверяющий может убедиться, что потенциальный партнер на настоящий момент располагает статусом юридического лица, а также состоит на учете как налогоплательщик;

- свидетельство от налогового органа о постановке на учет;

- бухгалтерская отчетность за годовой период до данного момента;

- копия документа, удостоверяющего личность сотрудника, возглавляющего компанию (например, генерального директора).

Получение выписки о контрагенте из ЕГРЮЛ

Этот документ в отношении изучаемого юридического лица станет подтверждением того, что в настоящий момент он остается зарегистрирован, и что снятия с учета не произошло. Помимо этого, можно сверить данные с информацией, которая приводится самим потенциальным контрагентом в иных местах.

Проверка финансовой отчетности

Руководителю определенной структуры, принимающему решение относительно сотрудничества с другой организацией, имеет смысл запросить у главбуха компании ее отчетность, в частности, баланс за последнюю дату, на которую он был составлен.

С помощью этого можно установить следующее:

- непосредственно факт того, что фирма сдает отчетность;

- ведение предприятием хозяйственной деятельности, размер отчисляемого им НДС;

- объем средств, которые контролирует потенциальный партнер.

К примеру, если предприятие располагает почти нулевыми активами и/или у него существенные долги, а величина его уставного капитала составляет 10 тысяч рублей, есть повод задуматься.

Но даже если активы достаточно велики, то на основе информации из этого документа получившее его лицо может составить себе представление о том, насколько существенной будет данная транзакция для контрагента.

Дополнительно можно запросить копию заключения, выданного аудиторской фирмой, изучавшей документацию контрагента за предыдущий год.

Информация на сайте налоговой онлайн бесплатно

На портале можно произвести поиск по ИНН либо по ОГРН. С этой целью требуется зайти на сайте на вкладку «Юридическое лицо» и ввести в появившейся форме требуемые сведения в поля с соответствующими названиями.

Дополнительно для уточнения можно также прописать название предприятия и регион, в котором оно зарегистрировано. Однако это не обязательно, поскольку система должна находить требуемые элементы и по ИНН/ОГРН.

Наряду с этим на портале ФНС на различных страницах можно получить ряд других сведений относительно потенциального контрагента:

- информацию из ЕГРЮЛ, в том числе сведения о том, какие изменения в нее вносились;

- данные о наличии долгов по погашению налогов;

- также о неисполнении им своей обязанности по предоставлению налоговой отчетности в течение 12 месяцев либо дольше;

- адреса, по которым зарегистрированы многочисленные юридические лица. Тот факт, что организация располагается именно в таком месте, станет основанием для серьезных подозрения;

- физические лица, входящие в перечень дисквалифицированных, и юридические, у которых исполнительные органы включают таких граждан. Также перечень тех, в чьем отношении суд принял вердикт, что они не могут выполнять функции по руководству;

- список граждан, которые возглавляют свыше одного предприятия;

- выданные на таких лиц доверенности;

- решения органов, производящих регистрацию компании об ожидаемом исключении из ЕГРЮЛ организаций, которые не осуществляют никаких действий;

- компании, у которых нет связи по адресам, названным ими при регистрации.

Также можно получить следующую информацию:

- доходы, полученные ими в течение одного календарного года;

- расходы за этот же период;

- среднее число персонала в организации за такой же промежуток;

- данные о начисленных на эти структуры налогах и сборах;

- пени и штрафы.

Причины, по которым ИФНС блокирует счета

Заморозка — процесс очень негативный, так как практически любая бизнес-деятельность даже внутри юридического лица замораживается. Проявляется это в том, что нельзя выполнять действия по расходу и производить расчеты с поставщиками. Заморозка становится основным пунктом в убытках организации.

Заморозка расхода на счетах — вынужденная мера при нарушении НК

Заморозка расхода на счетах — вынужденная мера при нарушении НК

Остановка деятельности счета означает, что организация или ИП не смогут пользоваться им для расхода и оплаты: невозможно перевести средства, равно как и обналичить их. Более того, зная, что ИФНС «арестовала» счета юридического лица, банк не может открыть ему новые счета или выдать вклады и депозит. Причем это распространяется и на другие финансовые учреждения.

Фрагмент статьи 76 НК РФ

Фрагмент статьи 76 НК РФ

Основания, на которых осуществляется блокировка счета, перечислены в статье 76 Налогового кодекса и включают в себя:

- Блокировку за уклонение от уплаты налоговых сборов. Если юридическое лицо не выполнило хотя бы одного из требований налоговой об уплате средств за штраф или пеню, в течение восьми дней после их получения, то производится ограничение расчетных операций. Осуществляется это не ранее, чем производится подтверждения о взыскании. Расход при этом ограничивается лишь на сумму взыскания. Средствами, превышающими ее, можно свободно распоряжаться.

- Блокировка за несдачу бумаг, декларирующий налогоплательщиком полученным их доходов и расходов. Ограничения, которые накладываются за несвоевременную подачу декларирующих бумаг, принимаются по истечению десяти дней с того момента, когда срок, установлены для сдачи, истек. Ограничений на суммы средств не предусмотрено, поэтому блокируются все средства и расход «замораживается».

- Блокировка за нарушение требований цифрового оборота бумаг. Если юридическое лицо обязано подавать отчеты в цифровом виде и в течение десяти дней с начала штрафного срока сдачи не осуществило документооборот с ИФНС, то вторая вправе заблокировать расход по счету.

- Блокировка за отсутствие подтверждения приема цифровых бумаг от ИФНС. Юридические лица обязаны производить подтверждение приемки от ИФНС нескольких видов цифровых бумаг: о рекламации предоставления бумаг, о даче прояснений, а также повестки о вызове в ФНС. Сроки такие же, как в случае выше: если подтверждение не будет выполнено, то налоговая вправе имеет право наложить арест на счета в течение десяти суток.

Блокировка осуществляется не только за отсутствие деклараций, но и при неподтверждении приема бумаг

Блокировка осуществляется не только за отсутствие деклараций, но и при неподтверждении приема бумаг

- Несдача формы 6 для налога на доход физических лиц. Если агент не сдал отчет расчета сумм по форме подоходного налога № 6 после десяти суток сдачи самого налога, то инспекция может «заморозить» его расходный счет.

- Блокировка в результате инспектирования по месту. Если после проверки налоговой инспекцией юридического лица при выезде были начислены штрафы, то ФНС может заморозить счет на сумму штрафа. Более того, возможно наложение ограничений, связанных с передачей некоторого вида ценностей в залог без разрешения инспекции.

- Блокировка за несдачу расчетных бумаг по взносам страховки. Это нововведение действует с 2018 года и предполагает наложение ограничений на счет в случае несвоевременной сдачи отчета по страховым взносам.

Важно! Помимо этих оснований, блокировка возможна и при наличии факта юридическим лицом имущества от принудительного ареста приставом в случае погашения задолженности. Арест средств возможен также после судебного решения государственных органов

Внешний вид интерфейса системы

Внешний вид интерфейса системы

На каком основании налоговая имеет право заблокировать расчетный счет?

Статья 76 Налогового кодекса РФ дает право налоговикам арестовывать рублевые и валютные расчетные счета по следующим причинам:

Блокировка из-за неуплаты налогов

При такой формулировке блокируется только сумма долга по налоговым платежам, начисленным штрафам и пени. Все остальные деньги остаются доступными для проведения расчетных операций. Если у организации приостановлены операции по нескольким расчетным счетам, а средств для уплаты недоимки на одном из них достаточно, направьте в ИФНС заявление с указанием реквизитов нужного счета и копиями выписок из банка, подтверждающих этот факт. Арест с иных счетов должен быть снят в течение 2 дней с момента подачи заявления.

Если денег на счете не хватает, банк будет списывать с расчетного счета все поступающие денежные средства до тех пор, пока долг не будет погашен полностью. Чтобы ускорить снятие ареста, плательщик может внести недостающую сумму на счет наличными. В любом случае разблокировка счета организации или предпринимателя произойдет только после поступления в бюджет всей недоимки.

При неуплате налогов, пеней и штрафов блокировка расчетных счетов возможна только после принятия решения о взыскании суммы долга. Обычно это происходит, если налогоплательщик проигнорировал предварительное требование ИФНС о добровольном погашении задолженности или не получил его.

Не представлена налоговая отчетность

В этом случае счет останется заблокированным до тех пор, пока ИФНС не получит требуемую декларацию или расчет. Ст. 88 НК РФ в п.2 предусматривает 3-месячный срок для проведения камеральной проверки. Поэтому ИФНС обнаружит недостающую отчетность в срок от 2 недель до 3 месяцев с момента окончания отчетного периода, реже — позже. Счет налогоплательщика арестуют в течение 10 дней с момента обнаружения нарушения, при этом 3 года — максимальный срок, в течение которого применима санкция за подобное нарушение.

Не отправили квитанцию-подтверждение о получении требования ИФНС

По закону у налогоплательщика есть 5 дней, чтобы отправить в ИФНС квитанцию-подтверждение о принятии по ТКС требований о вызове в инспекцию или предоставлении документов и пояснений. Документооборот по ТКС между налоговой и плательщиками систематизирован: если квитанция-подтверждение отсутствует в системе больше 5 дней, система сама проинформирует инспектора о необходимости наложения ареста. В этом случае решение принимается в течение 10 дней с момента обнаружения нарушения, то есть не позднее 16 дней с момента отправки требования налоговой инспекцией.

В результате выездной проверки начислены недоимка или штраф

Иногда инспекторы проводят выездную проверку налогоплательщика, выявляют неуплату налогов, начисляют штрафы и пени. И тогда расходные операции по расчетным счетам должника могут быть приостановлены в качестве обеспечительной меры. Руководитель ИФНС утверждает акт выездной проверки, и решение о блокировке расчетного счета направляется в банк, а его копия — организации.

Названные причины — единственные основания для приостановки операций по расчетным счетам организации или предпринимателя в НК РФ. Если счет заблокировали по иным причинам — вы имеете право обратиться в арбитражный суд, чтобы оспорить наложение ареста.

Если ваш счет заблокировали на незаконных основаниях — обращайтесь в арбитражный суд.

Как разблокировать счет

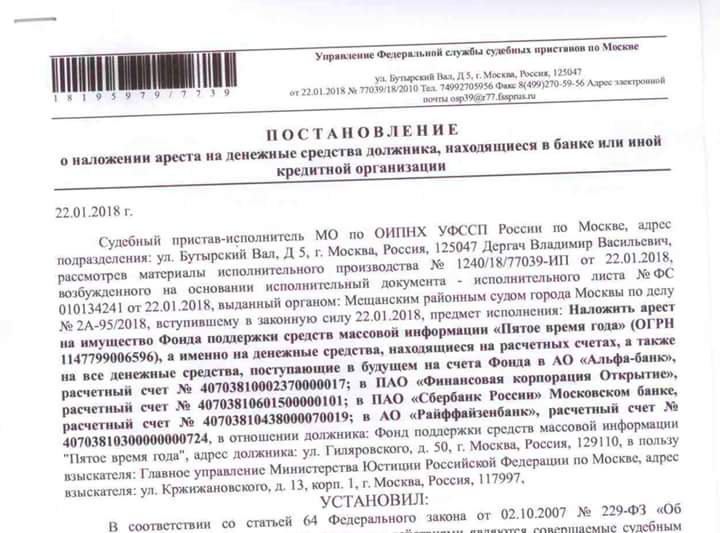

Налоговая заблокировала расчетный счет: как совершить разблокировку? Для начала потребуется узнать точную причину ареста р/c, а уже потом предпринимать какие-либо действия. Для этого нужно следовать алгоритму:

- Посетить отделение банка, в котором осуществлялось открытие счета.

- Если выяснилось, что инициатором замораживания р/с является налоговая, то у сотрудника финансовой организации нужно запросить номер документа, на основании которого была осуществлена блокировка.

Постановление о блокировке

Постановление о блокировке

- Затем нужно посетить ФНС и отправиться в отдел камеральных проверок.

- Налоговику необходимо огласить реквизиты постановления и уточнить, по какой причине была совершена блокировка.

Обратите внимание! В некоторых случаях блокировку расчетного счета можно перепутать с защитой от мошеннических действий. Если у банка возникнут сомнения в том, действительно ли конкретную операцию осуществил владелец счета, то будет осуществлена заморозка р/с

После чего финансовая организация попросит клиента предоставить устное подтверждение того, что именно он осуществил запрос.

Дальнейший порядок действий будет зависеть от того, по какой причине р/c был заблокирован. Каждую ситуацию стоит рассмотреть в отдельности.

Неуплата налога

Если юридическим или физическим лицом вовремя не была осуществлена оплата налога, то ФНС просит банк осуществить заморозку р/c. Финансовая организация не имеет права отказать налоговой в этом требовании, так как рискует лишиться лицензии.

Важно! Блокируется только та часть суммы, которая равняется величине неуплаченного налога. Что касается остальных средств, то владелец р/c имеет полное право распоряжаться ими

Чтобы р/c был разморожен, необходимо осуществить погашение действующей задолженности

Важно учесть тот факт, что денежные средства могут быть получены ФНС только по истечении двух-трех дней. Если же владелец счета уведомит налоговую о том, что оплата была совершена, то блокировка снимается прямо в день осуществления перевода

Квитанция о приеме документов не была отправлена

Согласно действующему законодательству все налогоплательщики обязуются уведомлять налоговую о приеме контрольных документов. Проще говоря, если ФНС прислала гражданину какие-либо бумаги, то он обязуется направить в ответ квитанцию, являющуюся подтверждением того, что документы были получены.

Важно! Сколько времени отводится на отправку квитанции о приеме документов? У гражданина есть на это ровно 6 дней. Если по истечении вышеуказанного срока налоговая не получила квитанцию, то счет гражданина подлежит блокировке, которая вступит в силу через 10 дней

Чтобы разморозить р/с, необходимо направить в ФНС квитанцию, а также письмо, в котором содержится требование снять блокировку

Если по истечении вышеуказанного срока налоговая не получила квитанцию, то счет гражданина подлежит блокировке, которая вступит в силу через 10 дней. Чтобы разморозить р/с, необходимо направить в ФНС квитанцию, а также письмо, в котором содержится требование снять блокировку.

Нарушение сроков подачи налоговой декларации

Налоговая имеет полное право осуществить блокировку счета, если его владелец не сдал декларацию в установленные сроки. Р/с замораживается по истечении 10 дней с момента окончания периода подачи отчетности.

Обратите внимание! Данный пункт касается исключительно налоговой декларации. Если гражданин не сдал иные документы, то это не является основанием для блокировки банковского р/с

Стоит отметить тот факт, что если сроки подачи налоговой декларации были нарушены, то на счету будет заблокирована вся сумма. Например, если лицу по декларации нужно заплатить 50 тыс. рублей, а на р/с числится 1 млн. рублей, то распоряжаться всеми средствами не выйдет.

Если владелец р/c попробует осуществить какую-либо платежную операцию, то она будет автоматически заблокирована. Исключением является лишь перевод в налоговую. Для снятия блокировки достаточно направить в ФНС декларацию и осуществить погашение налога (если это необходимо).

Квитанция о приеме налоговой декларации

Квитанция о приеме налоговой декларации

Блокировка по инициативе банка

В этом случае владельцу счета необходимо собрать документы, которые требует представить финансовая организация. Однако даже в этом случае сотрудники банка могут отказать клиенту. Остается только подавать исковое заявление в суд с целью решить спор.