Как проверить блокировку счета организации

Содержание:

- Как проверить блокировку своих расчетных счетов?

- Когда инспекция не вправе блокировать счет

- Как налоговая принимает решение о блокировке расчетного счета?

- Правильная проверка онлайн (пошаговая инструкция)

- О каких блокировках речь?

- Проверить расчетный счет онлайн

- Причины блокировки счета организации

- 1) Вы не сдали декларацию

- 2) Вы не ответили налоговой на ее запрос или уведомление

- 3) Вы не заплатили налог, пеню или штраф

- 4) Вы не представили расчёт по НДФЛ работников

- 5) Вы не соблюдаете требования электронного документооборота

- 6) Вы не предоставили расчёт по страховым взносам (РСВ)

- 7) Вы совершили нарушения, которые выявила выездная налоговая проверка (ВНП)

- Вы совершили нетипичную или подозрительную операцию

- Последствия блокировки счета

- Как разблокировать счет

- Способы отключения

- Причины, по которым ИФНС блокирует счета

- Как отключить SMS-оповещения

- Аспекты безопасности

- Как бороться с Push-уведомлениями Tinkoff

- Но делать это нужно самим, а не с помощью банка

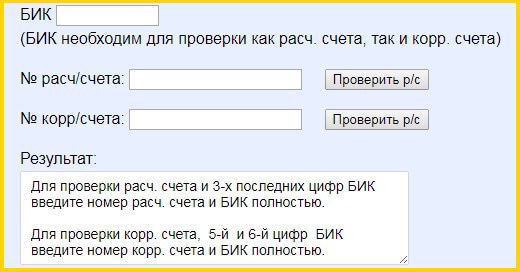

- Проверить расчетный счет по БИК

Как проверить блокировку своих расчетных счетов?

Все имеющиеся приостановления на счете можно проверить на сайте ИФНС (nalog.ru), а также на сайте Федеральной службы судебных приставов (fssprus.ru). Эти сайты необходимо просматривать время от времени по той причине, что:

- На юридический адрес может не прийти извещение (либо исполнительный орган не находится по месту регистрации);

- С расчетного счета ограничения сняты, но на сайте налоговой они «висят».

По последней причине известны случаи, когда было отказано в открытии расчетных счетов, либо в заключении крупных договоров. Если такое произошло, то следует звонить в налоговую в отдел задолженности и разговаривать по этому вопросу. Обычно, их снимают после телефонного разговора.

В основном, заморозка счета становится очевидна при работе с расчетным счетом: платежи просто не отправляются, либо во входе в клиент-банк (интернет-банк) появится сообщение о блокировке. Зачастую, банки предупреждают о решении о блокировке заранее. Поэтому, если расчетный счет используется не часто, следует его проверять на наличие сообщений.

О новых арестах или приостановлениях по счету часто известно по сообщениям из банка. Главное в этом случае – не игнорировать их.

Если же предприниматель не получает по каким-либо письма на юридический адрес, либо они доходят не все, то рекомендуется открыть абонентский ящик

Это поможет избежать потерю важной корреспонденции

Для того чтобы проверить решение о блокировке на сайте налоговой, заходим по адресу:

https://service.nalog.ru/bi.do

Далее выбираем первый пункт и указываем реквизиты компании:

Также, вы можете узнать, есть ли заведённые дела в отношении вашей компании у судебных приставов. Для этой заходим по адресу:

https://fssprus.ru/iss/ip

Далее выбираем второй пункт в том случает если вы представляете ООО или третий пункт если вы являетесь индивидуальным предпринимателем.

Всё что останется — заполнить реквизиты.

Когда инспекция не вправе блокировать счет

Проанализировав разъяснения контролирующих органов и судебные решения, можно обобщить информацию касательно случаев, когда инспекция не вправе блокировать счета.

Итак, блокировка счета может быть признана неправомерной в следующих ситуациях:

- непредставление в срок бухгалтерской (финансовой) отчетности (Письмо Минфина РФ от 04.07.2013 № 03 02 07/1/25590>);

- непредставление в срок налоговым агентом расчетов, предусмотренных ч. II НК РФ (п. 23 Постановления Пленума ВАС РФ от 30.07.2013 № 57>);

- наличие в представленной налоговой декларации ошибки, если она не является основанием для отказа в приеме декларации (например, неправильно указанный КПП) (Письмо Минфина РФ от 04.07.2013 № 03 02 07/1/25589>);

- непредставление в срок сведений о среднесписочной численности (Постановление ФАС МО от 27.02.2009 № КА-А40/644-09>);

- неполучение инспекцией в срок декларации по вине почты или оператора телекоммуникационной сети (Постановление ФАС МО от 10.11.2010 № КА-А41/13633-10>);

- подписание декларации неуполномоченным лицом (постановления ФАС УО от 06.05.2013 № Ф09-3372/13 по делу № А60-31906/12, от 19.10.2011 № Ф09-6635/11).

Приостановить операции налоговый орган вправе только по тем счетам, которые открыты по договору банковского счета. Он не вправе приостанавливать операции по транзитным, ссудным, депозитным счетам, а также счетам, открытым для осуществления совместной деятельности.

Если на счете денег больше, чем указано в решении о приостановлении операций, сверх этой суммы операции можно осуществлять. Однако если не представлена налоговая декларация, счет блокируется полностью. Также приостановление операций по счетам не распространяется на платежи очереди более ранней, чем списание налогов.

Блокировка счета создает проблемы в текущей деятельности предприятия, и, чтобы избежать этого, рекомендуется не откладывать отправку деклараций по почте или телекоммуникационным каналам связи на последний день, а также не тянуть с уплатой налогов, сборов. Если все же приостановление произошло, то в силах предприятия ускорить его отмену, устранив причину блокировки счета и максимально быстро уведомив об этом инспекцию.

Как налоговая принимает решение о блокировке расчетного счета?

Чаще всего наложением ареста денежных средств на счетах в банках занимается камеральный отдел Инспекции федеральной налоговой службы. Его сотрудники проверяют все поступающие декларации и другую отчетность плательщиков. Именно они отслеживают своевременность предоставления и правильность заполнения налоговой отчетности, производят обмен электронными документами по телекоммуникационным каналам связи.

Обнаружив нарушение, специалист камерального отдела составляет документ — решение о привлечении нарушителя к ответственности, визирует его у руководителя инспекции и накладывает арест на расчетный счет плательщика.

Налоговая направляет решение о приостановлении операций по счетам в банк и саму организацию не позднее следующего дня после его принятия. В банк решение направляется по электронной почте, а налогоплательщику — заказным почтовым отправлением. Зачастую предприниматель получает письмо, когда счет уже заблокирован.

Получив решение налоговой, банк обязан немедленно исполнить его и уведомить ИФНС о сумме денежных средств на расчетном счете плательщика. Некоторые банки информируют своих клиентов об аресте расчетного счета и приостановлении операций — это личная инициатива банков, по закону они не обязаны делать это.

Правильная проверка онлайн (пошаговая инструкция)

В онлайн-режиме проверить информацию об аресте или блокировке расчетного счета налогоплательщика можно с помощью официального интернет-портала на сайте ИФНС.

Проверить блокировку счета на сайте налоговой службы можно по такому алгоритму:

войдите на официальный веб-сайт ФНС и выполните авторизацию в Личном кабинете. Сделать это надо в левой части экрана с помощью логина и пароля или другими доступными способами;

- С помощью ключа электронной подписи.

- С помощью JaCarta или Рутокен ЭЦП 2.0.

- далее выбираем категорию «Система информирования банков о состоянии обработки электронных документов»;

- потом кликаем на выделенную ссылку «Запрос действующих решений о приостановлении»;

- на экране появиться окно с полями для заполнения данных об организации. Необходимо вписать код идентификационного номера налогоплательщика и БИК (банковский идентификационный номер) того банковского учреждения, которое обслуживает счета организации;

- в конце программа запросит ввести символы с картинки для проверки, что пользователь не робот;

- в завершении процедуры надо кликнуть на выделенное поле «Отправить запрос»;

- программа выполнит запрос пользователя и автоматически сформирует ответ, который налогоплательщик получит в электронном виде.

На имейл представителя организации (владельца или заместителя) придет извещение о состоянии РС.

В случае его блокировки, в нем будет указана причина ареста Р/С. Рекомендуем особенно тщательно изучить содержимое письма на наличие ошибок или неточностей.

Ведь ложная информация станет основанием для опровержения вынесенного решения налоговиками.

Информационное письмо об аресте должно содержать следующие данные:

- Абсолютно все даты и периоды осуществления любых мероприятий со стороны ФНС и банка — когда было вынесено решение, когда произошло блокирование счета, период просрочки выплаты и прочие. Все зависит от обстоятельств и причины ареста Р/С.

- Указанную сумму финансовых средств, которые стали неуплатой.

- Подписание документа с печатью ИФНС.

- Ссылку на требование о взыскании или приостановки работы.

Проверив Р/С на сайте ИФНС и убедившись, что некоторая информация не соответствует действительности, начинайте оспаривать решение.

С начала это можно решить только в налоговой инспекции, но если дело не движется – уверенно идите в суд.

Важно помнить, что плательщик получает уведомление о блокировке уже после свершения всей процедуры. Но такое действие можно предотвратить, если вовремя обнаружить и исправить неточности

О каких блокировках речь?

Налоговая может заблокировать расчетный счет предпринимателя или фирмы. Это не те блокировки, когда компанию заносят в так называемый черный список. Закон 115-ФЗ здесь ни при чем, и банк на эти решения вообще никак не влияет: он обязан их исполнять.

Причины и нюансы блокировки:

- У вас долг по налогам и взносам. Налоговая ждала, пока вы заплатите сами. Потом прислала вам требование. Потом подождала еще, а недоимка так и не погашена.

- Вы не сдали в срок декларацию или отчетность. Через 10 дней налоговая может заблокировать вам счет. Вы не сможете им полноценно пользоваться, пока не отчитаетесь.

- Налоговая провела проверку и начислила штраф. Если у вас нет имущества, которое может стать обеспечением для исполнения решения, есть основания для блокировки. Иногда счет блокируют сразу после проверки.

Пример с недоимкой по налогу. У вас лежит в банке 100 тысяч рублей — это деньги на аренду, зарплату или просто ваш личный остаток как ИП. Вы начислили, но не заплатили налог, допустим 10 тысяч рублей. Налоговая пришлет в банк решение, по которому вы сможете проводить платежки на 90 тысяч рублей, а на оставшиеся 10 тысяч не сможете. Причем иногда приходит решение о приостановлении операций, а требования о списании денег еще нет. В итоге у вас и деньги не списывают, и остатком на счете нормально пользоваться нельзя.

Пример с отчетностью. Вы должны были сдать отчет, но забыли или не захотели. Налоговая сразу это отслеживает, просит предоставить отчет, ждет еще несколько дней, а потом блокирует счет. И не разблокирует его, пока вы не предоставите отчет. Остановлены будут все расходные операции. Деньги от клиентов приходить будут, а снимать или перечислять их поставщикам вы не сможете. На некоторые нужды их все-таки разрешат использовать, но это не всегда удобно.

Проверить расчетный счет онлайн

Действительно эффективных и правдивых сервисов, на которых можно проверить расчетный счет организации или физического лица (ИП) не очень много, но они все же есть, и иногда ими нужно пользоваться.

Данные о банкротстве юридического лица легко проверить на сайте Вестника государственной регистрации.

Другие сайты для проверки контрагента:

- Налог.ру;

- Судебные приставы РФ;

- Картотека.ру.

Некоторые ресурсы предлагают воспользоваться платной услугой — предоставление выписки из ЕГРЮЛ

К таким обещаниям стоит относиться с осторожностью, так как большая часть подобных «помощников» на самом деле мошенники

Причины блокировки счета организации

Вероятность блокировок клиентов Контур.Бухгалтерии ниже в несколько раз за счет автоматической проверки на ошибки! Получить бесплатный доступ на 14 дней

Термин «блокировка счета» не полностью корректен, банк лишь приостанавливает все расходные операции по данному счету. Случаи блокировки расчетного счета описаны в п. 3 ст. 76 Налогового Кодекса РФ. Рассмотрим четыре основных случая.

1) Вы не сдали декларацию

Опоздание с подачей декларации на пару дней таким наказанием не грозит. Счет заблокируют, если вы не сдали декларацию в течение 10 дней после окончания сроков сдачи отчётности. Никаких ограничений на сумму блокировки нет, плэтому налоговая может заблокировать все деньги на счетах. Блокировать счет могут в течение трез лет со дня истечения срока сдачи декларации.

Несдача бухгалтерской отчетности в налоговую или несвоевременное предоставление данных по требованию ИФНС — это не основание для блокировки расчётного счета. В п. 3 статьи 76 НК РФ говорится о непредставлении только налоговой декларации.

2) Вы не ответили налоговой на ее запрос или уведомление

Вы не подтвердили квитанцией приём от налоговой:

- требования о представлении документов в налоговую;

- требования о представлении пояснений;

- уведомления о вызове в налоговую.

Спустя 6 дней с момента отправки требования налоговиками, а потом еще 10 дней без ответа, расчетный счет заблокируют. Вам нужно направить квитанцию о приеме требования, ответить «да, я получил»

При этом неважно, когда вы предоставите документы по требованию

3) Вы не заплатили налог, пеню или штраф

Каждый отчёт проходит камеральную проверку в течение месяца. Налоговая инспекция в этот период выявляет ошибки в расчёте налога. В течение 3-х месяцев ИФНС выставит требование об уплате налога, например, по ТКС или по почте заказным письмом. После 6 дней требование считается вами полученным. Еще 8 дней вам дается, чтобы погасить долг (п. 4 ст. 69 НК РФ).

Далее налоговая в течение 2-х месяцев в праве вынести решение о взыскании суммы неуплаты (п. 3 ст. 46 НК РФ). Вынеся такое решение, налоговая отправляет в банк инкассовое поручение на взыскание с указанного в этом поручении счёта суммы неуплаты. Помимо взыскания налоговая вправе заблокировать расчётный счёт. В этом случае расходные операции приостанавливаются только на сумму задолженности, остальные деньги можно использовать.

По новым правилам, которые вступили в силу с 2021 года, налоговая не будет блокировать счета организаций и ИП, у которых задолженность не превышает 3 000 рублей. Исключением стали случаи, в которых требование об уплате налога прсрочено на три года и больше.

4) Вы не представили расчёт по НДФЛ работников

С 2021 года работодатели обязаны предоставлять по НДФЛ за своих работников ежеквартальный расчёт. И по истечении 10 дней не предоставившим заблокируют расчётные счета. Эти изменения в НК РФ указаны в законе №113-ФЗ от 02.05.2015.

5) Вы не соблюдаете требования электронного документооборота

Если вам полагается сдавать отчетность в электронной форме, но вы в течение 10 рабочих дней со дня возникновения такой обязанности не представили отчетность в ИФНС или представили ее в бумажной форме — ваш счет имеют право заблокировать.

6) Вы не предоставили расчёт по страховым взносам (РСВ)

С 30 августа 2021 года вступил в силу закон № 232-ФЗ от 29.07.2018, наделивший налоговиков правом блокировать расчетные счета за непредставление РСВ. Напомним, что РСВ за 2021 год нужно сдать до 30 января 2021 года. Опоздание с отчетом более чем на 10 дней приведет к блокировке счетов.

7) Вы совершили нарушения, которые выявила выездная налоговая проверка (ВНП)

Если по результатам выездной проверки вам доначислили пени, налоги и штрафы, налоговая может вынести решение о запрете на отчуждение имущества организации без своего согласия. После этого, счета могут заблокировать на сумму долга, которая не покрыта стоимостью имущества компании.

Вы совершили нетипичную или подозрительную операцию

Государство продолжает борьбу с мошенниками, поэтому решило наделить банки правом блокировать счета с подозрительными операциями. Эта мера действует с 26 сентября 2021 в соответствии со ст. 3 ФЗ от 27 июня 2021 г. № 167-ФЗ

Если банк заподозрит, что до вашего счета добрался мошенник — он запретит подозрительную операцию и сообщит вам об этом. Если вы подтвердите операцию, ее незамедлительно проведут, а если с вами не удастся связаться — заморозят на два дня. В течение этого времени можно отменить платеж, иначе он отправится по указанным реквизитам.

Последствия блокировки счета

Замораживание счета по решению налоговой службы имеет два варианта ограничения:

- распространяется только на определенную сумму средств (т. е. частичная блокировка);

- полное прекращение операций по счету.

Первая ситуация характерна для блокировки, вызванной налоговыми неплатежами. При ней использование счета допустимо, но с сохранением на нем определенного остатка средств. Допускается использование этого остатка для осуществления платежей с очередностью, соответствующей налоговым перечислениям, или с более высокой (п. 1 ст. 76 НК РФ).

Однако каким бы ни был вариант ограничения на использование счета, наличие блокировки по решению ИФНС влечет за собой невозможность открытия счета где-либо еще (п. 12 ст. 76 НК РФ).

Блокировка по закону № 115-ФЗ всегда приводит к полному запрету на проведение операций по счетам и также не допускает возможности открыть новый расчетный счет (п. 5.2 ст. 7 закона № 115-ФЗ).

Вне зависимости от того, по какому из документов (НК РФ или закону № 115-ФЗ) осуществляется замораживание счета, процесс этот проходит весьма оперативно:

- Налоговый орган извещает банк о принятом решении электронным способом (п. 4 ст. 76 НК РФ), и банк обязан в день его получения предпринять необходимые действия (п. 7 ст. 76 НК РФ). До виновника таких действий информацию доводят в течение рабочего дня, наступающего за днем принятия решения (п. 4 ст. 76 НК РФ).

- Информацию об основаниях для блокировки по закону № 115-ФЗ банк отслеживает самостоятельно. Но отреагировать он также должен в течение одного рабочего дня (подп. 6 п. 1 ст. 7, п. 5 ст. 7.5 закона № 115-ФЗ). Информирование клиента в этом случае не предполагается.

Таким образом, лицо, расчетный счет которого оказался заблокированным, последним узнает о наличии блокировки.

О том, когда блокировку счета следует расценивать как незаконную, читайте здесь.

Как разблокировать счет

Налоговая заблокировала расчетный счет: как совершить разблокировку? Для начала потребуется узнать точную причину ареста р/c, а уже потом предпринимать какие-либо действия. Для этого нужно следовать алгоритму:

- Посетить отделение банка, в котором осуществлялось открытие счета.

- Если выяснилось, что инициатором замораживания р/с является налоговая, то у сотрудника финансовой организации нужно запросить номер документа, на основании которого была осуществлена блокировка.

Постановление о блокировке

- Затем нужно посетить ФНС и отправиться в отдел камеральных проверок.

- Налоговику необходимо огласить реквизиты постановления и уточнить, по какой причине была совершена блокировка.

Обратите внимание! В некоторых случаях блокировку расчетного счета можно перепутать с защитой от мошеннических действий. Если у банка возникнут сомнения в том, действительно ли конкретную операцию осуществил владелец счета, то будет осуществлена заморозка р/с

После чего финансовая организация попросит клиента предоставить устное подтверждение того, что именно он осуществил запрос.

Дальнейший порядок действий будет зависеть от того, по какой причине р/c был заблокирован. Каждую ситуацию стоит рассмотреть в отдельности.

Неуплата налога

Если юридическим или физическим лицом вовремя не была осуществлена оплата налога, то ФНС просит банк осуществить заморозку р/c. Финансовая организация не имеет права отказать налоговой в этом требовании, так как рискует лишиться лицензии.

Важно! Блокируется только та часть суммы, которая равняется величине неуплаченного налога. Что касается остальных средств, то владелец р/c имеет полное право распоряжаться ими

Чтобы р/c был разморожен, необходимо осуществить погашение действующей задолженности

Важно учесть тот факт, что денежные средства могут быть получены ФНС только по истечении двух-трех дней. Если же владелец счета уведомит налоговую о том, что оплата была совершена, то блокировка снимается прямо в день осуществления перевода

Квитанция о приеме документов не была отправлена

Согласно действующему законодательству все налогоплательщики обязуются уведомлять налоговую о приеме контрольных документов. Проще говоря, если ФНС прислала гражданину какие-либо бумаги, то он обязуется направить в ответ квитанцию, являющуюся подтверждением того, что документы были получены.

Важно! Сколько времени отводится на отправку квитанции о приеме документов? У гражданина есть на это ровно 6 дней. Если по истечении вышеуказанного срока налоговая не получила квитанцию, то счет гражданина подлежит блокировке, которая вступит в силу через 10 дней

Чтобы разморозить р/с, необходимо направить в ФНС квитанцию, а также письмо, в котором содержится требование снять блокировку

Если по истечении вышеуказанного срока налоговая не получила квитанцию, то счет гражданина подлежит блокировке, которая вступит в силу через 10 дней. Чтобы разморозить р/с, необходимо направить в ФНС квитанцию, а также письмо, в котором содержится требование снять блокировку.

Нарушение сроков подачи налоговой декларации

Налоговая имеет полное право осуществить блокировку счета, если его владелец не сдал декларацию в установленные сроки. Р/с замораживается по истечении 10 дней с момента окончания периода подачи отчетности.

Обратите внимание! Данный пункт касается исключительно налоговой декларации. Если гражданин не сдал иные документы, то это не является основанием для блокировки банковского р/с

Стоит отметить тот факт, что если сроки подачи налоговой декларации были нарушены, то на счету будет заблокирована вся сумма. Например, если лицу по декларации нужно заплатить 50 тыс. рублей, а на р/с числится 1 млн. рублей, то распоряжаться всеми средствами не выйдет.

Если владелец р/c попробует осуществить какую-либо платежную операцию, то она будет автоматически заблокирована. Исключением является лишь перевод в налоговую. Для снятия блокировки достаточно направить в ФНС декларацию и осуществить погашение налога (если это необходимо).

Квитанция о приеме налоговой декларации

Блокировка по инициативе банка

В этом случае владельцу счета необходимо собрать документы, которые требует представить финансовая организация. Однако даже в этом случае сотрудники банка могут отказать клиенту. Остается только подавать исковое заявление в суд с целью решить спор.

Способы отключения

При закрытии банковского счета SMC-оповещение отключается автоматически. Но если клиент продолжает пользоваться банковским продуктом, но не желает получать сообщения на свой телефон, ему следует подать соответствующую заявку. Есть 2 способа оформить отказ от услуги оповещения. Воспользоваться ими можно бесплатно.

В отделении Почта Банка

Отключить услугу можно в отделении Почта Банка.

Отключить услугу можно в отделении Почта Банка.

Для отключения услуги следует подойти в один из банковских офисов, которые во многих городах располагаются в почтовых отделениях. При себе необходимо иметь паспорт. Желательно захватить с собой телефон и договор.

Придя в банк, клиент пишет заявление на отключение услуги. Менеджер проверит документ и примет его. Ожидать результата придется в течение 5 дней. Сообщение об исполнении заявки придет на телефон.

По телефону

Отказаться от СМС-информирования можно, позвонив на горячую линию банка по номеру 8-800-550-07-70. Перед этим надо вспомнить кодовое слово и код доступа, которые предоставляются каждому клиенту, и приготовить паспорт и договор. Оператор задаст несколько вопросов для идентификации личности звонящего.

Причины, по которым ИФНС блокирует счета

Заморозка — процесс очень негативный, так как практически любая бизнес-деятельность даже внутри юридического лица замораживается. Проявляется это в том, что нельзя выполнять действия по расходу и производить расчеты с поставщиками. Заморозка становится основным пунктом в убытках организации.

Заморозка расхода на счетах — вынужденная мера при нарушении НК

Остановка деятельности счета означает, что организация или ИП не смогут пользоваться им для расхода и оплаты: невозможно перевести средства, равно как и обналичить их. Более того, зная, что ИФНС «арестовала» счета юридического лица, банк не может открыть ему новые счета или выдать вклады и депозит. Причем это распространяется и на другие финансовые учреждения.

Фрагмент статьи 76 НК РФ

Основания, на которых осуществляется блокировка счета, перечислены в статье 76 Налогового кодекса и включают в себя:

- Блокировку за уклонение от уплаты налоговых сборов. Если юридическое лицо не выполнило хотя бы одного из требований налоговой об уплате средств за штраф или пеню, в течение восьми дней после их получения, то производится ограничение расчетных операций. Осуществляется это не ранее, чем производится подтверждения о взыскании. Расход при этом ограничивается лишь на сумму взыскания. Средствами, превышающими ее, можно свободно распоряжаться.

- Блокировка за несдачу бумаг, декларирующий налогоплательщиком полученным их доходов и расходов. Ограничения, которые накладываются за несвоевременную подачу декларирующих бумаг, принимаются по истечению десяти дней с того момента, когда срок, установлены для сдачи, истек. Ограничений на суммы средств не предусмотрено, поэтому блокируются все средства и расход «замораживается».

- Блокировка за нарушение требований цифрового оборота бумаг. Если юридическое лицо обязано подавать отчеты в цифровом виде и в течение десяти дней с начала штрафного срока сдачи не осуществило документооборот с ИФНС, то вторая вправе заблокировать расход по счету.

- Блокировка за отсутствие подтверждения приема цифровых бумаг от ИФНС. Юридические лица обязаны производить подтверждение приемки от ИФНС нескольких видов цифровых бумаг: о рекламации предоставления бумаг, о даче прояснений, а также повестки о вызове в ФНС. Сроки такие же, как в случае выше: если подтверждение не будет выполнено, то налоговая вправе имеет право наложить арест на счета в течение десяти суток.

Блокировка осуществляется не только за отсутствие деклараций, но и при неподтверждении приема бумаг

- Несдача формы 6 для налога на доход физических лиц. Если агент не сдал отчет расчета сумм по форме подоходного налога № 6 после десяти суток сдачи самого налога, то инспекция может «заморозить» его расходный счет.

- Блокировка в результате инспектирования по месту. Если после проверки налоговой инспекцией юридического лица при выезде были начислены штрафы, то ФНС может заморозить счет на сумму штрафа. Более того, возможно наложение ограничений, связанных с передачей некоторого вида ценностей в залог без разрешения инспекции.

- Блокировка за несдачу расчетных бумаг по взносам страховки. Это нововведение действует с 2018 года и предполагает наложение ограничений на счет в случае несвоевременной сдачи отчета по страховым взносам.

Важно! Помимо этих оснований, блокировка возможна и при наличии факта юридическим лицом имущества от принудительного ареста приставом в случае погашения задолженности. Арест средств возможен также после судебного решения государственных органов

Внешний вид интерфейса системы

Как отключить SMS-оповещения

Отказаться от смс-информирования МТС Банка можно двумя способами: самостоятельно через SMS-сервис или с помощью сотрудников в офисе организации.

Через СМС-сервис

Этот способ подойдет для обладателей дебетовых или кредитных карт организации. Он выполняется с помощью услуги «Помощник 2121», представляющей собой отправку сообщений с командами на номер 2121.

В офисе банка

Отказаться от SMS-информирования можно в офисе организации. Этот способ подойдет для владельцев любых продуктов банка, будь то кредит, ипотека, вклад или карта.

В офисе потребуется предоставить паспорт и написать заявление на отказ от услуги.

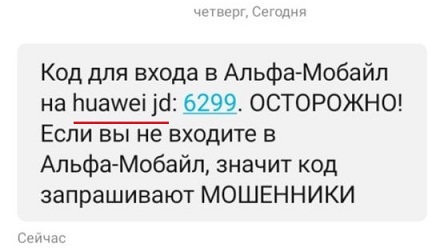

Аспекты безопасности

Еще раз вспомним, что сообщения от банка могут иметь огромное значение, особенно если учесть, что это ключ ко всем вашим деньгам в банке. Более того, это еще и ключ к предодобренным кредитам, которые могут ждать вас в личном кабинете, судя по количеству случаев крупного мошенничества, проблема очень актуальная.

И всегда ключевой момент — получение сообщения от банка. Например, в этом случае кто-то привязывает свое устройство для входа в личный кабинет клиента банка:

После этого злоумышленник привязывает свое устройство, переключается на Push-уведомления и может проделывать все операции уже без участия клиента банка, никаких уведомлений с кодами для выполнения операций (взятие кредита, подтверждение переводов) клиенту банка уже не придет. Они будут приходить уже на привязанное устройство мошенников. Поэтому довольно .

Если бы все эти сообщения приходили строго по СМС, то без участия клиента банка можно было бы сделать максимум 1-2 действия, на сколько хватит «социальной инженерии», достигшей больших успехов. Поэтому замену СМС на Push-уведомления считаю очень опасной тенденцией. Сначала разберемся, как работают Push и как с ними бороться.

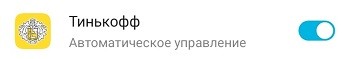

Как бороться с Push-уведомлениями Tinkoff

Сначала я обратился в службу поддержки банка через чат. Но там сказали что не получится. Я подумал, что можно у телефона отключить Wi-Fi и мобильную связь, тогда действительно банк присылает СМС. Но интернет нужен постоянно, этот вариант не проходит. Также я посмотрел, существуют сторонние приложения, которые сохраняют Push-уведомления. Но доверять банковские сообщения, через которые можно украсть деньги сторонним приложениям я бы не стал. Итого, вариантов несколько:

- Отключить на смартфоне интернет. Не годится, интернет нужен.

- Поставить приложение для сохранения Push-уведомлений. Тоже не годится, небезопасно

- Сделать так, чтобы приложение Tinkoff не слушало и не отвечало пока я им не пользуюсь — эврика!

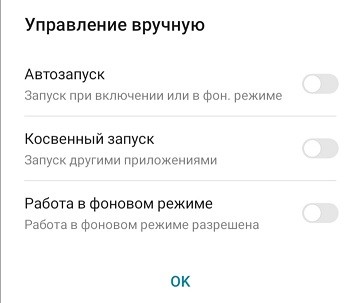

Итак, мы должны отключить приложение Tinkoff, его работу в фоновом режиме. Для этого в своем телефоне на Android (простой Huawei Honor) я залез вНастройки — Батарея(неожиданно!) — Запуск приложений

и найти «Тинькофф» с желтым значком. Наверняка у него включен движок «Автоматическое управление», выключаем его:

и попадаем в блок «Управление вручную»

Выключаем все три движка влево. Готово! Теперь все сообщения от банка будут приходить в виде СМС и храниться в общем хранилище вашего смартфона.

Ведь теперь отключен автозапуск приложения, и оно не останется работать в фоновом режиме после его выключения. Поэтому Push-уведомления приходить не смогут. Но если вы сами запустили приложение вручную, пока оно работает, то Push-сообщения будут приходить вместо СМС. Можно, конечно, отключить интернет (Wi-Fi и мобильные данные), но тогда само приложение банка не будет работать.

Но делать это нужно самим, а не с помощью банка

Мы не знаем, правда ли так делает упомянутый в сообщении банк. Но эту новость подхватили в интернете, а предприниматели в нее поверили. Сегодня «Коммерсант» разобрался как СМИ, а мы разберемся как официальный блог банка: законно ли предупреждать клиентов о блокировке и как заранее узнать о решении налоговой.

Причины и нюансы блокировки подробно описаны в ст. 76 НК:

- У вас долг по налогам и взносам. Налоговая ждала, пока вы заплатите сами. Потом прислала вам требование. Потом подождала еще, а недоимка так и не погашена.

- Вы не сдали в срок декларацию или отчетность. Через 10 дней налоговая может заблокировать вам счет. Вы не сможете им полноценно пользоваться, пока не отчитаетесь.

- Налоговая провела проверку и начислила штраф. Если у вас нет имущества, которое может стать обеспечением для исполнения решения, есть основания для блокировки. Иногда счет блокируют сразу после проверки.

Пример с недоимкой по налогу. У вас лежит в банке 100 тысяч рублей — это деньги на аренду, зарплату или просто ваш личный остаток как ИП. Вы начислили, но не заплатили налог, допустим 10 тысяч рублей.

Налоговая пришлет в банк решение, по которому вы сможете проводить платежки на 90 тысяч рублей, а на оставшиеся 10 тысяч не сможете. Причем иногда приходит решение о приостановлении операций, а требования о списании денег еще нет.

В итоге у вас и деньги не списывают, и остатком на счете нормально пользоваться нельзя.

Эта история с блокировками касается только бизнеса — компаний и ИП. На физических лиц статья 76 НК не распространяется.

Решение о приостановлении операций налоговая пришлет в банк и вам. Скорее всего, вы получите его позже. Но если у вас заботливый банк, он сразу сообщит вам в смс, в личном кабинете и мобильном приложении, что к нему пришло решение из налоговой.

В любом случае сообщить о блокировке по решению налоговой банк сможет, только когда сам получит решение. Исполнить его он обязан сразу. То есть вы узнаете от банка о фактическом приостановлении операций и причине блокировки, а не о планах налоговой.

Честный и законопослушный банк не может так сделать. А если какой-то банк так сделает, это ничего не говорит о его заботе — скорее, это подвох и повод создать клиенту серьезные проблемы. И может быть, даже всем клиентам.

Блокировка — это одна из крайних мер со стороны налоговой. К ней прибегают, когда напоминания о недоимке и требования ее погасить не сработали. И когда срок отчета наступил, а налогоплательщик его не предоставил.

Налоговой больше ничего не остается, как заблокировать счет. Обычно после этого налоги сразу платятся, а отчеты сдаются.

Если банк предупреждает клиента о предстоящей блокировке, фактически он так помогает уйти от ответственности перед государством. Причины и обстоятельства приостановления операций по счету бывают разные, а иногда ошибается и налоговая. Но банк не имеет права в это лезть и разбираться, кто виноват.

У нас нет подтверждения этой информации. Есть только пост в мессенджере, из которого нельзя определить достоверность сообщения

Возможно, это ложная новость или повод привлечь внимание. «Коммерсант» пишет, что банк свою причастность к этому сообщению не подтвердил

Заранее узнать о решении налоговой по поводу приостановления операций может кто угодно: банк, сам налогоплательщик, конкурент, партнер или просто любопытный человек. На сайте налоговой есть сервис для информирования банков. Там даже логиниться не нужно — вводите ИНН фирмы или ИП и БИК банка и узнаете о приостановлениях по счету.

Все банки проверяют наличие решений через этот сервис еще до того, как открыть счет. И потом тоже им пользуются. Так могут делать и налогоплательщики.

По закону нельзя открывать счета, если у клиента есть приостановление от налоговой. Если один счет заблокировали, второй открыть не получится ни в этом банке, ни в другом.

Сначала нужно вовремя об этом узнать

Желательно получить информацию не перед проведением важной платежки в пятницу вечером и не в последний день месяца, когда нужно закрывать квартал. Банк должен сообщить об этом, как только получил такое решение и приостановил операции

Как только вы узнали о приостановлении, нужно разобраться, в чем дело. В этом тоже поможет банк. Как минимум вы узнаете, что делать дальше. Выполните требования налоговой. Если дело в задолженности — оплатите.

Проверить расчетный счет по БИК

БИК — это банковский идентификационный номер. С помощью специальных программ и приложений по нему можно проверить правильность написания номера расчетного или корреспондентского счета, (например, если есть сомнения относительно одной из цифр), а также проверить действительно ли существует счет, который назвал контрагент.

Первые две цифры в БИК российских банков всегда «04», следующие две — аналогичны номеру региона, в котором находится банк. Пятая и шестая цифры связаны с корреспондентским счетом, а седьмая, восьмая и девятая — с расчетным.

Например, проверить расчетный по БИК можно здесь .