Что такое аннуитетный и дифференцированный платежи, какой лучше

Содержание:

- Чем отличается аннуитетный от дифференцированного платежа: примеры и сравнение

- Досрочное погашение аннуитетного платежа: виды и нюансы

- Что такое аннуитетный платеж

- Преимущества

- Недостатки

- Дифференцированный платеж

- Преимущества

- Недостатки

- Плюсы и минусы

- НЕ ВЗАИМНО ЗАМЕНЯЕМЫЕ ПЛАТЕЖИ

- Лайфхак

- Аннуитетный платеж — объяснение

- Что выгоднее для заемщика: аннуитетный или дифференцированный платеж

- Аннуитетные платежи: в чём отличия от других схем?

- КОМУ КАК

- Аннуитетный платеж

- Отличия аннуитетного и дифференцированного платежей

- Преимущества и недостатки аннуитета

Чем отличается аннуитетный от дифференцированного платежа: примеры и сравнение

Отличительных особенностей у данных видов возврата кредита предостаточно. Как уже было сказано, главным фактором является сам размер платежей, которые при аннуитетной оплате остаются неизменными, а при дифференцированном способе – сперва большие, а потом становятся меньше.

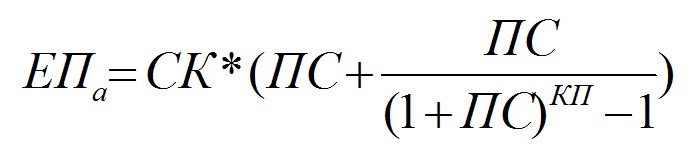

Разница между аннуитетными и дифференцированными платежами, естественно, заключается в расчете их величин. Для вычисления аннуитетного применяется формула:

где:

- ЕПа – аннуитетный ежемесячный платеж;

- СК – сумма кредита;

- ПС – процентная ставка в месяц;

- КП – кол-во периодов или месяцев.

Пример. Александр взял кредитный продукт на сумму 1000 руб. на год. Ставка составляет 20% годовых.

| Платеж | Долг (руб.) | Начисленные % | Основная задолженность (руб.) | Сумма платежа (руб.) |

| №1 | 1000 | 16,67 | 75,97 | 92,63 |

| №2 | 924,03 | 15,40 | 77,23 | 92,63 |

| №3 | 846,80 | 14,11 | 78,52 | 92,63 |

| №4 | 768,28 | 12,80 | 79,83 | 92,63 |

| №5 | 688,45 | 11,47 | 81,16 | 92,63 |

| №6 | 607,29 | 10,12 | 82,51 | 92,63 |

| №7 | 524,77 | 8,75 | 83,89 | 92,63 |

| №8 | 440,89 | 7,35 | 85,29 | 92,63 |

| №9 | 355,60 | 5,93 | 86,71 | 92,63 |

| №10 | 268,89 | 4,48 | 88,15 | 92,63 |

| №11 | 180,74 | 3,01 | 89,62 | 92,63 |

| №12 | 91,12 | 1,52 | 91,12 | 92,63 |

| Итого | 111,61 | 1000 | 1111,61 |

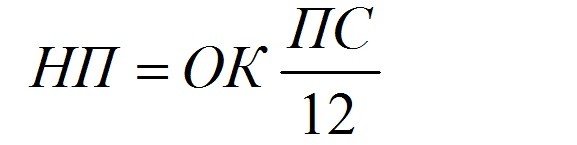

Дифференцированный рассчитывается следующим образом:

где:

- НП – начисленные % в периоде;

- ОК – остаток долга по кредиту в месяце;

- ПС – годовая процентная ставка.

Условия остаются теми же.

| Платеж | Долг (руб.) | Начисленные % | Основная задолженность (руб.) | Сумма платежа (руб.) |

| №1 | 1000 | 16,67 | 83,33 | 100 |

| №2 | 916,67 | 15,28 | 83,33 | 98,61 |

| №3 | 833,34 | 13,89 | 83,33 | 97,22 |

| №4 | 750,01 | 12,50 | 83,33 | 95,83 |

| №5 | 666,68 | 11,11 | 83,33 | 94,44 |

| №6 | 583,35 | 9,72 | 83,33 | 93,05 |

| №7 | 500,02 | 8,33 | 83,33 | 91,66 |

| №8 | 416,69 | 6,94 | 83,33 | 90,27 |

| №9 | 33,36 | 5,56 | 83,33 | 88,89 |

| №10 | 250,03 | 4,17 | 83,33 | 87,50 |

| №11 | 166,03 | 2,78 | 83,33 | 86,11 |

| №12 | 83,37 | 1,39 | 83,33 | 84,76 |

| Итого | 108,34 | 1000 | 1108,34 |

Из приведенных расчетов видим, что при дифференцированной системе переплата меньше. Т.к. в примере приведены условные цифры, экономия несущественна. Но на практике суммы кредитов больше, потому и экономия очевидна. В силу того, что расчеты сложные, рекомендуется использовать калькулятор.

Таблица 1. Сравнение аннуитетного дифференцированного способа погашения кредита

| Схемы погашения | ||

| Параметры | Аннуитетная | Дифференцированная |

| Размер ежемесячного платежа на протяжении срока кредитования | сохраняется | уменьшается |

| Начисление процентов | на всю сумму кредита | на остаток долга |

| Первые перечисления | меньше | больше |

| Уменьшение основного долга | постепенно | быстро |

Досрочное погашение аннуитетного платежа: виды и нюансы

В результате таких действий кредитная организация теряет часть дохода, который был рассчитан при выдаче ссуды. Если клиент сегодня оформил заем, а через две недели его вернул, то банк лишился своей прибыли. Несмотря на это почти все кредиторы предоставляют заемщику такую возможность на определенных условиях.

Для клиента частичное досрочное погашение долга выгодно, так как уменьшится переплата. Например, банк выдал кредит 500 000 руб. и начисляет проценты на эту сумму. Через некоторое время заемщик вернул 100 000 руб. Банк остается в убытке, так как теперь проценты будут начисляться уже на оставшиеся 400 000 руб.

Если вы планируете досрочно погасить аннуитетный кредит, предупредите об этом банк. Срок извещения кредитора указывается в договоре, но обычно за 1 месяц до внесения следующей оплаты. Заявление можно подать как устно, так и в письменной форме. Это зависит от условий сделки.

На дату очередного взноса на счету заемщика должны лежать деньги, которых достаточно для списания всей увеличенной суммы. Банк составит новый аннуитетный график.

Клиент может вернуть себе определенную часть уплаченных процентов по кредиту. Обычно это практикуют, если досрочное погашение произошло в самом начале кредитования.

Первый вариант банки стараются исключить из условий договора, так как он выгоден в первую очередь для клиента.

Решаетесь на досрочное погашение, посчитайте, выгодно ли оно для вас. Кредитные организации вначале стремятся получить от заемщика процентную часть, и только потом основной долг. А при перерасчете станут учитывать остаток тела кредита.

Чтобы сделать правильный выбор, просчитайте на калькуляторе аннуитетных платежей все возможные варианты.

Что такое аннуитетный платеж

Аннуитетный платеж обеспечивает одинаковые выплаты по кредиту на протяжении всего срока. Оговоренная сумма не будет меняться до тех пор, пока необходимые средства не будут выплачены в полном объеме. Большинство заемщиков выбирают данный вариант погашения займа из-за его стабильности. К плюсам и минусам аннуитетных платежей относят.

Преимущества

Равные суммы платежей

Стабильность — основное преимущество, актуальное для людей, ежемесячно получающих одинаковую сумма денег.

По причине отсутствия превышения показателей в начале выплат, требования к зарплате заемщика не окажутся чрезмерно высокими. В целом, аннуитетные платежи отличаются демократичностью и имеют комфортные условия для погашения.

Идеально людей с ограниченным бюджетом

Аннуитетная форма погашения кредита подходит для плательщиков с ограниченным бюджетом и позволяет заранее контролировать свои средства.

При равных ежемесячных выплатах, в первые месяцы основная часть средств идет на погашение процентов за весь период. Далее погашается сумма, составляющая тело долга. Получив выплаты за первые месяцы, банк обретает некоторые гарантии, а равные суммы погашения исключают необходимость высоких требований к финансовому положению заемщика.

Подходит для длительного кредитования

Многие люди выбирают аннуитетный платёж по кредиту именно по этой причине — никакого «перекоса» в суммах за весь срок кредитования не возникает.

Недостатки

Большие сроки до выплаты тела кредита

Выплата самого кредита откладывается, так как первоочередно банк берет средства в счет погашения процентов за весь период. И уже после этого выплачивается основная часть тела кредита.

Невыгодное досрочное погашение

Имея возможность досрочного погашения кредита, вы обнаружите, что несмотря на продолжительный срок своевременных платежей, тело долга остается практически неоплаченным.

Конечно, можно вернуть часть процентов и обеспечить возврат средств за неиспользованный период, но для этого придется писать отдельное заявление, а порой даже судиться с банком. Разбираясь, что такое аннуитетный платеж, стоит помнить об этом.

Дифференцированный платеж

Разобравшись с тем, что такое аннуитетный платеж, необходимо рассмотреть и альтернативный вариант погашения займа — дифференцированные платежи. В данном случае, размер ежемесячных платежей будет уменьшаться к концу срока кредитования.

Преимущества

Это более дешевый по процентам вариант кредитования. При осуществлении всех выплат в итоге окажется, что переплаты были минимальными. Именно это считается главным преимуществом дифференцированной формы погашения кредита.

Недостатки

Основным минусом дифференцированного платежа является необходимость выплачивать крупные суммы на начальных сроках кредитования. Контролировать размер ежемесячного платежа также придется самостоятельно.

- Выплата тела долга и процентов. Дифференцированное решение обеспечивает равномерное погашение долга и процентов, в то время как аннуитетная система, в первую очередь, делает ставку на погашение процентов и только потом гасит сам долг.

- Зависимость размера выплаты от срока кредита. Размер ежемесячных выплат при дифференцированной системе изначально оказывается высоким и снижается постепенно. Аннуитетный платеж по кредиту предполагает ежемесячное внесение одинаковых сумм на протяжении всего срока кредитования.

- Переплата по кредиту. При аннуитетных платежах, на полную выплату кредита уходит больше средств, нежели при дифференцированной системе. Поскольку изначально погашаются проценты, начисления идут практически на все тело долга, повышая стоимость кредита. Дифференцированные выплаты идут на погашение процентов и тела долга одновременно, обеспечивая снижение долга и минимизацию начислений.

Плюсы и минусы

2 основных способа расчёта по полученному займу — это дифференцированный и аннуитетный способы выплат. Какой из них предпочтительней? Какой способ выгоднее?

Финансовые особенности мы рассмотрели ранее. Но здесь есть и другие моменты:

В точности один и тот же размер сумм выплат

Важно это или наоборот, несущественно? Если вы всё время, до копейки, знаете свой размер платежей, то это не только создаёт определённый душевный комфорт, определённое чувство уверенности в себе. Также, это сильно снижает риск произведения неверного расчёта с банком

Ведь в том случае, если оплата не произошла вовремя или не в положенном размере, то заёмщик может получить определённые штрафные санкции.

Другая сторона вопроса — это возможность досрочного погашения кредита. При аннуитетных платежах на первом этапе большую часть выплаченных сумм составляют проценты. И если вы захотели полностью выплатить тело кредита, то будете неприятно удивлены, увидев то, как мало вы до сих пор выплатили. При дифференцированных платежах эта ситуация выглядит более выгодной.

Теперь поговорим о размерах регулярных выплат. Как мы уже говорили, при стандартной системе они будут гораздо больше, но на каком-то этапе станут меньше, чем аннуитетные платежи. С одной стороны, если вы обеспеченный человек, вам будет выгоднее платить сравнительно большими порциями. Но давайте вспомним об ипотечных кредитах. Есть кредиты, которые рассчитаны на 10 лет или менее. Однако, существуют и такие, которые отдают в течение 30 лет или даже более длительного периода. В подобной ситуации важное значение имеет распределение финансовой нагрузки в соответствии с возрастом плательщика. Естественно предположить, что в молодые годы есть больше финансовых возможностей для выплаты таких ипотечных кредитов. В таком случае более удобными будут выглядеть дифференцированные платежи, а не аннуитетные.

Не забудем о действии инфляции. С течением времени она понижает ценность денег, и разница при оплате кредита по различным системам будет постепенно несколько уменьшаться.

НЕ ВЗАИМНО ЗАМЕНЯЕМЫЕ ПЛАТЕЖИ

Помимо оптимистичного сценария — успешного и своевременного обслуживания ипотеки, — всегда существует и возможность развития событий по другому пути. И тут вопрос: если выбранный метод обслуживания долга — например, аннуитет, оказался невыгодным для заемщика и он хочет его сменить на дифференцированные платежи, возможно ли это?

Ответ, по словам экспертов, увы, отрицательный.

По словам управляющего партнера адвокатского бюро Lidings Андрея Зеленина, «в том случае, если заемщик попытается скостить себе стоимость кредита в судебном порядке, оспорить аннуитет практически невозможно, как подтверждают в том числе недавние юридические кейсы». Любое изменение условий кредитования возможно по соглашению сторон-участников кредитного договора. «Для того чтобы обратиться в суд, нужно иметь достаточно веские основания, — рассказывает Андрей Зеленин. — Потеря работы или, скажем, изменение курса валюты такими основаниями не являются. Если кредитная нагрузка оказалась чрезмерной, можно посоветовать заемщику просить о реструктуризации кредита, при условии, что банк будет готов пойти ему навстречу».

Подать в суд на смену системы платежей, по словам Зеленина, заемщик может лишь в исключительных случаях: например, если докажет, что был намеренно введен в заблуждение. К примеру, в рекламном буклете банка было написано, что через пару лет после оформления кредита возможен пересмотр его условий, а в договоре это не прописано. Если допустить, что такой буклет у клиента сохранился, в этом случае теоретически возможен какой-то шанс на смену системы платежей. В большинстве же остальных случаев это выглядит не очень реалистично, резюмирует он.

«В договоре кредитования, как правило, сказано, что банк не может ухудшить условия кредитования, но и улучшать он их не обязан», — согласна с ним Наталья Смирнова. Поэтому обратиться в банк с просьбой о пересмотре условий заемщик может, но, как правило, такие обращения возникают в том случае, если клиент не в состоянии платить по кредиту. В такой ситуации банк может предоставить заемщику «каникулы» — дать несколько месяцев или год паузы с минимальными платежами, чтобы клиент мог улучшить свою финансовую ситуацию, а потом вернуться к прежнему графику.

Лайфхак

Если же клиент стабилен и регулярно платит по кредиту, но хочет снизить нагрузку по нему и сэкономить на процентах, перейдя на другой метод платежей, он может проанализировать предложения на рынке и обратиться в другой банк, где есть подходящая система, с просьбой о рефинансировании. Только, напоминает Наталья Смирнова, «не нужно забывать о том, что проценты по новому кредиту в этом случае будут начислены заново, равно как и размер первоначального ежемесячного платежа при дифференцированной ипотеке».

Стоит отметить, что подавляющее большинство банков сегодня перешли исключительно на систему аннуитетных платежей из-за ее прозрачности и предсказуемости. Тем не менее желающие воспользоваться преимуществами дифференцированной системы расчетов все еще могут найти и такие предложения на российском рынке.

Аннуитетный платеж — объяснение

Если ежемесячные взносы равны между собой (исключением может быть последний платеж — он обычно чуть меньше или больше прочих), то такая схема погашения называется аннуитетной.

Каждый взнос состоит из суммы основного долга и процентных начисленный по закрепленной в кредитном договоре ставке.

В графике платежей по кредитному договору с аннуитетом будет видно, что с каждым последующим взносом на основной долг будет идти все большая часть суммы, а на проценты — все меньшая. В этом и состоит главный недостаток аннуитетного способа погашения — первые месяцы обходятся заемщику дороже остальных. Зато к концу срока займа практически весь взнос будет идти на погашения «тела» кредита.

Достоинство аннуитета в том, что ежемесячно вносить равную сумму удобно. Можно, например, настроить автоматическое перечисление с зарплатной карточки.

Важно! При оплате последнего взноса нужно обратить внимание на его точный размер. Иногда он на несколько рублей или копеек больше предыдущих. При недоплате договор не закроется, банк будет вправе начислить пени, а в кредитную историю заемщика будет передана негативная информация.

При недоплате договор не закроется, банк будет вправе начислить пени, а в кредитную историю заемщика будет передана негативная информация.

Что выгоднее для заемщика: аннуитетный или дифференцированный платеж

Ответить однозначно на этот вопрос нельзя. Все зависит от потребностей заемщика и вида оформляемого кредита.

Например, небольшой краткосрочный потребкредит выгоднее платить по аннуитетной схеме, так как таких кредитных предложений гораздо больше, есть из чего выбрать, да и требования к уровню дохода заемщика в этом случае ниже.

Переплата при этом незначительно отличается от дифференцированной схемы.

Сравним:

| Способ расчета | Сумма займа (руб.) | % | Срок (мес.) | Ежемесячный платеж (руб.) | Общая переплата (руб.) |

| Аннуитетный | 100000 | 10 | 12 | 8792 | 5499 |

| Дифференцированный | 100000 | 10 | 12 | от 9167 до 8403 | 5417 |

Однако чем дольше срок кредитования и/или сумма кредита, тем значительнее величина переплаты у заемщиков с аннуитетными платежами. При этом ежемесячная кредитная нагрузка снижается.

| Срок (мес.) | Аннуитетные платежи | |||

| сумма (руб.) | % | Платеж в месяц(руб.) | Общая переплата (руб.) | |

| 12 | 100000 | 10 | 8792 | 5499 |

| 24 | 4614 | 10748 | ||

| 36 | 3227 | 16162 | ||

| 60 | 2125 | 27482 | ||

| 84 | 1660 | 39450 |

Этот способ наилучшим образом подойдет заемщикам, для которых первостепенное значение имеет величина ежемесячного платежа.

При дифференцированном способе ситуация немного другая. Переплата также растет в зависимости от срока и суммы кредита, однако в итоге при любом сроке кредитования заемщик, оплачивающий задолженность подобным образом, переплачивает меньше заемщика с аннуитетными платежами.

| Срок (мес.) | Дифференцированные платежи | |||

| Сумма (руб.) | Ставка % | Ежемесячный платеж | Общая переплата (руб.) | |

| 12 | 100000 | 10 | от 9167 до 8403 | 5417 |

| 24 | от 5000 до 4201 | 10417 | ||

| 36 | от 3611 до 2801 | 15417 | ||

| 60 | от 2500 до 1681 | 25417 | ||

| 84 | от 2024 до 1200 | 35417 |

Этот способ хорош для тех, кому важнее всего сэкономить на процентах.

Аннуитетные платежи: в чём отличия от других схем?

Кредитные продукты именно с аннуитетными платежами реализуются на рынке чаще всего. В данной схеме предполагается, что каждый месяц клиент вносит равные суммы для погашения своей задолженности.

С одной стороны, у такого графика есть преимущества. Снижаются риски возможных переплат, их количество. Но клиентам часто более выгодны дифференцированные платежи. Согласно такому варианту, уменьшается именно главный долг. А проценты начисляются уже на остаток по нему.

Но при выборе аннуитетного варианта повышается процент одобрения заявок. Потому многие клиенты выбирают именно данное решение. Кроме того, суммы плановых платежей небольшие в первое время.

Ещё одно достоинство – прозрачность. То есть, всем сразу понятно, что и как работает.

КОМУ КАК

В этом случае, если сравнивать оба метода выплат, итоговые суммы выплаченных банку денег за пользование капиталом при сравнении двух графиков погашения не будут критично отличаться друг от друга, а клиент при этом может рассчитывать на прозрачную систему выплат и удобное планирование семейного бюджета с учетом регулярных и понятных платежей на заранее известную сумму.

Если же отталкиваться от возможностей семьи, то такой кредит подойдет людям со стабильным доходом, которые хотят предельно точно рассчитать кредитную нагрузку и получить от банка максимально допустимую сумму займа. Подходит такой заём и тем, чьи доходы в перспективе будут только расти, поскольку, с учетом этих изменений, кредитная нагрузка на бюджет будет постепенно снижаться и при аннуитетном платеже.

В этой ситуации объем, выплаченный банку за услугу предоставления средств (проценты), может быть существенно уменьшен по сравнению с аннуитетом. При этом нужно быть готовым к более высоким суммам выплат в первые годы. Такой кредит скорее подойдет тем, кто имеет дополнительные источники дохода, которые позволят поддерживать привычный уровень жизни в первые годы наиболее высокой кредитной нагрузки и сделают выплаты по кредиту посильными для семейного бюджета.

Вот так бывает

Тем не менее эксперты предупреждают, что с досрочным погашением тоже нужно быть осторожнее. «Если заемщик берет длинный кредит и полностью гасит его уже через несколько лет, то существует вероятность, что при следующем обращении за еще одним длинным кредитом банк может ответить отказом, понимая, что такой клиент ему не очень выгоден», — предупреждает Наталья Смирнова.

Аннуитетный платеж

Сегодня аннуитетный платеж — весьма распространенная схема погашения займа, удобство которой в том, что ежемесячно нужно вносить в банк одинаковую сумму денег вплоть до окончания срока договора. В эту сумму включаются часть кредитной задолженности, процент, сборы и комиссии банка (если они предусмотрены).

В первое время такой платеж состоит в большей степени из процентов, в меньшей — из основного долга. К концу кредитного периода пропорция становится противоположной: большая часть выплаты «гасит» основной долг, остальная — проценты.

Аннуитетный платеж

Такой вид платежей пришел в Россию из Европы, именно там впервые стали применять равные выплаты и оценили их простоту, удобство и выгоду.

Главный плюс аннуитетных платежей для клиента в том, что нет никакой путаницы. Человек четко знает, сколько и когда нужно заплатить в банк. Ему проще планировать свой бюджет и не нужно вникать в сложные банковские расчеты.

Недостаток такой системы проявляется в случае крупного долгосрочного займа: на первых порах придется уплатить львиную долю процентов и только малую часть основного долга.

Если сравнивать погашение кредита дифференцированными и аннуитетными платежами, то при одинаковых условиях займа переплата во втором случае оказывается больше.

Отличия аннуитетного и дифференцированного платежей

Чтобы четко представлять, какой схеме отдать предпочтение при возможности выбора, нужно сравнить эти две схемы погашения кредитов.

Таблица. Чем отличаются аннуитетный платеж и дифференцированный тип погашения займа.

| Признак отличия | Аннуитетная схема | Дифференцированная схема |

| Составная часть платежей | Сумма состоит из процентов и небольшой части тела долга | Сумма состоит из основного долга и небольшой части процентов, начисленных за текущий месяц |

| Финансовая нагрузка (размер платежей каждый месяц) | Равномерная на протяжении всего срока кредитования | Увеличенная в начале срока и постепенно снижается к концу срока кредитования |

| Сумма платежей | Неизменная до конца срока кредитования | Большая вначале, постепенно становится меньше, уменьшаясь к моменту полной выплаты долга |

| Период выплаты процентов | Заемщик сначала выплачивает значительную часть начисленных процентов и только потом сам долг | Заемщик выплачивает проценты по факту пользования кредитом (за каждый месяц), погашая ежемесячно большую часть основного долга |

| Структура платежей | Платеж представляет собой неизменную сумму, рассчитанную путем суммирования основного долга и надбавок за каждый год по процентной ставке и деления на количество месяцев кредитования | Платеж состоит из фиксированной части (константы) и переменной части. Неизменной суммой является часть основного долга, а проценты пересчитываются каждый месяц |

| Итоговая переплата | Больше | Меньше |

Таким образом, отличия в основном сводятся к тому, что при установлении аннуитетного вида платежа, человек гасит займ равными частями каждый месяц, выплачивая сначала проценты, а при дифференцированной схеме погашения размер ежемесячных платежей постепенно уменьшается, так как проценты начисляются на фактический остаток долга.

Преимущества и недостатки аннуитета

Каждый способ оплаты имеет свои преимущества и недостатки. Если рассматривать оплату займа одинаковыми суммами, то плюсы в этом следующие:

- удобство – одинаковый размер взносов позволяет клиенту заранее подготовить необходимую сумму и распланировать свой бюджет;

- аннуитет позволяет в первые месяцы обслуживания кредита значительно снизить размер взноса по сравнению с классическим графиком;

- аннуитетный график позволяет заемщику взять большую сумму ссуды по своей справке о доходах. Это связано с тем, что все финансовые учреждения максимальный размер долга определяют по соотношению ежемесячного размера погашения до среднего дохода заемщика. А если рассматривать ежемесячный размер взноса по классическому графику и аннуитету, то неизменное преимущество здесь у последнего;

- при оплате займа одинаковыми суммами в первую очередь закрываются проценты, а это дает клиенту возможность получить больший размер налогового вычета, чем при стандартном графике платежей.

Основным же и наиболее важным недостатком этого графика является общая переплата по кредиту. Она несколько больше, чем при погашении долга классическим способом. Но этот отрицательный момент можно снизить досрочным возвращением займа как в частичной, так и полной мере.

Как уже говорилось выше, при аннуитете в первую очередь погашаются проценты: даже если клиент осуществляет частичное погашение, он все равно большую часть своего взноса направляет на проценты.

Это, конечно же, дает определенный эффект экономии, но не такой как при стандартном графике оплаты. В нем вся сумма досрочного взноса направляется на закрытие основного долга, что сразу же дает возможность снизить начисление процентов в будущих периодах, а также общую сумму переплаты.

Причиной же значительной переплаты является принципиально другой подход к погашению долга, чем при стандартном графике. В последнем случае заемщик гасить как проценты, так и основной долг, но при этом основной акцент делается на снижение остатка займа.

При аннуитете же, наоборот, в первую очередь закрываются проценты, а уже потом — долг. Это и делает аннуитетный способ очень привлекательным для абсолютно всех финансовых учреждений. Ведь если выдать клиенту одну и ту же самую сумму кредита на один и тот же срок под одинаковый процент, переплата будет больше при аннуитете; то есть можно просто сменить график платежей и рентабельность операции сразу же вырастет.

Формула расчета аннуитетного графика

Расчет аннуитетных платежей по кредиту осуществляется по следующей формуле:

П=К*С,

где П – ежемесячная плата;

К – коэффициент аннуитета;

С – сумма займа.

Чтобы сосчитать величину месячного платежа, нужно еще вывести коэффициент, а формула его расчета несколько сложнее:

К=%*(1+%)мес/(1+%)мес-1

где % — процентная ставка по займу, разделена на 12 месяцев;

мес. – срок действия договора в месяцах;

Пример расчета

Итак, имеем основные параметры соглашения:

- процентную ставку – 15% годовых или 15/12= 1,25% месячных;

- сумму ссуды – 1 000 000 рублей;

- срок действия договора – 5 лет, или 60 месяцев

Посмотрим, как рассчитать аннуитетный платеж по кредиту. Сначала считаем коэффициент: 1,25%*(1+1,25%)60/(1+1,25%)60-1=0,02379, затем уже ежемесячную уплату по кредиту: 0,02379*1 000 000 = 23 789,93 рублей. Эту сумму будет ежемесячно вносить заемщик в банк для оплаты по ссуде.

Далее путем нехитрых математический расчетов получаем, что за 5 лет пользования займом клиент выплатит банку: 60*23 789,93 = 1 427 395, 81 рублей. Переплата составляет 427 395, 81 рублей

В случае применения классической схемы погашения при этих же параметрах кредитного соглашения величина переплаты составила бы 387 097,15 рублей, что на 40 тысяч рублей меньше. Это пример отрицательной стороны погашения ссуды равными частями.

Чтобы показать положительные черты этого способа выплаты займа, необходимо рассмотреть размеры ежемесячного платежа по кредиту. При аннуитете он составляет 23 789,93 рублей. Если же рассчитывать стандартный график, тогда максимальная плата в первый месяц составит приблизительно 29 600 рублей и лишь только через 27 месяцев пользования займом размер ежемесячного взноса по классической схеме сравняется с аннуитетным платежом.

Чтобы подытожить, стоит сказать, что аннуитетный график идеально подходит для клиентов, которые хотят распланировать свои расходы на значительный период, или же для людей, чьи доходы не позволяют осуществлять обслуживание кредита со стандартным графиком платежей.