Дебетовые карты с нашими картами легко копить и приятно тратить

Содержание:

- Банк Хоум Кредит / Польза

- Дебетовые карты с начислением

- Предоплаченные карты

- Тарифы

- Банковская карта – что это такое, и в чем суть ее работы

- Из истории платежных систем банковских карт

- 9 место. Банк в кармане Цифровой (Русский Стандарт) — MasterCard

- 1 место. Победитель. Виртуальная карта (МегаФон Банк) — MasterCard

- Деление карт по уровню престижа

- Сравнение дебетовых карт с онлайн заявками

- Посмотрим карте в лицо

- Какие бывают банковские карты по принадлежности средств

- 2 место. МТС Кэшбэк Виртуальная (МТС Банк) – MasterCard

- Как пользоваться дебетовой картой

- Какую дебетовую карту лучше оформить

Банк Хоум Кредит / Польза

Дебетовая карта Польза на сайте Банка Хоум Кредит обозначена знаком “Банки.ру рекомендует”. Рассмотрим, за что она могла получить такой знак.

Условия обслуживания

В первые 2 месяца пользования пластиком банк не берет комиссию за обслуживание. С 3-го месяца эта услуга стоит 99 ₽, но может быть и 0 ₽, если клиент выполнит одно из условий:

- ежедневный остаток – не менее 10 000 ₽;

- траты – от 5 000 ₽ за расчетный период.

Наличные бесплатно можно снять в любых банкоматах (ежемесячно до 20 000 ₽). Комиссия за переводы до 20 000 ₽ в месяц начисляется, но возвращается на счет в виде кэшбэка.

Процент на остаток:

- 6 % на остаток до 300 000 ₽ при оплате за расчетный период на сумму от 5 000 ₽;

- 3 % на остаток от 300 000 ₽ при оплате в месяц на сумму от 5 000 ₽;

- 0 % в остальных случаях.

Бонусная программа

Клиент может быть подключен к бонусной программе при заключении договора на открытие счета. За совершение покупок и оплаты их карточкой он получает бонусные баллы:

- Базовые начисляются за оплату товаров и услуг во всех категориях, кроме “АЗС”, “Аптеки” и “Кафе и рестораны”, – 1 %.

- За оплату в “АЗС”, “Аптеки” и “Кафе и рестораны” – 3 %.

- Акционные – за покупки в магазинах-партнерах.

Расходование баллов возможно, если на бонусном счете накопится 500 и более баллов. В личном кабинете клиент может выбрать расходную операцию, которая была им оплачена с помощью банковской пластиковой карты Польза, и возместить потраченную сумму с помощью накопленных баллов. Срок действия баллов – 1 год.

Дебетовые карты с начислением

Одним из параметров, присущих большому количеству дебетовых карт, является возможность начисления процентов на остаток имеющихся на ней денежных средств

Это важное преимущество, на которое в первую очередь обращают внимание клиенты, когда выбирают рассматриваемый вид платежного инструмента. В приведенной выше таблице показаны примеры нескольких карточек с подобной возможностью. Размер начисляемых процентов, как правило, ниже, чем по депозитам

Однако, следует учесть, что средства, находящиеся на карте, клиент имеет возможность в любой момент снять, что нереально сделать с деньгами банковского вклада

Размер начисляемых процентов, как правило, ниже, чем по депозитам. Однако, следует учесть, что средства, находящиеся на карте, клиент имеет возможность в любой момент снять, что нереально сделать с деньгами банковского вклада.

Преимущества дебетовых карт с начислением процентов

Именно сочетание возможности снятия средств с начислением процентов и является главным преимуществом подобных дебетовых карт. Другими словами, клиент получает не просто электронный пластиковый кошелек для хранения средств, ему предоставляется возможность их приумножения. При этом в некоторых случаях на достаточно выгодных условиях. Например, пластик Рокетбанка позволяет его владельцу получить 8% годовых, причем проценты начисляются каждый месяц, что также очень удобно. Популярность дебетовых карт в значительной степени основывается именно на возможности получения процентов на имеющиеся средства.

Предоплаченные карты

Довольно новый вид пластиковых карт – предоплаченные. Они появились всего несколько лет назад, и пока не обрели популярности. Предоплаченная карта – это своеобразный аналог подарочного сертификата магазинов и салонов красоты, но с гораздо большим спектром применения. Основные характеристики:

- Оформляются как неименная дебетовая карта – то есть их выдача происходит мгновенно, в момент заключения договора

- Это карта на предъявителя, то есть ею может рассчитываться любой владелец, вне зависимости от того, кто карту приобретал;

- Имеет определенный ограниченный лимит, не предполагает открытия овердрафта либо пополнения счета (в последнем случае бывают исключения);

- Как правило, непригодна для расчетов в интернете;

- С карты можно снимать наличные либо рассчитываться ею в терминалах магазинов.

Предоплаченная карта – отличная замена подарочному сертификату, денежным подаркам или зарплате «в конверте». Ношение такого пластика более безопасно и удобно, чем наличных, однако здесь действует ряд ограничений в сравнении с дебетовой картой.

Тарифы

Выпуская дебетовые карты, банки стараются всячески заинтересовать клиентов. Поэтому предлагаемые тарифы могут варьироваться в очень серьезных пределах. Наиболее часто с клиента взимаются такие платежи:

- за обслуживание. Обычно плата берется один раз в год. Ее размер очень сильно зависит от конкретных условий банка. В некоторых случаях клиент освобождается от оплаты при выполнении ряда требований, например, суммы ежемесячного оборота или размера остатка по счету. В этом случае банк предпочитает получить выгоду от пользования средствами клиента, что вполне логично;

- за различные сервисы. Наиболее часто подключается услуга смс-информирования. Некоторые эмитенты предоставляют ее бесплатно. Нередко клиенту предлагаются различные виды страхования (бесплатно или со скидкой), подключение к онлайн системам банка и т.д.;

- за снятие. Пополнение карты в большинстве случаев осуществляется бесплатно, а вот снятие сопровождается комиссией, размер которой зависит от способа и суммы.Достаточно сложно перечислить все возможные сервисные программы, которые предлагают клиентам банки, тем более, что практически каждый день появляются новые подобные продукты. Это объясняется высоким уровнем конкуренции, существующим на отечественном рынке банковских услуг, что, в конечном итоге, выгодно для потребителей.

Банковская карта – что это такое, и в чем суть ее работы

Для того чтобы говорить о видах банковских карт, вначале определимся, что они из себя представляют. Многие держатели «пластика» ошибочно полагают, что карточка и счет в банке – это одно и то же. Отсюда вытекают многие распространенные заблуждения – например, о том, что утеря карты ведет и к потере средств на ней. Однако это совсем не так.

По сути, банковская карта – это всего лишь платежный инструмент. Сама по себе она представляет кусочек пластика, и только «привязка» к имеющемуся у клиента банковскому счету дает возможность с помощью карточки распоряжаться своими деньгами. Разумеется, утеря, блокировка или порча карты никак не влияет на состояние счета (конечно, если она с другими данными не попала в руки к мошенникам, которые могут обналичить ваши деньги).

К одному и тому же счету можно привязать практически любой из существующих видов карт – все зависит только от тарифов и возможностей банка, а также желаний самого клиента. Поэтому поговорим о том, какие виды «пластика» можно выпустить на сегодняшний день, и чем они отличаются друг от друга.

Из истории платежных систем банковских карт

Первой системой платежных карт стала Diners Club, которая появилась в 1950 году в США. В том же году система выпустила первые в истории кредитные карты. При этом компания являлась не банком, а своего рода клубом, куда входили люди, заинтересованные идеей оплачивать свои траты в любое время без наличности на руках.

Первые кредитки Diners Club предназначались для оплаты обедов в ресторанах. Они были бумажными и являлись, по сути, документом, подтверждающим платежеспособность владельца. Раз в месяц члены клуба получали выписки по оплаченным таким способом счетам, по которым затем нужно было внести платежи.

Собственно банковские карты появились позднее, и изначально единой системы для их выпуска и обслуживания не было. Каждый банк выпускал собственные карточки, которые могли использоваться только внутри него. Первым свои банковские карты начал выпускать Long Island Bank, небольшой банк из Нью-Йорка, в 1951 году.

Первой межбанковской системой стала Interbank Card Association (будущая MasterCard), которая появилась в 1966 году. В то же время активно развиваются American Express в США, Eurocard в Европе и JCB в Японии.

Параллельно развивались технологии проведения платежей и сохранения информации о них. Сами карты из бумажных стали пластиковыми, на них появились магнитные полосы, а позднее – электронные чипы, которые хранят информацию о счете. Для обработки операций стали использоваться компьютерные системы. Развитие Интернета позволило проводить все операции в реальном времени в режиме онлайн.

В СССР собственные платежные системы, основанные на банковских картах, почти не развивались. Иностранные карточки были доступны только очень узкому кругу лиц и использовались далеко не везде. Приемом и обслуживанием карточек занимались ВАО «Интурист» и Внешэкономбанк. В 1988 году Внешэкономбанк стал первым советским банком, который выпустил карту в иностранной платежной системе. К концу XX века на нашем рынке наиболее активно действовали Visa и Europay (впоследствии войдет в MasterCard).

Первой отечественной системой банковских карт стала СТБ, которую создал банк Столичный в 1992 году. Однако, она не получила большого распространения и сейчас уже не используется. В 1994 году появилась Золотая Корона, которая стала более популярной. Сейчас она больше известна благодаря денежным переводам, а банковские карты в ней встречаются реже.

В 2012 году появилась система ПРО100, которую разработал Сбербанк на базе технологий MasterCard. Карточки этой системы должны были объединять платежный инструмент и документ, подтверждающий личность. Попытка создать такой инструмент оказалось не слишком удачной, и, несмотря на определенную распространенность, к 2017 году работа системы была свернута. Ей на смену пришла система МИР.

Какие функции выполняют платежные системы

Платежная система банковских карт выполняет следующие функции

-

Выдает лицензии на выпуск пластиковых карт с использованием принадлежащих системе технологий и символики для банков-эмитентов

-

Предоставляет право на проведение операций по картам для банков-эквайеров

-

Охраняет патенты и права собственности

-

Вырабатывает правила и нормы проведения операций с картами

-

Обеспечивает бесперебойную работу национальных и международных расчетов и автоматизированных систем

-

Обрабатывает финансовые данные и переводят комиссионные выплаты участников системы

-

Анализирует работу системы

-

Разрабатывает новые платежные технологии

-

Проводит маркетинговые мероприятия для держателей карт, продвигает на рынке свою продукцию и занимается ее рекламой

9 место. Банк в кармане Цифровой (Русский Стандарт) — MasterCard

9 место

Русский Стандарт – это крупный банк, один из лидеров по выпуску кредитных карт в России. Имеет большую сеть офисов и банкоматов по всей стране. Виртуальная карта от этого банка похожа по сути на Цифровую от Сбербанка. Это простая дебетовая карта без физического носителя, которая подходит для оплаты покупок и операций с наличными.

Условия

Карта Русского Стандарта — универсальный платежный инструмент.

Использование

Картой можно пользоваться не только онлайн, но и офлайн.

Бонусы

За все покупки начисляется небольшой кэшбэк.

Надежность

Надежность Русского Стандарта резко снизилась.

Доступность

Оформить карту может любой клиент банка.

- Тип карты дебетовая

- Требования для оформления паспорт

- Где можно использовать в любых магазинах, в том числе офлайн

- Способы пополнения в банкоматах и отделениях Русского Стандарта, переводом с другой карты

- Бонусы за покупки баллы RS Cashback — 1% за все покупки, до 15% у партнеров, можно вывести на счет

- Дополнительные возможности поддержка Apple Pay и Google Pay, скидки от партнеров банка

- Стоимость открытия бесплатно

- Стоимость обслуживания бесплатно

- Способ оформления полностью онлайн

- Сроки оформления мгновенно

Преимущества

- Бесплатный выпуск и обслуживание

- Можно использовать в офлайн-магазинах

- Баллы можно вывести на счет

Недостатки

Отсутствуют категории повышенного кэшбэка

Подробнее

1 место. Победитель. Виртуальная карта (МегаФон Банк) — MasterCard

1 место

Подразделение оператора связи МегаФон, предлагает клиентам дебетовые карты совместно с банком Раунд. У всех его карт общий баланс с номером телефона данного оператора. Карта от МегаФона примечательна тем, что поддерживает оплату с помощью NFC и копит мегабайты мобильного интернета за покупки.

Условия

Условия карты МегаФона зависят от тарифа.

Использование

С помощью смартфона с NFC можно использовать карту и в офлайне.

Бонусы

При частых тратах карта будет копить мегабайты мобильного интернета.

Надежность

Карты обслуживает банк Раунд, который достаточно надежен.

Доступность

Оформить карту может любой абонент МегаФона.

- Тип карты дебетовая — привязанная к балансу номера телефона

- Требования для оформления статус абонента МегаФона

- Где можно использовать в любых магазинах, в том числе офлайн

- Способы пополнения в любых банкоматах и платежных терминалах, в салонах МегаФон и Связной, платежом с любой карты, электронным кошельком QIWI или Яндекс.Деньги

- Бонусы за покупки 10 мегабайт мобильного интернета за каждые 100 рублей трат, кэшбэк до 1,5% за все покупки и до 20% у партнеров

- Дополнительные возможности приложение с поддержкой NFC, поддержка Apple Pay, Samsung Pay и Google Pay, до 10% годовых на остаток

- Стоимость открытия бесплатно

- Стоимость обслуживания бесплатно при оборотах от 3 000-30 000 рублей в месяц, иначе — от 49 рублей в месяц (в зависимости от тарифа)

- Способ оформления полностью онлайн

- Сроки оформления мгновенно

Преимущества

- Единый счет с балансом мобильного телефона

- Кэшбэк, бонусные мегабайты и проценты на остаток

- Бесплатные SMS-уведомления

- Снятие наличных в любых банкоматах без комиссии

Недостатки

- Только для абонентов МегаФона

- Условия карты зависят от ее тарифа

Подробнее

Деление карт по уровню престижа

Стоит отдельно сказать и о делении пластиковых карт по лояльности к клиенту. Сегодня банки предлагают карты нескольких уровней:

- Электронные – самый простой, «начальный» уровень. Такие карты банки могут открыть любому клиенту, вне зависимости от его финансового положения и оборотов по счету. Спектр услуг по карточкам крайне ограниченный, зачастую не включает даже платежи онлайн, однако стоимость обслуживания и требования к клиенту минимальны;

- Стандартные карты – наиболее распространенный вид пластика, они предполагают широкий диапазон услуг и сервисов, в том числе кэшбеки, бонусы, партнерские программы, открытие кредитных лимитов. Стоимость обслуживания выше, чем по электронным;

- Карты премиум-уровня: золотые, платиновые, бриллиантовые и т.п. Карты с максимально комфортными для клиента условиями обслуживания, дополнительными сервисами. Стоимость оформления и ведения счета ощутимо выше, чем по стандартным картам, но при этом клиент лишен обязанности выплачивать некоторые комиссии – они входят в стоимость годового обслуживания.

Сравнение дебетовых карт с онлайн заявками

| Дебетовая карта | Банк | Дополнительные условия |

|---|---|---|

| Зарплатная Мультикарта | ВТБ | Бесплатное обслуживание, до 1,5 кэшбека на все покупки, до 15% у магазинов партнеров, 5 бонусных программ на выбор |

| Пакет Капитал | Россельхозбанк | Обслуживание 4,5 тыс. руб. за год, 3% возврата на баланс по остатку в конце месяца |

| Карта №1 Ультра | Восточный | Бесплатное обслуживание, кэшбек до 7% по одной из категорий покупок, до 5% возврата на остаток |

| Прибыль | Уралсиб | Бесплатное обслуживание с выполнением дополнительных условий, до 3% кэшбек на все покупки, до 6,25% возврата на остаток баланса |

| Альфа-Карта | Альфа-Банк | Бесплатное обслуживание, скидочные и бонусные программы, кэшбек до 2% |

| Opencard | Открытие | Бесплатная доставка и обслуживание, 6% возврата на остаток в конце года, кэшбек до 11% в предпочитаемой категории и 1% на прочие покупки |

| Всё сразу | Райффайзенбанк | Безопасная и бесплатная доставка курьером, 5,5% возврата на баланс за год, кэшбек 3,9% на любые покупки |

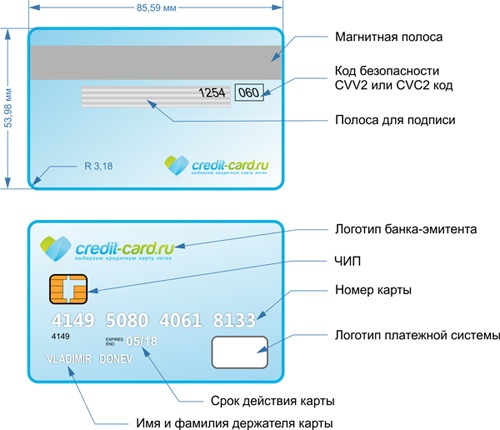

Посмотрим карте в лицо

Чтобы разобраться в вопросе, как пользоваться пластиковым платежным средством, изучим его лицевую и обратную стороны. Какую информацию они нам дают?

Как пользоваться дебетовой картой?

До снятия наличных денег убедитесь, что вы выбрали банкомат «родного» банка. Снятие в «чужих» банкоматах часто сопровождается комиссией. Вставьте платежное средство в картоприемник и четко следуйте инструкции, написанной на экране или озвученной голосом.

При оплате товаров или оказанных услуг передайте карточку кассиру или самостоятельно вставьте ее в терминал. Если она оснащена технологией PayPass, то просто приложите ее к терминалу для считывания информации. Введите пин-код при необходимости. Иногда требуется поставить подпись на чеке или в окошке терминала.

При совершении операций онлайн достаточно авторизоваться в личном кабинете на сайте банка или войти в мобильное приложение на смартфоне. Будьте готовы к дополнительной проверке при перечислении крупной суммы денег. Может последовать звонок из банка и ряд вопросов, которые помогут вас идентифицировать и доказать добровольность операции.

Если вы больше не нуждаетесь в дебетовой карте и хотите ее закрыть, то сделать это необходимо в отделении банка. Просто забыть о ней не получится, потому что банк будет продолжать списывать годовое обслуживание. А это грозит вам уходом в «минус».

Какие бывают банковские карты по принадлежности средств

По принадлежности денежных средств пластиковые карты подразделяются на следующие категории:

Дебетовые

Банковские карты бывают дебетовые. По-другому такая карта называется расчетной. С дебетовой карточкой вы сможете проводить операции с той суммой, которая есть на счете. Причем это будут личные деньги держателя карты. На карте может быть установлен уровень неснижаемого остатка. То есть когда баланс станет минимальным, пользоваться ей вы не сможете, пока не пополните. Кроме того, на остаток денежных средств могут начисляться проценты. В целом расчетная карта является аналогом бумажных денег, с ее помощью можно оплачивать покупки в онлайн-магазинах. В нашей стране больше всего выпускается именно дебетовых карточек.

Овердрафтовая карта

Бывают также банковские карты овердрафтовые. Это улучшенная версия дебетовой. Главное отличие заключается в том, что имея карточку с разрешенным овердрафтом, вы можете потратить денежных средств больше, чем есть у вас на счете. Это становится возможным благодаря кредиту, который сразу же откроется на карточке, если для совершения операции вам потребуется большая сумма, чем остаток.

Величина овердрафта зафиксирована и указывается в договоре, когда вы открываете банковскую карту. Овердрафтовая карта обычно привязывается к зарплатному счету. Поэтому кредит, который вам выдается, будет погашен сразу же, как только вам переведут зарплату. Более того, с карточки могут осуществляться автоматические платежи, даже если баланс нулевой. Это тоже считается кредитом.

Проценты за предоставленный кредит будут начисляться с того времени, когда был превышен лимит своих денежных средств и до того момента, как на счет поступит требуемая сумма (учитывая комиссию)

Обратите внимание, что процентная ставка овердрафтовой карты больше, чем по стандартному кредиту

Кредитные

Зная, какие бывают банковские карты, вы обязательно захотите оформить кредитку. Если у вас есть такая карта, то вы можете оплачивать покупки, используя заемные деньги. Фактически такая карта аналогична кредиту. Но есть существенные отличия. Так, кредитку вы используете тогда, когда вам это становится необходимым, а комиссия будет начисляться только на израсходованную сумму.

Кредитка многоразовая: как только вы погасите кредит, то можете продолжать пользоваться карточкой. Кстати, за то время, пока вы не пользуетесь кредитом, а на карте нет задолженности, с вас не будут брать проценты. Бывают исключения, к примеру, оплата таких услуг, как мобильный банк.

Размер выдаваемых кредитных средств устанавливается также, как и при получении простого кредита. Следующее отличие кредитки — наличие положительного остатка не требуется. Например, на карточку были внесены средства больше требуемой суммы. Они могут быть израсходованы только на погашение займа после его использования в последующем. Срок, когда будут списаны эти средства, оговаривается в договоре.

Комиссия по кредитке будет меньше по сравнению с овердрафтовой карточкой, но больше, чем в простом кредите.

Еще один плюс использования кредитки — льготный период, во время этого времени не происходит начисление процентов. Каждый банк сам устанавливает этот льготный период, обычно это 50–60 дней.

Обратите внимание! Выгоднее использовать кредитку для того, чтобы рассчитываться за покупки. Если же вы захотите снять наличные средства в банкомате, бывает комиссия за снятие 3–5 %

Предоплаченные

Какие еще бывают банковские карты? Предоплаченные пластиковые карточки. Когда вы приобретаете такой банковский продукт, на ней уже есть денежные средства. Денежные операции производятся от лица банка-эмитента. Используя предоплаченную карточку, вы можете производить оплату точно так же, как и с помощью дебетовой карты.

Банковская организация, которая предоставила вам предоплаченную карту, имеет право ограничить ее использование, к примеру:

— карта выпускается на небольшой срок, по завершении которого не получится использовать ее или перевыпустить;

— если карта будет потеряна или завершится срок ее использования, вернуть деньги, которые остались на ней, нельзя;

— снимать с карточки средства также не получится;

— пополнение карточки невозможно.

Когда на предоплаченной карточке находится менее 15 тыс. руб., не нужно проходить идентификацию.

Какие бывают виды банковских предоплаченных карт? Прежде всего, это подарочная карточка.

2 место. МТС Кэшбэк Виртуальная (МТС Банк) – MasterCard

2 место

МТС Банк — это подразделение крупного российского оператора связи МТС. Он предлагает своим клиентам все виды банковских услуг, в том числе и виртуальные карты. Предложение этого банка имеет те же условия, что и стандартная МТС Кэшбэк, но выпускается без пластикового носителя. Доступна версия с уменьшенным кэшбэком и привязкой к балансу номера у МТС.

Условия

Простой и удобный платежных инструмент для нечастых трат.

Использование

С помощью приложения МТС можно оплачивать покупки в любых магазинах.

Бонусы

Карта предлагает повышенный кэшбэк в популярных категориях.

Надежность

МТС Банк поддерживает достаточный уровень надежности.

Доступность

Для оформления карты не обязательно быть абонентом МТС.

- Тип карты дебетовая — привязанная к балансу номера телефона или с отдельным счетом

- Требования для оформления паспорт

- Где можно использовать в любых магазинах, в том числе офлайн

- Способы пополнения в магазинах МТС, Связной, в терминалах QIWI и Элекснет, переводом с другой карты, переводом с баланса телефона МТС

- Бонусы за покупки баллы МТС Кэшбэк — до 5% в повышенных категориях, 1% за прочие покупки, до 25% у партнеров, можно потратить на услуги связи МТС или товары в фирменных салонах

- Дополнительные возможности приложение с поддержкой NFC, поддержка Apple Pay, Samsung Pay и Google Pay

- Стоимость открытия бесплатно

- Стоимость обслуживания бесплатно

- Способ оформления полностью онлайн

- Сроки оформления мгновенно

Преимущества

- Бесплатный выпуск и обслуживание

- Доступно пополнение с номера телефона

- Мобильное приложение с поддержкой бесконтактной оплаты

- Бонусная программа для абонентов МТС

Недостатки

- Уменьшенный кэшбэк при привязке к балансу телефона

- Банк не раскрывает условия бонусов до конца

Подробнее

Как пользоваться дебетовой картой

От кредитного продукта дебетовая карта будет отличаться не сильно в этом плане. Основное преимущество второй в том, что пользователю не надо следить за датой обязательного ежемесячного платежа – его попросту нет.

Единственное, клиенту придется самостоятельно пополнять счет (это может быть зарплата) и тратить денежные средства по своему усмотрению. Обычный формат расходов – это оплата услуг, покупка товаров, переводы и т. д.

Как снимать наличные деньги с дебетовой карты

Снять деньги с дебетовой карты так же просто, как и с зарплатной. Это значит, что данную операцию можно провести через банкомат своего банка (которым выдана карта) или терминалы других кредитно-финансовых организаций. В последнем случае следует учитывать, что придется заплатить отдельную комиссию, которая устанавливается банком – обычно это от 1,5 до 5 процентов от суммы.

Алгоритм процедуры таков:

- вставляют пластик в ATM (чип находится вверху);

- вводят ПИН-код;

- выбирают нужное действие – «Снять наличные» и требуемую сумму (из тех вариантов, что указаны), или же вводят свою;

- одобряют распечатку чека или же отказываются от него;

- забирают наличность и пластик.

Второй вариант получения наличных средств – это обратиться в кассу в любом отделении «родной» финансовой организации.

Использование услуги интернет-банкинг

Интернет-банкинг сейчас предоставляется практически всеми финансовыми организациями. С его помощью пользователь может самостоятельно следить за счетами (это будет означать, что ни одна копейка не потеряется), пользоваться другими продуктами банка, оформлять и оплачивать кредиты, вносить платежи по ЖКХ и так далее.

Самый простой способ сформировать личный кабинет – это обратиться к специалисту в отделении банка. Однако, например, у Сбербанка это можно сделать самостоятельно, но стоит иметь в виду, что версия будет не полной, то есть клиент сможет пользоваться не всеми услугами.

Алгоритм процедуры таков:

- вводят личные данные (логин и секретный пароль), чтобы войти в систему;

- выбирают пластик, с которым будут производиться нужные действия;

- нажимают на требуемые опции (перевод, платежи, обмен) и т. д.

- подтверждают их кодом из СМС.

Все действия совершаются почти одномоментно.

Как пополнить счет дебетового пластика

Пополнять счет карты можно несколькими способами:

- Через отделение банка, выдавшего пластик, в кассе. При себе необходимо иметь паспорт.

- Через терминал, в котором имеется функция пополнения. Для этого потребуется сама карточка. Вход обычно выполняется через основное меню, затем раздел «пополнение счета». Далее останется только вставить купюры в терминал.

- Через электронный кошелек, вроде Яндекс Деньги, Киви и другие.

- Путем перечисления средств с иных банковских карт. Следует учитывать, что за такие переводы банком-отправителем взимается комиссия.

Традиционный способ пополнения пластика – через отделение банка, в кассе

Какую дебетовую карту лучше оформить

Хорошая дебетовая карта выполняет сразу несколько функций. На ней хранятся деньги держателя, пластик принимается во всех магазинах, банкоматах и онлайн. С эволюцией банковской системы клиентам недостаточно перечисленных условий, чтобы выбрать конкретную простую карту.

Теперь банки предлагают оформить дебетовые карты с лучшими условиями и возможностями:

- Оформление по паспорту, можно подать заявку онлайн и заказать доставку карты на дом;

- Заявки одобряются от всех клиентов после правильного заполнения анкеты;

- Изготовление именной дебетовой карты в течение 2-3 дней;

- Нет комиссии на снятие наличных и переводы по картам и банкоматам одного эмитента;

- Дополнительный доход за счет кэшбека и возврата на остаток средств;

- Страхование денег на счету;

- Моментальные платежи и переводы;

- Стоимость выпуска и обслуживания влияет на пакет опций, можно подобрать недорогую, но доходную карту;

- При выполнении дополнительных условий обслуживание бесплатное.