Обязательные реквизиты кассового чека и бсо в 2021 году

Содержание:

- Подключение к ОФД

- Фискальный накопитель

- Обязательные реквизиты БСО

- Сравнение реквизитов в прошивках ФФД 1.0 и 1.05

- Планы на 2021 год

- Резюме

- Определение ККМ

- Что произойдет, если ККМ вовремя не обновили для работы с ФФД 1.05?

- Источники реквизитов

- Номенклатура в чеке

- Кассовый чек и его аналог — БСО

- Что необходимо знать и выполнять кассиру

- Что улучшили в ФФД 1.05?

- Чек коррекции: выбираем признак расчета

- Что такое Чек коррекции и для чего он нужен

- Способ второй: ОФЗ через брокера

- Виды

- Отчет о закрытии смены

Подключение к ОФД

Заключить договор с оператором обязан каждый владелец ККТ, поскольку возможность напрямую проинформировать ФНС о выданных чеках не предусмотрена законодательством. Подключение к ОФД осуществляется через регистрацию на официальном сайте выбранного оператора. После этого клиенту открывается доступ к личному кабинету, где можно непосредственно внести информацию о кассовом аппарате.

Чтобы личный кабинет нормально функционировал, требуется предварительно получить квалифицированную электронную подпись (КЭП). Она нужна для подтверждения подлинности документов и принадлежности автору. Разновидности ЭП закреплены профильным ФЗ №63 «Об электронной подписи». Подпись может применяться гражданами, организациями, ИП.

Фискальный накопитель

С середины 2017 года фискальный накопитель (ФН) заменил электронную контрольную ленту. ФН представляет собой подобие карты памяти для кассового аппарата. Устройство используют для:

- хранения информации о транзакциях;

- шифрования сведений;

- создания кода для проверки (при необходимости).

Накопители разделяются по сроку действия и модели. Выбор того или иного ФН зависит от налогового режима и характера деятельности фирмы. Нарушения условий работы с ККТ и накопителем могут повлечь за собой наказание, предусмотренное КоАП РФ.

По сроку ФН делятся на действительные в течение 13, 15 или 36 месяцев. Последний стоит дешевле. Впрочем, выбирать могут не все. Закон обязывает использовать ФН на 3 года компании, которые оказывают услуги и ведут деятельность на УСН, патенте или ЕНВД.

Когда закончился срок накопителя, его память заполнена или сменился владелец ККТ, ФН меняют — самостоятельно или с помощью технического работника. Если на ФН распространяется действие гарантии, то рекомендуется обратиться в центр обслуживания. В таком случае услуга будет бесплатной.

Чтобы заменить ФН самостоятельно, используют алгоритм:

- закрыть архив накопителя через меню кассы, отправить сведения в ОФД и дождаться подтверждения;

- отключить терминал от сети, достать старый ФН из разъема и вставить новый;

- включить кассу и внести корректировки в реквизиты устройства.

Обязательные реквизиты БСО

С 1 июля 2021 года бланки строгой отчетности можно печатать только через онлайн-кассу. Использовать БСО, отпечатанные в типографии, запрещено. Все реквизиты БСО сейчас почти ничем не отличаются от реквизитов чека онлайн-кассы:

- наименование,

- порядковый номер,

- дата, время и место (адрес) расчета,

- наименование организации или фамилию, имя, отчество ИП,

- ИНН,

- система налогообложения продавца,

- признак расчета (приход, расход, возврат прихода, возврат расхода),

- наименование товаров, работ, услуг (если их можно определить в момент оплаты),

- платежа, выплаты, их количество, цену за единицу в рублях с учетом скидок и

- наценка, стоимость с учетом скидок и наценок, с указанием ставки НДС плательщиком налога. ИП на спецрежимах, кроме тех, которые торгуют подакцизными товарами, не указывают в БСО наименование товара (работы, услуги) и его количество до 1 февраля 2021 года,

- сумма платежа (с указанием НДС и суммы налога),

- форма и сумма расчета наличными деньгами или в безналичном порядке,

- должность и фамилия сотрудника, который оформил и выдал покупателю БСО. Исключение: расчеты через автоматические устройства в безналичном порядке в интернете,

- регистрационный номер онлайн-ККТ,

- заводской номер фискального накопителя,

- фискальный признак документа,

- адрес сайта ФНС России, на котором можно проверить платеж,

- абонентский номер или адрес электронной почты покупателя при передаче БСО в электронной форме или сайт, на котором такой документ можно получить,

- адрес электронной почты продавца при передаче покупателю БСО в электронной форме,

- порядковый номер фискального документа,

- номер смены,

- фискальный признак сообщения,

- заводской номер автоматического устройства для расчетов, если оплату принимают через такое устройство,

- QR-код,

- место (адрес) установки автоматического устройства для расчетов, с применением которого был расчет, – при расчетах с применением автоматических устройств.

Использовать типографскую версию БСО могут только те, кто освобожден от использования ККТ. Но в этом случае бланки строгой отчетности будут только для внутреннего использования, так как те, кто освобожден от применения кассы, вправе не выдавать покупателям вообще никаких документов — ни чеков, ни бланков.

Все об изменениях в федеральном законе «О применении контрольно-кассовой техники» — в записи нашего вебинара.

Сравнение реквизитов в прошивках ФФД 1.0 и 1.05

С 2021 года изменится набор данных, которые должны быть размещены на чеке. Добавится множество обязательных полей — фискальных данных.

Для тех, кто применяет ОСНО и работает с НДС, нужно ещё и сменить ставку 18% на 20%.

Это изменение тоже носит программный характер и не может быть произведено вручную, в настройках.

Для тех, кто вправе применять ставку НДС 10% (ряд продовольственных товаров, медицинских и печатных товаров, товары для детей), ничего не меняется в плане указания процентной ставки. Согласно письму ФНС России от 12.02.2018 г. N ЕД-4-20/2586 о порядке использования ФН, к 1 января, все кассовые аппараты должны соответствовать единому стандарту: Формат фискальных данных на них должен быть версии 1.05.

Версия ФФД

Реквизиты фискального документа — та самая прошивка. Записывается в кассе и ФН. С 1 января 2021 года должен соответствовать ФФД 1.05

ИНН Кассира

Индивидуальный номер налогоплательщика — лица, которое выдаёт чек. Если у кассира отсутствует ИНН, это поле не заполняется. Если он всё же есть, то должен быть отражён в чеке.

Место расчетов

На первый взгляд можно не понять, в чём разница между полями «место расчётов», которое добавляется в новой версии ФФД и обязательным реквизитом «Адрес расчетов».

Их различие заключается в том, что в «адресе расчётов» пишется так же, как в реестре адресов ФНС РФ. А «место расчётов» заполняется в произвольной форме и нужно для уточнения. При желании в этом поле можно указать этаж, офис и тд.

Если ваш адрес отсутствует в реестре ФНС, например, если компания находится в промышленной зоне или на трассе. Тогда этот показатель должен быть зарегистрирован через обращение в ФНС.

Признак способа расчета

Нужен для того, чтобы обозначить операцию, которую в данный момент совершает онлайн-касса. В чеке указывается вербально, в числовом формате или может не указываться вовсе. Бывает следующих разновидностей:

- «ПРЕДОПЛАТА 100%» или «1»;

- «ПРЕДОПЛАТА» или «2»;

- «АВАНС» или «3»;

- «ПОЛНЫЙ РАСЧЕТ» или «4»;

- «ЧАСТИЧНЫЙ РАСЧЕТ И КРЕДИТ» или «5»;

- «ПЕРЕДАЧА В КРЕДИТ» или «7»;

- «ОПЛАТА КРЕДИТА» или «9»

Планы на 2021 год

Мы рассказали про новшества в применении онлайн-кассы с 2021 года для ИП. Эти изменения уже утверждены. Теперь же кратко про свежие новости о том, что ещё может ждать предпринимателей в этой области.

Правительство задумало полностью переработать структуру законодательства о ККТ. В Налоговом кодексе может появиться самостоятельный раздел, посвящённый оперативному контролю. Закон 54-ФЗ в таком случае будет отменён. Вот основные новшества, которые мы можем увидеть уже в этом году:

- в НК РФ пропишут термин «фиксация расчётов» – она будет проводиться на основе кассовых и расчётных чеков, которые поступают на сервера ФНС;

- появятся понятия «мнимый расчёт» (несуществующая операция, которая проводится лишь для вида) и «притворный расчёт» (один расчёт с целью прикрыть другой). За это будут штрафовать;

- исчезнут бланки строгой отчётности;

- контроль в части применения ККТ будет проходить в форме оперативных проверок. Проверяющие получат гораздо больше полномочий и смогут привлекать к мероприятиям ФСБ;

- штрафы за нарушения, связанные с ККТ, перенесут из КоАП в Налоговый кодекс. Некоторые из них увеличат. Например, за приём денег «мимо кассы» ИП заплатит 50% от суммы расчета (сейчас 25-50%), но не менее 10 тыс. рублей. Такой же штраф будут налагать за притворный и мнимый расчёт;

- появятся новые виды санкций. За нарушение правил применения ККТ смогут блокировать автоматы для расчётов, счета, а также приостанавливать деятельность. Кроме того, с привлечением органов Роскомнадзора будут блокировать сайты, программные продукты, приложения и страницы в соцсетях, через которые проводятся расчёты без чеков.

Итак, мы рассказали про ожидающие ИП в 2021 году изменения, которые связаны с онлайн-кассами. Некоторые из них давно утверждены и точно вступят в силу – это требования к номенклатуре в чеке, отмена отсрочки и новый формат для маркировки. Что же касается глобальной переработки законодательства, то это пока в проекте. Следите за новостями, чтобы не пропустить новые требования, которые могут ввести для ИП в 2021 году.

Резюме

Покупатель, совершив оплату за товар или услугу, как правило, получает от продавца чек — бланк с данными по оплате. В большинстве случаев человек назовет данный документ «кассовым чеком». При этом, соответствующий чек может быть:

- Фискальным чеком (по которому сведения должны передаваться тем или иным образом в ФНС):

- кассовым чеком по Закону № 54-ФЗ;

- бланком строгой отчетности по Закону № 54-ФЗ;

- товарным чеком по рекомендациям Минфина (его копия остается у продавца и может быть запрошена ФНС при проверке).

- Нефискальным чеком (выдаваемым, прежде всего, в интересах покупателя):

- товарным чеком по Закону № 54-ФЗ;

- документом в подтверждение покупки, разработанным продавцом самостоятельно;

- эквайринговым чеком.

При этом, если тот или иной документ составляется в соответствии с Законом № 54-ФЗ, то он должен иметь реквизиты, что предусмотрены данным нормативным актом. В остальных случаях набор реквизитов либо рекомендуемый либо свободный. Но, как правило, при наличии полной свободы действий продавцы по внешнему виду приближают выдаваемые покупателям документы к кассовым или товарным чекам.

Определение ККМ

Контрольно-кассовая техника и контрольно-кассовая машина – идентичные понятия. Речь идет об устройстве, также известном как кассовый аппарат или онлайн-касса. В сфере торговли техника обеспечивает учет и контроль выручки. С помощью кассы фиксируются операции реализации товаров, печатаются чеки и отчеты, может вестись учет продукции.

До 2021 года субъекты хозяйственной деятельности использовали устройства старого образца с защищенной электронной контрольной лентой. Поправки в федеральный закон № 54-ФЗ регламентируют переход на кассы нового поколения. Разница между устройствами значительная, заключается она в расширенном функционале. Обновленная техника печатает чеки, соответствующие стандартам, формирует отчетные документы в электронной форме, а также автоматически отправляет их в фискальные органы.

Разновидности ККМ в сфере торговли:

| Признаки | Группы ККМ |

| По конструкции | Автономная; пассивная системная; активная системная; фискальный регистратор. |

| По возможности подключения | Компьютера; сканера; считывателя платежных карт; электронных весов и др. |

| По способу формирования отчетных документов | По кассирам; по секциям; по видам товаров; почасовой отчет; суточный отчет; фискальный отчет. |

| По функциональному назначению регистров (счетчиков) оперативно-запоминающего устройства | Денежные суммирующие; контрольные; операционные. |

| По виду включения режима работы машины | С помощью ключей; с помощью ввода программных паролей. |

Что произойдет, если ККМ вовремя не обновили для работы с ФФД 1.05?

Давайте вспомним, с какой целью вообще был разработан ФФД. Это формат данных, существующий, чтобы ФНС понимала те сведения, которые предприниматель отправил ей через ОФД. Если не внести требуемые изменения в установленный срок, контрольно-кассовый аппарат продолжит пересылать сведения ОФД в устаревшем формате, а ОФД не станет их обрабатывать, выдавая сообщение об ошибке. В течение тридцати дней ККТ еще будет функционировать автономно, а затем она будет автоматически заблокирована. По нормам 54-ФЗ предприниматель обязан установленную законодательством информацию направить в ФНС через ОФД сразу после совершения торговой операции. Есть, конечно же, исключения из этого правила, но ни одно из них не касается применения устаревшего формата фискальных данных. За несоблюдение законодательства предусмотрено наказание, размер штрафа за несвоевременную пересылку фискальных документов на данный момент времени у ИП — 3000 руб., у организаций — 10000 руб.

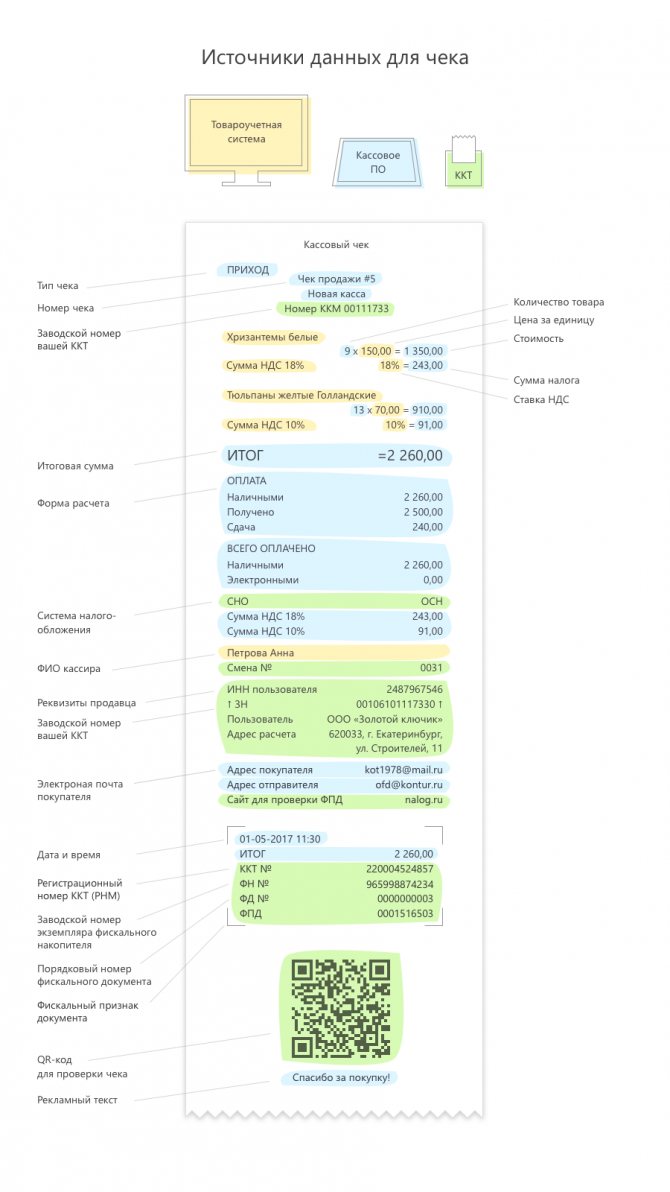

Источники реквизитов

Реквизиты поступают в чек как непосредственно с самой ККТ, так из программного обеспечения, с которым она взаимодействует. Источником некоторых обязательных реквизитов являются товароучетные системы и сервисы, например, Контур.Маркет. На изображении ниже приведена расшифровка кассового чека и дано пояснение по реквизитам. А в таблице под рисунком расписано, откуда берется каждый из них.

Теперь в чеке более 20 обязательных реквизитов

Таблица 1. Откуда берутся реквизиты чека онлайн-кассы

| Кассовый аппарат | Кассовое ПО (кассовый модуль Контур.Маркета) | Товароучетная система (сервис Контур.Маркет) |

| Заводской номер ККТ | Тип чека | Наименование товара |

| Реквизиты компании-продавца | Номер чека | Цена за единицу |

| Система налогообложения | Стоимость | Ставка НДС |

| Номер смены | Количество | ФИО кассира |

| Сайт ОФД | Сумма НДС | |

| Регистрационный номер ККТ | Итоговая сумма | |

| Регистрационный номер фискального накопителя | Форма расчета | |

| Порядковый номер фискального документа | Адрес покупателя (для отправки электронного чека) | |

| Фискальный признак | Дата и время расчета | |

| QR-код | Рекламный текст |

Номенклатура в чеке

В соответствии с новыми требованиями в чеке появится не просто наименование товара (услуг, работ). На самом деле реквизит включает три составляющие:

- Уникальное название.

- Количество.

- Цена за единицу.

Требования к наименованию товара

Отсутствие единого справочника наименований товаров, услуг и работ заставляет предпринимателей проявлять фантазию. Чтобы они не зашли далеко и не вводили в заблуждение потребителей, существуют определенные общие требования к этому реквизиту чека.

Наименование должно быть уникальным

Это требование следует понимать так, что каждый товар должен носить собственное имя, определяющие его признак, которым он отличается от других. При этом покупатель должен однозначно понимать, что указано в чеке.

Длина реквизита

В фискальном документе допускается наименование, длина которого не превышает 128 символов. При передаче в Налоговую инспекцию тексты большей длины обрезаются до предельного размера, что недопустимо, поскольку искажает информацию.

Понятность

В написании наименования товара допускаются сокращения, которые позволяют покупателю иметь четкое представление о приобретаемом продукте.

При указании наименования услуги или вида работ следует максимально приблизиться к тому, что указано в тексте договора.

Типичные ошибки

— Объединение нескольких видов услуг или работ в одном наименовании считается наиболее распространенной ошибкой, которую допускают предприниматели при формировании чеков.

— Использование кода или непонятного набора букв, получившегося в результате сокращения наименования, также недопустимы.

Кассовый чек и его аналог — БСО

Кассовый чек — всем хорошо знакомый фискальный документ, созданием которого сопровождается каждый расчет наличными деньгами и банковской картой в магазине. Чеки формируются не только при реализации товара, но и при его возврате, также в некоторых других случаях.

Заменой кассового чека для некоторых налогоплательщиков может быть бланк строгой отчетности (БСО). Бланк должен содержать те же обязательные реквизиты, что и кассовый чек. Применять БСО вместо чека ККТ позволено организациям и предпринимателям, которые занимаются оказанием услуг населению.

Сформировать БСО на компьютере нельзя — они создаются с применением специальных автоматизированных систем. Приобрести их можно в типографиях либо сформировать онлайн за небольшую плату, после чего распечатать на обычном принтере.

С 1 июля 2021 года формировать БСО можно будет исключительно с применением специальных систем — БСО-ККТ.

Что необходимо знать и выполнять кассиру

Требования к квалификации персонала все повышаются – это ни для кого не новость. Кассирам торговых залов необходимо знать инструкции ККМ, устройство и правила эксплуатации кассовых аппаратов. Кассир-операционист обязан уметь выполнять расчетные операции на разных моделях ККМ, знать ассортимент товаров, цены на него и на оказываемые услуги, уметь отличать признаки неисправности ККТ, сообщать о них руководству и самостоятельно устранять небольшие неисправности.

Контролеру-кассиру необходимо обеспечивать безопасное обслуживание покупателей, следить за тем, чтобы ремонт кассового аппарата проводился своевременно, он должен уметь отличать поддельные купюры и знать отличительные признаки пластиковых карт.

Ежедневно должен заполняться журнал кассира-операциониста и в конце дня сниматься Z-отчет. Он показывает сумму выручки за день и закрывает рабочую смену. После снятия Z-отчета на ККТ уже ничего нельзя будет пробить в этот день.

Что улучшили в ФФД 1.05?

Согласно Приказу, ФФД 1.0 будет поддерживаться только до конца года. То есть, с этого момента все предприниматели должны использовать версию не ниже ФФД 1.05. В дальнейшем, конечно же, будет переход на 1.1. Но дата этого перехода пока не установлена, и вполне вероятно, что все новые фискальные накопители (ФН) уже в скором времени «научатся» поддерживать ФФД 1.1 и благодаря этому, со временем, проходя плановую замену ФН, все фискальные регистраторы плавно и незаметно для их владельцев начнут поддерживать финальную версию формата.

В ФФД 1.05 стали обязательными вот эти реквизиты:

- Версия ФФД (раньше её вообще не было).

- Предмет расчета (работы, услуги, подакцизный товар, выигрыш, ставка игры, и прочие варианты)

- Место расчета (теперь это отдельное поле, в котором нужно указать торговый объект, к примеру “Склад ООО “Послэнд”)

- Сумма НДС

- Признак способа оплаты (Аванс, Предоплата 100%, Полный расчет, Оплата кредита и другие варианты)

- Емейл организации, которая сформировала фискальный документ

- ИНН сотрудника (да, не только ФИО нужно указывать, а теперь ещё а обязательном порядке указывается ИНН лица, принявшего денежные средства)

- Данные об агентах (для оказания услуг по предварительно заключенному агентскому договору)

Итак, всё это потребуется отображать в фискальных документах, начиная с первого же дня Нового года.

Чек коррекции: выбираем признак расчета

Такой чек необходимо создавать, если компания произвела платеж или приняла средства без ККТ, с ошибкой или неправильно. Обнаружить такую ошибку можно самостоятельно или же следуя указаниям налоговой службы.

Разные ККТ имеют свои коррекционные чеки, и требуют указания разных признаков расчета.

В ситуации, если для осуществления платежа не была использована ККТ, необходимо:

- Для ФФД 1.05 выбрать «приход» для получения средств и «расход» при их выплате.

- Для ФФД 1.1 необходимо будет выбрать «приход» и «расход» так же, как и в предыдущем варианте. Если производится возврат товара, необходимо будет указать «Возврат прихода», если производится возврат суммы, которая была выдана ранее, необходимо будет выбрать «Возврат расхода».

- Если чек был сформирован с ошибкой, необходимо будет действовать идентично для 1.05 и 1.1. Производится создание чека «Возврат прихода» — такой чек будет идентичен некорректному. После формируется чек «приход».

Ошибка может корректироваться не только на оборудовании, на котором ее совершили. Пока законодательство не регламентирует данный момент. Компании и предприниматели могут формировать документы коррекции на любом доступном оборудовании, которое прошло регистрацию и работает совершенно легально.

Что такое Чек коррекции и для чего он нужен

Чек коррекции оформляется для корректировки ошибок, допущенных в течение открытой смены, как для отмены отдельного ошибочно пробитого чека, так и для корректировки выручки за смену при наличии ошибок (п.4 ст.4.3 Федерального закона №54-ФЗ). Продавец может сам пробить такой чек.

Из чека коррекции будет видно, что именно скорректировано. Например, сумма или порядок поступления денег наличные/электронные средства платежа.

Но чек коррекции не привязан никакими реквизитами к тому чеку или чекам, которые он отменил или исправил. Поэтому целесообразно вести документацию, поясняющую формирование чеков коррекции, ее может запросить и налоговая. Большинство пользователей предпочитает для этих целей сохранить привычные кассирам Акты КМ-3, хотя их применение не обязательно.

Способ второй: ОФЗ через брокера

Читая обо всех комиссиях банка, невольно начинаешь думать, что всё это совсем не выгодно простому человеку. Выгода действительно сомнительная, но есть решение – офз можно купить без гигантстких комиссий, если воспользоваться компаниями, которые являются брокерами. И разобраться в этом не так сложно, как многие думают.

Понятие фондового рынка и торговля

Справка. Фондовый рынок (иначе называемый рынком ценных бумаг) — некое пространство для торговли ценными бумагами (акциями и облигациями) различных эмитентов.

Торговля на фондовом рынке происходит через биржи, и ею могут заниматься, как юридические лица, так и практически каждый желающий (физическое лицо), имеющий компьютерное устройство с выходом в интернет для совершения необходимых операций и отслеживания финансовых потоков.

Как простой человек может выйти на биржу?

Чтобы стать участником биржевых торгов, все, что для этого нужно:

- заключить с ним договор.

После этого инвестор может покупать и продавать ценные бумаги на бирже, пользуясь брокерскими услугами.

Справка. Брокер — это доверенное лицо клиента на фондовом рынке, хорошо знающее определённые его сегменты, умеющее прогнозировать действия эмитентов и других инвесторов. Кроме того, используя свои опыт и знания, этот специалист профессионально может помочь найти уникальные решения, удовлетворяющие финансовые нужды клиента, не разглашая конфиденциальной информации.

Хороший брокер – тот, с помощью которого можно принять правильное торговое решение и не потерять вложенные средства, а также быть в курсе главных новостей и тенденций, что, согласитесь, немаловажно для начинающего трейдера

Небольшой процент за операции

ФАКТ. Комиссии на брокерские операции настолько мизерны, что можно сказать их практически нет.

Цифры комиссии за брокерские услуги такие, что ими можно пренебречь, так как погоды они не сделают. Дело в том, что в этом случае между инвестором и его облигациями отсутствует агент в виде банка, который взимает львиную долю комиссии — 3%. Сюда же приплюсовывается ещё и процент брокерского счёта

При работе напрямую с брокером (внимание: это касается только ОФЗ, но не ОФЗ-н), остаётся только брокерский процент

Например, в БКС это выглядит так:

Если у вас вложено меньше 30000 рублей, то это 170 рублей за месячные услуги депозитария в месяц при совершении сделки в текущем месяце + 0,043% за саму сделку. Итого выходит 0,343% (в сравнении с 3% в случае с ОФЗ-н). Если же вы серьёзно относитесь к инвестициям и вложили больше 30000, комиссия так и останется 0,043%.

Покупать облигации выгодно можно только на фондовой бирже через официального брокера.

Как покупать?

ОФЗ можно приобрести только после открытия брокерского счёта. После открытия счета, брокеры предлагают разные способы на выбор:

- купить через мобильное приложение (сегодня оно есть уже почти у каждого брокера);

- настроить торговый терминал quik и купить через него;

- воспользоваться торговым терминалом webquik – это аналог quik, но работает прямо в браузере (ссылку и данные для входа предоставляет брокер);

- обратиться напрямую к брокеру, с которым заключён договор, и по телефону попросить его оформить покупку.

Таким образом, физические лица, получившие выход на биржу через брокера, могут купить любые облигации федерального займа с минимальными комиссиями. Но есть способы уменьшить их ещё больше, и даже заработать, получив специальный вычет.

ИИС и налоговый вычет

Преимуществом покупки ОФЗ можно считать дополнительную доходность в виде 13% по вычету индивидуального инвестиционного счёта (ИИС), а это при 400000 приносит до 21 % годовых. Как это сделать будет написано в отдельной статье.

Обратите внимание: ОФЗ-н (народные) нельзя покупать на ИИС

Облигации компаний

Доходность ОФЗ равная {year_ofzdohod} является эталоном «безрисковости». Справедливости ради стоит отметить, что возможна также покупка корпоративных облигаций, имеющих большую доходность, которая составляет от 6%, но может достигать и до 22% годовых. Примеры таких эмитентов можно найти на специальных сайтах, вот некоторые из таких долговых бумаг: Система АФК, РУСАЛ Братск, РусГидро и другие (цифры и эмитенты постоянно обновляются).

Виды

Существует два вида кассовых чеков: фискальные и нефискальные. На первый взгляд можно сказать, что различия между ними минимальны, так как оба они выдаются при покупке, но все-таки небольшая разница есть:

- Чек — это документ, который обязательно должен быть пропущен через ККМ, при этом он должен содержать:

- Название документа.

Название организации и ее адрес с индексом, ИНН.

Система налогообложения (СНО).

Точные дата и время совершения покупки.

Номер за смену.

Регистрационный (РН) и заводской номера (ЗН) кассового аппарата.

Номер накопителя.

Список купленных товаров и услуг, с указанной ценой и количеством.

Ставка НДС для каждого товара или услуги.

Итоговая сумма покупки и вид расчета (наличный или безналичный).

Ф.И.О. продавца.

Электронный адрес отправителя и адрес сайта налоговой службы.

Номер фискального документа (ФД) и фискального признака (ФП).

Код быстрого реагирования для электронной версии.

Пример того, как выглядит чек (с фискальным признаком документа):

Нефискальный чек – это обычная квитанция об оплате, которая не является прямым доказательством оплаты товара или услуги. Они обладают законностью только в том случае, если продавец применяет ЕНВД (Единый налог на вмененный доход). Расходы, заверенные нефискальным документом нельзя учесть.

Главное отличие состоит в наличии фискального признака, выдаваемый только тем кассовым аппаратом, который прошел регистрацию в налоговой. Все выбитые им чеки хранятся в памяти аппарата и изменить, обнулить содержимое кассовой машины продавец не вправе.

Такие чеки следует передавать в ФНС, а нефискальные в передаче не нуждаются и выдаются только покупателю. Налоговая инспекция тщательно следит за выдачей фискальных бланков, потому что со всей поступающей наличности платится налог на прибыль.

Индивидуальных предпринимателей и компаний обязуют предоставлять фискальные чеки, если они применяют упрощенную или основную систему налогообложения. Они используют кассовый метод, при котором доходы и расходы признаются только после того как денежные средства покинули или поступили в кассу или на расчетный счет. Поэтому для того чтобы отчитаться о своей деятельности необходимы чеки.

Если продажа товара или услуги произведена без выдачи чека, то на основании ч.6 ст. 14.5 КоАП РФ с юридического лица взимается штраф в размере от 5 до 10 тысяч рублей или выносится предупреждение. Для должностного лица сумма штрафа от 1,5 до 2 тысяч рублей.

Фискальный признак документа (ФП или ФПД) — что это значит?

В кассовом чеке можно обнаружить такие сокращения как:

- ФД.

- ФП.

- ФН.

Что это такое?

- ФД — фискальный документ. Это информация, представленная в виде кассового бланка строгой отчетности или подобных по установленным форматам.

- Фискальный признак документа (ФП или ФПД) — последовательность, состоящая из 10 цифр. Формируется десятизначный шифр с помощью специального прибора — фискального накопителя (ФН) и с помощью ключа для контроля подлинности данных.

- ФН — фискальный накопитель — программно-аппаратное шифровальное средство защиты данных. Оно содержит ключи ФП, обеспечивает образование ФП, запись данных и их хранение, проверку ФП, расшифровку и распознавание ФД.

Кассы в аренду с принтером чеков

МТС Касса 5” Готова к маркировке

Лучшая цена

Хит

- Аккумулятор: 3.7V/5200 mAh

- Бренд: МТС Касса

- В режиме ожидания касса работает: до 30 дней

- Вес: 500 гр

900 руб

Купить в 1 клик Подробнее

МТС Касса 7” Готова к маркировке

- Аккумулятор: 7.4V/2500 mAh

- Бренд: МТС Касса

- Вес: 765 гр

- Гарантия: 12 мес

900 руб

Купить в 1 клик Подробнее

МТС Касса 12” Готова к маркировке

- Бренд: МТС Касса

- Вес : 2.1 кг

- Интерфейсы: Wi-Fi, Bluetooth, 3G(опция), RS232C, USB (Type-A), LAN, RJ12 (денежный ящик)

- Количество символов в строке: 48 символов

900 руб

Купить в 1 клик Подробнее

МТС Касса 5” + эквайринг Готова к маркировке

- Аккумулятор: 3.7V/5000 mAh

- Бренд: MТС Касса

- Вес: 600 гр

- Встроенный фотосканер: 1D/2D

900 руб

Купить в 1 клик Подробнее

Отчет о закрытии смены

Каждый раз, когда заканчивается работа на кассе в рамках смены, нужно формировать отчет о закрытии смены. Чаще всего такой отчет делается один раз в день. Напомним, что смена на кассе не должна превышать 24 часа. Если смену не закрывать дольше суток, то касса перестанет формировать чеки. Чтобы снова начать продажи, нужно будет закрыть старую смену.

Что же отражается в отчете о закрытии смены? Во-первых, номер смены, дата и время закрытия смены, количество чеков, которые были сформированы в течение смены.

В-третьих, именно в отчете о закрытии смены появляется уведомление о том, что пора менять фискальный накопитель (ФН). Это произойдет, если до конца срока действия ФН осталось меньше 30 дней, либо его память заполнена на 99%.

И наконец, отчет о закрытии смены может содержать обобщенные сведения по продажам: на какую сумму продано товаров за смену, какая часть этой суммы получена наличными, а какая электронными средствами, общая сумма НДС по проданным товарам. Отметим, что в настоящее время указание этой информации в отчете о закрытии смены не является обязательным требованием, поэтому в отчете ее может и не быть. Но эти сведения всегда можно посмотреть в личном кабинете оператора фискальных данных, например, в личном кабинете «Контур.ОФД».