Инвестиции в золото

Содержание:

- Стоит ли инвестировать деньги в золото

- Пошаговое руководство по инвестированию в золото разными способами

- 3 фактора за золото

- Доходность инвестиций в драгоценные металлы

- Золотой эталон

- Способы вложить деньги в золото

- История цен на золото

- Частные инвестиции в золото — плюсы и минусы

- Золотые слитки Good Delivery

- В какой драгоценный металл лучше инвестировать

- Способы инвестиций в золото

- Способ 6: Продвинутый – купить опцион или фьючерс

- Заключение

Стоит ли инвестировать деньги в золото

Конечно, каждый сам вправе решить, стоит или нет вкладывать в золото. Но для большинства людей ответ будет положительным. Особенно выгодным окажется вложение, если покупка золота была сделана в спокойное время. При продаже в кризис или просто при нестабильной экономической ситуации можно в этом случае получить хорошую прибыль.

Руководство по инвестированию с золотом предлагает отдавать под этот инструмент примерно 5-10% от портфеля. Это позволит в случае кризиса спокойно пройти через сложное время, без необходимости предпринимать резкие и необдуманные поступки до наступления достаточно светлого периода.

Иногда рекомендуют сразу инвестировать деньги в золото и серебро. Это допустимо для диверсификации портфеля, но надо учитывать, падения интереса к серебру в последнее время и другие, связанные с этим драгоценным металлом, моменты.

Пошаговое руководство по инвестированию в золото разными способами

Для тех, кто только начал вкладываться в золото, составлены подробные инструкции. С чего начать, куда обращаться, и как происходит процесс инвестирования.

Покупка золотых слитков

- Определиться с банком, в котором осуществляются сделки со слитками.

- Посещение банка, выбор размера слитка (от 1 г до 10 кг), его осмотр на предмет целостности, отсутствия царапин и потертостей. Последующее его взвешивание.

- Покупка слитка.

- Получение собственного паспорта изделия и сертификата качества.

- Получение кассового ордера или чека, подтверждающего оплату. В чеке должна быть информация о массе слитка, количестве приобретенных изделий в штуках, № пробы, сертифицированный номер каждого изделия, а также общая сумма сделки.

- После получения на руки всех документов можно забрать слитки с собой и хранить их самостоятельно. Либо на месте арендовать банковскую ячейку, и оставить в ней изделия на хранение.

Открытие обезличенных металлических счетов

- Определиться с банком, в котором будет открываться счет. Для этого изучается информация о его репутации, и проверяется наличие лицензии. Это связано с тем, что металлические вклады не страхуются государством. При банкротстве организации деньги можно потерять.

- Осуществляется покупка не физического золота, а «виртуального». Та сумма, которую вкладчик внес на металлический счет пересчитывается на золото в граммах, по курсу того дня, когда осуществляется открытие вклада. Например, если 1 г золота будет стоить 3000 руб., а вкладчик внес 15 000 руб., на вкладе будет лежать 5 г золота. Через 1-2 года, допустим, 1 г золота будет стоить 4000 руб. Значит со вклада можно забрать уже 20 000 руб.

Покупка золотых монет

- Приобрести монеты из золота можно в коммерческих банках, в том числе в Сбербанке. Кроме того, покупку можно совершить у крупных дилеров или в магазинах Монетных Дворов (в последнем случае цена будет несколько дороже, чем в банках). Большинство покупателей предпочитают Сбербанк.

- Посетить отделение банка, выбрать подходящие монеты в специальном каталоге. Можно сделать это и онлайн.

- Предъявить паспорт, оплатить покупку, получить на руки монету. По желанию можно приобрести дополнительно герметичную упаковку для изделия. Она защитит монету от внешних воздействий.

- Приобретенное изделие можно забрать с собой, либо оставить в арендованной банковской ячейке.

Покупка акций золотодобывающих корпораций

- Покупка акций осуществляется на бирже, но только юридическими лицами. Физическое лицо может приобрести акции, но только через посредника – биржевого брокера.

- Из всех брокеров выбирается подходящий. Сделать это можно в базе данных Московской биржи. Выбор брокера осуществляется после изучения информации о его надежности, а также после ознакомления с его тарифами. Самый высокий тариф за проведение сделок – 0,5%, но можно найти и тех, чья комиссия составляет около 0,06%. Стоит иметь в виду, что комиссия берется за проведение каждой биржевой операции.

- Определиться с суммой, на которую будет осуществляться дальнейшая покупка акций. Минимальная сумма – 30 000 рублей. Некоторые брокеры назначают свою минимальную сумму, например, 100 000 рублей.

- Посетить офис брокера, заключить договор, открыть там же счет, на который в дальнейшем будут переводиться деньги для покупки акций. Большинство брокеров сегодня предлагают пройти все эти процедуры онлайн, находясь дома.

- После внесения нужной суммы на счет выбираются компании, чьи акции планируется приобрести.

- Далее осуществляется звонок брокеру с указанием какие купить акции и в каком количестве. Можно действовать и через терминал Quik (специальная программа), но это потребует некоторых навыков.

Покупка ювелирных изделий из золота

Самый простой вариант из всех описанных. Нужно посетить ювелирный магазин, выбрать понравившиеся вещи, оплатить покупку, получить на руки полагающиеся документы и забрать изделия с собой.

3 фактора за золото

Включение золота в портфель — может улучшить его характеристики. В первую очередь снизить риски (величину максимальной просадки и отклонения от среднего). В идеале — может дать дополнительную доходность.

Как то это не вяжется с предыдущим утверждением о том, что золото снижает суммарную прибыль?

Поясню.

Считается, что золото — это защитный актив. В моменты серьезных падений рынка акций, золото выступает тихой гаванью. И в неспокойные времена его стоимость возрастает.

Для выполнения такого сценария (рост золота при падении акции) — активы должны обладать отрицательной корреляцией.

Околонулевая корреляция показывает, что вероятность того, что золото стрельнет в очередной кризис — 50/50. С таким же успехом можно покупать бриллианты, серебро, соль, спички и гречу (греча вон за последний год выросла в несколько раз).

Кстати это все подтверждено статистикой. За последние крупнейшие кризисы (с 1929 года):

- акции в среднем падали на 47%;

- золото за этот период возрастало на 7.2%;

- облигации вырастали на 5%.

Нужно понимать, что указано изменение от пика до самого дна. Падение могло длиться несколько лет (в среднем 2-3 года).

Что все это значит для портфеля?

Владея портфелем на 100% состоящим из акций — инвестор испытал бы просадку в 47%.

Замена части акций на золото (допустим процентов на 50) снизило бы просадку портфеля более чем в 2 раза — до 22%.

А как можно получить увеличение доходности с использованием золота?

С помощью ребалансировки.

Допустим в кризис 2007-2008 гг рынок акций рухнул более чем на 50%. А золотишко в этом время дорожало на 40-50%. Инвестор мог бы скинуть часть подорожавшего актива и купить подешевевшие акции. Тем самым получив дополнительную доходность.

Как вели себя котировки акций и золота в кризис 2008 года

В теории звучит просто шикарно. Зафиксировал 50% прибыли по золоту, тут же купил акции в 2 раза дешевле! Профит 100%.

На практике это трудноосуществимо по ряду причин:

- поймать дно (или пик) котировок практически невозможно;

- ребалансируя портфель — инвестор продает только часть подорожавших активов.

- имея небольшое количество золота — выгода от таких действий будет минимально (буквально пара-тройка процентов к доходности).

Доходность инвестиций в драгоценные металлы

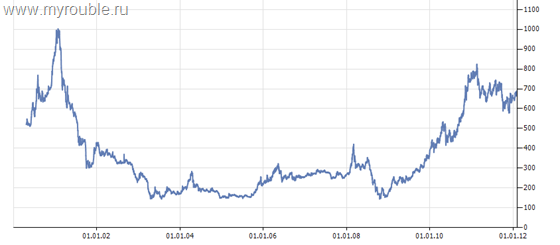

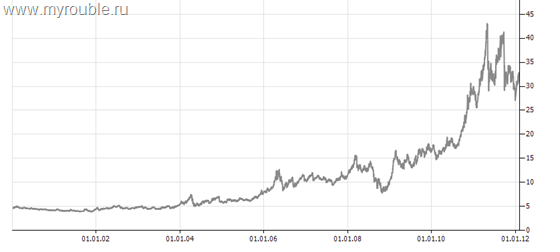

Чтобы оценить потенциальную доходность вложений в драг. металлы, рассмотрим статистику котировок ЦБ РФ за период с января 2003 по январь 2012 гг. Статистика по ценам на золото, платину, серебро и палладий приведена в таблице 1 (данные взяты на официальном сайте Банка России по состоянию на первый рабочий день каждого года).

Таблица1. Котировки драгоценных металлов по данным ЦБ РФ январь 2003 – январь 2012 гг., в рублях за 1 г.

Таблица1. Котировки драгоценных металлов по данным ЦБ РФ январь 2003 – январь 2012 гг., в рублях за 1 г.

График цен на золото по данным ЦБ

График цен на палладий по данным ЦБ

График цен на платину по данным ЦБ

График цен на серебро по данным ЦБ

Теперь, чтобы оценить динамику цен, рассчитаем доходность по каждому из металлов. Итоговые данные, показывающие доходность в % по отношению к прошлому году, приведены в таблице 2.

Таблица 2. Динамика цен на драгоценные металлы январь 2003 – январь 2012 гг., в %

Как видим из таблицы, за последний год все металлы, кроме золота, потеряли в цене. Особенно заметно подешевели платина и палладий (-11,5% и -15,96% соответственно), которые на протяжении предыдущих двух лет показывали хорошие результаты по росту цены. Серебро по итогам 2011 года потеряло всего чуть больше 1%.

Это нельзя рассматривать как тенденцию к дальнейшему падению цены, так как за первый месяц 2012 года серебро, платина и палладий демонстрируют стабильный рост.

Что касается незначительных минусов, отмеченных в 2005, то это отражает лишь незначительные рыночные колебания цены. Это хорошо видно на графике. А вот падение цен на серебро, платину и палладий по итогам 2008 года – это показатель общего спада рынка под влиянием мирового финансового кризиса. Этим же, собственно, обуславливается и падение цен, зафиксированное по итогам 2011 года. Так как рынок в прошлом году опять был несколько напряжен и нестабилен, то большинство игроков в ожидании новой волны кризиса не рисковало.

Что касается прогнозов, то все зависит от того, начнется ли кризис или нет. Однозначного мнения среди экспертов нет. Тем не менее, резкого падения цен на драгоценные металлы, скорее всего не будет. Возможны колебания, но в целом прогнозы положительны.

Отмечу, что максимально внимательно следует относиться к покупке палладия, его цена часто скачет: то в плюс, то в минус. Это заметно и по данным таблицы 2 и по графику котировок Банка России. Дело в том, что этот металл чаще всего используется для спекуляций на рынке.

Если рассматривать изменение цены на металлы по итогам 10 лет, то максимальную доходность демонстрирует серебро (+ 661%) и золото (+614,5%). Платина за 10 лет подорожала почти на 320%. А вот палладий – всего на 152%.

Этот показатель говорит о том, что в долгосрочной перспективе все металлы обеспечивают хорошую доходность и их покупка – очень выгодная инвестиция.

В заключение хочется сказать, что инвестиции в драгоценные металлы имеют ряд существенных преимуществ по сравнению с прочими финансовыми инструментами:

- Рынок драгметаллов более стабилен по сравнению с рынком ценных бумаг и вложениями в различные фонды, будь то ПИФы или ОФБУ.

- Покупка золота и серебра – отличный способ сбережения накопленного капитала от инфляции. Их цена, как правило, растет даже с опережением инфляции, что также позволяет получить определенный доход.

- Драгоценные металлы инструмент, активно используемый для диверсификации инвестиционного портфеля, когда инвестор хочет снизить риск от возможных потерь при покупке рискованных активов (акций, , ). Это их свойство делает их востребованными именно во время кризиса, когда инвестиции в фондовый рынок становятся очень рискованными.

В качестве недостатка можно назвать то, что от вложений в драгметаллы нельзя получить быстрой отдачи, они не могут обеспечить быстрого прироста капитала. Драгоценные металлы – инструмент, рассчитанный на долгосрочные инвестиции.

Золотой эталон

Многие жители не любят текущую денежную систему, так как её основа – фиантная валюта. Фиатные деньги – это деньги не обеспеченные ничем. По сути – это просто кусок бумаги. Если говорить простыми словами, доллар имеет стоимость, установленную правительством, а не чем-либо конкретным. Кроме того, государство имеет полное право добавлять и удалять деньги из денежной массы, что тоже влияет на цену.

Все мировые валюты были обеспечены золотом. Согласно золотому стандарту, у вас была возможность обратиться в банк с просьбой конвертировать бумажные деньги в золото по легальному курсу. А для того, чтобы власти печатали больше денег, этот металл был необходим для поддержки.

В моём сознании есть тот факт, который говорит о причине Великой депрессии. Главную роль в этой идее, очевидно, играет золотой стандарт. И неспроста. Ведь в те времена валюты были больше подвержены спекуляциям и девальвации. Это и послужило поводом отказа банков США от таких принципов. Сейчас ни одна страна не использует золотой стандарт. Однако до недавнего времени большинство специалистов экономической и политической деятельностей считали его заслуженной реликвией.

Способы вложить деньги в золото

Существует много способов вложить деньги в золото, и у каждого есть как плюсы, так и минусы. Минусы традиционных вложений — это высокие издержки, присущие таким операциям.

Варианты (основные) инвестиций в металл:

- Слитки,

- Инвестиционные монеты (+ памятные/коллекционные),

- ОМС,

- Ювелирные украшения и антиквариат,

- «экзотические» и опосредованные варианты.

Золотые слитки

Если средства вложить в золото путем приобретения слитков, нужно быть готовым к тому, что возникнет необходимость оплачивать их дальнейшее содержание, к примеру, охрану, причем нужно помнить, слитки при покупке облагаются НДС 18% от суммы сделки. Плюс при продаже — ещё 13% подоходного налога. Итого, чтобы что-то заработать, стоимость металла должна вырасти минимум выше 31%.

Инвестиции в слитки принято считать вложениями на долгосрочный период.

ОМС

Можно использовать обезличенные металлические счета – это хороший и надежный вариант, если главная задача инвестора – сохранить и обезопасить капитал от утраты или обесценивания. Но такой инструмент, как ОМС, не позволит вам за короткое время заработать на золоте, поскольку курс купли-продажи золота устанавливает банк, и разница между покупкой и продажей весьма существенна.

ОМС часто сопоставляют с валютным депозитом. На ОМС не распространяется действие закона о страховании банковских вкладов

Пополнить обезличенный счет можно путем совершения безналичного перевода с другого металлического счета, внесением драгоценных металлов в физической форме, приобретя металл (в обезличенной форме) за наличные по курсу банка.

В ряде редких случаев ОМС предлагаются с процентами.

Преимущество ОМС — отсутствие НДС. Впрочем, если закрывая счёт,вы пожелаете получить металл в виде слитка, а не его денежный эквивалент, то будьте готовы заплатить всё те же 18% НДС.

Инвестиционные и памятные монеты

Есть вариант покупки золотых инвестиционных монет. Это специальные монеты, ценные количеством содержащегося в них драгоценного металла.

С инвестиционными монетами работают многие крупные банки по всему миру. В России лидером в этом направлении является Сбербанк.

Монеты выгодны отсутствием НДС, При продаже платим 13% налога на доходы

Важно учесть, что покупка и продажа таких монет происходит по внутреннему курсу банка, дельта порой составляет значительную сумму, поэтому это опять же инструмент для длительных вложений

Стоит так же заметить, что банки очень придирчивы к состоянию выкупаемых монет.

Стоит заметить, что среди драгоценных бывают и памятные — коллекционные монеты. Ограниченный тираж, художественная ценность и высокая цена. Здесь помимо металла значение имеет нумизматическая ценность. Инвестировать в такие монеты нужно со знанием нумизматического рынка.

Интересные мысли и прогнозы по золоту от тов. Хазина (ещё от 13 года… посмотрите, что сбылось).

Ювелирные изделия и антиквариат

У любого ювелирного изделия к стоимости содержащегося в нём металла есть наценка, связанная с трудом ювелира, заводская наценка, логистика и т.д. Если смотреть на ювелирку как на инвестиции непосредственно в металл, то после покупки вы сразу теряете до 50% стоимости.

Да, это очень просто: зашёл в магазин и купил, да, внешне — это очень красиво и в трудные времена легко реализуемо, но, опять же для инвестирования не самый лучший вариант

Исключения — работы признанных мастеров, где имеется художественная ценность и антикварные изделия. Обычно со временем ценность таких активов увеличивается, но для того чтобы купить правильные украшения нужны знания данного рынка.

Акции золотодобывающих компаний

Удивительно, но даже в кризисы они зачастую растут. Золото — актив-убежище — универсальная валюта. Особенно это актуально в странах, сидящих на ресурсной игле. Нефть теряет в цене, золото растёт — мы это наблюдаем в кризисы 14 и 20 годов.

Данные на 30.05.2021

PLZL15951.5SELG46.71LNZL18450POGR26.6POLY1759.1

Чтобы купить акции — выбираем брокера и через него совершаем сделку. Регистрация у лидеров рынка доступна онлайн, как и пополнение счёта. Буквально несколько минут и вы уже можете инвестировать в «золотые» акции.

Например те, кто покупал акции золотодобывающих компаний в январе-феврале, уже в марте имели до 30% прибыли.

Прочие способы инвестирования

Опосредованными способами можно назвать:

- ETF — один из наиболее популярных и модных вариантов.

- Фьючерсы на золото.

- Структурные продукты, содержащие акции золотодобывающих компаний или иные бумаги, ассоциированные с золотом.

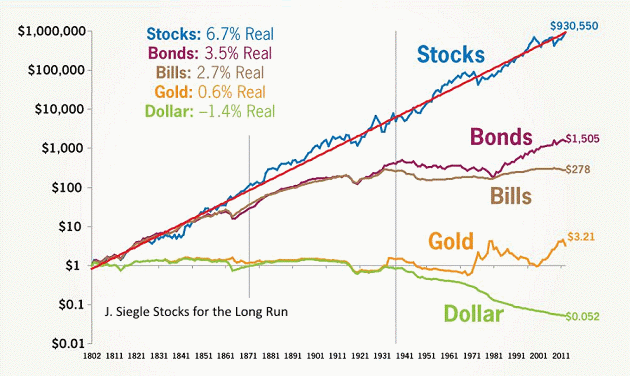

История цен на золото

Несмотря на завидную стабильность, в начале 70-х годов все-таки происходит мировой отказ от золотого стандарта и переход к курсам валют, регулирующихся рыночным спросом и предложением. Это позволило решить текущие проблемы, но вызвало новые, особенно заметные в последнее время – частные кризисы сотрясают экономики 21 века.

Поэтому базовая инвестиционная стратегия вложений в золото базируется на предпосылке, что основанный на нем стандарт в том или ином виде может вернуться, что вызовет заметное укрепление этого металла на рынке – ожидаемые сроки порядка 20-30 лет. Посмотрим, как вело себя золото по отношению к американскому рынку после отмены золотого стандарта:

Из графика довольно хорошо видно, как золото служило хеджирующим инструментом для американской экономики. Рост его котировок в 70-е годы (с небольшой коррекцией) совпал с просадкой и стагнацией американского индекса, которая закончилась в начале 80-х годов. С 2000 по 2012 годы рынок переживает два кризиса и не растет, в отличие от золота — к 2012 году оно выросло почти до 1800 долларов, т.е. в семь раз с начала 2000 года.

В кризис 2008 года металл сначала следует вниз за рынком, но прекращает падение раньше окончания кризиса и идет вверх. Так что в определенные временные отрезки инвестиции в золото могут быть довольно выгодными. В 2012 индекс акций выходит на исторические максимумы — и вполне логично начинается падение золота, перегретого предыдущим ростом.

Дополнительный интерес представляет информация о том, что известные золотые месторождения будут исчерпаны примерно через 20 лет, что может повлиять на увеличение цены. Конечно, инвестировать в золото все накопления весьма рискованно (особенно сравнивая его нынешнюю цену с 2000 годом), однако перевести в желтый металл небольшую часть сбережений все же вполне разумно.

Тем не менее, ряд крупных инвесторов вовсе избегает золота, поскольку само по себе оно ничего не производит — главным сторонником такого подхода является У. Баффет. И для такой позиции тоже есть немалые основания — график ниже показывает, что за 200 лет (1800-2000 г.) оно выросло лишь на величину инфляции и было гораздо менее доходным, чем даже консервативные облигации:

Вопрос про инвестиции в золото и как именно в него вкладывать, весьма интересен — человечество накопило приличный опыт работы с этим металлом, добавив к известным издревле и современные инструменты. К актуальным вариантам относятся: обезличенный металлический счет, акции золотодобывающих предприятий, покупка слитков, покупка инвестиционных и коллекционных монет, а также украшений (кольца, монеты), паевые и биржевые фонды. Рассмотрим их отдельно.

Частные инвестиции в золото — плюсы и минусы

Давайте сразу начнём с недостатков. Несмотря на однозначный оптимизм предыдущего раздела, золото всё-таки может упасть в цене. И весьма существенно. Если посмотреть на динамику курса за 100 лет, то мы увидим, что этот актив несколько раз «проваливался в глубокие ямы». Но, в целом, тенденция роста, всё-таки просматривается достаточно чётко. Хотя никогда не стоит забывать об инфляции – доллар начала 20 века и доллар наших дней имеют принципиально разную покупную способность.

Итак, основные минусы частной инвестиции в золото:

- рост только в долгосрочной перспективе;

- большой спред (разница между продажей и покупкой);

- включение НДС в стоимость слитков или монет;

- определённая сложность реализации по желаемой цене

Ну и, конечно же, никогда не стоит инвестировать в золотые ювелирные украшения, если только речь не идёт об исторических или дизайнерских раритетах.

А теперь стоит перечислить бесспорные преимущества такого инвестирования:

- гарантированное увеличение стоимости за 10-20 лет;

- высокая вероятность быстрого роста в период экономического кризиса;

- возможность использования для покупки и продажи золота так называемых металлических биржевых счетов;

- стопроцентная ликвидность практически в любой развитой стране

Также имеет смысл покупать акции предприятий, специализирующихся на добыче золота. Так как именно такие компании зачастую выплачивают акционерам достойные дивиденды, подтверждая стоимость акций золотым эквивалентом.

Золотые слитки Good Delivery

Основной товар на рынке профессионального золота – это слитки весом 12 кг качества Good Delivery. С килограммами вроде бы все ясно, разве что дорого. Но что такое Good Delivery?

В процедуре покупки-продажи физического золота самым главным элементом является оценка металла экспертом на подлинность. Золото – металл дорогой, и подделывать его выгодно.

Если учесть человеческий фактор и вероятность того, что даже специалист может ошибиться, вопрос о качестве встает еще острее.

Качество Good Delivery предполагает полное отслеживание всего жизненного цикла слитка.

Маркированный слиток выпускается сертифицированной компанией, затем перевозится в специализированное хранилище с аналогичной сертификацией, причем перевозка также осуществляется сертифицированным перевозчиком.

Каждое перемещение золота фиксируется, и оно никогда не покидает отлаженной системы.

Продажа слитков также не предполагает его фактической передачи на руки – слиток опять же хранится в системе. Как только какой-нибудь инвестор изъявляет желание забрать купленный слиток, золото сразу теряет в цене и попасть обратно может только путем обязательной переплавки.

Вроде бы все отлично. Мы уверены в качестве приобретенного золота. Но какие трудности ждут обычного инвестора при этом:

- Забирать слиток Good Delivery нельзя – только хранить в сертифицированном хранилище и перевозить специализированными компаниями.

- Стоимость целого 12-килограммового слитка на текущий момент – почти 600 тысяч долларов (около 38 млн. рублей). Сумма непомерная, особенно если золото приобретается как малая часть в диверсифицированном портфеле.

- Юридическое оформление на каждом этапе сложно провести самостоятельно.

Как купить слиток с небольшим капиталом

Глядя на всю ситуацию, можно сделать вывод о том, что профессиональный рынок золота только для крупных инвесторов. Но есть варианты и для тех, кто не готов вкладывать миллионы.

Существуют компании вроде BullionVault, GoldMoney или Hard Assets Allience. Они покупают целый слиток на 12 кг и реализуют его частями своим клиентам. При этом фактически золото остается в хранилище, а новый владелец получает только документы на актив.

Преимущества данного метода:

- Покупка-продажа доступна большому кругу мелких инвесторов. Сделка осуществляется через интернет, имеется простой доступ к счету.

- Инвестор получает в собственность физическое золото.

- Хранение сертифицировано и застраховано.

- Высокая ликвидность (свою долю можно продать буквально за сутки).

- Низкие спреды и комиссии.

- Отсутствие риска подделки металла.

Недостатки тоже есть:

- Доступа к самому слитку нет, разве что через исключение из системы Good Delivery.

- Необходимо выбрать действительно надежную компанию, с которой планируется заключение договора, поскольку всегда присутствуют неторговые риски.

Алгоритм покупки

Как происходит процесс приобретения слитка на примере компании BullionVault:

- Для открытия счета отправляем необходимые документы.

- Дожидаемся подтверждения, вместе с которым приходит подарок – 1 грамм золота, 1 доллар, 1 евро и 1 фунт стерлингов.

- Пополняем торговый счет и приступаем к сделкам. Площадка интуитивно понятна, поэтому сложностей возникнуть не должно.

Благодарю за внимание и надеюсь, что статья оказалась полезной для Вас. Подписывайтесь на обновления блога и делитесь материалом в соцсетях

До скорого!

В какой драгоценный металл лучше инвестировать

Когда инвестор хочет удобно и выгодно вложить деньги в драгоценные металлы, приходится отбросить редкие и сложные в реализации родий, рутений, иридий и осмий. Остаётся, как я её называю, «большая четвёрка»: золото, серебро, платина и палладий. Чтобы разобраться, в какой из металлов лучше инвестировать, для начала сравним их доходность за большой срок:

Конечно же, сразу бросается в глаза палладий. Этот металл за последние несколько лет значительно оторвался от золота и остальных

Высокая доходность палладия — его большой плюс, но обратите внимание на 2000 год — палладий дошёл до отметки 1700% доходности и сильно обвалился, процентов на 80%. Риски инвестирования в этот металл высокие, несмотря на то что в нынешних реалиях это дефицитный и очень востребованный в автомобильной отрасли металл

Золото оказалось на втором месте, его график намного спокойнее чем у палладия, самый большой обвал цен случился в 1980 году — тогда всем драгоценным металлам досталось. В 2013 году после окончания десятилетнего роста просадка доходности составила 35%. Именно в золоте страны предпочитают держать свои финансовые резервы, это о многом говорит.

На третьем месте платина. На графике этого не видно, но она долгое время была самым дорогим благородным металлом. Всё изменилось в 2015 году, когда спрос на платину начал падать из-за скандала с производителями дизельных автомобилей. Кроме того, из-за ужесточения экологических требований платину вытеснил более дешёвый и эффективный палладий. В общем, рынок платины переживает не лучшие времена, хотя перспективы есть — палладий слишком подорожал, в некоторых отраслях он отлично заменяется платиной.

Драгоценный металл с самым плохим результатом — серебро. Несмотря на это, серебро любит следовать за золотом и неплохо работает его заменой — графики коррелируют на 90%. Однако когда на рынках всё хорошо и драгметаллы в медвежьем тренде, серебро падает намного сильнее золота. В каком-то смысле это даже плюс, ведь серебро может давать более высокую доходность в любом направлении тренда. В итоге, серебро не очень подходит для многолетних инвестиций, но его покупка/продажа в удачный момент может быть намного более выгодной.

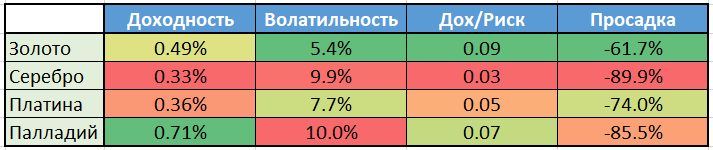

Мы посмотрели потенциальную доходность четырёх благородных металлов, но для полноты картины нужно сравнить и показатели инвестиционного риска:

По всем параметрам кроме доходности золото уверенно побеждает. Палладий и серебро самые рискованные, но палладий по доходности опережает в 3 раза. Пожалуй, тут стоит учесть различия в структуре спроса: серебро наполовину инвестиционный металл, палладий полностью промышленный — циклы роста и падения цен не совпадают. Показатели платины средние по сравнению с остальными драгметаллами.

Очевидно, что золото — лучший выбор для долгосрочных инвестиций в драгоценные металлы. Металлический портфель тоже имеет право на жизнь, но не все из них хорошо сочетаются между собой.

Например, золото и серебро в портфеле будут вести себя одинаково из-за высокой корреляции, это лишь повысит риски. Лучший компаньон для золота — это платина или палладий, так как они обладают высоким промышленным спросом и будут расти по другим причинам.

Что ж, мы разобрались с особенностями четырёх драгоценных металлов, теперь можно перейти к конкретике — в какой металл выгоднее инвестировать именно сейчас и почему.

Способы инвестиций в золото

Рассматривая базовые формы, выделим для себя 2 основных направления:

- Долгосрочные;

- Краткосрочные (до 5 лет).

Последние немного рискованней первых и перед тем, как все же решиться на это, просчитайте риски и изучите конъюнктуру рынка. В странах, где нацвалюта привязана к доллару или евро, риск немного больше, поэтому диверсификацию никто не отменял.

Классические формы инвестиций:

- Банковские слитки;

- Инвестиционные монеты.

И первые, и вторые могут реально принести прибыль. Это хороший способ страховки капитала от обесценивания, а также универсальная валюта во всем мире и на всех биржах. Трудно отказать себе в реальной возможности приумножить, сделать это можно при поддержке компаний или финучреждений.

Покупая металл в слитках или монетах, далее выбираем для себя один или несколько (грамотный подход 2-3 одновременных разноплановых вложения):

- Положить золото на банковский депозит. Ставка не большая (1,5-2%) минимум на год–два. Основной плюс — защита драгоценности и ее «работа на проценты».

- Торговля на бирже своими силами или через опытного брокера.

- Покупка не слитка или монеты, а ювелирных изделий. Плюс, в пополнении шкатулки драгоценностей, минус — потеря на цене, поскольку потом вы продаете готовое изделие намного дешевле, чем приобрели.

- Инвестиции в золотодобывающие компании, а топовые из них всегда входят в индекс-100 «Gold Miners».

- Купить коллекционные или инвестиционные монеты и постоянно искать им нового владельца через специальные площадки или аукционы; можно также дождаться ситуации, когда сами банки захотят выкупить изделия по более выгодной цене.

Золотые монеты

Хороший способ вложить деньги и начать получать прибыль завтра или через несколько месяцев — все индивидуально. Но стоит понимать, что во время продажи надо уплатить 13% на прибыль, поэтому изначально рассчитывается бюджет для покупки золотой монетки, а затем ее собственник сам или с помощью кого-то отправляется на поиски подходящего клиента.

Особо редкие нумизматические экземпляры через время можно продать намного дороже, чем номинальная стоимость металла и самой работы, особенно если постоянно заниматься поиском покупателя. И, что главное, рост цены на коллекционные и инвестиционные монеты, как на короткое, так и долгое время практически гарантирован. Особенно, если речь идет о лимитированных коллекциях. Но можно пассивно зарабатывать и каждый день, самостоятельно выходя на биржу или с помощью опытного брокера.

Торговля на бирже

Популярная финансовая пара «золото — доллар», «золото — евро» или еще какая-нибудь валюта встречаются на мировых биржах. Как правило, не имея опыта за плечами, торговлю слитком лучше доверить брокеру. Хотите попробовать силы самостоятельно? Добро пожаловать в демо-режим онлайн-биржи. Выбирая площадку, оцените ее ликвидность, рейтинг, отзывы и срок работы на рынке.

Заметно, что «новички» предлагают крутые условия, но в момент вывода средств и/или прибыли, полученной от торговли золотом или чем-то другим, предложения остаются предложениями. И как же актуальна в этой ситуации фраза о том, что не все то золото, что блестит.

Обезличенные металлические счета

Важный момент: при открытии обезличенного металлического счета начисление процентов происходит с учетом мирового рынка, но и это не самая большая беда — в случае введения в банк временной администрации слитки могут остаться там навсегда, ведь фонд госстрахования не покрывает такие риски. И тогда довольствоваться надо будет золотом для бедным — солнечными лучами.

Выбирайте банк осознано, обращая внимание на «привлекательные» условия и предоставляемые гарантии, а также проанализируйте все моменты (сумма, время работы, средний процент и т.д.) инвестиций. Инвестиции в серебро происходят реже чем в золото, что связано с более низкой ценой и не такой сильной привязкой к рынку

Способ 6: Продвинутый – купить опцион или фьючерс

Этот вариант для искушенных инвесторов. По уровню риска срочные инструменты находятся где-то там между акциями и форексом. Но это единственный реальный способ наворотить миллионы за несколько удачных сделок вне зависимости от стоимости базового актива. Достаточно здравого ума и трезвого расчета.

Опцион – это производный финансовый инструмент, позволяющий купить базовый актив по оговоренной ранее цене. Это не то безобразие, что творится у брокеров бинарных опционов, а полноценный биржевой актив.

Фьючерс – это почти то же самое, но продавец и покупатель обязаны заключить сделку, какой бы ни оказалась цена базового актива. В случае же с опционом продавец может не использовать свое право и не продавать инструмент, если цена его не устраивает.

Цена на сами опционы и фьючерсы меняется в зависимости от базовой цены актива, его перспектив на рынке и объема самих деривативов. Ну, например, если золото дешевеет, то дорогие опционы становятся не выгодны продавцам, и они экстренно от них избавляются. А если цена растет, то предприимчивые покупатели могут перекупить дешевые опционы и получить золото по стоимости ниже рынка.

Заключение

Итак, господа, сделаем выводы. Инвестиции в золото – хороший вариант сохранить и приумножить средства для людей, которые предпочитают надёжность и основательность и при этом готовы терпеливо ждать прибыли.

Вклады в драгметаллы практически всегда окупаются – главное, выбрать правильную стратегию и грамотно распределить капитал по нескольким инвестиционным направлениям.

Команда нашего журнала желает читателям высокодоходных вкладов и надёжных партнёров! Ждём комментариев и оценок. До новых встреч!

Автор статьи: Александр Бережнов

Предприниматель, маркетолог, автор и владелец сайта «ХитёрБобёр.ru» (до 2019 г.)

Закончил социально-психологический и лингвистический факультет Северо-Кавказского социального института в Ставрополе. Создал и с нуля развил портал о бизнесе и личной эффективности «ХитёрБобёр.ru».

Бизнес-консультант, который профессионально занимается продвижением сайтов и контент-маркетингом. Проводит семинары от Министерства экономического развития Северного Кавказа на темы интернет-рекламы.

Лауреат конкурса «Молодой предприниматель России-2016» (номинация «Открытие года»), молодежного форума Северного Кавказа «Машук-2011”.