Расчёт ндфл: формула расчета

Содержание:

- НДФЛ: налоговая база

- НДФЛ в 1С

- Как посчитать НДФЛ от зарплаты: формула

- Как посчитать подоходный налог с зарплаты?

- Порядок исчисления НДФЛ

- Как рассчитать подоходный налог в калькуляторе — инструкция

- Пример расчета подоходного налога с вычетами для 2020 года

- Налог на доход физлица – что это?

- Что необходимо знать бухгалтеру?

- Примеры исчисления для 2019 года

- Ставки НДФЛ в России

- Ставки НДФЛ с 01.01.2021. Прогрессивная шкала налогообложения

- Как посчитать проценты на калькуляторе

- Переплата НДФЛ

- Итоги

НДФЛ: налоговая база

Прежде, чем понять, как рассчитать налог, необходимо познакомиться с таким важным понятием, как налоговая база. Это характеристика применима для каждого объекта налогообложения (например, дохода) и призвана измерить этот объект, другими словами – выразить его количественно. Как только подходит к концу год (текущий, календарный) иной временной налоговый промежуток, налоговая база получает определение. Каждый из типов налогов имеет свой обязательный период, который будет исчисляться месяцем, тремя месяцами (кварталом), годом и так далее. При этом налоговый период способен дробиться на несколько сроков отчёта, в конце каждого из которых организация-агент будет уплачивать авансовые платежи по налогам.

Как узнать этот период? Моментом создания любой организации будет считаться тот день, когда она государственно зарегистрирована. Если это произошло не в начале календарного года, то первым периодом налогообложения будет считаться время до конца года. Например, фирма начала свою деятельность 1 декабря 2016 года. Тогда её первый налоговый период – с 1 декабря 2016 по 31 декабря 2017 года. Если же до конца года организация прекратила своё существование и была ликвидирована, налоговым периодом будет промежуток времени с начала года и до того дня, когда ликвидация была официально признана.

Организации, получившие статус налоговых агентов, должны произвести выплату средств в казну государства в срок, не позднее одного дня, следующего за днём выплат. Разумеется, что выплаты учитываются бухгалтерией, фиксирующей такие моменты, как:

- Поступающий на имена сотрудников доход от труда.

- Суммы полагающихся работникам из-за жизненных ситуаций различного характера вычетов.

- Исчисления, уже рассчитанные для отправки в казну страны.

- Средства, фактически отправленные в бюджет.

Для предоставления отчетности используют специализированные бланки, форма которых устанавливается государством. Выплата в бюджет обсуждаемой налоговой разновидности физическими лицами производится не позднее 15 июля.

Согласно статье 210 НК России, определяя налоговую базу, в неё включают такие формы доходов плательщиков:

- денежная;

- натуральная;

- материальная.

Для каждого из этих видов предусмотрены свои ставки по налогам, поэтому и налоговая база рассчитывается по-своему для каждой формы. Таким образом, налоговая база является величиной, с помощью которой можно рассчитать сумму налога, умножив её на налоговую ставку. Величина налоговых исчислений, помноженная на единицу, которой измеряют налоговую базу, называется налоговой ставкой.

Налоговая ставка — это обязательный элемент и основной критерий для подсчёта любого налога, установленный НК РФ

НДФЛ в 1С

При расчете НДФЛ в программе 1С:ЗУП необходимо выполнить такие настройки:

- проверить, чтобы стандартные вычеты применялись нарастающим итогом в течение налогового периода;

- проанализировать, верно ли указаны коды доходов, поскольку они будут отражаться в отчетности по НДФЛ;

- настроить налогообложение НДФЛ по каждому виду начислений и удержаний.

НДФЛ нужно рассчитывать по каждой сумме фактически начисленного дохода за каждый месяц отдельно. Налог начисляется различными документами в зависимости от вида дохода — отпуском, больничным листом, начислением зарплаты и др.

При закрытии месяца по зарплате в документе «Начисление зарплаты и взносов» будут отражаться все суммы доходов, предоставленных вычетов, а также рассчитанных и удержанных налогов. Эти сведения отражаются как в бухгалтерском, так и в налоговом учете, то есть попадают в соответствующие регистры налогового учета.

На основании этой информации формируется отчетность в ИФНС, например, справки по форме 2-НДФЛ или расчет 6-НДФЛ. В дальнейшем можно воспользоваться возможностями передачи данных сразу из программы через сервис 1С:Отчетность, который входит в ИТС ПРОФ.

Как посчитать НДФЛ от зарплаты: формула

Для определения величины отчислений в бюджет используется формула:

Налог = С* НБ, где

НБ – налоговая база;

С – ставка, выбранная в зависимости от факта резидентства.

Подоходный налог определяется нарастающим итогом с начала года. Для расчета НБ используется формула:

Д – сумма доходов с начала года, облагаемых по ставке 13% (для нерезидентов – 30%);

В – сумма вычетов, положенных гражданину по законодательству (стандартного, имущественного, социального).

Для определения величины налога применяется формула:

НДФЛ с начала года = НБ с начала года * 13%.

Для определения размера подоходного налога за текущий месяц используется правило:

НДФЛ за месяц = НДФЛ с начала года – НДФЛ в сумме за предыдущие месяцы.

Важно! Подоходный налог всегда определяется в полных рублях. Копейки отбрасываются по правилам математического округления

Как посчитать подоходный налог с зарплаты?

Существует несколько разновидностей налогооблагаемой базы, которые напрямую влияют на ставку исчисления НДФЛ:

- Зарплата наемных работников-граждан Российской Федерации;

- Доход учредителей, акционеров предприятий, фирм;

- Заработок лиц, находящихся в пределах страны менее полугода, так называемых нерезидентов;

- Прибыль от вкладов в банках, выигрышей в лотереи или получения иных денежных призов.

Можно ли самостоятельно произвести подсчет суммы взноса НДФЛ и составить декларацию о доходах? Для этого необходимо предельно точно высчитать все доходы за весь налоговый период.

Если общий доход, полученный за календарный год менее, чем 280000 рублей, таким налогоплательщикам законом предусмотрены налоговые преимущества — вычеты на несовершеннолетних детей, возврат средств за покупку имущества и некоторые другие. Эти суммы вычитаются из общей, а получившийся остаток и берется в качестве налогооблагаемой базы.

Сколько процентов от зарплаты составляет подоходный налог?

В нашей стране НДФЛ с зарплаты, полученной прибыли от имущественных сделок и доходов с дивидендов составляет 13% для граждан РФ и 30% для населения, не имеющего Российского гражданства. Эти цифры закреплены в налоговом законодательстве.

Многие граждане пользуются налоговыми льготами. Самая распространенная из них — льгота на детей, применение которой регламентируется ст. 218 НК России.

Налоговые скидки на детей могут получить как родные, так и приемные родители. Данная льгота предоставляется и попечителям ребенка до восемнадцати лет. Работники предоставляют в организацию, где они трудятся, документы ребенка и правильно составленное заявление на налоговые льготы. В подавляющем большинстве случаев, работодатель самостоятельно подает данные о сотрудниках-льготниках в налоговую и пенсионный фонд.

На ребенка, достигшего совершеннолетия, но продолжающего очное обучение в любом учебном заведении, вычет также распространяется. Для этого нужно ежегодно подавать в бухгалтерию предприятия справку с места учебы, которая удостоверяет статус студента. При изменениях, связанных с окончанием учебы, льгота перестает быть актуальной.

Матери-одиночке полагается двойной вычет. Эта же ставка может быть применена к одному из родителей (опекунов) детей, если второй по месту работы не платит данный налоговый вычет.

Срок перечисления подоходного налога с заработной платы

Налог с заработной платы удерживается бухгалтерами организации

Важно, чтобы средства со счета предприятия вовремя попали в бюджет, поскольку нарушения сроков караются, согласно ст. 123 Налогового Кодекса, пенями и штрафами

Подоходный налог, как и сама зарплата, начисляется раз в месяц. С 01.01.2016 г. вступили в силу изменения в ст. 223 и 226 НК РФ. Теперь сборы с доходов физлиц должны быть перечислены в бюджет не позже, чем в день, следующий за датой реальных выплат заработной платы. Крайний срок перечисления платежей с отпускных и листов нетрудоспособности — последний календарный день месяца их исчисления. НДФЛ с авансов не выплачивается.

Какая сумма не облагается налогом при расчете зарплаты?

Налогом не облагаются следующие начисления:

- Пособия сотрудницам по беременности и родам;

- Всевозможные дотации;

- Выплаты по уходу за ребенком до полутора лет декретницам;

- Материальная помощь до четырех тысяч рублей в год;

- Алименты, выплачиваемые на основании судебного решения;

- Командировочные расходы и суточные компенсации;

- Стипендии;

- Пособия по безработице;

- Социальные пенсии и прочие доплаты.

НДФЛ с листков временной нетрудоспособности, а также с отпускных, исчисляют, взяв за основу средний заработок работника.

Налоги с аванса по зарплате

Здесь нужно понять разницу между двумя понятиями — дата получения заработной платы и дата фактической уплаты дохода.

В первом случае речь идет о дне, когда произведен окончательный расчет дохода за календарный месяц. Во втором — день фактического поступления денег на счет сотрудника или получения зарплаты в кассе предприятия.

Статья 226 НК России гласит, что удержания налогов производятся из фактически выплаченных сумм. Однако, из разъяснений чиновников следует, что данные вычеты должны осуществляться лишь раз в месяц. Таким образом, аванс, если только дата его оплаты не совпадает с последним днем текущего месяца, не подлежит уплате НДФЛ .

Порядок исчисления НДФЛ

Алгоритм расчета подоходного налога состоит из двух последовательных шагов:

- Определение налоговой базы – суммы трудовых доходов физического лица, подлежащих налогообложению, уменьшенной на размер вычетов, положенных гражданину по законодательству.

- Выбор ставки – зависит от факта резидентства физического лица.

Если за последние 12 месяцев человек находился в РФ более 183 дней (включая выезды до полугода в образовательных и лечебных целях), он считается резидентом, а его трудовой доход облагается по ставке 13%. В противном случае используется повышенная ставка – 30%.

Существуют четыре категории нерезидентов, для которых используется ставка 13%: высококвалифицированные специалисты, беженцы, граждане, работающие по патенту, и выходцы из стран ЕАЭС.

Важно! Резидентсво определяется на каждую дату перечисления подоходного налога, при его изменении сумма бюджетных обязательств пересчитывается

Как рассчитать подоходный налог в калькуляторе — инструкция

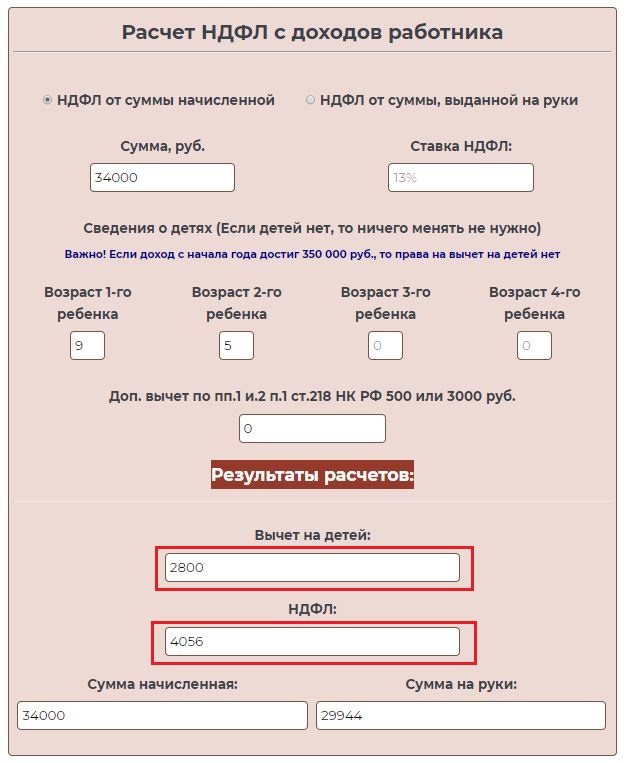

Как выше было сказано, калькулятор позволяет посчитать НДФЛ при различных исходных данных.

Пошаговая инструкция:

- Шаг 1 — в поле 1 отметьте нужный вариант расчета (если известна сумма, которую посчитал работодатель до налогообложения, то выберите левый вариант; если известная сумма, которая выдана на руки, то выберите второй вариант).

- Шаг 2 — в поле 2 укажите известный доход (начисленную или полученную на руки).

- Шаг 3 — если есть дети, то заполните поле 3 — укажите возраст всех ваших детей, включая совершеннолетних и несовершеннолетних (поле 3 не нужно заполнять, если у вас нет детей, если ваш доход с начала года достиг 350000 руб.).

- Шаг 4 — если вам положен дополнительный вычет 3000 руб. на основании пп.1 п.1 ст.218 НК РФ или 500 руб. на основании пп.2 п.1 ст.218 НК РФ, то укажите его размер в поле 4.

Налоговая льгота 500 руб. или 3000 руб. положена только особым категориям лиц, перечисленных в НК РФ

Обратите внимание можно указать только один вариант — либо 500, либо 3000. Если положены обе — укажите большую

Если никакие льготы вам не положены, то достаточно указать нужный вариант расчета в начале онлайн калькулятора и сумму в рублях.

После заполнения нужных полей калькулятор производит автоматический расчет.

- В строке 5 вы увидите размер вычета на детей с учетом заполненных сведениях о возрасте в поле 3.

- В строке 6 показан подоходный налог с учетом всех вычетом.

- В строке 7 отражается величина дохода, начисленная работодателем до удержания НДФЛ.

- В строке 8 — величина дохода, которую получает физическое лицо на руки после удержания 13 процентов.

Ниже на примерах даны пояснения, как правильно рассчитать НДФЛ в калькуляторе, как заполнить его поля в зависимости от исходных параметров.

Формулы, как посчитать 13 процентов от суммы на руки и начисленной

Если известна величина заработка до обложения НДФЛ и с нее нужно удержать налог и посчитать сумму к выплате на руки, то формулы следующие:

НДФЛ с начисленного дохода = Доход нач. * 0,13

Доход на руки = Доход — Доход нач.

Если известна величина заработка, выданная на руки после удержания с него налога, то для расчета налога и начисленной суммы используются следующие формулы:

НДФЛ с суммы на руки = Доход на руки * 0,13 / 0,87

Доход начисленный = Доход на руки + НДФЛ

Примеры расчета НДФЛ с зарплаты

Варианта расчета два:

- Известна начисленная сумма, нужно рассчитать подоходный налог, который подлежит удержанию.

- Известна выданная на руки сумму после налогообложения, нужно рассчитать налог, который удержан работодателем.

Без льгот

С начисленной суммы:

Работнику рассчитана зарплата в размере 28546 руб. Детей у него нет, льготы не положены. Требуется рассчитать, какой налог следует удержать, а также размер выплаты на руки сотруднику.

Заполняем строки калькулятора:

- 1 — выбираем левый вариант расчета;

- 2 — вносим 28456;

- 3, 4 — ничего не меняем.

Итоги вычислений:

- НДФЛ = 28456 * 0,13 = 3699.28;

- Зарплата на руки = 28456 — 3699.28 = 24756.72.

С суммы на руки:

Сотрудник получил зарплату 34500 руб. и хочет знать, какой подоходный налог с него удержал работодатель.

Заполняем строки калькулятора:

- 1 — выбираем правый вариант расчета;

- 2 — вносим 34500;

- 3, 4 — не меняем.

Итоги вычислений:

- НДФЛ = 34500 * 0.13 / 0.87 = 5155.17;

- Начисленная зарплата = 33500 + 5155.17 = 39655.17.

С вычетами на детей

С начисленной суммы:

У работника двое детей: 10 и 15 лет. Бухгалтер посчитал его зарплату за октябрь 2020 в размере 46800 руб., при этом с начала 2020 года работнику начислено суммарно 280000 руб. Нужно узнать, какой налог следует удержать и сколько денег выплатить сотруднику на руки.

Заполняем строки калькулятора:

- 1 — выбираем левый вариант расчета;

- 2 — вносим 46800;

- 3 — для 1-го ребенка указываем 15, для второго — 10;

- 4 — не меняем.

Результаты вычислений:

- вычет на детей = 1400 + 1400 = 2800;

- НДФЛ = (46800-2800) * 0.13 = 5720;

- Зарплата на руки = 46800 — 5720 = 41080.

От суммы на руки:

У сотрудника трое детей: 3, 15 и 20 лет. За ноябрь 2020 он получил на руки 34000 руб. (С начала года заработок составил 3200000 руб.). Рассчитаем размер подоходного налога, удержанного с зарплаты, и изначальный начисленный доход.

Заполняем строки калькулятора:

- 1 — выбираем правый вариант расчета;

- 2 — вносим 34000;

- 3 — для 1-го ребенка указываем 20, для второго — 15, для третьего — 3;

- 4 — не меняем.

Результаты вычислений:

- вычет на детей = 0 + 1400 + 3000 = 4400 (на первого не положен, так как ему больше 18 лет);

- НДФЛ = (34000 — 4400) * 0.13 / 0.87 = 4422.99;

- Зарплата на руки = 34000 + 4422.99 = 38422.99.

Пример расчета подоходного налога с вычетами для 2020 года

Предлагаем два примера расчета НДФЛ в онлайн калькуляторе — в первом случае известна посчитанная бухгалтером заработной платы и нужно посчитать размер подоходного налога, который нужно вычесть, во втором случае дана величина зп, выданная работнику, из которой уже вычтен налог, и следует рассчитать его величину.

13 процентов от начисленной заработной платы

Работнику назначена заработная плата за март 2020 года в размере 34 000. У сотрудника двое детей — 5 и 9 лет. Иных прав на вычеты нет.

В калькуляторе построчно вписываем:

- 1 — отмечен левый пункт;

- 2 — 34000 (зарплата до налогообложения);

- 3 — 9 и 5 (возраст первого и второго ребенка);

- 4 — 0 (нет права на другие вычеты, кроме детского).

Результаты:

Детский вычет = 2800 (по 1400 на каждого ребенка), Налог = 4056 руб.

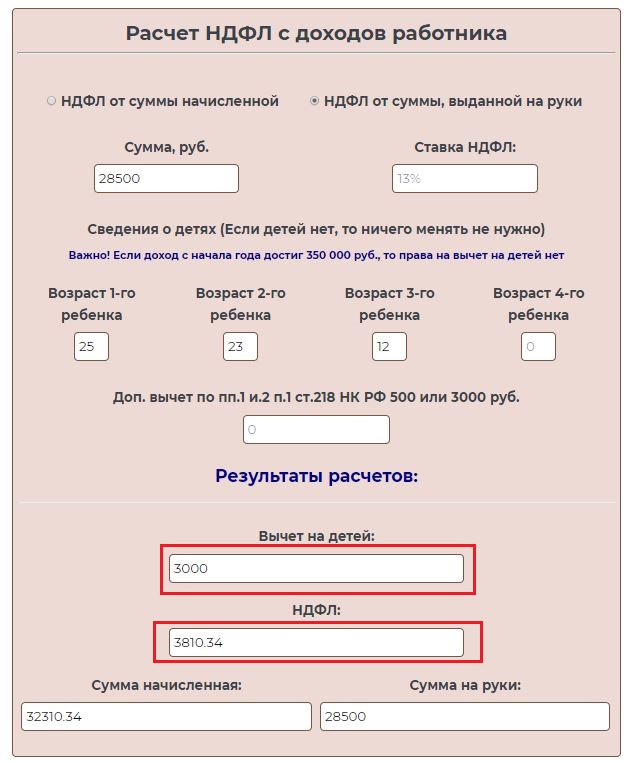

13 процентов от суммы зарплаты на руки

Работник получил на руки 28500 руб., из этой суммы уже вычтен подоходный налог, и сотрудник хочет знать его размер. У него трое детей в возрасте 25, 23 и 12 лет.

В калькуляторе заполняем следующие поля:

- 1 — отмечен правый пункт;

- 2 — 28500 — (полученная зарплата);

- 3 — 25, 23 и 12 (возраст первого, второго и третьего ребенка, несмотря на то, что на старших вычет уже не положен, их возраст также нужно указать для правильного определения размер вычета на младшего);

- 4 — 0.

Результаты:

Вычет = 3000 руб. (на третьего). Налог = 3810.34 руб.

Расчетные формулы

Если известна начисленная величина зарплаты и нужно рассчитать от него 13 процентов для удержания, то используется формула ниже.

Если известна выплаченная величина заработной платы и нужно рассчитать от нее 13 процентов удержанных, то используется формула ниже.

Налог на доход физлица – что это?

Физические лица, получающие доход (денежные средства) обязаны отказаться от его части в пользу государственного бюджета по установленной ставке. Эта отчуждаемая часть и считается подоходным налогом, который является прямым и основным для всего населения России.

Отметим, что такой налог платят не только лица физические, но и юридические

Расчёт суммы, которая полагается для уплаты в государственную казну, производится на основании двух базовых величин:

- налоговой (финансовой) базы;

- налоговой ставки.

Поговорим об этих важных понятиях.

Характеристики налоговой базы

Для каждого типа дохода (объекта налогообложения) применяется такая характеристика, как налоговая база. Она необходима, чтобы измерить такой объект, выразить его количественно. По сути, налоговая база является набором доходов, с которых взимаются прямые налоги. В конце каждого налогового периода (месяц, три месяца, год или иные временные рамки) определяется налоговая база.

Существует система – налоговый учёт, обобщающая данные для определения налоговой базы. Каждая организация в статусе налогового агента самостоятельно формирует такую систему учёта. Это необходимость, установленная законодательно. Все организации-плательщики несут ответственность за своевременность, достоверность и прозрачность налоговой информации. Согласно НК РФ, существует два метода учёта налоговой базы: кассовый и накопительный. В первом случае учитываются фактические доходы, которые уже получены. Накопительный метод учитывает не сами деньги, а права на них. То есть, если организация ещё не получила средства, но имеет право на их получение, за доходы будет принят именно этот факт.

Согласно статье 210 НК России, в налоговую базу включаются три формы доходов плательщиков: материальная, натуральная и денежная

При этом для каждой формы финансовая база будет рассчитана отдельно, так как каждый вид доходов имеет свои ставки. Налоговая база – это величина, помогающая в расчётах суммы подоходного налога. Чтобы её рассчитать, нужно умножить базу на налоговую ставку.

Налоговые ставки в Российской Федерации

Налоговая ставка – это величина налоговых исчислений, помноженная на единицу, которой измеряют налоговую базу. Это обязательный элемент и основной критерий для подсчёта любого налога, установленный законодательно.

Таблица 1. Налоговые ставки в РФ

Ставка

Значение

13%

Ставкой в стандартные 13% процентов облагается доход физических лиц, не важно, будь то полученные в качестве оплаты труда средства или деньги за продажу квартиры. С наступлением 2015 года данная ставка стала действительна и для выплаты дивидендов

Обратите внимание, финансовая база для отчисления по дивидендам определяется отдельно от других поступающих средств, подлежащих обложению по стандартной ставке.

9%

9% снимается с денег, поступающих в виде выпущенных до наступления 2007 года ипотечных облигаций

Эта же ставка действительна для средств, поступающих к учредителям управляющего ипотечным покрытием союза, которые были приобретены в результате покупки сертификатов на участие ипотечное, совершенной до наступления 2007 года.

15%

Нерезиденты Российской Федерации, являющиеся физическими лицами, имеющими доли в компаниях, расположенных и работающих в России, следовательно, и получающих тут средства, облагаются ставкой в 15% от суммы поступившего дохода.

30%

Прочие доходы нерезидентов, не включенные в предыдущий пункт, облагаются налогами в размере 30%.

35%

35% снимается с полученных гражданами денежных выигрышей за участие в любого рода мероприятиях, а также по процентам сделанного банковского вклада.

Что необходимо знать бухгалтеру?

Формула расчета подоходного налога регламентирована Налоговым кодексом Российской Федерации в следующих статьях:

- 210 – о налоговой базе,

- 217 – о необлагаемых налогами доходах,

- 218 – 221 – о вычетах,

- 224 – 226 – о ставках и расчетах.

Официально работающие граждане, находящиеся на территории Российской Федерации более 183 дней за последний год (с учетом выездов по улучшению здоровья и для обучения сроком до полугода) считаются резидентами и выплачивают налог в размере 13 % от суммы дохода. Иначе придется выплачивать 30% от всех поступлений в казну страны.

Среди лиц, которые не являются резидентами, но имеют право платить только 13%, выделяют:

- беженцев,

- граждан, работающих по патенту,

- специалистов высокого уровня квалификации,

- уроженцев стран ЕАЭС.

Резидентство проверяют каждый раз, когда подсчитывают НДФЛ.

Налог выплачивается за следующие поступления средств:

- заработную плату,

- премии,

- материальные поощрения,

- отпускные и пособия по временной нетрудоспособности,

- больничные листы.

Расчет налога выполняется в два этапа:

- вначале определяется налоговая база (НБ) – рассчитывается совокупный доход работника за истекший год с учетом законных вычетов.

- проверяется факт резидентства работника.

К вычетам, необлагаемым налогом относятся:

- стандартные вычеты, предоставляемые работающим родителям, инвалидам, опекунам.

- социальные, полагающиеся на обучение, лечение или взносы за пенсию,

- имущественные, начисляемые за операции с недвижимостью с правом собственности более 3 лет,

- инвестиционные, получаемые за ценные бумаги или прибыли от вклада.

Полный перечень вычетов описан в 217 статье Налогового Кодекса Российской Федерации. Самые распространенные из них – алименты, пенсии, государственные пособия, донорские вознаграждения, гранты за научную деятельность.

Примеры исчисления для 2019 года

Ниже разобрано несколько примеров расчета подоходного налога от различных выплат работника:

- заработной платы с учетом вычетом и без них;

- зарплаты к выплате.

Как начисляется с зарплаты без учета вычетов

Исходные данные:

Рассчитаем подоходный налог Е. А. Аксеевой. Она зарабатывает 40 тыс. в месяц, а в мае 2019 года получила премию в 10 тыс. за хорошую работу.

Рассчитаем, какую сумму ей необходимо направить в бюджет РФ за период январь — май:

Расчет:

- 40000*4 + 10000 = 170000 заработала Е. А. Аксеева за данный промежуток времени с учетом премии.

- 170000*0,13 = 22100 рублей – подоходный налог, который необходимо внести.

- 170000 – 22100 = 147900 – получит на руки.

С заработной платы сотрудников с детьми

В статье 218 НК РФ приведён полный список вычетов, которые может получить работник. Узнав сумму льготы, можно легко рассчитать, какой НДФЛ удерживается с зарплаты. Следует отнять от заработной платы необлагаемую величину, затем умножить полученное число на 0,13 (ставка для резидентов РФ).

Пример:

Исходные данные:

- 40 тыс. начислено за март 2019 года;

- трое детей 5 лет (вычет 3000, так как он третий в семье), 15 лет (1400 – так как он второй) и 25 лет (льгота не положена).

Расчет:

- НДФЛ = (40000 – 1400 – 3000) * 0,13 = 4628.

- ЗП на руки = 40000 – 4628 = 35372.

С дохода, выданного на руки после удержания

Работодатель для удобства работников часто называет размер заработной платы уже после удержания НДФЛ. Определить размер отчисления можно двумя формулами:

- С вычетом налога получается, что сотрудник получает 87%. Таким образом,общая зарплата = Выданная на руки сумма / 87%.

- Определить размер налога можно, умножив на 0,13 сумму, полученную на руки.

Пример:

Исходные данные:

А. А. Дмитриев узнал на собеседовании, что работодатель планирует выдавать ему «чистыми» 60 тыс. рублей.

Расчет:

Вычислим размер полной зарплаты до налогообложения, а также удержанный налог:

- Полная заработная плата = 60000 / 0,87 = 68965,51 рублей.

- Удержанный от зарплаты налог = 60000 * 0,13 / 0,87 = 8965,51 рублей.

То есть удержанный НДФЛ составляет 8966 (округляем по правилам математики) рублей.

Ставки НДФЛ в России

Для резидентов РФ

| Виды денежных поступлений | Подоходный налог, проценты |

| Поступления от трудовой деятельности (зарплата, оплата в отпуске и прочее) | 13 % |

| Доходы индивидуальных предпринимателей от бизнеса | 13 % |

| Дивиденды | 13 % |

| Выручка от продажи недвижимости и прочего имущества | 13 % |

| Проценты по банковским вкладам | 35 % |

| Выигрыши и призы в лотереях, розыгрышах, викторинах (более 4000 рублей) | 35 % |

| Доходы от экономии на процентах при получении займа (к примеру, беспроцентный займ) | 35 % |

Для нерезидентов России

| Виды денежных поступлений | Налог на доход, проценты |

Поступления от трудовой деятельности (зарплата) для:

|

13 % |

| Доходы индивидуальных предпринимателей от бизнеса | 30 % |

| Дивиденды | 15 % |

| Выручка от продажи недвижимости и прочего имущества | 30 % |

| Доход от процентов по банковским вкладам | 30 % |

| Выигрыши и призы в лотереях, розыгрышах, викторинах (более 4000 рублей) | 30 % |

| Доходы от экономии на процентах при получении займа (к примеру, беспроцентный займ) | 30 % |

| Поступления от трудовой деятельности (зарплата) для прочих иностранцев | 30 % |

Отвечают эксперты специально для сайта Сашки Букашки:Правильно ли, что в России НДФЛ платят работодатели?

Константин Человечков генеральный директор компании Сайтоник (Екатеринбург)

На мой взгляд, это пережиток. При современным уровне автоматизации, вполне можно передать обязанность по оплате НДФЛ работникам. По аналогии с тем, как сейчас вводят налог на самозанятых. Это повысит сознательность населения как налогоплательщиков и упростит жизнь малому и среднему бизнесу — будет меньше затрат на бухучет, меньше поводов для «наездов» со стороны налоговой.

Александр Данилов генеральный директор ООО «Коворкинг Вест»

Для работодателей такое положение создает лишнюю нагрузку. Ведь нужно контролировать:

- Сроки выплат НДФЛ в бюджет, они не должны отличаться от даты выплаты зарплаты более чем на 1 день.

- Сроки предоставления справки в ФНС о выплаченных суммах, при нарушении которых начисляется штрафные санкции.

- Предоставлять работникам справки 2-НДФЛ.

- Учитывать в начислениях НДФЛ льготы и вычеты, предоставленные работникам по закону.

Для работников, за которых выплачивается НДФЛ, это также невыгодно — ведь они распоряжаются меньшими суммами, чем могли бы. Однако для государства такое администрирование поступлений в бюджет средств ООО и ИП, которых насчитывается 7989717 шт легче, чем для 78 миллионов работающих.

Дмитрий Лицентов директор ТД Галерея (Москва)

Я, как директор предприятия, считаю, что это неправильно, когда работодатель платит налоги за сотрудника. Налоги с зарплаты должен платить сам сотрудник.

Во-первых, сотрудник будет видеть, сколько он тратит на «пенсию», «медицину», «страховку» и так далее.

Во вторых, это снимет часть нагрузки с работодателя, по расчету, контролю, оплате отчислений с зарплаты.

Как следствие, снимет с предпринимателей ответственность и множество походов по налоговым органам.

Уж поверьте, нам, предпринимателям: у нас есть чем заняться. Я часто слышу, что медицина в России бесплатная, но по факту это совсем не так: каждый работающий человек платит за «бесплатную» медицину из своего кармана и, даже при средней зарплате, в год получается не маленькая сумма. Я бы искренне хотел, чтобы сотрудники платили сами налоги с зарплаты и видели, во сколько реально они обходиться работодателю.

Ставки НДФЛ с 01.01.2021. Прогрессивная шкала налогообложения

Согласно НК РФ (в ред. Федерального закона от 23.11.2020 № 372 — ФЗ) с 01.01.2021 изменяется основная ставка НДФЛ, она составит 13%, пока совокупность налоговых баз не превысит 5 000 000 рублей. После превышения этой налоговой базы, сумма налога составит 650 000 рублей (5 000 000 х 13%) + 15% от разницы между фактической налоговой базой и 5 млн. рублей.

| Группы налогоплательщиков | Размер налогооблагаемого | Налоговая ставка |

|---|---|---|

| Группа 1 | до 204 тыс. руб. включительно | 0% |

| Группа 2 | от 204 тыс. руб. до 5 млн руб. | 13% с суммы, превышающей 204 тыс. руб. |

| Группа 3 | От 5 000 001 руб. до 10 млн руб. | 623,5 тыс. руб. + 15% с суммы, превышающей 5 млн руб. |

| Группа 4 | От 10 000 001 руб. до 100 млн руб. | 1 373,5 тыс. руб.+ 25% с суммы, превышающей 10 млн руб. |

| Группа 5 | От 100 000 001 руб. и выше | 23 873,5 тыс. руб.+ 35% с суммы, превышающей 100 млн. руб. |

Для , предусмотрены следующие особенности:

-

от продажи (кроме ) и долей в нем, стоимость имущества, полученного по , а также страховые выплаты и выплаты по пенсионному обеспечению будут облагаться по 13% независимо от величины полученных средств (пп. «б» п. 10 ст. 1 проекта);

-

для любых выигрышей и призов в рекламных конкурсах, играх и мероприятиях сохраняется ставка 35%;

-

останутся прежними и специальные положения для процентов по облигациям с ипотечным покрытием (ставка 9%), для доходов по ценным бумагам российских организаций (ставка 30%).

Как посчитать проценты на калькуляторе

Как найти процент от числа, используя калькулятор? Сделать это можно несколькими способами:

- Введите исходное число. Оно равно 100%. Нажмите на умножение, а затем введите процент, который нужно высчитать, и клацните на значок %. Чтобы рассчитать стоимость скидки на кофе, как в первом примере, нажмите следующую комбинацию: 263 × 6%.

- Если нужно отыскать сумму с вычетом процентов, введите число, которое будет равно 100%, клацните минус, укажите численное выражение процента и нажмите на %. В этом случае пример с кофе выглядит так: 263 – 7%.

- Также вы можете сложить проценты, как во втором примере с депозитным счетом: 340 000 + 5%.

Переплата НДФЛ

Что делать, если заплатили лишнее? Когда произошло ошибочно большее перечисление суммы налога компания может сама вернуть излишне уплаченное своему работнику. Это возможно, когда налоговый период не закрыт: компания должна обратиться в инспекцию и сообщить о случившемся факте.

Когда период закрыт, работник должен обратиться в инспекцию самостоятельно, принести документы, которые подтверждают переплату, а также написать заявление о возврате.

Чтобы рассчитать подлежащее оплате, надо знать сумму налога. Как прибавить НДФЛ к сумме зарплаты? Самый простой способ: сложить зарплату и налог и вычислить 13 процентов. Должна получиться сумма перечисленного налога. Если получилось гораздо меньше, то, возможно, был применен вычет либо допущена ошибка в перечислении.

Итоги

При получении в налоговом периоде облагаемых НДФЛ доходов необходимо: уточнить по этому виду дохода налоговую ставку, рассчитать налоговую базу (с учетом вычетов) и исчислить сумму налога (налоговую базу перемножить со ставкой налога).

При получении нескольких видов доходов, облагаемых по разным ставкам НДФЛ, исчисление налоговой базы производится отдельно по каждому виду доходов.

Действующее законодательство предполагает обязанность граждан уплачивать подоходный налог со всех видов поступлений, включая оклад за трудовую деятельность. Компания-наниматель выполняет функции налогового агента: определяет сумму бюджетных отчислений и переводит их в государственную казну. Чтобы не допустить ошибок и не иметь проблем с контролирующими органами, бухгалтер организации должен четко понимать, как высчитать НДФЛ из зарплаты.