Займы для исправления кредитной истории

Содержание:

- Если данные недостоверны

- Что такое кредитная история?

- Что такое кредитная история

- Если были нарушения

- Вина заемщика

- Что делать, если ваша КИ полностью испорчена

- Что делать, если исправить кредитную историю не получается

- Как исправить кредитную историю, если в ней есть ошибки

- Существенная просрочка

- МФО которые выдают займы с любой кредитной историей:

- Обходите стороной МФО

- Несостоятельность

- Как узнать, почему падает кредитный рейтинг?

Если данные недостоверны

Бывают неприятные ситуации, когда данные из полученного отчета недостоверны, например:

- кредит вы оформляли, но давно уже погасили;

- вы не оформляли кредита вообще.

В первом случае, необходимо обновить информацию по займам. Для этого придется обратиться к кредитору и потребовать, чтобы он внес исправление как можно быстрее. Для ускорения получения ссуды, возьмите справку о погашении. Проследите за тем, чтоб справка содержала всю информацию о полученном кредите, а также печать организации и подписи должностных лиц.

Во втором случае необходимо обращаться в правоохранительные органы. Они смогут проследить, какое именно кредитное учреждение подало подобные данные, и затребуют необходимые документы. Возможно, произошла банальная ошибка, но есть практика, что в таких ситуациях возбуждаются уголовные дела по мошенничеству.

Что такое кредитная история?

Кредитная история – это история долговых обязательств гражданина, которая отображает актуальные или ранее использованные кредитные услуги.

Кредитная история содержит следующую информацию:

- Рейтинг кредитуемого лица, который определяется количеством скоринговых баллов. Как правило, при выдаче кредитных продуктов финансовые организации отталкиваются от рейтинга. Уровень баллов определяет возможность одобрения заявки, а также условия предоставления кредитных услуг. Чем выше рейтинг заёмщика, тем более выгодные условия кредитования могут быть предоставлены, к примеру низкая процентная ставка или более крупная сумма денежных средств.

- Раздел «Кредитные договоры», в котором определены действующие и закрытые договоры кредитования между финансовой организацией и гражданином. Каждый договор содержит наименование банка-кредитора, статус кредитной услуги, кредитный лимит, наличие или отсутствие задолженности и платёжный статус.

- Раздел «Заявления на кредит» – обращения гражданина в финансовые организации с целью получения кредитных услуг. Каждое обращение содержит наименование банка, статус кредитной услуги, размер (лимит) кредитования, а также решение по заявке (отказ или одобрение). Наличие одобренных заявок не определяет наличие действующих кредитных договоров, так как заёмщик имел возможность отказаться от предоставленного займа.

- Раздел «Кто запрашивал мою кредитную историю?» содержит список финансовых организаций, которые запрашивали кредитную историю гражданина, а также дату формирования каждого запроса.

- Раздел «Судебные решения» – наличие или отсутствие судебных решений.

Что такое кредитная история

Под кредитной историей (КИ) понимается информация о заемщике, в качестве которого может выступать как физическое, так и юридическое лицо, описывающая его взаимоотношения с различными финансовыми организациями. Различают положительную и отрицательную КИ. Первая выступает аргументом в пользу сотрудничества с данным клиентом, а вторая нередко выступает причиной отказа в выдаче кредита или микрозайма.

Кредитная история или кредитный рейтинг обычно включают следующие сведения о заемщике:

- Персональная информация. Она включает ФИО, ИНН, реквизиты паспорта и других личных документов, позволяющие достоверно идентифицировать заемщика.

- Данные о взятых ранее кредитах, включая ссуды в банках и микрозаймы, полученные в МФО.

- Обобщенная информация о финансовой дисциплине клиента, которая включает случаи просрочек по текущим выплатам, невыполнение обязательств и существующие на данный момент задолженности, в случае их наличия.

При обращении в финансовую организацию не рекомендуется утаивать информацию о существовавших ранее или текущих проблемах во взаимоотношениях с банками или МФО. Предоставленные клиентом данные проверяются, а выявление обмана наверняка приведет к отказу в оформлении кредита.

Проблемная кредитная история заемщика резко снижает вероятность положительного решения при попытке взять кредит в банке. Для микрофинансовых организаций этот фактор также выступает аргументом против сотрудничества с потенциальным клиентом, хотя и не играет такой серьезной роли. В любом случае, возможностью улучшить кредитный рейтинг пренебрегать не стоит, так как это существенно увеличивает возможности заемщика на сегодняшнем финансовом рынке.

Причины плохой кредитной истории

Основными причинами для внесения в кредитную историю сведений, негативно влияющих на репутацию заемщика, являются:

Невыплата кредита банку или МФО. Это нарушение считается наиболее тяжелым. В случае, если долг пришлось взыскивать по суду и при помощи судебных приставов, независимо от результатов этого процесса, вероятность оформления кредита в банке становится практически нулевой;

Просрочка по регулярным платежам на срок более месяца. Вероятность получения кредита банке в этом случае невелика. При обращении в МФО оформить микрозайм вполне реально, так как критичным для подобных организаций становится просрочка от 2-3 месяцев;

Просрочка по регулярным платежам на срок от 5 до 30 суток. Данное нарушение финансовой дисциплины считается незначительным

Более серьезное внимание уделяется ему в ситуации, когда просрочки становятся постоянными и часто повторяются;

Просрочка по регулярным платежам на срок до 5 суток. Сведения о подобных проступках вносятся в КИ не всегда

При рассмотрении заявки от заемщика они обычно также не принимаются во внимание.

Принимая решение о том, как лучше и эффективнее осуществлять улучшение кредитной истории, необходимо сначала узнать ее. Дело в том, что далеко не всегда КИ бывает испорчена по вине самого заемщика. В некоторых случаях просрочки в платежах связаны с техническими проблемами банка или незаконными действиями мошенников.

Как узнать свою кредитную историю

Сегодня получить сведения о собственной кредитной истории достаточно просто. Для этого необходимо воспользоваться одним из следующих способов:

- Обратиться в бюро кредитных историй (БКИ). Это организации, которые специализируются на сборе информации о заемщиках и предоставлении ее банкам и непосредственно гражданам. Сегодня на российском рынке работает более двух десятков БКИ, наиболее крупными из которых являются Национальное БКИ, Эквифакс и Объединенное кредитное бюро. Они предоставляют информацию как по интернету, так и при личном визите клиента, причем один запрос в течение года заемщик имеет право сделать бесплатно.

- Посетить офис банка, выступающего агентом БКИ. Практически все крупные российские финансовые организации являются агентами БКИ. Однако, предоставление сведений в этом случае не является бесплатным. Обычная величина расценок находится в пределах от 500 до 1200 рублей.

- Воспользоваться онлайн-сервисами БКИ, банков или специализированных ресурсов. Услугу по предоставлению сведений о КИ в интернете предлагают сегодня различные ресурсы, посвященные финансовой тематике. Она также является платной и обойдется клиенту примерно в 500-750 рублей.

Учитывая распространенность мошеннических схем, связанных с оформлением кредитов на подставных лиц, рекомендуется проверять кредитную историю, как минимум, 1 раз в год. Это позволит оперативно выявить возможные проблемы и принять необходимые меры для исправления ситуации.

Если были нарушения

Когда факт о нарушениях достоверен, необходимо подумать о том, как восстановить кредитную историю.

Самое первое, что вы должны предпринять – это погасить все действующие задолженности. Аргументы по типу: “Там были нечеловеческие проценты”, “Я уже выплатил в три раза больше” не действуют, так как, заключая кредитный договор, вы принимаете все его условия с самого начала. Иными словами, финансовая безграмотность не освобождает вас от ответственности.

Есть смысл восстановления своей репутации, если у вас есть постоянная работа и стабильный доход. Попробуйте, для начала, оформить кредитную карту с небольшим лимитом или потребительский кредит на минимальную сумму в самом Сбербанке. Если вам откажут, придется обращаться к другим кредиторам:

- кредитные учреждения;

- магазины с оформлением товара в кредит или рассрочку;

- микрофинансовые организации.

Таким образом, взятые и погашенные своевременно новые займы могут улучшить вашу деловую репутацию. Некоторые банки считают приоритетной историю за последний год, другие – за 6 месяцев. Кто-то учитывает срок давности по всем полученным кредитам, который составляет 3 года.

Вина заемщика

Кредитную историю можно испортить просрочками платежей, микрозаймами и частыми заявками на кредит.

Просрочки могут быть открытые (действующие), если вы прямо сейчас не платите по кредиту и закрытые (исторические). Это если вы пропускали платежи в прошлом, но после этого продолжили выплату. С исторической просрочкой кредит еще может быть одобрен. С действующей — никогда. Единственный способ исправить просрочки в кредитной истории — погасить их, перекрыть исправно выплаченными кредитами.

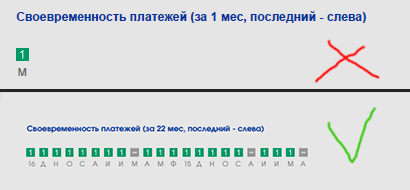

Два фрагмента кредитной истории НБКИ. Зеленые квадраты — платежи с разбивкой по месяцам. В верхнем примере заемщик отдал деньги через месяц. Для банка это непоказательный срок. В нижнем примере заемщик платил кредит 22 месяца — с таким сроком можно судить о платежной дисциплине. При прочих равных у второго заемщика больше шансов получить деньги в банке.

Два фрагмента кредитной истории НБКИ. Зеленые квадраты — платежи с разбивкой по месяцам. В верхнем примере заемщик отдал деньги через месяц. Для банка это непоказательный срок. В нижнем примере заемщик платил кредит 22 месяца — с таким сроком можно судить о платежной дисциплине. При прочих равных у второго заемщика больше шансов получить деньги в банке.

Что касается микрозаймов — они считаются «дорогими» по процентной ставке, и «маргинальными» по природе. Кто станет регулярно выплачивать кредиты на 5000 — 10000 рублей под 700% годовых? Только ненадежный заемщик, который не умеет планировать своих расходов. Банки к таким заемщикам относятся с опаской, не выдают больших кредитов, вовсе отказывают в одобрении.

Много заявок на кредит, которые вы подали одновременно, могут отрицательно сказаться на решении банка. они означают, что вам слишком сильно нужны деньги и вы не особенно разборчивы в выборе партнера. Если вы создали 10 заявок за месяц и по 9 получили отказ, вероятность отказа по 10 заявке — 99,99%. Исключения: заявки на автокредит или ипотеку, если вы подаете ее через автосалон или застройщика. Банки понимают, что вы готовитесь совершить крупную покупку, и не засчитывают заявки в другие банки, как негативный сигнал.

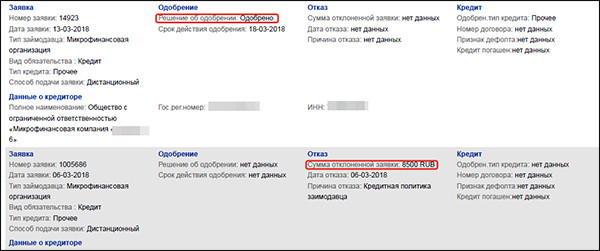

Заявка, которую банк одобрил и заявка, которую банк отклонил.

План действий

Активные просрочки нужно закрыть. Затем нужно совершить 12 — 18 своевременных выплат. Они «перекроют» негативное влияние просрочек. По микрозаймам нужно сделать паузу. И взять за правило не более 1 — 2 микрозаймов в год. Лучше — отказаться от них совсем. Заявку подавать следует только в три банка одновременно. Выбрали банки, оформили заявку. Посмотрели решение. Если везде отрицательно, выждали месяц, подали три другие заявки. Так вы избежите «автоматических» отказов.

Что делать, если ваша КИ полностью испорчена

Процесс восстановления сложный, требующий времени, сил и нервов. Но всё возможно, если есть большое желание. Разъясним по пунктам, что должен делать человек в сложившейся ситуации:

Полностью разобраться с долгами (крупными и мелкими).

Выстроить чёткий финансовый план, который включает доходы и расходы

Важно, чтобы расходы не превышали доходы.

Если по каким-либо причинам гражданин становится неплатёжеспособным лицом, обратиться в банк с разъяснением сложившейся ситуации. Такой подход поможет смягчить условия по выплатам, если вы обратитесь заранее с подтверждающими документами (так называемый процесс реструктуризации задолженности).

Попробовать в «Сбере» улучшить историю

Для этого в вашем арсенале есть всевозможные способы: микрозаймы, ссуды, которые положительно повлияют на рейтинг, и шанс увеличивается в несколько раз.

Виды кредитов в Сберегательном банке

|

Название кредита |

Сумма |

Ставка |

Решение о выдаче или срок действия |

|

Кредит «Удачный» |

До 5 млн руб. |

От 11,9 % |

До 2 минут |

|

Кредит с поручителем (для молодёжи или пенсионеров) |

От 30 тыс. руб. |

От 11,9 % |

До 2 минут |

|

Рефинансирование кредитов (уменьшение ставки и платежей) |

До 3 млн руб. |

От 12,9 % |

До 5 лет |

|

Кредит для клиентов, ведущих личное хозяйство |

До 1,5 млн руб. |

17 % |

До 5 лет |

Что делать, если исправить кредитную историю не получается

Алексей Волков, директор по маркетингу Национального бюро кредитных историй, в интервью РИА Новости:

Даже если не получилось исправить кредитную историю описанными выше методами, шанс на восстановление отношений с банком и получение займа остается.

Улучшить свою репутацию можно:

- открыв в банке, где предстоит взять кредит, срочный вклад или текущий счет. Кредиторы гораздо охотнее идут навстречу заемщикам, которые сотрудничают с ними и доверяют свои деньги;

- получать зарплату на карту банка-кредитора. Такой вариант будет еще лучше, чем открытие вклада. Банк получит подтверждение, что у потенциального заемщика есть стабильный доход, и возможность его контроля;

- представить банку дополнительные гарантии в виде имущественного залога или поручителя. Бояться этого не нужно, если вы уверены в собственной платежеспособности. Обеспечение поможет привлечь кредит на значительно более выгодных условиях, так как банк таким образом сможет минимизировать свои риски.

Как можно убедиться, плохая кредитная история редко является непреодолимым препятствием для привлечения нового кредита. Практика показывает, что даже заемщики с минимальным рейтингом могут рассчитывать на заем, хоть и на менее привлекательных условиях. В любом случае, перед тем как обратиться в банк, следует внимательно ознакомиться со своей историей и запросить Персональный кредитный рейтинг. Это не только расширит знания о своих возможностях, но и поможет выбрать банк, который не откажет при запросе кредита.

ПЕРСОНАЛЬНЫЙ КРЕДИТНЫЙ РЕЙТИНГ (ПКР)

Инструмент самостоятельной оценки шансов на получение кредита

Как исправить кредитную историю, если в ней есть ошибки

-

Исправление кредитной истории, испорченной в результате технического сбоя или ошибки

Такая ситуация является самым простым вариантом для восстановления качества. Как правило, кредитор, по вине которого появилась недостоверная информация, сам заинтересован в ее исправлении. Коль скоро кредитная история формируется именно кредитором (то есть банком, выдавшим кредит), необходимо написать заявление на исправление кредитной истории с изложением претензии. Кредитная история будет исправлена самим кредитором. Еще надежней действовать через бюро кредитных историй, которое после заявления об оспаривании недостоверное записи само проводит проверку и связывается с кредитором.

-

Исправление кредитной истории, пострадавшей в результате действий мошенников

Такое случается, когда злоумышленникам удается оформить кредит по украденному паспорту или данным из него. В последнее время в связи с взрывообразным распространением информации такие случаи нередки.

Именно поэтому специалисты советуют регулярно проверять кредитную историю, чтобы вовремя заметить манипуляции и предпринять действия по исправлению кредитной истории.

Если заемщик обнаружил, что в его истории есть записи о кредитах, которые он не брал, следует немедленно известить об этом организацию, выдавшую кредит, и быть готовым доказать свою непричастность. Своевременное извещение поможет не только быстро исправить кредитную историю, но и предотвратить возможные рецидивы.

В том случае, если в банк по каким-то причинам обращаться неудобно, есть установленная законом процедура оспаривания информации субъектом кредитной истории (то есть самим заемщиком):

1) Он должен подать в БКИ, где хранится недостоверная информация, заявление о внесении в нее изменений или дополнений.

2) В этом случае бюро в течение 30 дней проводит проверку оспариваемых сведений, направляя соответствующий запрос в адрес источника формирования, однако и в этом случае решение о том, изменить кредитную историю или нет, принимается непосредственно кредитором, то есть в случае обоснованности претензий источник исправляет кредитную историю. При этом на время проверки напротив оспариваемой записи делается соответствующая пометка.

Существенная просрочка

В зависимости от того, какая именно кредитная организация оформляла займ, будет зависеть и то, какая именно задержка будет считаться грубым нарушением. Таким образом, если одни допускают возможность просрочки на месяц, другие негативно будут относиться к клиенту только в том случае, если он просрочит займ на срок более трех месяцев.

Если гражданин был отнесен к недисциплинированным заемщикам, скорее всего, он будет испытывать трудности при сотрудничестве с небольшими банками, так как там постоянно нуждаются в клиентах и готовы выдавать кредиты гражданам на особых условиях. Таким образом, при допущении продолжительных и регулярных просрочек следует попробовать восстановить кредитную историю, используя новый необременительный кредит.

Параллельно ухудшению кредитной истории увеличится и количество небольших кредитов, которые потребуются для того, чтобы ее исправить. Но в любом случае следует брать только такие займы, которые потом получится отдать, учитывая возможную процентную переплату. Не стоит также отправлять в банковские учреждения одновременно несколько заявок. Кредитные организации часто рассматривают это как наличие у соискателя срочной потребности в деньгах, а это является лишним поводом к отказу.

Лучше проверить собственный кредитный рейтинг, воспользовавшись скорингом, то есть специальной статистической системой оценки заемщика. Если отказ по кредиту объявляется быстрее, чем человек заполняет анкету, скорее всего, речь идет именно о скоринге.

Преимущественное большинство современных банков пользуются алгоритмом, который был разработан FICO, когда за каждый данный гражданином ответ начисляется определенное количество баллов. В том случае, если общее количество баллов не достигает 600, человеку автоматически отказывают. Также существуют специальные онлайн-сервисы, с помощью которых осуществляется расчет личного скоринга, но в основном они платные.

Еще один популярный финансовый инструмент, с помощью которого можно улучшить кредитную историю – это карта. Банки на сегодняшний день довольно активно выпускают кредитные карты, довольно мягко относясь к оценке платежеспособности граждан, которым они выдаются. В этом случае гражданину нужно будет делать небольшие покупки и возвращать суммы, которые были потрачены, на протяжении беспроцентного периода. Но в этом случае следует крайне внимательно относиться к прочтению договора и внимательно просчитывать риски. При халатном отношении к задолженности по кредитной карте в итоге можно оказаться в долговой яме.

Для вас одобрен кредит!

Беспроцентный период в большинстве современных компаний никоим образом не затрагивает снятие наличных и проведение транзакций, а в случае пропуска проценты будут начислены на всю сумму, которая была потрачена с момента покупки. В большинстве случаев процентная ставка по картам приблизительно в два или даже три раза превышает ставку по стандартным займам.

МФО которые выдают займы с любой кредитной историей:

Первый займ — бесплатно!

Сумма: до 30 000 р. Срок: до 30 дней.

% в день: от 0%. Возраст: от 21 лет.

Документы: Паспорт. Одобрений: 99%.

Получение:

Возьми займ на карту под 0% и выиграй смартфон

Сумма: до 15 000 р. Срок: до 30 дней.

% в день: от 0%. Возраст: от 21 лет.

Документы: Паспорт. Одобрений: 85%.

Получение:

Первый займ под 0%

Сумма: до 30 000 р. Срок: до 30 дней.

% в день: от 0%. Возраст: от 21 лет.

Документы: Паспорт. Одобрений: 89%.

Получение:

Сумма: до 30000 р. Срок: до 30 дней.

% в день: от 0,00%. Возраст: от 18 лет.

Документы: Паспорт. Одобрений: 88%.

Получение:

Сумма: до 100 000 р. Срок: до 365 дней.

% в день: от 0,5%. Возраст: от 18 лет.

Документы: Паспорт. Одобрений: 99%.

Получение:

Первый займ БЕСПЛАТНО

Сумма: до 100 000 р. Срок: до 365 дней.

% в день: от 0%. Возраст: от 21 лет.

Документы: Паспорт. Одобрений: 90%.

Получение:

Сумма: до 30000 р. Срок: до 21 дней.

% в день: от 0,00%. Возраст: от 18 лет.

Документы: Паспорт. Одобрений: 98%.

Получение:

Сумма: до 30 000 р. Срок: до 60 дней.

% в день: 1%. Возраст: от 18 лет.

Документы: Паспорт. Одобрений: 93%.

Получение:

Сумма: до 15 000 р. Срок: до 30 дней.

% в день: 1%. Возраст: от 21 лет.

Документы: Паспорт. Одобрений: 99%.

Получение:

Сумма: до 100 000 р. Срок: до 48 недель.

% в день: 0.27%. Возраст: от 21 лет.

Документы: Паспорт. Одобрений: 98%.

Получение:

Лиц. №: 2110177000478

Сумма: до 80000 р. Срок: до 126 дней.

% в день: от 0,00%. Возраст: от 18 лет.

Документы: Паспорт. Одобрений: 85%.

Получение:

Сумма: до 60 000 р. Срок: до 30 дней.

% в день: от 0,76%. Возраст: от 18 лет.

Документы: Паспорт. Одобрений: 73%.

Получение:

Сумма: до 70000 р. Срок: до 90 дней.

% в день: от 0,49%. Возраст: от 18 лет.

Документы: Паспорт. Одобрений: 91%.

Получение:

Сумма: до 15 000 р. Срок: до 30 дней.

% в день: от 0%. Возраст: от 21 лет.

Документы: Паспорт. Одобрений: 85%.

Получение:

Сумма: до 70 000 р. Срок: до 168 дней.

% в день: от 0%. Возраст: от 21 лет.

Документы: Паспорт. Одобрений: 90%.

Получение:

Сумма: до 15 000 р. Срок: до 30 дней.

% в день: от 0%. Возраст: от 18 лет.

Документы: Паспорт. Одобрений: 99%.

Получение:

Сумма: до 30 000 р. Срок: до 30 дней.

% в день: 1%. Возраст: от 18 лет.

Документы: Паспорт. Одобрений: 76%.

Получение:

Сумма: до 30 000 р. Срок: до 30 дней.

% в день: 0%. Возраст: от 18 лет.

Документы: Паспорт. Одобрений: 99%.

Получение:

Сумма: до 15 000 р. Срок: до 30 дней.

% в день: 0%. Возраст: от 18 лет.

Документы: Паспорт. Одобрений: 99%.

Получение:

Сумма: до 30 000 р. Срок: до 30 дней.

% в день: 0%. Возраст: от 18 лет.

Документы: Паспорт. Одобрений: 99%.

Получение:

Как улучшить кредитную историю если она испорчена

Если вам отказывают все банки из-за плохой кредитной истории, то самым быстрым способом повысить свой кредитный рейтинг является взятие нескольких микрозаймов в МФО, лучше это делать постепенно, сначала оформить 1 займ и погасить его в указанный срок (не раньше не позже), после чего можно оформить еще несколько займов и так же их погасить в срок, все это положительно отобразится на вашей кредитной истории и банки начнут одобрять кредиты.

Почему займы улучшают кредитную историю

- 1. Все займы и кредиты отображаются в БКИ;

- 2. Погасив вовремя несколько займов ваш рейтинг автоматически повышается;

- 3. Кредитный рейтинг составляется автоматически, поэтому если вы берете и возвращаете вовремя займы, ваш рейтинг растет;

Пример улучшенной кредитной истории

Был взят кредит на телефон, было много просрочек после чего кредит продали коллекторам, кредит в настоящее время погашен, прошло время понадобился новый кредит, обратившись в 4 банка везде был отказ из за того что кредитная история уже сильно испорчена, нужно было как то исправлять, почитав в интернете и узнав что займы помогают повышать и исправлять кредитную историю было принято решение взять займ в екапусте так как первый займ оформляется под 0% займ одобрили на 10 дней 4000 рублей, погасив займ на 10 день не заплатив сверху ни одного рубля. Тут же оформил второй займ в той же екапусти и еще в займере, в екапусте дали 14000 рублей в займере 8000 рублей, там и там оформил опять на 10 дней, деньги лежали на карте их не трогал, по истечению 10 дней 2 займа были погашены, выждав после этого 5 дней, оформил еще один займ в екапусте на 25000 рублей сроком 21 день, этими деньгами пользовался после чего на 21 день погасил полностью займ. Прошло еще 2 недели и я подал заявку в сбербанк за кредитом, на что получил положительное решение и одобрение на сумму 400 000 рублей.

Оказываем содействие в подборе и получении финансовых услуг, поможем подобрать подходящую микрофинансовую организацию в которой вам одобрят займ на карту и вы получите необходимую сумму денег и улучшить вашу кредитную историю.

У нас представлены только те МФО которые внесены в государственный реестр микрофинансовых организаций

Обходите стороной МФО

Екатерина Котова из ОКБ отмечает, что микрозаймы в кредитной истории — не самая лучшая стратегия в случае, если вы планируете в перспективе взять крупный кредит в банке. Некоторые банки автоматически отказывают по заявкам клиентам МФО. «Действительно, банки при выдаче крупных займов, особенно ипотечных, смотрят, есть ли у заёмщика займы в МФО, — подтверждает независимый финансовый советник Екатерина Голубева. — Это может говорить о том, что платёжная дисциплина у него не на высоте. Иногда наличие займов в МФО может быть причиной для отказа банка, хотя кредитная организация вам эту причину не озвучит».

Несостоятельность

Каждый год граждане России получают займы на сумму более 10 триллионов рублей. При этом в последнее время фиксируется стабильный рост займов, в которых платежи в конечном итоге оказываются просроченными. Человек может заболеть, потерять работу или столкнуться с какими-то непредвиденными обстоятельствами, из-за чего кредитное бремя для него становится непосильным.

В первую очередь, следует трезво оценивать собственные силы.

Специалисты часто говорят о том, что обслуживание кредитов вне зависимости от обстоятельств не должно превышать 20% от общей суммы дохода.

Крайне не рекомендуется брать те займы, которые не могут быть обслужены такой суммой. Если человек относит в банк больше, чем получает в итоге на руки по итогу месяца, ситуация превращается в патовую, и в таком случае наиболее оптимальным решением будет подача заявления на реструктуризацию долга.

Реструктуризация представляет собой особую процедуру восстановления платежеспособности гражданина, которая может осуществляться разными способами.

Например, такими:

- Увеличение допустимого срока возврата средств.

- Корректировку процентной ставки.

- Отсрочка ближайших платежей.

Именно поэтому первое, что человек должен сделать, если у него появились какие-то финансовые трудности – это обратиться в ближайшее территориальное подразделение банка и подать заявление о реструктуризации долга.

Даже если в конечном итоге уполномоченные сотрудники банка откажут в этом, у человека на руках будет документ, подтверждающий, что он пытался решить возникшую трудность и является исключительно жертвой возникших обстоятельств, а не намеренно уклоняется от возникшей задолженности

Это особенно важно, если кредитор попытается взыскать долг в судебном порядке

Как узнать, почему падает кредитный рейтинг?

Нередко платежеспособные заемщики, отличающиеся финансовой дисциплинированностью, удивляются тому, что их рейтинг в БКИ постоянно понижается. Причин этого может быть несколько:

- Изменились критерии оценки заемщика в бюро.

- В кредитную историю закралась ошибка.

- Имеются неучтенные заемщиком долги по налогам, штрафам, коммунальным платежам.

- Приставы возбудили исполнительное производство, и информация об этом попала в БКИ.

Если кредитный рейтинг постепенно стремится к “0”, не нужно долго задаваться вопросом: “Что делать?” — необходимо действовать:

- Запросить кредитную историю и тщательно изучить все пункты.

- При наличии ошибок, собрать доказательную базу и потребовать БКИ исправить их.

- При обнаружении несуществующего кредита, взятого на ваше имя, обращаться в полицию и суд.

- Проверить наличие неизвестной задолженности на сайтах ФНС и ФССП, и при наличии — погасить ее в режиме онлайн.