Пример оформления справки о доходах для соцзащиты

Содержание:

- Как получить справку 2 НДФЛ через Госуслуги

- Как создать личный кабинет

- Виды детских пособий

- Справка 2-НДФЛ для путинских выплат

- Порядок оплаты

- На что распространяется уменьшение страховых взносов по обязательному социальному страхованию

- Больничные в 2021 году. Переходный период на прямые выплаты

- Пошаговое заполнение справки

- Подготовка справки для ежемесячного пособия

- Принцип возмещения средств из ФСС в 2020 году

- Нет документа для исчисления больничного с прошлой работы

- Перечисление подоходного налога с больничного

- Справка о доходах за два года по форме 4н: советы и рекомендации по заполнению

- Порядок составления бухгалтерской справки

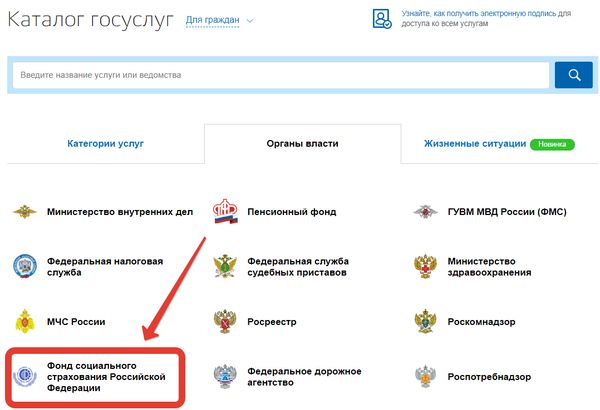

Как получить справку 2 НДФЛ через Госуслуги

Все юридические и физические лица обязаны исправно платить налоги. Для физических лиц важнейшим налогом является налог на доходы. В свою очередь юридические лица обязаны заплатить налоги за всех своих сотрудников, ведь практически у всех граждан основным источником дохода является получаемая заработная плата. В таком случае компании и индивидуальные предприниматели подают в налоговый орган по месту регистрации специальную справку по каждому физическому лицу. Помимо налоговой данная справка может быть затребована у работодателя или же в налоговой службе, ведь это позволяет контролировать свои доходы (правильно ли они указаны) и суммы изымаемых из них налогов. В связи с этим для любого гражданина очень актуален вопрос как получить справку 2 НДФЛ через Госуслуги.

Рекомендуем прочесть: Как сделать запрос в архив другого города для оформления пенсии через госуслуги

С недавнего времени у каждого есть возможность получить 2 НДФЛ через Госуслуги, т.е. онлайн узнать всю необходимую информацию без обращения к своему работодателю. Это стало возможно благодаря наличию программы систематизации и сбора налоговых данных.

Как создать личный кабинет

Для получения возможности виртуального общения с государственных органами, стоит создать Личный кабинет на сайте госуслуг. Механизм регистрации состоит из нескольких шагов:

- Для получения большего спектра возможностей, нужно обратиться в любой удостоверяющий центр, оформить и получить ключи электронной подписи.

- Далее происходит создание Личного кабинета. Нужно нажать на кнопку «Зарегистрироваться».

- Высветиться несколько пустых строк, доступных для заполнения: ФИО, номер телефона или электронная почта (на выбор), данные паспорта, идентификационный код и СНИЛС.

- Если пользователь указал только номер телефона, то для подтверждения записи ему придет СМС с кодом. Введя его, следует нажать на строку «Продолжить». Если комбинация введена корректно, то следующий этап – создание пароля для Личного кабинета. Если на предыдущем этапе была указана электронная почта, для завершения активации нужно будет перейти по полученной ссылке.

- Для дальнейшего входа будет использоваться номер телефона, адрес почты или СНИЛС.

- Затем следует прикрепить нужную фирму. Стоит найти на портале вкладку «Добавить организацию». Высветится форма для заполнения реквизитов компании, которую пользователь желает прикрепить.

Виды детских пособий

Поддержание и прирост численности населения России находятся в зоне повышенного внимания властей, поэтому категории государственных и страховых пособий для женщин «в положении» и семей, в которых уже есть хоть один малыш, можно условно разделить на три категории:

- единоразовые;

- регулярные (ежемесячные);

- специальные (при выполнении определенных условий, при этом выплаты могут носить как разовый, так и регулярный характер).

По способу получения и типу лиц, ответственных на начисление, они делятся на:

- государственные выплаты (глава II закона №81-ФЗ);

- соцпособия по временной нетрудоспособности и уходу за детьми до 3-х лет застрахованным лицам (главы 3, 3.1 и 4 закона №255-ФЗ).

Большинство родителей и опекунов могут рассчитывать на следующие виды государственной финансовой поддержки:

- по беременности и рождению, или БиР, (получателем может быть только женщина, родившая малыша, или усыновительницы, взявшие новорожденного в возрасте до 3-х месяцев);

- при ранней постановке на учет (если будущая мама обратилась в женскую консультацию до 12 недель беременности);

- по факту рождения младенца (единоразово);

- на период ухода за новорожденным (до 1,5 лет – 40% от заработка, до 3-х лет – в размерах, установленным Правительством);

- региональная помощь для матери, воспитывающей малыша в одиночку (утверждается на уровне субъекта федерации и выделяется из бюджета региона);

- выплаты женам военнослужащих (по призыву);

- другие адресные выплаты.

Справка 2-НДФЛ для путинских выплат

2-НДФЛ – это стандартный бланк, на котором ИП или организация фиксируют размер выплат, совершенных в адрес своих наемных сотрудников, а также сумму удержанного и перечисленного налога.

Это официальный документ, который должен быть выдан и подписан уполномоченным лицом.

Подделка справки карается законом и может привести к привлечению предъявителя к административной или даже уголовной ответственности.

ВАЖНО! Если сотрудник уплачивает алименты, то они вычитаются из имеющейся суммы доходов при расчете. Также существует перечень доходов, не облагаемых НДФЛ (статья 217 НК РФ)

Они не считаются доходом физического лица и поэтому не учитываются в данной справке

Также существует перечень доходов, не облагаемых НДФЛ (статья 217 НК РФ) . Они не считаются доходом физического лица и поэтому не учитываются в данной справке.

К ним относятся:

- декретные выплаты;

- выплаты работнику в случае увольнения (уплачивается 3 месячных заработка);

- единовременная финансовая помощь при рождении малыша в размере до 50 000 руб.

Обоим работающим родителям нужно заказать такую справку: каждому из них со своих мест трудоустройства.

Тогда при вычислении среднего дохода им нужно будет сложить полученные суммы.

При смене работодателя в течение 12 месяцев нужно взять 2НДФЛ с обоих мест работы.

Если это по каким-то причинам невозможно, получить документ можно в городском архиве или на сайте ФНС в личном кабинете налогоплательщика.

Порядок оплаты

Справка необходима для оплаты больничных листов и пособий. Основная ее функция – определение среднедневного заработка. На основании этого и рассчитывается денежное обеспечение.

Пример расчета

Рогозина С. Ф. приступила к работе в ООО «Рэнтком» с 5 февраля 2020 года. Через месяц она предоставила больничный лист сроком на 14 дней. Ранее ей была выдана справка о доходах на предыдущем месте работы.

Указанные данные:

- суммарный доход за 2021 год = 360 тыс. руб.;

- суммарный доход за 2015 год = 300 тыс. руб.;

- интервалы времени по отсутствию на рабочем месте в виду больничного отсутствуют.

Соответственно, для расчета среднедневного заработка необходимо:

- сложить доход за 2021 и 2015 годы: 360.000 + 300.000 = 660.000;

- разделить полученную сумму на 730 дней: 660.000/730 = 904,11 руб.

Теперь можно определить размер пособия по временной нетрудоспособности:

| Размер среднедневного заработка за 2 предыдущие отчетному года | Процентное соотношение в зависимости от стажа работы | Количество дней больничного | Размер пособия по временной нетрудоспособности |

| 904,11 руб. | 100% | 14 | 12 657,54 руб. |

Для всех усредненных случаев расчет суммы больничного выглядит следующим образом:

Среднедневной заработок * количество дней временной нетрудоспособности * процент покрытия выплаты.

Когда в документе учитывается МРОТ?

Если работодатель не имеет достоверных сведений о заработке сотрудника за предыдущие 2 года до его трудоустройства, при расчете пособия учитывается МРОТ.

За основу берется сумма МРОТ не за прошедший период, а на текущий момент времени.

Когда больничный оплачивается 100 процентов в 2021 году? Читайте в статье. Как оплачивается больничный лист по сокращению? Смотрите здесь.

Имеют ли право уволить беременную женщину? Узнайте тут.

Если работник не предоставил справку

Если работник не предоставил справку для расчета листка нетрудоспособности работодателю, то начисление производится:

- на основании имеющихся сведений у предприятия-работодателя;

- по МРОТ (действует тот размер, который законодательно установлен в момент временной нетрудоспособности работника);

- на основании сведений из ПФР.

Гражданин может официально обратиться к предприятию-работодателю с заявлением о затребовании сведений о его заработки за 2 предыдущие года из ПФР.

В этом случае:

- ответственный сотрудник направляет запрос в ПФР (в электронной или бумажной форме) в двухдневный срок;

- полученные в ответном сообщении сведения используются для расчета больничного.

Если выплата уже была произведена, а сотрудник не обращался с подобным заявлением, должен быть произведен перерасчет.

Если сотрудник представил после получения пособия

Если справка о начислениях сотрудником была предоставлена постфактум, необходимо произвести перерасчет:

- за последний период временной нетрудоспособности;

- за все интервалы времени отсутствия работника в связи с болезнью в течение предыдущих 3 лет.

Корректировка и выплата недостающих сумм инициируется работодателем, а производится ФСС.

Справка о доходах внешнему и внутреннему совместителю

При работе по совместительству существует несколько вариантов действий по выдаче справки о доходах.

В зависимости от периода работы и вида совместительства получение документа происходит по-разному:

- Внешнему совместителю выдается справка и на основном и на дополнительном месте работы.

- Внутреннему совместителю при полном увольнении из организации требуется только 1 документ с суммарным доходом за каждый из 2 лет.

- Если сотрудник прекращает внутреннее совместительство или остается только на этой должности, справка подписывается за ликвидированное рабочее место.

Новый работодатель при наличии у служащего двух справок о доходах за 2 предыдущие года должен суммировать указанные в них суммы за каждый год раздельно.

Справка для расчета листка нетрудоспособности является обязательным документом. Выдается сотруднику при увольнении с основного или дополнительного места работы в последний трудовой день.

Также бывший служащий может затребовать ее в письменной форме. Документ необходим для начисления пособий. При его отсутствии выплаты производятся на основании МРОТ.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:8 (800) 700 95 53

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Больничный лист

На что распространяется уменьшение страховых взносов по обязательному социальному страхованию

Статья 431 НК РФ предусматривает возможность уменьшать суммы ежемесячных взносов. При определении размеров платежей в бюджеты страхователь может вычитать понесенные им на выплату различных пособий работникам расходы. Это помощь по:

- разным видам временной нетрудоспособности;

- пособие по беременности и родам;

- рождению ребенка;

- постановке на учет до срока 12 недель беременность;

- пособие по уходу за ребенком до его полутора лет;

- погребению.

То есть страхователь может облегчить бремя компенсации затрат на соцобеспечение за счет снижения размеров очередного взноса. Если сумма выплаты больше взноса, для решения спорной ситуации нужно будет обратиться в ФСС.

Больничные в 2021 году. Переходный период на прямые выплаты

Глава 4 Федерального закона от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» регулирует порядок назначения, исчисления и выплаты пособий по временной нетрудоспособности.

Работодатель назначает сотруднику указанное пособие, если сотрудник представил работодателю больничный в течение 6 месяцев после восстановления трудоспособности (п. 1 ст. 12 Закона № 255-ФЗ). В случаях истечения полугодового срока решение о назначении пособия принимается территориальным органом ФСС при наличии уважительных причин.

Назначить (рассчитать) пособие надлежит в соответствии с пунктом 1 статьи 15 Закона № 255-ФЗ в течение 10 календарных дней со дня представления сотрудником больничного листа. При назначении пособия рассчитывается сумма, которую следует выплатить сотруднику по больничному листу. Выплачивая пособие по временной нетрудоспособности (как и другой доход), следует удержать НДФЛ (п. 6 ст. 226 НК РФ).

Получается, что в течение 10 дней необходимо начислить сумму пособия в соответствии с порядком, указанным в статье 13 Закона № 255-ФЗ, и исчислить НДФЛ.

Налог исчисляется на дату фактического получения дохода. Исходя из пункта 1 статьи 223 НК РФ дата фактического получения дохода для пособия по нетрудоспособности определяется как дата реальной выплаты или перечисления дохода сотруднику. При расчете НДФЛ необходимо учесть и налоговый статус сотрудника, и его право на вычеты, и наличие справок о доходе у других работодателей, и т. д. Эти условия могут изменяться и влиять на сумму налога. Поэтому при назначении пособия сотруднику НДФЛ рассчитывается по состоянию на предполагаемую дату выплаты.

Пособие по временной нетрудоспособности выплачивается работодателем или непосредственно фондом социального страхования в регионах — участниках пилотного проекта ФСС. Однако и в тех регионах, где осуществляются прямые выплаты, работодатель самостоятельно оплачивает первые 3 дня болезни.

Для выплаты начисленных пособий пунктом 1 статьи 15 Закона № 255-ФЗ установлен определенный срок — ближайший после назначения пособий день, установленный для выплаты заработной платы.

Пособие может быть выплачено частями. Каждая из этих частей имеет свою дату выплаты.

В общем случае выплата частей одного пособия может приходиться на разные месяцы или кварталы, и условия для расчета НДФЛ могут отличаться. Дата фактического получения дохода в виде пособия по временной нетрудоспособности определяется как дата выплаты (пп. 1 п. 1 ст. 223 НК РФ). Следовательно, если пособие по одному больничному листу выплачивается несколькими частями, то каждой из этих частей соответствует своя дата выплаты и дата фактического получения дохода.

Особенности расчета и перерасчета, учета и отражения в отчетах НДФЛ с больничных листов в программе «1С.Зарплата и управление персоналом 8» редакции 3 рассмотрим на следующих примерах.

| Работник С.С. Горбунков представил 18.06.2018 в бухгалтерию больничный лист за период с 11.06.2018 по 16.06.2018. Пособие в тот же день было зарегистрировано в программе документом Больничный лист № 1 и рассчитано. Выплата пособия запланирована 29.06.2018 в межрасчетный период. Однако обстоятельства сложились так, что выплату произвели вместе с зарплатой 03.07.2018. |

В результате расчета пособия документом Больничный лист

начислено 5 979,45 руб.

Дата фактического получения дохода соответствует предполагаемой дате выплаты 29.06.2018. Реальная выплата была произведена 03.07.2018. Поэтому дата фактического получения дохода меняется.

После выплаты пособия 03.07.2018 дата фактического получения дохода — 03.07.2018.

В Примере 1 предполагаемая дата выплаты и реальная дата выплаты относятся к разным месяцам налогового периода — 2021 года — и к разным отчетным периодам — II и III кварталу соответственно.

В форме 6-НДФЛ это пособие по нетрудоспособности не отражается в отчете за полугодие, но отображается в Разделах 1 и 2 отчета за 9 месяцев, что соответствует требованиям законодательства.

| В продолжение Примера 1: в июле 2021 года после получения пособия С.С. Горбунков представил в бухгалтерию справку для расчета пособий о заработке в 2021 году у другого страхователя. Уточнение информации о среднем заработке повлекло необходимость перерасчета пособия. Новый документ Больничный лист № 2 (рис. 1) создан на основании исходного по кнопке Исправить. При перерасчете пособия предполагалось выплатить доначисленную сумму 30.07.2018. Но реально доначисления были выплачены 02.08.2018. |

Пошаговое заполнение справки

Можно использовать фирменные бланки. Или получить один из них у сотрудника, наделенного полномочиями заниматься такой документацией. Бухгалтер или сотрудник отдела кадров – вот к кому обращаются в большинстве случаев.

3 листа – стандартное содержание бланков по зарплате на предыдущий период. На титульном листе зафиксированы следующие сведения:

- Личные данные на сотрудника, включающие СНИЛС, адрес и ФИО.

- Сведения на страхователя. Речь о телефонном номере и физическом адресе, описании паспорта, ИНН, ОГРН, ФИО руководителя, наименовании фирмы.

- Дата выдачи документа, вместе с порядковым номером.

- Наименование бумаги, описание документа.

Последующий лист заполняют описанием специфики работы для того или иного предприятия. Нужно дата оформления на должность вместе с моментом увольнения

Отдельное внимание – тому, какие деньги получены за каждый год

Подписи руководства и главного бухгалтера вместе с печатью должны присутствовать обязательно.

К общему порядку заполнения предъявляют следующие требования:

- Можно использовать технические средства для заполнения, в виде печатной машинки или компьютера.

- Помарки, поправки в случае с оформлением документа недопустимы.

- Подписи руководителя и главного бухгалтера не должны перекрываться печатью. Обычно её место расположения – верхний левый угол бумаги.

- Только чернила синего или чёрного цвета применяют при заполнении от руки.

- Использование только бланков соответствующего назначения.

Обязательно использовать номера документов, связанных с тем или иным событиям. Это приказы по увольнению, приему на работу и так далее. Денежные суммы сначала стоят цифрами, потом их расшифровывают. Закрепляют информацию с помощью круглых мокрых печатей.

Общая схема расчета будет такой:

вычисляется среднедневной заработок;

- определяется пособие за все дни болезни;

- рассчитывается процент выплаты, зависящий от стажа работы;

При каком стаже больничный оплачивается в размере 100%, см. в этой публикации.

отдельно указываются суммы, которые выплачивает страхователь и ФСС.

Для определения среднедневного заработка берутся выплаты работнику за два календарных года, предшествующих году заболевания. Например, для вычисления больничного в 2021 году нужно суммировать все выплаты, на которые начислялись взносы в ФСС за 2021 и 2018 годы. При расчете больничного по беременности и родам сотрудница может написать заявление на замену периода расчета при условии увеличения суммы пособия.

ВАЖНО! Сумма выплат, принимаемая для расчета пособия, имеет ограничение по максимальной и минимальной величине. Нельзя превышать: для 2021 года — 755 тыс

руб., для 2021 года — 815 тыс. руб. Если выплаты за год оказались меньше минимальной оплаты труда, установленной на начало рассчитываемого года, то для расчета пособия берется величина МРОТ, утвержденная на день начала страхового случая.

Далее рассчитывается среднедневной заработок: общая сумма выплат делится на число 730 — принятое количество дней за 2 года. Это число неизменное и не зависит от фактического количества дней в году.

Затем проводится корректировка суммы пособия в день на процент, зависящий от трудового стажа сотрудника, в течение которого проводились выплаты с начислением взносов в ФСС. Он может составлять от 60 до 100% (ст. 7 закона № 255-ФЗ). И вычисляется пособие за все дни болезни.

Следует в справке-расчете также указать сумму, которую, согласно законодательству, должен выплатить работодатель за первые три дня болезни работника, и сумму за остальные дни нетрудоспособности, выплачиваемую за счет средств фонда.

Подготовка справки для ежемесячного пособия

На региональном уровне в РФ предусмотрена материальная поддержка семьям на каждого рожденного ребенка. Размер и порядок устанавливается местными властями. Для оформления требуется предоставить пакет документов, в списке которого есть и справка о доходах. Для расчета достаточно использовать информацию об отчислениях за последние три трудовых месяца.

На законодательном уровне нет строгих клише по оформлению документа. Рекомендации по содержанию содержатся в распоряжении Минтруда №16-5 от 15.08.2016.

Такая справка подходит при оформлении детского пособия, а также для получения субсидии и других вариантов государственной помощи. На основании справки проводится подсчет дохода на каждого члена семьи. Если его размер меньше прожиточного минимума, то назначаются выплаты в помощь нуждающейся семье до момента повышения дохода.

Для окончательного подсчета во внимание используется следующая информация:

- регион проживания;

- состав семьи: мать или отец-одиночка;

- наличие статуса многодетной семьи, ребенка-инвалида.

Размер помощи зависит от местного бюджета города или села. Льготы предоставляются не только в денежном эквиваленте, но и в качестве скидок, бесплатного питания в школах и детсадах, льгот на проезд.

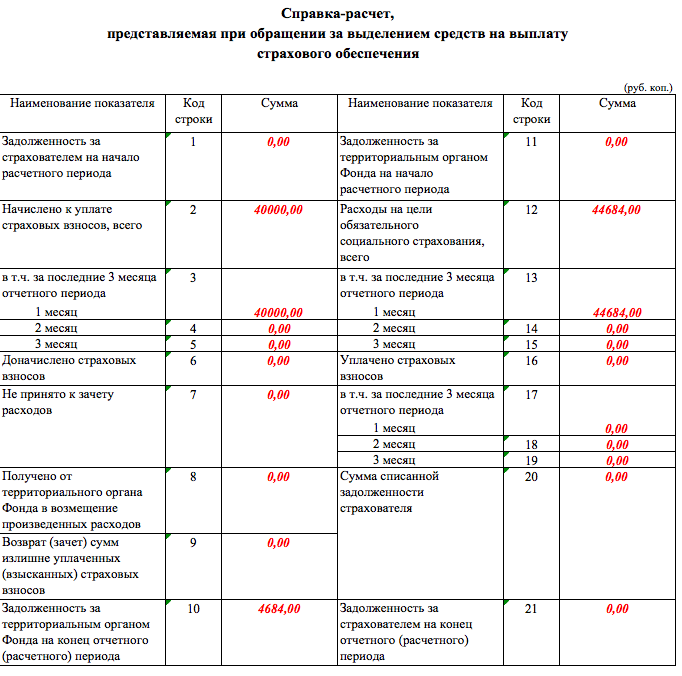

Принцип возмещения средств из ФСС в 2020 году

Страхователи по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством (организации и ИП) выплачивают работникам пособия как за свой счет (за первые 3 дня болезни работника), так и за счет ФСС (в других случаях). На суммы выплаченных пособий за счет ФСС страхователи уменьшают страховые взносы в пользу ФСС (п.п. 1, 2 ст. 4.6 Федерального закона от 29.12.2006 № 255-ФЗ, п. 2 ст. 431 НК РФ). Однако если расходы на расходы на пособия превышают начисленные взносы, то страхователи могут обратиться в ФСС за возмещением понесенных расходов (п. 3 ст. 4.6 Федерального закона от 29.12.2006 № 255-ФЗ, п. 9 ст. 431 НК РФ).

Нет документа для исчисления больничного с прошлой работы

Если рассматривать общие критерии, то можно выяснить, что денежные пособии высчитывают на основании дохода гражданина на конкретном рабочем месте за последние два года. Однако в некоторых случаях рассматриваемая нами справка не выдается. Когда нет возможности получить эту официальную бумагу, следует сделать запрос в Пенсионный фонд о своих доходах.

Если справки нет, можно сделать запрос в Пенсионный фонд, где выдадут официальную бумагу, в которой указаны доходы гражданина

Специалисты советуют сделать это как можно раньше, еще до момента предоставления больничного. Пенсионному фонду на ответ требуется около 10 рабочих дней, а на начисление пособия отводится 10 календарных. Долго ждать ответа из ПФ не всегда возможно. Поступить необходимо следующим образом.

Шаг первый. Возьмите у сотрудника заявление

Прежде чем направить прошение в Пенсионный фонд, следует попросить работника оформить особое заявление, составленное по специальной форме. Эта форма закреплена первым приложением к приказу Минздравсоцразвития нашей страны, датированного 24 января 11-го года номер 21н. Для ускорения процесса, предоставьте сотруднику чистый бланк и образец заполнения бумаги. К тому же, человек должен знать, что направление запроса в ПФ делается в его интересах. Начальство должно сообщить, что о заработке сотрудника нужно собрать как можно больше сведений, чтобы сумма пособия была вычислена как можно более достоверно.

Причина, по которой работник не предоставил вам нужных сведений, во внимание не берется. Ситуации бывают разные: то предприятие ликвидируется, то добираться до него проблематично

Сотрудник имеет право обратиться именно к вам, а не к прошлому работодателю.

Сотрудник должен написать заявление перед тем, как обратиться в Пенсионный фонд

В заявлении должно быть указано, что сотрудник просит вашу фирму направить в ПФ запрос об объеме его заработка за последние два года с указанием конкретных цифр: например, за 2015 и 2016. К примеру, сотрудница в 14-15 годах пребывала в отпуске по беременности и родам, занималась заботой о ребенке, а очередной страховой случай наступил в 16-м году. В таком случае 14 и (или) 15 года допустимо поменять на 13 и (или) 12 года. Менять расчетные периоды разрешено лишь на те года, что предупреждают наступление страхового случая. Иными словами, взять любой случайный год недопустимо.

Возможна замена лет, если сотрудница пребывала в отпуске по БиР

Шаг второй. Оформите и отправьте запрос в Пенсионный фонд

Используя заявление своего сотрудника, вы можете направить в Пенсионный фонд запрос. Отметим, что на любого бывшего начальника гражданина требуется написать отдельный запрос. Форму можно посмотреть в приложении номер два к приказу Минздравсоцразвития России от 24 января 11-го года номер 21н.

В запросе пропишите ФИО сотрудника, данные из его паспорта, номер страхового свидетельства. Отметим, что если пенсионное удостоверение работника было потеряно, вернуть его допустимо в Пенсионном фонде. Не забудьте указать наименование компании, заработок в которой нужно выяснить.

В прошении указывают данные о сотруднике

Направить прошение можно в учреждение ПФ, в котором зарегистрирована ваша фирма, либо отдельное отделение, если конкретно там выполняет трудовые обязанности новый работник. Кстати, место регистрации прошлого начальника значения не имеет.

Отправить все бумаги в ПФ вы должны спустя два дня после составления сотрудником заявления. Если вы прикрепите заявление с более ранней даты, сотрудники Пенсионного фонда могут вам отказать. Бумаги отправляются простой почтой или электронной. Тогда нужно подписать бумагу электронной подписью.

Шаг третий. Получив ответ от ПФ, перепроверьте расчет пособия

Пенсионный фонд должен отправить вам ответ спустя 10 рабочих дней. Иногда на это требуется больше времени: если фирма в первом квартале интересуется информацией за прошлый год. В таком случае сведения предоставляются до 1 апреля.

Когда сведения были предоставлены, нужно пересчитать пособие сотруднику

Допустим, работник запросил пособие до момента предоставления необходимых сведений. Тогда до момента выяснения всех непониманий в ПФ, предоставьте денежную сумму, вычисленную на основании имеющихся у вас данных. К примеру, гражданин в 15-м году работал у вас, поэтому вы можете взять за основу его доход за это время.

Когда ПФ направит вам ответ, вы должны внести поправки в вычисления пособия на основании новой информации. Если конечная цифра будет больше, чем та, что выдана сотруднику, нужно будет выплатить разницу, соблюдая простое правило: перечисление происходит в ближайший день зарплаты.

Перечисление подоходного налога с больничного

Итак, как мы уже убедились выплаты, получаемые сотрудником после возвращения с больничного, облагаются подоходным налогом. Сумма НДФЛ рассчитывается исходя из листа нетрудоспособности, который предъявляет сотрудник бухгалтеру при возвращении на работу. В данной ситуации в роли налогового агента выступает работодатель, в число задач которого входит удержание подоходного налога и его последующее перечисление.

Ставка подоходного налога, относящаяся к пособиям по временной нетрудоспособности, составляет 13%

Как и в предыдущие годы, ставка по подоходному налогу, распространяющаяся на больничные, не изменилась и по-прежнему составляет 13%. Соответственно, размер отчислений зависит от величины самой заработной платы сотрудника.

Налоговая база

Вопрос о том, какая именно налоговая база будет использоваться в том или ином случае остается открытой. Определение данной базы зависит от того, участвует ли конкретная область России в пилотном проекте, разработанном Фондом Социального Страхования. Суть этого проекта заключается в том, что:

- в течение первых трех дней начисление и удержание налога производится работодателем;

- в течение последующего срока налоговые обязательства переходят к Фонду социального страхования.

В остальных случаях, на которые пилотный проект не распространяется, удержание подоходного налога переходит на всю сумму выплат – без предварительного деления на две части, за которые отвечают по отдельности работодатель и ФСС.

«Прямые выплаты»

Пилотный проект, о котором говорилось выше, имеет название «Прямые выплаты». Среди целей проекта обозначим следующие:

- рациональное расходование средств бюджета;

- защита интересов сотрудника от противозаконных действий начальства, отказывающего в перечислении больничного пособия или задерживающего выплаты;

- минимизация ошибок при проведении расчетов;

- предотвращение мошенничества в области страховых выплат.

Проект Прямые выплаты

Исходя из данного проекта, у сотрудников появляется возможность получать выплаты, положенные за больничный, от Фонда социального страхования напрямую – без посредника в виде работодателя. Начальство же отвечает за выплаты только за первые несколько дней официального больничного.

Сроки оплаты подоходного налога

Согласно Налоговому кодексу, работодатель обязан совершить отчисления в ФСС на протяжении всего месяца, в котором сотруднику были перечислены деньги за пособие. В противном случае работодателя может ожидать штраф или даже арест (если Налоговая служба обнаружит и другие противозаконные действия, которые осуществляла организация).

Бухгалтер должен совершить отчисления по НДФЛ до конца того месяца, в котором сотруднику было выплачено пособие

Как происходит уплата НДФЛ

Уплата подоходного налога с листа нетрудоспособности происходит по стандартной схеме осуществляется в несколько этапов:

- после выздоровления сотрудник предоставляет бухгалтеру электронный или бумажный больничный лист;

- на протяжении последующих десяти дней бухгалтер определяет сумму, которую полагается выплатить вернувшемуся на работу сотруднику. Также в задачи бухгалтера входит заполнение некоторых пунктов листа нетрудоспособности, предназначенных специально для него;

- после того, как определяется величина пособия, бухгалтер ожидает дня, в который всем работникам выдается заработная плата и начисляет посчитанную сумму вместе с заработной платой;

- в завершении у бухгалтера остаются все дни вплоть до конца месяца для того, чтобы осуществить отчисления в ФСС.

Справка-рассчет в ФСС

Пример справки-расчета, которую используют бухгалтеры, при подсчете пособия можно скачать здесь.

Справка о доходах за два года по форме 4н: советы и рекомендации по заполнению

Справка по форме 4н — это справка о доходах.

Она выдается сотруднику в день увольнения вместе с трудовой книжкой и другими документами. В ней отображаются данные о доходах работника за 2 года и нужна она для расчета пособий, которые рассчитываются исходя из этого периода.

На данный момент форма 4н устарела, с 2013 года используется справка по форме 182н. Такая замена произошла в связи с изменениями в расчете среднего заработка. Новая форма справки о доходах позволила сократить количество бумаг при расчете пособий, а также упростить работу бухгалтерии.

Структура справки

Справка 4н была введена в обиход в 2011 году, в 2013 она претерпела изменения и теперь именуется справкой по форме 182н.

Если вы хотите узнать, как решить именно Вашу проблему, обращайтесь через форму онлайн-консультанта или звоните по телефонам:

Какую информацию включает в себя справка о доходах:

Сведения о компании, которая занималась составлением этого документа.

Информация о застрахованном лице.

Сумма доходов за 2 года. На каждый год выделена отдельная строчка

Важно, что на каждый год установлен определенный лимит заработной платы. Этот лимит не должен быть превышен.

Подробная информация об исключаемых периодах, то есть когда отчисления в Фонд социального страхования не производились

Указывается причина, почему период исключается из расчета, дата начала и окончания этого временного промежутка.

Кем выдается справка?

Если по какой-либо причине справка не была выдана, бывший работник вправе затребовать ее. Для этого необходимо написать заявление, в котором указать:

- Фамилию, инициалы руководителя, которому вы пишете заявление.

- В свободной форме высказать свою просьбу о выдаче справки.

- Указать свою фамилию, имя, отчество и поставить подпись.

После получения такого заявления, руководитель фирмы должен позаботиться о том, чтобы справка о доходах была подготовлена не позднее чем через три дня.

Нюансы оформления справки

- Справка заполняется синей или черной шариковой ручкой.

- Так как документ несет в себе информацию о доходах, никаких исправлений и помарок в документе не должно быть.

- Допускается заполнение формы 4н в электронном виде.

- Обязательно справка подтверждается подписью главного бухгалтера и руководителя фирмы. Документ заверяется круглой печатью организации. Печать не должна перекрывать подпись руководителя.

- Стоит отметить, что работодатель не должен отказывать в приеме справки по старой форме 4н, если она датирована не позднее 02.07.2013.

Таким образом, в случае некорректного заполнения справки по форме 4н компенсировать денежные суммы будет руководитель организации, а не сотрудник.

Если вы хотите узнать, как решить именно Вашу проблему, обращайтесь через форму онлайн-консультанта или звоните по телефонам:

Полезная информация для многих матерей, как получить декретные если не работаешь.

Важная информация для беременных — это, безусловно, сведения о сроке выплаты пособий. Узнайте их в нашей статье!

На какой размер пенсии может рассчитывать бывший госслужащий, вы узнаете тут!

Порядок составления бухгалтерской справки

Документ не имеет единого, унифицированного, обязательного к применению образца, поэтому специалисты бухгалтерских отделов могут писать его в свободном виде или использовать разработанные и утвержденные на предприятии шаблоны. В качестве комментария нужно отметить, что хотя собственные формы документов организации должны регистрировать в своей учетной политике, в данном случае делать это необязательно, т.к. очень уж разнообразны поводы для написания бухгалтерских справок.

Некоторые бухгалтера по инерции используют ранее общепринятые типовые формы, которые удобны и просты в заполнении. Независимо от того, какой вариант будет выбран, есть некоторые сведения, которые бухгалтерская справка должна содержать в обязательном порядке: это

- данные об организации,

- дату и причину составления,

- документы и проводки, к которым она прилагается,

- а также подпись ответственного лица.