Каталог: коэффициент маневренности собственного капитала

Содержание:

- Влияние собственных оборотных средств на финансовые показатели предприятия

- Варианты расчетов

- По какой формуле вычислить коэффициент маневренности

- Расчет коэффициента обеспеченности запасов собственными средствами в Excel

- Пример расчета

- Как рассчитать коэффициент маневренности собственного капитала

- Используйте пошаговые руководства:

- Коэффициент маневренности собственного капитала: формула

- Как рассчитать коэффициент маневренности собственного капитала по балансу

- Нормативное значение коэффициента маневренности собственного капитала

- Что учесть при расчете и анализе показателя

- Пример расчета коэффициента маневренности

- Составляющий элемент расчета: оборотные активы

- Примеры расчета индикаторов

- Показатели финансовой устойчивости предприятия

- Расшифровка коэффициента исходя из динамики

- Пример расчета показателя в Excel

- Структура оборотных средств

- Постановка вопросов и определение критериев

- Как рассчитывается коэффициент маневренности

Влияние собственных оборотных средств на финансовые показатели предприятия

Анализ оборотных средств, их структуры и оборачиваемости необходим для принятия управленческих решений. В отношении оборотных средств целью менеджмента является увеличение их рентабельности и в то же время обеспечение финансовой устойчивости и платежеспособности. При этом следует помнить, что повышение рентабельности оборотных средств во многом идет за счет финансовой устойчивости.

При неизменном показателе собственных оборотных средств может меняться его структура, увеличение активов связано с оттоком денежных средств, и наоборот, уменьшение активов приводит к увеличению денежных средств. Если идет рост собственных оборотных средств, то он происходит, как правило, за счет роста неденежных активов — дебиторской задолженности, запасов, а значит, падает ликвидность и снижается текущая платежеспособность. Если всё же рост происходит за счет денежных средств, то вместе с выводом о росте ликвидности и платежеспособности следует отметить, что организация, возможно, неэффективно использует денежные средства, накапливая их на текущих счетах.

Рост дебиторской задолженности всегда надо сопоставлять с выручкой от продаж. При росте выручки закономерно возрастание дебиторской задолженности, но если выручка падает или остается неизменной, а дебиторская задолженность растет, то можно говорить о том, что организация кредитует своих покупателей и неэффективно работает с дебиторской задолженностью.

Увеличение запасов следует оценивать с точки зрения производственной необходимости. В состав запасов входят материалы, товары на складах, готовая продукция, незавершенное производство. В анализе динамики материалов нужно учесть влияние их структуры, фактора сезонности, инфляционного фактора, особенности работы с поставщиками. Для незавершенного производства, в первую очередь, имеет значение его ритмичность. На остаток готовой продукции и товаров влияет уровень отпускных цен, качество продукции, структура рынка сбыта.

Для увеличения финансовой устойчивости необходимо увеличение собственных оборотных средств. Но если финансовая устойчивость достигается финансированием текущей деятельности за счет более дорогих источников по сравнению с краткосрочными источниками финансирования, то это приведет к снижению капитализации предприятия.

На основании анализа собственных оборотных средств можно принять решение о выборе политики финансирования предприятия. С целью анализа и оценки стратегий финансирования оборотные средства часто делят на постоянную часть и активы, необходимые в связи с сезонностью производства, с сезонным ростом объемов продаж. Постоянная часть оборотных активов — это и есть собственные оборотные средства. Постоянная потребность в активах этой группы требует большей надежности в их финансировании, в то время как вторую группу оборотных средств можно финансировать за счет краткосрочных обязательств.

Анализ собственных оборотных средств может применяться и для оценки методов инвестирования. Если величина собственных оборотных средств растет, то это значит, что всё большая часть активов направляется на получение доходов, и организация теряет прибыль, а значит, инвестирование не может считаться эффективным.

Варианты расчетов

Рассмотрим формулы для расчета по различным методикам.

Традиционный метод

Традиционный метод отличается повышенной простотой, а потому он пользуется популярностью при расчетах. Напомним, что в рамках этого метода собственный капитал тождественен размеру чистых активов. Для его определения достаточно посмотреть значение строки 1300.

То есть формула будет следующей: Собственный капитал = Строка 1300.

Очевидно, что узнать значение собственного капитала бухгалтер может в течение одной минуты.

Расчеты по Минфину

Расчет можно провести на основании приказа Минфина №84н от 28 августа 2014 года. В этом приказе указано, что в собственный капитал включаются все активы за исключением обязательств. При расчетах используются эти показатели:

- Строка 1400 (долги со сроком погашения от 12-ти месяцев).

- Стр.1500 (краткосрочные долги).

- Стр.1600 (активы).

Расчеты проводятся в соответствии с этим порядком:

- Значения из строк 1400 и 1500 складываются.

- Из получившегося значения вычитаются показатели кредита счета 98 (безвозмездное получение собственности и прочее).

- Из показателя по строке 1600 вычитается остаток по ДТ счета 75.

- Из получившегося в пункте 3 значения вычитается результат вычислений из второго пункта.

Этот алгоритм расчетов является более сложным, однако он дает более точные результаты.

По какой формуле вычислить коэффициент маневренности

Есть несколько основных формул коэффициента маневренности, в которых используются данные из бухгалтерского баланса предприятия.

Рассмотрим самый простой вариант формулы коэффициента маневренности по балансу. Для того чтобы ею воспользоваться, понадобятся данные из строк 1100 и 1300 баланса.

Разница между значениями из строк 1300 и 1100 составляет величину собственных оборотных средств фирмы. Показатель из строки 1300 — это величина капитала компании.

Таким образом, 1-я формула коэффициента маневренности (КМ) будет выглядеть так:

КМ = (Стр. 1300 — Стр. 1100) / Стр. 1300.

В случае если в структуре пассивов фирмы есть значительные объемы долгосрочных обязательств, формула определения коэффициента маневренности по балансу будет дополнена показателями по строке 1400 бухгалтерского баланса. Их нужно будет суммировать с цифрой из строки 1300.

В итоге 2-я формула будет иметь следующий вид:

КМ = ((Стр. 1300 + Стр. 1400) — Стр. 1100) / Стр. 1300.

Фирмам, имеющим значительный объем краткосрочных обязательств, рекомендуется подсчитывать коэффициент маневренности с помощью формулы, в которой величина собственных ОС определяется как разница между строками 1200 и 1500 баланса.

В результате получается 3-я формула определения показателя:

КМ = (Стр. 1200 — Стр. 1500) / Стр. 1300.

В анализе хоздеятельности распространена еще одна формула. В ней задействуются также показатели из строки 1530 бухгалтерского баланса. Выглядит она так:

КМ = ((Стр. 1300 + Стр. 1400 + Стр. 1530) — Стр. 1100) / (Стр. 1300 + Стр. 1530).

Расчет коэффициента обеспеченности запасов собственными средствами в Excel

Данные для расчета коэффициента берутся из бухгалтерского баланса. Преобразуем формулу:

Козсс = (стр. 1300 + стр. 1400 – стр. 1100) / стр. 1210.

Из актива баланса нужны следующие цифры:

Из пассива такие строки, как:

Рассчитаем показатель за 5 отчетных периодов, с 2011 по 2015 гг:

Отрицательное значение коэффициента в 2011 году объясняется отрицательным значением показателя собственного оборотного капитала. В норме он должен быть выше нуля. То есть текущие активы должны превышать краткосрочные обязательства.

Отрицательное значение собственных оборотных средств указывает на финансовую нестабильность компании. Но такой критерий нельзя применить ко всем отраслям. Существуют предприятия, которые успешно функционируют даже с отрицательным показателем. Например, небезызвестная компания из отрасли быстрого питания, McDonalds. Сверхбыстрый операционный цикл почти сразу преобразует запасы в денежную выручку – отрицательное значение собственных оборотных средств не ощущается.

Коэффициент обеспеченности затрат собственными оборотными средствами – результат сопоставления последних с величиной запасов. Оптимальное условие и индикатор финансового благополучия – превышение собственного оборотного капитала над запасами.

Дело в том, что материальные запасы – наименее ликвидная часть оборотного капитала. Поэтому должны погашаться собственными средствами и/или за счет долгосрочных обязательств.

Пример расчета

Коэффициент маневренности, значение которого должно соотноситься со среднеотраслевым показателем, рассчитывается довольно несложно.

Для этого необходимо взять для расчетов строки 1100, 1300, 1400 Формы № 1 бухгалтерского отчета за несколько периодов. Лучше, чтобы их было как минимум три.

Допустим, необоротных активов у предприятия в 1 периоде было 7682 млн руб.; во втором – 7722 млн руб.; в третьем – 7812 млн руб. При этом собственный капитал по балансу составил в 1 периоде 8235 млн руб.; во втором – 8354 млн руб.; в третьем – 8532 млн руб. Долгосрочные обязательства составили в 1 периоде 1364 млн руб.; во втором – 1234 млн руб.; в третьем – 1338 млн руб.

Расчет будет следующим:

1 период = (8235 + 1364 — 7682) / 8235 = 23 %.

2 период = (8354 + 1234 — 7722) / 8354 = 22 %.

3 период = (8532 + 1338 — 7812) / 8532 = 24 %.

Как рассчитать коэффициент маневренности собственного капитала

Коэффициент маневренности собственного капитала – это отношение собственных оборотных средств компании к общей величине собственных средств. Показатель используется для оценки финансовой устойчивости бизнеса. Смотрите, как считать коэффициент по балансу и что учесть при расчете и анализе.

Используйте пошаговые руководства:

Коэффициент маневренности показывает какая часть собственных средств вложена в оборотные активы (ликвидные), которыми можно быстро маневрировать, а какая капитализирована. Соответственно его значение должно быть достаточно высоким, чтобы обеспечить гибкость в использовании собственного оборотного капитала.

Коэффициент маневренности собственного капитала: формула

Формула расчета коэффициента маневренности выглядит следующим образом:

Км = собственные оборотные средства / собственный капитал.

При этом собственные оборотные средства определяются как разница между собственным капиталом и внеоборотными активами.

Источником данных для расчета коэффициента маневренности является бухгалтерский баланс (форма №1).

Как рассчитать коэффициент маневренности собственного капитала по балансу

Есть несколько формул для расчета коэффицента по данным бухгалтерского баланса. Самая простая формула выглядит так.

Км = (строка 1300 – строка 1100) / строка 1300

Долгосрочные обязательства включаются в формулу в случае положительного значения:

Км = (строка 1300 + строка 1400– строка 1100) / строка 1300

Можно воспользоваться альтернативной формулой, используя в расчете чистый оборотный капитал:

Км = (строка 1200 – строка 1500) / строка 1300

Нормативное значение коэффициента маневренности собственного капитала

Нормативное значение коэффициента маневренности находится в диапазоне от 0,2 до 0,5. Значение показателя ниже нормы свидетельствует о риске неплатежеспособности и финансовой зависимости компании.

Казалось бы, что чем выше значение коэффициента, тем компания более финансово-устойчива.

Однако данные значения могут свидетельствовать об увеличении долгосрочных обязательств и снижении независимости с финансовой точки зрения.

Отрицательный коэффициент маневренности означает, что собственные средства вложены в медленнореализуемые активы (основные средства), а оборотный капитал сформирован за счет заемных средств. Подобная ситуация приводит к низкой финансовой устойчивости предприятия.

Что учесть при расчете и анализе показателя

Для правильного анализа коэффициента маневренности собственного капитала расчеты необходимо производить в динамике за несколько отчетных периодов. В случае существенных отклонений показателя, следует провести анализ структуры активов и пассивов в балансе.

Оптимальные значения коэффициента маневренности могут отличаться в зависимости от сферы деятельности компании. В связи с этим сопоставление показателя со средними значениями по отрасли дает более точную оценку коэффициента маневренности. Для этого проводят расчет коэффициентов маневренности у конкурентов и выводят среднеарифметическое значение.

Пример расчета коэффициента маневренности

Рассмотрим на примере расчет коэффициента маневренности. Используем данные бухгалтерского баланса в динамике за три года:

|

Наименование показателя |

Код |

Период |

||

|

2016 |

2015 |

2014 |

||

|

АКТИВ |

1110 |

|||

|

I. ВНЕОБОРОТНЫЕ АКТИВЫ |

||||

|

Итого по разделу I |

1100 |

385 165 |

371 483 |

352 081 |

|

II. ОБОРОТНЫЕ АКТИВЫ |

1210 |

|||

|

Итого по разделу II |

1200 |

4 073 301 |

3 963 284 |

3 667 703 |

|

БАЛАНС |

1600 |

4 458 466 |

4 334 766 |

4 019 783 |

|

ПАССИВ |

1310 |

|||

|

III. КАПИТАЛ И РЕЗЕРВЫ 6 |

||||

|

Итого по разделу III |

1300 |

2 485 588 |

2 420 328 |

2 086 631 |

|

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

1410 |

|||

|

Итого по разделу IV |

1400 |

11 069 |

11 594 |

13 143 |

|

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

1510 |

|||

|

Итого по разделу V |

1500 |

1 961 808 |

1 902 845 |

1 920 009 |

|

БАЛАНС |

1700 |

4 458 466 |

4 334 766 |

4 019 783 |

Рассчитаем коэффициент маневренности по годам:

2016 год: (2 485 588 + 11 069 – 385 165) / 2 485 588 = 0,85

2015 год: (2 420 328 + 11 594 – 371 483) / 2 420 328 = 0,85

2014 год: (2 086 631 + 13 143 – 352 081) / 2 086 631 = 0,84

В нашем примере значение коэффициента стабильно на протяжении всего анализируемого периода и находится выше значения 0,6. При этом доля долгосрочных обязательств несущественна. Это свидетельствует, что предприятие не зависит от займов и имеет достаточно средств для инвестирования в производство.

Составляющий элемент расчета: оборотные активы

Оборотные активы – это активы баланса, которые можно конвертировать в денежные средства в течение одного года или менее. Счета, которые считаются текущими активами, включают денежные средства и их эквиваленты, ценные бумаги, дебиторскую задолженность, запасы, расходы будущих периодов и прочие ликвидные активы. Эти краткосрочные активы являются ключевым компонентом чистого оборотного капитала компании и краткосрочной ликвидности.

Оборотные активы важны, потому что они используются для оплаты операционных расходов и других краткосрочных финансовых обязательств. Стоимость краткосрочных активов для текущих обязательств дает представление о краткосрочной ликвидности, также известной как чистый оборотный капитал.

Формула расчета оборотных активов:

ОА = ДС + ДЗ+З+ФВ+П,

где ОА – оборотные активы, т.р.;

ДС – денежные средства и их эквиваленты, т.р.;

ДЗ – дебиторская задолженность, т.р.;

З – запасы, т.р.;

ФВ – финансовые вложения, т.р.;

П – прочие ликвидные активы, т.р.

Формула расчета по балансу:

Стр.1200=стр.1210-стр.1220-стр.1230+стр.1240+стр.1250+стр.1260

Денежные средства включают счета, банкноты, монеты, чеки, полученные, но еще не внесенные на хранение, и мелкие денежные средства. Денежные эквиваленты обычно включают деньги на банковских счетах, счетах денежного рынка и краткосрочные инвестиции со сроком погашения 90 дней или менее. Они отражаются в бухгалтерском балансе как первый текущий актив.

Дебиторская задолженность представляет собой стоимость неоплаченных счетов компании, причитающихся с клиентов за предоставленные продукты или услуги. В идеале она должна быть собрана в течение 90 дней или менее с уровнем 90%. Они считаются текущими активами, потому что могут быть конвертированы в наличные при получении от покупателей. Обычно имеют сроки погашения от 30 до 90 дней.

Запасы относятся к любому сырью, незавершенным продуктам или готовой продукции. Товарно-материальные запасы считаются текущим активом, поскольку при продаже они конвертируются в денежные средства. В идеале запасы должны быть проданы в течение одного года или меньше, чтобы не допустить затоваривания.

Финансовые вложения представляют собой краткосрочные инвестиции компании или финансовый инструмент, доступный для продажи. Товарные ценные бумаги считаются текущими активами, поскольку срок их погашения обычно составляет менее одного года. Они торгуются на открытом рынке, например, на публичной бирже или бирже государственных облигаций, по установленной цене для покупателей.

Прочие ликвидные активы включают любые другие активы, которые могут быть конвертированы в денежные средства в течение одного года. Они могут включать в себя предыдущие долгосрочные инвестиции со сроком погашения в течение года или имущество, часть оборудования, которые должны быть проданы в течение года.

Пример № 1. Для расчета текущих активов все, что нужно сделать, это сложить ваши краткосрочные балансовые активы, которые можно конвертировать в денежные средства в течение одного года.

Предположим, что краткосрочные активы компании включают в ваш баланс следующие данные:

- денежные средства и их эквиваленты: 90 000 т.р.;

- дебиторская задолженность: 30 000 т.р.;

- финансовые вложения: 120 000 т.р.;

- запасы: 50 000 т.р.;

- прочие: 18 000 т.р.

На основании приведенных выше данных оборотные активы рассчитываются следующим образом:

90 000 + 30 000 + 120 000 + 50 000 + 18 000 = 308 000 т.р.

Примеры расчета индикаторов

Более детальный порядок оценки финансового состояния компании на базе системы коэффициентов структуры капитала представлен в примерах их расчета для российских компаний: ГК «Внешэкономбанк» и ПАО «Сургутнефтегаз».

|

Код |

Статья отчетности |

2014 |

2015 |

2016 |

|---|---|---|---|---|

|

1300 Ф.1 |

Собственные средства и резервы |

378 |

480 |

555 |

|

1500 Ф.1 |

Краткосрочные обязательства |

559 |

703 |

557 |

|

1400 Ф.1 |

Долгосрочные обязательства |

973 |

1024 |

1179 |

|

1700 Ф.1 |

Валюта баланса |

3885 |

4078 |

3573 |

|

1600 Ф.1 |

Совокупные активы |

3885 |

4078 |

3573 |

|

2300 Ф.2 |

Прибыль до налогообложения |

15 |

35 |

56 |

|

2330 Ф.2 |

Проценты к уплате |

4 |

7 |

8 |

Все сведения для определения структуры финансирования компании приведены в финансовой отчетности корпорации – форме №1 (бухгалтерский баланс) и форме №2 (отчет о прибылях и убытках).

|

№ |

Показатель |

2014 |

2015 |

2016 |

|---|---|---|---|---|

|

1 |

Кавт |

0,097297 |

0,117705 |

0,155332 |

|

2 |

Ккзк |

0,394337 |

0,423492 |

0,485866 |

|

3 |

Кфз |

4,05 |

3,60 |

3,13 |

|

4 |

Кпп |

3,75 |

5 |

7 |

Вывод! По итогам расчета коэффициентов структуры капитала для ГК «Внешэкономбанк» была выявлена существенная зависимость заемных источников финансирования. В частности, индикатор автономии свидетельствует о недостаточности собственных средств, а показатель зависимости от займов продемонстрировал чрезмерно высокое значение. От банкротства ее удерживает нормальное значение коэффициента концентрации заемного капитала, а также наличие собственных средств для обеспечения процентных выплат. В динамике заметно медленное увеличение собственных и сокращение заемных средств.

Рисунок 1. Динамика КСК для ГК «Внешэкономбанк» в 2014-2016 гг.

Для «Внешэкономбанка» чрезмерный объем заемного финансирования не угрожает процедурой банкротства, поскольку средства привлекаются с государственной поддержкой – под низкий процент.

|

Код |

Статья отчетности |

2014 |

2015 |

2016 |

|---|---|---|---|---|

|

1300 Ф.1 |

Собственные средства и резервы |

2890 |

3305 |

3872 |

|

1500 Ф.1 |

Краткосрочные обязательства |

110 |

128 |

132 |

|

1400 Ф.1 |

Долгосрочные обязательства |

6 |

5 |

2 |

|

1700 Ф.1 |

Валюта баланса |

3501 |

3906 |

4239 |

|

1600 Ф.1 |

Совокупные активы |

3501 |

3906 |

4239 |

|

2300 Ф.2 |

Прибыль до налогообложения |

335 |

123 |

922 |

|

2330 Ф.2 |

Проценты к уплате |

998 |

3522 |

504 |

Представленные сведения взяты из консолидированной финансовой отчетности корпорации, которая находится в публичном доступе.

|

№ |

Показатель |

2014 |

2015 |

2016 |

|---|---|---|---|---|

|

1 |

Кавт |

0,83 |

0,85 |

0,91 |

|

2 |

Ккзк |

0,03 |

0,03 |

0,03 |

|

3 |

Кфз |

0,04 |

0,04 |

0,03 |

|

4 |

Кпп |

0,34 |

0,03 |

1,83 |

Вывод! По итогам расчета коэффициентов структуры капитала для ПАО «Сургутнефтегаз» установлено, что все показатели находятся в пределах допустимых значений: фирма обладает солидным собственным капиталом (Кавт) и оптимально использует заемное финансирование (Кфз и Ккзк). Что касается Кпп, то в течение 2014-2015 гг. компания получала невысокую прибыль, обусловленную снижением стоимости нефти, что не позволяло ей погашать проценты по обязательствам за счет собственного капитала, однако в 2016 году ситуация изменилась.

Рисунок 2. Динамика КСК для ПАО «Сургутнефтегаз» в 2014-2016 гг.

Расчет коэффициентов структуры капитала удобнее всего осуществлять в табличном редакторе Excel. Все приведенные выше примеры представлены в образце-документе.

Показатели финансовой устойчивости предприятия

Основные финансовые коэффициенты, используемые в процессе оценки финансовой устойчивости предприятия, базируются на принимаемых в расчет для целей анализа собственном капитале (СК), краткосрочных обязательствах (КО), заемном капитале (ЗК) и собственном оборотном капитале (СОК), которые могут быть определены с помощью формул, составленных на основе кодов строк бухгалтерского баланса:

При оценке показателей финансового состояния предприятия следует учитывать то что, нормальные или рекомендуемые значения были определены на основании анализа деятельности западных компаний и небыли адаптированы к российским условиям.

Кроме того необходимо осторожно относиться к методике сравнения коэффициентов с отраслевыми нормативами. Если в развитых странах основные пропорции сложились десятилетия назад, существует постоянный мониторинг всех изменений, то в России рыночная структура активов и пассивов предприятия находится в стадии становления, мониторинг в полном объеме не ведется

А если принять во внимание искажения отчетности, постоянные корректировки правил ее составления, то понятно, что выведение достаточно обоснованных новых нормативов по отраслям затруднительно

Более подробное описание с примерами и формулами расчетов по балансу изложены в тематических статьях раздела Финансовые коэффициенты.

В дальнейшем значения коэффициентов сравнивают с их рекомендуемым нормативом, в результате чего формируют мнение о платежеспособности или неплатежеспособности организации, ее финансовой устойчивости или неустойчивости, рентабельности деятельности, уровне деловой активности.

Расшифровка коэффициента исходя из динамики

Нельзя понять состояние компании исходя из одного показателя. Для получения точных результатов нужно регулярно определять коэффициенты и сравнивать их друг с другом. Отслеживание значения в годовой динамике помогает отследить успешность развития компании. Если наблюдается стабильный рост коэффициента, это обозначает следующие аспекты:

- Предприятие своевременно выплачивает займы и не берет все новые и новые кредиты.

- У предприятия есть ресурсы для расширения и модернизации, закупки нового оборудования.

- Компания имеет возможность продолжать финансирование своей деятельности даже в том случае, если доступ к займам закроется.

- Предприятие имеет возможность диверсифицировать производство.

Если коэффициент постепенно уменьшается, это свидетельствует о следующих фактах:

- Высокий уровень кредитной или общей платежной нагрузки. То есть у компании не хватает средств для самостоятельного финансирования своей деятельности.

- Пониженная прибыльность, возникшая вследствие неэффективного управления или других факторов.

- Невозможность в полном объеме инвестировать средства в модернизацию производства.

- Невозможность успешно диверсифицировать предприятие.

Об аналогичных характеристиках свидетельствует коэффициент, остающийся низким (0,3) на протяжении длительного времени.

ВАЖНО! Значение коэффициентов нужно анализировать на протяжении нескольких месяцев. Анализ динамики на протяжении другого времени (месяц, год) может не дать точных результатов. Анализ изменения коэффициента в течение одного месяца не отображает достаточной динамики

В этом случае показатель практически не изменится. Если же анализировать коэффициент на протяжении года, разброс значения будет слишком большим. Невозможно будет отследить причину изменения значения

Анализ изменения коэффициента в течение одного месяца не отображает достаточной динамики. В этом случае показатель практически не изменится. Если же анализировать коэффициент на протяжении года, разброс значения будет слишком большим. Невозможно будет отследить причину изменения значения.

ВНИМАНИЕ! Что делать в том случае, если коэффициент снижается? Нужно искать причину. Следует отследить конкретный период, в котором произошло падение значения. Затем следует проанализировать, что именно произошло в этот период

Также причиной низкого коэффициента может являться неправильное управление компанией

Затем следует проанализировать, что именно произошло в этот период. Также причиной низкого коэффициента может являться неправильное управление компанией.

Пример расчета показателя в Excel

На практике принято оценивать коэффициент в динамике. Только так можно проанализировать результативность политики управления собственными оборотными средствами.

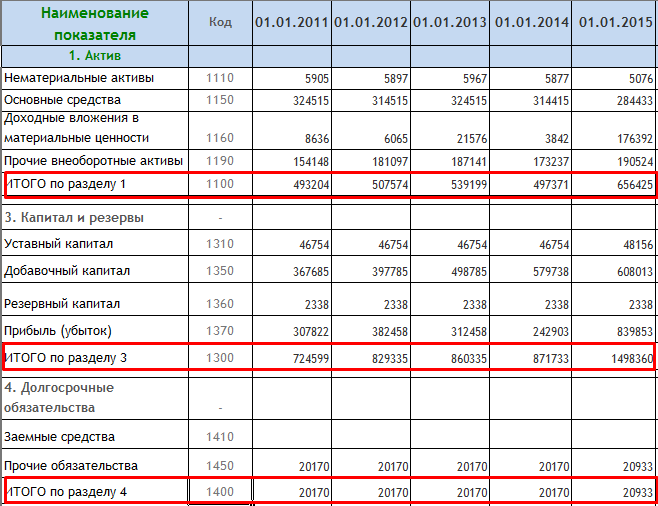

Возьмем период для анализа – 2011-2015 гг. Выделим строки, которые будем использовать для расчета коэффициента маневренности СК:

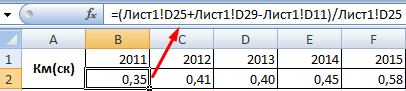

Формула расчета в Excel будет выглядеть так:

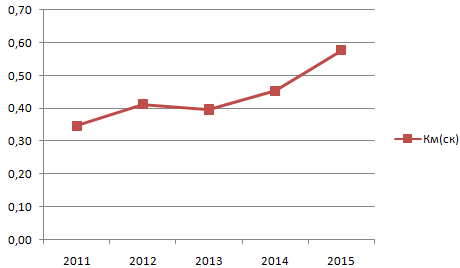

Показатель для организации ниже нормативного. Но не намного. Причем просматривается тенденция сохранения стабильности на протяжении всех 5 лет. Для более детального анализа и принятия стратегических решений необходимо смотреть значение коэффициента у других компаний, работающих в той же отрасли, а также другие показатели оценки финансовой устойчивости.

Покажем в динамике коэффициент на графике Excel:

Структура оборотных средств

Оборотные средства предприятия – это незаменимые ресурсы, которые обладают различными свойствами и признаками. Очень часто в экономической практике именно оборотные средства решают успех производства того или иного товара, так как они способны быстро и оперативно решить управленческие задачи и проблемы.

Ни одна компания на рынке не может существовать без оборотных средств, мало открыть бизнес и начать работать, надо обеспечить текущую деятельность предприятия, которая как раз и формируется и реализуется за счет оборотных средств.

Оборотные средства необходимо планировать заранее, чтобы к моменту поступления заказа организация была готова его выполнить в полном объеме, желательно не прибегая к заемным средствам.

Оборотные средства чаще всего выражаются в денежном эквиваленте.

Определение 1

Структура оборотных средств – это стоимостное выражение доли каждого оборотного средства в общем объеме производственных средств компании.

В структуру оборотных средств входят:

- Запасы производственного характера. К запасам можно отнести: материалы, необходимые для изготовления продукции; основное производственное сырье; топливные материалы; упаковка (тара); комплектующие для ремонта производственного оборудования и т.д. Для любой компании запасы необходимы, но их надо грамотно регулировать и устанавливать лимит, иначе это может привести к перерасходам, которые будут связаны с арендой дополнительных складских мест или порчей готовой продукции. Так или иначе, на предприятии должна действовать политика управления запасами, чтобы не допустить дополнительных расходов;

- Полуфабрикаты и незавершенное производство также относятся к оборотным средствам. Полуфабрикатами является продукция, которая почти готова, но не может пойти в стадию реализации, она лишь готова к последнему этапу производства. Примером может служить предприятие, которое изготавливает пищевую продукцию, она может заготавливать полуфабрикаты, например, фарш для пельменей, чтобы в последующем, на последней стадии превратить полуфабрикат в готовую продукцию. Незавершенное производство также является оборотными средствами, то есть когда производство началось, все оборотные средства вложены, но готовая продукция не получена;

- Расходы будущих периодов. Это оборотные средства, которые вложены предприятием заранее в какое либо мероприятие по дальнейшему производству продукции. Например, компания планирует освоить рынок лекарственных средств, для этого начальство заранее оплачивает арендную плату завода, закупает непортящееся сырье, и материалы для начала производственного процесса. В дальнейшем эти затраты в любом случае пойдут в себестоимость лекарственных средств, которые будут производиться компанией чуть позже;

- Фонды обращения. Надо заметить, что преимущественно фонды обращения формируют большую долю оборотных средств предприятия. К ним можно отнести: уже готовая продукция компании, которая лежит на складе, которая ждет транспортировки, также продукция, которую отгрузили покупателю, но он ее еще не оплатил ввиду различных обстоятельств, нельзя забывать и о денежных средствах фирмы, которые находятся в кассе на данный момент времени или лежат на расчетном счету в банке или задолженность дебиторов.

Таким образом, структуру оборотных средств составляют различные статьи экономических ресурсов и затрат предприятия.

Постановка вопросов и определение критериев

Для начала давайте поговорим о том, какие вопросы ставятся перед инвестором при чтении баланса компании:

- Одними из первых вопросов, на которые следует ответить, это есть ли у предприятия основные средства (и насколько они связаны с её основным родом деятельности), что происходит с активами компании, что происходит с оборотным капиталом;

- Если в каких-либо статьях баланса обнаруживаются резкие изменения (по сравнению с динамикой предыдущих периодов), то следует задаться вопросом об их причинах;

- Каким образом происходит финансирование текущей деятельности компании – за счёт собственных, или за счёт заёмных средств? Или за счёт сочетания собственных и заёмных средств (в этом случае, каково соотношение тех и других).

- Каково соотношение динамики расходов к приросту запасов компании?

- Какова ситуация с нераспределённой прибылью компании (куда она направляется и есть ли вообще). Если вы рассчитываете на получение дивидендов, то следует иметь в виду, что они выплачиваются только при положительном значении этого параметра (нераспределённой прибыли).

Об инвестиционной привлекательности компании (по крайней мере, с точки зрения её надёжности) можно говорить в том случае, когда её баланс удовлетворяет следующим основным критериям:

- По всем основным статьям прослеживается явная положительная динамика, то есть, валюта баланса к концу периода должна увеличиваться в сравнении её значением в начале периода. Причём темы её прироста должны быть выше уровня инфляции, но не превышать темпов роста выручки;

- Доли дебиторской и кредиторской задолженности должны быть примерно равными, то же касается и динамики их прироста (она должна быть приблизительно одинаковой);

- Динамика прироста оборотных активов должна превалировать над ростом внеоборотных активов компании;

- В балансе компании должны отсутствовать, так называемые, непокрытые убытки;

- Валюта баланса должна более чем на 50% состоять из собственного капитала компании.

Перед тем как продолжить, давайте познакомимся с некоторыми терминами бухгалтерского учёта фигурирующими в вышеозначенных критериях:

Как рассчитывается коэффициент маневренности

Коэффициент маневренности должен быть в пределах 0,3-0,6. В этом случае можно говорить о финансовой независимости предприятия и наличии капитала для расширения и модернизации производства. Однако для некоторых отраслей значение может быть выше или ниже в зависимости от особенностей бизнеса и структуры капитала.

Оценить финансовую устойчивость предприятия можно с помощью разных показателей. Один из них – это коэффициент маневренности, по которому легко определить, насколько компания зависима от кредиторов и привлеченных активов, и достаточно ли она обеспечена финансами. Он рассчитывается как отношение собственных оборотных средств к сумме собственных средств.

Примечание от автора! Показатель отражает платежеспособность и обеспеченность собственными средствами. Он указывает на то, хватает ли своих активов для нормального ведения деятельности.

- какая доля средств находится в обороте;

- финансовую независимость компании.

Формула расчета

Коэффициент рассчитывается по формуле:

- СОС – собственные оборотные средства;

- СК – собственный капитал.

Его также можно находить по балансу:

- Стр. 1300 – значение строки 1300 (общая величина капитализации);

- Стр. 1100 – значение строки 1100 (общая сумма внеоборотных активов).

Норматив

Значение коэффициента маневренности во многом будет переделяться отраслью компании и структурой капитала, однако для этого показателя есть рекомендуемые пределы. Нормальным считается, если КМ − в пределах 0,3-0,6. Большинству компаний нужно ориентироваться на такие цифры.

Коэффициент может принимать также и отрицательное значение. В этом случае компания признается финансово неустойчивой, а структура капитала – неэффективной. Значение ниже нуля может быть у фирм, которые формируют оборотные активы за счет привлеченных средств (займы, кредиты, ссуды).

Таблица 1. Значение КМ

Риск неплатежеспособности, финансовая зависимость от заемных средств.

Устойчивое положение, компания финансово независима.

Предприятие зависимо, риск неплатежеспособности перед кредиторами слишком велик, но нужно смотреть по структуре займов.

Если коэффициент выше 0,6 и при этом у фирмы имеются долгосрочные кредиты, значит, у компании сильная зависимость от заемных средств, а большая часть полученной прибыли будет уходить на оплату процентов. Если кредиты краткосрочные, то предприятие вполне финансово независимо, и у него достаточно свободных средств.

Важно! При соотнесении полученного значения с нормативным необходимо учитывать отраслевую специфику компании. Если в одних отраслях коэффициент, равный 0,6, будет говорить о больших рисках, то в других – о финансовой устойчивости

У предприятий с низкой ликвидностью коэффициент маневренности может быть значительно выше отметки 0,6, и для них это будет нормально. В таком случае усредненное значение 0,6 будет говорить о неустойчивом положении. Это касается всех низкорентабельных сфер с длинными контрактами, например, строительства.

Анализ показателя

Для расчетов данные можно брать за разные периоды – от месяца до года. Лучше всего анализ проводить в динамике, оценивать изменение в течение определенного времени.

Таблица 2. Что характеризует рост и падение КМ

Кредитная нагрузка не увеличивается.

Увеличивается доля кредитов среди активов компании.

У фирмы есть средства на расширение и модернизацию производства.

Нет достаточного количества средств для инвестирования в производство.

Имеются дополнительные ресурсы финансирования.

Нет других источников финансирования.

Меньше лишних затрат, связанных с обслуживанием кредитов.

Больше прибыли уходит на обслуживание долга.

Таким образом, рост показателя означает, что дела у фирмы поправляются, долгов становится меньше, и на их обслуживание уходит минимум денег. Падение же свидетельствует о негативной тенденции для предприятия: увеличения кредитной массы в составе активов, сокращение финансовых запасов.