Коэффициент дисконтирования: формула и пример расчета

Содержание:

- Коэффициент наращения

- Усложненные расчеты

- Формула дисконтирования денежных потоков

- Пример

- Внутренняя норма доходности

- Коэффициент дисконтирования

- Дисконтирование в обычной жизни

- Ставка дисконтирования

- Формула дисконтирования

- Дисконтирование в МСФО

- Коэффициент дисконтирования

- Расчет чистого дисконтированного дохода как часть бизнес-плана

- Природа ставки дисконтирования: стоимость времени

- Практическое использование

- Эффективная ставка процента для дисконтирования

- Расчет по формуле и пояснение значения

Коэффициент наращения

Но вышеприведенная формула годится не только для фиксации текущих результатов ошибок прошлого. Зачастую нам более интересен расчет, сколько нам может в будущем принести то или иное вложение, совершаемое сейчас. В этом случае принято говорить о коэффициенте наращения. Его формула:

(1 + Ставка наращения)n

n – количество инвестиционных периодов до момента приведения.

И здесь для понимания опять поможет наш пример с яблоками. Человек совершал полный цикл за 1 день. Для простоты допустим, что за тот же самый 1 день он сможет купить или продать любое количество яблок: хоть 10, хоть 1000, хоть 1000000. Тогда, регулярно совершая свои операции и имея прибыльность по ним в размере 10%, при стартовом капитале в 10 долларов человек через год зафиксирует капитал в размере:

$10 * (1+0,1) 365 = $12833055803133800

Чудовищная сумма! Однако она понимает осознать, насколько важен показатель реинвестиционных возможностей (в разах).

Усложненные расчеты

В экономике используют несколько усложненный расчет, который учитывает ряд рисков. В формулах используют следующие понятия:

- Безрисковая, ожидаемая и рыночная доходность. Используются в формуле Шарпа для определения экономических рисков.

- Откорректированная модель Шарпа. Определяет влияние рыночных факторов: изменение стоимости ресурсов, политику государства, ценовые колебания.

- Объем капиталовложений, особенности отрасли. Данные используют в более точной версии Френча и Фамы.

- Изменения стоимости актива используется в формуле Кархарта.

- Дивидендные платежи и эмиссия акций. Подобные расчеты принадлежат Гордону. Его метод позволяет точно изучить фондовый рынок и анализировать стоимость акционерных обществ.

- Средневзвешенная цена. Применяют перед определением ставки дисконтирования в кумулятивном методе и учете заемных средств.

- Рентабельность собственности. Применяют для анализа финансовой деятельности компании, активы которой не выставлены на фондовый рынок.

- Субъективный фактор. Используется при мультифакторном анализе деятельности организации сторонними экспертами.

- Рыночные риски. Учитывают при определении ставки дисконтирования на основе отношения рискового к безрисковому инвестированию.

В 1997 году правительство РФ опубликовало собственную методику вычисления рисковой ставки дисконтирования. Эксперты того времени оценили риски в размере 47%. Этот показатель не применяют в обычных формулах, но он является обязательным при расчете инвестиций в зарубежные проекты.

Различные методики расчета позволяют оценить потенциальные инвестиции и построить план размещения финансовых средств. При анализе хоздеятельности компаний на рынке теоретические расчеты дадут ожидаемый эффект, если будут учтены местные реалии. Простые расчеты помогут предсказать доходность, но она будет сильно подвержена колебаниям. Для прогнозирования нужно использовать сложные формулы, которые учитывают большинство рисков на финансовом и фондовом рынке. Более точные данные будут получены только при внутреннем анализе компании.

Формула дисконтирования денежных потоков

Если имеется поток платежей через равные промежутки времени:

CF = CF + CF1 + CF2 + … + CFN,

то применяя к каждому платежу операцию дисконтирования, получим формулу:

CFd = CF + CF1/(1+D) + CF2/(1+D)2 + … + CFN/(1+D)N

CFd — дисконтированный денежный поток,

или в более компактном виде:

CFd = ∑N CFn /(1+D)n

Первый денежный поток CF не дисконитруется, если это платежи текущего периода или продолжительность периодов на которых вычисляются потоки мала, то есть нет смысла дисконтировать.

Если имеет смысл делать дисконтирование первого денежного потока, формула дисконтирования примет вид:

CFd = ∑1N CFn /(1+D)n

Один из примеров дисконтирования денежных потоков — чистый дисконтированный доход (NPV), в котором денежными потоками выступают итоги (приход — расход) на каждом шаге инвестиционного проекта.

Пример

Пусть мы имеем 100 руб. и кладем их на депозит под 5% годовых с ежегодным начислением процентов и зачислением их во вклад. Тогда через год у нас будет 105 рублей.

S1 = 100 + 100 × 0.05 = (1+0.05) × 100 = 105

Через два года у нас будет 110.25 рублей.

S2 = (1+0.05)×(1+0.05) × 100 = (1+0.05)2 × 100 = 110.25

Через три года у нас будет 115.7625 рублей.

S3 = (1+0.05)3 × 100 = 115.7625

Через n лет у нас будет

Sn = (1+0.05)n × 100

Sn = (1+P)n S, где

Sn — сумма через n периодов начисления процентов

P — процентная ставка за период

S — начальная сумма.

Это формула расчета сложных процентов.

Таким образом, если мы можем положить деньги на депозит с условиями описанными выше, то 100 руб., которые мы получим сейчас, с экономической точки зрения равноценны 105 руб. которые мы получим через год, равноценны 110.25 руб. полученным через два года, равноценны 115.7625 руб. полученным через три года и так далее.

В общем виде: сумма S, полученная сейчас, равноценна сумме (1+P)n S, полученной через n лет.

Внутренняя норма доходности

Внутренняя норма доходности (internal rate of return — IRR) — это процентная ставка, которая задействуется при расчете NPV.

IRR имеет непосредственное отношение к приведенному выше примеру. Теперь при обосновании чистой приведенной стоимости в бизнес-плане не нужно дотошно привязывать прибыльную ренту к ставке по гос. облигациям. Достаточно заявить некую норму IRR и обосновать ее выбор двумя аргументами:

- Приведя пример сферы деятельности, обладающей меньшей доходностью и меньшим же риском;

- Упомянув другую деятельность (но похожую по своей инвестиционной сути), но с большим риском и большей доходностью.

Однако IRR «подбирается» не только и не столько для возможных кредиторов. Прежде всего, внутренняя норма доходности – цель и ориентир для собственников бизнеса. Это ставка, относительно которой будут в дальнейшем меряться все процессы даже в окружающей бизнес-среде. И решение об инвестировании в некую другую отрасль будет приниматься после непременного сравнения доходности предполагаемого проекта с IRR существующего предприятия.

Это верно не только для предприятий, но и для частных лиц. Только в этом случае под инвестированием, как правило, понимается вклад в какую-либо обслуживающую финансовую организацию (будь то банк, брокерская компания или венчурный фонд). А в качестве внутренней нормы доходности используются ставка процента по существующему депозиту (например) в проверенном временем надежном банке.

Коэффициент дисконтирования

Теперь немного математики. Во всех описанных выше примерах приводилось обоснование выбора той или иной нормы процента. А сейчас нам нужно произвести четкие расчеты. В этом нам поможет коэффициент дисконтирования.

Определение: коэффициент дисконтирования — это показатель, применяемый для приведения величины некой денежной величины к заданному моменту (называемому моментом приведения).

Этот показатель наглядно демонстрирует, какую сумму мы получим с учетом фактора времени (т.е. через определенный период), исходя из заданной ставки дисконтирования. Последний термин, согласно изложенному в предыдущем разделе, соответствует процентной ставке по обязательствам, гарантированным государством. Формула коэффициента дисконтирования такова:

1 / (1 + Ставка дисконтирования)n

n – количество инвестиционных периодов до момента приведения.

Любопытен смысл показателя n. Здесь не ошибиться гораздо важнее, чем с определением корректной величины ставки дисконтирования. N говорит нам, сколько раз мы можем реинвестировать получаемые результаты деятельности (т.е. потенциально зарабатываемую прибыль).

Допустим, начинающий рантье 3 года назад приобрел загородный дом. Он помнит сумму сделки, а главное, отслеживает его текущую рыночную стоимость. И он бы хотел оценить эффективность своего вложения. Сделаем ряд допущений: предположим, дом был куплен за $1 000 000, сейчас стоит $1 200 000, ставка процента все три года оставалась на уровне 15% (по годовым депозитам в государственном банке). Тогда его расчеты будут выглядеть следующим образом:

Рассчитываем коэффициент дисконтирования:

1 / (1 + 0,15) 3 = 0,572

Умножаем текущую стоимость дома на коэффициент дисконтирования:

1 200 000 * 0,572 = 686 400

Сравниваем эту дисконтированную стоимость с ценой покупки:

686 400 << 1 000 000

Это означает, что рантье прогадал. Если бы он не вложил 1 000 000 в недвижимость, а положил бы эти деньги на депозит, то на настоящим момент мог бы и дом купить, и осталось бы еще немало (т.к. для покупки дома за 1 200 000 сегодня нужно было 3 года назад положить на депозит только 686 400).

Дисконтирование в обычной жизни

Каждый россиянин хотя бы раз задумывался о «стоимости денег». Она особо ощутимо во время покупок в супермаркетах, когда с продуктовой корзины приходится убирать «ненужный» товар. В настоящее время необходимо быть экономным и расчетливым. Под дисконтированием часто понимают экономический показатель, показывающий покупательскую способность денег, стоимость через определенный промежуток времени. Дисконтирование используют для прогнозирования прибыли для инвестиционных проектов. О будущих результатах можно говорить в начале проекта или во время его осуществления при умножении на коэффициент дисконтирования. Но подобное понятие применимо не только к инвестициям, но и в обычной жизни. Например, родители желают оплатить ребенку образование в престижном заведении. Но не у всех есть возможность внести плату в момент поступления. Тогда начинают думать о «заначке», которая предназначена для часа икс. Через 5 лет запланировано поступление ребенка в европейский университет. Стоимость подготовительных курсов 2500 у.е. Выделить подобную сумму из бюджета семьи без ущерба интересов других членов для многих нереально. Выход – заранее открыть вклад в финансовом учреждении. Но как определить сумму вклада, чтобы через пять лет получить 2500 у.е.? Ставка по вкладу 10%. Расчет первоначальной суммы: 2500/(1+0,1)^5 = 1552 у.е. Это и называют дисконтированием.

Простыми словами, если требуется узнать будущую стоимость определенной суммы, то следует «продисконтировать» ее по банковской ставке, которую называют ставкой дисконтирования. В приведенном примере она равна 10%, 2500 у.е. – денежный поток (сумма платежа) через 5 лет, 1552 у.е. – дисконтированная стоимость денежного потока.

Ставка дисконтирования

В процессе вычисления коэффициента дисконтирования одной из самых важных задач является расчет нормы дисконта, так как от этого зависит итоговая оценка доходности инвестиционного проекта.

Сама по себе ставка является объектом интереса для инвестора, так как с точки зрения доходности способ капиталовложения с более высокой нормой дисконта должен привлекать его больше, нежели любой другой с аналогичными факторами риска.

Чтобы произвести дисконтирование, необходимо осуществлять расчет по данной формуле коэффициента.

Стоит учитывать и тот факт, что ставка отражает уровень доходности вложений с учетом определенных рисков, а также временных затрат. Что включает в себя норма дисконта:

- рост инфляции;

- показатель, отражающий уровень риска вложений;

- минимальную степень доходности, на которую в любом случае может рассчитывать инвестор.

Как уже было указано, для расчета нормы дисконта используются различные ставки, выбор которых зависит от заданной ситуации. Проценты по депозитам или уровень доходности от облигаций – это лишь основа, «безрисковая ставка» которая берется с поправкой на некоторые риски и временной фактор.

В качестве рисков принимаются различные факторы, под воздействием которых вложение денежных средств в конкретный проект становится небезопасным. В данный список можно отнести:

Риски неликвидности нового проекта:

- риски, характерные для какой-либо отрасли;

- ошибки персонала;

- проблемы, определяемые конкретно для данной страны.

Чем точнее определяют процентную ставку дисконта, тем больше шансов получить желаемую доходность от проекта.

Пример расчета

Для большей наглядности и лучшего понимания понятия «коэффициент дисконтирования», стоит привести пример расчета показателя по формуле.

Предположим, некий инвестор планирует получить от каких-либо вложений сумму в 100000 долларов через 5 лет. Чему равнозначна эта сумма в пересчете на сегодня?

Чтобы произвести дисконтирование, необходимо осуществлять расчет по формуле Kd=1/ (1+i)n. Если взять за ставку дисконтирование 10%, можно получить следующее значение: Kd=1(1+10%)5=0,6209. Это значит, что один доллар из предполагаемой суммы через пять лет, приведенный на текущую дату, равен 62,09 центам.

Следовательно, 100000 долларов через пять лет – это 62090 долларов сегодня при ставке 10%. Иными словами, 62090 долларов – дисконтированная стоимость суммы в 100000 долларов.

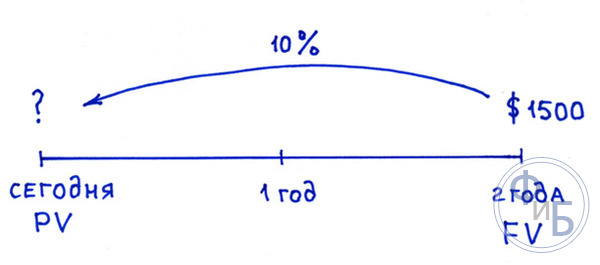

Формула дисконтирования

Часто возникает обратная задача: предпологается, что через n лет будет получена сумма Sn, надо найти равноценную ей сумму на текущий момент. Это типичная задача при разработке бизнес-планов, расчете окупаемости инвестиций, оценке стоимости бизнеса по величине ожидаемых доходов (доходный подход к оценке стоимости бизнеса). Иными словами, известна сумма Sn, надо определить S. В этом случае путем простых преобразований получаем формулу расчета:

S = Sn/(1+P)n — Формула дисконтирования

Эта операция называется дисконтированием, она является обратной к вычислению сложных процентов. Часто используется термин «приведение к текущей стоимости». Процентная ставка в этом случае называется ставкой дисконтирования.

Дисконтирование в МСФО

Применения дисконтирования требует целый ряд международных стандартов финансовой отчетности.

-

Согласно МСФО (IAS) 18 «Выручка» нужно применить дисконтирование, если оплата товаров происходит значительно позже их поставки, то есть, по сути, это товарный кредит. Необходимо будет исключить из выручки финансовые расходы при признании и признавать их в течение периода рассрочки (аналогично в IFRS 15 «Выручка по договорам с клиентами»).

-

МСФО (IAS) 17 «Аренда» устанавливает, что активы, полученные в лизинг, принимаются к учету по наименьшей из двух величин: дисконтированной стоимости минимальных арендных платежей или справедливой стоимости полученного имущества.

-

МСФО (IAS) 36 «Обесценение активов» требует при наличии признаков обесценения проводить тест на обесценение. Определяется возмещаемая стоимость актива, которая рассчитывается как наибольшая величина из справедливой стоимости и ценности использования актива. Ценность использования актива рассчитывается как дисконтированная стоимость будущих денежных потоков, связанных с этим активом, чаще всего дисконтированных по ставке средневзвешенной стоимости капитала.

- МСФО (IAS) 37 «Оценочные обязательства, условные обязательства и условные активы» гласит, что в случае создания долгосрочных резервов сумма обязательств должна быть продисконтирована.

Коэффициент дисконтирования

Дисконтирование денежного потока за n-й период выполняется путем умножения потока на коэффициент дисконтирования Kn:

Kn= 1/(1+D)n, где

n — Номер периода (шага) дисконтирования

Kn — Коэффициент дисконтирования на шаге n

D — Ставка дисконтирования.

Ставка дисконтирования отражает скорость изменения стоимости денег со временем, чем больше ставка дисконтирования, тем больше скорость.

Коэффициент Kn уменьшается с ростом n, это отражает тот факт, что чем дальше в будущее отстоит от нас ожидаемый денежный поток, тем меньше его стоимость приведенная к текущему значению.

Расчет ставки дисконтирования по методу WACC — средневзвешенной стоимости капитала

Расчет чистого дисконтированного дохода как часть бизнес-плана

Основная цель процесса бизнес-планирования заключается в определении целесообразности создания нового предприятия и в том числе определение срока окупаемости, доходности проекта, его рентабельности и др. Поэтому расчет NPV — это центральное звено любого бизнес-плана.

Особенно роль правильного инвестиционного анализа усиливается, если бизнес-план составляется не только для пользования инициаторов проекта, а еще и для привлечения финансовых ресурсов (от инвесторов или кредиторов).

Расчет чистого дисконтированного дохода входит в раздел бизнес-плана, посвященный финансовому моделированию и прогнозированию параметров окупаемости. Расчет NPV должен производиться в совокупности с определением:

- Индекса доходности инвестиций (PI);

- Внутренней нормы доходности (IRR);

- Чистой нормы доходности;

- Срока окупаемости в текущих ценах;

- Приведенного срока окупаемости и др.

Наличие такого показателя в бизнес-плане позволяет оценить будущую стоимость проекта и доходов по нему в текущих ценах, что значительно упрощает процесс принятия решений для инвесторов.

При презентации своей бизнес-идеи перед инвестором или специалистом в банке советуем вам максимально понятно вынести на слайд информацию о представленных выше показателях. Ни в коем случае не стоит представлять в презентации таблицы со всеми расчетами и этапами получения NPV. Более подробную информацию лучше включить в приложение, которое можно сделать в качестве дополнительного раздаточного материала.

Для расчета указанных показателей важно определить исходные значения проекта, в том числе доходов. Для этого существуют определенные методы формирования плана продаж, которые используются для этих целей

Природа ставки дисконтирования: стоимость времени

Время – деньги. Верно, хоть и не тождественно. У этого закона есть логически выверенное обоснование, лежащее в плоскости экономики. Речь идет о возможности создания благ, имеющих рыночную оценку. Допустим, человек, имеющий в кармане 10 долларов, приобретает на эти деньги какой-либо пользующийся спросом товар – например, яблоки. Далее следует их перепродажа с наценкой, предположим, в 10%. Вся операция у него занимает 1 день. Тогда на начало следующего дня у человека будет уже 11 долларов, а стоимость одного дня времени у него будет равна 1 доллару.

Именно сама возможность использовать деньги для создания добавленной стоимости и рождает природу процента за их использование. С наступлением времени, когда рынки (в т.ч. финансовые) стали работать по правилам, процент по кредитам, выдаваемым банками, стал отражать фактическую возможность и размер заработка в экономике.

И отсюда следует, что процент, как заработок, можно рассмотреть в двух проекциях:

- бухгалтерский (фактический) процент. Это та величина, которая прописывается в кредитном договоре.

- экономический процент (экономическая прибыль). Это превышение фактического процента над доходностью лучшей из альтернатив вложения этих же средств.

Это проще понять, если встать на позиции кредитного института (банка), ссужающего средства. По кредиту этот институт взимает фактический процент. Но если есть некий коммерческий проект, куда можно вложить те же деньги, вместо того, чтобы выдавать их по договору кредитования. Тогда экономический процент для банка будет рассчитываться, как разница между тем процентом, который идет по кредитному соглашению, и доходностью альтернативного проекта.

Если бухгалтерский процент всегда положительный, то экономический – далеко не всегда. Положительное значение экономического процента свидетельствует, что банк (или любое другое предприятие на его месте) наиболее рационально выбрал сферу предпринимательской активности. (Раз уж самая лучшая альтернатива менее доходна, чем профильная деятельность).

Не случайно приводится пример, связанный с доходностью именно государственных облигаций. Кроме функций покрытия дефицита госбюджета они являются действенным инструментом, позволяющим властям регулировать норму прибыли в экономике. Доходность облигаций именуется ставкой процента. В здоровой ситуации, когда рынки максимально эффективны, фактическая прибыльность в различных отраслях равна ставке процента, т.е. экономический процент равен 0.

Обоснование теоретической и практической актуальности процентной ставки в экономике имеет здесь свои причины. Допустим, по каким-то причинам индивиду потребовалось узнать, какой бы капитал он имел бы сейчас, если бы 3 года назад продал свою квартиру. Если рассматривать вложения в гипотетический бизнес, или же вклады в различные банки и другие способы, то можно уйти весьма далеко от объективности. Все эти вложения имеют высокий риск (можно вообще все потерять). Именно поэтому принято брать в расчет процентную ставку по тем обязательствам, которые гарантированы финансовой мощью государства. Этот процент и будет стоимостью потраченного времени, и именно он является нормативом ставки дисконтирования.

Практическое использование

При повышении ставки дисконтирования увеличивается срок окупаемости инвестиций. Решение о вложении средств должно приниматься тогда, когда расчеты показывают желаемый срок окупаемости и соответствуют плану капитального инвестирования.

Приведенные формулы не учитывают рыночные риски. Их можно использовать только для теоретического расчета. Для приближения расчета к реальности прибегают к графическому анализу. На графиках представляют данные по движению финансов в определенном интервале времени.

Дисконтирование и наращивание

С помощью простой формулы определяют размер вклада в желаемой временной точке. Расчет стоимости денег в будущем называют «наращиванием». Суть этого процесса легко понять по выражению «время-деньги» — со временем размер вклада увеличивается на размер приращения ежегодными процентами. Вся банковская система основана на этом принципе.

Дисконтирование и наращивание помогают анализировать возможность изменения стоимости средств.

Инвестиционные проекты

Дисконтирование финансовых средств соответствует инвестиционным мотивам бизнеса. То есть инвестор вкладывает средства и получает не человеческие (квалифицированные специалисты, команда) или технические ресурсы (оборудование, склады), а поток денег в будущем. Продолжением этой мысли будет «продуктом любого бизнеса являются деньги». Метод дисконтирования является единственным из существующих, ориентация которого направлена на развитие в будущем, что позволяет инвестиционному проекту развиваться.

Пример выбора инвестиционного проекта. Владельцу денежных средств (600 руб.) предложено вложить их в реализацию проектов «А» и «В». Первый вариант дает доход на протяжении трех лет 400 рублей. Проект «Б» после первых двух лет реализации позволит получить по 200 рублей, а после третьего – 10000 рублей. Инвестор определил ставку 25%. Определим текущую стоимость обоих проектов:

проект «А» (400/(1+0,25)^1+400/(1+0,25)^2+400/(1+0,25)^3)-600 = (320+256+204)-600 = 180 рублей

проект «В» (200/(1+0,25)^1+200/(1+0,25)^2+1000/(1+0,25)^3)-600 = (160+128+512)-600 = 200 рублей

Таким образом, инвестор должен выбрать второй проект. Однако при повышении ставки до 31% оба варианта окажутся равнозначными.

Приведенная стоимость

Дисконтированной стоимостью называют сегодняшнюю стоимость будущего денежного потока или будущий платеж без «скидки» за предварительную оплату. Ее часто называют приведенной стоимостью – будущий денежный поток, соотнесенный к сегодняшнему дню. Однако это не совсем одинаковые понятия. Привести к текущему времени можно не только одну будущую стоимость, но и настоящею стоимость к нужному времени в будущем. Приведенная стоимость более обширно, чем дисконтированная стоимость. В английском языке понятие приведенная стоимость отсутствует.

Эффективная ставка процента для дисконтирования

Дисконтированная стоимость определяется по формуле:

FVn = PV (1 + r)n,

где FVn — будущая стоимость через n лет (Future Value);PV — современная, приведенная или текущая стоимость (Present Value);r — годовая ставка процентов (эффективная ставка);n — срок дисконтирования.

Отсюда текущая стоимость:

PV = FV / (1 + r)n.

Наиболее интересный и спорный момент в этой формуле — эффективная ставка. Необходимо отметить, что не существует единого подхода к расчету эффективной ставки процента для дисконтирования. Специалисты используют различные методы для ее расчета.

Кумулятивный метод

Данный метод представляет собой корректировку (увеличение) безрисковой ставки на риски, присущие стране, рынку, компании и т. д. Для этого метода компании необходимо установить влияние отдельных факторов на величину премии за риск, то есть разработать шкалу рисковых премий.

d = R + I + r + m + n,

где d — эффективная ставка процента;R — безрисковая ставка доходности (%);I — страновой риск;r — отраслевой риск;m — риск ненадежности участников проекта;n — риск неполучения предусмотренных проектом доходов.

Безрисковая ставка — это норма прибыли, которая может быть получена по финансовому инструменту, кредитный риск которого равен нулю. Самым надежным инвестиционным инструментом в мире считаются 30-летние государственные облигации США. Если сравнить аналогичный инструмент в той же валюте, на тот же срок, на тех же условиях в России, ставки будут отличаться на страновой риск. Если мы возьмем облигации с аналогичными условиями, номинированные в рублях, и сравним с предыдущими бумагами, получим влияние валютного риска.

Модель средневзвешенной стоимости капитала для организации (WAСС)

Средневзвешенная стоимость капитала рассчитывается как сумма доходности собственного капитала и заемного капитала, взвешенных по их удельной доле в структуре капитала.

Вычисляется по следующей формуле:

WACC = Ks × Ws + Kd × Wd × (1 – T),

где Ks — стоимость собственного капитала;Ws — доля собственного капитала (%) (по балансу);Kd — стоимость заемного капитала;Wd — доля заемного капитала (%) (по балансу);T — ставка налога на прибыль (%).

Модель оценки капитальных активов (CAPM)

При эффективном рынке капитала предполагается, что на будущую доходность акции повлияют только рыночные (системные) риски. Другими словами, будущую доходность акции определит общее настроение рынка.

Rs = R + b × (Rm – R) + x + y + f,

где Rs — реальная ставка дисконтирования;R — безрисковая ставка доходности (%);Rm — среднерыночная доходность (%);b — коэффициент бета, измеряющий уровень рисков, вносящий коррективы и поправки;x — премия за риски, связанные с недостаточной платежеспособностью (%);y — премия за риски закрытой компании, связанные с недоступностью информации о финансовом состоянии и решениях менеджмента (%);f — премия за страновой риск (%).

Также для получения данных о ставках можно обратиться к открытым источникам информации. В частности, можно использовать Бюллетень банковской статистики ЦБ РФ, где представлена помесячно информация об уровне процентных ставок в разбивке по юридическим и физическим лицам, по валютам и по срокам заемных обязательств.

Расчет по формуле и пояснение значения

Размер ЧДД стоит рассчитывать как сумму всех расходов и доходов. Такой расчет предполагает, что норма дисконтирования будет удовлетворительной ставкой доходности на 1 рубль для инвестора.

Эта норма должна быть объективной, ведь здесь учитываются:

- размер инфляции;

- проценты по банковским депозитам;

- средний доход от ценных бумаг;

- личный прогноз инвестора;

- стоимость всех капиталовложений (это необходимо, когда проект будет инвестироваться не одним инвестором).

Сам показатель ЧДД по следующей схеме:

- для начала инвестор должен определить сумму, которою он готов вложить в проект;

- на следующем этапе необходимо рассчитать сумму планируемых денежных течений от проекта;

- дальше инвестор должен подсчитать общую сумму планируемых денежных поступлений, учитывая время первых ожидаемых доходов;

- и, на конец, сумму всех расходов необходимо сопоставить с размером доходов.