Срок окупаемости: формула и методы расчета, пример

Содержание:

Смысл расчёта и исходные данные

Перед тем как посчитать окупаемость проекта, надо понять суть вычислений и собрать необходимые для этого сведения. Показатель возвратности используют при сравнительном анализе нескольких вариантов инвестиций как единственный параметр, или срок окупаемости учитывается в комплексе с другими факторами, раскрывающими эффективность вложений. Если нужна быстрая отдача от финансирования, ориентируются только на период возврата средств: примером могут быть инвестиции для оздоровления компании. Для расчёта окупаемости проекта потребуются следующие показатели:

Чтобы рассчитать дисконтированный срок возвратности или окупаемости, потребуется также просуммировать приход всех денег за рассматриваемый отрезок времени, определить процентную ставку и срок дисконтирования, стартовый размер инвестиций. На период возврата вложений оказывают влияние и другие факторы, их разделяют на внешние и внутренние.

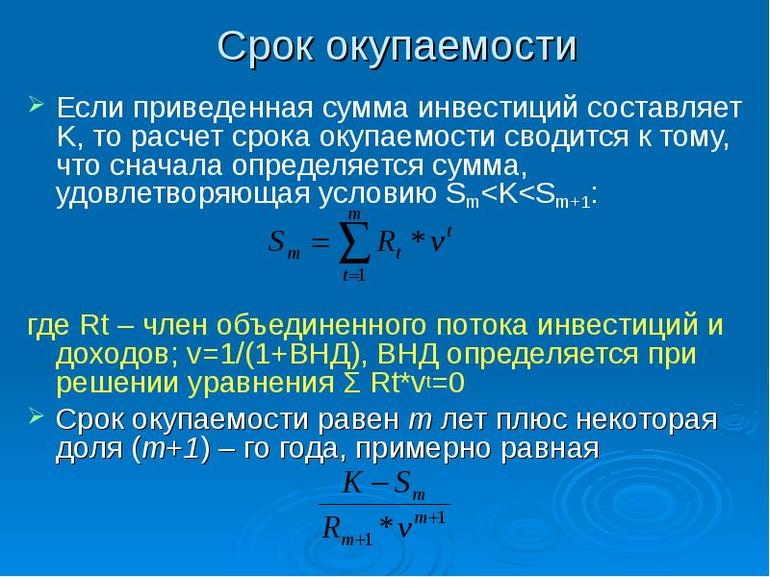

Что такое ДСО

Дисконтированный период окупаемости – это временной интервал, в течение которого изначальные финансовые вложения стопроцентно перекроются полученной прибылью. Расчет дисконтированного срока производится по алгоритму, аналогичному для простого срока возврата. Однако, здесь применяется дополнительный коэффициент – дисконт. Не следует забывать, что в процессе вычислений для сравнения требуется брать чистый доход, получаемый после уплаты надлежащих налогов и остальных затрат. В противном случае получаемое значение окажется некорректным, что не позволит понять реальную картину.

Дисконтированный период окупаемости – это время, за которое изначальные капиталовложения перекрываются полученной прибылью

Дисконтом принято считать значение, применяемое для коррекции стоимости капиталовложений с учетом разнообразных факторов, предположим, инфляционный показатель. Использование данного коэффициента при расчетах позволяет учесть динамику денежного потока и его способность к изменениям собственной стоимости под влиянием внешних факторов.

Если сравнивать с остальными методами вычисления срока возвращения инвестиций, то применение дисконтного коэффициента выступает параметром намного более точного расчета. Благодаря этому удается повысить эффективность мероприятий, которые направлены на сведение к минимуму и четкий учет всевозможных финансовых рисков.

Используя критерий дисконтированного периода окупаемости в оценке целесообразности инвестиций, решение принимается на основании нижеперечисленных условий:

- Участие в проекте целесообразно, если окупаемость присутствует в расчетах.

- Участие в проекте оправдано лишь тогда, когда период окупаемости не будет больше установленного для отдельного предприятия предельного временного интервала.

Анализируя инструменты формирования значения срока окупаемости, необходимо акцентировать внимание на перечень его главных нюансов, за счет которых снижаются потенциалы его применения в оценочной системе эффективности инвестиций. Справедливости ради, нужно сказать, что применение ДСО в его сегодняшнем виде предполагает ряд положительных и отрицательных сторон, о которых обязательно надо рассказать

Коэффициентом дисконта не учитываются направление и размеры финансовых вливаний

Преимущества и недостатки

К положительным качествам данной методики вычисления срока возвращения можно причислить наибольшую точность результата при сравнении с традиционной методикой оценки возвратного периода. Дисконт и его использование позволяет сделать соответствующие корректировки и, таким образом, увеличивает актуальность рассчитанного результата.

Несмотря на получение более точного значения при использовании коэффициента ДСО, оценка привлекательности инвестиций получается весьма приблизительной, что не дает возможности объективно оценить всевозможные риски. Хотя в государствах, где экономическая стабильность, налоговая и политическая система не отличаются стабильностью, использование этого показателя остается одной из самых распространенных методик для снижения финансовых потерь и рисков.

Помимо этого, большое влияние приобретает спрос на получаемую за счет инвестиций прибыль. Иначе говоря, когда скорость потребления продуктов нефтепереработки превышает темпы пополнения их резервов, тогда в средне- и долгосрочной перспективе вложения в разработку новых месторождений окупятся с большой прибылью. Иначе складывается ситуация в области IT-технологий, где отмечается высокая конкурентность и стремительно увеличивается уровень используемого ПО. В этом случае потребуются значительные финансовые вливания и более оперативный возврат капитала.

В других обстоятельствах использование дисконтированного периода окупаемости в ходе проведения оценки эффективности инвестиционных проектов не считается достаточным. Предположим, этим коэффициентом не учитываются направление и размеры финансовых вливаний. Это значит, что на результаты вычислений не будет влиять, как именно распределяются финансовые потоки. Данный параметр тоже оказывает большое значение на оценку эффективности компании

Хотя этот параметр можно не принимать во внимание, когда разговор идет о проектах, ориентированных на короткие временные интервалы

Необходимо особо подчеркнуть, что даже точный дисконтированный период окупаемости не дает возможности установить размеры финансовых потоков после достижения точки возвращения финансовых вложений. Формула вычисления ДСО применяется исключительно к временному отрезку от изначальных вложений до получения прибыли, способной покрыть инвестированные средства.

Простой срок окупаемости проекта

Что это такое и для чего он нужен

Простой срок окупаемости проекта – это период времени, за который сумма чистого денежного потока (все деньги которые пришли минус все деньги которые мы вложили в проект и потратили на расходы) от нового проекта покроет сумму вложенных в него средств. Может измеряться в месяцах или годах.

Данный показатель является базовым для всех инвесторов и позволяет сделать быструю и простую оценку для принятия решения: вкладывать средства в бизнес или нет. Если предполагается среднесрочное вложение средств, а срок окупаемости проекта превышает пять лет – решение об участии, скорее всего, будет отрицательным. Если же ожидания инвестора и срок окупаемости проекта совпадают – шансы на его реализацию будут выше.

В случаях, когда проект финансируется за счет кредитных средств – показатель может оказать существенное влияние на выбор срока кредитования, на одобрение или отказ в кредите

Как правило, кредитные программы имеют жесткие временные рамки, и потенциальным заемщикам важно провести предварительную оценку на соответствие требованиям банков

Как рассчитывается простой срок окупаемости

Формула расчета показателя в годах выглядит следующим образом:

PP=Ko / KFсг, где:

- PP – простой срок окупаемости проекта в годах;

- Ko – общая сумма первоначальных вложений в проект;

- KFсг – среднегодовые поступления денежных средств от нового проекта при выходе его на запланированные объемы производства/продаж.

Данная формула подходит для проектов, при реализации которых соблюдаются следующие условия:

- вложения осуществляются единовременно в начале реализации проекта;

- доход нового бизнеса будет поступать относительно равномерно.

Пример расчета

Пример №1

Планируется открытие ресторана с общим объемом инвестиций в 9 000 000 рублей, в том числе запланированы средства на покрытие возможных убытков бизнеса в течение первых трех месяцев работы с момента открытия.

Далее запланирован выход на среднемесячную прибыль в размере 250 000 рублей, что за год дает нам показатель в 3 000 000 рублей.

PP = 9 000 000 / 3 000 000=3 года

Простой срок окупаемости данного проекта равен 3 годам.

При этом данный показатель необходимо отличать от срока полного возврата инвестиций, который включает в себя срок окупаемости проекта + период организации бизнеса + период до выхода на запланированную прибыль. Предположим, что в данном случае организационные работы по открытию ресторана займут 3 месяца и период убыточной деятельности на старте не превысит 3 месяцев

Следовательно, для календарного планирования возврата средств инвестору важно учесть еще и эти 6 месяцев до начала получения запланированной прибыли

Пример №2

Рассмотренный ранее пример является наиболее упрощенной ситуацией, когда мы имеем единоразовые вложения, а денежный поток одинаков каждый год. На самом деле таких ситуаций практически не бывает (влияет и инфляция, и неритмичность производства, и постепенное увеличение объема продаж с начала открытия производства и торгового помещения, и выплата кредита, и сезонности, и цикличность экономических спадов и подъемов).

Поэтому обычно для расчета сроков окупаемости делается расчет накопительного чистого денежного потока. Когда показатель накопительно становится равным нулю, либо превышает его, в этот период времени происходит окупаемость проекта и этот период считается простым сроком окупаемости.

Рассмотрим следующую вводную информацию по тому же ресторану:

| Статья | 1 год | 2 год | 3 год | 4 год | 5 год | 6 год | 7 год |

| Инвестиции | 5 000 | 3 000 | |||||

| Доход | 2 000 | 3 000 | 4 000 | 5 000 | 5 500 | 6 000 | |

| Расход | 1 000 | 1 500 | 2 000 | 2 500 | 3 000 | 3 500 | |

| Чистый денежный поток | — 5 000 | — 2 000 | 1 500 | 2 000 | 2 500 | 2 500 | 2 500 |

| Чистый денежный поток (накопительно) | — 5 000 | — 7 000 | — 5 500 | — 3 500 | — 1 000 | 1 500 | 4 000 |

На основании данного расчета мы видим, что в 6 году показатель накопительного чистого денежного потока выходит в плюс, поэтому простым сроком окупаемости данного примера будет 6 лет (и это с учетом того, что время инвестирования составило более 1 года).

Что такое дисконтированный срок окупаемости (DPP)

О том, что собой представляет период окупаемости инвестиционного проекта, понятно из самого названия указанного экономического термина. Простыми словами — это время, за которое вложенные средства должны совершить оборот.

Вычисление требуемого параметра осуществляется по формуле:

Где:

- PP – период возврата инвестиции;

- CI – суммарный объем денежных потоков по проекту;

- MP – среднегодовая сумма поступления денежных средств после достижения плановой производительности.

Применение метода допустимо при «коротких» вложениях. Другие условия относительной достоверности результатов вычисления:

- разовое вложение средств до начала реализации проекта;

- равномерность извлечения доходов от бизнеса.

В совокупности, то и другое встречается на практике крайне редко. Чаще интенсивность вложений (инвестиций) выше на старте, а отдача, напротив, больше в конце. Но есть и другие факторы, влияющие на точность расчетов.

Дисконтированное значение срока окупаемости требует использования в системе оценки механизма приведения к актуальному уровню покупательной способности.

Величина DPP (Discounted Pay-Back Period) означает, что это такое время, за которое вернутся вложенные средства с учетом инфляции. Ей соответствует сумма дисконтированной прибыли, определяемая по формуле:

Где:

- DP – дисконтированная прибыль за весь срок инвестирования;

- i – номер периода поступления прибыли в месяцах или годах;

- N – продолжительность инвестирования до начала окупаемости в тех же временных рамках;

- IF – объем входящего денежного потока за временной промежуток под номером i, включая сумму чистой прибыли и амортизации;

- R – коэффициент дисконтирования, называемый барьерной ставкой.

Величина R является расчетной:

Где:

- R – коэффициент дисконтирования;

- P – минимальная норма прибыли, привлекательная для инвестора;

- N – продолжительность инвестиционного периода до момента окупаемости.

Точность результата базируется на предположении, что в течение каждого периода реализации проекта, макроэкономические условия стабильны. Иными словами, за год (или месяц) инфляция и другие факторы, влияющие на покупательную способность денежной единицы, существенно не меняются.

Очевидно, что при равных условиях, DP должна превышать сумму начальных вложений. Чтобы «отбить» дисконтированные первоначальные инвестиционные затраты в проект, потребуется больше времени, чем для окупаемости вложений без поправки на инфляцию и недополученную прибыль.

Важно видеть связь между дисконтированной прибылью и чистой приведенной стоимостью:

Где:

- NPV – чистая приведенная стоимость проекта;

- DP – дисконтированная прибыль за весь период инвестирования;

- I– исходная инвестиция в нулевом периоде (перед началом реализации проекта).

Формула расчета дисконтированной прибыли предполагает многократное выполнение аналогичных математических действий с последующим суммированием полученных результатов. Напрашивается вывод, что легче составить аналитическую таблицу в Экселе и с ее помощью производить вычисления.

Для нахождения продолжительности периода окупаемости можно использовать графический или умозрительный метод (с некоторым приближением, допустимым в данной ситуации), особенно если экономист слабо владеет алгеброй. Реализовать оба способа тоже позволяет программа Excel.

Что такое чистый дисконтированный доход (ЧДД)

При оценке инвестиционной привлекательности отдельных финансовых инструментов или целых проектов применяется показатель именуемый чистым дисконтированным доходом. При его упоминании часто используют аббревитуру ЧДД, а в английской транскрипции его называют Net Present Value (NPV).

Говоря простыми

словами, ЧДД представляет собой итог

всех денежных поступлений в рассматриваемый

инвестиционный проект и оттоков из

него. Эта величина наглядно показывает

инвестору есть ли перспективы у

конкретного инвестпроекта (в плане

получения прибыли) и стоит ли в него

вкладываться.

Дисконтирование

в данном случае позволяет привести все

денежные потоки к одному моменту времени.

Анализ

инвестиционного проекта при расчёте

ЧДД включает в себя несколько основных

этапов:

- Оценка входящих

и исходящих денежных потоков в плане

результативности (эффективности). А

именно – с точки зрения тех результатов,

к которым приводят очередные вложения; - Определение

ставки дисконтирования; - Дисконтировать

все денежные потоки согласно установленной

ставке; - Суммировать

продисконтированные денежные потоки

и получить в итоге величину ЧДД.

Существует три основных

значения ЧДД:

- Положительное

(ЧДД>0); - Отрицательное

(ЧДД<0); - Нейтральное

(ЧДД=0).

ЧДД>0 говорит о том, что положительные денежные потоки превалируют над отрицательными и свидетельствует об инвестиционной привлекательности рассматриваемого проекта;

ЧДД<0, напротив, говорит о том, что отток капитала превышает величину поступлений денежных средств и предупреждает инвестора о потенциальной убыточности рассматриваемого проекта;

ЧДД=0 показывает инвестору относительную нейтральность анализируемого проекта. Он не приносит ни прибыли, ни убытка. Вкладываться в такой проект стоит лишь при наличии другой заинтересованности (помимо получения прибыли), например если дело касается спонсорской поддержки или каких-либо социально значимых проектов.

Определение

ставки дисконтирования

Определение

максимально достоверной ставки

дисконтирования — процесс довольно

сложный, требующий объективного

кропотливого анализа множества

составляющих рассматриваемого проекта.

В самом общем

случае при этом необходимо учитывать

следующие показатели:

- Уровень

инфляции (текущий и в динамике); - Проценты

получаемые по вкладам; - Средний

процент доходности получаемой от ценных

бумаг; - Прогнозируемые

аналитиками данные по будущей доходности; - Общая стоимость

всех вложений в проект и уровень

вовлечённости в него других инвесторов.

Формула и пример

расчёта ЧДД

Для расчёта

величины чистого дисконтированного

дохода используют следующую формулу:

Чтобы не быть

голословным, я приведу простой пример

расчёта величины ЧДД исходя из данных

гипотетического инвестиционного проекта

величина денежных потоков по которому

приведена в нижеследующей таблице.

| Год (порядковый номер) |

Величина денежного потока, млн рублей |

| 100 | |

| 1 | -150 |

| 2 | 200 |

| 3 | 300 |

Предположим,

что значение ставки дисконтирования в

данном случае равно 10%. Тогда расчёт

будет выглядеть следующим образом:

100/(1+0,1)^0

+ (-150)/(1+0,1)^1 + 200/(1+0,1)^2 + 300/(1+0,1)^3 = 322,11

Полученное

положительное значение ЧДД говорит о

способности рассматриваемого проекта

генерировать прибыль. В приведённом

примере всё просто и понятно, ведь он

не включает в себя весь спектр

предварительных работ и расчётов –

ставка дисконтирования уже рассчитана

и величины денежных потоков определены.

Это теория, а в реальности всё конечно

сложнее.

Надо понимать,

что при расчётах реальных инвестпроектов

следует использовать только достоверную,

тщательно выверенную информацию.

Как рассчитать простым способом

Формула, к которой прибегают для расчёта простым способом вычисления коэффициента срока окупаемости выглядит так:

СРОК ОКУПАЕМОСТИ = РАЗМЕР ВЛОЖЕНИЙ / ЧИСТАЯ ГОДОВАЯ ПРИБЫЛЬ

Либо

РР = К0 / ПЧсг

Принимаем во внимание, что РР — срок окупаемости выраженный в годах. К0 — сумма вложенных средств

К0 — сумма вложенных средств.

ПЧсг — Чистая прибыль в среднем за год.

Пример.

Вам предлагают инвестировать в проект сумму в размере 150 тысяч рублей. И говорят, что проект будет приносить в среднем 50 тысяч рублей в год чистой прибыли.

Путём простейших вычислений получаем срок окупаемости равный трём годам (мы поделили 150 000 на 50 000).

Но такой пример выдаёт информацию, не принимая во внимание, что проект может не только давать доход в течение этих трёх лет, но и требовать дополнительных вложений. Поэтому лучше пользовать второй формулой, где нам нужно получить значение ПЧсг

А рассчитать его можно вычтя из среднего дохода средний расход за год. Разберём это на втором примере.

Пример 2:

К уже имеющимся условиям прибавим следующий факт. Во время осуществления проекта, каждый год будет тратиться порядка 20 тысяч рублей на всевозможные издержки. То есть мы уже можем получить значение ПЧсг — вычтя из 50 тысяч рублей (чистой прибыли за год) 20 тысяч рублей (расход за год).

А значит, формула у нас будет выглядеть следующим образом:

РР (срок окупаемости) = 150 000 (вложения) / 30 (среднегодовая чистая прибыль). Итог — 5 лет.

Пример показателен. Ведь стоило нам учесть среднегодовые издержки, как мы увидели, что срок окупаемости увеличился аж на два года (а это гораздо ближе к реальности).

Такой расчёт актуален, если вы имеет одинаковые поступления за все периоды. Но в жизни почти всегда сумма доходов меняется от одного года к другому. И чтобы учесть и этот факт, нужно выполнить несколько шагов:

Находим целое количество лет, которое понадобится для того, чтобы итоговый доход был максимально близок к сумме затраченных на проект средств (инвестированных).

Находим сумму вложений, которые так и остались непокрытыми прибылью (при этом принимается за факт, что в течение года доходы поступают равномерно).

Находим количество месяцев, которое потребуется для прихода к полноценной окупаемости.

Рассмотрим этот вариант дальше.

Пример 3.

Условия похожи. В проект нужно вложить 150 тысяч рублей. Планируется, что в течение первого года доход будет 30 тысяч рублей. В течение второго — 50 тысяч. В течение третьего — 40 тысяч рублей. А в четвёртом — 60 тысяч.

Вычисляем доход за три года — 30+50+40 = 120 тысяч рублей.

За 4 года сумму прибыли станет 180 тысяч рублей.

А учитывая, что вложили мы 150 тысяч, то видно, что срок окупаемости наступит где-то между третьим и четвёртым годом действия проекта. Но нам нужны подробности.

Поэтому приступаем ко второму этапу. Нам нужно найти ту часть вложенных средств, которая осталась после третьего года не покрытой:

150 000 (вложения) — 120 000 (доход за 3 года) = 30 000 рублей.

Приступаем к третьему этапу. Нам потребуется найти дробную часть для четвёртого года. Покрыть остаётся 30 тысяч, а доход за этот год будет 60 тысяч. Значит мы 30 000 делим на 60 000 и получаем 0,5 (в годах).

Получатся, что с учётом неравномерного притока денег по периодам (но равномерного — по месяцам внутри периода), наши вложенные 150 тысяч рублей окупятся за три с половиной года (3 + 0,5 = 3,5).

Что такое чистый дисконтированный доход?

Чистый дисконтированный доход (ЧДД или NPV) – показатель, характеризующий эффективность вложений в развитие конкретного направления, благодаря чему на протяжении срока его реализации можно наблюдать за величиной денежных потоков и анализировать ее.

Благодаря показателю NPV инвестор может сравнить проекты, куда предполагается вложить средства, определить их эффективность, принять окончательное решение о материальной поддержке.

Для чего используется ЧДД?

Главное предназначение NPV заключается в установлении прибыльности направления, в развитие которого будут вложены средства. Чтобы правильно определить эффективность проекта, следует провести его детальный анализ

При этом во внимание принимается не только срок вложений, длительность идеи и величина инвестиций, но также целесообразность данного вида деятельности. Другими словами, ЧДД показывает, нужно вкладывать деньги или нет

Благодаря расчетам временные рамки стираются, а результат приводится к текущему времени. Данный показатель очень удобен и эффективен, поскольку наглядное видение предполагаемой прибыли/убытка вложения денег позволит выбрать альтернативный вариант и станет страховкой инвестора от возможных потерь.

Чтобы определить, насколько перспективным будет инвестируемый бизнес-проект, предстоит пройти несколько этапов:

- провести оценку движения денег по типу «вложение-результат»;

- рассчитать ставку – выяснить реальную стоимость активов;

- провести все потоки финансовых ресурсов через установленную ставку;

- сложить потоки, которые в совокупности и составят величину NPV.

Для чего нужен

NPV — один из показателей эффективности проекта, наряду с IRR, простым и дисконтированным сроком окупаемости. Он нужен, чтобы:

- понимать какой доход принесет проект, окупится ли он в принципе или он убыточен, когда он сможет окупиться и сколько денег принесет в конкретный момент времени;

- для сравнения инвестиционных проектов (если имеется ряд проектов, но денег на всех не хватает, то берутся проекты с наибольшей возможностью заработать, т.е. наибольшим NPV).

Показатели ЧДД

Выделяют три разных значения показателей ЧДД.

NPV ˃ 0 показывает, что инвестиции окажутся выгодными, но сравнение с другими направлениями вложений финансовых ресурсов должно быть проведено непременно до принятия окончательного решения. Тогда выбирается проект, показывающий наибольшую эффективность и прибыльность.

NPV ˂ 0 – инвестирование окажется нецелесообразным вследствие его убыточности.

NPV = 0 – при нулевом показателе ЧДД риск потери вложенных средств оказывается минимальным, но и сумма прибыли будет практически на нулевом уровне. По мере развития направление может начать постепенно окупаться, тем не менее инвесторы считают такие вложения нецелесообразными и чаще отказываются от них. Исключение имеет место, если преследуется не только финансовая цель, но также предполагается поддержка бизнес-идеи по другим параметрам (например, реализуется социально-значимый проект).

Достоинства и недостатки

К положительным качествам чистого дисконтированного дохода относятся:

- обозначение четких критериев, которыми руководствуются при принятии окончательного решения;

- стоимость денежных вложений учитывается в реальном времени (при помощи специальных формул);

- ЧДД показывает риск проекта.

К отрицательным качествам относятся:

- отсутствует гарантия определенного результата исхода событий. Другими словами, показатель не учитывает риски. Но это не такой уж большой недостаток, ведь именно ЧДД используется для выявления возможных рисков, связанных с инвестированием. Чем выше ставка дисконтирования, тем больший риск ожидает инвестора, и наоборот;

- не учитывает нематериальные ценности и имущество организации;

- ставка дисконтирования рассчитывается довольно сложно. Это может оказать влияние на итоговую величину дисконтированного дохода, исказить его результаты. Особенно часто такие ситуации возникают при реализации сложных проектов, сопряженных с большим количеством рисков.

Важные замечания

ЧДД обширно применяется в отечественной практической деятельности и при работе в других странах для установления результативности инвестиционных проектов. Так получают довольно отчетливое представление о рентабельности инвестиций. Преимуществом значения ЧДД считается то, что он измеряет видоизменение стоимости денежных вливаний во времени. Это помогает учитывать такие обстоятельства, как инфляцию, а кроме того сопоставлять разнообразные по длительности и частоте поступлений по проектам. Несмотря на ряд минусов, значение ЧДД является основным при оценке привлекательности бизнес-идеи, сопоставление с аналогами и конкурентами.

Для того чтобы инвестиции в определенный проект были обоснованными и подтверждались высокой рентабельностью, нужны достоверные исходные данные. Иными словами, такие виды планов, как производственный, маркетинговый или финансовый должны отображать информацию максимально близко к предстоящей реальности.

В частности, завышение предполагаемого спроса, при каком анализ ситуации приводит к положительному результату ЧДД, может в ходе исполнения проекта принести всем участникам убытки.

Одновременно с расчетом ЧДД надлежит рассчитать индекс доходности, какой может повлиять на решение кредиторов или инвесторов в пользу события с самым малым значением ЧДД, но с максимальным запасом прочности.

Определяя самый рентабельный вклад, освобожденный из бизнеса, вкладчик склоняется к более выгодному проекту. На основе высчитывания ЧДД текущей сопоставить некоторое количество возможностей с разнообразным временем окупаемости является более удобным.