Коэффициент оборачиваемости кредиторской задолженности

Содержание:

- Средние статистические значения по годам для предприятий РФ

- Оборачиваемость товара. Коэффициенты оборачиваемости

- В чем экономический смысл данного показателя

- Что такое – оборачиваемость кредиторской задолженности

- Формирование стандартов оценки покупателей и дифференциация условий предоставления кредита

- Как управлять кредиторской задолженностью на основе анализа ее оборачиваемости

- Основы расчетов

- Изучение величины коэффициента

- Экономический эффект в результате ускорения оборачиваемости

- Анализ оборачиваемости и основных средств: Что это такое?

- Денежный цикл (цикл оборотного капитала)

- Коэффициент оборачиваемости

- Оборачиваемость активов (Asset turnover)

- Оборачиваемость дебиторской задолженности (Receivable turnover)

- Оборачиваемость запасов (Inventory turnover)

- Оборачиваемость кредиторской задолженности (Accounts payable turnover)

- Оборачиваемость оборотных средств

- Фондоёмкость

Средние статистические значения по годам для предприятий РФ

| Размер выручки | Значения по годам, отн. ед | ||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

| Микропредприятия (выручка < 10 млн. руб.) | 0.215 | 0.782 | 0.719 | 0.655 | 0.563 | 0.549 | 0.503 |

| Минипредприятия (10 млн. руб. ≤ выручка < 120 млн. руб.) | 1.738 | 2.820 | 2.630 | 2.516 | 2.325 | 2.260 | 2.066 |

| Малые предприятия (120 млн. руб. ≤ выручка < 800 млн. руб.) | 3.166 | 3.633 | 3.501 | 3.269 | 3.211 | 3.138 | 3.157 |

| Средние предприятия (800 млн. руб. ≤ выручка < 2 млрд. руб.) | 4.168 | 3.868 | 3.687 | 3.497 | 3.576 | 3.388 | 3.631 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | 4.854 | 5.388 | 4.775 | 4.563 | 4.638 | 4.858 | 3.764 |

| Все организации | 4.387 | 4.528 | 4.110 | 3.895 | 3.929 | 4.088 | 3.412 |

Оборачиваемость товара. Коэффициенты оборачиваемости

Обновление статьи от 17.07.2019г.

При анализе деятельности компании мы рекомендуем смотреть не только на оборачиваемость товаров, но и оценивать ее вместе с уровнем сервиса. Если ассортимент компании достаточно разнообразен, то мы рекомендуем анализировать оборачиваемость в денежном выражении, а не в натуральном, так как стоимость товаров может отличаться в сотни и даже тысячи раз.

При расчете оборачиваемости в денежном выражении необходимо фиксировать цены на первый или последний день анализируемого периода. Иначе из-за изменения цен может вырасти оборачиваемость, что не будет отражать реальную картину.

В некоторых компаниях оборачиваемость считается в разах в год. В этом случае, чем выше показатель, тем лучше. В других компаниях оборачиваемость считается в днях. Такой показатель называется «покрытие в днях». В этом случае чем он меньше, чем лучше.”

Один из главных показателей эффективности работы торгового предприятия – оборачиваемость товарных запасов. Коэффициент оборачиваемости товара (или запасов) это соотношение продаж компании к ее активам.

Этот показатель дает понять, как быстро продается запас, лежащий на складе.

По коэффициенту оборачиваемости товарных запасов можно понять насколько эффективно и успешно компания использует свои активы для получения доходов.

Расчет оборачиваемости товарных запасов в натуральных единицах

Для расчета оборачиваемости товара в натуральных единицах необходимо:

1) Выбрать период (неделя, месяц, год)

2) Рассчитать средний товарный запас за выбранный период (можно рассчитывать по отдельному товару или по товарной группе)

где ТЗ1, ТЗ2, … ТЗn – величина товарного запаса на отдельные даты анализируемого периода, n – количество дат в периоде.

3) Рассчитать продажи товара (товарной группы) за период (в натуральных единицах)

После этого можно рассчитать оборачиваемость товара в натуральных единицах:

Формула оборачиваемости товарного запаса

Как рассчитать коэффициент оборачиваемости?

Пример 1:

Данные о продажах и остатках товара за неделю:

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | |

| Продажи | 3 | 5 | 6 | 3 | 2 | 5 | 2 |

| Остатки | 10 | 7 | 12 | 6 | 5 | 3 | 4 |

Продажи за период = 3+5+6+3+2+5+2 = 26 единиц

Теперь нужно рассчитать коэффициент оборачиваемости за неделю = 26/6,67 = 3,9 раза

Как рассчитать коэффициент оборачиваемости для группы товаров?

Пример 2:

Для группы товаров логика расчета оборачиваемости представляет следующую последовательность действий:

- Выбор периода

- Расчет суммы продаж по группе товаров

- Рассчитать суммы остатков по группе товаров по каждому дню

- Рассчитать среднее товарного запаса

- Рассчитать коэффициент оборачиваемости

| Товар 1 | Товар 2 | Товар 3 | |||||

| Продажи | Остатки | Продажи | Остатки | Продажи | Остатки | ∑ Остатков | |

| 1 | 6 | 10 | 7 | 15 | 13 | 29 | 54 |

| 2 | 4 | 5 | 3 | 12 | 10 | 20 | 37 |

| 3 | 2 | 12 | 8 | 4 | 6 | 15 | 31 |

| 4 | 7 | 7 | 2 | 5 | 3 | 12 | 24 |

| 5 | 4 | 8 | 1 | 8 | 2 | 10 | 26 |

| 6 | 5 | 5 | 7 | 3 | 8 | 15 | 23 |

| 7 | 2 | 6 | 5 | 7 | 5 | 11 | 24 |

| ∑ продаж | 30 | 33 | 48 |

Продажи за период = 30+33+48=111 единиц

Теперь нужно рассчитать коэффициент оборачиваемости запасов за неделю = 111/30 = 3,7 раза

Расчет коэффициента оборачиваемости денежных средств

- Выбрать период (неделя, месяц, год)

- Рассчитать средний товарный запас за выбранный период в денежных единицах (можно рассчитывать по отдельному товару или по товарной группе)

Формула расчета денежных средств среднего товарного запаса за выбранный период:

где ТЗ1, ТЗ2, … ТЗn – величина товарного запаса на отдельные даты анализируемого периода,

Цз – закупочная цена товара n – количество дат в периоде.

1) Рассчитать продажи товара (товарной группы) за период (в денежных единицах(д.е.)):

Цр- цена реализации

Формула расчёта оборачиваемости денежных средств:

Оборачиваемость = Пд.е./Тзср д.е.

Расчет оборачиваемости товарных запасов в Forecast NOW!

В программе Forecast NOW! Можно за два клика рассчитать коэффициент оборачиваемости запасов за год, как в денежных, так и в натуральных единицах:

1. Перейдите на вкладку «Анализ – эффективность» и задайте период, за который нужно рассчитать оборачиваемость:

2. Добавьте правой кнопкой мыши или двойным щелчком товар или товарную группу, по которой хотите рассчитать оборачиваемость

В чем экономический смысл данного показателя

Данный коэффициент можно рассчитать как за квартал, так и как правило, в большинстве случаев, за год, но возможно понадобиться и раз в месяц. Он показывает, сколько раз организация смогла погасить за изучаемый период свои долги перед поставщиками.

Данный коэффициент напрямую связан с кредитными рисками для предприятия ,например. Если фирма взяла кредит и не возвращает. Поэтому данное значение непосредственно показывает платежеспособность и ликвидность данного предприятия. Чем выше показатель ликвидности, тем стабильнее ситуация у организации.

К кредиторам, которым могло задолжать предприятие, как правило относят::

- Поставщиков,

- Бюджет (государство),

- Персонал предприятия,

- Другие предприятия.

Что такое – оборачиваемость кредиторской задолженности

Хороший экономист понимает, что без расчета времени погашения долговых обязательств фирмы, невозможно спрогнозировать развитие компании, потому данному анализу всегда уделяют много внимания. Это совершенно нормально, так как в успешной организации работа всех отраслей включает в себя много различных финансовых операций, вследствие которых и возникают различные долги перед контрагентами.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов с долгами, но каждый случай носит уникальный характер.Если вы хотите узнать,

Целью умного директора является такая настройка производства, при которой можно раньше срока покрывать возникшие задолженности. Это хорошо стимулирует формирование компании, улучшает ее статус и притягивает к себе новых поставщиков товаров и услуг.

Поэтому, чтобы сохранить стабильность своего производства, обязательно нужно всегда просчитывать оборачиваемость долга по кредитам. При возникновении негативных моментов необходимо своевременно принимать меры для их устранения.

Что такое оборачиваемость кредиторской задолженности, расскажет это видео:

Основополагающими задачами анализа являются

- Оценка роста по денежной сумме долга.

- Контроль по соблюдению всех правил расчета.

- Выделение денежных средств по просрочке.

- Анализ возникших факторов, подействовавших на формирование долга.

- Подсчет размера штрафа, возникшего в конечном результате просроченной оплаты.

- Обнаружение неправильных показателей.

- Поиск решения финансовой проблемы на предприятии.

- Разработка решений по эффективной выплате кредита.

Как показывает практика, ни одна крупная организация не способна обойтись без кредита. Он всегда будет существовать в связи с особенностями некоторых платежей: выплата зарплаты рабочим, поставка товара, реклама для предприятия и многое другое. Этот вид задолженности необходимо оценивать как «неизбежный».

Несмотря на то, что он дает возможность временно воспользоваться денежными средствами в целях улучшения работы организации, кредит неминуемо влечет различные последствия, например, такие как проценты, а при своевременной неуплате долга, на организацию наложат штраф.

Формула для расчета коэффициент оборачиваемость кредита и что она показывает

Показатель рассчитывается в виде соотношения цены купленных активов непосредственно к величине просрочки перед потенциальными контрагентами. Формула высчитывается таким образом:

Кф.з = П/Ср.р.зк, где

Кф.з – показатель долга перед кредитором;

П – приобретение, ср.дк – средний уровень долговых обязательств.

Обозначение «Приобретение» в отчетности по финансам не имеется, его вычисляют путем расчета по специальной формуле, которая выглядит таким образом:

П= Сп + Зн-Зк

В России экономисты довольно часто используют более простую вариацию расчета, они попросту заменяют вычитание количества покупок, тем, сколько они выручили за продажу товара денег.

В днях данный коэффициент рассчитывается так:

Кф.з/чдн = 360/ Кф.з,

где 360 – численность дней в одном году.

Формулы для расчета.

Формулы для расчета.

Для прочих временных отрезков используют просто количество дней. В формуле можно использовать показатель — 365. В это число входит обязательно количество рабочих дней, так как для облегчения расчетов за количество этих дней принимается цифра 30.

Показатель очень зависит еще и от некоторых внешних факторов, таких как: вид деятельности компании, отрасли, в которой фирма осуществляет работу и многое другое. Потому коэффициент, разрабатываемый по специальной формуле, как правило, индивидуален и в любом случае, нужно учитывать особенности той или иной организации.

К примеру, кредиторам выгодно, если у предприятия более высокий показатель. Для фирмы же, лучше иметь наименьший коэффициент. Это позволяет получить дополнительное финансирование для организации.

Как влияет уменьшение или увеличение показателей

Считается, что рост коэффициента способствует повышению эффективности работы организации. Но в действительности такой скачок означает снижение доходов компании, так как увеличение ликвидности сокращает рентабельность компании.

Положительным результатом является превышение показателей коэффициента задолженности. Этот факт показывает рентабельность фирмы, соответственно у организации возникает больше шансов получить кредит для расширения своего производства. Стоит заметить, что если проводить анализ без правильной оценки динамики оборачиваемости долга, он будет неполным.

Что показывает срок оборачиваемости кредиторской задолженности?

Что показывает срок оборачиваемости кредиторской задолженности?

Формирование стандартов оценки покупателей и дифференциация условий предоставления кредита

В основе установления таких стандартов оценки покупателей лежит их кредитоспособность. Кредитоспособность покупателя характеризует систему условий, определяющих его способность привлекать кредит в разных формах и в полном объеме в предусмотренные сроки выполнять все связанные с ним финансовые обязательства.

Формирование системы стандартов оценки покупателей включает следующие основные элементы:

- определение системы характеристик, оценивающих кредитоспособность отдельных групп покупателей;

- формирование и экспертизу информационной базы проведения оценки кредитоспособности покупателей;

- выбор методов оценки отдельных характеристик кредитоспособности покупателей;

- группировку покупателей продукции по уровню кредитоспособности;

- дифференциацию кредитных условий в соответствии с уровнем кредитоспособности покупателей.

Формирование стандартов оценки покупателей и дифференциация кредитных условий осуществляются раздельно по различным формам кредита — товарному и потребительскому. Определение системы характеристик, оценивающих кредитоспособность отдельных групп покупателей, является начальным этапом построения системы стандартов их оценки.

По товарному (коммерческому) кредиту такая оценка осуществляется обычно по следующим критериям:

- объем хозяйственных операций с покупателем и стабильность их осуществления;

- репутация покупателя в деловом мире;

- платежеспособность покупателя;

- результативность хозяйственной деятельности покупателя;

- состояние конъюнктуры товарного рынка, на котором покупатель осуществляет свою операционную деятельность;

- объем и состав чистых активов, которые могут составлять обеспечение кредита при неплатежеспособности покупателя и возбуждении дела о его банкротстве.

ЕЩЕ СМОТРИТЕ: Методы планирования прибыли: пять основных подходов

По потребительскому кредиту оценка осуществляется обычно по следующим критериям:

- дееспособность покупателя;

- уровень доходов покупателя и регулярность их формирования;

- состав личного имущества покупателя, которое может составлять обеспечение кредита при взыскании суммы долга в судебном порядке.

Цель формирования и экспертизы информационной базы проведения оценки кредитоспособности покупателей — обеспечение ее достоверности. Информационная база, используемая для этих целей, состоит:

- из сведений, предоставляемых непосредственно покупателем (их перечень дифференцируется в разрезе форм кредита);

- из данных, формируемых из внутренних источников (если сделки с покупателем носят постоянный характер);

- из информации, формируемой из внешних источников (коммерческого банка, обслуживающего покупателя; других его партнеров по сделкам и т.п.)

Экспертиза полученной информации осуществляется путем логической ее проверки, в процессе ведения коммерческих переговоров с покупателями, путем непосредственного посещения клиента (по потребительскому кредиту) с целью проверки состояния его имущества и в других формах в соответствии с объемом кредитования.

Выбор методов оценки отдельных характеристик кредитоспособности покупателей определяется содержанием оцениваемых характеристик. В этих целях при оценке отдельных характеристик кредитоспособности покупателей, рассмотренных ранее, могут быть использованы статистический, нормативный, экспертный, балльный и другие методы.

Группировка покупателей продукции по уровню кредитоспособности основывается на результатах ее оценки и предусматривает обычно выделение следующих их категорий:

- покупатели, которым кредит может быть предоставлен в максимальном объеме, т.е. на уровне установленного кредитного лимита (группа «первоклассных заемщиков»);

- покупатели, которым кредит может быть предоставлен в ограниченном объеме, определяемом уровнем допустимого риска невозврата долга;

- покупатели, которым кредит не предоставляется (при недопустимом уровне риска невозврата долга, определяемом типом избранной кредитной политики).

Дифференциация кредитных условий в соответствии с уровнем кредитоспособности покупателей наряду с размером кредитного лимита может осуществляться по таким параметрам, как:

- срок предоставления кредита;

- необходимость страхования кредита за счет покупателей;

- формы штрафных санкций и т.п.

Как управлять кредиторской задолженностью на основе анализа ее оборачиваемости

- Срок оплаты, установленный в типовых договорах, влияет на величину кредиторской задолженности. Когда типовой срок отсрочки платежа (например, 60 дней) устанавливается для большой группы контрагентов, часть из них имеют проблемы с ликвидностью и периодически допускают просрочки, другие же имеют возможность платить быстрее, но не делают этого, из-за того что договор разрешает мягкие условия оплаты. В результате происходит накопление кредиторской задолженности.

- Объем закупок и их частота также влияют на размер кредиторской задолженности. Товар можно закупать мелкими партиями часто, либо крупными партиями редко. Это зависит от того, как далеко находится друг от друга склады поставщика и покупателя, какова величина транспортных расходов, имеется ли возможность компоновать закупки от различных поставщиков при организации транспортировки и т.п. Чем крупнее объем закупки – тем выгоднее условия закупки – цены обычно ниже, но это приводит к накоплению кредиторской задолженности. Чтобы эту задолженность погасить без привлечения банковского кредитования нужно сначала продать весь закупленный товар и получить деньги от покупателей. Это часто занимает дольше времени, чем сможет ждать поставщик. Поэтому укрупнение партии заказа целесообразно делать в сочетании с увеличением отсрочки платежа в договоре с поставщиком и в отношении товаров, по которым высокий период оборачиваемости и имеется авансирование от покупателей.

- Цена закупаемых товаров влияет на размер кредиторской задолженности. Чем товары дороже по сравнению с предложением конкурентов, тем более выгодные условия отсрочки платежа предлагает их поставщик (по сути проценты за кредит уже заложены в цене товаров).

- Наличие ретро-бонусов в договорах с поставщиками. Ретро бонусы – это возврат части средств от поставщика покупателю в связи с закупкой определенного объема товара за определенный срок. Например, 10% стоимости товара возвращается в случае, если покупатель купит за год более 1000 единиц товара. Кредиторская задолженность по договорам, предполагающим ретро-бонусы может оказаться искусственно завышенной на величину такого бонуса, и это нужно учитывать при анализе оборачиваемости кредиторской задолженности и расчете коэффициентов ликвидности.

- Внутренняя финансовая дисциплина и контрольная среда в компании – также очень важный фактор в управлении кредиторской задолженностью. Часто покупатели платят поставщикам раньше срока, установленного в договорах, т.к. внутренний контроль осуществляется только в отношении просроченной задолженности. Это создает упущенную выгоду от размещения временно свободных денежных средств на депозит до момента наступления срока оплаты по договорам

Если предприятие не разрабатывает политики управления кредиторской задолженности и не соблюдает ее положения, то с каждым годом длительность отсрочки, предоставляемая поставщиками, снижается, а отсрочка, которую она вынуждена давать своим покупателям, — увеличивается, в результате возникает дефицит денежных средств.

В процессе анализа используются общепринятые расчетные коэффициенты:

- Коэффициент оборачиваемости (КО) = Выручка от продажи / Средняя величина кредиторской задолженности за год за год.

- Оборот в днях = 365 / КО.

- Коэффициент оборачиваемости оборотных средств = Выручка от продаж / Средняя величина оборотных активов.

Исследование кредиторской задолженности и анализ коэффициентов оборачиваемости выполняются на основании данных из 1С. Если необходимо проанализировать динамику изменения показателей за несколько периодов, наша программа интегрируется с любыми версиями 1С: Предприятия. Для расчетов можно использовать анализ счета 60, 76, 71 или 73 или оборотно-сальдовые ведомости.

Удобными инструментами для вычислений являются оборотно-сальдовые ведомости и анализ субконто. С помощью критериев отбора можно выбрать нужного контрагента или договор.

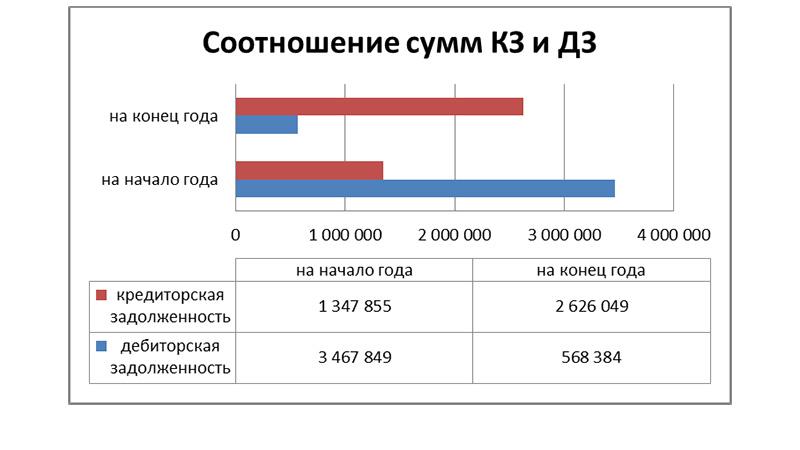

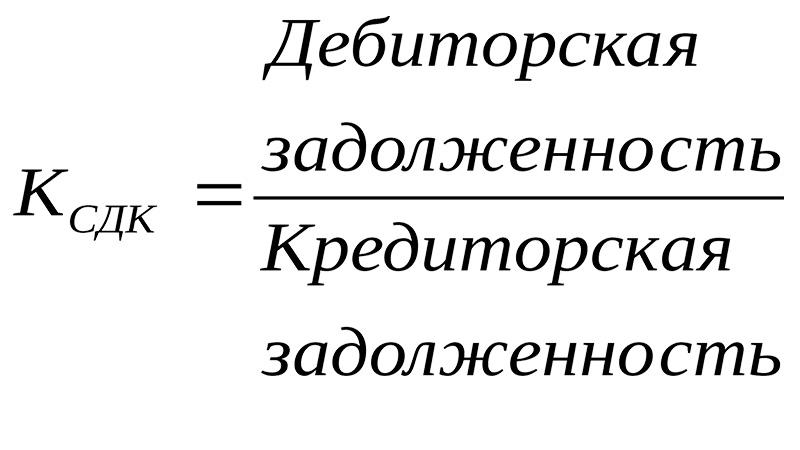

Основы расчетов

Начнем обсуждение с определений и терминов. Соотношение дебиторской задолженности и кредиторской задолженности показывает, насколько сопоставимы размеры потенциальной прибыли компании за предоставленные контрагентам услуги и продукцию с расходами, которые организация обязана вернуть кредиторам. Эта константа играет ключевую роль в оценке результатов работы фирмы.

Здесь финансисты определяют, сколько денег, которые должны компании дебиторы, приходится на каждый рубль займов предприятия. Поэтому анализ соотношения дебиторской задолженности и кредиторской формы долговых обязательств – обязательная составляющая управленческой политики организации. Этот показатель определяет, насколько грамотно и рационально фирма использует ресурсы и средства.

Формула коэффициента кредиторской задолженности и дебиторской задолженности вычисляется на текущий момент и сравнивается в динамике с прошедшим периодом, чтобы оценить темпы развития предприятия

Кроме того, здесь важно, чтобы полученная константа укладывалась в нормальные показатели. Этот момент определяет эффективность работы руководителя. Рассмотрим нюансы этого вопроса подробнее

Рассмотрим нюансы этого вопроса подробнее

Учитывайте, что аналогичным образом проводят расчеты и по сведениям, которые указаны в балансе компании. Здесь константа вычисляется при делении строки 1230, которая указана в форме №1, на позицию 1520 того же бланка. Результат расчетов тщательно изучают и сравнивают с величиной принятого для этого значения.

Изучение величины коэффициента

Учитывая, что ведение бизнеса предполагает результативное использование собственного и заемного капитала и ресурсов для повышения объемов дохода фирмы, экономисты вычисляют коэффициент соотношения расчетов компании с дебиторами и кредиторами. Эти действия помогают определить насколько руководитель правильно и эффективно ведет финансовую политику. Причем тут в формулу включаются и собственные ресурсы, и кредитование.

Оптимальное отношение дебиторской и кредиторской задолженности составляет единицу

Отметим, что оптимальное отношение дебиторской и кредиторской задолженности в таких ситуациях составляет единицу, ведь тогда размеры займов предприятия соответствуют потенциальной прибыли. Хотя на этот счет существует и другое мнение. Некоторые финансисты говорят, что лучшим коэффициентом для организации становится величина, которая равна двум единицам.

Учитывайте, что граничное верхнее значение константы не регламентируется. Однако тут целесообразно учитывать, что чересчур высокие показатели свидетельствуют о неплатежеспособности дебиторов либо о невозможности своевременного расчета с кредитором. Кроме того, не забывайте, что эта величина периодически изменяется, поэтому здесь уместно постоянно отслеживать ситуацию.

Небольшое превышение дебиторской задолженности над кредиторской задолженностью говорит о грамотной управленческой политике и разумном расходовании капитала

Хотя превышение дебиторской задолженности над кредиторской задолженностью говорит о грамотно выбранной экономической стратегии и разумном расходовании оборотного капитала. Помните о необходимости сравнения текущих и прошлых величин, чтобы оценить результат расходования средств для повышения выручки и оборотов предприятия. Изучим, о чем говорят нюансы значения этой константы.

Коэффициент равен единице и больше

Начнем с рассмотрения ситуации, когда дебиторская задолженность превышает кредиторскую. Что означает подобный результат, узнаем ниже. Как правило, величины в пределах 1–2 говорят об успешном и правильном расходовании организацией собственных и заемных ресурсов. Однако здесь уместно на протяжении календарного года комплексно анализировать такие показатели, чтобы увидеть реальное положение дел.

Когда коэффициент равен единице — это хороший признак, но значения свыше двух говорят о чрезмерных оттоках собственных активов компании

Помните, что увеличение константы свидетельствует о выводе собственного капитала, что иногда приводит к необходимости кредитования. Соответственно, подобные случаи говорят о вероятных расходах в будущем. Кроме того, риски, что дебиторы не рассчитаются с компанией вовремя, всегда присутствуют. Да и не подкрепленные залогом соглашения здесь тоже играют не в пользу кредитора.

Дебиторская задолженность больше кредиторской – что это значит для предприятия? В целом, тут появляются основания для положительной оценки работы фирмы, но значения константы свыше двух единиц – повод проверить целесообразность выемки оборотного капитала. Кроме того, здесь уместно пересмотреть условия возврата контрагентами средств либо сменить партнеров.

Низкий показатель

Теперь рассмотрим случаи, когда кредиторская задолженность превышает дебиторскую форму расчетов. Отметим, что этот вариант – худшая перспектива для предприятия, ведь в такой ситуации долги компании превышают потенциальную выручку с предоставленных должникам займов. Соответственно, тут налицо запущенная экономическая политика и отсутствие анализа обеих форм финансовых обязательств.

Увеличение доли кредиторских обязательств — тревожный сигнал для руководителя предприятия

Превышение объемов долга перед кредиторами над задолженностью дебиторов свидетельствует о нестабильном экономическом положении и падении ликвидности фирмы. Кроме того, отсутствие эффективных мер по исправлению этого положения ведет к банкротству компании. Здесь целесообразно прекратить внешнее финансирование организации и увеличить выпуск продукции за счет снижения себестоимости товара.

Отметим, что оптимальным выходом тут становятся комплексные мероприятия. К тому же в подобных ситуациях целесообразно пересмотреть и политику взыскания собственного капитала – ведь вовремя полученное финансирование от контрагентов-должников спасает положение и позволяет держать компанию на плаву.

Экономический эффект в результате ускорения оборачиваемости

Экономический эффект в результате ускорения оборачиваемости выражается в относительном высвобождении средств из оборота, а также в увеличении суммы прибыли. Сумма высвобожденных средств из оборота в связи с ускорением (-Э) или дополнительно привлеченных средств в оборот (+Э) при замедлении оборачиваемости определяется умножением однодневного оборота по реализации на изменение продолжительности оборота:

При расчете показателей оборачиваемости стоит учитывать то что, на длительность нахождения средств в обороте оказывают влияние различные внешние и внутренние факторы.

К внешним факторам относятся:

- отраслевая принадлежность;

- сфера деятельности организации;

- масштаб деятельности организации;

- влияние инфляционных процессов;

- характер хозяйственных связей с партнерами.

К внутренним факторам относятся:

- эффективность стратегии управления активами;

- ценовая политика организации;

- методика оценки товарно-материальных ценностей и запасов.

Отметим что, ускорение оборачиваемости оборотных средств уменьшает потребность в них: меньше требуется запасов, что ведет к снижению уровня затрат на их хранение и способствует, в конечном счете, повышению рентабельности и улучшению финансового состояния организации.

В свою очередь, замедление оборачиваемости приводит к увеличению оборотных средств и дополнительным затратам, а значит, к ухудшению финансового состояния организации.

Тем не менее основной подход к оценке коэффициентов оборачиваемости следующий: чем короче период оборота, тем более эффективна коммерческая деятельность предприятия и тем выше его деловая активность.

Качественные критерии деловой активности – это широта рынков сбыта (внутренних и внешних), деловая репутация фирмы, ее конкурентноспособность, наличие постоянных поставщиков и покупателей готовой продукции. Данные критерии следует сопоставлять с аналогичными характеристиками конкурентов, действующих в отрасли. Данные берутся в основном не из бухгалтерской отчетности, а из маркетинговых исследований.

Количественные критерии деловой активности характеризуются абсолютными и относительными показателями. В число абсолютных показателей входят: объем продажи готовой продукции, величина используемых активов и капитала, в том числе собственный капитал, прибыль.

Целесообразно сравнивать эти количественные параметры в динамике за ряд периодов (кварталов, лет). Оптимальное соотношение между ними: Темп прироста чистой прибыли > Темпа прироста выручки от реализации продукции > Темпа прироста стоимости активов > 100%

То есть прибыль предприятия должна увеличиваться более высокими темпами, чем остальные параметры деловой активности. Это значит, что активы (имущество) должны использоваться более эффективно, издержки производства должны уменьшаться. Однако на практике даже у стабильно работающих организаций возможны отклонения от указанного соотношения показателей. Причинами этого могут быть: освоение новых видов продукции и технологий, большие капитальные вложения в модернизацию и освоение основных средств, реорганизация структуры управления и производства и другие факторы.

Показатели деловой активности особенно важно сравнивать со средне отраслевыми значениями, так как их величина может существенно колебаться в зависимости от отрасли

Анализ оборачиваемости и основных средств: Что это такое?

Анализ оборачиваемости охарактеризует интенсивность использования активов или обязательств организации. Показатели оборачиваемости рассчитываются либо как коэффициент, либо в днях одного оборота.

Наиболее популярными в финансовом анализе являются следующие показатели оборачиваемости:

- оборачиваемость запасов;

- оборачиваемость дебиторской задолженности;

- оборачиваемость активов;

- оборачиваемость кредиторской задолженности.

При расчете коэффициентов оборачиваемости в числителе всегда стоит финансовый результат в виде выручки, в знаменатели – средняя за период величина актива или обязательства, оборачиваемость которого мы анализируем.

При расчете оборачиваемости в днях, количество дней в году (365) делят на годовой коэффициент оборачиваемости.

Денежный цикл (цикл оборотного капитала)

Денежный цикл, или цикл оборотного капитала (cash conversion cycle, operating cycle) – это период обращение денежных средств с момента приобретения за них ресурсов (сырья, материалов) и до момента продажи готовой продукции и получения за нее денег. Данный период выражается в днях и отражает эффективность управления оборотным капиталом организации.

Читать полностью →

Коэффициент оборачиваемости

Коэффициент оборачиваемости – это финансовый коэффициент показывающий интенсивность использования (скорость оборота) определенных активов или обязательств. Коэффициенты оборачиваемости выступают показателями деловой активности предприятия.

Читать полностью →

Оборачиваемость активов (Asset turnover)

Оборачиваемость активов (asset turnover) – финансовый показатель интенсивности использования организацией всей совокупности имеющихся активов. Данный показатель используется наряду с другими показателями оборачиваемости, такими как оборачиваемость дебиторской задолженности, оборачиваемость кредиторской задолженности, оборачиваемость запасов, для анализа эффективности управления имуществом и обязательствами фирмы.

Читать полностью →

Оборачиваемость дебиторской задолженности (Receivable turnover)

Оборачиваемость дебиторской задолженности (receivable turnover ratio) измеряет скорость погашения дебиторской задолженности организации, насколько быстро организация получает оплату за проданные товары (работы, услуги) от своих покупателей.

Читать полностью →

Оборачиваемость запасов (Inventory turnover)

Оборачиваемость запасов (inventory turnover) показывает, сколько раз за анализируемый период организация использовала средний имеющийся остаток запасов. Данный показатель характеризует качество запасов и эффективность управления ими, позволяет выявить остатки неиспользуемых, устаревших или некондиционных запасов.

Читать полностью →

Оборачиваемость кредиторской задолженности (Accounts payable turnover)

Оборачиваемость кредиторской задолженности (accounts payable turnover ratio) – это показатель скорости погашения организацией своей задолженности перед поставщиками и подрядчиками. Данный коэффициент показывает, сколько раз (обычно, за год) фирма погасила среднюю величину своей кредиторской задолженности.

Читать полностью →

Оборачиваемость оборотных средств

Оборачиваемость оборотных средств (активов) показывает, сколько раз за анализируемый период организация использовала средний имеющийся остаток оборотных средств.

Читать полностью →

Фондоёмкость

Фондоёмкость – показатель эффективности использования основных средств предприятия, рассчитанный как обратный показателю фондоотдача.

Читать полностью →