Коэффициент общей ликвидности. формула расчета. анализ ликвидности

Содержание:

- Коэффициент быстрой ликвидности

- Интерпретация результата

- Причины снижения

- Зачем это знать и кому это нужно

- Способы расчета

- Коэффициент общей платежеспособности

- Коэффициенты ликвидности: формула расчета

- Как рассчитать абсолютную ликвидность?

- Принцип использования параметра покрытия

- Что такое коэффициент текущей ликвидности

- Значение выше/ниже нормы

- Что влияет на ликвидность

- Как рассчитать коэффициент по балансу?

- Выводы

Коэффициент быстрой ликвидности

Коэффициент быстрой ликвидности – один из важных показателей финансовой устойчивости предприятия, входит в группу показателей ликвидности. С помощью данного показателя оценивается способность компании выполнить свои краткосрочные обязательства за счет своих самых ликвидных активов в случае проблем с реализацией продукции. Чем выше коэффициент ликвидности, тем устойчивее финансовое состояние компании

Равен отношению высоколиквидных текущих активов и текущих обязательств компании.Данный показатель используется руководителями при анализе финансово-хозяйственной деятельности предприятия, инвесторы принимают его во внимание для оценки инвестиционной привлекательности предприятия, кредиторы – для оценки финансового риска и финансовой устойчивости.Данный индикатор краткосрочной ликвидности компании также известен как: Коэффициент срочной ликвидности, Коэффициент «лакмусовой бумажки», Quick Ratio, Acid Test Ratio, Quick Assets Ratio, QR.Quick Ratio по своему смысловому назначению аналогичен коэффициенту текущей ликвидности, однако, первый показатель исчисляется по более узкому кругу оборотных текущих активов, когда из расчета исключена наименее ликвидная их часть – производственные запасы. Запасы исключаются, потому что большинству компаний в силу специфики деятельности затруднительно трансформировать запасы в наличные средства, если возникнет вынужденная необходимость

Когда краткосрочные обязательства должны быть срочно оплачены, QR переоценивает краткосрочный финансовый потенциал компании.Логика исключения запасов из расчета состоит не только в их меньшей ликвидности, но и в том, что вырученные денежные средства от реализации производственных запасов могут быть существенно ниже первичных расходов на их приобретение. Иными словами, коэффициент QR дает более осторожную оценку ликвидности фирмы. Следовательно, коэффициент быстрой ликвидности более консервативен, чем коэффициент текущей ликвидности.

Как рассчитывается QR

Коэффициент срочной ликвидности рассчитывается по формуле:QR = Денежные средства + краткосрочные инвестиции + Дебиторская задолженность / текущие краткосрочные обязательстваИли другая формула: QR = Current Assets – Inventories / Current LiabilitiesГде: Current Assets – текущие активы;Inventories – запасы;Current Liabilities – текущие обязательства.Данные для расчета берутся из баланса компании.

Рекомендуемые значения коэффициента срочной ликвидности

Нормативные значения коэффициента быстрой ликвидности – в диапазоне от 0,7 до 1. Показатель ниже рекомендованного значит, что у компании может возникнуть дефицит ликвидных средств. В зависимости от вида деятельности и отраслевой принадлежности данный норматив может меняться. Так, многие западные аналитики рекомендуют использовать показатель 1 как нижнее значение. Данные рекомендации по нормативным значениям коэффициента связаны с практикой кредиторской и дебиторской задолженности. Ведь контрагенты, находящиеся в деловых отношениях, кредитуются взаимно. Показатель «1» обозначает, что суммы предоставленного и полученного кредитов равны.

Критическое значение коэффициента QR > 1 рассчитывается из того, что любое предприятие должно стремиться к тому, чтобы сумма дебиторской задолженности не превышала величины кредита, полученного им от поставщиков. На практике возможны любые отклонения от этого правила. Большинству бизнесменов выгодно иметь долги, поэтому по возможности они предпочитают оттягивать срок платежа кредиторам, если это не влияет на финансовые результаты и взаимоотношения с поставщиками.При использовании Коэффициента быстрой ликвидности, необходимо учитывать, что эта модель игнорирует время полученных и выплаченных наличных средств. Например, если у компании на текущий период нет счетов к оплате, но долги надо погашать позже, то эта компания может показать хороший Коэффициент QR, но это не значит, что общая ликвидность будет приемлемой.

Интерпретация результата

Анализ коэффициента позволяет оценить платежеспособность организации, её проблемы и перспективы.

Для этого необходимы некоторые стандарты или нормативы, на которые следует ориентироваться при анализе платежеспособности.

Нормативное значение

Оптимальным значением считается значение от 0.2 до 0.5. Иные значения свидетельствуют о проблемах и необходимых действиях.

Если ниже нормы

Оно говорит о таких проблемах и мерах:

- при значении ниже нормативного диапазона фирма не способна оплатить обязательства за счет наиболее ликвидных активов;

- при дефиците вышеуказанных активов следует более внимательно проанализировать платежеспособность;

- если коэффициент равен 0, то это говорит о крайне критическом состоянии ликвидных активов — их просто нет и фирма не может рассчитаться по долгам.

Если выше нормы

Завышенное значение показателя указывает на:

- отклонения в структуре капитала;

- нерациональное применение высоколиквидных активов;

- потребность в изучении использования капитала.

На что указывает его рост?

Рост указывает на изменение соотношения высоколиквидных активов и текущих пассивов в пользу первых.

Более конкретные выводы делаются на основе изменения стоимости активов и пассивов. У фирмы растет платежеспособность и увеличиваются возможности для оперативных расчетов.

Если снизился – что это значит?

Более низкое значение показателя по сравнению с предыдущим периодом говорит об уменьшении средств, которые можно направить на оперативное решение проблем текущей задолженности. Понадобятся другие активы.

Причины снижения

Причины снижения могут быть различными. Текущая ликвидность компании может падать по таким причинам, как:

- Убытки и уменьшение собственного капитала. Из-за этого у предприятия остается меньше денежных средств, чем раньше. Однако даже при росте прибыльности коэффициент может иметь отрицательную динамику, если фирма выводит прибыль в другие компании или тратит ее на выплату дивидендов, а не инвестирует в свое развитие.

- Наличие долгосрочных кредитов и капитальных вложений на сумму, превышающую полученную прибыль. Это приводит к тому, что предприятие вынуждено привлекать еще больше заемных средств.

- Использование краткосрочных займов для инвестиций. Поскольку требуется быстрое погашение такой задолженности, это вызывает дефицит оборотных средств. Если вложения окупились, то происходит рост прибыли, за счет которой и закрываются долги. Но если срок окупаемости инвестиций длительный, то возникают проблемы с погашением краткосрочных обязательств, трудности с привлечением новых займов. Платежеспособность ухудшается.

Зачем это знать и кому это нужно

Способность оценивать, насколько ликвидны те или иные инвестиции, капитал, активы – один из успешных шагов ведения бизнеса, вложения в инвестиции и даже грамотного планирования собственных личных финансов.

Для инвесторов эти знания помогают спрогнозировать и приобретать ценные бумаги на рынке с учетом их будущей окупаемости. Это позволит им приумножить свою прибыль.

В бизнесе важно понимать платежеспособность компании по оценке ее активов, насколько быстро она сможет рассчитаться по своим долгам с поставщиками сырья, банками (в случае кредитов), инвесторами. Для более наглядного понимания в бизнесе лучше представить значимость заинтересованных лиц списком:

Для более наглядного понимания в бизнесе лучше представить значимость заинтересованных лиц списком:

| Заинтересованные лица | Тип коэффициента интереса |

| Поставщики (те, кто поставляет сырье, материалы) для уверенности, что организация сможет оплатить товар | абсолютной ликвидности |

| Банк (чтобы знать, что кредит со стороны предприятия будет погашен) | Быстрой ликвидности |

| Руководители, учредители, налоговая, инвесторы | текущей ликвидности |

Способы расчета

Источником информации для расчета служит годовой бухгалтерский баланс. Но иногда ее берут и за промежуточный период.

Общая формула:

Однако на практике существуют 3 формулы, поскольку знаменатель можно вычислить 3 способами.

Формулы

Для проверки используют формулы.

Для проверки используют формулы.

Если в знаменателе учитывать все обязательства, отраженные в разделе V Баланса, то получится:

где:

— коэффициент текущей ликвидности;

— оборотные активы;

— текущие обязательства.

Если в знаменателе исключить доходы будущих периодов, то:

где:

— сумма текущих обязательств;

— доходы будущих периодов.

Если знаменатель представляет собой сумму всех текущих долгов перед кредиторами, то:

где:

— заемные средства, у которых короткий срок погашения;

— кредиторская краткосрочная задолженность;

— иные краткосрочные обязательства.

Показатель, получаемый с помощью этой формулы, сравним с уровнями абсолютной и быстрой ликвидности, поскольку знаменатели совпадают.

По строкам баланса

Рационально использовать подсчет по строкам.

Рационально использовать подсчет по строкам.

Есть 3 возможные формулы.

Первая — с учетом всех текущих обязательств:

где:

- 1200 — строка с суммой по разделу II;

- 1500 — сумма по разделу V.

Вторая — формула, не учитывающая доходы будущих периодов:

где:

1530 — доходы будущих периодов.

Третья — с учетом только краткосрочной кредиторской задолженности:

где:

- 1510 — краткосрочные кредиты;

- 1520 — краткосрочные долги кредиторам;

- 1550 — остальные текущие обязательства.

Приведенные формулы подходят для баланса, действующего с 2011 г.

Если используется баланс образца 2006-2010 гг., расчет нужно корректировать с учетом несовпадения строк в этих документах:

| Строка в бланке 2006-2010 гг. | Строка в бланке 2011-2020 гг. |

| 290 | 1200 |

| 690 | 1500 |

| 610 | 1510 |

| 620 + 630 | 1520 |

| 640 | 1530 |

| 650 | 1540 |

| 660 | 1550 |

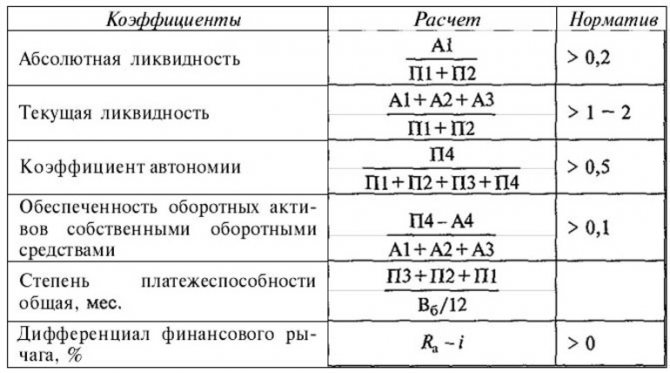

Коэффициент общей платежеспособности

Показывает, хватит ли у предприятия средств погасить все обязательства в совокупности (краткосрочные и долгосрочные) за счет всех имеющихся ресурсов. Формула для расчета может быть представлена в следующем виде:

Коп = Активы / Обязательства

Наиболее приемлемым значением этого показателя является 0,7 и выше, которого можно достичь при условии, что на 50 % и более источниками финансирования деятельности компании являются собственные средства, а не заемные.

Если значение опустилось ниже оптимального, это свидетельство сильной зависимости компании от внешних (заемных) источников финансирования.

Если организации понадобится в срочном порядке погасить долговые обязательства и выплатить причитающиеся третьим лицам денежные средства, она попросту не сможет этого сделать.

Коэффициенты ликвидности: формула расчета

Коэффициенты ликвидности характеризуют степень покрытия текущих обязательств предприятия. На их основе можно оценить уровень платежеспособности и кредитоспособности компании. В финансовом анализе чаще всего используются следующие коэффициенты ликвидности:

- Коэффициент текущей ликвидности.

- Коэффициент быстрой (срочной, критической) ликвидности.

- Коэффициент абсолютной ликвидности.

Они отличаются составом текущих активов, принимаемых в качестве покрытия краткосрочных обязательств. Коэффициенты ликвидности определяются по данным бухгалтерского баланса.

Коэффициент текущей ликвидности

Коэффициент текущей (общей) ликвидности (коэффициент покрытия; Current ratio, CR) — финансовый коэффициент, который рассчитывается как отношение общей суммы оборотных активов к наиболее срочным обязательствам. Это наиболее общий и часто используемый показатель ликвидности. Коэффициент текущей ликвидности рассчитывается по формуле:

Формула коэффициента текущей ликвидности

Коэффициент текущей ликвидности характеризует обеспеченность предприятия оборотными средствами, стабильность его финансового положения; показывает, в какой степени предприятие может выполнить краткосрочные обязательства за счет текущих активов.

Теоретически считается нормальным значение коэффициента текущей ликвидности равное или большее 2. Значение ниже 1 говорит о высоком финансовом риске, связанном с тем, что предприятие не в состоянии стабильно оплачивать текущие счета. Значение более 3 может свидетельствовать о нерациональной структуре капитала компании.

Коэффициент быстрой (срочной, критической) ликвидности

Коэффициент быстрой (срочной, критической) ликвидности (Quick ratio, QR) — финансовый коэффициент, равный отношению высоколиквидных текущих активов к краткосрочным обязательствам (текущим пассивам). Данный коэффициент еще иногда называют коэффициентом «лакмусовой бумажки» (Acid-test ratio).

Коэффициент быстрой ликвидности определяется отношением наиболее ликвидных активов (сумма денежных средств, высоколиквидных ценных бумаг и краткосрочной дебиторской задолженности) к краткосрочным обязательствам компании. Источником данных служит бухгалтерский баланс компании аналогично, как для текущей ликвидности, но в составе активов не учитываются материально-производственные запасы, так как при их вынужденной реализации, убытки будут максимальными среди всех оборотных средств.

Коэффициент быстрой ликвидности рассчитывается по формуле:

Формула расчета коэффициента быстрой ликвидности

Коэффициент быстрой ликвидности характеризует ожидаемую ликвидность предприятия на период, равный средней продолжительности одного оборота дебиторской задолженности. Данный коэффициент используется кредиторами и потенциальными инвесторами при оценке степени ликвидности предприятия. Он дополняет показатель текущей ликвидности, т.е. дает представление о качественном составе источников покрытия текущих обязательств.

Теоретически оптимальным уровнем коэффициента быстрой ликвидности является значение 1. Однако на практике во многих сферах деятельности он намного ниже. Значения, превышающие 1, свидетельствуют о низком финансовом риске и хороших потенциальных возможностях для привлечения дополнительных финансовых средств.

Коэффициент абсолютной ликвидности

Коэффициент абсолютной ликвидности (Cash ratio) — финансовый коэффициент, равный отношению денежных средств и краткосрочных финансовых вложений к краткосрочным обязательствам (текущим пассивам). Коэффициент абсолютной ликвидности рассчитывается по формуле:

Формула расчета коэффициента абсолютной ликвидности

Коэффициент абсолютной ликвидности характеризует способность предприятия немедленно погасить свою краткосрочную задолженность. Он представляет особый интерес для поставщиков. Достаточным уровнем этого коэффициента считается значение 0,2.

В ходе осуществления анализа ликвидности баланса каждый из вышеуказанных коэффициентов ликвидности рассчитывается на начало и конец отчетного периода. Если фактическое значение коэффициента не соответствует нормальному ограничению, то оценить его можно по динамике (увеличение или снижение значения).

Как рассчитать абсолютную ликвидность?

Формула коэффициента абсолютной ликвидности представляет собой дробь, в числитель которой попадает сумма легко реализуемого имущества, а в знаменатель – объем краткосрочных долгов. Представить ее можно в двух видах в зависимости от того, каким будет знаменатель:

Равным всей итоговой сумме по разделу V бухбаланса (т. е. общей сумме краткосрочных обязательств):

КЛабс = (ДенСр +КрФинВл) / КрОбяз,

где:

КЛабс – коэффициент абсолютной ликвидности;

ДенСр – сумма денежных средств;

КрФинВл – сумма краткосрочныхфинвложений;

КрОбяз – общая сумма краткосрочных обязательств.

Равной величине реально существующих долгов (т. е. числящейся краткосрочной задолженности по заемным средствам, а также по обычным долгам перед поставщиками и прочим долгам):

КЛабс = (ДенСр + КрФинВл) / (КрКр + КрКредЗад + ПрОб),

где:

КЛабс – коэффициент абсолютной ликвидности;

ДенСр – сумма денежных средств;

КрФинВл – сумма краткосрочных финвложений;

КрКр – сумма краткосрочных заемных средств;

КрКрЗд – сумма краткосрочной задолженности кредиторам;

ПрОб – сумма прочих краткосрочных обязательств.

Во второй формуле знаменатель также может быть представлен как общая сумма краткосрочных обязательств, уменьшенная на величину доходов будущих периодов и оценочных обязательств, которые реальными долгами не являются. При существенности двух последних сумм они могут исказить смысл расчета коэффициента. Формула при такой замене знаменателя приобретет, соответственно, иной вид, хотя результат получится тот же, что и в приведенном нами в условных обозначениях варианте.

Если в обоих вышеуказанных расчетах буквенные обозначения заменить на номера соответствующих строк бухбаланса, то получим алгоритмы определения коэффициента абсолютной ликвидности в формулах по балансу:

От общей суммы краткосрочных обязательств:

КЛабс = (1250 +1240) / 1500,

где:

КЛабс – коэффициент абсолютной ликвидности;

1250 – номер строки бухбаланса по денежным средствам;

1240 – номер строки бухбаланса по финвложениям;

1500 – номер строки бухбаланса с итоговой суммой краткосрочных обязательств.

От величины реально существующих долгов:

КЛабс = (1250 + 1240) / (1510 + 1520 + 1550),

где:

КЛабс – коэффициент абсолютной ликвидности;

1250 – номер строки бухбаланса по денежным средствам;

1240 – номер строки бухбаланса по финвложениям;

1510 – номер строки бухбаланса по краткосрочным заемным средствам;

1520 – номер строки бухбаланса по краткосрочной задолженности кредиторам;

1550 – номер строки бухбаланса по прочим краткосрочным обязательствам.

О том, какими правилами нужно руководствоваться при заполнении строк действующей формы бухбаланса, читайте в статье «Порядок составления бухгалтерского баланса (пример)».

Принцип использования параметра покрытия

Универсальная формула по балансовому Кф компенсации инвестиций отображает, насколько фирма готова покрывать все обязательства оборотными средствами. Чем больше итоговый параметр коэффициента, тем платёжеспособней будет фирма. Текущие обязательства практически полностью поглощаются имеющимися активами.

Эксперты утверждают, что хорошая платёжеспособность просто невозможна без поддержания определённых условий и значений коэффициента долгового покрытия. Такие активы обязательно должны превышать ∑ размера возложенных обременений. Фирма считается прибыльной при его Кф в диапазоне 1-2,5.

Компания пребывает в опасной ситуации, если показатель коэффициента = 1, так как она работает в ситуации полного равенства между пассивами и активами. Всегда нужно помнить, что оборотные деньги не всегда могут быть реализованы в короткие сроки. На фоне этого существует большой риск того, что руководство компании не сможет адекватно обеспечить гибкость финансовой стороны даже с приемлемым коэффициентом.

После покрытия имеющихся пассивов в распоряжении фирмы должна остаться хоть самая минимальная часть оборотных денег. Только в этом случае можно будет продолжить привычную хозяйственную деятельность. Если после проведённых расчётов специалисты получили показатель коэффициента, который превышает 3, то это может указывать только на то, что образовались свободные активы. Эта ситуация неблагоприятна для фирмы. Руководство рискует остаться с невостребованными оборотными активами. Такие средства просто невозможно вложить в производство.

Что такое коэффициент текущей ликвидности

Коэффициент текущей ликвидности является экономическим показателем, позволяющий получить информацию о соотношении имущественных ценностей фирмы к долговым обязательствам с кратковременным характером. Использование данного аналитического инструмента позволяет определить уровень платежеспособности компании за один отчетный год. Для того чтобы составить все необходимые расчеты, необходимо получить информацию об активах, имеющихся на балансе компании.

Ответив на вопрос о том, что показывает коэффициент текущей ликвидности, следует перейти к рассмотрению сфер, где используется данный аналитический инструмент. К таким сферам можно отнести:

- Оценку инвестиционных проектов с целью снижения риска потери капитала и определения уровня потенциального дохода.

- Анализ финансового состояния компании кредитными учреждениями, выступающими в качестве займодателей. Использование рассматриваемого аналитического инструмента позволяет получить информацию о платежеспособности клиента.

- Анализ компании различными контрагентами. Довольно часто бизнес-партнеры заключают соглашение о предоставлении производственного сырья и расходных материалов в рассрочку. В этой ситуации, поставщик должен получить гарантии получения финансовых средств в течение обговоренного отрезка времени.

В некоторых ситуациях, рассматриваемый показатель может значительно отставать от установленной нормы. В такой ситуации, человеку, проводящему анализ, следует получить сведения о коэффициенте финансового восстановления. Как правило, в расчетах используется срок равный шести месяцам. Проведение подобных расчетов позволяет получить сведения о возможности восстановления платежеспособности компании в ближайшее время. Для составления прогнозов используются специальные экономические формулы. По мнению многих специалистов в данной сфере, использование коэффициента финансового восстановления не всегда позволяет получить точные данные.

Когда рассматриваемый показатель соответствует установленной норме, человеку, проводящему анализ, следует рассчитать показатель возможной потери платежеспособности. Данный показатель позволяет получить прогноз о финансовом состоянии компании на три ближайших месяца. Коэффициент утраты платежеспособности используется с целью предупреждения ситуаций, которые могут оказать отрицательное воздействие на текущую стоимость активов.

Когда размер текущей ликвидности превышает установленный норматив, можно сделать заключение о том, что в данной фирме имеется определенный запас капитала, который был получен через различные внешние источники. С точки зрения займодателя, компании, имеющие высокую текущую ликвидность, обладают крупным фондом, состоящим из оборотных средств. Если оценивать ситуацию со стороны менеджмента, высокая ликвидность активов говорит о нецеленаправленном и нерезультативном применении имеющегося имущества. Данное имущество может быть использовано для получения максимально выгодных ставок по кредитам и займам, что значительно увеличит производственные мощности.

Коэффициент текущей ликвидности показывает способность компании погашать текущие (краткосрочные) обязательства за счёт только оборотных активов

Во время проведения экономического анализа финансового благополучия субъекта предпринимательства, необходимо в обязательном порядке учитывать показатель абсолютной ликвидности. Этот индекс позволяет определить размер кратковременных долговых обязательств, которые могут быть погашены в ближайшем будущем. Использование данного аналитического инструмента позволяет получить возможность отказаться от продажи имущественных ценностей компании с целью погашения имеющихся займов.

При вычислении размера коэффициента абсолютной ликвидности активов применяется следующая формула: «(Финансовые средства + инвестиции краткосрочного характера) / текущие кредиты». Для того чтобы использовать данную формулу, следует детально изучить бухгалтерский баланс с целью получения всей необходимой информации. Данный показатель менее популярен в сравнении с другими инструментами экономического анализа. Завышенное значение этого показателя говорит о том, что компания нерационально использует свой финансовый фонд.

Как правило, экономический анализ проводится в конце отчетного года. Данный шаг позволяет определить эффективность использования активов предприятия. Помимо этого, наличие подобной информации позволяет провести сравнение с другими отчетными периодами.

Значение выше/ниже нормы

Как упоминалось ранее, зарубежный норматив абсолютной ликвидности составляет 0,2, но в российской аналитической практике выявлена верхняя граница этого значения, которая равна 0,5. Когда значение ниже нормы в 20%, считается, что рост краткосрочных кредитов не пропорционален увеличению оборотных активов. Ситуация может быть связана с появлением у фирмы новых источников дополнительных доходов, в результате чего был вызван рост на счетах свободных денежных средств.

Рост коэффициента абсолютной ликвидности может быть связан с уменьшением дебиторской задолженности за счет договоренности с контрагентами о предварительной оплате поставок, а также с оптимизацией управления запасами.

Вообще, на практике рассмотрение коэффициентов ликвидности должно сопровождаться их совокупностью. Разбросом в значениях могут являться всевозможные причины, которые теоретически охватить невозможно.

Что влияет на ликвидность

Для того чтобы иметь высокую ликвидность, предприятие должно обладать высоколиквидными активами. Тогда оно сможет успешно препятствовать внешним и внутренним факторам, влияющим на устойчивость и эффективность деятельности. Поэтому давайте рассмотрим эти факторы:

- размер организации и объема продаж. Чем выше объем производства, тем выше рост запасов, это приводит к увеличению уровня ликвидности;

- отрасль, в которой функционирует предприятие;

- продолжительность производственного цикла, которая влияет на незавершенное производство. А оно воздействует на ликвидность.

- сезонность работы. Например, предприятие, производящее новогодние подарки, с наступлением зимнего периода увеличивает объем продукции. Растет количество клиентов, значит увеличивается дебиторская задолженность, и показатель ликвидности растет;

- экономическая ситуация в стране. Если в стране кризис, то обычно увеличиваются краткосрочные обязательства, что негативно сказывается на ликвидности;

- состояние дебиторской задолженности. Для высокой ликвидности характерно отсутствие просроченных и безнадежных долгов;

- состояние запасов. Величина запасов должна поддерживаться на оптимальном уровне для бесперебойного функционирования производства.

- уровень инфляции. Если ожидается значительное повышение цен на сырье, то компания начинает скупать запасы сверх нормы. Происходит повышение объема оборотных активов. Это оправдано в том случае, если уровень инфляции по прогнозам выше затрат на хранение запасов.

- организационная структура, имидж компании. Это внутренние факторы влияния.

Как рассчитать коэффициент по балансу?

Итак, формула расчета по балансу коэффициента текущей ликвидности выглядит так (приложение № 2 к Методике, утвержденной приказом Минэкономразвития России от 21.04.2006 № 104):

КОЭФ = ОА / (КО − ДБП),

где:

ОА — оборотные активы фирмы (строка баланса 1200);

КО — краткосрочные обязательства (строка баланса 1500);

ДБП — доходы будущих периодов (строка баланса 1530).

Исключение показателя ДБП из состава КО обусловлено тем, что доходы будущих периодов по существу не относятся к обязательствам, которые могут на практике повлиять на финансовое состояние хозяйствующего субъекта. Реально это временные обязательства, которые в будущих отчетных периодах могут превратиться в выручку, а затем в какой-либо из активов.

Подпишитесь на рассылку

Среди экономистов распространена точка зрения, по которой из состава КО следует исключать и оценочные обязательства. В этом случае формула коэффициента текущей ликвидности будет выглядеть так:

КОЭФ = ОА / (КО − ДБП − ОЦ),

где:

ОЦ — оценочные обязательства (строка баланса 1540).

Коэффициент, о котором идет речь, может быть исчислен, к примеру, по итогам каждого месяца (с последующим анализом в динамике) или по итогам года.

Выше мы указали, что в общем случае его величина и платежеспособность фирмы находятся в прямой зависимости. Но это не всегда так. Рассмотрим подробнее, с чем это связано.

Выводы

Анализ платежеспособности позволяет ответить на главный вопрос: достаточно ли у предприятия свободных денежных средств?.

Платежеспособность оценивается в несколько этапов.

Во-первых, анализируется ликвидность баланса, рассчитывается соотношение между активами и пассивами предприятия, чтобы выяснить, может ли предприятие рассчитываться по своим обязательствам с помощью активов.

Анализ ликвидности баланса ООО «Альфа» показал, что предприятие испытывает недостаток в наиболее ликвидных активах, но наблюдается рост текущих активов наравне с сокращением краткосрочных обязательств, т. е. в целом платежеспособность предприятия растет.

Во-вторых, анализируются источники формирования запасов и затрат.

Так, в период с 2013 по 2015 гг. финансовое состояние ООО «Альфа» было неустойчивым, предприятие испытывало недостаток собственных средств и излишек общей величины основных источников формирования запасов, ежегодно увеличивались размеры собственных оборотных средств и запасов.

Но в 2016 г., сократив запасы более чем в 20 раз и увеличив размер собственных средств в 2,5 раза за счет нераспределенной прибыли, предприятие смогло достичь состояния финансовой устойчивости.

В-третьих, анализируется платежеспособность предприятия с помощью относительных показателей.

По результатам такого анализа установлено, что в 2013 г. финансовое состояние ООО «Альфа» было кризисным, предприятие находилось на грани банкротства. Но в период с 2014 по 2016 гг. финансовое состояние улучшалось.

Анализ платежеспособности с помощью финансовых коэффициентов на 2016 г. показал, что предприятие обладает достаточной платежеспособностью, т. е. частично способно наличными денежными ресурсами своевременно погашать свои платежные обязательства.

И наконец, немаловажно постоянно мониторить показатели платежеспособности. Представленные ранее отчеты помогут оценить возможности предприятия рассчитываться по своим обязательствам в зависимости от поступления платежей и остатков денежных средств на счетах

Такой комплексный анализ позволяет следить за платежеспособностью предприятия в разрезе разных отчетных периодов — день, несколько дней, месяц и год, оперативно и своевременно реагировать на любые изменения.

Версия для печати