Как рассчитать коэффициент утраты и восстановления платежеспособности

Содержание:

- Как рассчитать коэффициент утраты платежеспособности по балансу

- Как рассчитать коэффициент восстановления платежеспособности предприятия?

- Платежеспособность и ликвидность

- Нормальное значение

- Банкротство

- Как оценить полученный результат

- Проверка финансово-хозяйственной работы фирмы

- Что такое коэффициент текущей ликвидности

- Выводы о том, что означает изменение показателя

Как рассчитать коэффициент утраты платежеспособности по балансу

Коэффициент утраты платежеспособности. На оптимальный уровень ликвидности влияет отраслевая принадлежность предприятия и ее основная деятельность. В результате всегда необходимо сравнивать не только с общими нормативными значениями, но также со средними отраслевыми показателями коэффициента.

Коэффициент быстрой ликвидности аналог: срочная ликвидность — показывает возможность погашения с помощью быстроликвидных и высоколиквидных активов своих краткосрочных обязательств.

Коэффициент абсолютной ликвидности — отражает способность предприятия с помощью высоколиквидных активов расплачиваться по своим краткосрочным обязательствам.

Коэффициент платежеспособности предприятия

Активы предприятия, которые состоят на бухгалтерском балансе, обладают различным уровнем ликвидности В порядке возрастания различают: незавершенные строительные объекты, сооружения, здания, машины и оборудование, уровень запасов сырья и товаров на складах, собственные ценные бумаги, или принадлежащие государству, денежные средства на счетах в банках. В Методическом положении, определяющем оценку материального состояния организации и неудовлетворительное состояние баланса, можно найти описание коэффициента восстановления платежеспособности.

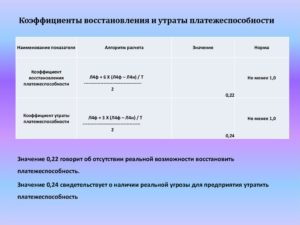

В документе описывается формула расчета данного экономического показателя. Коэффициент восстановления платежеспособности представляет собой соотношение расчетного коэффициента ликвидности предприятия и его определенного значения.

Расчетный коэффициент ликвидности рассчитывается как сумма действительного значения общей ликвидности на окончание отчетного периода и динамика значения этого показателя между началом и концом отчетного периода в перерасчете на необходимый период возобновления платежеспособности.

Более качественный результат даст анализ за четыре и более периода Такой подход делает прогноз не достаточно надежным.

Как считают экономисты, коэффициент восстановления платежеспособности — не исключительный показатель, значения которого стоит придерживаться.

Анализ деятельности предприятия по коэффициенту Чтобы признать структуру баланса организации неудовлетворительной, а само предприятие — неплатежеспособным, должно быть выполнено одно из следующих положений: коэффициент ликвидности на окончание отчетного периода должен иметь значение меньше 2; коэффициент уровня обеспеченности собственными средствами на окончание отчетного периода должен иметь значение меньше 0,1.

Если в результате расчёта получился показатель менее единицы, то динамика в изменении значения общей ликвидности с момента наступления нового года до отчетной даты говорит о том, что организация в ближайшее время не имеет реальных возможностей для поднятия уровня платежеспособности.

В настоящее время функционирует иная система критериев. Теперь определяется не сама несостоятельность, а наличие признаков ложного банкротства организации.

Признак фиктивного банкротства представляет собой наличие у должника реальной возможности погасить займы, выданные кредиторами, в полном объеме на момент подачи заявления в суд должником о присвоении ему звания банкрота.

Расчет и примеры проводок в балансе дебиторской задолженности. При этом исключаются будущие доходы, фонды потребления и резервы будущих затрат и платежей. Получив рассчитанный показатель, можно сделать выводы: если уровень обеспеченности равен или больше единице, то признаки ложного банкротства имеют место быть, если величина обеспеченности меньше единицы, то признаков нет.

Для того чтобы выявить признаки преднамеренного банкротства, специалисты проводят проверку финансово — хозяйственной деятельности организации Она проводится в 2 этапа: Для начала рассчитываются показатели, которые повлияли на изменения в возможности должника рассчитаться с кредиторами, произошедшие за период проверки. Второй этап предполагает анализ условий совершения сделок, которые повлекли изменения показателей.

Исследование финансово — хозяйственной деятельности фирмы — должника предусматривает изучение динамики указанных выше показателей за время периода проверки.

Если на первом этапе выявилось значительное ухудшение в показателях уровня обеспеченности обязательств, экспертами проводится изучение сделок должника за рассматриваемый период, заключение которых могло повлиять на динамику показателей.

Клуб бухгалтеров.

Анализ и оценка реальных возможностей восстановления платежеспособных предприятий Документ не применяется 2. Анализ и оценка реальных возможностей восстановления платежеспособных предприятий 2.

Как рассчитать коэффициент восстановления платежеспособности предприятия?

Рассчитывается, как правило, бухгалтерией по просьбе руководителя предприятия и используется в финансовом планировании и выстраивании дальнейшей стратегии предприятия. Кроме того, есть ещё несколько вариантов его применения.

Сфера применения:

- Прогнозирование финансового состояния предприятия и составление планов по его дальнейшим действиям. Так, например, в конце каждого квартала на предприятии по производству варежек бухгалтерия может проводить вычисление коэффициента восстановления платежеспособности и, руководствуясь этим показателем вкупе с некоторыми другими руководство может прогнозировать дальнейшую судьбу предприятия и то, какие варежки лучше выпускать в следующем сезоне. Если коэффициент низок, значит, что-то не так и следует попробовать что-то другое. Если он высок, значит, предприятие движется в верном направлении.

- Контроль за своевременным выполнением обязательств предприятия. Так, то же руководство завода по производству варежек, может исходя из коэффициента заключить, что если все будет идти как идет, то в следующем квартале выплатить кредиты и расплатиться с поставщиками шерсти будет уже невозможно, а значит нужно срочно что-то предпринять и новых обязательств никому не давать.

- Партнеры и инвесторы больше доверяют предприятиям с высоким коэффициентом. Так, поставщики шерсти могут не захотеть работать с заводом по производству варежек, если узнают, что у него низкий коэффициент. Потому что он значит, что с высокой вероятностью за их шерсть никто не заплатит. Если коэффициент повысится, поставщики станут больше заводу доверять.

- Руководство может оценить, насколько целесообразно используются кредиты и насколько реально выплатить их полностью. Если завод, производящий варежки, взял десяток кредитов, но по окончании квартала коэффициент снизился, вывод может быть только один – кредиты не приносят пользы и используются неправильно. Или же их вовсе разворовали.

Чем же отличается платежеспособность и кредитоспособность:

- Платежеспособность указывает на способность предприятия расплатиться по срочным долгам. С поставщиками, например, с которыми есть точная договоренность. Платежеспособность завода, производящего варежки, выражается его способностью расплатиться за шерсть, которую ему поставляют.

- Кредитоспособность указывает на способность предприятия расплатиться по долгосрочным долгам, то есть, по кредитам. Так, кредитоспособность завода, производящего варежки, выражается его способностью в конце месяца заплатить за все свои кредиты – и те, что брались под покупку нового оборудования, и те, что брались для модернизации производства.

Показатели, которые играют роль при оценке платежеспособности:

- Общая ликвидность. Она показывает, как меняется финансовая ситуация.

- Абсолютная ликвидность. Она показывает, какую часть краткосрочного долга предприятие сможет погасить.

- Промежуточный коэффициент покрытия. Он показывает, какие у предприятия в будущем возможности к выплатам, если все кратковременные долги и кредиты будут погашены.

- Коэффициент общей ликвидности. Показывает, насколько предприятие обеспечено средствами для погашения краткосрочной задолженности.

- Коэффициент обеспеченности оборотными средствами. Показывает финансовую устойчивость предприятия – сколько у него имеется собственных оборотных средств.

- Коэффициент срочной ликвидности. Сумма всех задолженностей.

- ЧОК – чистый оборотный капитал.

Платежеспособность и ликвидность

Ликвидность – ключевое понятие для платежеспособности предприятия, поскольку отражает возможность в обозначенные сроки обернуть активы в денежные средства или использовать для погашения обязательств. Она может оцениваться в разных формах:

- общая – выражает состоятельность фирмы относительно погашения любых видов кредитов путем реализации любых видов активов;

- текущая – оценивается в начале и конце учетного периода, отражает связь стоимости всех имеющихся активов и общую производительность предприятия, показывает, насколько вероятно погашение текущих долгов с помощью текущих активов;

- срочная (быстрая) – возможность быстро закрыть краткосрочные кредиты с применением быстроликвидных активов;

- абсолютная – показывает общую осуществимость потенциального погашения предприятием своих обязательств.

ОБРАТИТЕ ВНИМАНИЕ! Коэффициенты тех или иных видов ликвидностей также представляют собой значимые финансовые показатели предприятия

Виды активов относительно ликвидности

Любые активы имеют ценность, поскольку они ликвидны. Любое предприятие имеет в своей структуре два вида активов:

- текущие – те, которые можно обратить в деньги в течение 1 учетного периода (производственного цикла, года);

- постоянные – основные средства производства, непосредственно в нем участвующие.

По времени и простоте «превращения» в наличные деньги или использования в качестве погашения дебиторской задолженности активы предприятия принято ранжировать по 4 степеням ликвидности. Чем больше у предприятия активов с высокой ликвидностью, тем лучше его платежеспособность.

-

Активы высокой ликвидности – имеют максимальные темпы трансформации в деньги, относятся, как правило, к текущим активам. Примеры самых ликвидных активов:

- деньги в кассе;

- финансы на расчетном счету предприятия;

- купюры в банкоматах организации;

- средства, находящиеся в пути и др.

-

Активы быстрой реализации – быстрой считается скорость обращения в финансы, составляющая менее года, то есть также преимущественно текущие активы. Ими принято считать:

- банковские вклады;

- дебиторскую задолженность;

- вложения в ценные бумаги и т.п.

-

Активы малой ликвидности – реализуются медленно, например:

- предметы лизинга;

- долгосрочные инвестиции;

- запасы сырья, материалов, готовой продукции;

- полуфабрикаты, заготовки;

- незавершенное производство и др.

-

Практически неликвидные активы – труднореализуемые основные средства производства, постоянные фонды:

- здания, сооружения;

- земельные участки;

- оборудование;

- транспорт предприятия;

- нематериальные активы;

- просроченные и сомнительные задолженности по кредитованию.

Факторы ликвидности

В рамках одного и того же предприятия с течением времени могут меняться факторы, от которых зависит ликвидность:

- активы покупаются и приобретаются;

- теряют и прибавляют в стоимости;

- вкладываются или тратятся финансовые средства;

- изменяется количество и состояние пассивов и др.

Такая динамичность означает, что ликвидность может меняться от одного отчетного периода к другому

Важно, чтобы даже при падении она восстанавливала свой уровень до наступления обозначенного срока. Эта возможность и является восстановлением платежеспособности

Нормальное значение

Получившееся значение сравнивают с единицей: если оно меньше 1, то у предприятия серьезные проблемы с платежеспособностью, и существует большая угроза возникновения просрочки. Если КУП больше 1, значит, положение стабильное, нет вероятности ухудшения финансового состояния.

Важно! К значению коэффициента стоит относиться критически, он только указывает на вероятное появление проблем, но не гарантирует, что они обязательно наступят. Даже если значение показателя менее 0, то предприятие может быть признано платежеспособным. Поэтому для более точного анализа ситуации показатель находят параллельно с коэффициентом общей платежеспособности и коэффициентом тяжести просроченных обязательств

Поэтому для более точного анализа ситуации показатель находят параллельно с коэффициентом общей платежеспособности и коэффициентом тяжести просроченных обязательств.

Для повышения ликвидности до нормативного значения можно использовать следующие методы, которые способствуют восстановлению положения:

- продажа собственного имущества по рыночной цене;

- сокращение расходов (снятие с производства нерентабельной продукции, сокращение филиальной сети, кадровые перестановки);

- приостановление инвестирования в другие проекты;

- снижение представительских расходов;

- увеличение уставного капитала и взносов учредителей;

- привлечение кредитных средств на установленный срок;

- размещение облигаций.

Подробнее о ликвидности, ее видах, способах повышения можно узнать из видео:

Рассчитывать КУП стоит справочно, чтобы успеть заметить любые изменения в обеспеченности предприятия ликвидностью. И хотя показатель многие эксперты подвергают критике, он в любом случае укажет на возможную утрату платежеспособности, и если такая угроза есть, то тогда стоит более детально углубляться в анализ финансово-экономического состояния компании.

Вопросы и ответы по теме

По материалу пока еще не задан ни один вопрос, у вас есть возможность сделать это первым

Банкротство

Решения, которые принимаются соответственно с рассмотренной системой критериев о признании неплатежеспособными организаций, служат основой для подготовки предложений о финансовой поддержке неплатежеспособных организаций, их ликвидации и реорганизации.

Решения, которые принимаются соответственно с рассмотренной системой критериев о признании неплатежеспособными организаций, служат основой для подготовки предложений о финансовой поддержке неплатежеспособных организаций, их ликвидации и реорганизации.

Помимо того, при неспособности организации увеличивать собственные краткосрочные обязательства кредиторы могут направиться в арбитраж с заявлением о признании организации — дебитора несостоятельной (банкротом).

Следовательно, банкротство в качестве определенного состояния неплатежеспособности устанавливают в судебном порядке.

Банкротство бывает двух типов:

Простое банкротство применяют к должнику, который виновен в непоследовательности легкомыслии, плохом ведении дел (азартные игры, спекулятивные операции, беспорядочное выписывание векселей, чрезмерные бытовые потребности, недостатки в бухгалтерском учее и так далее).

Злостное банкротство обусловливают выполнением противоправных действий для введения кредиторов в заблуждение (сокрытие определенной части пассивов организации и документов, а также сознательное увеличение источников формирования собственности организации).

Помимо рассмотренных признаков, которые дают возможность отнести это предприятие к неплатежеспособным, есть критерии, которые позволяют прогнозировать вероятность в будущем потенциального банкротства предприятия.

Как оценить полученный результат

Но произвести расчет – это еще не все. Главное – сделать правильный вывод из полученных результатов. Искомый показатель должен продемонстрировать, насколько долги предприятия могут быть обеспечены его активами.

Хорошим нормативным значением считается показатель 2. Это значит, что материальное имущество и денежные активы предприятия полностью покрывают его долги. И выплата их не повлечет за собой приостановку производственного процесса.

Вполне приемлемым считается, если достигнут норматив с показателем 1 и больше. Это означает, что основная часть долгов покрывается активами, но риски существуют. Например, если для погашения задолженности организации придется распродавать часть имущества, то это может приостановить производство.

Если же полученный показатель будет менее 1, то этот факт говорит о низкой платежеспособности предприятия, т. е. имущество его не перекрывает имеющиеся долги. Следует учитывать, что получаемые значения необходимо прослеживать в динамике.

Если показатель день ото дня уменьшается, то этот факт свидетельствует о негативной тенденции. Чаще всего он свидетельствует, что задолженности организации увеличиваются, а прироста активов не наблюдается, т. е. существует прямой риск снижения платежеспособности.

Узнать об обеспечении обязательств можно из видео:

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть!

Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже:

Проверка финансово-хозяйственной работы фирмы

Эта процедура предполагает 2 этапа:

- Проводится расчет показателей, повлиявших на изменения возможностей компании погасить принятые обязательства, имевшие место в период проверки.

- Выполняется анализ условий заключения сделок, обусловивших корректировку величин.

Показатели, которые отражают уровень задолженности перед кредиторами, следующие:

- Обеспеченность обязательств оборотными средствами.

- Объем чистых активов.

- Обеспеченность задолженности всеми активами.

Изучение финансово-хозяйственной активности фирмы предполагает исследование динамики этих показателей в период проверки. В случае выявления на первом этапе проведения процедуры значительного ухудшения степени обеспеченности задолженности, эксперты переходят к анализу условий, в которых заключались сделки за указанное время

Во внимание принимаются те договора, которые могли повлиять на изменение показателей

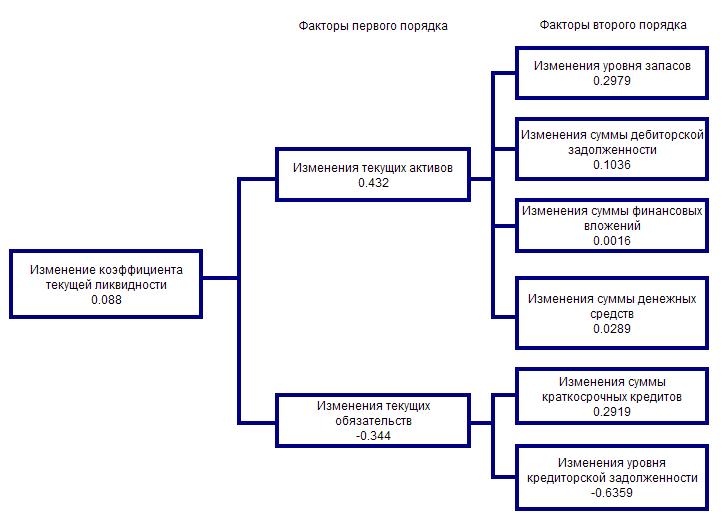

Что такое коэффициент текущей ликвидности

Коэффициент текущей ликвидности является экономическим показателем, позволяющий получить информацию о соотношении имущественных ценностей фирмы к долговым обязательствам с кратковременным характером. Использование данного аналитического инструмента позволяет определить уровень платежеспособности компании за один отчетный год. Для того чтобы составить все необходимые расчеты, необходимо получить информацию об активах, имеющихся на балансе компании.

Ответив на вопрос о том, что показывает коэффициент текущей ликвидности, следует перейти к рассмотрению сфер, где используется данный аналитический инструмент. К таким сферам можно отнести:

- Оценку инвестиционных проектов с целью снижения риска потери капитала и определения уровня потенциального дохода.

- Анализ финансового состояния компании кредитными учреждениями, выступающими в качестве займодателей. Использование рассматриваемого аналитического инструмента позволяет получить информацию о платежеспособности клиента.

- Анализ компании различными контрагентами. Довольно часто бизнес-партнеры заключают соглашение о предоставлении производственного сырья и расходных материалов в рассрочку. В этой ситуации, поставщик должен получить гарантии получения финансовых средств в течение обговоренного отрезка времени.

В некоторых ситуациях, рассматриваемый показатель может значительно отставать от установленной нормы. В такой ситуации, человеку, проводящему анализ, следует получить сведения о коэффициенте финансового восстановления. Как правило, в расчетах используется срок равный шести месяцам. Проведение подобных расчетов позволяет получить сведения о возможности восстановления платежеспособности компании в ближайшее время. Для составления прогнозов используются специальные экономические формулы. По мнению многих специалистов в данной сфере, использование коэффициента финансового восстановления не всегда позволяет получить точные данные.

Когда рассматриваемый показатель соответствует установленной норме, человеку, проводящему анализ, следует рассчитать показатель возможной потери платежеспособности. Данный показатель позволяет получить прогноз о финансовом состоянии компании на три ближайших месяца. Коэффициент утраты платежеспособности используется с целью предупреждения ситуаций, которые могут оказать отрицательное воздействие на текущую стоимость активов.

Когда размер текущей ликвидности превышает установленный норматив, можно сделать заключение о том, что в данной фирме имеется определенный запас капитала, который был получен через различные внешние источники. С точки зрения займодателя, компании, имеющие высокую текущую ликвидность, обладают крупным фондом, состоящим из оборотных средств. Если оценивать ситуацию со стороны менеджмента, высокая ликвидность активов говорит о нецеленаправленном и нерезультативном применении имеющегося имущества. Данное имущество может быть использовано для получения максимально выгодных ставок по кредитам и займам, что значительно увеличит производственные мощности.

Коэффициент текущей ликвидности показывает способность компании погашать текущие (краткосрочные) обязательства за счёт только оборотных активов

Во время проведения экономического анализа финансового благополучия субъекта предпринимательства, необходимо в обязательном порядке учитывать показатель абсолютной ликвидности. Этот индекс позволяет определить размер кратковременных долговых обязательств, которые могут быть погашены в ближайшем будущем. Использование данного аналитического инструмента позволяет получить возможность отказаться от продажи имущественных ценностей компании с целью погашения имеющихся займов.

При вычислении размера коэффициента абсолютной ликвидности активов применяется следующая формула: «(Финансовые средства + инвестиции краткосрочного характера) / текущие кредиты». Для того чтобы использовать данную формулу, следует детально изучить бухгалтерский баланс с целью получения всей необходимой информации. Данный показатель менее популярен в сравнении с другими инструментами экономического анализа. Завышенное значение этого показателя говорит о том, что компания нерационально использует свой финансовый фонд.

Как правило, экономический анализ проводится в конце отчетного года. Данный шаг позволяет определить эффективность использования активов предприятия. Помимо этого, наличие подобной информации позволяет провести сравнение с другими отчетными периодами.

Выводы о том, что означает изменение показателя

Если показатель ниже нормы

Обнаружен риск утраты платежеспособности. При сложившейся с начала отчетного периода динамике коэффициента текущей ликвидности через 3 месяца его значение может опуститься ниже 2, став неудовлетворительным.

Если показатель уменьшается

Негативный фактор

Примечания

Показатель в статье рассматривается с точки зрения не бухучёта, а финансового менеджмента. Поэтому иногда он может определяться по-разному. Это зависит от авторского подхода.

В большинстве случаев в вузах принимают любой вариант определения, поскольку отклонения по разным подходам и формулам обычно находятся в пределах максимум нескольких процентов.

Показатель рассматривается в основном бесплатном сервисе финансовый анализ онлайн и некоторых других сервисах

Если после расчёта показателей вам нужны выводы, посмотрите, пожалуйста, эту статью: выводы по финансовому анализу

Если вы увидели какую-то неточность, опечатку — также, пожалуйста, укажите это в комментарии. Я стараюсь писать максимально просто, но если всё же что-то не понятно — вопросы и уточнения можно писать в комментарии к любой статье сайта.

Финансовый анализ:

- Расчёт показателей ликвидности Для расчёта показателей ликвидности можно рекомендовать составление такой таблицы Наименование Норматив 2011 2012 2013 Коэффициент абсолютной ликвидности (К = А1 / (П1 + П2)) 0,2-0,5…

- Соответствие нормативам ликвидности Формулы расчёта показателей ликвидности приведены здесь: расчёт показателей ликвидности Для оценки соответствия показателей ликвидности нормативам можно составить вот такую таблицу: Наименование Норматив 2011 2012 2013…

- Двухфакторная модель Альтмана Двухфакторная модель Альтмана — простая и наглядная методика прогнозирования вероятности банкротства, при использовании которой рассчитывают влияние только двух показателей: коэффициент текущей ликвидности удельный вес заёмных…

- Коэффициент текущей ликвидности (покрытия) Определение Коэффициент текущей ликвидности (покрытия) — это показатель, говорящий о том, какую часть краткосрочных обязательств П1 и П2 предприятие может покрыть с помощью своих текущих активов. Или, если упростить, какую…

- Коэффициент задолженности (долговременной) Определение Коэффициент задолженности (долговременной) — это отношение долгосрочных пассивов П3 к общим активам предприятия. Показатель характеризуют долговременную долговую нагрузку на активы предприятия. Также его можно…

- А2 — П2 Определение А2 — П2 — это второе неравенство платёжеспособности (все неравенства платёжеспособности). Характеризует быструю платёжеспособность предприятия. Отвечает на вопрос, достаточно ли быстро реализуемых активов с…

- Ликвидность и платёжеспособность банка Здравствуйте. Эта статья охватывает несколько основных показателей ликвидности банка. Они характеризуют ликвидность банка вместе с обязательными нормативами Инструкции 139-И Банка России. Данные показатели используются в…

- Нераспределенная прибыль (непокрытый убыток) 1370 Определение Нераспределенная прибыль (непокрытый убыток) 1370 — это сумма нераспределенной прибыли или непокрытого убытка организации. Она равна сумме чистой прибыли (чистого убытка) отчетного периода, т.е.…

- Коэффициенты движения денежных средств В этой статье представлены основные коэффициенты движения денежных средств, рассчитываемые с помощью бесплатного веб-сервиса по анализу движения денежных средств. Коэффициент самофинансирования инвестиционной деятельности = Сальдо…

- Коэффициент маневренности функционального капитала Определение Коэффициент маневренности функционального капитала — это доля запасов в функциональном капитале. А функциональный капитал (собственные текущие активы) — это разность между текущими активами и краткосрочными…