Какие налоги относятся к прямым и косвенным (таблица)?

Содержание:

- Налоговая база косвенного налога

- Таможенные пошлины

- Преимущества и недостатки косвенных налогов

- А что такое «прямой налог»?

- Как правильно заполнить

- Что относят к косвенным налогам в России — список

- Суть и виды косвенных налогов

- Косвенные и прямые налоги: примеры

- НДС: плательщики, размер налога

- Значение косвенных налогов для государства

- Российские косвенные налоги

- Особые случаи при расчете налога на прибыль

- Прямое и косвенное налогообложение: пути к идеальной экономической системе

- Понятие прямых и косвенных налогов

Налоговая база косвенного налога

При рассмотрении общего случая налоговая база косвенного налога определяется на основе стоимости приобретенных товаров. Если речь идет о товарах, являющихся результатом выполнения работ по договору, стоимостью определяется цена сделки, подлежащей уплате одной из сторон поставщику за товар. При этом налоговую базу могут увеличить отдельные расходы (если иное не предусмотрено включением этих расходов в цену сделки), например такие как:

- страховая сумма;

- затраты на доставку товара;

- стоимость упаковки, в том числе стоимость упаковочных материалов.

При реализации или получении подакцизных товаров налоговая база определяется, как:

- расчетная стоимость реализованных подакцизных товаров;

- объем реализованных подакцизных товаров в естественном виде;

- комбинированная налоговая ставка, включающая ставку в процентах и твердом выражении.

Таможенные пошлины

Таможенные пошлины — косвенные налоги (сборы, платежи) на импорте, экспорте и транзитных товарах, поступающих в доход государственного бюджета; наложены таможенными управлениями этой страны в случае ввоза товаров на ее таможенной территории или ее экспорте от этой территории по ставкам, предоставленным в таможенном тарифе, и составное условие такого импорта или экспорта.

Функция набора таможенных пошлин в Российской Федерации назначена на федеральную таможенную службу.

Курсы таможенных пошлин установлены в Таможенном тарифе Российской Федерации и зависят от типа товаров (на классификации номенклатуры товаров, подвергающихся внешней торговле), страны происхождения, и также условия, определяющие применение специальных типов пошлин.

В зависимости от направления товаров распределите:

- Импорт (импорт) пошлины — самое широко распространенное и в мировой практике, и в России тип пошлин;

- Экспортные (экспортные) пошлины — встречают намного менее часто импорт в России, это применено к основным товарам (например, масла). ВТО требует полную отмену таких пошлин;

- Пошлины транзита — в Российской Федерации установлены теперь, нулевые пошлины транзита, в мире также почти не используются.

В России дифференцируемый таможенный тариф, в случае которого ставки импортных пошлин зависят от страны работ происхождения товаров:

Процентные ставки применены к товарам, прибывающим из стран, которые торгуются, и политические отношения с Россией предоставляют режим наибольшего благоприятствования (почти все страны, поддерживающие внешнюю торговлю с Россией), и составляют 100% от указанного в Таможенном тарифе;

Если торговля и политические отношения не предоставляют такой способ, максимальные ставки таможенных пошлин, составляющих 200% от указанного в Таможенном тарифе, применены;

Ставки ввозных таможенных пошлин относились к товарам, прибывающим из стран, торговля и политические отношения, которыми предоставляют способу страны, пользующейся статусом наибольшего благоприятствования, за исключением случаев, когда таможенное управление нашло признаки факта, что страна происхождения товаров является страной, торговлей и политическими отношениями, которыми не предоставляют способу страны, пользующейся статусом наибольшего благоприятствования, применены к товарам, какая страна происхождения не установлена, или обеспечивающий платеж таможенных пошлин по указанным ставкам предоставлен.

Мы коротко рассмотрели значение термина косвенный налог, таможенные пошлины, отличия от прямого налога, российские косвенные налоги, типы косвенных налогов, как взимается косвенный налог, история. Оставляйте свои комментарии или дополнения к материалу.

Преимущества и недостатки косвенных налогов

Главный плюс косвенных налогов для государства — высокая собираемость. Покупатель не может уклониться от уплаты этих налогов. Приобретая товар или услугу, гражданин автоматически уплачивает акцизы, пошлины, НДС и прочие косвенные налоги.

Другим плюсом косвенных налогов иногда называют их добровольность. Если человек не покупает алкогольные напитки, то соответствующий акциз его никак не затрагивает.

В то же время многих косвенных налогов избежать невозможно. НДС уплачивается почти со всех товаров и услуг, и это ведет к повышению цен. При этом уровень доходов покупателей не играет роли, поэтому для бедных бремя косвенных налогов оказывается тяжелее.

При относительно невысоких размерах косвенные налоги дают значительные поступления в государственный бюджет. Это создает для властей искушение повышать «незаметные» косвенные налоги, что подстегивает инфляцию — ведет к повышению цен и снижению уровня жизни.

Косвенные налоги скрывают от каждого отдельного лица сумму, которую оно платит государству, тогда как прямой налог ничем не замаскирован, взимается открыто и не вводит в заблуждение даже самого темного человека. Прямые налоги, следовательно, побуждают каждого контролировать правительство, тогда как косвенные налоги подавляют всякое стремление к самоуправлению.

Карл Маркс

А что такое «прямой налог»?

Прямым, в свою очередь, налогом считается тот, который предприниматель платит в казну непосредственно сам. Какие можно привести примеры? В числе самых распространенных прямых сборов — налог на прибыль (а также его аналоги в рамках УСН, ЕНВД и иных подобных режимов).

Конечно, де-факто такого типа сборы, как правило, закладываются предпринимателями в ту же отпускную цену товара, стоимость услуг. Равно как и многие другие косвенные расходы. Налоги прямого типа, вместе с тем, могут уплачиваться «оптимизированным» способом. Чего нельзя сказать о косвенных сборах. Вполне может оказаться так, что у компании окажутся реальные основания не платить прямой налог (например, если расходы де-юре превышают доходы).

В свою очередь, НДС, пошлины и акцизы попадают в казну абсолютно в любом случае. Можно сказать, вне зависимости от прямого «волеизъявления» предпринимателя, зависимостей от объективного наличия или отсутствия расходов. И поэтому, как считают некоторые эксперты, НДС и тому подобные сборы — именно косвенные налоги. Они, можно сказать, существуют вне зоны контроля предпринимателя.

Как правильно заполнить

Правила заполнения декларации по акцизам и НДС аналогичны тем, что применяются в отношении других налоговых регистров:

- в отчете заполняются только те разделы, которые напрямую касаются деятельности налогоплательщика, и по которым были осуществлены фактические операции;

- во всех незаполненных полях ставятся прочерки;

- фальсификация сведений запрещена;

- исправления на бумаге, использование корректора, выход за границы ячеек, порча страниц скрепляющими инструментами не допускается;

- декларация заверяется руководителем или иным ответственным лицом, которому доверено вести отчетность.

Сам отчет по косвенным налогам состоит из титульного листа и трех разделов. Лицевую часть и первый раздел заполняют все налогоплательщики акцизов. Информация в остальных блоках формируется по мере необходимости. Актуальный пример заполнения декларации по косвенным налогам 2021 года поможет специалистам корректно отчитаться в контролирующие органы и избежать санкций за предоставление неполной или недостоверной информации.

Что относят к косвенным налогам в России — список

Спикер — Елена Минина, Старший научный сотрудник Лаборатории развития налоговой системы Института прикладных экономических исследований РАНХиГС.

Все налоги делятся на прямые и косвенные, третьего не дано. Косвенные налоги — налоги на товары, работы и услуги и операции с ними, наиболее известными из них являются налог на добавленную стоимость (НДС) и акцизы. Прямые налоги — налоги на доходы и имущество, наиболее известные из них налог на прибыль и налог на имущество.

Косвенные налоги фактически взимаются не с производителя, а конечного потребителя, включаясь в стоимость товара, работы или услуги, однако возможность перенесения налогового бремени на потребителя зависит от эластичности спроса.

В России все налоги кодифицированы, т.е. все они определены в Налоговом Кодексе РФ, в отдельных его главах. Так НДС посвящена глава 21 НК РФ, акцизам – 22 НК РФ, а государственной пошлине – 25.3 НК РФ. В доступной форме о налогах, которые подлежат уплате налогоплательщиками, можно посмотреть на сайте Федеральной налоговой службы www.nalog.ru. Перечень косвенных налогов ниже.

НДС — Налог на добавленную стоимость

К косвенным налогам относится НДС. Этот показатель играет большую роль в прибыли продавца. Добавочная стоимость подлежит обложению налогами. НДС – вид косвенного налога, взимаемого с покупателя. На его долю приходится 40% бюджета. Это превышает процентные показатели в формировании казны при поступлении от прямых сборов. Уплата НДС производится по каждой сделке, не имеет значения количество посредников, через которых шла продукция. НДС платит конечный потребитель. Его платят все граждане, субъекты бизнеса. НДС имеет ставки, которые различаются в зависимости от того, какая продукция реализуется. Ставки разные: от 20% до 0%.

Особенностью НДС является тот факт, что налогом облагается не вся стоимость произведенного товара, работы или услуги, а только добавленная стоимость, которая возникла на конкретном этапе создания товара, работы или услуги. Это значит, что в бюджет платится разница между НДС, выставленным покупателям, и НДС, предъявленным продавцами. В случае, если разница получается отрицательной, НДС подлежит возврату из бюджета, что приводит к возникновению налоговых схем.

В соответствии со ст. 164 НК РФ в России применяются ставки 0%, 10% и 20%. Нулевая ставка НДС применяется, например, при экспорте. Ставка в 10% действует в отношении основных продовольственных товаров, товаров для детей, большинства периодических печатных изданий, ряда медицинских товаров, а также услуг по внутренним воздушным перевозкам пассажиров и багажа. В иных случаях налогообложение производится по ставке 20%. Отметим, что, например, в Казахстане, еще одной стране- члене Евразийского экономического союза (куда входит и Россия), пониженной ставки нет вообще, однако ставка НДС – всего 12%.

Когда НДС 0 процентов:

- экспорт продукции;

- пассажирские перевозки (некоторые виды);

- реализация произведенной продукции;

- оказание услуг в сфере ЖКХ.

Отметим, что несмотря на то, что как в России, так и в ЕС НДС есть, в США, например, данный налог отсутствует. Вместо него в США применяется налог с продаж, который также является косвенным налогом, но более простым по своей сути с точки зрения расчета налога, подлежащего уплате в бюджет.

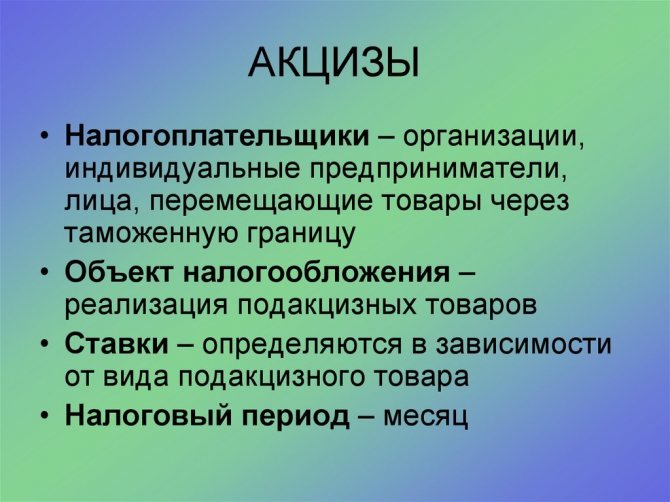

Акциз

Примером косвенного налога выступает акциз. Акцизами в России в соответствии со ст. 181 НК РФ облагаются алкогольная и табачная продукция, этиловый спирт, легковые автомобили и мотоциклы (с мощностью двигателя свыше 112,5 кВт (150 л.с.)), автомобильный бензин, дизельное топливо и ряд иных товаров. Теоретически акцизами облагаются товары, наносящие вред здоровью (повышение их стоимости за счет акциза, должно стимулировать снижение потребления данных товаров), а также товары, приносящие повышенную прибыль. Ставки различают по подакцизным товарам, ставка может быть адвалорной (в процентах к стоимости), твердой (в абсолютной сумме), комбинированной (в абсолютной сумме плюс в процентах к стоимости).

Отметим, что исторически первыми были прямые налоги в силу того, что их было легче собирать в виду очевидности их наличия, что касается, например, непосредственно самой недвижимости или привязки налога к количеству труб или окон.

Суть и виды косвенных налогов

Как было сказано выше, механизм формирования косвенных налогов очень простой: к стоимости товара или услуги добавляется обязательные платежи в бюджет (косвенные налоги), которые платит покупатель, приобретая нужную ему продукцию. Владелец товара/услуги выступает обычным посредником, главная задача которого отдать государству полученный им от покупателя налог. То есть производитель (продавец) в данном случае выступает в роли сборщика обязательных платежей в государственный бюджет.

Следует отметить тот факт, что косвенные налоги и прямые налоги выполняют одну и ту же функцию: формируют государственный бюджет, но при этом механизм их начисления и сама природа происхождения совершенно разные. В первом случае налоги всегда «скрываются» в стоимости товаров и услуг, при этом не учитывается уровень дохода непосредственных плательщиков налога, во втором — объектом налогообложения выступает прибыль или имущество налогоплательщиков. Чем больше Вы зарабатываете, тем выше Ваши обязательства перед государственным бюджетом. Из этого можно сделать вывод, что прямые налоги, в социальном плане, более справедливы, чем косвенные.

Чтобы читателю было легче сориентироваться и понять, что такое косвенные налоги, необходимо рассмотреть их основные виды:

- Налог, который формируется сначала на каждом этапе производства, а затем — реализации продукции. В России — это налог на добавленную стоимость (НДС). Теоретики экономических дисциплин утверждают, что в определенных условиях НДС может составлять львиную долю государственного бюджета, что неоднократно подтверждалось на практике во многих странах постсоветского пространства в тяжелые 90-е годы. В некоторых учебниках можно встретить определение НДС, как универсального акцизного сбора, взымаемого со всего валового оборота товаров и услуг. Но сути такой подход не меняет: НДС является одним из главных налогов, формирующим бюджет России.

- Акцизы — обязательные платежи в государственную казну, которые являются косвенным налогом и устанавливаются на определенные группы товаров и услуг внутри страны, согласно ее налоговому законодательству. В экономической теории в список подакцизных товаров входят предметы роскоши и услуги, которые не являются жизненно необходимыми. И цель этого косвенного налога — увеличить поступления в бюджет за счет состоятельных людей. Но на практике, акцизный сбор взымается с многих товаров массового потребления. В России это: топливо, автомобильные масла, мотоциклы и легковые автомобили, табачные изделия, алкогольные напитки, спиртосодержащая продукция. Если новый «БМВ» относится к предметам роскоши, то обычный ВАЗ, как-то не очень тянет на эту категорию. Еще одна важная роль акцизного сбора, кроме наполнения государственной казны — это неплохая возможность ограничить потребление социально вредных товаров (табака и спиртных напитков).

- Аналогично акцизному сбору, размер таможенных пошлин устанавливаются на каждый товар индивидуально. Этот косвенный налог взымается таможенной службой в пользу государства с импортных и экспортных товаров, а также продукции, которая транзитом пересекает границу страны.

По способу построения выделяют следующие виды таможенных ставок:

- адвалорная — исчисляется в процентах от стоимости продукции;

- специфическая — имеет фиксированный размер за единицу конкретного товара;

- комбинированная — синтез первого и второго метода.

Следует отметить, что косвенные налоги, перечень которых представлен выше, выполняют, в основном, экономическую функцию, то есть служат для наполнения государственного бюджета, а таможенные пошлины довольно часто используются и в других целях. Они могут защищать отечественного производителя, повышая стоимость ввозимых товаров, которые стоят дешевле, чем наши аналоги. С их помощью можно эффективно бороться с демпинговой политикой иностранных компаний, а также снижать стоимость товаров, в которых нуждается внутренний рынок.

Следующий вид косвенных налогов — фискальная монополия. В данном случае не устанавливаются ставки платежей в бюджет, так как государство пользуется своим монопольным правом производить и реализовывать какую-то продукцию, в стоимость которой уже входят вышеуказанные налоги.

Косвенные и прямые налоги: примеры

В рамках Российского законодательства, прямыми называются такие сборы:

- НДФЛ. Взимается с дохода физлиц и направляется в местный или региональный бюджет;

- с результата деятельности, в денежном эквиваленте — относится к юрлицам, за исключением особых случаев;

- при добыче полезных ископаемых;

- транспортные — взимаются с физлиц и юрлиц, владеющих средствами передвижения;

- водные — направляются в госбюджет, взимаются за использование акватории и водозабор;

- на игорный бизнес — относится ко всем хозяйственным субъектам коммерческой игорной сферы;

- на имущество юрлиц — наполняет бюджет региона, начисляется на сумму среднегодовой стоимости имущества;

- на имущество физлиц — наполняет бюджеты местного значения и формируется, в зависимости от стоимости недвижимости;

- земельный — относится к любым владельцам земельных участков, наполняет местные бюджеты.

Косвенному налогообложению подлежат:

- НДС — включен в цену любого товара, наполняет федеральный бюджет;

- таможенная пошлина — это косвенный налог или прямой, можно понять из логики формирования взносов. Сборы включены в цены на товар, ввозимый из-за границы;

- отраслевые сборы, госпошлины, лицензии на определенные виды деятельности, и т.д;

- акцизы — автомобили, топливо, этиловый спирт и другие товары, для которых характерен повышенный спрос и большая наценка;

- взносы работодателей в ФСС.

НДС: плательщики, размер налога

Платить НДС, в соответствии с российскими законами, обязаны все субъекты бизнеса: ИП, хозяйственные общества. Основные ставки, согласно которым происходит уплата косвенных налогов в рамках НДС, таковы.

1. Товары, вывозимые на экспорт, не облагаются НДС (за исключением некоторых видов сырья).

2. Продукция, относящаяся к продовольственной, а также та, конечные потребители которой — дети, облагается косвенным налогом указанного типа по ставке в 10%.

3. Печатная пресса, лекарства (и иные медицинские изделия, определенные перечнем в главе 21-й НК РФ) — также 10%.

4. Все остальные товары (сервисы, работы) облагаются НДС по ставке в 18%.

Частота внесения НДС в казну зависит от объемов выручки (и это регулируется соответствующими законодательными актами). В некоторых случаях перечислять этот налог предприниматель должен раз в месяц, в других — достаточно делать это ежеквартально (с той же периодичностью в ФНС сдается и декларация по уплате НДС).

Значение косвенных налогов для государства

Достоинством таких взносов выступает их скрытность и стабильность. Даже в условиях кризиса население продолжает приобретать изделия, с включенной в их стоимость надбавкой. В сложной финансовой ситуации в РФ косвенные налоги помогают рационально увеличивать госбюджет. Такие взносы не влияют на чистую прибыль предприятия, однако с их учетом собственник вынужден повышать цену для потребителя. В результате повышения ставок это негативно отражается на населении с низким и средним уровнями дохода

Поэтому важно равномерно распределять финансовую нагрузку, например, снижая добавочную стоимость на продукцию первой необходимости. Однако в настоящее время Правительство не рассматривает такую возможность дифференцирования. Государство с помощью косвенных налогов стимулирует собственное производство, увеличивая или сокращая ставки в отдельных экономических отраслях

Акцизные взносы способны ограничивать поступление на рынок определенных товаров. Для стимулирования развития и поддержки предпринимательства государство вводит спецрежимы, освобождающие от внесения НДС — ЕНВД (вмененку), упрощенное, патентное налогообложение. Этот взнос могут не вносить предприниматели, чья выручка за 3 месяца составила менее 2 млн рублей

Государство с помощью косвенных налогов стимулирует собственное производство, увеличивая или сокращая ставки в отдельных экономических отраслях. Акцизные взносы способны ограничивать поступление на рынок определенных товаров. Для стимулирования развития и поддержки предпринимательства государство вводит спецрежимы, освобождающие от внесения НДС — ЕНВД (вмененку), упрощенное, патентное налогообложение. Этот взнос могут не вносить предприниматели, чья выручка за 3 месяца составила менее 2 млн рублей.

Косвенные налоги в мировой практике выступают одной из наиболее эффективных мер увеличения бюджетных средств. Россия в данном случае не исключение. Один только НДС в РФ обеспечивает четверть начислений в бюджет

Однако важно учитывать, что такое налоговое бремя фактически ложится на конечного потребителя, и прежде доступная продукция становится для него не по карману

Российские косвенные налоги

В Российской Федерации, косвенной налогообложение, это активно используется государством для пополнения бюджета страны.

НДС наложен где угодно и везде: в каждой производственной стадии и обращениях товаров. Это представляет льготу процента добавленной стоимости. Налогоплательщик оплачивает к бюджету разницу между полученным НДС от покупателя в случае платежа это продукты или работы и поставщикам и подрядчикам, оплаченным НДС, для товаров, материалов и услуг. И, несмотря на то, что это – слишком фактически акциз, это можно рассмотреть в нас отдельно.

Акцизы в нашей стране представляют надбавку к цене высокого процента или некоторую сумму, определенную по единице измерения определенной группы товаров. В России это – алкоголь, табачные изделия, содержащие алкоголь продукты, драгоценности, пассажирские вагоны и бензин.

Таможенные пошлины (экспорт и импорт) являются отдельным типом косвенных налогов. Им платит налогоплательщик, который занят иностранной экономической активностью.

Государственные пошлины и расходы — наложены от налогоплательщика в случае внедрения действий, требующих специальной государственной регистрации им. Пошлина в случае регистрации предпринимателя или предприятия, в случае модификации, набора в случае получения лицензии на внедрение определенного типа деятельности и другого. Производитель должен обещать все эти расходы в стоимости продуктов, которые выпущены ею.

Страховые премии, между прочим, также являются примером косвенного налогообложения, поскольку это уполномочено нести их общую добавленную и выплаченную сумму на производственных затратах. В случае нормальных рыночных отношений сборы также включены в продажную цену продуктов или услуг и на их плательщика есть определенный потребитель.

Львиная доля всех налоговых поступлений бюджета страны занята косвенными налогами. Хорошо или это плохо — чтобы решить его выдающимся экономистам и финансистам, но, оказывается, что главная часть всех налогов страны оплачена конечным потребителем.

Особые случаи при расчете налога на прибыль

В случае отсутствия дохода за текущий период, в декларации учитываются только косвенные расходы. Это связано с тем, что прямые привязаны непосредственно к полученной прибыли.

В ситуации, когда косвенные расходы относятся не к одному отчетному периоду, а к нескольким, необходим их распределение. При использовании метода начисления, необходимо равномерно списывать затраты по отчетным периодам. При этом, срок списания каждой затраты определяется по имеющимся документальным подтверждениям (договорам, лицензиям и т. д.). Распределение расходов самостоятельно допустимо в случаях, когда невозможно определить период осуществления затраты.

Прямое и косвенное налогообложение: пути к идеальной экономической системе

Для эффективной работы системы налогообложения нужно определить идеальное соотношение прямых и косвенных налогов. Именно их долевое распределение позволяет узнать о том, какими методами формируется бюджет государства – фискальными или регулирующими.

Сегодня в мире существует несколько схем налогообложения:

- англосаксонская – преимущество отдается прямым налогам, которые собираются с физических лиц (Великобритания, Австралия, Канада и др.);

- евроконтинентальная – большая доля косвенных сборов, отчисления в большей части случаев идут на социальные выплаты;

- латиноамериканская – преобладание косвенных налогов, которое объясняется высоким уровнем инфляции;

- смешанная модель – сочетание черт разных схем выбирается для того, чтобы снизить зависимость бюджета от какого-то определенного вида налогов.

Оплата косвенных налогов

На данном этапе развития РФ сочетает в себе черты евроконтинентальной и латиноамериканской схемы.

Модель, функционирующая в стране связывается с уровнем развития экономики. Прямые налоги могут успешно функционировать только в стране с высоким социально-экономическим развитием. У налогоплательщика должен быть хороший стабильный уровень дохода и недвижимость. Косвенные налоги взимаются автоматически и не зависят от уровня жизни.

Заключение

Косвенные налоги в современном мире существуют в виде надбавки к цене на товар или услуги. Де-факто платит их покупатель продукции. Производитель же отчисляет полученную с продаж сумму в бюджет государства. Самые распространенные виды косвенных налогов – НДС, акцизные сборы и таможенная пошлина.

НДС (или налог на добавочную стоимость) устанавливается почти на все группы товаров и услуг. Его основная функция – фискальная. Акцизные сборы являются не только средством пополнения государственного бюджета, но и регулятором экономики.

Таможенная пошлина устанавливается на импорт, экспорт и транзит. Часто процентная ставка зависит от межгосударственных отношений.

Косвенные налоги имеют ряд плюсов и минусов. Исходя из разных точек зрения трактуется их «невидимость», удобство и механизм поступления в бюджет.

Несмотря на это, в большей части стран мира косвенные налоги преобладают над прямыми. Эта тенденция зависит как от социально-экономического уровня страны (в развивающихся государствах прямое налогообложение не будет эффективным), так и от политического режима.

Понятие прямых и косвенных налогов

Налогообложение РФ предусматривает 2 основные группы взносов: прямые и косвенные. Первые взимаются непосредственно с дохода или собственности человека. Их особенность — в немедленном поступлении в госбюджет. Ставки прямых налогов определены законодательством, при этом предусмотрены льготы или полное освобождение от бремени. Считается, что такой вид взносов непосредственно влияет на экономику страны, позволяя управлять отдельными ее отраслями.

Таблица. Виды прямых налогов

| Граждане | Организации |

|---|---|

| Подоходный | НДФЛ с сотрудников |

| Имущественный | Имущественный |

| Транспортный | Транспортный |

| Земельный | На прибыль |

| На земельный участок | |

| На добычу сырья | |

| На водные ресурсы |

Косвенными взносами облагаются изделия или услуги, при этом налог вводят в их стоимость, то есть изъятие и направление средств в бюджет происходит опосредованно. Продавец получает от потребителя сумму и затем переводит налог государству.