Расчет чистой прибыли по балансу — формула

Содержание:

- Чем выручка отличается от прибыли?

- Общая характеристика и значение валовой прибыли для развития производства

- Методы анализа чистой прибыли предприятия

- Виды выручки

- Действия, если суммы в декларациях разнятся

- Для чего используется показатель

- Значение и анализ балансовой прибыли

- Как отражается проводками

- Операционная прибыль: определение

- Ответы на часто задаваемые вопросы

- Совокупный доход компании строка в балансе

- Выручка от реализации продукции какая строка в балансе

- Пояснения к отчетности

- Понятие выручки

- Прибыль от продаж – формула

Чем выручка отличается от прибыли?

Выручка представляет собой совокупность средств, полученных от деятельности. Расходы предприятия данное значение не учитывает. Прибыль – это разница между выручкой и расходами. Под расходами понимаются затраты на обеспечение деятельности предприятия. Рассмотрим все отличия:

- Исчисление. Размер выручки может быть нулевым или положительным. Прибыль может принимать негативные значения.

- Состав. Для получения сведений о выручке достаточно знать все доходы предприятия от его деятельности. Для вычисления прибыли необходимо знать не только о размере доходов, но и о сумме расходов.

- Реальное выражение. Выручка может быть потенциальной. К примеру, предприятие предоставляет клиентам возможность оформить рассрочку. Средств на счету компании может не быть, но есть гарантия их появления. Прибыль «виртуальной» быть не может. Она рассчитывается на основании фактических значений.

- Выражение. Выручка – определение, которое можно истолковывать в единственном значении. Прибыль же может подразделяться на две формы: валовая и чистая. Чистая прибыль обозначает размер дохода, полученный после уплаты всех налоговых сборов.

Прибыль и выручка значительно отличаются между собой по ключевому ряду признаков.

Пример

Компания занимается продажей телефонов по 1 000 рублей. В месяц удается продать 500 телефонов. Выручка составляет 500 000 рублей. Та же компания тратит на свою деятельность определенные средства. Они уходят на оплату аренды помещения. В месяц арендные отчисления составляют 50 000 рублей. Также компании приходится выплачивать зарплату своим сотрудникам. В совокупности, заработная плата будет составлять 100 000 рублей.

Требуется, во-первых, сложить все расходы. Они составят 150 000 рублей. Из выручки вычитаются все расходы. Прибыль составит 350 000 рублей.

Общая характеристика и значение валовой прибыли для развития производства

Грамотное управление производственной, коммерческой деятельностью любого предприятия невозможно без регулярного отслеживания финансовых показателей.

Для наблюдения за оборотом денежных средств формируется бухгалтерская отчетность. Валовая прибыль — один из существенных показателей экономического потенциала компании.

Показатель выражает финансовый результат всех сторон деятельности компании. Величину отражают в бухгалтерском балансе.

Суммарное значение выражает влияние на успех предприятия внешних и внутренних параметров. Для удобства их разделяют на 2 группы.

Первая показывает зависимость ВП от организации внутри производства.

На ее величину влияют такие параметры как:

- Себестоимость продукции.

- Товарный коэффициент.

- Объем производства.

- Качество продукции.

- Степень использования производственных мощностей.

Помимо этих внутрипроизводственных причин на увеличение или снижение валовой прибыли оказывают влияние параметры внешней среды.

В их числе выделяют:

- Место нахождения компании.

- Нормативно-правовую базу.

- Политико-экономическое положение в стране.

- Окружающую природную среду.

Анализ параметров, оказывающих воздействие на величину валовой прибыли, необходим для принятия решения о целесообразности того или иного вида деятельности в том или ином регионе. С помощью этого инструмента выявляют прибыльные или убыточные сферы бизнеса, получают ориентиры на новые пути решения финансовых задач.

Что такое валовая прибыль и в чем ее отличие от чистой прибыли

Валовая прибыль считается одним из основных показателей, характеризующих эффективность работы предприятия. Рассчитывается она как разность между:

- нетто-выручкой от основного вида деятельности,

- себестоимостью товаров или услуг.

На основе полученной величины можно косвенно судить о рентабельности предприятия. Косвенно — поскольку принимаемые в расчет показатели не отражают полную информацию.

Так, термин «нетто» применительно к выручке означает, что из нее необходимо вычесть:

- НДС,

- акцизы,

- прочие обязательные платежи (например, пошлины на экспорт).

Показатель себестоимости формируют:

- затраты на производство продукции, оказание услуг;

- покупная стоимость реализуемого товара.

Коммерческие и управленческие расходы в себестоимость не включаются, они отражаются в отчете о финансовых результатах обособленно и участвуют в формировании показателя чистой прибыли (п. 23 ПБУ 4/99).

Собственно, в этом и заключается отличие валовой прибыли от чистой. Первая служит, скорее, для оценки производственных затрат, эффективности ценообразования, окупаемости продукции, поскольку формируется из показателей, имеющих прямое отношению к производству.

В то время как чистая прибыль — конечный финансовый результат деятельности предприятия за отчетный период, исчисляющийся как разница между всеми признанными доходами и затратами (в т. ч. по налогам и обязательным платежам).

Меры по увеличению валовой прибыли

Расчет ВП, анализ всех ее элементов, выявление сопутствующих и препятствующих факторов нацелены на повышение доходности предприятия. Экономическая теория и практика имеют в своем арсенале инструменты повышения валовой прибыли.

Вот они:

- Техника ЛИФО.

- Налоговые льготы.

- Списание безнадежных долгов.

- Уменьшение издержек.

- Гибкость в ценообразовании.

- Использование высоких технологий.

- Улучшение качества продуктов и услуг.

- Повышение контроля за нематериальными средствами.

Интенсификация производственных процессов, использование высокотехнологичного оборудования, качественного сырья, разумная организация труда, применение современных технологий — факторы, обеспечивающие ликвидность продукции и, как следствие, повышение ВП.

Валовая прибыль — денежная сумма, оставшаяся на счету компании после вычитания производственных расходов. Числовое значение определяется формулой. Детали расчета различаются в зависимости от типа бизнеса. Показатель необходим для оценки технологических ресурсов производства. ВП помогает разумному формированию товарной стоимости продукции. Значение отражается в финансовой отчетности через проводки, утвержденные приказом Министерства финансов.

Методы анализа чистой прибыли предприятия

Рассмотрим различные методы анализа чистой прибыли предприятия. Цель проведения данного анализа заключается в определении факторов, причинно-следственных связей между показателями, которые влияют на формирование чистой прибыли как итогового показатели эффективности деятельности предприятия.

Можно выделить следующие методы анализа, которые наиболее часто применяются на практике:

- Факторный анализ;

- Статистический анализ.

Данные виды анализ противоположны по своей сути. Так факторный анализ делает акцент на определение значимых факторов, которые влияют на формирование чистой прибыли предприятия. Статистический анализ делает акцент на использование методов прогнозирования временных рядов и основывается на анализе характера изменения чистой прибыли по годам (или другим отчетным периодам).

Факторный анализ чистой прибыли предприятия

Основные факторы формирования чистой прибыли представлены в формуле, описанной ранее. Для оценки влияния факторов необходимо оценить их относительное изменение за 2013-2014 год и абсолютное. Это позволит сделать следующие выводы о том:

- Как изменились факторы в течение года?;

- Какой фактор оказал максимальное изменение на чистую прибыль?

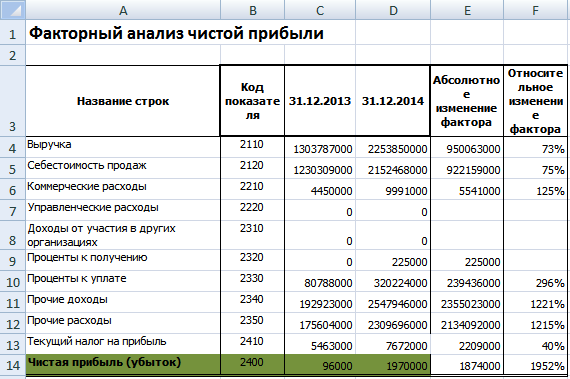

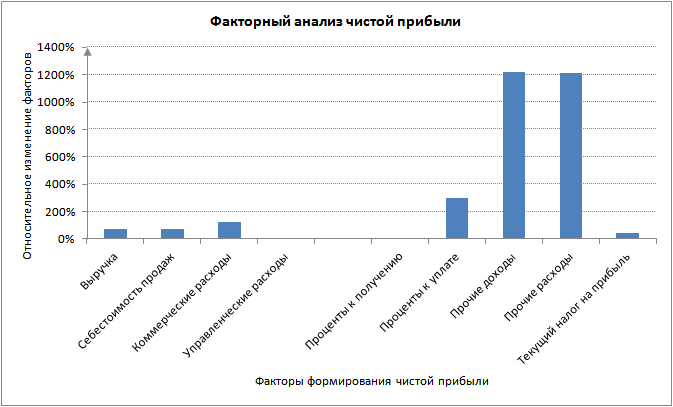

В финансовом анализе данные подходы носят название «Горизонтальный» и «Вертикальный анализ» соответственно. Ниже показаны факторы формирующие размер чистой прибыли и их относительное и абсолютное изменение в течение года. Анализ сделан для предприятия ОАО «Сургутнефтехим».

Как мы видим в течение 2013-2014 года максимально изменились прочие расходы и прочие доходы. На рисунке ниже показано изменение факторов, формирующих чистую прибыль за 2013-2014 год у ОАО «Сургутнефтехим».

Рассмотрим второй метод оценки и анализа чистой прибыли предприятия.

Статистический метод анализа чистой прибыли предприятия

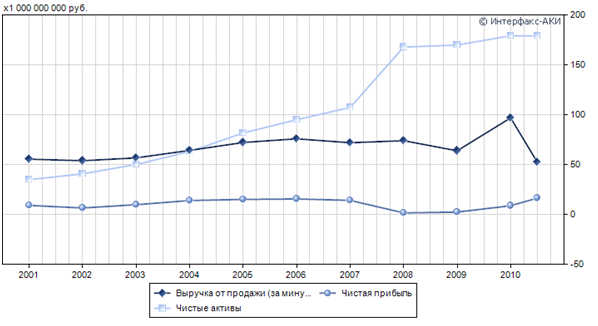

Для оценки будущего размера чистой прибыли могут быть использованы различные методы прогнозирования: линейной, экспоненциальной, логарифмической регрессии, нейронные сети и др. На рисунке ниже представлен прогноз чистой прибыли на основе анализ изменения показателя за 10 лет. Прогнозирование проводилось с помощью линейной регрессии, которая показала понижающий тренд в 2011 год. Точность прогнозирования экономических процессов с помощью линейных моделей имеет крайне низкую степень достоверности, поэтому использование линейной регрессии может служить больше как ориентиром направления изменения прибыли.

Сравнение чистой прибыли с другими показателями эффективности предприятия

Помимо оценки и расчета чистой прибыли предприятия, полезно проводить сопоставительный анализ с другими интегральными показателями, характеризующими эффективность и результативность деятельности предприятия. К таким показателям можно отнести: выручка от продаж (за минусом НДС) и чистые активы. Чистые активы показывают финансовую устойчивость предприятия и его платежеспособность, выручка отражает его производственно-реализационную результативность. На рисунке ниже представлен график крупного российского предприятия ОАО «АЛРОСА» и соотношение его важнейших трех показателей. Как видно, наблюдается тесная взаимосвязь между ними, к тому же можно отметить, положительную динамику роста чистых активов предприятия, это говорит о том, что денежные средства направляются на расширение производственных мощностей, что в будущем должно увеличить размер получаемой чистой прибыли.

Виды выручки

Чаще всего определяют валовую и чистую выручку. В предприятиях торговли и общественного питания рассчитывают торговую (розничную) выручку, иначе говоря, выручку от продаж. Некоторые компании получают валютную выручку. Также рассчитывают средний показатель выручки за конкретный период (месяц, квартал, год). Рассмотрим подробнее каждый из этих видов.

Валовая выручка (ВВ)

Иначе ее называют общей, или совокупной выручкой, а также выручкой-брутто. Валовая выручка включает в себя все денежные поступления на расчетный счет и в кассу предприятия, полученные от продажи основной продукции, реализации имущества, вложения средств в ценные бумаги или инвестиционные проекты, других операций. За счет ВВ формируются фонды возмещения затрат предприятия, фонд оплаты труда, фонды накопления и потребления. В нее заложены налоговые платежи, отчисления в бюджет, нераспределенная прибыль.

Показатель валовой выручки отражается в «Отчете о финансовых результатах» компании, в строке 2110.

Чистая выручка

Имеет другое название – нетто-выручка. Она получается, если от валовой выручки отнять следующие компоненты:

- НДС (налог на добавленную стоимость);

- акцизы;

- скидки, предоставляемые покупателям на товар;

- стоимость продукции, возвращенной потребителями.

Показатель чистой выручки применяется при расчете прибыльности или убыточности компании. За счет нее формируется бюджет предприятия. Чистая выручка отражает реальное состояние дел фирмы, ее размер позволяет понять, на какую прибыль можно рассчитывать, стоит ли дальше осуществлять проект, развивать бизнес.

Торговая (розничная) выручка

Этим термином пользуются при определении выручки на предприятиях торговли и общепита, реализующих продукцию в розницу. Иначе она называется выручкой от продаж. Товары продаются потребителям для личного некоммерческого использования. Торговые компании, осуществляющие розничную продажу товаров, могут использовать как наличный, так и безналичный расчет (оплату по банковским картам). При этом применяется контрольно-кассовая техника, и на каждую покупку выдается чек. После завершения рабочего дня кассир снимает показания счетчиков кассы и рассчитывает выручку, отнимая от суммы продаж на конец дня показатель на начало дня. Так находят размер выручки за день. Одновременно кассир делает запись в специальном журнале учета – кассовой книге.

Торгово-розничную выручку за месяц, квартал или год отражает оборотно-сальдовая ведомость.

Отслеживая выручку от продаж в динамике, можно определить, какие товары пользуются спросом, а какие – нет. Анализ поможет составить план закупок продукции, спрогнозировать объемы выпуска при собственном производстве. Размер торгово-розничной выручки от реализации разных товарных групп показывает, насколько востребован имеющийся ассортимент продукции или нужна его корректировка, правильно ли установлены цены на различные виды товаров.

Валютная выручка

Может быть получена от реализации товаров на экспорт, при ведении расчетов в иностранной валюте.

Если компания имеет выручку от проданных за границу товаров, она должна открыть валютный банковский счет. Банк при этом заводит еще один валютный счет – транзитный, он необходим для зачисления оплаты в валюте. Для использования валюты происходит списание с транзитного счета на валютный либо на расчетный счет в рублях.

Расчет полученной в валюте выручки нужен для определения рентабельности экспортных операций.

Чистая валютная выручка-нетто образуется как разница валютной выручки-брутто и расходов на экспорт, произведенных в иностранной валюте. К таким расходам можно отнести затраты на перевозку, страховку, хранение грузов, уплату комиссионных и брокерских вознаграждений, таможенные сборы.

Среднемесячная и среднегодовая выручка

Рассчитывается для того, чтобы отследить динамику продаж, проанализировать эффективность сбыта продукции.

Среднемесячная выручка находится как сумма выручки за все месяцы года, поделенная на 12 месяцев. Среднегодовая выручка обычно рассчитывается за 2 – 5 лет. Для этого берется общий объем выручки за эти года, и делится на количество лет. Данные расчета позволяют оценить эффективность деятельности компании в долгосрочной перспективе.

Действия, если суммы в декларациях разнятся

С того момента, как начала функционировать информационная система АСК НДС, которая была внедрена ФНС, требования по представлению пояснений относительно расхождений стали поступать налогоплательщикам значительно чаще. Особенности этой программы в том, что она функционирует в автоматическом режиме и может по некоторым из указанных критериев выявить ошибки в отчетности.

Расхождения могут быть внутренними или с контрагентами. Внутренние расхождения декларации могут возникнуть, если было произведено округление сумм вычета, которые содержат копейки. Предел допустимого несоответствия должен быть не более 10 рублей.При выявлении данных расхождений, а также несоответствий с контрагентами, могут потребоваться объяснения.

Если есть различия в данных в декларации и в бухгалтерском балансе, у фискальных органов также могут появиться вопросы к плательщику. Налоговики сверяют декларации с бухучетом. При несоответствиях есть риск возникновения претензий при камеральной проверке, а также при выездной.

Одной из ошибок может стать наибольший размер бухгалтерских доходов, чем налоговых. Если налоговая выручка превышает размер бухгалтерской, это не вызовет серьезных проблем. Однако в ином случае налоговые органы могут посчитать, что база обложения занижена.

Если налоговый орган требует представить пояснения, нужно их отправить в течение 5 рабочих суток после того, как сообщение с требованием получено. Пояснения должны быть представлены в письменном виде.

Для чего используется показатель

Величина чистой прибыли наиболее достоверно характеризует эффективность работы предприятия. Увеличение этой суммы по сравнению с прошлым периодом говорит о качественной работе фирмы, уменьшение — о неправильной политике управленческого персонала.

Показатель используется многими внутренними и внешними пользователями информации об организации:

Собственник и акционеры. С помощью этих данных владелец компании оценивает результат деятельности предприятия, эффективность выбранной системы управления. Также эта сумма используется для расчёта дивидендов, привлечения частных лиц в качестве вкладчиков в уставный капитал.

Директор. Он оценивает финансовую устойчивость фирмы, правильность управленческих решений, а также разрабатывает новые стратегии развития. Показатель напрямую влияет на рентабельность, именно поэтому анализ остатка свободных средств важен для топ-менеджеров.

Поставщики

Для них особенно важно, чтобы организация смогла расплатиться за сырьё, и показатель используется для оценки стабильности фирмы. Если денег у нее мало, то некоторые поставщики могут отказаться от заключения договора, так как не будут уверены в оплате услуг и материалов.

Инвесторы

На основании показателя они рассматривают возможность финансовых вложений. Чем выше сумма свободного дохода, тем привлекательнее предприятие для вкладчиков. В первую очередь они планируют получить дополнительный доход от акций.

Кредиторы. Заёмщики определяют платёжеспособность фирмы. Деньги имеют самую большую ликвидность, то есть способность быть быстро проданными. Чем больше их остаётся у организации в свободном распоряжении, тем быстрее она может расплатиться с долгами. Соответственно, больше шанс получить в банке кредит.

Значение и анализ балансовой прибыли

Основные показатели и полноценный анализ финансового результата имеет первостепенное значение для всех действительных и потенциальных инвесторов. Конкретные расчёты, сравнение с результатами работы за прошедшие периоды, а также анализ работы аналогичных цехов, подразделений других предприятий позволяет наметить перспективы для дальнейшего роста, найти ошибки и пути их исправления.

В конечном итоге, это напрямую повлияет и на оценку деловых качеств менеджмента каждого субъекта предпринимательства и квалификации его персонала. Тщательный поэтапный анализ позволяет выявить основные причины падения прибыли, например:

- недостаточный рост реализации и снижение цен;

- расход излишних ресурсов и повышение цен на них;

- неэффективную работу отдельных подразделений или групп менеджеров и специалистов;

- общее падение интереса покупателей к отдельным группам товаров.

Обобщающий показатель балансовой прибыли и детальный подсчёт всех её составляющих даёт наглядное представление об уровне эффективности организации, а также ее бизнес-процессов в различных отраслях деятельности отдельно взятого предприятия и трудового коллектива в целом.

Как отражается проводками

прибыль от реализации товаров

В том случае, если проставлены значения Дт.90-2 Кт.41 (43, 45, 20), то таким образом проставлена себестоимость различных продаваемых товаров.

Если в бухучете стоит проводка Дт.90-3 Кт.68, то таким образом начислен налог по проданным товарам.

В конце месяца на основании информации, прописанной в счете 90, считается результат по полученным денежным средствам. Для этого следует сделать следующие вычисления:

- Высчитать, сколько будет оборот, полученный по дебету, за прошедший месяц (здесь будут суммироваться значения второго и третьего счета).

- Дополнительно должен быть просчитан оборот, осуществляемый по кредиту, за отчётный месяц, что прописывается в первом субсчете.

В конечном счете, для того чтобы получить нужную цифру, из оборота, осуществляемого по дебету, вычитаем оборот, прошедший по кредиту.

- В том случае, если после таких расчетов получилось отрицательное число, то это полученная прибыль, которую следует провести как проводку Дт.90-9 Кт.99.

- Если же число оказалось после расчета положительным, то это понесенные компанией убытки, которые проводятся как Дт.99 Кт.90-9.

Стоит помнить о том, что в конце года счет обязательно должен быть закрыт. А потому закрывается он таким образом, чтоб сальдо по каждому субсчету и счету равнялось нулю. При этом, если говорить конкретно о субсчетах, то все они закрываются на 90-9.

Субсчет 90-1: все записи осуществляются исключительно по кредиту, в итоге выходит, что сальдо на таком субсчете всегда может быть исключительно кредитовое. А потому, чтобы приравнять его к нулю, необходимо вывести число сальдо по кредиту и осуществить проводку на сумму Дт.90-1 Кт.90-9. Как результат – конечное сальдо на первом субсчете станет нулевым.

Субсчет 90-2. Здесь все записи, наоборот, проводятся только по дебету, а потому и сальдо, соответственно, будет дебетовым. Поэтому следует просчитать сальдо и оборот по данному дебету, а затем осуществить проводку Дт.90-9 и Кт.90-2. В результате таких операций сальдо по кредиту и дебету станут одинаковые, а конечный результат окажется равен нулю.

Субсчет 90-3. Здесь все будет так же, как и во втором.

Субсчет 90-9. Благодаря проводкам, осуществляемым в предыдущих субсчетах, конечное сальдо здесь так же окажется равно нулю.

В результате осуществления подобных процедур счет 90 полностью закрывается, его сальдо аннулируется, а начиная с нового года вновь открывается.

Особенности раздельного отражения выручки в 1С представлено в данной инструкции.

Операционная прибыль: определение

Понятие операционного вида прибыли предусмотрено для идентификации результатов работы компании по основному направлению деятельности. За основу при расчете этого показателя принимается совокупная выручка в денежном выражении, полученная после реализации изготовленных изделий, перепродажи товаров.

Когда определяется операционная прибыль, формула расчета не должна учитывать суммы финансовых потоков и инвестиционных средств. Последовательность вычислений следующая:

- выводится итоговое значение выручки;

- находится показатель валовой прибыли (из выручки вычитаются суммы себестоимости по реализованной продукции);

- как рассчитать операционную прибыль – итог валовой прибыли уменьшается на понесенные затраты по реализации партий товаров конечным потребителям.

Валовая прибыль призвана показать степень влияния на рентабельность производства себестоимости изделий. Операционный показатель прибыльности дает возможность сделать данные о результатах деятельности более объективными. Уровень налоговой нагрузки и возможные действия фискальных органов на значение этого вида прибыли не оказывают влияния.

Ответы на часто задаваемые вопросы

Вопрос № 1. В чем преимущества и недостатки применения значения прибыли от продаж?

Ответ. Компании могут по своему усмотрению представлять показатель прибыли от реализации вместо значения чистой прибыли, поскольку последний индикатор содержит влияние процентных платежей и налогов. В тех случаях, когда у компании особенно высокая долговая нагрузка, прибыль от продаж может представлять финансовое положение компании более позитивно, чем при использовании чистой прибыли.

Хотя положительная прибыль от реализации может отражать общий потенциал прибыльности бизнеса, на самом деле она не всегда отражает эффективность. Показательный пример: компания с высокой долговой нагрузкой может показать положительную прибыль от реализации, одновременно испытывая чистые убытки. Кроме того, большие, но посторонние затраты не представлены в расчете индикатора, что также может показать, что компания с отрицательной чистой прибылью имеет положительную прибыль от реализации.

Вопрос № 2. В каких ситуациях полезен анализ данного показателя?

Ответ. Анализ реализационной прибыли полезен для инвесторов, поскольку он не включает налоги и другие разовые статьи, которые могут исказить прибыльность фирмы и ее эффективность. Компания, генерирующая растущий объем реализационной прибыли, рассматривается как благоприятная, поскольку это означает, что руководство компании создает больший доход, одновременно контролируя расходы, издержки производства и накладные расходы.

Вопрос № 3. Чем прибыль от продаж отличается от других видов прибыли?

Ответ

Важно отметить, что прибыль от реализации отличается от чистой прибыли, а также валового показателя. Реализационная прибыль включает в себя больше статей расходов, чем валовая прибыль, которая в основном включает затраты на производство. Она включает в себя как себестоимость продаж, так и коммерческие и управленческие затраты. Тем не менее, прибыль от реализации не включает такие статьи, как прочие доходы, внереализационные доходы и внереализационные расходы. Эти цифры включены в расчет чистой прибыли

Совокупный доход компании строка в балансе

Привилегированных акций выпущено на сумму 100 тысяч рублей номиналом 20 тысяч рублей, каждого доходность 50% годовых. Номинальная стоимость обыкновенных акций — 10 тысяч рублей.

Чистая прибыль предприятия составила 1000 рублей. Собрание акционеров постановило направить 40% чистой прибыли в фонд развития предприятия, 20% прибыли в фонд материального поощрения, 5% в резервный фонд. Остаток чистой прибыли на выплату дивидендов. Определить массу дивидендов на вложенный капитал.

Решение:

1)n=100/20=5шт (количество акций).

2)n=300/10=30шт (количество обыкновенных акций)

3)Дф=0,5*20*5=50тыс.руб.(дивидендный фонд по привилегированным акциям)

4)m=0,5*20=10тыс.руб. (масса дивидендов по 1 привилегированной акции)

5)Чистая прибыль, распределённая по фондам 950 тысяч рублей.

6)ФГ=950*0,4=380 (фонд развития)

7) ФМП=950*0,2=190тысяч рублей (фонд материального поощрения)

8)РФ=950*0,05=47,5 (резервный фонд)

9)ДФ=332,5 (дивидендный фонд по обыкновенным акциям)

M=332,5/30=11,08 тысяч рублей (масса дивидендов на одну обыкновенную акцию)

11)do=11,08/10*100=110,8% (доходы обыкновенных акций)

12)Г=(50+332,5)/100=3,825/382,5% (отдача на вложенный капитал учередителей).

Вопрос 13: Методы анализа и планирования общего объёма и структуры розничного товарооборота

Итак, о чем же нам сможет рассказать выручка с первого взгляда:

- Пользуется ли спросом наш товар (услуга) в целом;

- Анализ выручки по отдельному наименованию товара в разных торговых точках поможет принять решение о перемещении определенных групп товара из одной торговой точки в другую (где он реализуется быстрее);

- Какой именно товар стоит закупать либо производить в большем объеме;

- Сравнение показателей выручки за прошлые и текущие периоды позволяет вам оценить насколько быстрыми темпами идет развитие предприятия, а может, наоборот, пошел спад и нужно срочно принимать меры;

- Имея данные о текущей выручке предприятия, предприниматель может грамотно перераспределить средства на оплату счетов, налогов, заработной платы, закупку новой партии товара.

В экономическом анализе предприятия также используется показатель выручки.

Выручка от реализации продукции какая строка в балансе

Наличие недостоверной информации хуже, чем ее отсутствие

Поэтому важно, чтобы финансовая отчетность была составлена грамотно

К сожалению, даже бухгалтеры ошибаются. Использование технических средств позволяет избежать арифметических ошибок, но не методических. Также отчетность может быть искажена из-за невысоких навыков специалиста. Поэтому отчетность всегда делается «с запасом». В реестрах можно всегда найти затраты, которые уменьшат показатель прибыльности. Например, списать больше запасов, необоротных активов или безнадежных долгов. Ведь потерять прибыль всегда легче, чем нарастить.

Пояснения к отчетности

Каждый вид бухгалтерского отчета сопровождается пояснительной запиской. В ней содержится информация:

- о выбранном методе учета ОС, ТМЦ;

- описание некоторых статей баланса (условия погашения задолженности, выплаты аренды и т. д.);

- сведения об акционерах, структуре капитала;

- данные о слиянии, поглощении, ликвидации;

- внебалансовые статьи.

Часто пояснительная записка дает больше информации о финансовом положении, чем отчеты. По данным из баланса и ф. №2 можно получить информацию о текущем состоянии дел и эффективности деятельности. Наличие недостоверной информации хуже, чем ее отсутствие

Поэтому важно, чтобы финансовая отчетность была составлена грамотно

К сожалению, даже бухгалтеры ошибаются. Использование технических средств позволяет избежать арифметических ошибок, но не методических. Также отчетность может быть искажена из-за невысоких навыков специалиста.

Важно понимать, что данные в балансе отражают состояние дел на отчетную дату. Уже на следующий день эти показатели меняются

В последние недели отчетного периода организация пытается отсрочить платежи, но в первые дни нового года денежные средства будут направлены на погашение задолженности. Поэтому отчетность всегда делается «с запасом». В реестрах можно всегда найти затраты, которые уменьшат показатель прибыльности. Например, списать больше запасов, необоротных активов или безнадежных долгов. Ведь потерять прибыль всегда легче, чем нарастить.

По правилам учета, все операции должны отражаться по первоначальной стоимости. Но активы и обязательства поступают на баланс в разные периоды времени. Поэтому балансовые расходы на приобретение не отражают реальной стоимости активов. Также следует учитывать колебания курсов валют, если имеются активы или обязательства, выраженные в иностранной валюте.

Понятие выручки

Выручка — это показатель того, сколько денег компания получила за реализацию товаров или предложение услуг. Если расчет по формуле выручки от реализации продукции показывает рост каждый год, то значит, продается больше товаров и услуг, и компания растет. Снижение этого показателя означает, что настали не лучшие времена для бизнеса.

Как правило, чем больше выручка, тем больше шансов на высокую прибыль. Хотя необязательно это так. Ведь выручка и прибыль — понятия разные.

Выручка — это деньги от реализации продукции или услуг. Не все денежные поступления относят к выручке. Как правило, только деньги от основной деятельности. Например, если компания занимается продажами детской одежды и еще параллельно сдает угол магазина в субаренду, то к выручке относят только деньги от реализации. Выручка может быть положительным числом или нулем.

Прибыль вычисляется по формуле “выручка минус издержки (т.е. расходы)”. Полученная цифра может быть как положительным числом, так и отрицательным (или нулем).

Александр Мясников, кандидат экономических наук, доцент РЭУ им. Г.В. Плеханова, Финансовый директор, Управляющий партнер «Ваш CFO» объясняет разницу между выручкой, доходом и прибылью:

Выручка – это ни больше ни меньше сумма, которую магазин получает от своих покупателей в обмен на проданные товары. Собственно, смысл слова «выручка» заключен в нем самом: это та сумма, которую магазин «выручает» от продажи товаров.

Что касается эквайринговых платежей, то с ними ситуация следующая: банки обычно зачисляют средства от эквайринга на счет магазина уже за вычетом комиссии банка за эквайринг. Тем не менее, в выручку попадают полные суммы эквайринговых платежей без вычета комиссии банка (ведь с карточных счетов покупателей списывается именно эта сумма) – а комиссия банка за эквайринг отражается в составе расходов магазина.

Доход – это более широкое понятие, чем выручка, поскольку в доход попадают все суммы, которые фирма получает от внешних контрагентов – а не только те, что получены от покупателей в обмен на проданные товары. Например:

- проценты по займам, которые фирма предоставила своим работникам, а также другим фирмам и физическим лицам, попадут в состав процентных доходов магазина. Например, это будет иметь место, если магазин выдал продавцу заем «до зарплаты»;

- доходы от продажи имущества. Например, это будет иметь место, если магазин решит продать стеллаж, холодильную горку или любое другое торговое оборудование, которое ранее использовалось в этом магазине для хранения и выставления товара.

Наконец, прибыль – это разность между суммой всех доходов и расходов. И опять же, само слово «прибыль» уже содержит намек на то, какой смысл оно заключает: прибыль показывает то, насколько «прибывает» имущество владельца магазина.

По показателю выручки:

- определяют экономическую эффективность работы организации;

- решают, поднять ли цены на товары или услуги;

- оценивают спрос на группы продукции.

Учитывая важность показателя, им оперируют не только во внутрифирменных делах, но и чтобы доказать банку или инвестору, что предприятие является стабильным и эффективно работает. Профессиональная автоматизация товароучета в рознице

Наведите порядок в вашем магазине

Профессиональная автоматизация товароучета в рознице. Наведите порядок в вашем магазине

Возьмите под контроль продажи и отслеживайте показатели по кассирам, точкам и организациям в реальном времени из любого удобного места, где есть интернет. Формируйте потребности точек и закуп товаров в 3 клика, печатайте этикетки и ценники со штрих кодом упрощая жизнь себе и своим сотрудникам. Формируйте базу клиентов с помощью готовой системы лояльности, используйте гибкую систему скидок для привлечения клиентов в не пиковые часы. Работайте как большой магазин, но без затрат на специалистов и серверное оборудование уже сегодня, начиная зарабатывать больше уже завтра.

Прибыль от продаж – формула

Как рассчитывать значение, видно из строк формы 2 «Отчет о финрезультатах». Прибыль от продаж указывается по стр. 2200 с разбивкой на текущий год и предыдущий. Формула имеет следующий вид:

Прибыль от продаж (стр. 2200) = Прибыль валовая (стр. 2100) – Расходы коммерческие (стр. 2210) – Расходы управленческие (стр. 2220).

Прибыль валовая (стр. 2100) = Выручка (стр. 2110) – Продажная себестоимость (стр. 2120).

Обратите внимание! При определении выручки не учитываются значения НДС и акцизов, поскольку эти налоги относятся к возмещаемым. Для заполнения формы 2 сведения берутся из данных бухучета предприятия за отчетный финансовый период. Обычно это год, но при необходимости можно проводить анализ показателей в динамике и за другой временной промежуток – месяц, полугодие, квартал, 9 мес

и т.д. Какие счета понадобятся? Прежде всего, это сч. 90 и 91. Для уточнения информации анализируются данные корреспондирующих счетов – 62, 68, 44, 26, 23, 20 и др

Обычно это год, но при необходимости можно проводить анализ показателей в динамике и за другой временной промежуток – месяц, полугодие, квартал, 9 мес. и т.д. Какие счета понадобятся? Прежде всего, это сч. 90 и 91. Для уточнения информации анализируются данные корреспондирующих счетов – 62, 68, 44, 26, 23, 20 и др

Для заполнения формы 2 сведения берутся из данных бухучета предприятия за отчетный финансовый период. Обычно это год, но при необходимости можно проводить анализ показателей в динамике и за другой временной промежуток – месяц, полугодие, квартал, 9 мес. и т.д. Какие счета понадобятся? Прежде всего, это сч. 90 и 91. Для уточнения информации анализируются данные корреспондирующих счетов – 62, 68, 44, 26, 23, 20 и др.

Чтобы точно определить нужные значения прибыли, главное – четко понимать, какой именно показатель требуется рассчитать. Для анализа эффективности работы всей организации выполняется общий расчет, а для оценки успешности отдельных подразделений или видов деятельности осуществляется разбивка данных по требуемым критериям.

А как отражается прибыль в бухбалансе? Об этом – далее.