Что такое кредитный потребительский кооператив

Содержание:

- Преимущества сотрудничества

- Чем отличается кредитный кооператив от банка

- Разновидности кооперативов

- Признаки обмана, мошенничества

- Стоит ли вкладывать в кредитно-потребительские кооперативы?

- Как работает кредитный потребительский кооператив

- Как страхуются средства КПК

- Проблемы кредитных кооперативов

- Что представляет собой кредитный кооператив?

- Проверяем КПК с помощью Центробанка РФ

- Главная задача кредитного кооператива

- Чего стоит опасаться?

- Что такое МФО

- Какие риски?

- Рекомендации участникам кредитных кооперативов

Преимущества сотрудничества

Преимуществами сотрудничества с КПКГ «ГозЗайм» является стабильность, надежность работы, высокая компетенцию сотрудников. Представленные услуги кооператива отвечают требованиям и нормам российского и международного законодательства.

Выгода оформления займов в КПКГ «ГозЗайм»:

- минимальные требования к заемщику;

- выдача кредита на любые цели;

- быстрая обработка заявки и оперативный перевод денег на карту банка;

- комиссия с пайщиков за обслуживание не взымается;

- разрешено увеличить кредитный лимит (при положительной кредитной истории);

- при досрочном полном погашении займа проводится пересчет процентной ставки;

- предоставление кредитных каникул;

- изменение даты выплат.

Для пайщиков разработаны выгодные условия вложений:

- при необходимости снятие вкладов проводится без потери процентов;

- капитализация процентов;

- каждый месяц пайщик получает компенсацию;

- оперативное обслуживание — отсутствие очередей и длительного ожидания;

- приятные подарки каждому клиенту.

Чем отличается кредитный кооператив от банка

В чем различия между банком и кредитным кооперативом? Ведь обе организации кредитуют и стараются приумножить сбережения вкладчиков.

Уяснить отличительные признаки поможет предлагаемая нами таблица

| Критерии для сравнения | Кредитный кооператив | Банк |

| Статус организации | Некоммерческая добровольное объединение физлиц или юридических лиц | Коммерческая (ОАО) |

| Основная цель | Сохранить и приумножить сбережения пайщиков за счет выдачи кредитов | Сохранить и приумножить сбережения вкладчиков, а также получить прибыль для владельца банковской структуры |

| Кому предоставляется кредит | Только членам кооператива | Всем, кто признан платежеспособным и соответствует условиям, предъявляемым банком к клиентам-заемщикам |

| Документы для кредитования | Иногда достаточно иметь положительную репутацию | Большой перечень документов с подтверждением доходов, возможен залог |

| Размер процентов по вкладам (кредитам) | Выше, чем в банках | В соответствии с условиями банка, как правило, ниже, чем в КПК |

| Как распределяется прибыль | Между пайщиками | Между акционерами |

В чем же основное отличие кредитных кооперативов от банков? Являясь членом КПК, можно сделать взнос и получать проценты, а также периодически брать кредиты на выгодных условиях. Это хороший выход при покупке квартиры, машины. Заем будет нелишним для оплаты образования своему ребенку.

Разновидности кооперативов

Кооперативы делятся на:

- и . Цель потребительских объединений – это удовлетворение потребностей участников. Коммерческие цели полностью отсутствуют. Например, как в случае с гаражным кооперативом. Цель производственных кооперативов, это производство какой-либо продукции с целью реализации и получения прибыли;

- и коммерческие. Цель последней разновидности кооперативов, это получение дохода. Один из явных примеров, это сельскохозяйственный кооператив. Цель некоммерческого объединения, это ведение хозяйственной деятельности без получения прибыли (пример, дачный кооператив).

Кооперативы классифицируют, опираясь на характер их направления работы, а также задачи, связанные или не связанные с получением прибыли.

2.1. Производственные кооперативы

Производственный кооператив может состоять из пяти и более физических лиц. При необходимости в него могут входить юридические лица.

Главная цель деятельности – это получение прибыли после реализации производимой продукции или услуг. Для участия в объединении участники делают паевой взнос. Это могут быть:

- Нематериальные активы;

- Денежные средства;

- Имущество;

- Ценные бумаги.

Деятельность кооператива регулируется законодательством и регламентируется принятым уставом. Члены и объединения несут субсидиарную ответственность. Если организация не погасит свои обязательства, это должны сделать члены, используя своё имущество.

В производственный кооператив могут войти:

- Лица, не имеющие гражданства;

- Граждане РФ;

- Граждане иных государств;

- Организации (через представителя);

Управляется объединение собранием пайщиков. К постоянно действующему органу относятся председатель или правление. Каждый производственный кооператив должен быть зарегистрирован в Федеральной налоговой службе, так как он является налогоплательщиком в зависимости от определённой системы, упрощённой или общей.

2.2. Потребительский сельскохозяйственный кооператив

Потребительский сельскохозяйственный кооператив — это некоммерческая организация, поэтому её главная цель не состоит в получении прибыли. Данные разновидности объединений создаются для осуществления выгодных закупок, например, удобрений или больших объемов продукции.

Стоит заметить, что в данном случае каждый из членов объединения ощутит на себе выгоду. Но, если будет получена прибыль, она распределиться не на всех членов кооператива.

2.3. Производственный сельскохозяйственный кооператив

Эта разновидность объединения является подвидом производственного кооператива. Деятельность может иметь следующие направления:

- Продажа сельскохозяйственной продукции;

- Производство товаров сельского хозяйства;

- Переработка продукции.

Основной паевой взнос в эту разновидность объединения, это земельные наделы. Также это могут быть какие-либо нематериальные активы, например, орудия производства, сельхоз транспорт или деньги.

2.4. Жилищно-строительный кооператив

Данная форма объединений была популярна В СССР, но, несмотря на это, существует она и в современной России. Люди создают объединения с целью строительства, когда они занимаются этим не самостоятельно, а нанимают строительную организацию. Еще одна цель, это дальнейшее обслуживание жилья. ЖСК не преследует коммерческую выгоду и является потребительским объединением.

Паевой взнос, это денежные средства. Если речь идет о строительстве дома, взнос приравнивается к цене будущей квартиры. Когда дом будет сдан в эксплуатацию, владельцы квартир вносят деньги на его обслуживание и содержание.

2.5. Гаражно-строительные кооперативы

В качестве паевых взносов здесь рассматриваются только деньги. Данная сумма равна цене одного гаража. После внесения пая, член объединения будет иметь право собственности на гараж. Если физическое лицо вступает в уже созданный ранее кооператив, он становится его членом и каждый год должен вносить пай, который будет направлен на обслуживание помещения. Также здесь предусмотрены целевые взносы, например, на строительство или ремонт дороги.

2.6. Дачный кооператив

Дачный кооператив — это объединение потребительского типа, так как оно создано для эксплуатации и строительства дачных участков на деньги, которые внесены членами кооператива. Каждый из его участников получает свой статус после приобретения земельного участка или дома. Участник кооператива также должен делать целевые и ежегодные взносы. Целью объединения является помощь владельцев домов и участников при возникновении общих проблем и развитие дачного хозяйства.

Признаки обмана, мошенничества

КПК «Доверие» является очередным мошенником, который просто хочет развести вкладчиков на деньги. И подтверждает это ряд нестыковок, которые мы нашли на их сайте.

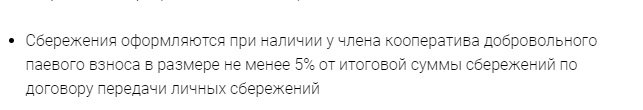

Дополнительные сборы и взносы

Чтобы стать вкладчиком, мало просто внести деньги. Нужно еще и постоянно что-то платить, то сборы, то членские взносы и делается это на обязательной основе. Хотя преподносится это, как добровольные.

И еще немного «добровольных» взносов на счет «Доверия».

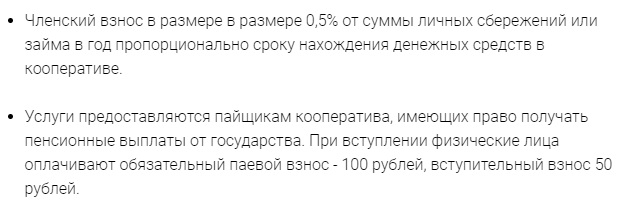

Огромные комиссии за вывод личных средств

КПК «Доверие» старается сделать все, что вкладчики больше не увидели своих денег. А именно поэтому в самом конце и мелким шрифтом прописывает условия вывода средств. Конечно, до туда никто не будет дочитывать, да и зачем? Компания же «честная». Ведь именно об этом и говорится на каждой странице сайта.

35% с дохода? Разве это честно по отношению к своим клиентам?

К тому же, они не предлагают страхование вкладов, а это еще один минус в копилку компании.

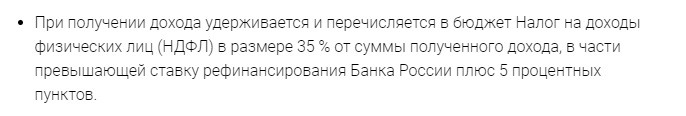

Дата регистрации домена

А вот здесь начинается самое интересное. Мы решили проверить дату регистрации домена и сервис whois выдал следующую информацию: дата регистрации 21.03.2019.

И все бы ничего, если бы не одно «но». На сайте кредитного кооператива «Доверие», мы нашли вот такое благодарственное письмо

Обратите внимание на дату: 2017 (!!!) год. И оно такое не одно

Вот следующая благодарность, выданная в 2016 году.

А вот еще благодарность, но уже с 2013 года.

Стоит ли вкладывать в кредитно-потребительские кооперативы?

Вот я вас тут немного попугал Но давайте разбираться объективно, стоит ли инвестировать в КПК? Плюсы этого способа вложить деньги:

- достаточно высокий доход – можно получить значительно больше депозита или купона по облигациям;

- низкий порог входа – большинство КПК принимают инвестиции буквально от 5000 рублей;

- возможность непосредственно влиять на политику КПК, принимая участие в собраниях кооператива и заявляя свое веское «вя»;

- можно финансировать конкретный бизнес – нередко КПК собираются именно для вложения в какой-то проект или совокупность проектов.

Но хватает и минусов:

- достаточно большой налог, если доход превышает ключевую ставку ЦБ РФ + 5 п.п. (хотя НДФЛ 13% на чистый доход всё равно выше);

- отсутствуют и достаточный контроль, и страхование со стороны государственных органов;

- низкая диверсификация – небольшие КПК кредитуют обычно не больше 10-15 человек / бизнесов за один раз;

- отсутствие гарантированной доходности;

- есть большой шанс нарваться на финансовую пирамиду.

Так что само по себе инвестирование в КПК может стать отличной альтернативой банковскому вкладу и даже вложениям на фондовом рынке. Ближе всего вложениям в КПК – инвестирование в МФК. Там хватает своих подводных камней, так что я советую изучить оба способа размещения денег, а потом уже выбрать тот, который соответствует вашему риск-профилю. Удачи, и да пребудут с вами деньги!

Как работает кредитный потребительский кооператив

Основа основ: для того, чтобы кредитовать участников, необходимы средства, которые могут быть аккумулированы с помощью нескольких источников:

Основа основ: для того, чтобы кредитовать участников, необходимы средства, которые могут быть аккумулированы с помощью нескольких источников:

- Вступительные взносы участников;

- Обязательные платежи участников;

- Размещенные средства;

- Привлеченные сторонние средства;

- Доход в виде разницы процентной ставки между размещенными и кредитуемыми средствами.

Заниматься коммерческой деятельностью КПК строго запрещено, единственный источник «заработка» для него – выдача займов участникам кооператива.

Взносы и обязательные платежи регламентируются уставом компании, а их величина зависит только от самой организации. Все полученные деньги формируют фонд КПК, который состоит из трех неравных частей:

- Резервная – на случай экстренной ситуации и незапланированных расходов;

- Паевая – оплата текущих нужд;

- Финансовая взаимопомощь – то, что выдается в кредит.

То есть все абсолютно просто и прозрачно. Ничего сложного в работе КПК нет, и понятно, откуда берутся деньги и куда расходуются. Кстати, определение банкротства для кооператива также очень просто: оно наступает в том случае, если его расходы будут превышать доходы. А так как в специализированные СРО с резервными фондами он не входит, то рассчитывать приходиться только на свой.

В отличие от банка, которые сами регулируют возможные условия выдачи кредита, ну, кроме тех пунктов, что регулируются с оглядкой на Центробанк, у КПК существует целый ряд ограничений, так:

В отличие от банка, которые сами регулируют возможные условия выдачи кредита, ну, кроме тех пунктов, что регулируются с оглядкой на Центробанк, у КПК существует целый ряд ограничений, так:

- Сумма займа для каждого отдельного пайщика определяется общей суммой выданных кредитов – то есть она не может превышать 10% от всего объема выданных займов, в том случае если компания не проработала больше двух лет, и превышать 20% после того, как организация отработала больший срок;

- Объем привлеченных в КПК средств за определенный период должен в большей части направляться на выдачу займов – средства, не относящиеся к кредитованию, должны составлять менее 50% от общего объема привлеченных в тот же период;

- Наличие резервного фонда – не менее 5% от общей суммы привлеченных средств.

Примерно точно так регулируются и вклады:

- Пайщик не может иметь вклад в размере более 20% от общего объема привлеченных средств;

- Паевой фонд должен составлять не менее 8% от общей суммы вкладов;

- Юридическое лицо, не являющееся частью КПК, не имеет право вносить более 50% от общей суммы вкладов участников.

Как страхуются средства КПК

Средства пайщиком кредитных потребительских кооперативов тоже страхуются, но не АСВ, как в банках, а СРО, в которых обязаны состоять все КПК. Из взносов кооперативов саморегулируемые организации создают свои компенсационные фонды. И если с КПК возникают проблема, то пайщикам возмещают убытки из данных фондов, деньги которых можно вкладывать в ценные бумаги и банковские депозиты.

Пайщики КПК, согласно закону, могут рассчитывать на первоочередную компенсацию в размере 700 тысяч рублей. Максимальная выплата при этом в случае самоликвидации, банкротства или мошенничества КПК не может превышать 5% от всей суммы компенсационного фонда.

Кроме того, сами кооперативы могут страховать средства пайщиков на полную сумму вклада плюс проценты. Занимаются сегодня таким страхованием, в частности, «Страховая компания Опора», «РОСМЕД», «АльфаСтрахование», АСК «Инвестстрах». Добросовестные КПК также могут вступать в общества взаимного страхования.

Важно

Практика показывает, что система страхования вкладов пайщиков КПК несовершенна и не дает 100% гарантии, что будут возвращены все суммы. Сегодня Центробанк работает над тем, чтобы усовершенствовать систему страхования денег членов кооперативов и довести ее надежность до уровня банковской системы

В частности, планируется создать Стабилизационный фонд кредитной кооперации и Единую систему гарантирования сбережений. Пока же потенциальным членам КПК юристы советуют обязательно уточнять, как и кем будет застрахован их вклад.

Проблемы кредитных кооперативов

За последние несколько лет по России прошла волна банкротств кредитных кооперативов. Очень многие «вкладчики» не получили почти ничего, хоть их взносы и были застрахованы.

Большая часть жалоб на кооперативы приходилась на период до 2009 года, после чего вышел закон о кредитной кооперации. Это снизило число жалоб, но банкротств кооперативов все еще много.

По состоянию на данный момент в специальном реестре Банка России есть информация о таком числе кооперативов:

- 1603 действующих;

- 671 в стадии ликвидации;

- 4438 ликвидированных.

Это означает, что на каждый пока еще работающий кооператив приходится больше трех проблемных.

К сожалению, действующее законодательство несовершенно, и среди формально действующих кооперативов многие уже прекратили выплаты и закрыли офисы.

Чаще всего процесс происходит так:

Как видно, прекращение выплат обычно не происходит в один момент, процесс растягивается во времени.

Изначальная же причина прекращения выплат может быть разная – либо кооператив «вложился» в займы неплатежеспособным клиентам, либо учредители смогли каким-то образом «вывести» деньги (за это полагается уголовная ответственность).

Отдельно стоит сказать о страховке «вкладов». Сами кооперативы утверждают, что клиенты застрахованы, причем не на 1,4 миллиона рублей как в банках, а на всю внесенную сумму.

Однако мало кто из пайщиков внимательно читает условия договора страхования. Чаще всего страховщиком выступает небольшая страховая компания или даже ОВС (общество взаимного страхования, аналог кооператива).

Условия договора построены так, что страховым событием является признание кооператива банкротом в течение срока действия договора «вклада». Однако этот срок обычно составляет 3-6-9 месяцев, а из-за бюрократии решения суда о признании банкротства можно ждать годами.

Следовательно, получить выплаты от страховой компании становится практически невозможно.

Еще один вариант компенсации – формирование компенсационного фонда СРО. Туда все входящие кооперативы должны отчислять не менее 0,2% от суммы активов ежегодно. Если какой-либо КПК обанкротится, выплаты его «вкладчикам» не могут быть больше 5% от этого фонда. Несложно посчитать, что на всех «обманутых вкладчиков» этого не хватит.

Таким образом, взносы в КПК по факту не застрахованы и не защищены. Каждый пайщик вносит их на свой страх и риск.

Что представляет собой кредитный кооператив?

Несмотря на то, что кооперативная форма организации сейчас кажется чем-то устаревшим, кредитные потребительские кооперативы (КПК) существуют, и существуют успешно. В настоящий момент соответствующий реестр Банка России содержит информацию о 1603 действующих кредитных потребительских кооперативах, а их оборот измеряется миллиардами рублей.

примечание редакции

Посмотреть список действующих кредитных потребительских кооперативов вы можете на официальном сайте ЦБ РФ по адресу:

Эта организационно-правовая форма имеет некоторые черты советских касс взаимопомощи, которые одни работники «пополняли», а другие работники могли «занять» некоторую сумму денег.

Сейчас кредитные потребительские кооперативы позиционируют себя как альтернативу классическим банкам. Согласно законодательству кредитный потребительский кооператив определяется, как:

добровольное объединение физических и (или) юридических лиц на основе членства и по территориальному, профессиональному и (или) иному принципу в целях удовлетворения финансовых потребностей членов кредитного кооператива (пайщиков).

Как видно, основная идея кредитного кооператива – это сбор определенной суммы взносов членов кооператива, и последующая выдача этой суммы в виде займов. В идеальной форме это группа пайщиков, где и «вкладчики», и «заемщики» знают друг друга, а деятельность кооператива прозрачна. Реальность иная, и работа кооперативов больше напоминает банки и микрофинансовые организации.

После многочисленных случаев обмана пайщиков государство в 2009 году серьезно «взялось» за регулирование КПК. Теперь все кооперативы должны входить в СРО – саморегулируемые организации и делать взносы в специальные страховые фонды. Регулятор – Центробанк – проверяет деятельность СРО.

В общем виде схема обычной работы КПК такова:

- регистрация кооператива – требуется как минимум 5 участников, также необходимо выбрать СРО и вступить в нее;

- желающие вложить деньги в кооператив должны вступить в него и заплатить определенный взнос (есть минимальные суммы). После этого пайщик вносит средства и становится «сберегателем»;

- полученные деньги кооператив использует на выдачу займов. Заемщик точно так же вступает в кооператив и становится его пайщиком. После проверки документов ему выдается займ;

- через оговоренный период заемщик погашает займ с процентами, а по итогам года подсчитывается сумма доходов и расходов. Если есть прибыль – она распределяется между участниками. Убытки также погашаются ими.

Однако эта схема в современных кооперативах (особенно крупных) существует лишь формально. На практике кооперативы рекламируют себя практически так же, как и банки – предлагают высокие проценты по взносам и займы по выгодным ставкам.

Деятельность КПК имеет свои ограничения:

- сумма займа не может быть больше 10% капитала кооператива, что существенно только для небольших кооперативов;

- по решению СРО, в которую входит кооператив, определенная сумма отчисляется в компенсационный фонд, который используется на выплаты участникам обанкротившихся кооперативов;

- сбережения пайщиков принимаются под процент не выше, чем 1,8 величины ключевой ставки Банка России;

- для внесения изменений в документы нужно собирать общее собрание пайщиков.

Важно, что целью создания и функционирования КПК не может быть получение прибыли, это понятно из схемы работы кооператива. На практике же КПК создаются для получения дохода

Отдельно в российском правовом поле функционируют сельскохозяйственные кредитные потребительские кооперативы. Схема их работы примерно такая же, как и у обычных КПК, однако целью является развитие сельского хозяйства, а участниками могут быть сельскохозяйственные производители.

Проверяем КПК с помощью Центробанка РФ

Следующий шаг — сверить данные на сайте КПК и на сайте

, ОГРН, ИНН должны полностью совпадать. Данные хранятся там в виде excel-файла, чтобы не просматривать все строки, воспользуйтесь поиском по документу, нажав CTRL+F и введя в поле поиска название организации.

Например, наш кооператив «Городское Сберегательное Отделение» по состоянию на 10.02.2020 (список может изменятся по мере добавления или выбытия участников рынка) находится на 343 строке, состоит в действующей СРО и имеет в своём составе более 3000 пайщиков.

Важно: к кооперативам «трёхтысячникам» (в которых состоит более 3000 пайщиков) ЦБ РФ предъявляет особые требования и соответствовать им не так просто. Например, на территории Иркутской области кроме КПК «ГоСотделение» нет других кредитных кооперативов «трёхтысячников», а всего по стране таких кооперативов не более 3% от общего числа.. Любой КПК должен являться членом саморегулируемой организации (далее СРО)

Именно саморегулируемые организации и ведут контроль за работой КПК. сайт СРО, к которой относится ваш кооператив, и выясните, есть ли в реестре СРО соответствующая запись.

Любой КПК должен являться членом саморегулируемой организации (далее СРО). Именно саморегулируемые организации и ведут контроль за работой КПК.

сайт СРО, к которой относится ваш кооператив, и выясните, есть ли в реестре СРО соответствующая запись.

Согласнопотребительский кооператив должен вступить в любую СРО в течение 3 месяцев с момента создания. До этого КПК не имеет право принимать пайщиков и привлекать финансовые средства уже имеющихся.

Нередко бывает и так, что кооператив исключают из членов СРО за какие-нибудь нарушения. Фактически это означает запрет на ведение деятельности. Однако своим пайщикам кооператив почему-то забывает об этом сообщить и продолжает принимать сбережения. Чаще всего эта ситуация разрешается благополучно, и после устранения нарушений кооператив может вернуться в СРО или просто вступить в другую организацию. Однако пока этого не произошло лучше повременить с размещением денежных средств.

Главная задача кредитного кооператива

Работа КПК организовывается таким образом, чтобы он смог эффективно выполнять поставленные задачи. А это значить: выдавать займы тем участникам, которые нуждаются в деньгах, и принимать вклады от тех, кто испытывает переизбыток денежных средств. Нужно учесть, что сотрудничать организация имеет право только с членами кооператива.

КПК запрещается:

- кредитовать других физ- или юрлиц (не членов кооператива);

- привлекать средства не от участников КПК;

- выступать поручителем;

- участвовать в создании других компаний, кроме тех которые разрешены законом;

- проводить эмиссию ценные бумаги, а также проводить любые сделки с ними;

- осуществлять торговлю или производственную деятельность;

- быть членом других кооперативов (за исключением кооперативов второго уровня).

Для выполнения своих основных функций КПК:

- принимает вклады пайщиков;

- пользуется финансовыми взносами своих участников;

- имеет право привлекать финансирование в соответствии с законом и своим уставом;

- привлеченные деньги направлять на кредитование своих участников.

- заниматься другим бизнесом, который не запрещен ФЗ 190.

Чего стоит опасаться?

Хотя деятельность кредитных кооперативов и регулируется законодательством, средства пайщиков не защищены: паевой фонд не попадает под нормы государственной системы страхования. Часть от вложенных в КПК средств придется отдать в пользу компенсационного фонда: 0,2% от внесенных сумм составляют подушку безопасности кооператива. В случае разорения пайщики могут получить до 5% от этих средств (пропорционально той доле, которой они владеют). Кредитный кооператив может самостоятельно обратиться в страховую компанию и застраховать средства, но это не обязательно.

Взять долг в КПК проще, чем в банке, но такой кредит дороже: кооперативы самостоятельно определяют процент, под который одалживают деньги. А он, как правило, выше банковских ставок.

Еще есть риск столкнуться с мошенниками, которые маскируют свою деятельность под кредитный кооператив. Для этого нужно помнить несколько отличительных особенностей:

— Форма организации должна представлять собой кредитный потребительский кооператив (КПК) или сельскохозяйственный кредитный потребительский кооператив (СКПК). Если в документах фигурирует ИП, ОАО или другая форма организации, кооперативом она не является. Если за сокращением «КПК» скрывается кредитный производственный (а не потребительский) кооператив, то, скорее всего, это мошенники.

— Легальные кооперативы входят в реестр Банка России. На его сайте можно проверить, входит ли КПК в этот перечень.

— Тем, кто в КПК приходит не за кредитом, а за доходностью, следует быть внимательными: конторы, обещающие слишком высокий процент, скорее всего, мошеннические.

— Если вас настойчиво зовут привлечь к работе с организацией друзей и знакомых за вознаграждение, то, скорее всего, вы имеете дело с финансовой пирамидой.

— Обещание дохода без каких-либо усилий также должно настораживать. Принципы работы кредитных кооперативов определяются пайщиками, поэтому ни о какой пассивности в данном случае не может идти и речи.

— Если вам не дают спокойно ознакомиться с документами, торопят или требуют как можно скорее их подписать, это может быть признаком обмана.

Бывает, что кредитный кооператив, чтобы привлечь потенциальных пайщиков, рассказывает, что прошел полную проверку Центробанка и получил соответствующую лицензию. Это даже не лукавство, а откровенная ложь. ЦБР вносит в реестр ту информацию, которую сам присылает новоиспеченный КПК. Никаких проверок регулятор не проводит и надежность не проверяет.

Еще один момент: в банках деньги вкладчиков застрахованы государством (сумма до 1,4 миллиона рублей). А вот средства в КПК под страхование вкладов не подпадают. Руководители кооператива дают гарантии из серии «зуб даю, все будет ровно». Но гарантировать возврат денег КПК может только в том случае, если по собственной инициативе застраховал финансовые риски.

«Я еще ни разу не встречал КПК, в котором застрахованы все риски потери средств пайщиков. И даже если найдется КПК с таким договором страхования, надо понимать, что теперь сохранность средств зависит от надежности страховой компании: от ее рейтинга, юрисдикции, величины активов, количества клиентов, срока существования и устойчивости в общем.

Гарантию возврата могут аргументировать наличием Резервного фонда у КПК. Но эти фонды в основном создаются для непредвиденных расходов, а не для возврата средств пайщикам», — поясняет Алексей Родин.

В рекламе кредитные потребительские кооперативы обещают участникам гарантированную доходность. Это обман. Гарантировать доход может только банк для вклада. Да, и использовать понятие «вклад» КПК тоже не имеет права. Это прерогатива кредитных учреждений.

Отсюда следует, что вам должны объяснить, куда будут вложены средства. Расплывчатое объяснение «вкладываем в перспективные высокодоходные стартапы» должно насторожить.

Что такое МФО

Микрофинансовая организация – это коммерческая или некоммерческая структура, которая выдает потребительские и предпринимательские займы физическим лицам, компаниям, индивидуальным предпринимателям (сумма не более 3 млн. рублей). Деятельность МФО регулируется ФЗ № 151.

Особенностью микрофинансовой организации является то, что она обслуживает клиентов без зарегистрированного залога и даже без кредитной истории. Сама процедура оформления микрозайма упрощена по сравнению с банковским кредитованием.

МФО (микрофинансовая организация) – это довольно общее обозначение, на самом деле, у них много организационно-правовых форм.

Виды МФО:

- Микрофинансовая компания (МФК);

- Микрокредитная компания (МКК).

Какие цели стоят перед микрофинансовыми организациями? Прежде всего – оказание помощи начинающим предпринимателям, создание динамичной и эффективной системы кредитования малых предприятий. После возвращения займа у субъектов малого предпринимательства появляется позитивная кредитная история, что позволит в дальнейшем брать займы уже через банковский сектор.

МФО работает как некоммерческое партнерство, учреждение, хозяйственное общество, фонд. Обязательное условие для их легальной деятельности – внесение сведений о них в госреестр МФО.

Микрофинансовые организации вправе запрашивать у человека, желающего получить займ, предоставление сведений и документов, на основании которых принимается решение о выдаче кредита.

У МФО нет прав выдавать кредиты в зарубежной валюте, а также менять на свое усмотрение процентные ставки.

Какие риски?

Пайщикам КПК необходимо помнить не только о своих правах, но и обязанностях, в том числе, по управлению кооперативом. И если они не контролируют руководство КПК, а пускают все на самотек, то создается благоприятная почва для злоупотреблений. Поэтому пайщикам необходимо участвовать в общих собраниях кооператива и регулярно изучать его финансовые документы, а также следует соотносить предлагаемые КПК выгоды с возможными издержками. И если пайщик не готов нести обязанности, или не желает рисковать своими сбережениями, возможно, ему следует выбрать другой способ вложения средств.

Рекомендации участникам кредитных кооперативов

Первая и главная рекомендация с учетом всех проблем – не участвовать в КПК и не отдавать в них свои сбережения. Единственное их преимущество – более высокая процентная ставка, чем в банках. Однако при сумме вклада до 1,4 миллиона рублей можно без проблем размещать вклад в любом банке – даже если он будет признан неплатежеспособным, всю сумму компенсирует АСВ.

Если же есть желание получить более высокую доходность, то важно правильно выбрать кооператив:

прежде всего, он должен быть включен в соответствующий реестр Центробанка и входить в СРО;

предлагаемый процент за пользование сбережениями не должен быть слишком большим – максимум 1,8 величины ключевой ставки или 13,95% годовых на данный момент;

стоит избегать кооперативов с агрессивной рекламой – они вполне могут работать как финансовая пирамида;

если менеджеры в офисе кооператива очень настойчиво уговаривают сделать взнос – такого кооператива тоже стоит избегать;

следует обязательно найти как можно больше отзывов о кооперативе, причем обращать особое внимание на самые актуальные;

желательно, чтобы кооператив работал только в одном городе или регионе, и чтобы головной офис был в этом же городе.

Выбрав наиболее надежный по всем критериям кооператив, расслабляться не стоит – нужно регулярно отслеживать любые отзывы и комментарии в интернете, чтобы не пропустить момент, когда у него начнутся проблемы.

Если же произошло самое неприятное событие – кооператив перестал выплачивать деньги – то теряться тоже не стоит, на этот случай есть определенный порядок действий.

Возможны 2 ситуации – кооператив работает, но не платит, или же он уже находится в стадии ликвидации.

В первом случае следует внимательно ознакомиться с договором участия в кооперативе и особенно – с условиями выхода из него. Обычно процедура стандартна – нужно подать заявление о выходе из кооператива и выплате пая. Через определенный договором срок должна быть произведена выплата.

Кооператив проигнорировал требование? Тогда следующий этап – обращение в суд с исковым заявлением (суд общей юрисдикции по месту регистрации кооператива). К исковому заявлению нужно приложить все имеющиеся документы, связанные с участием в КПК – договор, ордера о принятии средств, копия заявления о выходе из кооператива и т.д.

Если все заполнено и подано правильно, суд принимает решение в пользу «вкладчика» и он получает исполнительный лист. Его нужно предъявить в службу судебных приставов. К сожалению, нет гарантии что приставы смогут взыскать необходимую сумму.

Во втором случае, когда кооператив уже находится в стадии ликвидации, нужно подавать заявление о включении в реестр требований кредиторов. Форма заявления стандартна (его можно найти в сети).

Важно, что заявление должно быть доставлено лично или заказным письмом с описью и уведомлением. В зависимости от стадии рассмотрения дела о банкротстве заявление направляется или ликвидатору, или в арбитражный суд

Для этого отводится ограниченный срок.

К сожалению, клиенты кооперативов, которые дошли до стадии ликвидации, обычно не получают свои взносы. Стоимость имущества кооператива оказывается гораздо ниже, чем сумма требований всех кредиторов. Если стоимость имущества недостаточна, то требования кредиторов все равно считаются удовлетворенными.

Если банкротство КПК произошло в момент, пока еще действует договор на внесение накоплений и есть страховка – нужно обращаться к страховщику. Однако такие случаи будут редкими.