Представление налоговой и бухгалтерской отчётности

Содержание:

- В каких случаях стоит запросить информационное письмо

- Государственный контроль

- Отчетность по дополнительным налогам

- Что такое налоговая отчетность

- Порядок представления налоговой отчетности

- Что такое налоговая отчетность?

- Налог на прибыль

- Зарплатные отчеты для ИП: когда сдаются и что в них входит

- Сроки составления отчетности

- Базовые сведения ↑

- Утвержденные формы бухгалтерской и налоговой отчетности

- Отчётность ИП за работников

В каких случаях стоит запросить информационное письмо

Необходимость получить от ИФНС подтверждение о подаче уведомления на УСН обычно возникает в двух случаях:

- Для себя, если у вас не сохранился экземпляр уведомления с отметкой инспекции или вы подавали только один экземпляр. Правда, подтверждением работы в рамках упрощённой системы может служить и декларация, принятая налоговиками. Однако в судебной практике есть иски о неправомерном применении упрощёнки, поданные ИФНС, несмотря на принятые годовые декларации. И хотя такие споры обычно решают в пользу налогоплательщиков, лучше не рисковать и получить именно информационное письмо.

- Для контрагентов или других заинтересованных лиц, которые хотят убедиться, что вы работаете на спецрежиме и не начисляете НДС. Иногда копии уведомления о переходе на упрощёнку с отметкой ИФНС им недостаточно. В этом случае надо запросить в инспекции информационное письмо.

Бесплатная консультация по налогам

Государственный контроль

Так как фискальные обязательства и сборы являются ключевыми доходами государственного бюджета, от полноты и правильности их зачисления в казну зависит финансовое положение всего государства. Иными словами, налоговики обязаны постоянно контролировать правильность исчисления НО и полноту перечисления средств в бюджеты, иначе экономического кризиса не избежать.

ФНС не в силах проконтролировать каждого налогоплательщика. Именно поэтому была введена отчетность. Так, налоговая декларация и налоговый контроль неразрывно связаны между собой. НД является основным предметом контрольно-ревизионных мероприятий. Помимо этого, большинство сведений из отчетных форм пересекаются. Например, доходы налогоплательщика в конкретном отчетном периоде не могут различаться в разных видах отчетности. Например, в отчетах по НДС и прибыли.

При выявлении расхождений инспекторы инициируют выездные проверки. Такой подход позволяет минимизировать правонарушения и своевременно пресекать действия недобросовестных граждан и руководителей компаний.

ВАЖНО!

За нарушение сроков или непредоставление НД в ИФНС предусмотрена административная ответственность. Чтобы избежать наказаний, используйте профессиональный календарь бухгалтера.

Отчетность по дополнительным налогам

Некоторые организации осуществляют виды деятельности, подразумевающие уплату дополнительных налогов и ведение отчетности.

Таблица дополнительных налогов и отчетности

| Дополнительный налог | Вид отчетности | Срок сдачи |

|---|---|---|

| Транспортный налог | Декларация по транспортному налогу | По итогам календарного года не позднее 1 февраля следующего года |

| Земельный налог | Декларация по земельному налогу | По итогам календарного года не позднее 1 февраля следующего года |

| Водный налог | Декларация по водному налогу | По итогам каждого квартала не позднее 20-го числа 1-го месяца следующего квартала |

| Подакцизный налог | Декларация по акцизному налогу | По итогам каждого месяца не позднее 25-го числа следующего месяца (за прямогонный бензин и денатурированный спирт: не позднее 25-го числа третьего месяца следующего за отчетным) |

| Извещение об уплате авансового платежа в 4-х экземплярах (в том числе один в электронном виде) + копии платежных документов | Не позднее 18 числа текущего месяца | |

| Налог на добычу полезных ископаемых (НДПИ) | Декларация по НДПИ | По итогам месяца не позднее последнего числа следующего месяца |

| Налог на игорный бизнес | Декларация по налогу на игорный бизнес | По итогам месяца не позднее 20-го числа следующего месяца |

| Сборы за пользование объектами животного мира | Предоставление в ИФНС сведений о полученных разрешениях на добычу объектов животного мира | Не позднее 10 дней с даты получения разрешения |

| Сборы за пользование объектами водных биологических ресурсов | Предоставление в ИФНС сведений о полученных разрешениях и суммах сбора подлежащих к уплате | Не позднее 10 дней с даты получения разрешения |

| Предоставление в ИФНС сведений о количестве объектов, подлежащих к изъятию из среды обитания | Не позднее 20 числа месяца, следующего за последним месяцем срока действия разрешения | |

| Регулярные платежи за пользование недрами | Предоставление в ИФНС расчета регулярных платежей за пользование недрами | По итогам каждого квартала не позднее последнего дня первого месяца следующего квартала |

Что такое налоговая отчетность

Предпринимательская деятельность не может быть бесконтрольной. Контрольную функцию за деятельностью каждой организации и ИП берет на себя государство в лице контролирующих органов.

Законами обязывает организации и индивидуальных предпринимателей сдавать следующие виды отчетности:

-

бухгалтерскую;

-

налоговую;

Не смотря на 2 части Налогового кодекса РФ в нем не нашлось места для одного из ключевых понятий — «налоговая отчетность», поэтому постараюсь сформулировать его сам.

Налоговая отчетность — это совокупность (расчеты и ), периодически представляемых налогоплательщиком по установленным формам в налоговые органы в обязательном порядке на основании требований действующего законодательства и содержащих информацию о состоянии обязательств юридического лица или индивидуального предпринимателя перед государством по исчислению и уплате

налогов, взносов и сборов.

Контроль за:

-

соблюдением налогоплательщиками и налогового законодательства;

-

правильностью исчисления налогов;

-

полнотой и своевременностью внесения в соответствующий бюджет и других обязательных платежей, установленных законодательством РФ,

возложена на налоговые органы. Поэтому являясь плательщиком каждого налога, и организации и ИП обязаны не только перечислять таковой в бюджет, но и отчитываться по нему перед налоговой инспекцией.

Что относится к налоговой отчетности

Из анализа действующих законов следует, что к налоговой отчетности относятся:

-

, представляемые по окончании ;

-

расчеты авансовых платежей по налогам, представляемые по окончании отчетного периода;

-

сведения о среднесписочной численности работников за предшествующий , представляемые не позднее 20 января текущего года, а в случае создания (реорганизации) организации — не позднее 20-го числа месяца, следующего за месяцем, в котором организация была создана (реорганизована);

-

другие документы, связанные с исчислением и уплатой налогов (пояснения, справки и т.п.), представляемые по требованиям и запросам налогового органа или по инициативе самого налогоплательщика.

Налоговая декларация

Согласно пункту 1 статьи 80 Налогового кодекса РФ налоговая декларация представляет собой письменное заявление (или заявление, составленное в электронной форме и переданное по телекоммуникационным каналам связи) налогоплательщика:

-

об ;

-

о полученных доходах и произведенных расходах;

-

об источниках доходов;

-

о ;

-

;

-

об исчисленной сумме налога;

-

о других данных, служащих основанием для исчисления и уплаты налога.

Отсюда следует, что обязанность представлять в налоговую инспекцию декларации обусловлена не наличием суммы налога к уплате, а положениями закона об этом виде налога, которыми организация или ИП отнесены к числу налогоплательщиков. Исходя из этого Президиумом ВАС РФ в п. 7 Информационного письма от 17 марта 2003 г. № 71 сделал вывод о том, что отсутствие по итогам конкретного суммы налога к уплате само по себе не освобождает хозяйствующего субъекта от обязанности отчитаться по таковому перед ИФНС. Т.е., если положениями Налогового кодекса, посвященными конкретному налогу, не предусмотрено, что в отсутствие объекта налогообложения декларация в налоговую инспекцию не представляется, то сдать ее придется, пусть и с нулевыми показателями.

Налоговая декларация подается по определенной ФНС форме, которая для каждого налога своя:

Расчет авансового платежа

Расчет авансового платежа представляет собой письменное заявление или заявление, составленное в электронной форме и переданное по телекоммуникационным каналам связи с применением усиленной квалифицированной электронной подписи, налогоплательщика о базе исчисления, об используемых льготах, исчисленной сумме авансового платежа и (или) о других данных, служащих основанием для исчисления и уплаты авансового платежа. Расчет авансового платежа представляется в случаях, предусмотренных настоящим Кодексом применительно к конкретному налогу.

Порядок представления налоговой отчетности

Любые формы налоговой отчетности составляются минимум в двух экземплярах — один представляется в налоговую испекцию, второй хранится в делах налогоплательщика.

В НК РФ для каждого налога предусмотрен свой срок уплаты налога и срок представления налоговых деклараций в налоговые органы. По общему правилу налог, подлежащий уплате по истечении налогового периода, уплачивается не позднее за данный .

Налоговые декларации и расчеты авансовых платежей по закону могут представляться в электронном виде и на бумажных носителях. В каком виде должен представлять отчетность конкретный налогоплательщик, зависит от среднесписочной численности его работников. Согласно пункту 3 статьи 80 НК если среднесписочная численность работников налогоплательщика превышает 100 человек представляют налоговые декларации (расчеты) в налоговый орган по установленным форматам в электронном виде. Т.е. субъекты малого предпринимательства — организации и ИП, имеющие среднесписочную численность не более 100 человек, вправе сдавать отчетность в бумажном виде, хотя и имеют право сделать это в электронном виде по телекоммуникационным каналам связи (ТКС).

Т.о. всю отчетность в налоговую инспекцию Вы вправе сдавать:

-

лично;

-

через представителя;

-

направлять ее по почте или через Интернет (в таком случае сдача осуществляется посредством специализированных операторов связи).

Если Вы отправляете декларацию через Интернет, то Вам должны передать квитанцию о ее получении. При отправлении отчетности по почте или сети Интернет, днем ее представления в налоговый орган считается день отправки.

Налоговый орган обязан принять у Вас налоговую декларацию и проставить по Вашей просьбе на копии декларации отметку о ее принятии. Если декларация заполнена правильно, и Вы не обнаружили в ней ошибок, то после принятия ее налоговым органом указанные суммы подлежат списанию с Вашего счета или уплате наличными деньгами.

Отправлять отчетность по почте лучше ценным письмом (оценить отправление можно по минимальной стоимости, например, в 1 рубль) с описью вложения и уведомлением о вручении. В случае отправки налоговой декларации (расчета) по почте днем ее представления согласно Налоговому кодексу считается отправки, поэтому не следует опасаться, что при этом могут быть нарушены установленные законом сроки сдачи той или иной отчетной формы. Доказательством того, что отчетность отправлена Вами вовремя, будет служить оставшийся у Вас экземпляр описи вложения с проставленным на нем почтовым штемпелем, на котором указана дата отправки, и приложенной квитанцией об оплате почтового отправления. Соответственно, опись необходимо составлять в двух экземплярах, подписать и скрепить печатью налогоплательщика (при ее наличии), передать почтовому работнику, принимающему заказную и ценную корреспонденцию, для проставления штемпеля, затем один экземпляр описи следует вложить и запечатать в конверт с декларациями, расчетами и прочей отчетностью, а другой экземпляр сохранить.

Надо иметь в виду, что существует вид налоговой отчетности, которую нельзя выслать по почте, а возможно представить только по ТКС или путем посещения налогового органа лично руководителем организации или индивидуальным предпринимателем либо уполномоченным доверенностью иным лицом — это Сведения о доходах физических лиц (форма 2-НДФЛ), представляемая налоговыми агентами по налогу на доходы физических лиц. В случае сдачи указанных сведений непосредственно в налоговый орган, они представляются по месту постановки на учет налогового агентам на магнитных носителях в электронном виде (в виде файлов определенной, установленной структуры) — на дискетах 3″, компакт-дисках или флэш-дисках («флэшках»).

Возможна также такая ситуация, когда Вы, будучи зарегистрированным в качестве ИП или участников вновь зарегистрированного юридического лица, не будете еще вести и соответственно получать доходы от такой деятельности. В таком случае обязанность по ведению и сдаче налоговой отчетности за Вами сохраняется! это так называемая «нулевая» отчетность. Она состоит из тех же документов, что и обычная и различается только в зависимости от выбранного режима налогообложения.

Что такое налоговая отчетность?

Налоговая отчетность также представляет совокупность документов, которые отражают результаты финансовой и хозяйственной деятельности предприятия, но с точки зрения налогового законодательства. То есть в первую очередь налоговая отчетность отражает сведения об исчислении и уплате налогов.

Налоговая отчетность зависит от размеров предприятия и численности его сотрудников, от деятельности предприятия, а также от формы налогообложения, которая установлена на предприятии – это решающий и главный фактор.

Как правило, под налоговой отчетностью подразумевают налоговую декларацию, которую руководители предприятий и индивидуальные предприниматели в обязательном порядке раз в год сдают в налоговую службу. К налоговой отчетности относится также расчет авансового платежа, сведения о среднесписочной численности работников, прочие отчеты, обусловленные деятельностью предприятия.

Налог на прибыль

Когда отчитываться: за 2019 год.

Почему внесли изменения: прежняя форма декларации была утверждена в 2016 году и начала применяться с отчетности за 2016 год. С тех пор в главу 25 НК РФ внесли значительные изменения, которые не могли корректно отражаться в старой форме декларации.

Кроме того, показатели, связанные с применением инвестиционного вычета, нашли отражение в листе 02 и приложениях.

Обратите внимание при заполнении новой формы декларации по прибыли

- Ввели новые штрихкоды, а код ОКВЭД не надо отражать.

- Лист 01: если изменены полномочия ОП — в новом поле ставится код, а также ИНН и КПП такого подразделения.

- Лист 02:

- признак плательщика теперь отражается двумя цифрами. Появились новые коды, например 07 — для участников региональных инвестиционных проектов, 09 — для образовательных организаций, 10 — для медицинских организаций или 11 — если занимаются обоими видами деятельности, 14 — для региональных операторов по обращению с ТКО и иные;

- по строке 171 — реквизиты закона субъекта РФ, которым установлены пониженные ставки налога в части, зачисляемой в региональный бюджет, показываются в следующем порядке:

по 4 знако-места отведено на номер, пункт и подпункт статьи закона региона и далее — 15 знако-мест для номера закона. Например, если налоговая льгота установлена подпунктом 15.1 пункта 3 статьи 2 закона субъекта Российской Федерации № 285/2019-ОЗ, то по строке с кодом 171 указывается:

0 0 0 2 / 0 0 0 3 / 1 5. 1 /

0 0 0 0 2 8 5 / 2 0 1 9 — 0 3 - новые строки 268 и 269: показываются суммы, на которые уменьшаются авансовые платежи или налог из-за применения инвестиционного вычета.

- Приложение №1 к листу 02: новые строки 200–220 для отражения налоговой базы по доходам от участия в инвестиционном товариществе.

- Лист 03: в раздел А добавлена новая строка 041 — предназначена для отражения дивидендов, начисленных иностранным компаниям, если фактическими получателями дохода являются российские организации, в разделе Б появился новый код 3 для доходов, облагаемых по налоговой ставке в соответствии с пп. 1 п. 4 ст. 284 НК РФ (в части облигаций).

- Лист 08, который интересен КИК и КГН, также имеет незначительные изменения.

Зарплатные отчеты для ИП: когда сдаются и что в них входит

Индивидуальный предприниматель может затеять бизнес и самостоятельно вести все дела. Однако часто случается, что человек в одиночку перестает справляться с работой и ему приходится нанимать людей по трудовым договорам или договорам гражданско-правового характера. В этом случае ИП начинает выступать в роли работодателя, что связано с выплатой заработной платы, расчетом и удержанием НДФЛ, начислением страховых взносов со всех выплат, произведенных в пользу наемных работников. В подобных ситуациях состав отчетности ИП на ОСН значительно расширяется. Что она в себя включает, расскажем далее.

Отчеты в налоговую инспекцию

Отчетность, предназначенная для сдачи ИП-работодателем в налоговые органы, будет состоять:

Из расчета 6-НДФЛ, введенного в оборот приказом ФНС России от 15.10.2020 № ЕД-7-11/753@. Он содержит общие сведения о начисленных работникам доходах и суммах НДФЛ, рассчитанных и удержанных с таких доходов. Отчетными периодами являются: 1 квартал, полугодие, 9 месяцев и год. Оформить и сдать расчет за первые три перечисленных периода нужно до последнего числа месяца, следующего за отчетным периодом. Годовой должен сдаваться до 1 марта следующего года, квартальные — не позднее последнего дня месяца, следующего за соответствующим периодом.

ВНИМАНИЕ! До конца 2020 года совместно с 6-НДФл ИП должен был сдавать справки 2-НДФЛ. Но с 2021 года они отменены

Сведения из справок с 1-го квартала включаются в 6-НДФЛ. Подробности см. здесь.

Единого расчета по страховым взносам, утвержденного приказом ФНС от 18.09.2019 № ММВ-7-11/470@ в редакции приказа ФНС России от 15.10.2020 № ЕД-7-11/751@. Отчет содержит информацию о выплатах в пользу работников и рассчитанных взносах на ОПС, ОМС, ВНиМ. Он очень объемный и состоит из титульного листа, трех разделов, десяти приложений к разделу 1 и одного приложения к разделу 2. Но сдавать необходимо только те части, в которые вносятся данные. Расчет сдается по итогам 1 квартала, полугодия, 9 месяцев и года. Последний срок подачи — 30-е число месяца, следующего за отчетным периодом.

Отчетность в Пенсионный фонд

Основные отчеты, которые ждет Пенсионный фонд от работодателей, и ИП в том числе, это:

- Ежемесячная СЗВ-М— направляется в ПФР по окончании каждого месяца до 15-го числа следующего. Бланк этого отчета утвержден постановлением Правления ПФР от 01.02.2016 № 83п. Он содержит информацию о лицах, с которыми у работодателя были заключены договоры (трудовые и гражданско-правовые). Здесь приводятся Ф.И.О., СНИЛС, ИНН по каждому работнику.

- Ежегодная СЗВ-СТАЖ совместно с формой ОДВ-1 — сдается по окончании года до 1 марта следующего. За 2020 год нужно отчитаться по форме, утвержденной постановлением Правления ПФР от 06.12.2018 № 507п. Отчет предназначен для представления сведений о стаже застрахованных лиц. Он также должен быть сдан предпринимателем при выходе его работников на пенсию.

- С 2020 года — форма СЗВ-ТД (утв. постановлением Правления ПФР от 25.12.2019 № 730п). Подробнее о ней читайте здесь.

Помимо перечисленных существуют еще такие отчеты, как СЗВ-КОРР, СЗВ-ИСХ, ДСВ-3 и СЗВ-К, которые подаются при обнаружении ошибок или при представлении дополнительных сведений.

Отчет в Фонд соцстрахования

Вся отчетность, которую надлежит передать в Фонд соцстраха предпринимателям, использующим наемный труд, состоит из одной-единственной формы 4-ФСС по страховым взносам от несчастных случаев на производстве и профзаболеваний. Бланк указанного отчета был закреплен приказом ФСС РФ от 26.09.2016 № 381 и отредактирован приказом от 07.06.2017 № 275.

ВАЖНО! С отчетности за квартал 2021 года ожидаются поправки в форму 4-ФСС в связи с переходом всех регионов на прямые выплаты. и указаний по ее заполнению можно посмотреть на Федеральном портале проектов НПА. А разъяснения наших экспертов здесь

Форма включает титульник и 6 таблиц, но обязательно нужно сдавать лишь титульный лист и таблицы 1, 2, 5. В них содержатся сведения:

- о выплатах, образующих базу для начисления взносов НС и ПЗ;

- выплатах, с которых взносы не начисляются;

- тарифах взносов, присваиваемых Фондом соцстрахования на основании видов деятельности, включенных в выписку из ЕГРИП;

- величине исчисленных взносов;

- прохождении работниками предпринимателя медосмотров и проведении у ИП специальной оценки условий труда.

Таблицы 1.1, 3 и 4 оформляются и сдаются лишь при наличии данных.

Представляется отчет по итогам отчетных периодов: 1 квартала, полугодия, 9 месяцев, года. Сроки для сдачи отчета зависят от формы представления. Если отчет сдается на бумаге, то отчитаться надо до 20-го числа месяца, следующего за отчетным периодом; если отчет передается электронным способом — то до 25-го числа.

Сроки составления отчетности

В зависимости от разновидности налоговых платежей устанавливается период, в который они должны быть выплачены (месяц, квартал, год). Так же могут устанавливаться сроки уплаты авансовых расчетов.

Принцип определения налогового периода

- Периодичность и порядок начисления налоговых платежей регламентируется Налоговым кодексом РФ.

- С момента регистрации юридического лица, в какое бы время оно не состоялось, считается началом налогового периода и длится до окончания календарного года. Исключением являются организации, зарегистрированные во время с 1 по 31 декабря, для них отчетным периодом становится окончание следующего календарного года.

- При процедурах ликвидации и/или реорганизации до окончания календарного года, последней датой периода, считается день, когда вышеуказанная процедура вступает в силу. Исключением являются случаи добавления или выделения из состава организации одного или нескольких юридических лиц. Так же данные правила не распространяются на предприятия, для которых расчетным периодом считается месяц или квартал. В случае реорганизации или ликвидации, период устанавливается налоговым органом.

Любая форма отчетных документов должна быть подана в формах, установленных НК РФ. Она должна быть полной и достоверной, но без лишней детализации, то есть подаваемой в сжатой форме.

Базовые сведения ↑

Налоговой декларацией именуется заявление от налогоплательщика, предоставленное в письменной форме о данных, связанных с начислением и выплатой налоговых сборов.

Формы для составления налоговых деклараций и порядок их представления разрабатывает и ратифицирует МинФин РФ, при условии, что формы не утверждены налоговым законодательством.

Предоставлять налоговые декларации надлежит в учрежденные сроки. При этом обязанностью налогоплательщика считается своевременная подача отчетности независимо от результатов расчета налоговых сумм за налоговый период.

То есть подавать отчетность нужно даже при отсутствии налогооблагаемой базы. Законодательством для каждого налога предусмотрен налоговый период.

Включаться в состав основной налоговой отчетности могут и другие сведения, помимо деклараций и расчетов авансовых платежей, но.

При не предоставлении налоговой отчетности в положенный срок предусматривается ответственность. Налогоплательщик штрафуется, причем сумма штрафа зависит от периода задержки.

Что это такое

Под налоговой отчетностью понимается совокупность налоговых деклараций. Каждая налоговая декларация составляется согласно определенной форме.

В ней наличествуют данные о доходах и расходах, размер налогооблагаемой базы и иная информация, позволяющая исчислить определенный налог.

Для каждого налога предусмотрен отдельный вид налоговой декларации. Для каждого отдельного налога устанавливается налоговый период.

В любой декларации отмечается период, налоговый или отчетный, за который подается отчетность. К отчетности в налоговые органы причисляются:

- декларации, подаваемые по завершении налогового периода;

- расчеты авансовых платежей по налогам, представляемым по итогам отчетного периода;

- сведения о средней численности работников за прошедший год;

- иные документы, касающиеся начисления у уплаты налоговых сборов.

В какие сроки нужно подать

Для каждой формы налогового отчета определен срок подачи в налоговые органы. Нарушение сроков чревато для штрафными санкциями.

Организации на ОСНО должны сдать в 2020 году:

| Декларацию по НДС | До двадцать пятого числа месяца по истечении отчетного квартала |

| Декларацию по налогу на прибыль | До двадцать восьмого числа месяца, следующего за отчетным кварталом |

| Сведения о численности работников | До двадцатого января текущего года |

| Декларацию по налогу на имущество | До тридцатого марта текущего года за предыдущий год, при этом по итогам отчетных кварталов нужно подавать налоговые расчеты (в 2020 году — до 4.05, 1.08, 31.10) |

| Декларации по транспортному и земельному налогам | Срок устанавливается территориальными органами, уплата должна быть осуществлена не позже первого февраля за предыдущий год |

| 2-НДФЛ | До первого апреля |

| 6-НДФЛ | Ежеквартально (в 2020 году — до 4.05, 1.08, 31.10, 1.04) |

Организации на УСН в аналогичные сроки сдают в 2020 году:

- декларацию по налогу на прибыль;

- декларации на имущество, по транспортному и земельному налогу (при наличии соответствующих объектов);

- сведения о численности работников;

- 2-НДФЛ, 3-НДФЛ;

- декларацию по УСН — до тридцать первого марта текущего года. При этом предполагаются авансовые платежи по итогам квартала (в 2020 году — до 25.04, 25.07, 25.10).

В вышеуказанные сроки организации на ЕНВД в 2020 году сдают в налоговую:

- декларацию по налогу на имущество;

- декларацию по налогу на прибыль;

- сведения о количестве работников;

- 2-НДФЛ, 3-НДФЛ;

- декларацию по ЕНВД — ежеквартально до двадцатого числа месяца по истечении квартала.

В целом ИП подают в налоговую такие декларации как:

- УСН;

- ЕНВД;

- ЕСХН;

- НДФЛ;

- НДС;

- сведения о количестве работников

Нужно учитывать, что для некоторых видов отчетов срок подачи может меняться в зависимости от наличия выходных и праздничных дней в периоде, предусмотренном для сдачи.

В 2020 году сроки представления налоговых отчетов выглядят так:

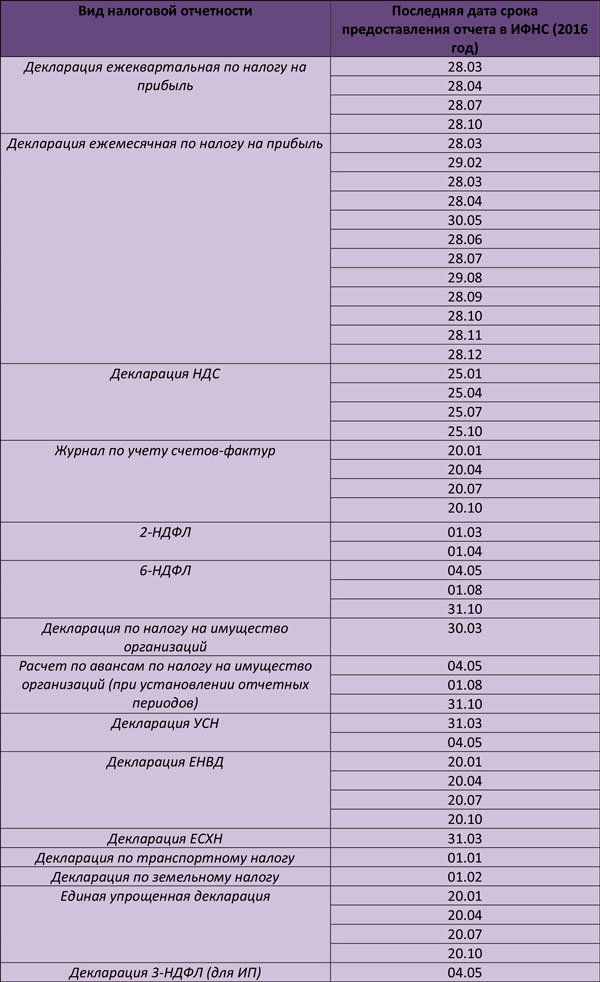

Таблица: сроки сдачи отчетности

Правовое регулирование

Ст.80 п.2 НК гласит, что налоговый орган не может отказывать в приеме надлежаще оформленной декларации и по просьбе налогоплательщика обязан поставить на копии подаваемого отчета пометку о дате его принятия.

Также в ст.80 говорится, что отчетность в налоговую инспекцию может предоставляться при личном обращении, через законного представителя либо почтовой отправкой.

В противном случае поданные бумажные отчеты будут приняты, но отчетность будет признана не предоставленной.

Российским законодательством предусмотрена необходимость подачи налоговой отчетности для любых субъектов предпринимательской деятельности.

Ст.80 (п.1 абз.2, п.2) устанавливает, что не требуется подавать налоговую отчетность по тем налогам, по которым субъект не является налогоплательщиком.

Утвержденные формы бухгалтерской и налоговой отчетности

Согласно приказу Минфинансов РФ утверждены следующие формы отчетности бухгалтерского типа:

- бухгалтерский баланс;

- отчет о доходах и убытках;

- отчет касательно изменений капитала;

- отчет о движении денежных сумм;

- отчет, отражающий целевое применение полученных денежных средств.

Кроме этих пяти форм, нередко используется утвержденное приложение к первой форме, содержащее, в частности, сведения об объектах интеллектуальной собственности предприятия, траты на освоение ресурсов окружающей среды, данные о помощи со стороны государства.

Формы предоставляемых налоговых деклараций утверждаются Министерством финансов РФ (при условии. что они не узаконены налоговым законодательством). Для каждого отдельного налога устанавливается свой налоговый период.

К формам налоговой отчетности при общей системе налогообложения для индивидуальных предпринимателей относятся:

- данные касательно среднесписочной численности сотрудников компании за период отчета;

- декларации по налогам за отчетный период (НДС., налог на прибыль);

- расчеты авансовых платежей по налогам;

- отчетность во внебюджетные фонды;

- иные сведения, имеющие значение для исчисления налогов.

Если предприниматель работает по упрощенной системе налогообложения, то все декларации заменяются одной – по налогу при УСН.

Так как различные предприятия развивают самую разнообразную деятельность, существуют также официальные бланки, к примеру, для деклараций по налогу сельскохозяйственного типа, использованию лесов и водных ресурсов, прибыли от иностранных фирм и в результате работы за пределами страны.

Отчётность ИП за работников

Если у предпринимателей есть штат наёмных сотрудников, то за них необходимо отчитываться в налоговую инспекцию и в фонды: пенсионный и социального страхования.

Налоговикам следует предоставить информацию:

- о числе трудящихся — список подаётся раз в 12 месяцев;

- справки НДФЛ № 2 и № 6 — по одной на каждого работника. Форма 2 предоставляется ежегодно, а 6-я — раз в квартал;

- свидетельства оплаты страховых взносов, которые следует подавать в течение 30 суток после каждого квартала.

В пенсионный фонд следует подавать:

- информацию о страховом стаже — один раз в год;

- отчёт СЗВ-М — ежемесячные данные о каждом трудящемся.

Отчитываться перед фондом социального страхования необходимо раз в квартал в бумажном либо в электронном виде.