Доходность офз для населения

Содержание:

- Как выбрать бумагу для покупки

- Преимущества ОФЗ по сравнению с банковскими вкладами

- Доходность

- Сберегательный государственный займ

- Вводные условия

- Топ-10 самых доходных

- Понятие и виды

- Условия покупки ОФЗ-н

- Доходность ОФЗ

- Способ второй: ОФЗ через брокера

- Что такое ОФЗ для физических лиц в 2019 году

- Налогообложение ОФЗ

- От чего зависит реальный доход от ОФЗ

- Как и где можно купить бумаги

- ОФЗ

- В заключение

Как выбрать бумагу для покупки

Основные критерии выбора при покупке:

- доходность;

- надежность, кредитоспособность эмитента;

- ликвидность, объемы сделок по бумаге.

Соотношение критериев выбора зависит от целей инвестирования и инвестиционной стратегии.

Активное управление и умеренная стратегия с целью создать сбалансированный портфель. Не вдаваясь в нюансы таких стратегий, отмечу, что для повышения доходности в такой портфель включаются и компании 3-го эшелона. Перед покупкой необходим анализ кредитоспособности эмитентов.

Агрессивная спекулятивная стратегия с целью получения максимальной доходности от разницы котировок. Для ее реализации необходимо анализировать и находить недооцененные, в основном «мусорные», облигации с потенциалом роста.

Когда лучше покупать облигации: до или после выплаты купона

Купонный доход – объект налогообложения в отчетном периоде. Поэтому выгоднее покупка после выплаты купона. Тогда доход получит предыдущий владелец, а цена снизится на сопоставимую сумму. То есть вместо купонного дохода мы получим дополнительный текущий доход (разницу котировок). А по нему объект налогообложения возникнет только в отчетный период продажи бумаги.

Преимущества ОФЗ по сравнению с банковскими вкладами

Государственные облигации – отличная альтернатива банковским вкладам. Оба вида вложений предусматривают конкретный срок возврата средств и фиксированную доходность. За сохранность депозитов «отвечает» Агентство по страхованию вкладов, а гарантом выплаты средств по ОФЗ является государство.

По сравнению с банковскими депозитами ценные бумаги Правительства РФ имеют много преимуществ:

- Повышенная доходность. Средняя ставка по ОФЗ в 2021 году на несколько пунктов превышает аналогичные показатели по банковским вкладам.

- Высокая степень надежности. Благодаря участию государства этот вид активов попадает в категорию безрисковых инструментов.

- Низкий порог входа. Доступ к ценным бумагам имеют даже мелкие инвесторы, а размер дохода при этом остается неизменным. Купить одну облигацию можно по цене 1000 рублей.

- Потенциально высокая ликвидность. При необходимости ОФЗ можно всегда реализовать, поскольку они в цене.

Важный момент: в отличие от банковских операций, вложение капитала в государственные долговые бумаги не «привязывает» клиента к сроку инвестирования, и получить прибыль можно даже при досрочном снятии средств.

- Налоговые льготы. Инвесторам не нужно уплачивать НДФЛ с купонного дохода. Собственники ИИС также вправе ежегодно пользоваться налоговыми вычетами.

- Фиксированный уровень доходности. Облигации федерального займа эмитируются на длительный срок, и уровень прибыли остается неизменным в течение всего периода инвестирования.

Доходность

Большинство вопросов касается потенциальной доходности народных облигаций 2021 года. В сравнении с предложениями банков, государственные облигации имеют определенные преимущества. Политика Минфина направлена на мотивацию граждан к долговременному размещению средств, из-за чего процентная ставка увеличивается постепенно. Например, для пакета ОФЗ, купленного в момент первого выпуска, купонная (процентная) прибыль составит:

- На ноябрь 2021 года – 7,5%;

- На май 2021 года – 8%;

- На октябрь 2021 года – 8,5%;

- На май 2021 года – 9%;

- На октябрь 2021 года – 10%;

- На 29 апреля 2021 года – 10.5%.

В среднем за год прибыль народных облигаций составит около 9%, однако из этой суммы придется вычесть стоимость банковских услуг. Досрочный выкуп ОФЗ 2017 года предполагает аналогичную комиссию. Наибольшую выгоду получат владельцы облигаций, купившие их на 300 тыс. рублей и не вносившие изменений вплоть до окончания срока действия в апреле 2020 года. Необходимо учитывать традиционные риски в виде инфляции, валютных скачков, форс-мажорных обстоятельств.

Сберегательный государственный займ

Для привлечения частных вложений с расчетом на население страны государство выпускает облигации государственного инвестиционного сберегательного займа.

Данный тип долговых обязательств предполагает получение прибыли от процентных начислений и разницы их цены при покупке и погашении. Период погашения таких облигаций составляет срок от 3 до 5 лет.

Выпуск ценных долговых бумаг инициирован Министерством Финансов. В оборот они поступают по следующей схеме:

- посредник для их реализации населению выбирается на специальном аукционе;

- заключаются договора купли-продажи.

Правом на покупку данных облигаций располагают как юридические, так и физические лица независимо от государственной принадлежности. Ценные бумаги этого типа можно приобрести в отделении Сбербанка.

К несомненным достоинствам облигаций государственного сберегательного займа относят:

- Минимальный риск при инвестировании.

- Высокий (до 8%) уровень дохода.

- Увеличение дохода при долгосрочных вложениях.

- После одного года владения есть право досрочного погашения без потери выплаченного дохода.

- Низкий порог входа (от 30 000 рублей).

- Право передачи по наследству.

- Возможность получения прибыли при погашении при условии роста номинальной стоимости облигации.

К недостаткам данного типа государственных долговых обязательств относят отсутствие права на свободную покупку и продажу данных облигаций без привлечения сторонних платежных агентов.

ОФЗ для населения привлекательны по причине простоты их приобретения и достаточно высокой доходности. Покупка этих ценных бумаг не требует навыков брокера и постоянного мониторинга биржевых котировок. Приобретение доступно любому жителю страны и не потребует особых экономических знаний и много времени.

Выпуск данных долговых обязательств, помимо привлечения дополнительных финансов в бюджет, призван повысить уровень экономической грамотности населения и привлечь новых потенциальных инвесторов.

Наряду с простотой приобретения, эксперты отмечают достаточно высокий уровень прибыли и минимальный риск потери своих средств в случае неблагоприятных событий с экономической точки зрения.

The following two tabs change content below.

Александр Малыгин

В 2015 году окончил факультет «Финансы и кредит» в НОУ ВПО «Институт Бизнеса и права» по специальности экономист. В настоящее время являюсь онлайн-консультантом на сайте cabinet-bank.ru и с радостью готов Вас проконсультировать. (Страница автора)

Последние записи автора — Александр Малыгин

- Личный кабинет Абсолют Страхование: как регистрироваться, авторизоваться в ЛК и пользоваться сервисом — 07.03.2021

- Личный кабинет Автодок: алгоритм регистрации, основные разделы сайта — 07.03.2021

- Личный кабинет «Алёнка»: регистрация аккаунта, использование бонусов — 06.03.2021

Вводные условия

Чтобы собрать хороший долговой портфель нам необходимо знать некоторые данные о облигациях, а именно:

- Тип купона облигации: переменный, где купон меняется относительно ставки RUONIA, фиксированный, где купон может изменяться но заранее известно как и самый популярный постоянный купон, ставка которого не изменяется вообще никак

- Доходность облигации по рыночной цене на момент покупки (не путать с доходностью от номинала)

- Срок погашения облигации и амортизацию долга (то есть частичный возврат средств)

- Дюрацию, которая покажет время за которое мы отобьем вложения в облигацию

- Доходность облигации на время погашения

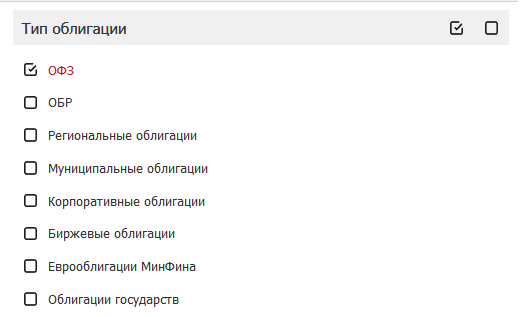

Эти данные мы можем посмотреть на сайте Московской биржи в разделе долгового рынка. На сайте Мосбиржи нужно поставить галочку в разделе ОФЗ и получим полный список ОФЗ в обращении на данный момент.

Вводные условия будут таковы: у нас есть 500 тысяч рублей, которые понадобятся нам через 3 года (например для покупки автомобиля), оставлять деньги в банке мы не желаем из-за низкой доходности депозита, пополнять эту инвестицию не планируем. Также будем считать что ЦБ РФ не будет изменять ставку рефинансирования.

Цель: получить максимальную доходность за 3 года с минимальными рисками.

Вариант решения: выбор самой доходной облигации ОФЗ со сроком погашения 3 года или более и не облагаемой НДФЛ, все купоны будем реинвестировать.

Рассмотрим решение задачи.

Топ-10 самых доходных

Покупка этих бумаг демонстрирует наибольшую доходность. Облигации находятся в обращении, по ним проходят сделки, компании не в дефолте.

| Выпуск | Дата погашения | Доходность к погашению, % год. | В обращении, млн RUB |

| Открытие Холдинг-3-об | 17.09.2027 | 578 437,10 | 7000 |

| ФК Меркурий-1-об | 28.11.2019 | 4 472,30 | 380 |

| СЖИ-1-боб | 14.12.2021 | 750,82 | 11000 |

| Открытие Холдинг-2-боб | 20.04.2028 | 612,30 | 7000 |

| Росбанк-1-25-боб | 28.07.2025 | 394,44 | 6000 |

| Финанс-менеджмент-1-об | 24.06.2020 | 242,15 | 500 |

| Открытие Холдинг-БО-П01 | 26.05.2032 | 235,95 | 35000 |

| Главная дорога-6-об | 22.11.2028 | 195,45 | 8172,92 |

| Ашинский метзавод-1-боб | 17.06.2024 | 170,92 | 1000 |

| ДелоПортс-1-об | 14.11.2025 | 125,11 | 3000 |

Понятие и виды

Напомню, что облигация – это долговая ценная бумага, которая фиксирует долг компании (организации), ее выпустившей, перед покупателем. Эмитентами могут быть коммерческие предприятия из всех сфер экономики, банки, региональные правительства и даже государство. Именно последнее в лице Минфина и выпускает ОФЗ.

Почему гособлигации считаются низкорискованным инструментом? Потому что вариант неполучения инвестором вложенных денег и купонов может быть только в случае дефолта эмитента, т. е. государства. Конечно, и такое может случиться, но это крайняя мера для любой страны. Сегодня экономика в России стоит намного крепче на ногах, чем в конце прошлого века.

У любого долгосрочного инвестора в портфеле есть ОФЗ. В первую очередь в качестве защитного механизма от качелей на фондовом рынке, когда котировки акций могут сильно упасть. Какую долю от общего капитала они должны составлять, каждый для себя определяет самостоятельно. Но общая рекомендация – чем короче срок инвестирования, тем выше должна быть эта доля.

Из книги вы узнаете, как устроен мир прибыльного инвестирования Скачать книгу

Например, вы копите на пенсию. Когда до нее 15 – 20 лет, то вы смело можете рисковать и вкладывать деньги в акции, корпоративные облигации. Еще есть время отыграться. Но когда остается всего 5 – 10 лет, вы не можете рисковать деньгами. В этом случае лучше увеличить долю низкорискованных активов в портфеле, например, с помощью ОФЗ.

На рынке сейчас обращаются следующие виды гособлигаций.

С постоянным купонным доходом (ПД) – самый распространенный вид на Московской бирже

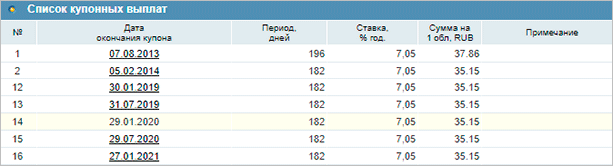

Вы заранее знаете, какой купон вам выплатят. Например, ОФЗ-26212-ПД. По ней вы будете получать каждые полгода 35,15 руб. по ставке 7,05 % годовых. И так до самого срока погашения, до 19 января 2028 года. Достоинством облигаций с постоянным купоном является их предсказуемость, инвестор заранее знает размер прибыли и доходность своих ценных бумаг. Можно так подобрать ценные бумаги в свой портфель, чтобы каждый месяц получать купоны. Вот вам и пассивный доход.

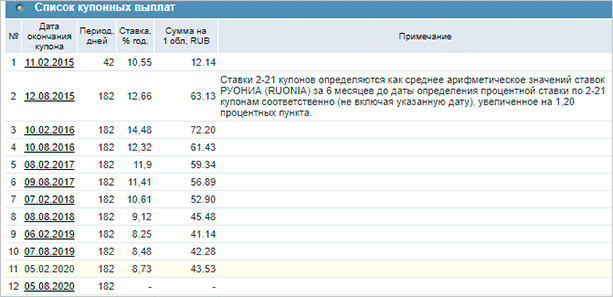

Размер купона меняется в зависимости от ставки RUONIA. Главный недостаток – невозможность рассчитать прибыль заранее. Преимущество – защита от резких колебаний (волатильности) ключевой ставки Центробанка. Этот процесс влияет на доходность ОФЗ.

Рассмотрим на примере ОФЗ-29006-ПК. Последний известный купон выплатят 5.02.2020 в размере 8,73 % годовых или 43,53 руб. Например, 10.02.2016 он был равен 14,48 % или 72,2 руб. Купоны определяются как средняя за 6 месяцев RUONIA + 1,2 %.

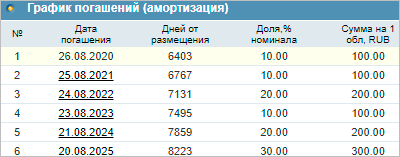

Инвестор не получает купонных выплат в течение срока обращения ценной бумаги. Минфин постепенно погашает номинал ОФЗ. Тоже все вполне предсказуемо. Например, по ОФЗ-46011-АД амортизация выглядит так:

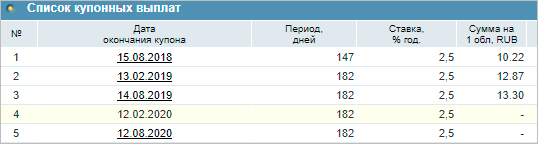

По облигации выплачивают небольшие купоны (2,5 %), но ежегодно увеличивают номинал на величину инфляции. На МосБирже по состоянию на декабрь 2019 года обращается всего два выпуска: ОФЗ-52001-ИН с погашением в августе 2023 года и ОФЗ-52002-ИН с погашением в феврале 2028 года. Вот так выглядят купонные выплаты:

Условия покупки ОФЗ-н

Покупка ОФЗ-н в банках осуществляется немного по иным принципам и на иных условиях, чем покупка классических ОФЗ или корпоративных бумаг на бирже. Это сделано для того, чтобы гражданам было проще купить народные облигации и при этом их риски были бы ограничены.

Как сообщается на сайте Минфина, основная цель заключается в том, чтобы повысить финансовую грамотность населения, взрастить культуру инвестиций среди граждан путем создания инструмента, который по своим параметрам и уровню риска находится МЕЖДУ банковским депозитом и ОФЗ с биржи.

Покупателям ОФЗ-н нужно помнить о следующих особенностях:

- Минимальная сумма для покупки бумаг начинается с 30 тыс. рублей

- Максимальная сумма для покупки ОФЗ-н ограничена 15 млн рублей

- У ОФЗ-н нет вторичного рынка, то есть купленные бумаги нельзя продать другому человеку или компании. Выкупает бумаги только банк-продавец

- ОФЗ-н нельзя использовать в качестве предмета залога. Нельзя их переводить в другой банк или депозитарий для учета

- В случае продажи ОФЗ-н в течение 12 месяцев после покупки происходит возврат средств без начисленных процентов. Если инвестор продержит бумаги дольше 12 месяцев, то получит свои деньги + проценты

- Сделки с ОФЗ-н облагаются комиссиями в пользу банка. При сумме покупки до 50 тыс. рублей – 1,5%. Если купить в диапазоне 50 тыс.-300 тыс. то размер комиссии составит 1%. Если объем будет выше, то 0,5%. Продажа бумаг облагается аналогичными комиссиями.

Доходность ОФЗ

При всем многообразии рыночных ОФЗ, главное, что определяет их доходность – это число дней до погашения.

Доходность ОФЗ, как и всех прочих облигаций, складывается из купонного дохода и дохода от разницы цены покупки и продажи (погашения). Чем выше у облигации установлен купонный доход, тем выше её цена на рынке. Но цена погашения фиксирована, поэтому, чем выше купонная доходность, тем ниже доход от погашения. В итоге, несмотря на то, что условия по разным ОФЗ могут сильно отличаться, бумаги с близкими сроками погашения очень мало отличаются по доходности. Здесь действует регулирующая рука рынка.

Конечно, случаются как временные взлеты, так и просадки цены. Например, когда на рынок выходит инвестор, покупающий или продающий сразу много бумаг, или появляется важная экономическая новость. Наиболее яркий пример такой просадки в ОФЗ мы наблюдали в конце 2018 года, когда иностранные инвесторы массово выходили из ОФЗ. Цена тогда упала, а доходность длинных ОФЗ достигала 9%. Используя подобные взлеты и просадки можно повысить свой доход. Впрочем, ОФЗ – плохо подходят для спекуляций. Это весьма консервативный инструмент и он относительно мало подвержен колебаниям цены.

На рисунке 3 изображена кривая доходности ОФЗ-ПД по данным Московской биржи от 17.05.2019 (источник).

Рисунок 3

Кривая сейчас близка к классической нормальной форме. В моменты финансового кризиса можно наблюдать «перевернутую» форму кривой, когда доходность коротких облигаций оказывается выше доходности длинных.

На рисунке дана эффективная доходность к погашению или YTM. Не будем здесь вдаваться в дебри теории расчета эффективной доходности. По сути, YTM – это процент по вкладу с ежегодной капитализацией, который дает такой же доход, что эта облигация.

Пример

Если вы купите облигацию со сроком погашения 5 лет, то эффективная доходность будет около 8% годовых. То есть, если вы, допустим, купили ОФЗ по номиналу (за 1000 рублей), то через пять лет у вас на руках окажется (по формуле сложного процента) 1000х(1+0,08)5 = 1469,33 руб. Отметим, что при расчете YTM принимается, что реинвестирование полученного дохода будет производиться по первоначальной ставке (8% в нашем случае). В реальности такого может и не быть. Поэтому этот метод является условным, но общепринятым для сравнения различных инвестиционных инструментов. Сколько у вас реально окажется денег через пять лет зависит от того, насколько удачно вы сможете реинвестировать полученный купонный доход. В этом ОФЗ полностью аналогичны вкладам с регулярной выплатой (не капитализацией) процентов.

Купонный доход далеко не всех видов облигаций определяется изначально при эмиссии. Так, купонный доход ОФЗ-ПК определяется ставкой межбанковского кредита RUONIA. У ОФЗ-ИН купонный доход задан, но в зависимости от индекса потребительских цен меняется номинал. Заранее предсказать доходность таких облигаций невозможно. Но даже для таких ОФЗ их доходность окажется приблизительно такой, как и у «классических» ОФЗ-ПД с фиксированным купонным доходом и близким сроком погашения, поскольку цена ОФЗ-ПК и ОФЗ-ИН определяется рынком на основании прогноза развития ситуации. Впрочем, и коллективный разум может ошибаться. Например, в 2016-2017 годах шел стабильный рост цены на ОФЗ-ПД. А вот значения RUONIA, а стало быть, и купонного дохода ОФЗ-ПК, стабильно снижались. И, определяя цену на эти облигации, рынок закладывался на то, что и дальше всё будет также. Но в 2018 году, из-за санкций и выхода иностранных инвесторов из ОФЗ, цены на ОФЗ стали падать, а RUONIA наоборот – расти. В итоге сейчас мы видим, что цены на ОФЗ-ПД оказались в 2017 году несколько завышенными, а на ОФЗ-ПК – заниженными.

Способ второй: ОФЗ через брокера

Читая обо всех комиссиях банка, невольно начинаешь думать, что всё это совсем не выгодно простому человеку. Выгода действительно сомнительная, но есть решение – офз можно купить без гигантстких комиссий, если воспользоваться компаниями, которые являются брокерами. И разобраться в этом не так сложно, как многие думают.

Понятие фондового рынка и торговля

Справка. Фондовый рынок (иначе называемый рынком ценных бумаг) — некое пространство для торговли ценными бумагами (акциями и облигациями) различных эмитентов.

Торговля на фондовом рынке происходит через биржи, и ею могут заниматься, как юридические лица, так и практически каждый желающий (физическое лицо), имеющий компьютерное устройство с выходом в интернет для совершения необходимых операций и отслеживания финансовых потоков.

Как простой человек может выйти на биржу?

Чтобы стать участником биржевых торгов, все, что для этого нужно:

- заключить с ним договор.

После этого инвестор может покупать и продавать ценные бумаги на бирже, пользуясь брокерскими услугами.

Справка. Брокер — это доверенное лицо клиента на фондовом рынке, хорошо знающее определённые его сегменты, умеющее прогнозировать действия эмитентов и других инвесторов. Кроме того, используя свои опыт и знания, этот специалист профессионально может помочь найти уникальные решения, удовлетворяющие финансовые нужды клиента, не разглашая конфиденциальной информации.

Хороший брокер – тот, с помощью которого можно принять правильное торговое решение и не потерять вложенные средства, а также быть в курсе главных новостей и тенденций, что, согласитесь, немаловажно для начинающего трейдера

Небольшой процент за операции

ФАКТ. Комиссии на брокерские операции настолько мизерны, что можно сказать их практически нет.

Цифры комиссии за брокерские услуги такие, что ими можно пренебречь, так как погоды они не сделают. Дело в том, что в этом случае между инвестором и его облигациями отсутствует агент в виде банка, который взимает львиную долю комиссии — 3%. Сюда же приплюсовывается ещё и процент брокерского счёта

При работе напрямую с брокером (внимание: это касается только ОФЗ, но не ОФЗ-н), остаётся только брокерский процент

Например, в БКС это выглядит так:

Если у вас вложено меньше 30000 рублей, то это 170 рублей за месячные услуги депозитария в месяц при совершении сделки в текущем месяце + 0,043% за саму сделку. Итого выходит 0,343% (в сравнении с 3% в случае с ОФЗ-н). Если же вы серьёзно относитесь к инвестициям и вложили больше 30000, комиссия так и останется 0,043%.

Покупать облигации выгодно можно только на фондовой бирже через официального брокера.

Как покупать?

ОФЗ можно приобрести только после открытия брокерского счёта. После открытия счета, брокеры предлагают разные способы на выбор:

- купить через мобильное приложение (сегодня оно есть уже почти у каждого брокера);

- настроить торговый терминал quik и купить через него;

- воспользоваться торговым терминалом webquik – это аналог quik, но работает прямо в браузере (ссылку и данные для входа предоставляет брокер);

- обратиться напрямую к брокеру, с которым заключён договор, и по телефону попросить его оформить покупку.

Таким образом, физические лица, получившие выход на биржу через брокера, могут купить любые облигации федерального займа с минимальными комиссиями. Но есть способы уменьшить их ещё больше, и даже заработать, получив специальный вычет.

ИИС и налоговый вычет

Преимуществом покупки ОФЗ можно считать дополнительную доходность в виде 13% по вычету индивидуального инвестиционного счёта (ИИС), а это при 400000 приносит до 21 % годовых. Как это сделать будет написано в отдельной статье.

Обратите внимание: ОФЗ-н (народные) нельзя покупать на ИИС

Облигации компаний

Доходность ОФЗ равная {year_ofzdohod} является эталоном «безрисковости». Справедливости ради стоит отметить, что возможна также покупка корпоративных облигаций, имеющих большую доходность, которая составляет от 6%, но может достигать и до 22% годовых. Примеры таких эмитентов можно найти на специальных сайтах, вот некоторые из таких долговых бумаг: Система АФК, РУСАЛ Братск, РусГидро и другие (цифры и эмитенты постоянно обновляются).

Что такое ОФЗ для физических лиц в 2019 году

Существует два вида облигаций федерального займа: те, которые обращаются на фондовой бирже и те, которые продаются в отделениях некоторых банков. Последние предназначены для физических лиц, которые не зарегистрированы в качестве инвесторов (трейдеров) у какого-либо брокера и не имеют, поэтому доступа на фондовый рынок. Такие ОФЗ – это облигации с купонным доходом, выпущенные в документарной форме.

Купонные облигации отличаются от обычных тем, что они имеют фиксированный уровень доходности к определенной дате, при этом, если доход по купону не использовался, его сумма увеличивает стоимость облигации. Средняя доходность составляет 8,5% годовых. Например, цена 1 бумаги составляет 1000 рублей, доход по купону за первое полугодие – 30 рублей. Соответственно цена одной облигации составляет 1030 рублей. Максимальная сумма инвестиций ограничена 15 миллионами рублей. Облигации могут быть переданы другому физлицу по наследству.

Посмотрите видео в тему:

Налогообложение ОФЗ

В России гособлигации облагаются подоходным налогом 13%. Налог рассчитывается только на разницу между закупочной стоимость и ценой продажи ОФЗ. Купонный доход налогом НДФЛ не облагается.

ОФЗ в 2019 году: изменения и ограничения

Минфин опубликовал законопроект, согласно которому планируется ввести следующие изменения в ОФЗ в 2019 году:

- Снижение процента комиссии (планируется отменить комиссию банков-агентов. Все расходы будут возмещаться за счет государства. Сегодня процент комиссии банков составляет 0,5-1,5%).

- Инвестор должен быть не только гражданином РФ, но и налоговым резидентом РФ.

- Снижение минимальной инвестируемой суммы до 10000 рублей.

- Увеличение точек продаж (к ВТб и Сбербанку добавятся Почтабанк и Промсвязьбанк).

- Предполагается, что ОФЗ-Н нового выпуска можно будет заложить под кредит. Напомним, что с бумагами старого формата такое было невозможно.

Связаны нововведения с тем, чтобы повысить привлекательность этого инвестинструмента для населения.

От чего зависит реальный доход от ОФЗ

Доходность облигаций в первую очередь зависит от таких факторов:

- Ставка рефинансирования ЦБ. Зависимость прямая: чем больше ставка, тем больше и купонный доход. В течение 2019 г. ставка неуклонно снижалась – с 7,75% на 01.01.2019 до 6,25% на 31.12.2019. Вслед за снижением ставки начали уменьшаться и купоны по облигациям. Но едва ли это станет каким-то серьезным трендом. Более того – долгосрочные облигации все еще дают по 8-9% и даже 12% годовых.

- Срок погашения. Тут тоже все достаточно просто: чем больше срок облигаций, тем выше ставка по ним. С другой стороны – возрастают и риски. Ведь если на 2-3 года прогнозировать сравнительно легко, то предсказать, что будет с экономикой через 5-10 лет уже труднее.

- Вид облигации. Здесь ситуация несколько сложнее. Чтобы понять, как рассчитать доход по ОФЗ, необходимо точно понимать, о каком виде облигаций мы говорим.

- Налоговый вычет. Если вы приобрели облигации на ИИС, можете получить вычет в размере 13% от внесенной суммы. Это вычет по типу А, гарантированный государством. Он подойдет вам, если у вас есть зарплата или другие доходы, облагаемые НДФЛ.

Виды облигаций по купонному доходу

Именно этот критерий больше всего влияет на то, как посчитать доходность ОФЗ. Сегодня на рынке обращается 5 основных видов облигаций:

- ОФЗ-ПД (с постоянным доходом). Имеют постоянный доход по купону, причем он известен заранее. Это самые популярные бумаги, которые приносят 6-7% и иногда 8-9% годовых.

- ОФЗ-ПК (с переменным купоном).Купон не известен заранее, утверждается каждые полгода в зависимости от индекса RUONIA, который практически совпадает со ставкой ЦБ. Поэтому доходность обычно в диапазоне 6-7%.

- ОФЗ-АД (с амортизацией долга). Выплаты по купону осуществляются как обычно (каждые полгода), а сам номинал тоже гасится частями (у других облигаций – в конце срока). Доходность по этим государственным ОФЗ тоже составляет в среднем 6-7% годовых.

- ОФЗ н (для населения): их можно приобрести только в банках – а на ИИС или брокерском счете купить нельзя. Поэтому особо останавливаться на них не буду: доходность тоже около 6-7%.

- ОФЗ-ИН (с индексируемым номиналом): их номинал регулярно пересчитывается в соответствии с индексом потребительских цен. Плюс вы получаете доход «сверху» в размере 2,5% годовых. Чтобы понять, как считать доходность этих ОФЗ, нужно просто отслеживать индекс цен.

Виды облигаций по сроку

По этому показателю ОФЗ условно разделяют в 3 группы:

- Краткосрочные (погашение через 2-3 года, максимум через 5 лет).

- Среднесрочные (погашение через 5-10 лет).

- Долгосрочные (погашение через 10 лет и более).

Как я уже говорил: чем дольше, тем выше доходность, поэтому самые доходные ОФЗ – долгосрочные. Но риски тоже возрастают. Поэтому рекомендую начинать все же с краткосрочных облигаций. Заглянуть за горизонт в 5-10 лет едва ли возможно. Собственно, Это и не нужно, потому что заработать можно и на краткосрочных ценных бумагах.

Как и где можно купить бумаги

Покупка облигаций возможна через брокера. Как обычно через личный кабинет, через мобильное приложение или через торговый терминал. Однако ОФЗ-н можно приобрести в отделениях крупнейших банков (что является одновременно и их минусом).

Также можно инвестировать в облигации через ETF и БПИФ-ы. Вот примеры:

- ITI Funds Russia-focused USD (RUSB)

- Сбербанк – Индекс МосБиржи российских ликвидных еврооблигаций (SBCB)

- ВТБ Российские корп. еврооблигации смарт бета (VTBU)

Мини-гид по БПИФ / ETF на Мосбирже. Что такое БПИФ/ETF? Как и где их купить? Как на них заработать? За какую валюту? Какой минимальный лот и комиссии? Какие налоги и как их декларировать? Можно ли получать вычеты? Какие бывают риски? И другие ответы на вопросы, которые Вы должны (!) знать, чтобы начать инвестировать!

Мини-гид по БПИФ / ETF на Мосбирже. Что такое БПИФ/ETF? Как и где их купить? Как на них заработать? За какую валюту? Какой минимальный лот и комиссии? Какие налоги и как их декларировать? Можно ли получать вычеты? Какие бывают риски? И другие ответы на вопросы, которые Вы должны (!) знать, чтобы начать инвестировать!

ОФЗ

Облигации федерального займа – это один из самых консервативных инструментов на фондовом рынке. Их покупка обуславливает для инвесторов возможность зафиксировать процентную ставку на долгий срок и получать свой гарантированный доход.

Сейчас, когда из-за опасений инвесторов и ожиданий повышения ставки Центробанка стоимость ОФЗ поползла вниз, можно получить хорошую доходность.

Я перечислил наиболее выгодные ОФЗ, способные давать доход намного выше банковского депозита, в таблице.

Параметры отбора:

- выпуск в обращении;

- вид купона – постоянный;

- амортизация – отсутствует;

- ОФЗ доступны для покупки физлицам;

- без оферты.

В итоге были найдены такие самые доходные ОФЗ 2020 года:

| Выпуск | Стоимость, в рублях | НКД, в рублях | Дата погашения | Купон | Эффективная доходность к погашению |

| Беларусь-04-об | 999,6 | 9,72 | 03.08.2022 | 8,65% | 9,33% |

| Беларусь-03-об | 995,5 | 9,72 | 03.08.2022 | 8,65% | 9,05% |

| ОФЗ-26230 | 967,6 | 33,75 | 16.03.2039 | 7,7% | 8,20% |

| ОФЗ-26225 | 937,6 | 22,05 | 10.05.2034 | 7,25% | 8,15% |

| ОФЗ-26221 | 977,2 | 33,75 | 23.03.2033 | 7,7% | 8,14% |

| ОФЗ-26228 | 981,3 | 30,6 | 10.04.2030 | 7,65% | 8,08% |

| ОФЗ-26218 | 1045,8 | 38,89 | 17.09.2031 | 8,5% | 8,04% |

| ОФЗ-26226 | 1009,6 | 33,32 | 07.10.2026 | 7,95% | 7,91% |

| ОФЗ-26219 | 1000,4 | 36,94 | 16.09.2026 | 7,75% | 7,89% |

| ОФЗ-26212 | 960,1 | 9,27 | 19.01.2028 | 7,05% | 7,89% |

| ОФЗ-26224 | 947,1 | 19,66 | 23.05.2029 | 6,9% | 7,86% |

| ОФЗ-26207 | 1030,1 | 7,59 | 03.02.2027 | 8,15% | 7,72% |

| ОФЗ-26229 | 981,4 | 23,11 | 12.11.2025 | 7,15% | 7,70% |

| ОФЗ-26227 | 995,7 | 11,15 | 17.07.2024 | 7,4% | 7,66% |

| ОФЗ-26222 | 984,7 | 28,4 | 16.10.2024 | 7,1% | 7,64% |

| ОФЗ-26223 | 966,8 | 2,32 | 28.02.2024 | 6,5% | 7,63% |

| ОФЗ-26232 | 916,5 | 17,09 | 06.10.2027 | 6% | 7,61% |

Примечания:

1) Эффективная доходность к погашению – это полный доход, который вы получите, если будете держать облигацию до погашения и при этом реинвестируете все купоны в этот же выпуск.

2) Номинал всех облигаций – 1000 рублей.

3) Периодичность выплаты купонов у всех облигаций – 2 раза в год.

Как видите, при выборе самых доходных ОФЗ стоит опираться не на значение купона, а учитывать эффективную доходность к погашению (естественно, если вы собираетесь держать ОФЗ до погашения и реинвестировать прибыль).

Также нужно учитывать срок погашения. Как правило, самыми доходными оказываются ОФЗ с максимально отдаленным сроком погашения. Чем ближе к погашению, тем менее доходными оказываются государственные бумаги.

В заключение

Покупка облигаций — это прекрасная альтернатива банковским вкладам. Почти по всем параметрам (безрисковая доходность, максимальная прибыль, ликвидность, широта выбора, минимальные вложения) долговые бумаги намного опережают банковские продукты.

Единственный минус — отсутствие страхования риска. Банковские вклады защищены АСВ на 1,4 млн. рублей. Средства инвесторов, вложенные в облигации, не застрахованы государством.

Однако, если выбирать «правильные» облигации, эмитентами которых являются государство или крупнейшие компании, то риск потери денег будет маловероятен.