Опцион на заключение договора: что это такое, основные виды, примеры

Содержание:

- Резюме

- Терминология

- Типы

- Опционы на фьючерсные контракты

- Торговля опционами и возможные состояния контрактов

- Опционная премия

- Стоимость услуги и опционная премия

- Нюансы при торговле опционами — что надо знать новичку

- Коды опционов

- Как зарабатывать на опционах

- Особенности

- Терминология

- Краткая история

- Страйк

- Могут ли новички заработать деньги на торговле опционами

- «Фантомные акции»: распределение акций, которые еще не выпущены

- Что такое опционный договор

- Стили опционов

- Отличия опциона на заключение договора от предварительного договора

- А) Предмет опциона на заключение договора

Резюме

Опционы Put и Call могут стать источником дохода любого трейдера. Внешняя сложность работы с этим инструментом – иллюзия. Как только поймете логику опционных контрактов, освоите терминологию и опробуете пару стратегий в действии, вы удивитесь, насколько простым может быть трейдинг.

При этом предостерегаю вас от легкомысленного подхода к торговле опционами. Халатное отношение к трейдингу может привести к финансовой катастрофе.

Для получения самой оперативной информации про новые статьи блога рекомендую подписаться на мой телеграм-канал. Это интересные новости, опросы и обзоры ситуации на финансовых рынках. На этом прощаюсь с вами. Всего хорошего и до скорой встречи!

Терминология

В опционной торговле используется ряд профессиональных терминов:

- Цена исполнения опциона (страйк) – цена, по которой покупатель имеет право купить/продать, а продавец обязан это сделать.

- Экспирация – это срок жизни или дата окончания опционного контракта. После этой даты он не подлежит исполнению.

- Холдер (держатель) – покупатель опциона. Райтер – продавец.

- Базовый актив – товар, ценные бумаги, валюта и прочие активы, которые покупают/продают в рамках опционного контракта.

Российский рынок тоже предлагает инвесторам поработать с этим рискованным и доходным инструментом. В частности, на Московской бирже представлены 308 контрактов. В основном, на акции крупных отечественных компаний, таких как Аэрофлот, Алроса, Северсталь, Газпром и пр. Есть на нефть, золото, пары валют.

Обратите внимание, что в названии встречается слово “маржируемый”. Оно присутствует во всех опционных контрактах, торгующихся на Московской бирже

Означает, что премия или гарантийный взнос не сразу перечисляется продавцу, а резервируется биржей.

Опционы, которыми торгуют на бирже, называют котируемыми.

Колл-опцион “в деньгах” означает, что цена актива выше, чем страйк по контракту.

Типы

- Европейские. Неудобны тем, что позволяют владельцу права покупки/продажи воспользоваться им только в срок экспирации. Это снижает пространство для маневра. Например, до срока экспирации цена БА меняется в выгодном направлении, но трейдер не может досрочно исполнить контракт. Он ждет до срока истечения, за это время график может уйти в убыточную сторону. К дате экспирации он может перейти в состояние «вне денег».

- Американские – гибче по сравнению с европейскими за счет того, что могут исполняться в любой день до истечения. Трейдер может реализовать свое право на продажу или покупку базового актива до экспирации. Это повышает шансы на успех, нет привязки к конкретной дате, контроль над сделкой сохраняется на протяжении всего срока ее службы.

Предположим, в конце мая покупается опцион Колл (базовый актив – фьючерсы на акции Аэрофлота). Выбран страйк 8000 руб, это значит, что для заработка нужно, чтобы при исполнении контракта цена находилась выше 8000 руб.

Дата исполнения установлена на 17 июня 2020г. Этот пример показан для Московской биржи, на ней торгуются американские опционы, поэтому трейдер может исполнить его до 17.06.20.

Если бы торговался европейский тип, то трейдеру пришлось бы ждать экспирации. По регламенту она происходит 17 июня 2020г. во время вечернего клиринга (18:45-19:05 МСК, обычно время ограничено 18:45-19:00 МСК, но в дни, когда происходит экспирация контрактов, временной диапазон увеличивается на 5 минут). К этому моменту Call опцион становится менее прибыльным – котировки акций Аэрофлота снизились в район 85 руб. за 1 бумагу.

Исполнение контракта все равно дает прибыль, но по сравнению с досрочным закрытием по более высокому курсу трейдер теряет больше половины потенциальной прибыли. Именно поэтому популярнееамериканский тип.

Что касается фиксации результата по сделке, то он может выполняться как открытием встречной позиции, так и непосредственно досрочным исполнением текущего контракта. Второй вариант применяется при отсутствии контрагента для заключения встречной сделки.

Опционы на фьючерсные контракты

Особый класс опционов, которые заключаются на существующие типы фьючерсов.

- пута (покупатель опциона на продажу) может стать продавцом по фьючерсному контракту со сроком его исполнения в том же месяце, что и срок исполнения опциона, а продавец опциона должен стать покупателем по этому фьючерсному контракту;

- колла (покупатель опциона на покупку) может стать покупателем по фьючерсному контракту со сроком его исполнения в том же месяце, что и срок исполнения опциона, а продавец опциона должен стать продавцом по этому фьючерсному контракту;

Стандартная схема опциона на фьючерсный контракт (на примере валютного):

- допускается два варианта исполнения опциона:

- выплата расхождения рыночного валютного курса и цены исполнения опциона;

- подписание фьючерсного договора на поставку 1000 фунт. с тем же сроком исполнения, что и опцион;

- уплата маржевых платежей покупателем и продавцом на рынке данного фьючерсного контракта;

- три месяца – стандартный срок исполнения;

- объем опционного договора – фьючерсный контракт на покупку 1000 фунт.;

- премия (цена опциона) – в руб. за 1 фунт;

- минимальное изменение цены (тик) – 1 руб.;

- минимальное изменение премии – 1000 руб. (1 руб. х 1000 фунт.).

Всё ещё сложно?

Наши эксперты помогут разобраться

Все услуги

Решение задач

от 1 дня / от 150 р.

Курсовая работа

от 5 дней / от 1800 р.

Реферат

от 1 дня / от 700 р.

Торговля опционами и возможные состояния контрактов

При торговле все сделки условно можно разделить на «открывающие» и те, которыми ликвидируются текущие позиции. Трейдеры чаще всего работают с американскими опционами и досрочно фиксируют результат при движении цены БА в благоприятном направлении.

| Вход в рынок | Ликвидация позиций | ||||

|---|---|---|---|---|---|

| Возникающие обязательства | Возникающие обязательства | ||||

| Покупатель | Продавец | Покупатель | Продавец | ||

| Call | Право приобретения БА | Обязанность продать БА | Call | Ликвидация обязательства продать БА | Ликвидация права покупки БА |

| Put | Право на продажу БА | Обязанность купить БА | Put | Ликвидация обязательства купить БА | Ликвидация права продажи БА |

В зависимости от положения цены относительно страйка, сделка может находиться в нескольких состояниях:

- В деньгах. Для Call контрактов цена исполнения должна быть выше страйка, для Put – ниже. Держателю права покупки (Колл) или продажи (Пут) БА выгоднее исполнить контракт.

- Вне денег. Для Колл контрактов цена БА ниже страйка, для Пут – выше, исполнять его невыгодно. При таком сценарии возникает убыток, но он не выходит за пределы премии.

- Около денег. Стоимость БА находится примерно в районе страйка и спрогнозировать, каким будет исход, невозможно.

- Глубоко в деньгах. Аналог первого пункта этого списка, но цена БА настолько далеко ушла от страйка в прибыльном направлении, что вероятность смены состояния контракта околонулевая. По тому же принципу выделяют вид «Глубоко вне денег».

Состояния контрактов

Теперь, исходя из этих условий, разберем примеры разных состояний опционных контрактов:

- Покупается контракт Колл на июньский фьючерс на акции Роснефти. Страйк – 36 000, пока график остается над этим ценовым уровнем он находится «в деньгах». Трейдер может держать его до экспирации или ликвидировать встречной сделкой до этой даты. К дате истечения сделка все еще прибыльная.

- Тот же актив (фьючерсы на бумаги Роснефти), но сделка более рисковая, заключается в начале июня со страйком 40 000. Риск не оправдался, цена ненадолго вышла в состояние «в деньгах» и последовавший обвал сделал исполнение контракта финансово невыгодным.

- Переходим к опционам Put, БА оставим тот же. Предположим, покупается Put со страйком 40 000, прогноз отрабатывает, и вскоре цена падает ниже этой отметки. Как только акции Роснефти начинают стоить менее 400 руб. за одну бумагу, сделка переходит в состояние «в деньгах»;

- Менее удачливый трейдер мог купить контракт Пут в конце мая со страйком 36 500. Прогноз не отработал, стоимость БА стала расти, но убыток в любом случае ограничен лишь премией. При экспирации цена так и не перешла в состояние «в деньгах», так что контракт остается неисполненным.

Не имеет значения, торгуются опционы на акции, драгоценные металлы, инструменты товарного рынка или прочие категории базовых активов. Развития событий всегда происходит по одному из указанных выше сценариев.

Опционная премия

Опционная премия – это компенсация финансового риска продавцу. Она покрывает его убыток в случае, если покупателю опциона невыгодно его исполнять.

Вот простой пример опционного договора: покупатель и продавец заключили опционный договор о возможности покупки покупателем у продавца 10 000 долларов по курсу 50 рублей в течение двух месяцев, начиная с настоящего момента. Предположим, что в течение этих двух месяцев курс доллара вырос и составил 70 рублей. Тогда покупателю опциона выгодно потребовать исполнения условия опционного договора и купить 10 000 долларов по низкому курсу. И соответственно, если курс упал до, например, 49 рублей, то исполнение опционного договора покупателю может оказаться невыгодным, и тут он может не воспользоваться своим правом и не купить это количество валюты у продавца опциона.

Стоимость услуги и опционная премия

Как нетрудно догадаться, участие нотариуса в процессе разделено на два этапа: подготовка оферты и её акцепт. Услуги по данной сделке также разделяются на два соответствующих этапа.

- На момент подготовки опционного соглашения размер тарифа зависит от наличия опционной премии (то есть вознаграждения за представление опционального права выкупа). Если премии нет, применяются стандартные фиксированные тарифы, если есть – в процентах от премии.

- На момент акцепта тарифицируется сумма сделки, то есть цена доли, предусмотренная договором.

С помощью такого механизма операции в долях обществ с ограниченной ответственностью проходят более гладко и быстро, чем в случае с классической куплей-продажей. Поэтому, если вы планируете сделку этого типа, обязательно подумайте об опционе, эта форма может быть оптимальной. За консультацией вы можете обратиться к нотариусу.

Нюансы при торговле опционами — что надо знать новичку

Перед началом торговли стоит ознакомиться с нюансами и терминами опционов.

Терминология опционов:

- Премия — цена за 1 опционный контракт. Она изменяется в зависимости от цены базового актива и срока экспирации. Чем ближе к дате погашения, тем меньше будет премия;

- Страйк (Strike price) — это цена исполнения. Обычно шаг составляет 2.5%. Например, 97.50, 100.00, 102.50, 105.00;

- Контракт — это количество единиц актива в одном опционе. Чаще всего в 1 лоте 100 единиц актива;

- Экспирация (Expiration Date) — это дата погашения опциона. В этот момент премия тех, кто удерживает его сгорит;

На сленге говорят:

- Опцион в деньгах — когда цена базового актива выше цены страйк для Call и наоборот, для Put (другими словами, держатель в плюсе);

- Опцион на деньгах — когда цена базового актива равна цене страйк;

- Опцион вне денег — когда цена базового актива ниже цены страйк для Call и наоборот, для Put;

Все опционы на Московской бирже:

- Поставочные (в день экспирации идёт поставка базового актива);

- Американские (поставляются в любой момент по запросу владельца);

- Маржируемые (в конце дня идёт перерасчёт гарантированного обеспечения ГО);

- На фьючерсные контракты. В качестве базового актива могут быть:

- Фондовые индексы;

- Валюта;

- Товары;

- Голубые фишки (фьючерсы на их акции);

Прибыль и убыток при торговле опционов происходит по принципу начисления/списания вариационной маржи. Расчёт (клиринг) происходит ежедневно в 19:00. Все операции совершаются через резервирование гарантийного обеспечения (ГО).

Фактически даётся кредитное плечо 1 к 7.

Маржинальная торговля — подробное описание;

Время торговой сессии опционов на Московской бирже с 10:00 до 23:50, также как и весь срочный рынок.

Из чего складывается стоимость опциона

Теория говорит, что у опциона есть внутренняя и временная стоимость:

Где:

- Внутренняя стоимость — это разность текущей цены базового актива и страйк-ценой. Не может быть отрицательной;

- Временная стоимость — это фактически плата за возможность поставить опцион в любой момент. Сильно зависит от волатильности и неопределённости цены базового актива. Чем выше неопределённость, тем дороже временная стоимость опциона;

Коды опционов

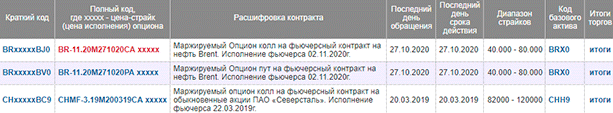

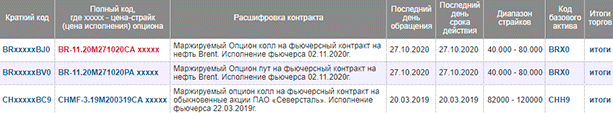

Все опционы, обращающиеся на секции ФОРТС, стандартизированы. Глядя на код опциона, можно получить ключевое представление о том, что за опцион перед нами. В таблице опционов код – это две крайние колонки.

Итак, как расшифровать код? Нам поможет эта шпаргалка.

Код базового актива (2 латинские буквы). Это условное обозначение базового актива, которое лежит в основе опциона. Наиболее популярные инструменты в работе спекулянтов:

- MX – индекс Мосбиржи;

- RI – индекс РТС;

- RS – индекс «голубых фишек»;

- VI – индекс волатильности;

- AF – Аэрофлот;

- GZ – Газпром;

- LK – Лукойл;

- ME – Московская биржа;

- NK – Новатэк;

- SP – Сбербанк (привилегированные акции);

- SR – Сбербанк (обыкновенные акции);

- TT – Татнефть;

- YN – Яндекс;

- BW – BMW;

- VW – Volkswagen;

- TC – Тинькофф;

- DB – Deutsche Bank;

- SM – Siemens;

- OX – 10-летние ОФЗ;

- О2 – 2-летние ОФЗ;

- RR – ставка RUONIA;

- BR – нефть марки Brent;

- GD – золото;

- PT – платина;

- SA – сахар-сырец;

- NI – никель;

- NG – природный газ.

Полный список всех обозначений можно найти здесь: https://www.moex.com/a214.

Цена страйк (переменное количество цифр). Это закрепленная цена базового актива на дату истечения опциона.

Тип расчетов (1 латинская буква). А – это американский опцион с уплатой премии в день экспирации. В – это американский маржируемый опцион, т.е. опцион, который может быть исполнен в любой день. На Мосбирже торгуются только маржируемые опционы.

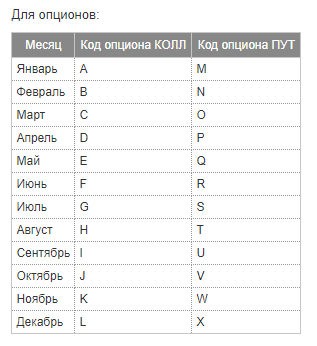

Месяц и тип опциона (1 латинская буква). Каждый месяц обозначается определенной буквой опциона. Сам опцион истекает, как правило, в первый четверг обозначенного месяца. Для опционов колл используются буквы от A до L, для путов – от M до X. На сайте Мосбиржи есть шпаргалка, объясняющая, какая буква за что отвечает.

Год исполнения (одна цифра). Здесь всё просто: 0 – 2020, 1 – 2021, 2 – 2022, 3 – 2023. Когда десятилетие истекает, всё повторяется.

Еще иногда в конце спецификации опциона находится буква W. Это означает, что перед вами – недельный опцион. Его срок жизни – 2 недели, и торгуется он только на индекс РТС.

Как зарабатывать на опционах

Существует несколько стратегий торговли опционов. Перечислю наиболее простые и подходящие для новичков. Но предупрежу сразу: чтобы правильно торговать опционами, необходимо пройти специализированное обучение, где вам объяснят все тактики и сложные моменты. Данная информация предоставлена исключительно в ознакомительных целях и не является призывом к действию.

Например, вы приобретаете опцион колл в расчете на удорожание базового актива, и когда базовый актив дорожает, то вы исполняете опцион, а базовый актив реализуете по рыночной цене. Допустим, вы купили опцион колл на акции Сбербанка за 200 рублей, дождались роста до 250 рублей, купили акции Сбера за 200 рублей и тут же продали их за 250.

Другой вариант, как торговать опционами – покупать защитные опционы пут. Здесь ситуация зеркальная: вы покупаете опцион в расчете на удешевление базового актива. Когда базовый актив дешевеет, то опцион дорожает, и вы продаете его, компенсируя свои потери. Эта стратегия работает одновременно с покупкой базового актива в лонг – доход по опциону компенсирует потери от снижения стоимости актива.

Стрэддл – это нелинейная стратегия, подобная «замку» на форексе. Она подразумевает покупку одновременно опционов пут и колл по одной цене страйк. Далее трейдер ожидает, пока цена фьючерса, лежащего в основе опциона, меняется на значение опционных премий по обоим типам опциона. Затем оба опциона продаются, а трейдер забирает полученную прибыль.

Еще один способ, как заработать на опционах – спекулировать непосредственно ими. Как и любой другой актив, опционы могут дорожать и дешеветь. Например, когда цена базового актива растет, то опцион колл тоже дорожает, а пут – дешевеет. Когда цена базового актива падает, то опцион колл дешевеет, а пут – дорожает. Словом, купив опцион дешевле, его можно продать дороже. И напротив, падающий опцион можно зашортить и заработать на падении.

Таким образом, опцион – это производный финансовый продукт, являющийся дальнейшим развитием фьючерсов. Опционы используют либо для хеджирования позиций в своем портфеле, либо в спекулятивных целях для извлечения прибыли. Существует множество стратегий торговли опционами, но я советую переходить к ним только после тщательного изучения темы и практики на демо-счете. Удачи, и да пребудут с вами деньги!

Особенности

Все дело в стоимости опциона. Она фиксируется в момент его покупки и остается неизменной до исполнения опциона. Поэтому риск покупателя опциона является фиксированным. А вот продавцы опционов рискуют очень сильно, но об этом позже.

Опционы – это срочные контракты, поэтому у каждого опционного контракта имеется последний день обращения, день экспирации. В этом плане опционы похожи на фьючерсы (что такое фьючерсы). Недельные, месячные, квартальные и годовые опционы помогают планировать коммерческую деятельность.

По моменту исполнения опционы бывают американского и европейского типа:

- американские опционы могут быть исполнены в любой момент;

- европейские опционы не могут быть исполнены до экспирации;

Держатель опциона имеет право:

- исполнить опцион, т.е. потребовать от продавца опциона поставить ценную бумагу или товар;

- продать опцион другому участнику;

- дождаться экспирации и получить остаток его стоимости.

Продавец опциона:

- обязан исполнить опцион по требованию держателя, т.е. поставить активы по оговоренной в опционе цене;

- имеет право передать опцион другому участнику, который примет на себя обязательства исполнения опциона по текущей цене;

- обязан обеспечить повышенное гарантийное обеспечение, т.к. несет риск неограниченного убытка.

Терминология

В опционной торговле используется ряд профессиональных терминов:

- Цена исполнения опциона (страйк) – цена, по которой покупатель имеет право купить/продать, а продавец обязан это сделать.

- Экспирация – это срок жизни или дата окончания опционного контракта. После этой даты он не подлежит исполнению.

- Холдер (держатель) – покупатель опциона. Райтер – продавец.

- Базовый актив – товар, ценные бумаги, валюта и прочие активы, которые покупают/продают в рамках опционного контракта.

Российский рынок тоже предлагает инвесторам поработать с этим рискованным и доходным инструментом. В частности, на Московской бирже представлены 308 контрактов. В основном, на акции крупных отечественных компаний, таких как Аэрофлот, Алроса, Северсталь, Газпром и пр. Есть на нефть, золото, пары валют.

Обратите внимание, что в названии встречается слово “маржируемый”. Оно присутствует во всех опционных контрактах, торгующихся на Московской бирже

Означает, что премия или гарантийный взнос не сразу перечисляется продавцу, а резервируется биржей.

Опционы, которыми торгуют на бирже, называют котируемыми.

Колл-опцион “в деньгах” означает, что цена актива выше, чем страйк по контракту.

Краткая история

Инструменты, ставшие прародителями современных опционов, появились многие сотни лет назад – с древних времён греки использовали контракты, позволявшие фиксировать будущую стоимость товара в настоящем. Однако в более привычном виде массовое обращение опционов приходится на 17-й век, когда голландские спекулянты начали применять их при торговле тюльпанами. Развитие производных финансовых инструментов протекало достаточно медленно до самого 20 века — пока в 1960-х сформировался внебиржевой рынок США, на котором обращались опционы на акции и товарные активы.

Однако настоящий рывок в распространении этого инструмента начался в 1973 году, с открытия Чикагской биржи опционов. К началу 1990-х годов на рынке присутствовало широкое разнообразие этих инструментов с различными базисными активами. Развитие торговли опционами в РФ началось в 2001 году с образования срочной секции на бирже РТС, позднее превратившейся в самый успешный в России рынок производных финансовых инструментов FORTS.

Рыночные опционы, т.е. обращающиеся на крупных мировых биржах, не следует путать с бинарными опционами, которые предлагает множество контор с сомнительной репутацией. В их случаях вы попадаете в финансовое казино с двумя кнопками: сделать ставку на рост или падение актива за небольшой промежуток времени. Например, будет ли график доллар-рубль выше или ниже текущего значения через 15 минут. Контрагент ставки — как правило сама контора. Прибыль тут может составлять 80%, однако потери все 100% — так что устроители игр бинарных опционов оказываются в прибыли.

Источники

- https://internetboss.ru/opciony-chto-eto-takoe/

- https://orderflowtrading.ru/torgovlya-na-birzhe/chto-takoe-opciony/

- https://alpari.com/ru/beginner/glossary/option/

- https://ru.ihodl.com/academy/options/vidy-opcionov-chast-1/

- https://InvestorIQ.ru/trejding/opcionnyj-kontrakt.html

- https://www.audit-it.ru/terms/agreements/optsion.html

- https://vsdelke.ru/finansy/opciony-chto-eto-takoe.html

- http://binaryoption.pro/zarabotok-na-binarnyh-opcionah/16-opcion-pokupatelya-prodavca-chto-eto-takoe.html

- https://investprofit.info/options/

Страйк

Оговоренная заранее цена исполнения опциона называется страйком. Иными словами, это та цена инвестиционного базового актива, на которую рассчитывают покупатели опциона. А продавцы опциона со своей стороны надеятся на то, что рыночные котировки не достигнут этого уровня.

Каждый из участников сделки способен сам определять тот уровень страйка, который его устроит. И именно от верного выбора цены исполнения опциона в итоге и будет зависеть, обернется ли заключенная сделка прибылью или убытком. Особенно эти рычаги управления механизмом опционного договора становятся актуальны при выборе определенного вида опциона. Давайте разберемся, почему.

Могут ли новички заработать деньги на торговле опционами

Само понятие «без денег» несколько условно, под ним понимаются новички со сравнительно малыми депозитами. С нулевым капиталом заработать невозможно ни на одном из рынков.

Финансовые требования к новичкам сравнительно небольшие. Депозита в 10-15 тыс. руб. с лихвой хватит для экспериментов в торговле.

Что касается дохода, то рекомендуем не рассматривать опционы как грааль. Этот инструмент действительно может давать высокую доходность в отдельных случаях, но лучше не рисковать и использовать консервативные стратегии. На стартовом этапе запомните основное правило – никогда не делайте «голых» продаж опционов. По таким позициям убыток не ограничен, можно не только потерять депозит, но и уйти в минус.

«Фантомные акции»: распределение акций, которые еще не выпущены

IPO в России – достаточно сложная процедура, которую стартапы могут проходить на протяжении достаточно длительного промежутка времени. Более того, еще до момента выпуска акций в свободное обращение, целесообразно определиться с тем, какой имеется спрос на ценные бумаги и сформировать предварительный пул инвесторов.

Поэтому распространенным ходом является оформление опционов, в которых прописывается условие совершения сделки – успешный первичный выпуск акций. В таком случае механизм работает следующим образом:

- Заинтересованные лица заключают с компанией, планирующей IPO, опционные договора, где фиксируют количество акций, которые они готовы приобрести, и цены, по которым будет проводиться покупка. К примеру, 1000 рублей за 1 акцию.

- Обязательным условием совершения сделки указывается проведение публичного размещения акций данного общества.

- Далее, как только размещение успешно проводится, условие совершения сделки считается наступившим, и владельцы опционных договоров могут завершить сделки и получить положенные ценные бумаги.

Что такое опционный договор

Прогрессивный правовой механизм закреплен статьей 429.3 ГК РФ. Юридическая конструкция позволяет зарезервировать право на совершение определенных действий в будущем. Опционным договором стороны подтверждают намерение сотрудничества. При этом сделка носит вероятностный характер. Участник, в пользу которого составлено соглашение, может воспользоваться либо отказаться от предоставленной возможности. Любое решение будет законным и не повлечет санкций.

Существенным условием опционного договора является срок. При подписании сделки стороны устанавливают период, в течение которого можно реализовать право. По его завершении обязательство прекращается. Предъявить претензии за пределами временного ограничения нельзя. О решающем значении срока неоднократно заявляли отечественные суды. Однозначная позиция, например, высказана московской окружной кассацией в июне 2018 года (спор № А41-60107/16).

Обратите внимание! Опционный договор далеко не всегда завершается фактическим исполнением. Обладатель права самостоятельно определяет целесообразность пользования зарезервированными возможностями

Приобретение полномочий по опционному договору оплачивается денежными средствами или иными ценностями. Вознаграждение признается доходом второй стороны и не подлежит возврату. Платность обеспечивает двусторонний характер гарантии. Отказываясь исполнять опционный договор, выгодоприобретатель теряет оплаченные суммы. Издержки утрачивают экономический смысл. Впрочем, п. 2 ст. 429.3 ГК РФ признает и безвозмездные соглашения. Нормой реализуется принцип диспозитивности гражданского законодательства.

При составлении опционного контракта разрешается делать привязку к каким-либо обстоятельствам. Их наступление приравнивается к предъявлению требования об исполнении. При таком подходе ссылаться на отсутствие однозначного волеизъявления контрагенты не могут.

Изначально опционные договоры использовались на товарных и фондовых биржах. Право на заключение сделок возникало при достижении котировками критических отметок. Договоры служили надежной защитой от неконтролируемых потерь. Проработка правового механизма парламентариями существенно расширила сферу применения. Теперь опционным соглашением от убытков страхуются сельхозпроизводители. Их заключают на случай падения спроса или резкого снижения закупочных цен. Заготовители и оптовые покупатели рассматривают сделку в качестве гарантии от непредвиденного скачка стоимости.

Исчерпывающего перечня опционных договоров закон не устанавливает. Статья 429.3 ГК РФ лишь предусматривает возможность классификации. К 2019 году соответствующих нормативных актов не издано.

Стили опционов

Важной характеристикой опционов является их стиль. Стиль может быть американским, европейским и азиатским.. Американский стиль – это опционный контракт, который может быть исполнен держателем в любой день до истечения срока

То есть, если погашение может быть произведено на протяжении всего времени до установленного дня, то опцион называют американским опционом.

Американский стиль – это опционный контракт, который может быть исполнен держателем в любой день до истечения срока. То есть, если погашение может быть произведено на протяжении всего времени до установленного дня, то опцион называют американским опционом.

Европейский стиль – опционный контракт, который может быть исполнен только по истечении срока. То есть, если исполнение условий договора может происходить в определенный установленный день, который оговорен в договоре, то такой опцион считается европейским.

Азиатский стиль – опцион, который исполняется по средневзвешенной цене за весь период действия опциона на протяжении всего времени с момента покупки.

Биржевые опционы чаще являются американскими, внебиржевые – европейскими и азиатскими.

Отличия опциона на заключение договора от предварительного договора

Опцион на заключение договора отчасти напоминает конструкцию предварительного договора, но вступает в противоречие с рядом его существенных признаков, которые мы рассмотрим в данном разделе. Очевидно, что противоречия эти настолько существенны, что опционный договор не может рассматриваться как разновидность предварительного договора <11>.

<11> Карапетов А.Г. Анализ некоторых вопросов заключения, исполнения и расторжения договоров в контексте реформы обязательственного права России // Вестник ВАС РФ. 2009. N 12. С. 33 — 36.

Предметом предварительного договора является обязательство заключить в будущем основной договор. Как писал Е. Годэмэ, «обязательство заключить договор есть само по себе законченное соглашение, предполагающее согласие и порождающее обязательство» <12>. «Таким образом, термин «предварительный» в данном случае не обозначает неокончательности выражения воли сторон… а только указывает на то, что за состоявшимся договором должен последовать другой, окончательный договор» <13>.

<12> Годэмэ Е. Общая теория обязательств. М., 1948. С. 276.<13> Новицкий И.Б., Лунц Л.А. Общее учение об обязательстве. М., 1950. С. 143 — 144.

В соответствии с п. 3 ст. 429 ГК РФ предварительный договор должен содержать условия, позволяющие установить предмет, а также другие существенные условия основного договора. Получается, что уже при заключении предварительного договора стороны должны согласовать все существенные условия, которые названы таковыми в силу закона, а также те, относительно которых по заявлению одной из сторон должно быть достигнуто соглашение.

Недостатком описанной в ГК РФ конструкции предварительного договора, который и потребовал включения новой нормы об опционе, является отсутствие прямого указания в законодательстве предусмотреть в нем одностороннюю обязанность и корреспондирующее ей право. Пункт 1 ст. 429 гласит, что по предварительному договору стороны обязуются заключить договор. То есть по действующему законодательству предварительный договор признается двусторонне обязывающим.

В теории права неоднократно указывалось на необходимость законодательного урегулирования такого вариант предварительного договора, так, к примеру, А.Н. Кучер указывает на «возможность установить в предварительном договоре одностороннюю обязанность одной из сторон заключить основной договор, в то время как у другой стороны будет лишь право по собственному усмотрению в течение срока, установленного в таком предварительном договоре, требовать заключения основного договора» <14>. На возможность заключения одностороннего предварительного договора указывал еще Р. Саватье: «…посредством такого договора одно лицо принимает на себя обязательство, тогда как другое только дает свое согласие на возникновение обязательства. Эвентуальный продавец принимает на себя в отношении эвентуального покупателя обязательство осуществить продажу, если последний потребует этого в срок и на условиях, определенных в обязательстве» <15>.

<14> Кучер А.Н. Теория и практика преддоговорного этапа: юридический аспект. М., 2005. С. 286.<15> Саватье Р. Теория обязательств. М., 1972. С. 187.

Однако законодатель не стал расширять существующую конструкцию предварительного договора, а вместо этого добавил конструкцию опциона на заключение договора. Вот основные признаки, отличающие предварительный договор от опциона на заключение договора:

|

Предварительный договор |

Опцион на заключение договора |

|

Обе стороны обязуются в течение определенного срока заключить основной договор. Здесь для заключения основного договора необходима воля обеих сторон |

Одна сторона обязуется заключить основной договор, а другая сторона в течение определенного срока имеет на это право. Здесь для заключения основного договора достаточно воли одной стороны |

|

Если одна из сторон уклоняется от заключения основного договора, то другая сторона может требовать в суде понуждения к заключению договора |

Сама по себе реализация права опциона путем акцепта безотзывной оферты является фактом заключения основного договора. Здесь никакого понуждения быть не может, основной договор заключается автоматически |

|

По конструкции предварительного договора не предусматривается плата одной из сторон за сам факт заключения предварительного договора |

Опцион обычно предоставляется за плату (опционный платеж) |

|

По общему правилу сторона предварительного договора не может в одностороннем порядке заменить себя третьим лицом |

По общему правилу права на опцион могут быть переуступлены третьему лицу |

|

Должен содержать все существенные условия основного договора |

Может не содержать всех существенных условий основного договора |

А) Предмет опциона на заключение договора

Без сомнения, самая главная часть договора — это его предмет. Данный вывод основывается на правиле, содержащемся в абз. 2 п. 1 ст. 432 ГК РФ. Условия о предмете договора индивидуализируют предмет исполнения, а нередко определяют и характер самого договора.

В абз. 2 п. 4 ст. 429.2 ГК РФ указано, что предмет договора, подлежащего заключению, может быть описан любым способом, позволяющим идентифицировать его на момент акцепта безотзывной оферты.

По мнению Д.И. Мейера, «предметом договора всегда представляется право на чужое действие» <18>. Однако мы трактуем понимание предмета более широко, как конечный результат, на который направлена воля сторон при заключении договора. Таким образом, применительно к опциону предмет будет определяться разновидностью договора, на заключение которого дается опцион: имущество (п. 1 ст. 583 ГК РФ), вещь и имущественное право (п. 1 ст. 572 ГК РФ), товары (п. 1 ст. 525 ГК РФ), недвижимое имущество (п. 1 ст. 549 ГК РФ), энергия (п. 1 ст. 539 ГК РФ), непотребляемая вещь (ст. 666 ГК РФ), услуга (п. 1 ст. 779 ГК РФ), техническая документация ст. 758 ГК РФ), деньги и другие вещи, определяемые родовыми признаками (п. 1 ст. 807 ГК РФ), и др.

<18> Мейер Д.И. Русское гражданское право. М., 1997. С. 161.

В контексте обсуждения предмета будущего договора возникает интересный вопрос: может ли сторона, предоставляющая другой стороне опцион на покупку, к примеру, акций, не владеть этими акциями на момент предоставления опциона? В принципе согласно п. 2 ст. 455 ГК РФ возможна купля-продажа не только товара, имеющегося в наличии у продавца, но и товара, который будет создан или приобретен продавцом в будущем. Одновременно с этим сама конструкция опциона свидетельствует о возможности указания в качестве условия для акцепта, в том числе действий, зависящих от сторон, в связи с чем приобретение стороной, предоставившей опцион акций, может быть квалифицировано в качестве такого условия.