Какие отчеты сдает ип на усн с работниками в 2021 году

Содержание:

- Зарплатные отчеты для ИП: когда сдаются и что в них входит

- Налоговые отчеты ИП

- Какую налоговую отчетность сдает ИП без работников

- Способы отправки

- Сдача налоговой отчетности для ИП в 2020 году и ее сроки

- Регистрация в ПФР: нужна или нет

- Какие доходы учитываются для ПСН

- Сколько стоит патент

- Нулевая декларация для ИП на УСН Доходы

- Дополнительные налоги и отчеты по ним

- Как уменьшить налог на УСН для ИП без работников

- Обязательные взносы

Зарплатные отчеты для ИП: когда сдаются и что в них входит

Индивидуальный предприниматель может затеять бизнес и самостоятельно вести все дела. Однако часто случается, что человек в одиночку перестает справляться с работой и ему приходится нанимать людей по трудовым договорам или договорам гражданско-правового характера. В этом случае ИП начинает выступать в роли работодателя, что связано с выплатой заработной платы, расчетом и удержанием НДФЛ, начислением страховых взносов со всех выплат, произведенных в пользу наемных работников. В подобных ситуациях состав отчетности ИП на ОСН значительно расширяется. Что она в себя включает, расскажем далее.

Отчеты в налоговую инспекцию

Отчетность, предназначенная для сдачи ИП-работодателем в налоговые органы, будет состоять:

Из расчета 6-НДФЛ, введенного в оборот приказом ФНС России от 15.10.2020 № ЕД-7-11/753@. Он содержит общие сведения о начисленных работникам доходах и суммах НДФЛ, рассчитанных и удержанных с таких доходов. Отчетными периодами являются: 1 квартал, полугодие, 9 месяцев и год. Оформить и сдать расчет за первые три перечисленных периода нужно до последнего числа месяца, следующего за отчетным периодом. Годовой должен сдаваться до 1 марта следующего года, квартальные — не позднее последнего дня месяца, следующего за соответствующим периодом.

ВНИМАНИЕ! До конца 2020 года совместно с 6-НДФл ИП должен был сдавать справки 2-НДФЛ. Но с 2021 года они отменены

Сведения из справок с 1-го квартала включаются в 6-НДФЛ. Подробности см. здесь.

Единого расчета по страховым взносам, утвержденного приказом ФНС от 18.09.2019 № ММВ-7-11/470@ в редакции приказа ФНС России от 15.10.2020 № ЕД-7-11/751@. Отчет содержит информацию о выплатах в пользу работников и рассчитанных взносах на ОПС, ОМС, ВНиМ. Он очень объемный и состоит из титульного листа, трех разделов, десяти приложений к разделу 1 и одного приложения к разделу 2. Но сдавать необходимо только те части, в которые вносятся данные. Расчет сдается по итогам 1 квартала, полугодия, 9 месяцев и года. Последний срок подачи — 30-е число месяца, следующего за отчетным периодом.

Отчетность в Пенсионный фонд

Основные отчеты, которые ждет Пенсионный фонд от работодателей, и ИП в том числе, это:

- Ежемесячная СЗВ-М— направляется в ПФР по окончании каждого месяца до 15-го числа следующего. Бланк этого отчета утвержден постановлением Правления ПФР от 01.02.2016 № 83п. Он содержит информацию о лицах, с которыми у работодателя были заключены договоры (трудовые и гражданско-правовые). Здесь приводятся Ф.И.О., СНИЛС, ИНН по каждому работнику.

- Ежегодная СЗВ-СТАЖ совместно с формой ОДВ-1 — сдается по окончании года до 1 марта следующего. За 2020 год нужно отчитаться по форме, утвержденной постановлением Правления ПФР от 06.12.2018 № 507п. Отчет предназначен для представления сведений о стаже застрахованных лиц. Он также должен быть сдан предпринимателем при выходе его работников на пенсию.

- С 2020 года — форма СЗВ-ТД (утв. постановлением Правления ПФР от 25.12.2019 № 730п). Подробнее о ней читайте здесь.

Помимо перечисленных существуют еще такие отчеты, как СЗВ-КОРР, СЗВ-ИСХ, ДСВ-3 и СЗВ-К, которые подаются при обнаружении ошибок или при представлении дополнительных сведений.

Отчет в Фонд соцстрахования

Вся отчетность, которую надлежит передать в Фонд соцстраха предпринимателям, использующим наемный труд, состоит из одной-единственной формы 4-ФСС по страховым взносам от несчастных случаев на производстве и профзаболеваний. Бланк указанного отчета был закреплен приказом ФСС РФ от 26.09.2016 № 381 и отредактирован приказом от 07.06.2017 № 275.

ВАЖНО! С отчетности за квартал 2021 года ожидаются поправки в форму 4-ФСС в связи с переходом всех регионов на прямые выплаты. и указаний по ее заполнению можно посмотреть на Федеральном портале проектов НПА. А разъяснения наших экспертов здесь

Форма включает титульник и 6 таблиц, но обязательно нужно сдавать лишь титульный лист и таблицы 1, 2, 5. В них содержатся сведения:

- о выплатах, образующих базу для начисления взносов НС и ПЗ;

- выплатах, с которых взносы не начисляются;

- тарифах взносов, присваиваемых Фондом соцстрахования на основании видов деятельности, включенных в выписку из ЕГРИП;

- величине исчисленных взносов;

- прохождении работниками предпринимателя медосмотров и проведении у ИП специальной оценки условий труда.

Таблицы 1.1, 3 и 4 оформляются и сдаются лишь при наличии данных.

Представляется отчет по итогам отчетных периодов: 1 квартала, полугодия, 9 месяцев, года. Сроки для сдачи отчета зависят от формы представления. Если отчет сдается на бумаге, то отчитаться надо до 20-го числа месяца, следующего за отчетным периодом; если отчет передается электронным способом — то до 25-го числа.

Налоговые отчеты ИП

Одним из самых важных видов предоставления отчетов является налоговая отчетность. Этот процесс осуществляется путем предоставления определенного пакета документов в соответствующий орган налоговой службы. В зависимости от вида налогообложения, которым пользуется ИП, устанавливается сам вид отчетности.

ИП, как плательщик налога, обязан подавать декларацию за определенный налоговый период. Форма декларации напрямую зависит от вида налогообложения. Например, пользователи единого сельскохозяйственного налога подают Декларацию ЕСХН ежегодно, ИП, пребывающие на общей системе налогообложения выбирают вид Декларации, в зависимости от налогового периода. ИП, плательщики единого налога, подают отчеты раз в месяц, раз в квартал, или же раз в год.

Отчетность ИП на УСН тоже имеет свои особенности. Большинство ИП при регистрации выбирают именно эту систему налогообложения, поскольку она позволяет не выплачивать другие виды налогов (на доход физического лица, на имущество и т.д.).

Прежде всего, необходимо отметить, что система подачи отчетности по упрощенной системе налогообложения осуществляется путем предоставления декларации за один календарный год. То есть, налоговый период в таком случае составляет 12 месяцев. Подать специальную Декларацию по УСН необходимо не позже 30 апреля последующего за отчетным периодом года. Если ИП не успел подать отчетность, то к нему применяют штраф – 5% от размера суммы неуплаченного налога за каждый месяц такой просрочки. При этом, даже если прошло несколько дней, то штраф будет считаться как за месяц. Например, ИП подал Декларацию в налоговый орган 3 июня. Размер его налога составляет 60 000 рублей. Соответственно, просчитаем размер штрафа, умножив сумму налога на 5%:

60 000 рублей * 5% = 3 000 рублей.

Это сумма штрафа за один месяц. Поскольку от последнего числа подачи декларации прошло больше одного месяца, хотя и меньше двух, размер штрафа будет насчитан за 2 месяца, то есть:

3 000 рублей * 2 = 6 000 рублей.

Отчетность ИП на ЕНВД так же имеет свои нюансы. Все пользователи единого налога на вмененный доход тоже обязаны подавать в налоговый орган за местом их учета специальный документ государственного образца – Декларацию ЕНДВ. В отличии от предыдущего вида отчетности, эта подается ежеквартально. Последний строк подачи декларации по ЕНДВ истекает 20 числа месяца, который следует за налоговым кварталом. Ну, например, если ИП подает декларацию за январь, февраль и март, то последним днем сдачи будет 20 апреля.

Если предприниматель в силу любых обстоятельств не подал такой документ в налоговый орган, то к нему применяется штраф в размере 5%, исчисляемых от размера налога за определенный период. То есть, принцип начисления штрафа такой же, как и при нарушении подачи отчетности по УСН.

Какую налоговую отчетность сдает ИП без работников

Какие понадобится сдавать отчеты ИП в 2021 году без работников, зависит от выбранного бизнесменом налогового режима. Поэтому стоит разобраться по каждой системе налогообложения отдельно.

На УСН

Отчетность за ИП доходы без работников предполагает мягкие условия, чем при общей системе взимания налогов. Требуется сдавать такие документы:

- Книга доходов и расходов (КУДиР). В ней указывают все операции, связанные с ведением предпринимательской деятельности, проводимые через кассы, расчетные счета. Каждый отчетный период составляется новый документ.

- Декларация за годовой период. Отправляется в налоговую инспекцию не позже 30 апреля. Платить же сбор разрешается как одним платежом, так и частями, например, раз в месяц или в квартал.

По упрощенке бизнесмены уплачивают налог величиной 6% при системе «доход» и 15% — по «доходы минусы расходы». Рассчитать сборы можно через онлайн-калькулятор в интернете.

На ЕНВД

Это самый облегченный вариант для предпринимателей, так как предполагает минимальную отчетность. Гражданину достаточно сдавать до 20 числа после окончания отчетного квартала отчет по уплате налога на вмененный доход. Больше никаких бумаг не требуется.

Обратите внимание! Если человек совмещает ЕНВД и УСН, то понадобится отчитывать по обоим режимам.

В некоторых случаях бизнесмены на ЕНВД отчитываются по уплате НДС. К ним относятся такие ситуации:

- Производится ввоз продукции из зарубежных стран.

- Заключается аренда имущественных объектов, принадлежащих государству или муниципальным образованиям.

- Осуществляется продажа товаров с выставлением счета-фактуры.

- Совершаются прочие операции, которые прописаны в статье 161 НК РФ.

Суммы, уплаченные за НДС, не учитываются при расчете налогового вычета.

На ОСНО

Общая система налогообложения предполагает строгое ведение отчетности для ИП без сотрудников. Главный документ, который обязан вести бизнесмен — книга расходов и доходов. В ней отражаются все финансовые операции, производимые во время занятия предпринимательством.

По окончании года предприниматель должен представить в налоговую инспекцию такие бумаги:

- Указанную выше книгу расходов и доходов.

- Декларацию 3-НДФЛ. В ней прописывается прибыль гражданина за отчетный период, в которую включаются разные источники дохода. В ней указывается еще уплата налогов, размеры этих сборов. Сдавать документ в налоговый орган требуется не позднее 30 апреля.

- Декларацию 4-НДФЛ. Предусмотрена для новых предпринимателей и отражает информацию о предполагаемой прибыли. Если бизнесмены зарегистрированы уже давно, то подают такой документ в том случае, если их доходы превысили или, наоборот, уменьшились на половину от заявленной ранее суммы.

- Отчет по оплате земельного и транспортного налога. Подается до 1 февраля.

- Отчет по НДС. Предприниматели, находящиеся на ОСНО, платят налог на добавленную стоимость. О нем они отчитываются каждый квартал до 25 числа. Отчетность требуется высылать в электронном виде. Оплата же сбора осуществляется ежемесячно.

Если у бизнесмена имеется в собственности имущество, принадлежащее ему как ИП, то за него требуется платить налог, о чем необходимо отчитываться.

Для предпринимателей с сотрудниками предусмотрен еще отчет о среднесписочной численности ИП. Без работников такая отчетность не нужна.

Способы отправки

Предоставлять в инстанции отчетности можно несколькими удобными способами. У каждого есть свои плюсы и минусы.

В бумажном варианте

В бумажном виде отчетность предоставляется либо непосредственно в самой инстанции, либо по в отделение письмом по почте. Явка в налоговую службу (или другие государственные органы) неудобна по следующим причинам:

- Необходимость личной явки и длительная трата времени на очереди, посещение и саму процедуру;

- Необходимость дублирования и распечатывания документов;

- Возможность столкновения с человеческим фактором (претензии и требование дополнительных документов от сотрудника);

Почтовая отправка

Опытные предприниматели знают, как отправить декларацию ИП по почте в налоговую службу. А самый существенный минус – длительность именно у такой процедуры самая долгая, так как мало просто подать или послать декларацию, нужно время на её транспортировку. Датой сдачи будет считаться дата поступления документов, а значит, из-за задержки предприниматель может опоздать со сдачей и обязан будет уплатить штраф.

Обратите внимание! Допускается заполнять распечатанные бланки от руки, но только черной или гелевой ручкой понятными символами. Либо заполнить в электронном формате и распечатать

В графах, которые не подлежат заполнению, нужно поставить прочерки.

В электронном виде

Сдача в электронном виде – самый удобный и предпочтительный вариант. Если сотрудник найдет ошибки, он вернет документы и обязательно укажет причину. Датой сдачи будет считаться дата электронной отправки отчетности в ФНС. Этот способ самый быстрый и удобный, современные предприниматели предпочитают именно его. Как ИП отправить декларацию в налоговую в электронном виде? Нужно иметь личный кабинет и открыть и зарегистрировать собственную электронную подпись.

Сдача налоговой отчетности для ИП в 2020 году и ее сроки

Сдача налоговой отчетности обязательна для всех индивидуальных предпринимателей вне зависимости от применяемой системы налогообложения. В законодательстве установлены крайние сроки по сдачи каждой отчетности.

Важный момент: если последний день сдачи выпадает на выходной день (субботу, воскресенье или праздник), срок сдвигается вперед на ближайший после выходных рабочий день.

Если вы применяете несколько режимов налогообложения, то должны сдавать отчетность в полном объеме по каждому из них.

Сроки сдачи отчетности ИП на ОСНО в 2020 году

Даже если вы не занимались предпринимательской деятельностью весь год, это не освобождает вас от сдачи декларации по НДС и НДФЛ. В такой ситуации готовьте нулевые отчетности и сдавайте их в положенные сроки. Если этого не сделать, ФНС выпишет штраф.

Если вы ранее никогда не заполняли декларацию по НДС, посмотрите другую нашу статью. В ней описаны все правила формирования документа, а также представлен образец заполнения. Вы можете ориентироваться на него при заполнении своей декларации.

Работая на ОСНО и осуществляя предпринимательскую деятельность, ИП должен сдавать декларацию 3-НДФЛ. В ней указываются все полученные доходы в течение года.

Если у ИП есть имущество (недвижимость, транспорт, земля), то он обязан платить предусмотренные законом имущественные налоги. При этом декларации делать не нужно — налоговая инспекция сама посчитает налог и пришлет уведомление.

Сроки сдачи отчетности ИП на УСН в 2020 году

Упрощенная система налогообложения снижает не только налоговую нагрузку на предпринимателя, но и избавляет его от формирования излишней отчетности. ИП на УСН сдают декларацию только по итогам года. В 2020 году за 2019 год вы должны предоставить отчетность в ИФНС по месту регистрации до 30 апреля. Если в течение 2019 года вы не осуществляли деятельность и не получали никаких доходов, то не освобождаетесь от сдачи декларации. В таком случае надо предоставить нулевую отчетность.

О правилах подготовки декларации по УСН за год мы ранее рассказывали в другой статье. Вы можете прочитать ее, и тогда сможете заполнить документ.

При этом каждый квартал вы обязаны платить авансовые платежи по УСН. Это сделано для равномерного поступления денежных средств в бюджет.

Сроки сдачи отчетности ИП на ЕНВД в 2020 году

Внимание! 2020 год — последний год действия единого налога на вмененный доход (ЕНВД). С 1 января 2021 года он утратит свою силу

Советуем заранее перейти на другую систему налогообложения.

Вы обязаны сдавать декларацию по ЕНВД, даже если фактическая деятельность в один из периодов не осуществлялась. Отсутствие деятельности и фактически полученного дохода не освобождает от уплаты налога на вмененный доход, предусмотренного законом.

Сроки сдачи отчетности ИП на патенте в 2020 году

Если вы применяете патентную систему налогообложения, то должны в течение всего срока действия патента вести Книгу учета доходов и расходов (КУДиР). Вам нужно вести учет только доходов, расходы записывать в книгу не обязательно.

Важный момент: предприниматели на ПСН не отчитываются за себя в ФНС, ПФР и ФСС.

Какую отчетность сдавать ИП, если не было доходов

Некоторые предприниматели полагают, что если они не осуществляли деятельность в течение отчетного периода и не получали доходы, они освобождаются от сдачи какой-либо отчетности.

На самом деле в такой ситуации вы должны предоставить в налоговую службу нулевую отчетность. Она покажет, что вы не получали никаких доходов и не должны вносить какие-либо платежи в бюджет.

Если вы проигнорируете данное требование, то должны будете заплатить штраф в размере 1 000 рублей в соответствии с пунктом 1 статьи 119 НК РФ.

Регистрация в ПФР: нужна или нет

Государственная система социальной защиты населения включает в себя различные виды страхования граждан: пенсионное, медицинское, социальное. Лица, которые должны быть включены в программу ОПС (обязательное пенсионное страхование), в соответствии со ст. 7 закона № 167-ФЗ от 15.12.2001 это граждане страны, легально проживающие иностранцы и лица без гражданства:

- трудоустроенные по законодательству (есть трудовой договор);

- самозанятые и частнопрактикующие лица (ИП, адвокаты, нотариусы, арбитражные управляющие);

- главы и члены КФХ;

- представители родовых общин малых народностей, занятые традиционным народным промыслом (оленеводы, охотники, рыбаки Севера и Дальнего Востока);

- служители церкви.

Таким образом, правовые основания регистрации в ПФР вытекают из положений этого нормативного акта. А в соответствии со ст. 419 НК, бизнесмены признаются плательщиками страховых взносов как за себя, так и за своих сотрудников при их наличии.

Какие доходы учитываются для ПСН

Дело в том, что ПСН применяется не ко всем возможным направлениям бизнеса предпринимателя, а только к определённым видам деятельности. Конкретный их перечень устанавливают региональные законы. Если кратко, то это розничная торговля, общепит, многие бытовые услуги и некоторые производственные направления.

А вот на таких системах налогообложения, как основная и упрощённая, все доходы от разных видов деятельности учитываются в общей сумме. Поэтому ОСНО и УСН (упрощёнка за некоторым исключением) применяются ко всем полученным доходам, без разделения по направлениям бизнеса.

Как это может выглядеть на практике? Например, предприниматель открыл небольшое производство строительных материалов, а кроме того, оказывает услуги по ремонту помещений. Если он выберет упрощённую систему, то доходы от производства и от ремонтных услуг попадают в общую налоговую базу, что отражается в одной декларации по УСН.

Если же ИП захочет перейти на ПСН, то патент он сможет получить только на услуги по ремонту, а доходы от производства должны учитываться отдельно, в рамках УСН или ОСНО. В этом случае необходимо вести раздельный учёт доходов при совмещении двух налоговых режимов. Бухгалтеры с таким учётом хорошо знакомы, да и Минфин не раз давал соответствующие рекомендации.

Должен ли ИП на ПСН сдавать нулевые декларации

Логику ИФНС вполне можно понять. Зарегистрированный индивидуальный предприниматель часто выбирает несколько кодов ОКВЭД, и налоговая инспекция не знает, ведёт он по ним деятельность или нет. Но ведь отчитываться надо даже при отсутствии доходов, для чего сдают нулевые декларации.

Предположим, ИП хочет заниматься фотографией, поэтому в заявлении Р21001 он указал код ОКВЭД 74.20. По этому виду деятельности он может получить патент, который так и называется: «Услуги в области фотографии». В дальнейшем ИП планирует расширять сферу бизнеса, поэтому в заявление вписал также другие коды ОКВЭД, на которые патент получить нельзя.

ИФНС видит, что по одному коду ОКВЭД (услуги фотографа) предприниматель получил патент, то есть платит налог. А что с остальными кодами? Может быть, по ним тоже получены доходы, но отчёта нет и налог не исчислен?

В таком случае ИП должен отчитаться, подав декларацию вне режима ПСН. Если доходы по этим кодам ОКВЭД получены, то надо вести раздельный учёт, если доходов нет, то сдать нулевую декларацию.

Если же предприниматель указал только один код ОКВЭД (в нашем примере – 74.20), и по нему он оформил патент, то налоговая понимает, что никакой другой деятельности нет и не планируется. А значит, и отчитываться не за что.

Примерно такой же подход существовал по отношению к уже отменённому режиму ЕНВД. Вменёнка тоже применялась только для некоторых видов деятельности. В частности, в письме от 30.11.2011 N 03-11-11/297 Минфин отвечал, что если ИП осуществляет только виды деятельности, переведённые на уплату ЕВНД, то он не обязан подавать декларацию по НФДЛ.

Что касается формы нулевой декларации, то она зависит от того, перешёл ИП на УСН или нет. Если уведомление о переходе было своевременно подано, то надо сдавать одну декларацию в год – не позднее 30 апреля за прошедший налоговый период.

Но если предприниматель не сообщал о переходе на УСН, то он должен отчитываться в рамках общей системы налогообложения. А на ОСНО сдают две разных декларации – по НДС и по НДФЛ. Причём, декларация по НДС сдаётся ежеквартально и в электронном виде, заверенная ЭЦП. Вместо неё можно сдавать более простую декларацию ЕУД, но только в случае, если предприниматель не проводил операции по расчётному счёту.

Сколько стоит патент

Конечно, прежде чем купить патент, надо рассчитать его стоимость и сравнить с налоговой нагрузкой на других льготных режимах, например, УСН. Особенность патентной системы налогообложения в том, что налог здесь рассчитывают, исходя не из реального полученного дохода, а из потенциально возможного.

То есть государство считает, что занимаясь выбранным видом деятельности в конкретном регионе, предприниматель получает предполагаемый фиксированный доход. Размер этого дохода определяют региональные законы, поэтому стоимость патента на один и тот же вид деятельности в двух соседних регионах может отличаться в разы.

Например, потенциально возможный годовой доход на ПСН для парикмахерских и косметических услуг в г. Москве в 2021 году составляет 990 тысяч рублей, а в Ярославле – 143 тысячи рублей. Соответственно, покупка патента для предпринимателя в столице обойдется почти в семь раз дороже, чем в Ярославле. Почему? Потому что предполагается, что цены в московских парикмахерских выше, а клиентов больше, чем в соседнем областном центре.

Кроме того, на стоимость патента влияет физический показатель: количество работников, транспортных средств, торговых точек, объектов для сдачи недвижимости и др. Таким образом, чтобы рассчитать размер налога на ПСН и принять решение, стоит ли оформлять патент для ИП на 2021 год, надо знать потенциально возможный годовой доход по региону и физический показатель выбранного направления бизнеса.

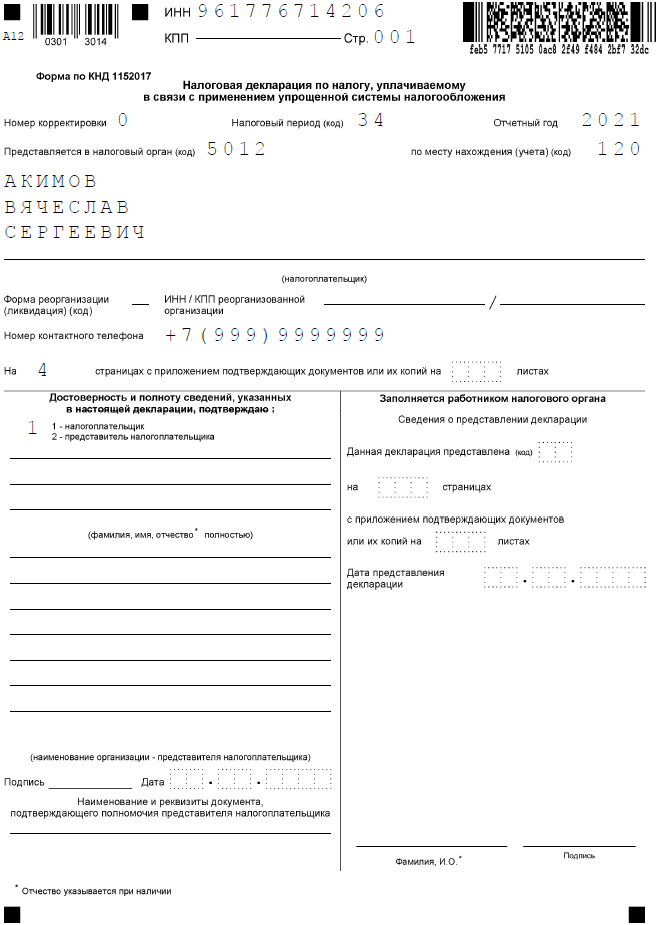

Нулевая декларация для ИП на УСН Доходы

Для УСН Доходы в декларации предусмотрены разделы 1.1. и 2.1.1. Есть также раздел 2.1.2. для тех, кто на этом варианте упрощёнки платит торговый сбор. Но поскольку мы заполняем нулевую отчётность, очевидно, что ИП не использует торговые объекты.

Поэтому, вместе с титульным листом, в нулевой декларации УСН Доходы будут заполнены всего 4 страницы. Рассмотрим их подробнее.

Титульная страница

Это стандартная страница для всех отчётов, где надо указать полное имя налогоплательщика, его ИНН и код налоговой инспекции, в которой он отчитывается. Кроме того, в каждой декларации есть свои коды. Все значения кодов можно найти в приложениях к приказам, которым утверждены отчётные формы.

Для заполнения титульной страницы нулевой декларации УСН нам понадобятся следующие коды:

- налоговый период – при сдаче отчёта за прошедший год это значение «34»;

- код по месту учёта или нахождения – для ИП это код «120».

Проверяем заполнение всех строк титульного листа:

- ИНН – указывается во всех официальных документах предпринимателя. Если вы его забыли, узнайте, как найти номер через сайт ФНС.

- КПП – этот код присваивается только организациям. ИП при ручном заполнении проставляет здесь прочерки, при заполнении на компьютере можно оставить пустые ячейки.

- Номер корректировки. Если вы подаёте первую декларацию за отчётный период, то выбирайте значение «0».

- Налоговый период – «34».

- Отчётный год – «2021» (если отчитываетесь за прошлый год, соответственно, укажите «2020»).

- Код места учёта ИП – впишите «120».

- ФИО индивидуального предпринимателя – фамилия, имя, отчество указывается по отдельности, с левого края, каждый раз в новой строке.

- Номер телефона для связи с ИП – без пробелов, скобок и прочерков.

- Количество страниц в заполненной декларации – в нашем примере это «4».

- Количество листов приложенных документов (при наличии). Если декларацию подаёт представитель ИП, то к ней прилагают доверенность. В таком случае в это поле надо вписать количество листов документа.

Переходим к левому нижнему блоку. Здесь указывают данные лица, которое сдаёт и подписывает декларацию. Проставьте «1», если этом сам предприниматель, или «2», если отчётность сдаёт представитель.

В строках «Фамилия, имя, отчество» вписывают данные только представителя, ИП здесь ничего не заполняют. При необходимости в самых последних строках укажите номер и дату выдачи доверенности.

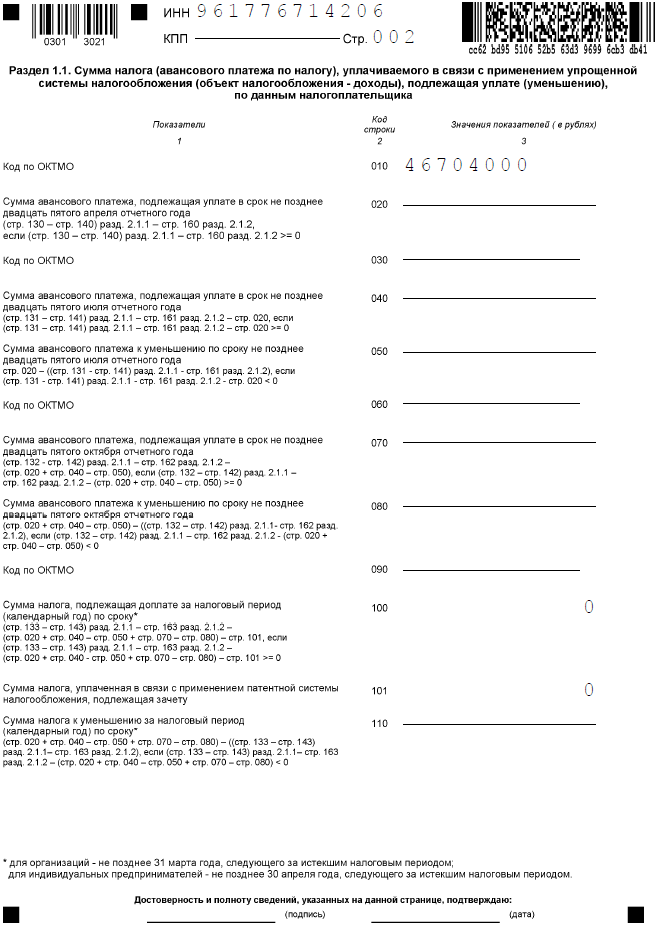

Раздел 1.1.

В этом разделе налоговый инспектор сразу видит суммы налоговых платежей, которые надо перечислить в бюджет. В нулевой отчётности, как мы уже говорили, налога к уплате нет, поэтому в соответствующих строках будут стоять прочерки.

Кроме того, здесь указывают код ОКТМО, то есть муниципального образования, где ИП стоит на учёте. Если в течение года код не менялся, то он вписывается один раз – в строку 010. При смене кода заполняют также строки 030, 060, 090.

В конце раздела 1.1. предприниматель или его представитель ещё раз подписывает декларацию, подтверждая расчёт налога.

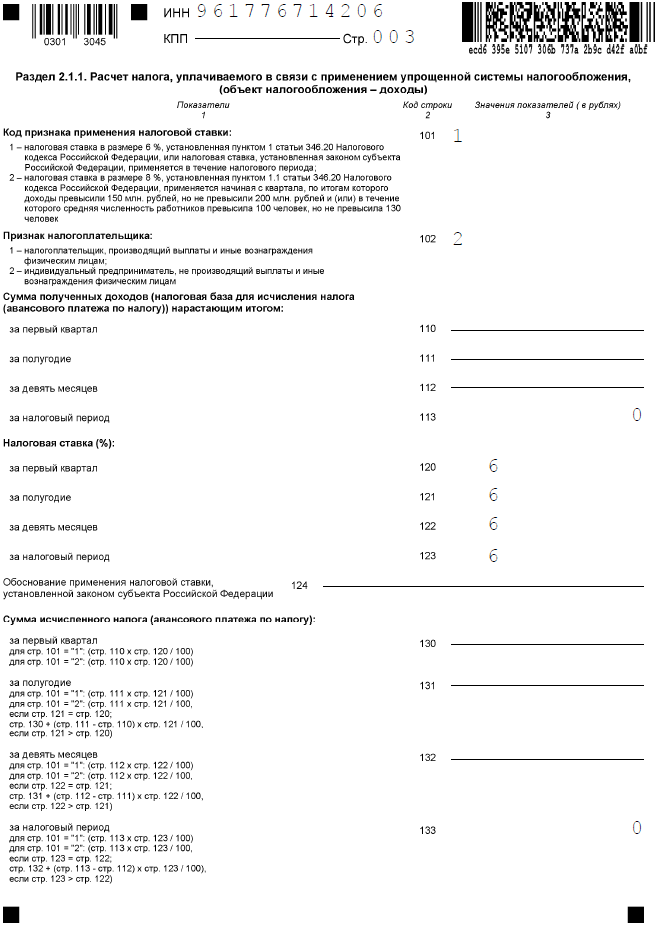

Раздел 2.1.1.

Сначала надо выбрать код признака применения налоговой ставки. В нашем примере это «1». Следующий код означает статус работодателя. Если ИП не ведёт деятельность, то и работников у него нет, поэтому выбираем значение «2».

Далее предприниматель показывает, как он рассчитывал налог. В нулевой декларации по строкам 110-113 и 130-133 будут стоять прочерки. Это означает, что доход ИП не получил, поэтому и налог не исчислен.

В строках 120-123 проставляется применяемая ставка, её стандартное значение «6.0». Строка 124 в таком случае не заполняется, потому что ИП не вёл деятельность, для которой установлена пониженная ставка.

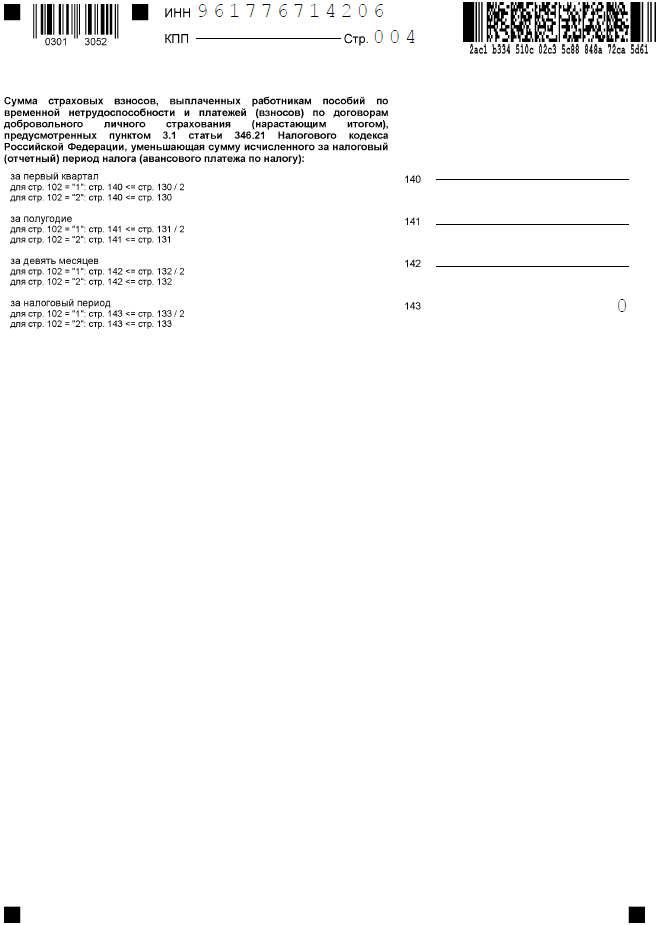

Строки 140-143 тоже будут с прочерками, потому что здесь указывают только те суммы взносов, которые уменьшают исчисленный налог. В нулевой декларации их не будет.

Дополнительные налоги и отчеты по ним

Если ИП занимается некоторыми видами деятельности, которые подпадают под дополнительные налоги, также нужно оплатить и отчитаться по ним в срок. Декларации сдаются по следующим налоговым платежам:

- водный налог (раз в квартал до 20 числа);

- подакцизный налог (раз в месяц до 25 числа следующего периода); кроме декларации, нужно еще сдавать извещение о совершении авансового платежа в 4 экземплярах, причем 1 в электронном виде, до 18 числа текущего месяца;

- добыча полезных ископаемых – раз в месяц до конца следующего.

ВНИМАНИЕ! Декларация по земельному налогу с 2015 г. отменена

Налоговая рассчитывает этот платеж самостоятельно и выставляет требование к его оплате.

В некоторых видах деятельности, требующих дополнительного контроля, ИП принимают участие достаточно редко, но закон все равно предусматривает отчетность перед:

- Росприроднадзором (если деятельность связана с природоиспользованием) – ежеквартально сдается сбор за негативное воздействие на окружающую среду, а информация об этом подается до 20 числа следующего за кварталом месяца;

- органами, контролирующими чистоту атмосферы (если деятельность связана с определенным уровнем выбросов и отходами) – форма 2-ТП «Воздух» сдается раз в год до 22 января следующего года, а по отходам надо отчитаться до 1 февраля.

ОБРАТИТЕ ВНИМАНИЕ! Транспортный сбор для ИП, как и подача информации о нем, не действует: частные предприниматели, имеющие транспортные средства, просто платят за них обычный налог

Как уменьшить налог на УСН для ИП без работников

Сначала рассмотрим уменьшение налога УСН на сумму страховых взносов в 2021 году для ИП без работников. Покажем, как уменьшить рассчитанные налоговые платежи на конкретном примере.

✐ Пример ▼

Предприниматель, выбравший УСН Доходы, самостоятельно оказывает бытовые услуги населению. За 2021 год им был получен доход в 937 000 рублей. Какие налоги и взносы он должен заплатить при таких доходах?

Сумма налога для ИП на УСН 6% составит (937 000 * 6%) 56 220 рублей. Кроме того, предприниматель должен платить за себя страховые взносы. Расчёт страховых взносов в 2021 году для УСН производится так: минимальный фиксированный взнос в размере 40 874 рублей плюс дополнительный взнос (1% от суммы дохода свыше 300 000 рублей) 6 370 рублей, всего 47 244 рублей.

На первый взгляд, можно предположить, что общая сумма для уплаты в бюджет будет равна 47 244 рублей взносов плюс 56 220 рублей налога и авансовых платежей. Итого, 103 464 рублей. На самом деле, это не так.

Упрощёнка 6 процентов для предпринимателя без работников позволяет уменьшать налог, который был начислен. В результате ИП заплатит в бюджет вместе со взносами всего 56 220 рублей, только делать это надо правильно.

Хотя для уплаты взносов за себя установлен один срок (не позднее 31 декабря), но чтобы сразу уменьшать рассчитанные 6 процентов для ИП, взносы стоит платить частями каждый квартал. В таблице отражены суммы доходов и уплаченных взносов по отчётным периодам нарастающим итогом, как это установлено статьёй 346.21 НК РФ.

|

Отчётный (налоговый) период |

Доход нарастающим итогом |

Уплаченные взносы нарастающим итогом |

|---|---|---|

|

Первый квартал |

135 000 |

8 000 |

|

Полугодие |

418 000 |

24 000 |

|

Девять месяцев |

614 000 |

35 000 |

|

Календарный год |

937 000 |

47 244 |

*Примечание: дополнительный 1%-ный взнос можно уплатить и позже, до 1 июля 2022 года, но предприниматель перечислил всю сумму в текущем году.

Теперь, на примере этих данных, посмотрим, как происходит начисление и уменьшение авансовых платежей и налога по итогам года за счёт уплаченных взносов.

- За первый квартал: 135 000 * 6% = 8 100 минус уплаченные взносы 8 000, к оплате остаётся 100 руб.

- За полугодие рассчитанный платеж составит 418 000 * 6% = 25 080 р. Отнимаем взносы, уплаченные за полугодие, и уплаченный аванс за первый квартал: 25 080 — 24 000 — 100 = 980 руб. останется доплатить в бюджет.

- За девять месяцев рассчитанный налог составит 614 000 * 6% = 36 840 р. Уменьшаем на уплаченные взносы и авансы: 36 840 — 35 000 — 100 — 980 = 760 руб.

- По итогам года считаем, сколько предпринимателю надо доплатить до 30 апреля: 937 000 * 6% = 56 220 — 47 244 — 100 — 980 — 760 = 7 136 руб.

Ещё раз проверим правильность расчетов. Всего было уплачено:

- авансовые платежи по итогам отчётных периодов: (100 + 980 + 760) 1 840;

- оставшийся налог по итогам года 7 136;

- взносы за весь год 47 244.

Получаем, что действительно все платежи в бюджет составили сумму 56 220 рублей, а не 103 464 рублей, как могло показаться на первый взгляд.

А каким был бы расчёт, если бы авансовые платежи на УСН по итогам отчётных периодов не уменьшались, потому что предприниматель заплатил взносы за себя одной суммой в конце года – 30 декабря?

В этом случае авансовые платежи вносятся каждый отчётный период в полном размере, т.е. вместо 1 840 рублей по итогам девяти месяцев ИП перечислит 36 840 рублей. Оставшийся налог (56 220 — 36 840) = 19 380 уменьшается на разово уплаченную сумму взносов 47 244 рублей, в результате возникает переплата налога на 27 846 рубля. Переплату можно вернуть или зачесть в счёт будущих платежей, но сначала надо сдать годовую декларацию, а потом обратиться с заявлением в ИФНС.

Для удобства оплаты налогов и страховых взносов советуем открыть расчётный счёт. Тем более сейчас многие банки предлагают выгодные условия по открытию и ведению расчётного счёта.

Обязательные взносы

Пока бизнесмен находится в статусе действующего предпринимателя и работает без привлечения наёмного труда, он должен по итогам года уплатить обязательные взносы за своё страхование по старости и болезням (ОПС и ОМС). Это касается всех категорий самозанятых граждан, даже тех, кто уже вышел на пенсию.

Сумма обязательных страховых начислений тоже рассчитывается в зависимости от размера МРОТ и зафиксирована для всех плательщиков как единая. Это означает, что все предприниматели, независимо от выбранных режимов налогообложения, получали ли они доходы за прошедший год или потерпели убытки, должны заплатить одну и ту же сумму за себя. Если бизнесмен ещё нанял сотрудника, то он отдельно рассчитывает и уплачивает сумму за себя и за него.

Фиксированная сумма взносов за себя в 2018-2020 годах регламентирована ст. 430 НК РФ. На 2018 года установлены такие значения:

- 26545 рублей на ОПС, если ИП заработал менее 300 тыс. рублей;

- дополнительная прибавка к фиксированной сумме в 26545 рублей на ОПС в виде 1 процента от дохода, который превысил порог в 300 тыс. рублей;

- 5840 рублей на ОМС вне зависимости от доходов.

В соответствии с п. 7 ст. 430 НК на основании заявления освободить от фиксированных взносов могут плательщиков по уважительным причинам. К обстоятельствам, освобождающим от выплат на определённый период, относится:

- пребывание на срочной армейской службе;

- уход за ребёнком до полутора лет, за недееспособными детьми и инвалидами или пожилым человеком, старше 80 лет;

- проживание за границей супругов дипломатов или проживание в отдалённых или закрытых населённых пунктах супругов военнослужащих, где невозможно было заниматься деятельностью (срок периода освобождения не более 5 лет).

К заявлению на освобождение от уплаты страховых взносам по перечисленным обстоятельствам необходимо приложить копии подтверждающих документов: свидетельства о рождении детей, о браке, об инвалидности, военные билеты, справки с места прохождения службы и т. д.