Пенсия индивидуального предпринимателя: особенности расчета

Содержание:

- Идет ли стаж ИП для пенсии?

- Особенности определения и формирования стажа у ИП

- Из чего состоит пенсия

- Как оформить пенсию ИП в этом году?

- Пошаговая инструкция по открытию ИП пенсионеру

- Расчет будущей пенсии ИП

- Формула расчета

- Как рассчитать размер пенсии у ИП и какие существуют возможности для её увеличения

- Порядок индексации

- Какими будут взносы от ИП в ПФР за 2020 год?

- Размер пенсии

- Особенности ухода на пенсию ИП

- Процесс оформления

- Что еще нужно знать о пенсии для ИП

Идет ли стаж ИП для пенсии?

Положения действующего законодательства российского государства (непосредственно нормы Гражданского Кодекса РФ) наделяют граждан правом заниматься предпринимательской деятельностью без оформления юридического лица. Для этого заинтересованное лицо должно пройти особую процедуру государственной регистрации в качестве индивидуального предпринимателя (ИП). Кроме данных граждан, к категории самозанятого населения относят также нотариусов, адвокатов и т.д.

Законодательной основой для определения времени, которое учитывается при начислении пенсии ИП, являются следующие нормативно-правовые акты:

- Приказ Минздравсоцразвития России от N 91. Указан исчерпывающий перечень периодов работ, которые включаются в страховой стаж и, соответственно, в будущем влияют на размер ежемесячных пенсионных выплат. Продолжительность работы лица в качестве индивидуального предпринимателя входит в данный перечень, но только в том случае, если такой период сопровождался обязательным социальным страхованием;

- Постановление Правительства РФ от N 1015. Сказано, что продолжительность работы, в течение которой лицом уплачивался единый налог, входит в трудовой стаж ИП.

Документом, подтверждающим совершение данных выплат является свидетельство об уплате единого налога, которое выдается уполномоченными на это налоговыми органами в установленном законодательством порядке.

Граждане, принадлежащие к категории самозанятого населения, должны перечислять страховые денежные взносы на обязательное пенсионное страхование. Ведь данные лица трудятся не по договору трудового найма, а занимаются частной предпринимательской деятельностью, а значит совершать данные страховые взносы должны самостоятельно.

Территориальные управления Пенсионного фонда России регистрируют лиц ИП в своей базе (ставят на учет плательщиков страховых взносов) на основании данных, полученных от налоговых органов, а также структур Минюстиции РФ. Лица, которые зарегистрированы как ИП, уплачивающие страховые взносы в ПФР, при выходе на пенсию имеют право на получение пенсионного пособия (его страховой и накопительной части). Суммы таких выплат зависят от размеров данных взносов.

Как считается стаж для пенсии для ИП?

Время работы гражданина в качестве ИП входит в стаж для пенсии с момента регистрации лица в установленном законом порядке. Подтверждается такой период определенными законом документами. Стоит сказать, что в данном случае трудовая книжка не является документом, доказывающим наличие и продолжительность стажа. У гражданина может быть данное удостоверение в случаях, когда до создания ИП он работал за договором трудового найма.

Индивидуальный предприниматель может работать в одиночку или нанимать людей в порядке, предусмотренным действующим законодательством. Сотрудники подлежат официальному оформлению, а также наниматель должен платить за каждого работника обязательные взносы в налоговые органы РФ и Пенсионный Фонд России.

В трудовой стаж лица-ИП входит время:

- периодов, за которые уплачивались налоги и взносы (как для наемных работников, так и для самого предпринимателя);

- нестраховые промежутки (например, период прохождения военной службы по призыву, уход за новорожденным ребенком и т.д.).

Воспользоваться своим правом на получение пенсионных выплат могут лица, трудовой стаж которых составляет не меньше минимально установленного законодательством. Более того, гражданин должен обладать достаточным количеством пенсионных баллов. Стоит сказать, что данные показатели ежегодно меняются, на сегодняшний день они следующие:

- минимальный страховой стаж — 9 лет;

- минимум индивидуальных коэффициентов — 13,8.

Это интересно: Как оформить пенсию по старости: познавайте с нами

Особенности определения и формирования стажа у ИП

Для получения пенсии необходимо подтвердить свой стаж

Для того, чтобы иметь право на получение страховой пенсии, нужно при обращении в Пенсионный фонд подтвердить трудовой стаж. Этот термин в настоящее время требует уточнения.

До 2002 года он обозначал проработанное человеком время, которое возможно подтвердить документами. Основным из них является трудовая книжка. После этой даты используется другой термин. Теперь речь идёт о страховом стаже. Он подтверждается записями в базе данных персонифицированного учёта Пенсионного фонда.

Индивидуальный предприниматель, который является владельцем своего бизнеса, не имеет права оформлять на себя трудовую книжку за исключением тех случаев, когда он сам является наёмным работником в другой фирме. Если он перестал заниматься бизнесом и стал обычным работником, то этот период никак не отражается в его трудовой книжке.

Однако, поскольку, начиная с 2002 года страховой стаж учитывается по данным персонифицированного учёта, а не по записям в трудовой книжке, то нужно учитывать, что ИП, согласно требованиям законодательства, обязан платить взносы в Пенсионный фонд не только за своих работников, но и за себя. Поэтому время его деятельности учитывается в качестве страхового стажа для пенсии.

Поскольку он платит взносы за период с дня регистрации и до того момента, когда он снимется с учёта, то всё это время учитывается при получении пенсии.

Если ИП одновременно является предпринимателем и наёмным работником в другой фирме, то пенсионные взносы согласно законодательству должны вноситься в обоих местах независимо.

Документы, необходимые для утверждения стажа ИП

Для расчёта пенсии необходимо предоставить подтверждающие документы. В их число могут входить:

- трудовая книжка;

- выписка из архива;

- военный билет;

- свидетельство о рождении ребёнка;

- справка о работе в дипломатическом представительстве;

- справка о проживании в военном городке, где отсутствовала возможность найма.

Отражение стажа предпринимателя в трудовой книжке

Трудовая книжка предусмотрена для записей о поступлении на работу и увольнении лиц, которые состоят в трудовых отношениях с нанимателем

Индивидуальный предприниматель руководит своим бизнесом, но при этом не является наёмным работником. Трудовая книжка предусмотрена для записей о поступлении на работу и увольнении лиц, которые состоят в трудовых отношениях с нанимателем. Поэтому индивидуальному предпринимателю делать записи в этом документе в связи с его бизнесом не положено.

Однако законодательство не запрещает ему одновременно иметь регистрацию ИП и работать на другой фирме. Такая ситуация, например, возникает у ИП, который временно отошёл от занятия бизнесом и решил кормить семью, устроившись на наёмную работу. Конечно, возможна и другая ситуация, когда бизнес у индивидуального предпринимателя успешен, и при этом он счёл возможным устроиться. В этом случае у него будет отражён стаж наёмной работы в трудовой книжке.

При этом такая деятельность не увеличит его стажа для пенсии, однако может увеличить количество заработанных им пенсионных коэффициентов.

На протяжении жизни у предпринимателя скорее всего были периоды, когда он нанимался на работу

При этом соответствующий стаж будет принят во внимание, когда подойдёт время выхода на пенсию

Из чего состоит пенсия

Пенсия состоит из двух частей:

1. Базовая.

Ее размер с 2016 года составляет 4500 руб. Это та минимальная сумма, которую получит человек при любом стаже, как только достигнет нужного возраста (для мужчин – 60 лет, для женщин – 55). Прибавка к базовой части зависит от страховой доли вложений.

2. Страховая.

Эта часть делится на страховые взносы в ПФР (собственно, страховая часть) и накопительную часть (добровольные отчисления в самостоятельно выбранный работником фонд). Эта часть пенсии наиболее интересна для ИП, потому что она позволяет варьировать размер пенсии и делает его зависимым от самого работника. Начисляется она из уплаченных за время труда страховых взносов: работодателем отчисляется 22% от каждого заработка в ПФР. 6% – будущая базовая часть. 10% – страховая часть. Оставшиеся 6% – накопительная часть пенсии.

Актуально это для лиц, родившихся в 1967 году или позже этого срока, у всех, кто родился раньше, все 16% уходят на их счет в Пенсионный фонд. Но с 2014 года установлен мораторий на накопительную часть, поэтому все 16% идут на страховую долю. Государство пытается защитить граждан от рисков, так как не все негосударственные пенсионные фонды (НПФ) могут служить гарантом вашего пособия в будущем. Если вы все-таки заключили договор с негосударственным фондом до 2014 года, ваши деньги останутся в нем же.

Формула для расчета пенсии: пенсия = сумма пенсионных баллов × стоимость балла в год назначения пенсии (в 2017 году он равен 78,57 руб.) + фиксированная часть (4558,93 руб.).

Пенсия = сумма пенсионных баллов × стоимость балла в год назначения пенсии (в 2017 году он равен 78,57 руб.) + фиксированная часть (4823,35 руб.).

Как оформить пенсию ИП в этом году?

Оформление типовое, за полгода предоставить документы, которые можно принести в Пенсионный фонд своего района:

- лично;

- доверить и подтвердить официальной доверенностью близкому человеку;

- в онлайн-режиме через сайт ПФ;

- местное МФЦ.

Для оформления пенсии ИП должен лично, или его доверенное лицо, предоставить пакет документов в Пенсионный фонд или МФЦ

Если предприниматель откладывает пенсию самостоятельно в негосударственных фондах, то получит все расчеты в этом фонде – только на накопительный вид пенсии.

Выбирайте удобный для вас способ расчета и оформления этих выплат. Но лучше все консультации перед сбором документов получить лично, придя в инстанцию. Хотя сегодня и электронная служба отвечает всем критериям оперативности и информационности. Так что, выбор за вами.

Но перед оформлением стоит подумать, может, еще поработать в качестве ИП – ведь денег явно будет больше, чем приготовило вам государство — в качестве благодарности за многолетний и честный труд.

Пошаговая инструкция по открытию ИП пенсионеру

Если вы хорошо все продумали и приняли решение реализовать свой бизнес, рассмотрим, как правильно открыть ИП пенсионеру. Этот процесс не отличается от стандартного открытия ИП.

Процедура открытия:

Шаг 1. Выбор сферы деятельности и определение ОКВЭД.

Необходимо принимать во внимание, что вы должны четко понимать, каким видом предпринимательской деятельности будете заниматься. Каждому виду соответствует свой номер, или как его принято называть код ОКВЭД

Если вы желаете выбрать два направления, то указываете два кода.

Законом не запрещается выбирать несколько видов деятельности, можете использовать хоть 10 направлений. Но не стоит прописывать на будущее, в надежде, что, возможно, будете этим заниматься. Вы всегда можете подать заявление и добавить, или удалить вид деятельности.

Шаг 2. Выбор системы налогообложения.

Многие предприниматели допускают большую ошибку и выбирают систему, не изучив подробно все преимущества и недостатки каждой. Не стоит откладывать этот вопрос на потом, в надежде, что в конце года можно все изменить.

Вы должны четко продумать, в каком размере будете оплачивать обязательные налоговые вычеты. Достаточно просто взять калькулятор и просчитать все возможные варианты. Только после простых математических расчетов вы поймете, какую систему выбрать.

Шаг 3. Оплата государственной пошлины.

Размер пошлины составляет 800 рублей. Взять бланк квитанции можно в налоговой службе, или дистанционно на сайте ФНС РФ. На сайте налоговой службы вы можете распечатать квитанцию и произвести оплату в любом банке.

Если документы будут подаваться через электронные средства связи – сайт налоговой или портал госуслуг, то можно госпошлину не платить. Данное освобождение внесено федеральным законом №234-ФЗ от 29.07.2018 г.

Шаг 4. Подготовка и подача документов.

Первое что необходимо сделать – это подготовить полный пакет документов. Если у вас нет ИНН или по каким-то причинам он утерян, ничего страшного, поскольку его можно восстановить. Все что нужно – это подать документы в ИНФС и подождать несколько дней.

Как только полный пакет документов будет на руках, его следует сдать в налоговую службу.

После подачи документов, у вас должны остаться:

- Расписка в получении полного пакета документов;

- Заявление на выбор системы налогообложения.

Конечно, с целью экономии личного времени можно отправить документы по почте, заказным письмом.

Шаг 5. Получение документов.

Если вся документация составлена правильно и отвечает всем требованиям, то спустя 5 дней, вы сможете получить свидетельство о регистрации ИП.

Стоит принимать к сведению, что если вам необходим документ, подтверждающий, что вы можете делать перечисления по упрощенной системе, необходимо написать заявление и запросить его.

Шаг 6. Регистрация в ПФР и ФФОМС.

Налоговая инспекция, после регистрации ИП отправляет документы в пенсионный фонд и фонд обязательного медицинского страхования. Спустя несколько дней вам должно прийти уведомление по почте, о регистрации в ПФР и ФФОМС.

Если такого не произошло, вы можете лично обратиться в данные учреждения, имея при себе ИНН, СНИЛС и свидетельство о регистрации ИП.

Шаг 7. Приобретение оборудования.

Если сфера вашей деятельности связана с продажей, то будьте готовы приобрести кассовый аппарат. Есть, конечно, исключения, когда кассовый аппарат не требуется и оплату можно принимать по чекам или бланкам строгой отчетности.

Кассовый аппарат не требуется, если:

- Вы будете продавать газеты и журналы в киоске, или на улице;

- Предприятие занимается продажей ценных бумаг;

- Предприятие снабжает продуктами питания учебные заведения;

- Сфера деятельности связана с удаленной торговлей, где нет возможности поставить кассовый аппарат.

Шаг 8. Открытие счета в банке.

Стоит отметить, что открывать расчетный счет или нет, предприниматели решают сами. Счет может потребоваться в том случае, если вы планируете осуществлять безналичные операции.

Для открытия счета потребуется:

- Выбрать банк;

- Предоставить специалисту финансовой компании заполненный бланк заявления на открытие счета, паспорт, ИНН, реестр предпринимателя и регистрационный номер (ОГРН).

Шаг 9. Подготовка печати.

Согласно закону, ИП не обязан иметь печать. Но все же желательно ее сделать. Печать изготавливается очень быстро и просто. Нужно выбрать образец и предоставить реквизиты ИП.

Расчет будущей пенсии ИП

На сегодняшний день точно сказать какая пенсия будет у индивидуального предпринимателя практически невозможно. И не столько потому, что неизвестно, сколько стажа и баллов он наберет к моменту наступления пенсионного возраста, сколько потому, что российские законодатели каждый год вносят в пенсионную систему новые изменения и преобразования. Так что в текущее время можно только очень примерно прикинуть размер будущей пенсии ИП. Для этого нужно пройти два шага.

Шаг 1. Расчет индивидуального пенсионного коэффициента

Для того, чтобы рассчитать пенсию нужно сначала посчитать размер так называемого индивидуального пенсионного коэффициента (ИПК), то есть, говоря понятным языком, посчитать количество баллов, накопленных ИП за все время работы.

Алгоритм для расчета ИПК такой:

(МВ : СВ) Х 10 = ИПК

Пояснения:

СВ — страховые взносы, выплаченные на страховую часть пенсии (либо 10 %, либо 16 %, в зависимости от того, делал ли ИП взносы на накопительную часть пенсии);

МВ — страховые взносы выплачиваемые ИП на страховую часть пенсии (16 %). Рассчитываются они с предельной базы, облагаемой страховыми взносами, которая каждый год меняется, и в 2016 году для всех ИП она равна 796 тыс. руб.

Приведем пример расчета ежегодного пенсионного балла.

Предположим, в 2016 году ИП Банников М.Н. получил ни больше, ни меньше 300 тыс. руб. дохода. Соответственно в пенсионный фонд он оплатил 19 356 р.48 к. В данном случае МВ будет равен: 796 тыс. руб х 16 % : 100 % = 127 360 руб. Считаем ИПК: 19356,48 : 127 360 х 10 = 1,52 балла. Итого: за 2016 год ИП Банникову М.Н. в ПФР будет начислено 1,52 балла.

Важно! Баллы, накопленные в течение жизни гражданина РФ суммируются и от итогов сложения напрямую зависит размер пенсии. Чтобы получить пенсию ИП должен накопить к 2025 году не менее 30 баллов, а на 2016 год достаточно 9 баллов.

Шаг 2. Расчет пенсии ИП

Чтобы посчитать пенсию ИП в текущий момент, нужно применить следующую формулу.

ФВ х ПК + ИПК х СБ х ПК = СП

Разъяснение:

ФВ — устанавливаемая государством фиксированная выплата (изменяется ежегодно); ПК — премиальный коэффициент (назначается, если ИП обращается за выплатой пенсии не сразу после наступления пенсионного возраста, а позже); СБ — стоимость одного балла (каждый год меняется, на 2016 год она равна 74 руб. 27 коп.); ИПК — индивидуальный пенсионный коэффициент, то есть сумма всех пенсионных баллов, накопленных ИП за время трудового стажа; СП — страховая пенсия.

Важно! Для некоторых категорий работников, в том числе ИП, государство устанавливает повышенные фиксированные выплаты. Например, данная норма касается тех людей, которые проживают на территориях Крайнего Севера или трудятся в условиях вредных производств и т.д.. Для предпринимателей в стаж для начисления пенсии входят следующие периоды:

Для предпринимателей в стаж для начисления пенсии входят следующие периоды:

- Непосредственно предпринимательская деятельность, когда регулярно выполнялись платежи в ПФР

- Служба в вооруженных структурах, государственных органах

- Отпуск по причине ухода за ребенком

- Уход за ребенком с инвалидностью, инвалидом 1 группы от 18 лет или лицом старше 80 лет

- Совместное проживание за рубежом в качестве супругов работников дипломатических или иных подобных органов

ИП может повысить размер пенсионного содержания по старости следующими способами:

- Отчислять дополнительные взносы в ПФР

- Участвовать в программе софинансирования пенсии

- Переводить средства в негосударственные фонды для получения накоплений в будущем

- Обратиться за выплатами позднее установленного срока на число месяцев, кратное 12

Формула расчета

Чтобы рассчитать, какая пенсия будет у бывших ИП, необходимо знать, что на ее размер влияют размеры взносов, которые были отчислены им в пенсионный фонд. На максимально большие выплаты может рассчитывать абсолютно каждый человек, не только ведущий ИП, но и работающий по договору.

При определении пенсии ИП учитываются следующие моменты:

- Установленная выплата.

- Пенсионный коэффициент, каждый из которых равен 93 руб.

- Средняя заработная плата в РФ в текущем году.

- Сумма зарплаты, которая облагается страховыми взносами. На сегодняшний день необходимо, чтобы она была в 1,6 раза выше, нежели средняя заработная плата по РФ.

- Средняя выплата.

- Время начисления пенсии по умолчанию. В случае, когда от человека поступало обращение за оформлением, то в подсчете используется период, составляющий 19 лет.

- Необходимый тариф взносов на страхования.

Мы перечислили главные моменты. Однако, помимо них, имеются и другие. О них также надо рассказать подробнее.

Как рассчитать размер пенсии у ИП и какие существуют возможности для её увеличения

Размер пенсии определяется не столько величиной страхового стажа, сколько суммой уплаченных в ПФР за время активной деятельности взносов. Это происходит по той причине, что пенсионные выплаты гражданина в качестве своей основы имеют пенсионный капитал, который сложен непосредственно из уплаченных ранее взносов. В страховой стаж входят все годы, состоящие из полных календарных месяцев, в которые страховые взносы были уплачены полностью.

Федеральный закон №400-ФЗ гласит, что размер будущей пенсии определяется на основе пенсионных баллов, собранных за всё время работы. Сумма баллов исчисляется по общему трудовому стажу, размеру заработной платы, возрасту выхода на заслуженный отдых, а также по отчислениям на накопительную часть пенсии.

Итак, пенсия на сегодняшний день включает в себя две составляющие: базовую и страховую. Размер базовой части пенсии представляет собой минимальную сумму, на которую претендует гражданин с любым трудовым стажем по достижении пенсионного возраста. Эта сумма устанавливается государством и подлежит ежегодному индексированию. В 2018 году базовая пенсия составляет 4 982 рубля 90 копеек.

Страховая часть пенсии позволяет до определённого порога увеличить базовую её часть. Страховая часть состоит, в свою очередь, также из двух частей, а именно из страховой части (её составляют страховые взносы в Пенсионный фонд) и из накопительной части (отчисления, выполняемые гражданином добровольно в тот фонд, который был выбран им самостоятельно).

Для ИП наибольший интерес представляет именно страховая часть пенсии, поскольку только так он имеет возможность непосредственно повлиять на размер полагающихся ему в будущем выплат. Регулярно уплачиваемые бизнесменом страховые взносы распределяются следующим образом: 22% от каждого заработка направляется в ПФР, при этом 6% ложатся в основу базовой пенсии, 10% направляются в страховую часть пенсии, а остаток в 6% отправляется в накопительную часть.

Порядок расчёта

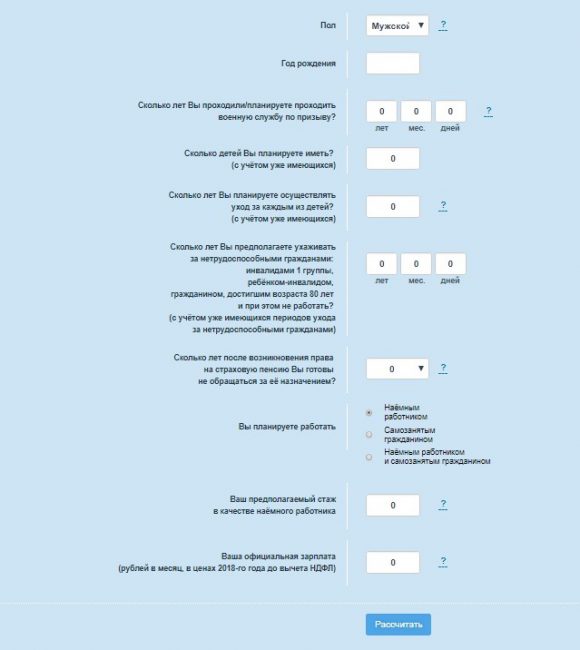

Перейдём непосредственно к формуле для расчёта пенсии. Пенсия сегодня высчитывается как сумма пенсионных баллов, умноженная на стоимость балла в год назначения пенсии + фиксированная часть. Стоимость балла в 2018 году составляет 81 рубль 49 копеек. Таким образом, каждый предприниматель имеет возможность примерно оценить свою будущую пенсию. Для более точных расчётов рекомендуется воспользоваться пенсионным калькулятором, доступным на сайте Пенсионного Фонда России.

Пенсионный калькулятор на сайте ПФР позволяет оценить размер будущей пенсии

Возможностей увеличить пенсию, выплачиваемую государством, у простых граждан сегодня не так уж и много. Объясняется это в первую очередь нестабильностью самой системы пенсионного обеспечения населения. Никто не может дать гарантии, что через 5 или 10 лет правила начисления пенсий снова не поменяются, а сам пенсионный возраст не будет увеличен. Поэтому каждый предприниматель, желающий в старости вести безбедное существование, должен позаботиться о своём будущем самостоятельно.

Индивидуальные предприниматели, как и все остальные граждане нашей страны, имеют право на предоставление им государственной пенсии. Однако размеры таких пенсий, как правило, невелики, и их не хватит на то, чтобы и в старости вести привычный образ жизни. Именно по этой причине большинство бизнесменов не слишком рассчитывает на подобную социальную помощь, предпочитая организовать себе «подушку безопасности» и сделать запас на старость. Один вкладывает деньги в недвижимость, второй открывает депозиты, третий приобретает драгоценные металлы. Позаботиться о своей пенсии лучше в тот момент, пока есть здоровье и силы для этого, не дожидаясь помощи от кого бы то ни было.

Порядок индексации

На сегодняшний день индексацию производят для любых пенсий. Под индексацией понимают корректировку размеров пенсии для увеличения покупательской способности, что связано с высокой инфляцией в России. Размер индексации обычно равняется величине инфляции, к которой прибавляют 2%. В наши дни такое правило уже не действительно, основная причина этого – сложная ситуация в экономике страны, очень высокая инфляция, которая за 2020 год составила целых 4%. Но размеры пенсий все равно увеличиваются, хотя и на величину гораздо меньшую, чем раньше.

Процесс получения пении ИП сегодня обладает некоторыми серьезными особенностями. Все эти особенности указаны в документах, имеющих нормативно-правовой характер. Их список достаточно обширный.

Какими будут взносы от ИП в ПФР за 2020 год?

С наступлением 2020 года в сфере пенсионного обеспечения частников произошло несколько изменений. В соответствии с новым законом, страховые взносы перешли под контроль налогового ведомства. Уже с 1 января 2020 года все коммерсанты должны платить собственные взносы и страховые средства за нанятых сотрудников не в пенсионную службу и ФСС, как прежде, а в налоговые органы.

Самозанятые граждане, без наемных работников, изменений почти не ощутят, так как, предположительно, суммы и сроки уплаты взносов с наступлением нового года не изменятся. Изменится только получатель взносов: не ПФР, а ИФНС (налоговая инспекция).

Для ИП, которые содержат штат сотрудников, порядок стал несколько иным. С 2020 года необходимо: 1. оплачивать взносы налоговикам за своих работников; — до 30 числа нового месяца подавать в налоговый орган ежеквартальную отчетность по сотрудникам; — ежегодно до 1 марта отчитываться по стажу в Пенсионную службу; — предоставлять в ПФР ежемесячно списки работников – отчёт СЗВ-М.

Новый предприниматель, который будет зарегистрирован на протяжении 2020 года, не должен будет оплачивать полный взнос. Нужная сумма будет определяться пропорционально числу месяцев существования ИП в 2020 году. Относительно первого месяца работы, подход такой же, только применительно к дням. Подробнее, с примерами расчёта читайте здесь.

Размер пенсии

Перед тем как открыть ИП, пенсионеру важно понимать, что будет с размером его пенсии. Суммы пенсионных выплат ежегодно индексируются, то есть увеличиваются на определённый коэффициент, размер которого зависит от инфляции

Однако это правило действует только для пенсионеров, которые не трудоустроены и не являются предпринимателями.

Не положена пенсионерам-бизнесменам и региональная социальная доплата к пенсии. Она предусмотрена для тех, чья выплата ниже прожиточного минимума пенсионера, установленного в субъекте РФ.

Например, в Москве правила такие: неработающие пенсионеры должны получать не менее городского социального стандарта 19 500 рублей в месяц. На такую сумму вправе рассчитывать те, кто проживает в Москве не менее 10 лет и не работает. Если же пенсионер живет в столице менее 10 лет, ему положена доплата к пенсии до суммы 12 578 рублей. Но опять же только при том условии, что он не трудоустроен и не является предпринимателем. Те же, кто ведёт свой бизнес как ИП, подобные доплаты не получает.

Особенности ухода на пенсию ИП

Процедура оформления пенсии предпринимателям не отличается от обычных сотрудников, которые работают по трудовому договору.

Единственным отличием будет то, что на предприятии всем занимается бухгалтер, ИП необходимо самому оформлять все документы.

Пример по пенсии ИП

Миронов Егор Николаевич является индивидуальным предпринимателем. Право на содержание по старости появилось у него в 2018 году. Ранее Миронов в течение 20 лет работал в государственной организации.

Срок деятельности ИП составляет 10 лет. Годовой доход составляет 600 тысяч рублей.

За период работы в государственной организации и заработке 30 тысяч рублей гражданину начислено 82 балла. В период предпринимательства число баллов составило 13 баллов.

За все время работы Миронов Е.Н. заработал 13 + 82 = 95 пенсионных баллов.

Размер пенсионного обеспечения составит:

4805,11 руб. + 78,58 руб. * 95 = 12270,21 руб.

Наиболее популярные вопросы и ответы на них по пенсии ИП

Вопрос: Как проводится индексация пенсии для предпринимателей?

Ответ: Повышение пенсионных выплат для самозанятого населения производится в общем порядке. Если гражданин прекратил деятельность, то его содержание увеличивается в соответствии с установленными показателями инфляции. В 2018 году страховое обеспечение повысились на 5,8%.

Если гражданин продолжает работать в качестве предпринимателя, то его содержание не индексируется

В таком случае ИП может рассчитывать только на перерасчет пенсии, при котором принимаются во внимание перечисленные страховые взносы

После окончания работы сумма к получению пересчитывается с учетом всех пропущенных индексаций.

Вопрос: Какая будет, если работал по упрощенке

Ответ: Индивидуальные предприниматели могут работать по двум упрощенным схемам: 6% от суммы всех доходов или 15% с разницей между доходами и расходами.

Эти платежи просто уходят в бюджет государства и никакой роли для будущей пенсии не играют.

Размер выплаты будет зависеть от того, в каком размере производятся взносы в пенсионный фонд.

Вопрос: Как начисляется по старости

Ответ: Гражданин, занимающийся коммерческой деятельностью, имеет право подать заявку на оформление пенсии после достижения возраста, установленного по законодательству.

Женщины получают право на поддержку от государства по достижении 55 лет, мужчины – после 60. Если гражданин обращается за пенсией позже, у него появляется возможность увеличить ее размер, заработав дополнительное количество баллов.

Вопрос: Идет ли стаж

Ответ: В стаж индивидуальным предпринимателям идут все года, на протяжении которых он производил отчисление страховых взносов.

Кроме того, в трудовой стаж входят периоды воинской службы, нахождение в декретном отпуске, уход за ребенком, инвалидом или гражданином старше 80 лет.

Вопрос: На какую может рассчитывать

Ответ: В соответствии с новым пенсионным законодательством все пенсии формируются из трех составляющих: базовой, накопительной, страховой.

Вопрос: Как считать пенсию для ИП в России, применяя эти показатели?

Ответ:

- Базовая доля полагается всем пенсионерам, независимо от стажа и количества накопленных баллов

- Страховая часть формируется в процессе трудовой деятельности человека от взносов, которые перечисляет за сотрудника работодатель

В вопросах, касающихся предпринимателей, все взносы они должны перечислять за себя самостоятельно.

Главный источник получения пенсионных средств для ИП – это их страховые взносы, которые поступают в бюджет и сохраняются на индивидуальных счетах.

Вопрос: Какая будет на ЕНДВ

Ответ: Предприниматели, которые работают по единому налогу на вмененный доход, будут получать пенсию по такой же системе, как и все остальные граждане.

Гражданам, которые занимаются индивидуальным предпринимательством, по достижении пенсионного возраста рекомендуется ознакомиться со всеми нюансами оформления выплаты в индивидуальном порядке.

Процесс оформления

Процесс оформления пенсии для ИП не имеет отличий от того, что проходят те, кто работает по найму. Один момент – всем придется заниматься самому, тогда как на предприятиях это осуществляют бухгалтера.

Список документации:

- Трудовая книжка либо другие документы, которые подтвердят деятельность;

- Паспорт;

- Свидетельство о постановке ИП на налоговый учет;

- СНИЛС;

- Трудовые договора;

- Необходимые документы из архива, подтверждающие место работы, в случае, если договора или трудовая книжка утрачены;

- Другая документация: военный билет, свидетельство о браке и прочее.

Пакет документации, включая заявление, подается по месту, где зарегистрировано ИП. За 10 дней документы проверяют и принимают решение, будет ли назначена пенсия.

Если все оформлено верно, ИП получит выплату уже через месяц.

Скачать заявление в ПФР на назначение пенсии здесь

Что еще нужно знать о пенсии для ИП

Для предпринимателя также важен стаж. Когда человек ведёт официальную трудовую деятельность, он знает, что все периоды, когда работодатель за него делал отчисления в ПФР, ему будут зачтены в стаж для пенсии. С предпринимателями ситуация аналогичная. Так ведётся учет страхового стажа.

Все те периоды, когда он вёл свою предпринимательскую деятельность (применяемая система налогообложения роли не играет) и делал за себя отчисления в ПРФ, учитываются в его страховом стаже. Если в течение своей жизни он и трудился, и был ИП, то в расчёт стажа ИП для начисления пенсии входят все периоды.

Не все знают, что есть реальный шанс значительно увеличить свои пенсионные выплаты. Для этого необходимо проявить выдержку и не обращаться за пенсионными начислениями несколько лет. Хотя, после увеличения возраста выхода на заслуженный отдых, сделать это довольно трудно. Кроме того, в течение «выдержанных» лет необходимо исправно трудиться или вести предпринимательскую деятельность, делать обязательные отчисления в ПРФ.

Если работать 4 года после наступления пенсионного возраста, то выплаты будут увеличены на сумму сделанных отчислений. Кроме того, государство также проявит дополнительные меры поддержки. После 5 лет пенсионеру добавят к базисной пенсии 36%, а к пенсионным баллам 45%. Общий показатель роста составит почти 40%

Если же продержаться 10 лет, то увеличение пенсии для индивидуальных предпринимателей будет более заметным – более чем в 2 раза. При этом ранее накопленные баллы вырастут в 2,3 раза. Прибавка будет ощутимой!

Какая пенсия будет у ИП? На сайте ПРФ есть калькулятор, которым можно воспользоваться для расчёта будущих выплат. Полученная сумма будет примерной, но на неё можно ориентироваться. Необходимо верно ввести исходные данные, тогда полученное значение будет максимально приближено к точному.