При закрытии ип какой период ставить в декларации: особенности, требования и образец

Содержание:

- Статистическая отчетность

- Пример заполнения декларации УСН при закрытии ИП

- Что будет, если не подать последний отчет в налоговую

- СРОКИ подачи декларации когда ИП закрылся, прекратил деятельность

- Как быть при сворачивании бизнеса в течение квартала

- Образец заполнения

- Нулевая отчетность

- Снятие с учета во внебюджетных фондах при ликвидации ИП

- Можно ли закрыть ИП через Госуслуги

- Закрываем ИП на ЕНВД

- Как заполнить документ?

- Нюансы расчёта налога на ЕНВД

Статистическая отчетность

В 2021 году Росстат требует подачи отчетов от всех субъектов малого бизнеса – от компаний до ИП, работающих самостоятельно. Освобождены от этой обязанности только предприниматели, зарегистрированные в 2021 году.

Мнение эксперта

Романов Евгений Витальевич

Консультант в области права с 7-летним стажем. Специализируется в области семейного права. Опыт более 3 лет в экспертизе документов.

Подать документ нужно по форме 1-Предприниматель, бумажный вариант следует отнести в отделение Росстата или отправить заказным письмом по почте. Отчет в электронном виде можно подать через сайт Госуслуги или Росстата.

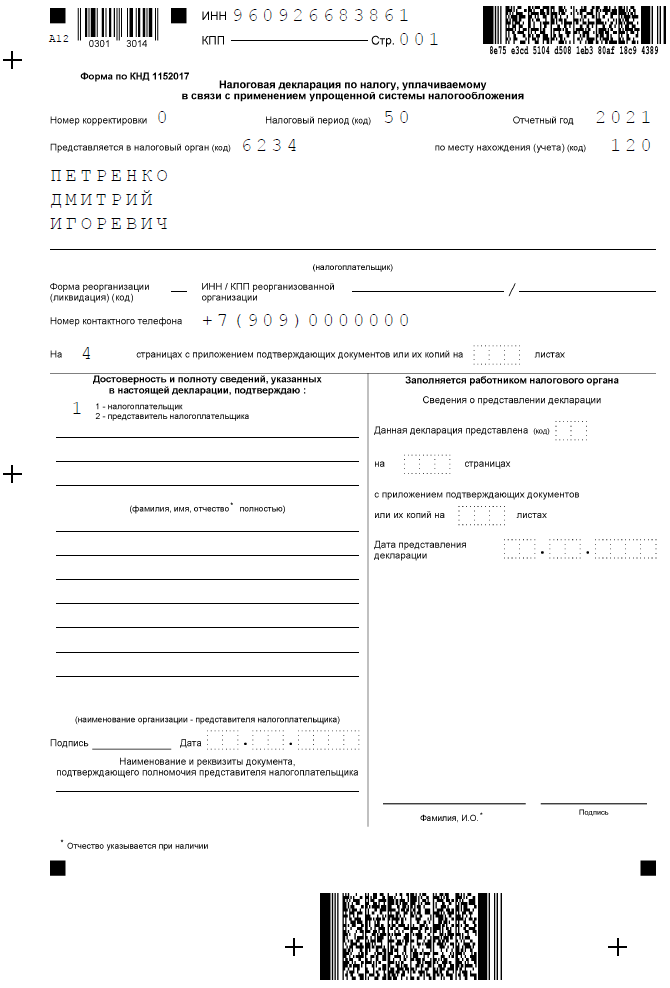

Пример заполнения декларации УСН при закрытии ИП

А теперь на примере покажем, как заполнить декларацию по УСН при прекращении предпринимательской деятельности.

Для этого возьмем следующие данные:

- ФИО предпринимателя: Петренко Дмитрий Игоревич;

- место учета – г. Рязань;

- работников нет;

- объект налогообложения на УСН – «Доходы»;

- период прекращения предпринимательской деятельности – апрель 2021 года;

- полученные доходы: 114 000 рублей в первом квартале и 29 000 рублей в апреле;

- перечислено взносов за себя: 6 840 рублей в первом квартале и 1 740 рублей в апреле.

В бланке декларации по УСН всего 10 страниц, но для объекта «Доходы» предназначены только некоторые из них. Торговый сбор этот предприниматель не платил, целевое финансирование не получал, поэтому заполняется титульная страница, разделы 1.1 и 2.1.1. В заполненной декларации в таком случае будет 4 страницы.

Сервис формирования деклараций в ближайшее время будет обновлен и появится возможность формирования декларации по новой форме. До тех пор декларацию можно заполнить, скачав редактируемую форму.

Титульная страница

Титульная страница декларации при закрытии ИП отличается от обычной ежегодной только кодом налогового периода. Нужное значение выбирается из приложения № 1 к приказу от 25.12.2020 N ЕД-7-3/958@. Если предприниматель отчитывается в связи со снятием с учета, то проставляется код «50».

Данные вносятся построчно:

- ИНН (код КПП индивидуальные предприниматели не указывают);

- номер корректировки – «0», так как декларация подается первый раз и в ней нет исправлений;

- налоговый период – «50»;

- отчетный год – 2021;

- код ИФНС – 6234;

- код места учета – для предпринимателей это «120»;

- полное имя ИП;

- номер контактного телефона;

- количество страниц в декларации.

В левом нижнем блоке выбирается значение «1», потому что декларацию подает сам предприниматель. Если сдача отчетности поручена другому человеку или организации, то проставляется «2», указываются данные представителя и реквизиты доверенности.

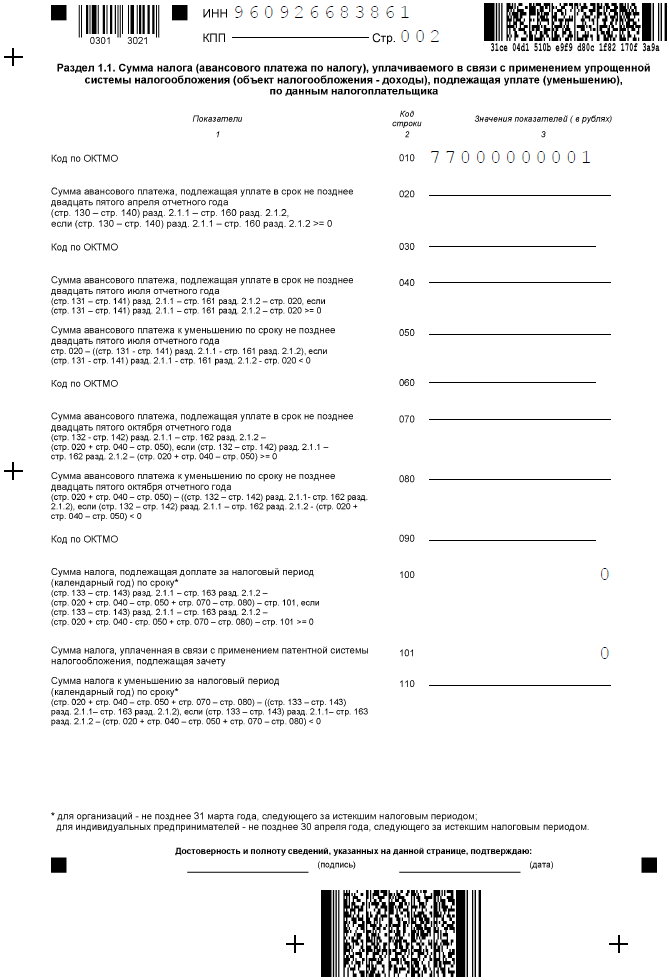

Раздел 1.1.

В разделе 1.1 указывают суммы налога к уплате: авансовые платежи и налог по итогу года. Но поскольку предприниматель из нашего примера заранее перечислил взносы, уменьшающие налог до нуля, в соответствующих строках никаких показателей не будет. Там проставляют прочерки.

Единственная заполненная строка – это код ОКТМО Рязани «61701000». В строках 030, 060, 090 повторять его не надо, потому что в течение отчетного года предприниматель не менял место жительства и стоял на учете в одной и той же ИФНС.

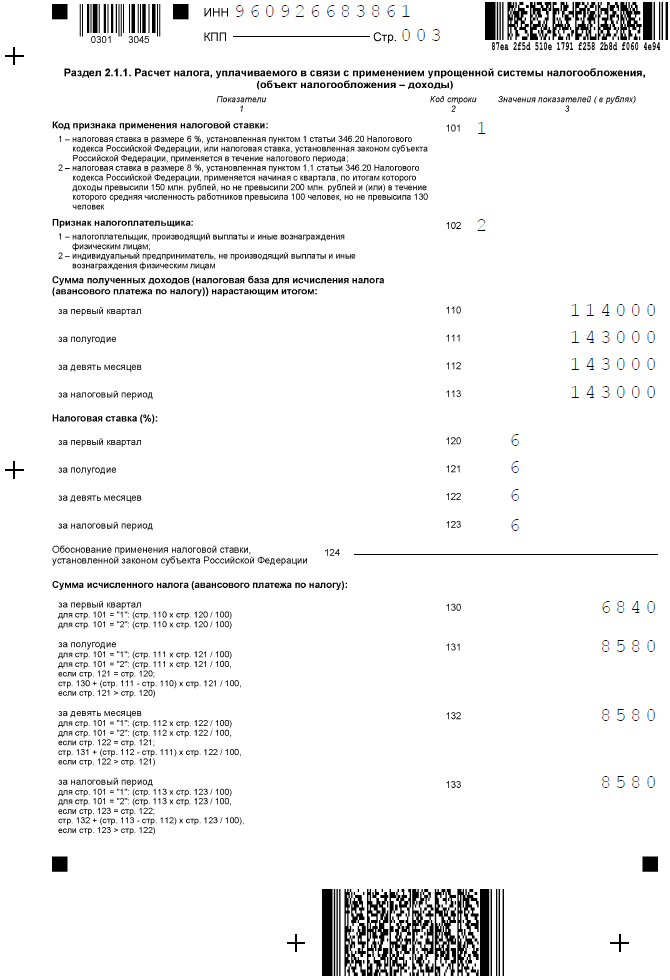

Раздел 2.1.1

В разделе 2.1.1 показывают данные, на основании которых рассчитывалась налоговая база: полученные доходы, применяемая ставка и взносы, которые уменьшают налог.

В заполнении этого раздела новой декларации УСН есть свои особенности. Здесь появились новые поля:

- код признака применения налоговой ставки, который зависит от того, были ли превышены стандартные лимиты по годовому доходу;

- код обоснования для пониженной ставки, если она применялась в регионе по виду деятельности ИП.

ИП Петренко Д. И. не превысил лимит в 150 млн рублей, поэтому в строке 101 проставляется значение «1». Строка 124 не заполняется, потому что предприниматель применял стандартную ставку – 6%.

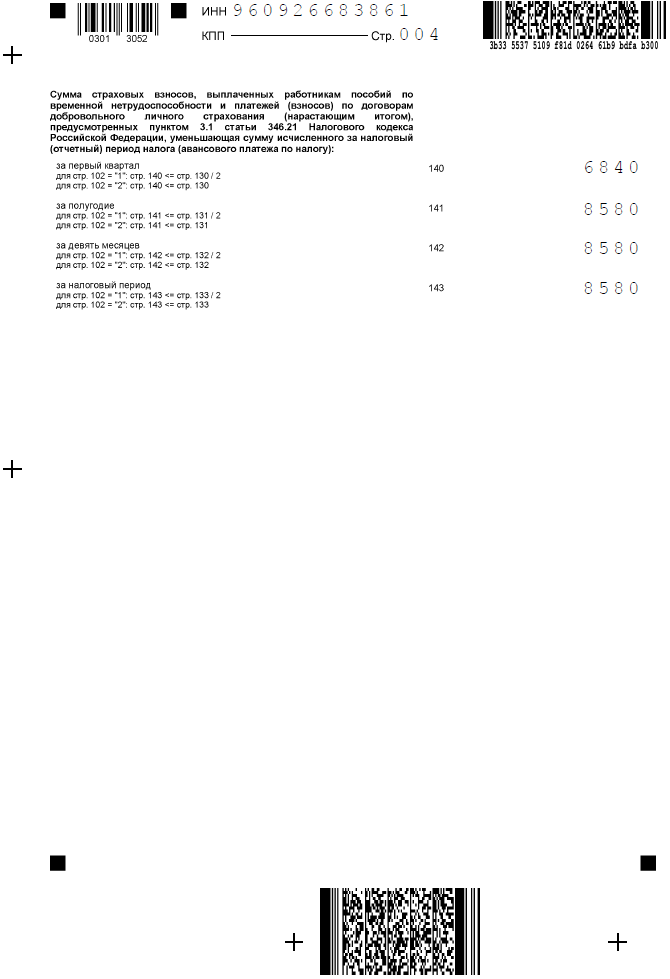

Полученные доходы отражаются в строках 110-113 нарастающим итогом с начала года. Далее, в строках 130-133 показан исчисленный налог (то есть до уменьшения на взносы). И наконец, в строках 140-143 указывают суммы перечисленных взносов, на которые был уменьшен налог.

Теперь надо еще раз проверить декларацию, подписать ее на первой странице и в разделе 1.1 и проставить дату сдачи. Обязательно сохраните доказательство сдачи отчета, например, второй экземпляр декларации с отметкой ИФНС или квитанцию об отправке заказного письма. Проверять документы ИП налоговая инспекция может еще в течение 4-х лет после снятия его с учета.

Не забудьте после получения листа записи ЕГРИП рассчитать окончательную сумму взносов. Например, если ИП Петренко будет снят с учета 30 апреля 2021 года, то всего за этот год он должен заплатить 13 625 рублей. Причем 8 580 рублей он уже перечислил, поэтому доплатить должен только 5 045 рублей.

Рассчитать взносы для своей ситуации вы можете с помощью нашего калькулятора.

Что будет, если не подать последний отчет в налоговую

Если налогоплательщик не предоставил отчеты о закрытии ИП в то время, которое установлено Налоговым кодексом РФ, то на него налагаются штрафы, пени и возмещение недоимок (по взносам по страхованию).

На сегодняшний день существуют следующие меры:

- 1000 руб. за каждый бланк, который не был сдан вовремя. Взимание штрафа осуществляется на ликвидационную декларацию и за следующие отчеты, если наступил срок их подачи, а бизнесмен так и ничего не предоставил;

- пени в размере 5 % от суммы необходимого к уплате налога;

- 20 % или 40 % от неуплаченных взносов по страхованию плюс сама сумма по страхованию. Данные суммы будут увеличиваться до тех пор, пока не будут проведены все необходимые ликвидационные процедуры и не будет предоставлена вся требующаяся по законодательству отчетность.

Чтобы точно избавить себя от непредвиденных штрафов при предъявлении декларации о закрытии, требуется соблюдать требования, которые установлены приказами ФНС. Также необходимо хранить дубликаты предъявленных бумаг.

Что будет, если не подать декларацию

При закрытии ИП требуется в обязательном порядке сдавать отчетность. Для верного заполнения декларации стоит опираться на приказы ФНС. В случае непредоставления отчетов взимаются штрафы и пени. Поэтому не стоит тянуть время, а лучше сразу все заполнить и сдать.

*Цены указаны на июль 2019 г.

СРОКИ подачи декларации когда ИП закрылся, прекратил деятельность

Если даже ИП официально стал «бывшим», но предпринимательские обязанности еще остаются. В течение пяти рабочих дней с момента внесения записи в ЕГРИП о прекращении деятельности в качестве ИП на ОСНО нужно сдать декларацию 3-НДФЛ.

Письмо ФНС от 13.01.2016 № БС-4-11/114@

Предприниматель, решивший закрыться и «завязать» с бизнесом, считается прекратившим предпринимательскую деятельность с даты внесения соответствующей записи в ЕГРИП. Но даже после этого у бывшего ИП остаются обязанности перед государством, возникшие за время предпринимательства.

Так, в пятидневный срок после официального «разжалования» из ИП нужно представить декларацию о доходах, в т.ч. за период между днем подачи заявления о госрегистрации прекращения деятельности в качестве ИП и днем исключения из ЕГРИП. А не позднее чем через 15 календарных дней с момента подачи такой декларации уплатить задекларированную сумму налога в бюджет.

Обратите внимание, что это относится лишь к ИП, применявшим ОСН. «Спецрежимники» сдают «свои» декларации:

Как быть при сворачивании бизнеса в течение квартала

Вы можете отработать несколько дней в отчётном периоде или месяц – платить ЕНВД за все три месяца вас никто не обяжет.

Как заполнить декларацию так, чтобы не пришлось переплачивать? Деятельность ИП на ЕНВД строится на специальном физическом показателе. Если вы в отчётном периоде не вели трудовую деятельность, то данный коэффициент будет равен нулю, что и необходимо отразить в вашем последнем отчёте.

Показатель равный нулю вы имеете право поставить только в том случае, если вы действительно за этот месяц (или месяцы) не вели деятельность. Если же какие-то дни вы функционировали в качестве ИП, то необходимо произвести расчёт коэффициента за отработанные дни.

Ваша деятельность будет считаться завершённой в том случае, если вы:

- Уволили имеющийся персонал;

- Закрыли точки продаж (производство или склады);

- Продали остатки продукции;

- Сняли с учёта кассовые аппараты и т. д.

То есть, если бизнес по факту больше не существует, то можно в отчёте ставить «0». А если у вас остался магазин, который вы ещё не закрыли, то это считается преградой к сдаче такой декларации.

Важно знать, что нулевая отчётность по ЕНВД принята налоговой инспекцией не будет. Она обязательно должна быть заполнена, даже если ваше ИП не функционировало

Ликвидация ИП может произойти как в добровольном порядке в связи с множеством факторов, так и в принудительном. В обоих случаях при закрытии ИП заполнение декларации УСН является обязательным условием.

Прекращение деятельности также предполагает осуществление расчёта с налоговым органом, контрагентами и внебюджетными фондами. Несвоевременное предоставление отчётности и неуплата налога приводят к назначению штрафов и пени.

Образец заполнения

В качестве образца для заполнения отчета необходимо использовать форму, которая утверждена ИФНС №ММВ-7-3-99. Это та же самая форма, которая используется для сдачи обычной декларации при режиме УСН. Документ состоит из трех листов.

Разделы необходимо заполнять в зависимости от используемого объекта налогообложения. Разделы «1.1» и «2.2» заполняются, если объектом является режим «Доходы минус Расходы». Разделы «1.1» и «2.1.1» заполняются, если выбран режим «Доходы». Если по завершению дела платился торговый сбор, то он отражается в разделе «2.1.2». Раздел «3» необходимо заполнять при обоих объектах в том случае, если были получены целевые средства.

К сведению! Раздел «1.1» (заполняется по УСН «Доходы») и «1.2» («Доходы минус Расходы») ничем не отличается при заполнении, когда ИП закрывает свою деятельность. Здесь обозначаются в обычном режиме: ОКТМО, размер налога и авансовые взносы по налогу, на какой размер налог будет снижен, или сумму, которую необходимо доплатить в бюджет.

В разделах «2.1.1» («Доходы») и «2.2» («Доходы минус Расходы») осуществляется расчет платежа. Данные разделы имеют одну особенность при заполнении: если ИП ликвидируется, то каждый показатель декларации (доходы, расходы) за отчетный период, который последний, повторяется в строке за налоговый период соответствующего показателя.

В ситуации, когда отчет предъявляется по упрощённой системе «Доходы», в раздел с корректирующими сведениями предприниматель заносит сведения о выплаченных авансовых платежах и страховых взносов за себя и своих работников.

Важно! В ситуации, когда бизнесмен за время с момента предъявления заявки о ликвидации ИП получил доход, то он обязан заплатить полученную сумму налогов вместе с предъявлением ликвидационной декларации. При составлении декларации по упрощенке при закрытии ИП налогоплательщик обязан рассчитать сумму налога, который начислен за отчетный период: с момента, когда начался квартал, до того, как ИП не будет выписано из реестра

Например, если предприниматель закончил свою деятельность 25 июля 2019 г., то налог необходимо рассчитать за период с 1 по 25 июля

При составлении декларации по упрощенке при закрытии ИП налогоплательщик обязан рассчитать сумму налога, который начислен за отчетный период: с момента, когда начался квартал, до того, как ИП не будет выписано из реестра. Например, если предприниматель закончил свою деятельность 25 июля 2019 г., то налог необходимо рассчитать за период с 1 по 25 июля.

Образец оформления отчета в середине года будет оформляться так же, как и обычный отчет, так как, если бы бизнесмен не осуществлял деятельность, и бумаги сдавались за неполный год.

Обратите внимание! Подача отчетов при ликвидации ИП практически не отличается от отчетов, которые сдают действующие предприниматели. Единственное, что необходимо сделать, это уточнить в налоговой по месту регистрации, в какой срок необходимо сдать бумаги

Нулевая отчетность

При ликвидации ИП нужно подавать декларацию, даже если доходов за отчетный период не было. В таком случае сдается «нулевая» декларация ИП. Отличие заполнения такой декларации от обычной в том, что не указываются доходы, авансовые платежи и страховые взносы ИП. Рассмотрим заполнение нулевой декларации ИП на УСН с объектом налогообложения «доходы».

Декларация будет представлена на трех страницах.

- Первая страница заполняется по общим правилам заполнения титульного листа.

- Вторая страница – раздел 1.1. Авансовые платежи и налоги не прописываются, указывается только код по ОКТМО.

- Третья страница – раздел 2.1.1. Поля с доходами и налогами оставляем пустыми, остальные заполняем.

Если объект налогообложения «доходы минус расходы», то на второй странице (раздел 1.2) проставляется только код по ОКТМО, а на третьей (раздел 2.2) пропускаются все поля с доходами, расходами и налогами.

Снятие с учета во внебюджетных фондах при ликвидации ИП

Если предприниматель работал без наемного персонала, то на этом его «миссия» заканчивается. Кроме сдачи налоговой отчетности (деклараций) ему более ничего подавать никуда не нужно. Остается только заплатить за себя общеобязательные взносы в ближайшие 15 кален. дней после официальной регистрации закрытия.

Если с ИП работали сотрудники, и он, соответственно, числится в ПФР и ФСС как наниматель, то ему нужно сняться с учета и в фондах.

Порядок снятия с учета во внебюджетных фондах также свой. До момента обращения во внебюджетные фонды, до сдачи страховой отчетности ИП должен оформить должным образом увольнение сотрудников, рассчитаться по страховым взносам за них.

Т. е. можно сказать, при ликвидации ИП снимается с учета в ПФР «автоматически». Обычно это происходит при участии ИФНС на протяжении 5 дней после официального закрытия.

Уплата взносов на травматизм и сдача по ним отчетности по—прежнему находится во введении ФСС. Поэтому ИП при ликвидации должен сняться с учета путем подачи заявления именно ФСС.

Можно ли закрыть ИП через Госуслуги

Если обстоятельства сложились так, что бизнес нужно ликвидировать, то необходимо начать процедуру официального завершения деятельности. Сделать это можно, не только посетив инспекцию ФНС или отделение МФЦ. Следует узнать заранее, как самостоятельно закрыть ИП через портал Госуслуг с минимальными затратами времени и сил.

Важно! Ликвидация ИП и его исключение из ЕГРИП могут быть проведены и в принудительном порядке. Самые частые причины для этого — наличие судебного постановления, банкротство или смерть индивидуального предпринимателя.. Перед непосредственной подачей заявки на закрытие ИП через интернет, необходимо последовательно выполнить несколько шагов по подготовке к прекращению деятельности, а также пройти некоторые процедуры по завершению ведения бизнеса

Перед непосредственной подачей заявки на закрытие ИП через интернет, необходимо последовательно выполнить несколько шагов по подготовке к прекращению деятельности, а также пройти некоторые процедуры по завершению ведения бизнеса.

Первый шаг — увольнение и расчет работников. Для закрытия ИП, использующего наемный труд сотрудников, необходимо уволить их всех, в том числе, находящихся в отпуске, на больничном, в декрете и лиц, не достигших 18 лет.

Предупредить о ликвидации бизнеса и увольнении необходимо заранее. Если срок не установлен трудовым договором, то, как минимум, за 14 дней. Текст уведомления может быть произвольным. Все работники должны с ним ознакомиться и подписать.

Также за две недели до увольнения наемных сотрудников необходимо направить уведомление об этом в отделение службы занятости населения. Бланк можно найти и скачать на портале центра в подразделе документов для работодателей.

Далее предприниматель должен сдать отчеты по уволенным сотрудникам в ФНС, в Пенсионный фонд, в Фонд социального страхования. А также в течение двух недель заплатить все страховые взносы.

Важно! Если ИП вел бизнес без работников, то первым этапом станет сбор необходимых документов.

Дальнейшие действия:

- Снятие онлайн-кассы с учета. Для этого нужно подать заявку в бумажном виде в инспекцию ФНС или в электронной форме на сайте, приложив отчетность о закрытии кассы. Через 10 рабочих дней фискальный накопитель будет снят с учета, и сформируется подтверждающий документ.

- Представление документов налоговой. Кроме портала Госуслуг, подать заявление можно в отделении ФНС, в МФЦ, на сайте налоговой, или отправив письмо по почте.

- Закрытие расчетного счета. Для этого нужно просто заполнить выданный в банке бланк заявления. Далее банк сам закроет счет.

- Уплата взносов. После того, как в ЕГРИП внесут сведения о завершении деятельности и закрытии ИП, необходимо уплатить все фиксированные взносы. В случае если предпринимательство закрывается не в начале года, размер суммы рассчитывается пропорционально отработанному количеству времени.

- Сдача необходимой отчетности и уплата налогов. Размер платежей и дата подачи декларации устанавливаются в зависимости от того, на какой системе налогообложения работал предприниматель.

ИП на «упрощенке» должен сдать отчеты до 25 числа, а ИП на ЕНВД до 20 числа месяца, следующего после месяца официального прекращения деятельности. Предприниматель на УСН должен подать декларацию в течение 5 дней после закрытия. ИП на патенте может сделать перерасчет его стоимости в соответствии с отработанным временем.

Важно! Если закрыть ИП и не выплатить долги перед налоговой или банками, то их сумма будет переведена на предпринимателя как на физлицо и вернуть их все равно придется. Задолженность могут взыскать в судебном порядке

Кроме возврата долга и штрафов, суд может наложить запрет на ведение бизнеса в течение пяти лет и возможность выезда из страны.

Закрываем ИП на ЕНВД

Проработав какое-то время в роли ИП, вы вправе закрыть его в любое время. Это может произойти по причине дальнейшего нежелания заниматься бизнесом и ухода в ряды наёмных работников. А, возможно, вы хотите стать учредителем в ООО. В любом случае необходимо ответственно подойти к вопросу о закрытии собственного ИП.

Данный процесс сопровождается сдачей отчётности в налоговую и погашением имеющейся задолженности.

Вам необходимо рассчитаться по долгам с:

- Налоговой службой (по неоплаченному ЕНВД);

- Внебюджетными фондами (пенсионным и медицинского страхования);

- Банками (по имеющимся кредитам);

- Наёмными работниками (по заработной плате и прочим доходам);

- Деловыми партнёрами (если у вас есть заключенные соглашения, по которым вы не осуществили оплату или отгрузку товаров).

Однако, если вы, имея статус ИП, не расплатитесь с имеющейся задолженностью, то это не станет преградой к закрытию вашего бизнеса.

По закону ИП отвечает всем своим имуществом по долгам. А это значит, что все неуплаты перейдут на физическое лицо. Если задолженность большая, то ваши кредиторы вправе обратиться в суд, который может наложить арест на имущество.

Чтобы закрыть ИП на ЕНВД, потребуется этот процесс оформить документально.

В налоговую нужно предоставить:

- Заявление о закрытии;

- Квитанцию о пошлине в 160 рублей;

- Справку об отсутствии долгов перед внебюджетными фондами;

- Ликвидационную декларацию.

Вы вправе предоставить отчётность:

- Лично;

- Через помощника (в этом случае вам понадобится нотариальная доверенность на другое лицо);

- Через специальную фирму (существуют посредники, которые за отдельную плату оформляют закрытие бизнеса. Если вы занимаетесь процессом самостоятельно, то оплачиваете только 160 рублей в качестве пошлины. При обращении к посреднику, стоимость вопроса будет значительно выше и зависит от региона).

Самый важный из вышеперечисленных документов – декларация по ЕНВД. О ней-то мы и поговорим подробнее. Рассмотрим, когда необходимо сдавать декларацию и что в ней нужно указать.

Как заполнить документ?

Есть два основных отличия декларации при ликвидации ИП от обычной:

- Применяется другой код для налогового периода.

- Отчетность подается не за календарный год, а за последний налоговый период (об этом ниже).

Существует 4 кода налогового периода для ИП на УСН:

- «34» – за календарный год;

- «50» – применяется, если были произведены реорганизация (ликвидация) организации или закрытие ИП;

- «95» – применяется, если предприниматель поменял режим налогообложения;

- «96» – применяется, если была прекращена предпринимательская деятельность на УСН.

В ликвидационной декларации ИП нужно использовать код «50».

Какой налоговый период подается?

Согласно 3 пункту статьи 55 НК РФ при закрытии ИП последним налоговым периодом считается время с 1 января по дату снятия ИП с учета.

Пример. Иванов Петр Сергеевич решил закрыть ИП в апреле 2021 года и подал заявление по форме Р26001. После этого его снимают с учета в течение 5 рабочих дней (пункт 1 статьи 8 Закона от 08.08.2001 N 129-ФЗ).

Иванову выдают лист записи ЕГРИП по форме Р60009, в котором есть текст «внесена запись о прекращении физическим лицом деятельности в качестве индивидуального предпринимателя «28» апреля 2021 года».

Именно эта дата и будет считаться окончанием налогового периода. Тогда налоговый период для декларации Иванова – с 1 января по 28 апреля 2021 года.

Пошаговое заполнение

Рассмотрим пошаговое заполнение декларации ИП на УСН для Иванова П.С. Данные для заполнения:

- ИП Иванов Петр Сергеевич.

- Город проживания Чебоксары.

- Прекратил деятельность в качестве ИП 28 апреля 2021 года.

- ОКВЭД – 71.20.9.

- Объект налогообложения «доходы».

- Ставка налога 6%.

- Наемных работников нет.

Титульный лист:

| Графа | Заполнение |

| ИНН | 111111111111 |

| Корректировка | |

| Код налогового периода | 50 |

| Отчетный год | 2021 |

| Код налогового органа | 2130 (для г. Чебоксары) |

| Код по месту нахождения | 120 |

| Налогоплательщик | Иванов Петр Сергеевич |

| ОКВЭД | 71.20.9 |

| Номер телефона | 89991119999 |

| На страницах | 3 |

| Подтверждение достоверности и полноты сведений | 1 (налогоплательщик) |

| Подпись и дата |

Далее раздел 2.1.1:

| Графа | Заполнение |

| ИНН | 111111111111 |

| 102 | 2 |

| 110, 111 | За первый квартал – 50 000 р., за полугодие – 60 000 р. |

| 120, 121, 123 | 6 |

| 130, 131, 133 | За первый квартал – 3 000 р. (число в строке 110 умножаем на число в строке 120, а результат делим на 100), за полугодие – 3 600 р. (число в строке 111 умножаем на число в строке 121, а результат делим на 100), за налоговый период – 3 600 р. (число в строке 113 умножаем на число в строке 123, а результат делим на 100) |

| 140, 141, 143 | За первый квартал – 3 000 р., за полугодие – 3 600 р., за налоговый период – 3 600 р. (указываются суммы взносов, не превышающие авансовые платежи) |

Раздел 1.1:

| Графа | Заполнение |

| ИНН | 111111111111 |

| 010 | 97701000 |

| 020 | Раздел 2.1.2 в примере не заполнялся, поэтому считаем следующим образом: из строки 130 раздела 2.1.1 вычитаем строку 140 того же раздела. Расчет: 3 000 – 3 000 = 0. В строках с нулями ставим прочерк |

| 040 | Считаем: из строки 131 раздела 2.1.1 вычитаем строку 141 того же раздела, а затем из результата вычитаем строку 020. Расчет: 3 600 – 3 600 – 0 = 0 |

| 050 | Считаем: из строки 131 раздела 2.1.1 вычитаем строку 141 того же раздела, а затем результат вычитаем из строки 020. Расчет: 0 – (3 600 – 3600) = 0 |

| 100 | Считаем: из строки 133 раздела 2.1.1 вычитаем строку 143 того же раздела, запоминаем результат. Затем складываем строку 020 со строкой 040 и вычитаем строку 050. Второй результат вычитаем из первого. Расчет: (3 600 – 3 600) – (0 + 0 – 0) = 0 |

| 110 | Считаем: складываем строки 020 и 040, вычитаем 050, запоминаем результат. Затем из строки 133 раздела 2.1.1 вычитаем строку 143 того же раздела. Из первого результата вычитаем второй. Расчет: (0 + 0 – 0) – (3 600 – 3 600) = 0 |

| Подпись и дата |

- Скачать бланк декларации УСН при закрытии ИП

- Скачать образец заполнения декларации УСН при закрытии ИП

Особенности оформления в середине года

Подавая ликвидационную декларацию в середине года, нужно отображать данные только за отработанное время. В примере Иванов П.С.

заполнил Раздел 2.1.1. только для полей с названиями «за первый квартал», «за полугодие» и «за налоговый период», оставив поля «за девять месяцев» пустыми, так как его ИП сняли с учета во II квартале (28 апреля).

Еще одна особенность – код налогового периода, отличный от обычного: 50 вместо 34.

Сумма фиксированных страховых взносов за неполный календарный год рассчитывается пропорционально количеству отработанных месяцев. А за неполный месяц – пропорционально отработанным дням.

Нюансы расчёта налога на ЕНВД

Обычная формула расчёта ЕНВД за месяц выглядит так:

Физический показатель (ФП) х Базовая доходность (БД) * K1 * K2 * Ставка налога.

В этой формуле используются такие параметры:

- ФП – физический показатель, для разной деятельности свой. Например, для перевозок это количество транспортных средств, для ветеринарных услуг – количество работников, для магазина – торговая площадь;

- БД – базовая доходность на единицу ФП;

- K1 – коэффициент-дефлятор, который утверждает Минэкономразвития;

- K2 – коэффициент, который устанавливается муниципальными органами для поддержки отдельных отраслей – он снижает сумму налога (при отсутствии принимается за «1»).

Формула примет вид:

ФП * БД * К1 * К2 * Ставка / К дней в месяце * К отработанных дней,

где К – количество дней. Как именно рассчитать налог, будет показано ниже на примере.