Пример заполнения новой формы рсв за 1 квартал 2021 года

Содержание:

- Ошибки и уточнение расчета

- Изменения законодательства по уплате страховых взносов

- Кто должен предоставлять отчеты и куда

- О каких ещё особенностях расчёта стоит помнить

- Как заполнить новый РСВ

- Представление отчета в ФСС.

- Изменения в форме РСВ 2020 года

- Образец заполнения РСВ с возмещением из ФСС

- Следует сообщать о подразделениях, которые начисляют зарплату работникам

- Как заполнить РСВ-1 за 9 месяцев 2015 года и когда его следовало сдать в ПФР?

- Фамилия, имя и отчество

Ошибки и уточнение расчета

Не исключено, что в уже сданном расчете по взносам обнаружится ошибка, Дальнейшие действия зависят от того, привела ли ошибка к занижению суммы взносов. Если привела, то страхователю независимо от его желания нужно сдать уточненный расчет. Если не привела, то подача уточнений — право, но не обязанность страхователя.

В уточненный расчет нужно включить те разделы и приложения, которые ранее были представлены в ИФНС. Заполнить другие разделы и приложения нужно только в случае, когда в них вносятся дополнения.

Из данного правила есть одно исключение. Оно относится к разделу 3, то есть к персонифицированным сведениям. Представляя уточненный расчет по взносам, страхователь в любом случае должен включить в него раздел 3. Но не на всех застрахованных лиц, а только на тех, в отношении которых были сделаны уточнения и дополнения. При этом следует заполнить все поля раздела 3 — как требующие, так и не требующие корректировки.

Изменения законодательства по уплате страховых взносов

Новые ставки по страховым взносам:

с зарплаты в размере МРОТ (12 130 руб.) — 30%;

с зарплаты свыше МРОТ — 15% (10% — на ОПС, 5% — на ОМС, то есть в совокупности 15%).

Обратите внимание: ставки взносов на травматизм остались без изменений.

Условия: организация или ИП должны быть включены в реестр субъектов малого и среднего предпринимательства до 1 апреля 2020 года. В случае исключения из реестра эта возможность теряется с 1-го числа месяца, в котором плательщики страховых взносов были исключены из него.

Пример 1

ООО «Квадрат» — субъект малого предпринимательства — включено в реестр субъектов МСП с января 2020 года. Работнику начислено за апрель 2020 года 13 000 руб. Какую сумму страховых взносов ему следует перечислить?

Разъяснение:

- 13 000 руб — начислено.

13 000 – 12 130 = 870 руб. — разница между начисленной суммой и федеральным МРОТ. С суммы 870 рублей можно заплатить страховые взносы по пониженным тарифам:

- на ОПС 10% — 87 руб.

- на ОМС 5% — 43,5 руб.

- на ВНиМ 0% — 0 руб.

- С 12 130 руб. страховые взносы будут уплачиваться в стандартном порядке:

- на ОПС — 2 668,60 руб. (12 130 x 22%),

- на ОМС — 618,63 руб. (12 130 руб. x 5,1%),

- на ВНиМ — 351,77 руб. (12 130 руб. x 2,9%).

Субъекты малого и среднего бизнеса исчисляют страховые взносы с выплат, определяемых с учетом районных коэффициентов и процентных надбавок.

Суммы превышения, облагаемые по пониженным тарифам страховых взносов, определяются исходя из величины МРОТ, установленного федеральным законом на начало расчетного периода (Письмо ФНС России от 29.04.2020 № БС-4-11/7300@).

Вывод: при расчете страховых взносов по пониженным тарифам увеличивать МРОТ на районные коэффициенты и «северные» надбавки не нужно.

Формула исчисления страховых взносов

Январь: база (за 1 месяц) x 30%.

Февраль: база (за 2 месяца) x 30% — страховые взносы, исчисленные за январь.

Март: база (за 3 месяца) x 30% — страховые взносы, исчисленные за январь–февраль.

Апрель: база (за 3 месяца) x 30% + выплаты МРОТ x 30% + (база (за 4 месяца) – база (за 3 месяца) – выплаты МРОТ) x 15% — страховые взносы, исчисленные за январь–март.

Май: база (за 3 месяца) x 30% + выплаты МРОТ за 2 месяца x 30% + (база (за 5 месяцев) – база (за 3 месяца) – выплаты МРОТ за 2 месяца) x 15% — страховые взносы, исчисленные за январь–апрель.

Июнь: база (за 3 месяца) x 30% + выплаты МРОТ за 3 месяца x 30% + (база (за 6 месяцев) – база (за 3 месяца) – выплаты МРОТ за 3 месяца) x 15% — страховые взносы, исчисленные за январь–май.

Июль: база (за 3 месяца) x 30% + выплаты МРОТ за 4 месяца x 30% + (база (за 7 месяцев) – база (за 3 месяца) – выплаты МРОТ за 4 месяца) x 15% — страховые взносы, исчисленные за январь–июнь.

Август: база (за 3 месяца) x 30% + выплаты МРОТ за 5 месяцев x 30% + (база (за 8 месяцев) – база (за 3 месяца) – выплаты МРОТ за 5 месяцев) x 15% — страховые взносы, исчисленные за январь–июль.

Сентябрь: база (за 3 месяца) x 30% + выплаты МРОТ за 6 месяцев x 30% + (база (за 9 месяцев) – база (за 3 месяца) – выплаты МРОТ за 6 месяцев) x 15% — страховые взносы, исчисленные за январь–август.

Октябрь: база (за 3 месяца) x 30% + выплаты МРОТ за 7 месяцев x 30% + (база (за 10 месяцев) – база (за 3 месяца) – выплаты МРОТ за 7 месяцев) x 15% — страховые взносы, исчисленные за январь–сентябрь.

Ноябрь: база (за 3 месяца) x 30% + выплаты МРОТ за 8 месяцев x 30% + (база (за 11 месяцев) – база (за 3 месяца) – выплаты МРОТ за 8 месяцев) x 15% — страховые взносы, исчисленные за январь–октябрь.

Декабрь: база (за 3 месяца) x 30% + выплаты МРОТ за 9 месяцев x 30% + (база (за 12 месяцев) – база (за 3 месяца) – выплаты МРОТ за 9 месяцев) x 15% — страховые взносы, исчисленные за январь–ноябрь.

Кто должен предоставлять отчеты и куда

РСВ представлен ежеквартальным отчетом, содержащим данные о страховых взносах, перечисляющихся не только на социальное или медицинское, но и на пенсионное страхование. Сдавать данный документ в ФНС необходимо всем предпринимателям и фирмам, представленным страхователями.

Это относится даже к ситуации, когда руководитель компании уплачивает взносы за работников нерегулярно. При этом не учитывается, какой тип договора подписывается с наемными специалистами. Поэтому за людей, работающих на основании договора подряда, все равно придется сдавать РСВ.

Если у предприятия имеются филиалы, то отчеты сдаются каждым отделением на основании места осуществления работы или места постановки на учет.

С 2020 года внесены поправки в НК на основании положений ФЗ №325, поэтому обособленные подразделения передают отчет по месту нахождения, но только при условии, что для этого отделения фирмой открыт банковской счет, а также оно должно начислять и осуществлять выплаты физлицам.

К иным правилам относится:

- индивидуальные предприниматели или самозанятые лица обязаны подавать отчет в отделение ФНС по адресу своей официальной прописки;

- с 2020 года расчет подается исключительно в электронном виде. Если в компании официально трудоустроено больше 10 человек, то на бумажном носителе отчет не сдается;

- даже если руководство фирмы за расчетный период не перечисляло специалистам какие-либо средства, то все равно нужно сдавать документацию в ФНС, а в ином случае представители налоговой службы начислят штраф за просрочку, поэтому заполняются некоторые обязательные листы с разделами и полями, после чего сдается нулевая форма.

Справка! По НК передать расчет необходимо до 30 числа месяца, следующего за отчетным кварталом.

Для данного документа применяются стандартные правила переноса, поэтому если 30 число попадает на выходной или праздничный день, то переносится срок сдачи на первый рабочий день. Если руководитель фирмы опоздает даже на один день, то ему придется платить штраф, который составляет 5% от размера взносов, зафиксированных в отчете. Начисляется санкция даже за неполный месяц просрочки.

Штраф не может быть меньше 1 тыс. руб. или больше 30% от общего размер взносов. Другим негативным моментом просрочки выступает наложение блокировки на расчетный счет предприятия. Представители ФНС обладают правом блокировать счета на срок, превышающий 10 дней.

О каких ещё особенностях расчёта стоит помнить

Раньше такие расчёты опирались только на информацию относительно прибыли. Сейчас речь о полученном доходе. Главное – не перепутать понятия друг с другом. К доходам можно отнести следующие разновидности поступлений в зависимости от выбранных режимов налогообложения:

- Сумма прибыли, действующая на основе соответствующего документа, когда применяют патентную систему. Все поступления опираются на имеющееся документальное оформление.

- При ЕНВД суммируют доход, ранее вменённый за год. Показатели из строк 100 складывают за последние несколько отчётных периодов.

- При УСН в сумму включают и так называемую внереализационную прибыль. Например, когда поступают платежи за аренду помещений. Такие показатели запрещено уменьшать на сумму затрат. Это касается и случаев с применением соответствующего режима. Такая схема не применяется только в случае с социальными платежами.

- Для ОСНО учитывают всё, что входит в стандартные документы.

Если есть единственный учредитель – то он считается и генеральным директором. Именно он получает зарплату вместе с другими формами вознаграждения. И в этом случае он числится в системе обязательного страхования. Данные работникам ФНС всё равно передаются, пусть в минимальном виде.

Важно! В документе заполняются все строки, просто получателем расчёта будет только один человек. При оформлении нулевых расчётов заполнению подлежат следующие компоненты:

При оформлении нулевых расчётов заполнению подлежат следующие компоненты:

- Титульный лист.

- Первый раздел, где свои данные описывает компания-плательщик страховых взносов.

- Второе приложение.

- Третий раздел.

Во всех строках указывают цифру 0, когда числовые показатели отсутствуют.

После получения документов налоговая служба организует камеральную проверку. Пояснения запрашивают при выявлении каких-либо ошибок и неточностей. Ответ нужно отправить максимум на протяжении 5 рабочих дней.

При отсутствии какой-то реакции грозит применение штрафа размером до 5 тысяч рублей. Повторные нарушения приводят к тому, что штраф увеличивается до 20 тысяч рублей.

Документ передают даже в том случае, когда все сотрудники отправились в отпуск за свой счёт. Оформление мало чем отличается от стандартных правил, обозначенных выше. Обязанность полностью снимается только с работодателей, которые никогда не были зарегистрированы официально в системе.

Проблемы возникают, если сначала работники были, а потом с ними разорвали отношения, после чего гражданин снова работает один. Если гражданин не снят с учёта, велика вероятность появления дополнительных претензий со стороны контролирующих органов.

Как заполнить новый РСВ

Новая форма РСВ, которая подаётся с 2020 года, отличается от своей предшественницы немногим. Для примера заполним форму для организации с такими параметрами:

- название — ООО «Успех»;

- количество работников — 1 (директор);

- зарплата — 60 000 рублей.

Далее распишем процесс формирования расчёта. Листы заполняются в таком порядке: титульный, раздел 3, приложения к разделу 1, раздел 1. Так заполнять удобнее из-за того, что раздел 1 содержит результаты, а другие листы — вводную информацию и расчёт.

Титульный лист

На первом листе отражается информация о плательщике и ИФНС:

- ИНН/КПП (ИП заполняют только ИНН);

- номер корректировки, если РСВ в ИФНС подается повторно (для первичного расчёта 0);

- код периода — 21 (это 1 квартал, данные берутся из приложения № 3 к порядку заполнения расчёта);

- код ИФНС;

- код по месту учёта — 214 (означает организацию по месту её регистрации);

- название компании;

- код вида деятельности;

- пометка о том, что компания была реорганизована либо ликвидирована. Указывается код из Приложения 2 к Порядку, ИНН/КПП реорганизованного субъекта либо закрытого подразделения;

- телефон;

- количество страниц расчёта, а также приложенных копий документов.

Далее нужно подтвердить полноту и правильность сведений. Если РСВ 2020 года будет подписывать директор организации (или ИП), то ставится код 1. Если подпись будет ставить доверенное лицо, указывается код 2, прописывается его ФИО и реквизиты доверенности.

Раздел 3

По каждому физическому лицу, работающему в организации или у ИП, необходимо заполнить отдельный лист раздела 3. В нём нужно указать:

- ФИО застрахованного (каждое слово — с отдельной строки);

- дату его рождения;

- гражданство (код государства по классификатору стран, для России — 643);

- пол: 1 — мужчина, 2 — женщина;

- код вида документа (Приложение № 6, код паспорта — 21), его номер и серию.

Далее заполняется подраздел 3.2.1, где отражаются данные о выплаченных за три последних месяца суммах. Заполняется это подраздел так:

- графа 130 — код категории физлица из Приложения № 7;

- графа 140 — сумма выплаты;

- графа 150 — база по пенсионным взносам в рамках предельной величины дохода;

- 160 — в том числе по ГПХ;

- 170 — сумма пенсионных взносов (тариф * база).

Подраздел 3.2.2 заполняется только в том случае, если в периоде перечислялись пенсионные взносы по дополнительному тарифу.

Приложение 1 к разделу 1

Здесь рассчитываются пенсионные и медицинские взносы. В поле 001 нужно указать код плательщика из Приложения № 5. Если применяется стандартный тариф, ставится код 01.

Далее идут подразделы 1.1 и 1.2, которые заполняются по одному принципу. В графах 1-4 информация отражается так: в графе 1 — всего за период, в графах 2-4 — за первый, второй и третий месяц периода соответственно. По этим графам нужно разнести информацию:

- о числе застрахованных;

- о числе работников, выплаты которым облагаются взносами;

- о числе тех из них, у которых превышена величина базы для начисления пенсионных взносов.

Во второй части подразделов представлена такая информация:

- общая сумма выплат работникам нарастающим итогом и за каждый месяц периода;

- сумма, которая не облагается взносами;

- сумма расходов, принимаемая к вычету;

- размер базы для расчёта взносов;

- сумма взносов, которая рассчитывается как база, умноженная на тариф (22% и 5,1% для пенсионных и медицинских взносов соответственно).

Приложение 2 к разделу 1

Это приложение разработано для расчёта страховых взносов на социальное страхование в связи с болезнью и материнством.

- Поле 001 предназначено для кода тарифа плательщика — он определяется в соответствии с приложением № 5 к Порядку.

- В поле 002 указывается признак выплат страхового обеспечения. Подразумевается то, какая именно система взносов принята в регионе — зачетная или прямые выплаты.

- В графы 1-4 вносится информация о застрахованных лицах — всего за период и помесячно. Также отражается число работников, с выплат которым перечислены взносы.

Далее отражается такая информация (нарастающим итогом и по каждому месяцу):

- выплаты всем работникам общей суммой;

- сумма, с которой взносы не начисляются;

- сумма, превышающая предельную величину базы;

- рассчитанная база для уплаты взносов;

- сумма, выплаченная иностранным работникам;

- сумма взносов, рассчитанная как база, умноженная на тариф 2,9%.

Представление отчета в ФСС.

Обязанность по представлению расчета по страховым взносам по травматизму в территориальный орган ФСС по месту регистрации организации установлена для всех работодателей, выплачивающих доходы физическим лицам (п. 1 ст. 24 Федерального закона от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» (далее – Федеральный закон № 125-ФЗ)).

Формы расчета по начисленным и уплаченным взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения и Порядок заполнения расчета 4-ФСС утверждены Приказом ФСС РФ от 26.09.2016 № 381.

Расчет по форме 4-ФСС за 2019 год необходимо представить:

-

в электронной форме – не позднее 27 января 2020 года. Расчет в электронном виде направляют не позднее 25-го числа месяца, следующего за отчетным или расчетным периодом. Если последний день месяца выпадает на выходной или праздник, подать форму надо не позднее следующего за ним рабочего дня (Письмо Минздравсоцразвития РФ от 16.09.2011 № 3346-19);

-

на бумаге – не позднее 20 января 2020 года.

Непредставление организацией формы 4-ФСС в установленный срок влечет взыскание штрафа в размере 5 % суммы страховых взносов, начисленной к уплате за последние три месяца отчетного (расчетного) периода, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30 % указанной суммы и не менее 1 000 руб. (п. 1 ст. 26.30 Федерального закона № 125-ФЗ).

Способ подачи отчета зависит от среднесписочной численности за предыдущий календарный год (для вновь созданных организаций – численности) физических лиц, получающих выплаты от страхователя (п. 1 ст. 24 Федерального закона № 125-ФЗ):

-

если их численность превышает 25 человек, расчет нужно подавать в электронном виде. За несоблюдение электронной формы представления расчета предусмотрен штраф в размере 200 руб. (ст. 26.30 Федерального закона № 125-ФЗ);

-

если этот показатель составляет 25 и менее человек, расчет можно представить как в электронном виде, так и на бумаге.

В составе расчета 4-ФСС обязательно заполняют:

-

титульный лист;

-

таблицу 1;

-

таблицу 2;

-

таблицу 5.

При наличии показателей для заполнения надо также оформить (п. 2 Порядка заполнения расчета 4-ФСС):

-

таблицу 1.1 – если организация временно направила своих работников в другую организацию по договору о предоставлении персонала;

-

таблицу 3 – если выплачивалось страховое обеспечение (в частности, пособие по временной нетрудоспособности в связи с несчастным случаем на производстве);

- таблицу 4 – если в отчетном периоде были несчастные случаи на производстве.

Организации – участники пилотного проекта не указывают информацию о пособиях, так как они не уменьшают страховые взносы на эти суммы. Если работодатель на начало года уже участвует в пилотном проекте:

-

строка 15 таблицы 2 не заполняется, в ней ставятся прочерки;

-

таблица 3 не заполняется и в состав расчета не включается.

Если работодатель стал участником пилотного проекта с 01.07.2019, в форме 4-ФСС за год:

-

в строке 15 таблицы 2 в графе 1 по строкам «За последние три месяца отчетного периода», «1 месяц», «2 месяц», «3 месяц» ставят прочерки;

-

в таблице 3 отражают данные по расходам по состоянию на 1 июля года, в котором регион присоединился к пилотному проекту;

-

суммы расходов текущего расчетного периода, не принятые к зачету на 1 июля года, в котором субъект РФ присоединился к пилотному проекту, отражают путем уменьшения ранее приведенных показателей по строке 15 таблицы 2 в графах 1 и 3. Эти суммы также следует отразить по соответствующим строкам таблицы 3.

ФСС Приказом от 14.10.2019 № 575 внес изменения в Приказ ФСС РФ от 28.03.2017 № 114, которым утверждены особенности заполнения страхователями, зарегистрированными в территориальных органах фонда и участвующими в реализации пилотного проекта, расчета по начисленным и уплаченным страховым взносам на ОСС от несчастных случаев на производстве и профессиональных заболеваний. Так, был уточнен порядок заполнения расчета в регионах, присоединившихся к пилотному проекту.

Внесенными поправками:

-

порядок заполнения расчета по форме 4-ФСС, предусмотренный п. 2, распространен на субъекты РФ, поименованные в абз. 2, 4, 11, 13 п. 2 Постановления Правительства РФ от 21.04.2011 № 294 (в отношении регионов, присоединенных к проекту с 1 января соответствующего года);

-

порядок заполнения расчета, установленный п. 3, распространен на субъекты РФ, указанные в абз. 3, 5, 6, 7, 10, 12, 14 п. 2 Постановления Правительства РФ № 294 (в отношении регионов, присоединенных к проекту с 1 июля соответствующего года).

Новый порядок вступил в силу 23 ноября.

Изменения в форме РСВ 2020 года

За 2020 год Форма расчета утверждена приказом ФНС от 18.09.2019 № ММВ-7-11/470 и обновлена приказом ФНС от 15.10.2020 № ЕД-7-11/751.

Что изменится в форме РСВ для сдачи за 2020 год

1. На титульном листе появилась строка – Сведения о среднесписочной численности. Одновременно с этим с 2021 года отменен отдельный отчет о среднесписочной численности, который сдавали ежегодно все работодатели в срок до 20 января года, следующего за отчетным годом. Основание изменений: Закон № 5-ФЗ от 28.01.2020 п.3.11 приложения 3, утв. Приказом ФНС от 15.10.2020 № ЕД-7-11/751.

2. Дополнены коды тарифов:

- код тарифа плательщика «20» и коды категорий застрахованного лица

- «МС», «ВЖМС», «ВПМС» – для субъектов МСП. Данным плательщикам ввели пониженные тарифы взносов в отношении выплат физлицу сверх МРОТ. В связи с чем данные коды применяются уже с I полугодия 2020 года;

- код тарифа плательщика «21» и коды категорий застрахованного лица «КВ», «ВЖКВ», «ВПКВ» – для отдельных страхователей, которым установили нулевой тариф взносов за II квартал 2020 года в связи с коронавирусом.

Основание изменений: Закон от 08.06.2020 № 172-ФЗ

Закон от 01.04.2020 № 102-ФЗ

П. 8, 10.1, 10.2, 10.3 приложения 3, утв. приказом ФНС от 15.10.2020 № ЕД-7-11/75.

3. Изменили штрих коды некоторых страниц расчета.

Основание изменений: П. 1.1.2 приказа ФНС от 15.10.2020 № ЕД-7-11/751.

4. Утвержден новый формат представления расчета в электронной форме.

Основание изменений: Приложение 4, утв. приказом ФНС от 15.10.2020 № ЕД-7-11/751.

Что изменится в форме РСВ за 1 квартал 2021 года.

1. С 1 января 2021 года установлены пониженные тарифы для разработчиков электроники, программ и баз данных. Для отражения подтверждения наличия оснований применения пониженного тарифа добавлено новое приложение 5.1.

Основание: Закон от 31.07.2020 № 265-ФЗ.

2. Ввели новый код тарифа – «22». Его будут применять разработчики электроники, программ и баз данных, у которых выполняются условия для применения пониженных тарифов взносов с 1 января 2021 года.

2.1. Также установили для данных плательщиков коды категорий застрахованных лиц.

2.2. ЭКБ – физические лица, с вознаграждений которым исчисляют взносы согласно Закону от 31.07.2020 № 265-ФЗ.

2.3. ВЖЭК – застрахованные в системе ОПС лица из числа иностранных граждан или лиц без гражданства, временно проживающие в РФ, а также временно пребывающие беженцы, по которым также применяется тариф для IT- сферы.

2.4. ВПЭК – иностранцы или лица без гражданства, временно пребывающие в РФ, с чьего вознаграждения также начисляют страховые взносы по Закону от 31.07.2020 № 265-ФЗ. Исключение – высококвалифицированные специалисты.

Основание: Закон № 265-ФЗ от 31.07.2020. П8,10.1,10.2,10.3, утв.приказом ФНС от 15.10.2020 № ЕД-7-11/751.

Приведем примеры ситуаций, по которым чаще всего возникают вопросы при заполнении РСВ.

В приложениях 1 и 2 к разделу 1 РСВ нужно указывать как количество застрахованных лиц, так и численность сотрудников, с выплат которым начисляете страховые взносы. Эти показатели будут одинаковыми, если выплаты всем застрахованным лицам облагаете взносами. Но в некоторых случаях строки с этими показателями заполняются по-иному.

Включать в количество застрахованных лиц необходимо:

- высококвалифицированных специалистов из стран ЕАЭС, временно пребывающих на территории РФ;

- работников, при наличии заключенного гражданско-правового договора, даже при отсутствии выплат по этому договору. В приложение 2 к разделу 1 такого сотрудника учитывать не надо, так как работодатель не перечисляет за него социальные взносы;

- директора – единственный учредитель, даже если он не получает заработную плату;

- членов совета директоров, если в пользу такого человека выплачивали вознаграждение, которое облагается взносами;

- сотрудника, который работает по трудовому договору и весь последний квартал получал пособия, которые не облагают взносами;

- сотрудниц, которые находятся в декретном отпуске;

- сотрудника, который работает по трудовому договору и весь последний квартал был в отпуске за свой счет;

- сотрудник, уволившийся в прошлом квартале, отражается только по строке в начале расчетного периода.

Образец заполнения РСВ с возмещением из ФСС

Приведем пример заполнения РСВ при возмещении ФСС.

Исходные условные данные для нашего примера:

За полугодие начислено взносов:

| Всего (руб.) | Апрель | Май | Июнь |

|---|---|---|---|

| 150 000 | 50 000 | 50 000 | 50 000 |

За 2 квартал выплачено пособий:

| Всего (руб.) | Апрель | Май | Июнь |

|---|---|---|---|

| 350 000 | 100 000 | 100 000 | 150 000 |

Превышение пособий над взносами составило: 350 000 — 150 000 = 200 000 рублей.

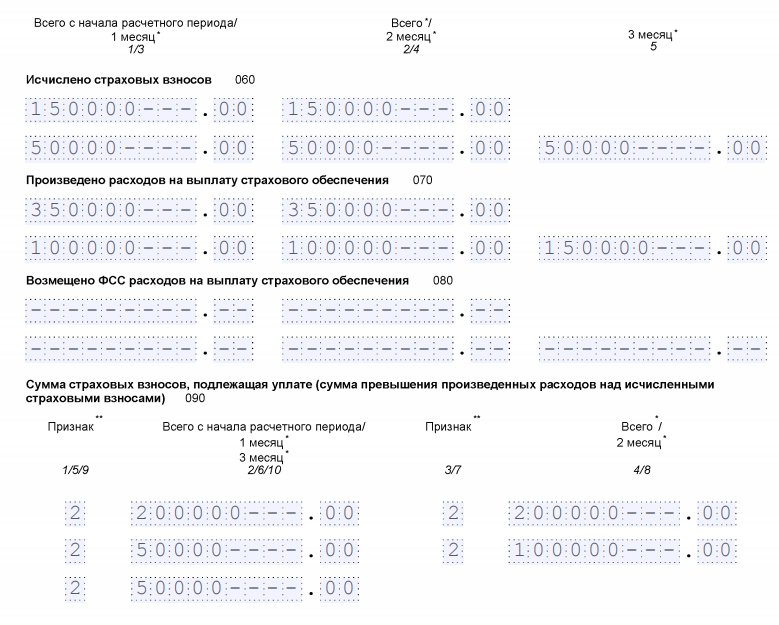

Интересующие нас строки Приложения 2 к Разделу 1 в РСВ за 2 квартал при заполнении для этого примера выглядят так:

Предположим, что возместили выплату пособий организации в августе 2020.

Рассмотрим, где в РСВ отражается возмещение из ФСС при заполнении Приложения 2 Раздела 1 в расчете за 9 месяцев, если за 3 квартал начислено взносов:

| Всего (руб.) | Июль | Август | Сентябрь |

|---|---|---|---|

| 150 000 | 50 000 | 50 000 | 50 000 |

Всего с начала расчетного периода начислено (считаем нарастающим итогом: так как РСВ за 9 месяцев, то складываем сумму взносов за 1 , 2 и 3 квартал): 150 000 + 150 000 = 300 000 рублей.

За 3 квартал выплачено пособий:

| Всего (руб.) | Июль | Август | Сентябрь |

|---|---|---|---|

| 120 000 | 45 000 | 40 000 | 35 000 |

Всего с начала расчетного периода начислено (считаем нарастающим итогом: так как РСВ за 9 месяцев, то складываем сумму выплаченных пособий за 1, 2 и 3 квартал): 350 000 + 120 000 = 470 000 рублей.

В 3 квартале произошло возмещение из ФСС:

| Всего (руб.) | Июль | Август | Сентябрь |

|---|---|---|---|

| 100 000 | 100 000 |

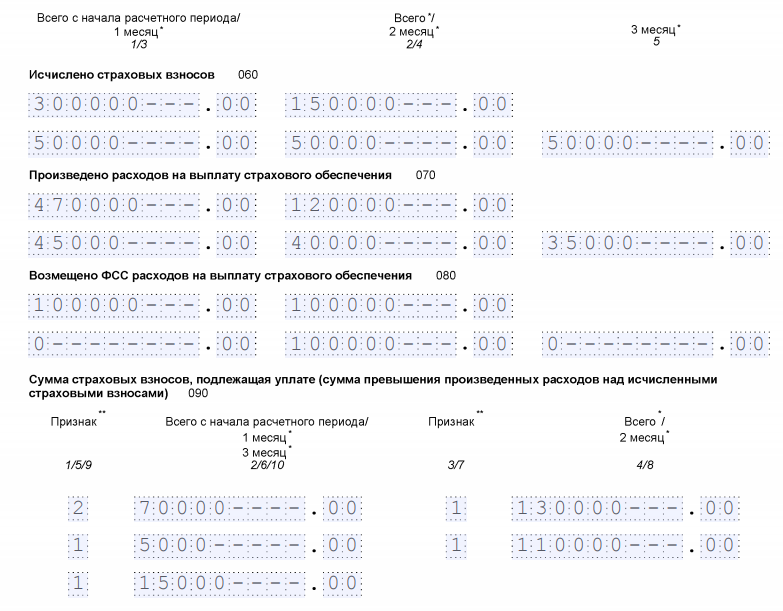

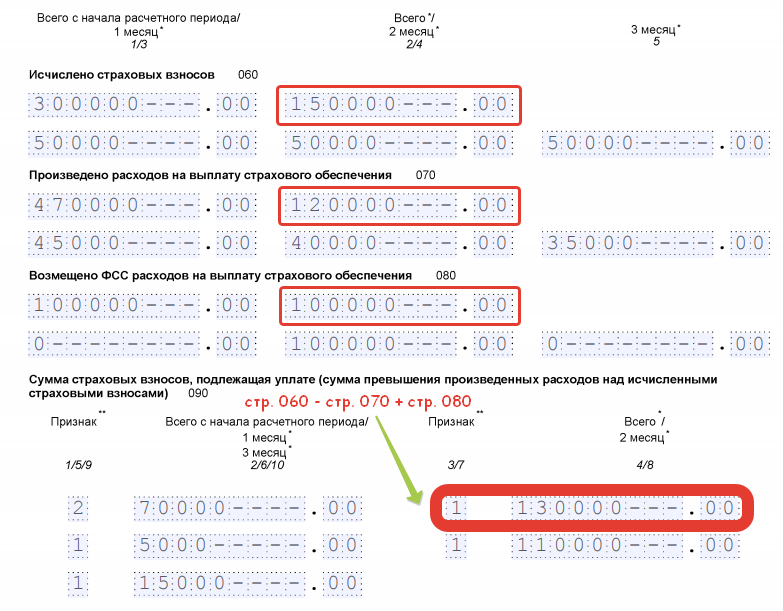

Тогда интересующие нас строки Приложения 2 раздела 1 РСВ за 9 месяцев 2020 года будут выглядеть следующим образом:

Обратите внимание, что по итогам 9 месяцев получилась сумма к возмещению из бюджета

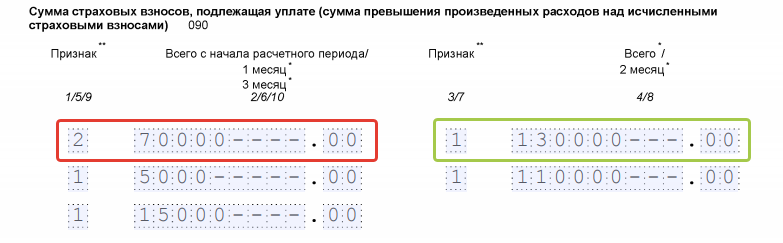

При заполнении она указана с признаком «2» в графе 1. Это значит, что за 9 месяцев размер выплаченных сотрудникам пособий превысил страховые начисления.

А по итогам третьего квартала получилась сумма к уплате в бюджет. Она указана с признаком «1» в графе 3. То есть за 2 квартал размер страховых начислений превысил величину пособий.

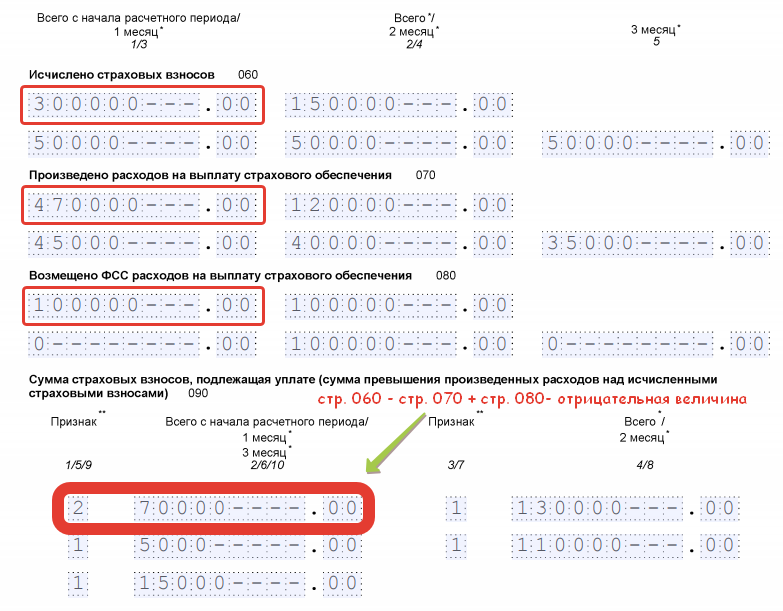

Покажем для наглядности на картинках, как рассчитывались указанные в строках 090 значения.

Всего за 9 месяцев пособия превысили взносы на 170 000 руб. (300 000 — 470 000 = -170 000). Если прибавить перечисленные ФСС в августе 2020 средства в размере 100 000 руб., то получается, что ФСС остается должен организации 70 000 рублей. Указываем это значение в строке 090 с признаком «2».

За третий квартал страховые начисления с учетом полученного от ФСС возмещения превышают затраты на пособия. К уплате в бюджет — 130 000 руб. Заносим эту величину при заполнении с признаком «1».

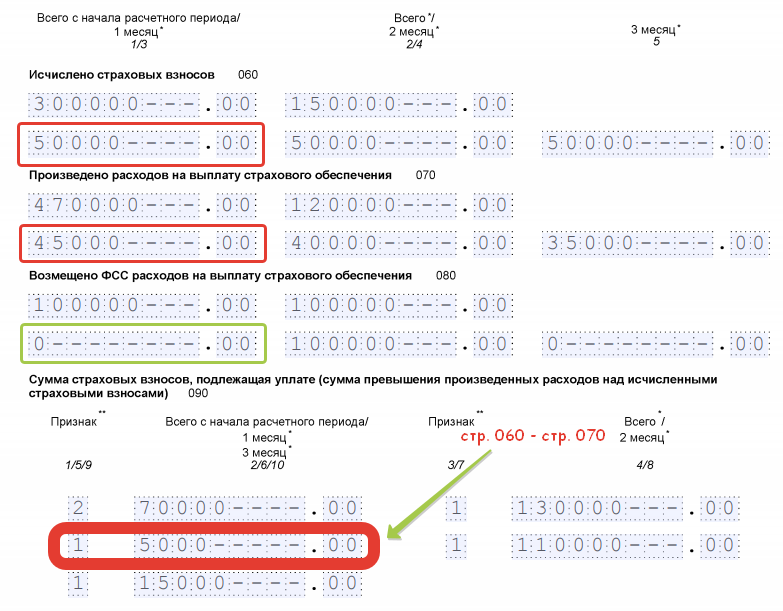

В июле 2020 ФСС еще не возместил расходы организации, поэтому в расчет 100 000 р. не берутся. Указываем взносы к уплате в размере 5000 руб.

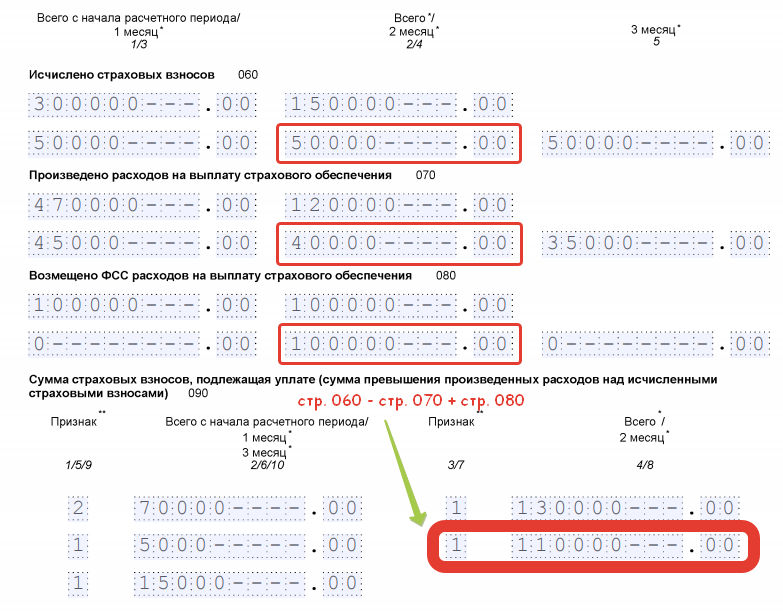

В августе 2020 прибавляем возмещенные 100 000 руб. к разнице строк 060 и 070, поскольку именно в этом месяце они были перечислены.

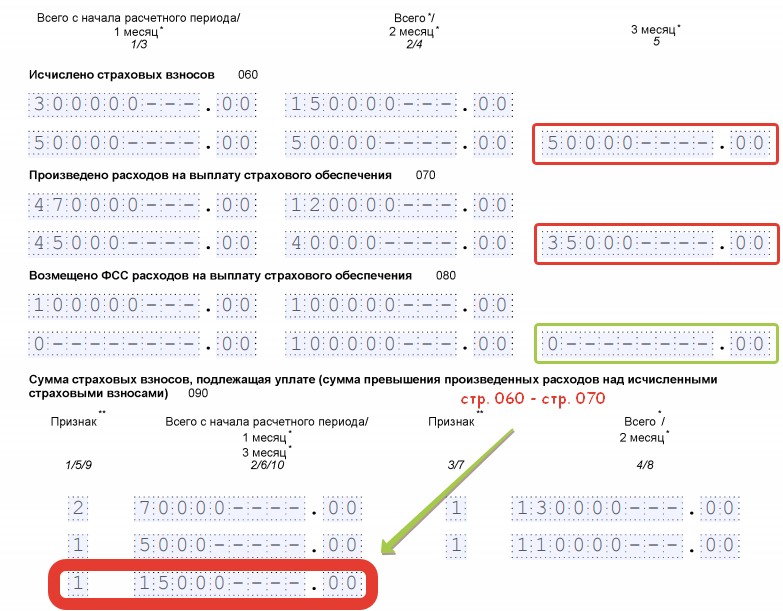

В сентябре указываем только разницу строк 060 и 070.

Надеемся, что теперь заполнение РСВ при возмещении из ФСС 2020 будет для вас простой задачей.

Напомним, что РСВ по итогам 9 месяцев 2020 года нужно сдать не позднее 30 октября.

Подробнее о заполнении РСВ можно прочесть в этом материале.

Следует сообщать о подразделениях, которые начисляют зарплату работникам

Организация оплачивает взносы и подает отчетность по месту обособленных подразделений, начисляющих заработную плату и вознаграждения сотрудникам. Об обособленных подразделениях, согласно нормам действующего законодательства РФ (подп. 7 п. 3.4 ст. 23 НК РФ), самостоятельно начисляющих зарплату, нужно сообщить в месячный срок с момента наделения подразделения компаний полномочиями начислять заработную плату.

Ранее организации ставили обособленные подразделения на учет в фондах. Начиная с 1 января 2021 года, фонды передали сведения об обособленных офисах, состоящих на учете в ФСС и ПФР, налоговикам. О таких подразделениях сообщать в ИФНС нет необходимости. Оповестить налоговиков нужно об обособленных подразделениях, которые были созданы после 1 января 2021 года.

Как заполнить РСВ-1 за 9 месяцев 2015 года и когда его следовало сдать в ПФР?

Порядок заполнения формы РСВ-1 за 9 месяцев 2015 года установлен постановлением правления Пенсионного фонда РФ от 16.01.2014 № 2п.

Обязательными к заполнению являются: титульный лист, разделы I, II, VI РСВ-1.

- На титульном листе необходимо указать:

- Номер и тип корректировки, при первичной сдаче — номер «000», при последующих, соответственно, «001», «002», «003» и т. д. Тип меняется от 1 до 3, например, если исправление связано с уточнением перечисленных сумм страховых взносов, указывается «1», уточнение начисленных взносов по ОПС — «2», по ОМС — «3».

- Отчетный период — «9», календарный год — 2015.

- В поле «Прекращение деятельности» проставляется прочерк, если деятельность ведется. В противном случае необходимо проставить «Л».

- «Количество застрахованных» берется из раздела VI РСВ-1.

Далее заполняется раздел II, при внесении данных в который необходимо обратить внимание на следующие моменты:

- Все работодатели обязаны заполнить подраздел 2.1, в котором указываются код тарифа и сумма исчисленных взносов на ОПС и ОМС, при этом необходимо указать значения как за 9 месяцев 2015 года, так и за июль, август, сентябрь (III квартал 2015 года). Если код тарифа у плательщика имел разные значения, необходимо отразить информацию о каждом на отдельном листе подраздела 2.1.

- Если у плательщика есть сотрудники, которые работают во вредных условиях труда, на тяжелых производствах, необходимо заполнить подразделы 2.2. и 2.3. Если страхователь проводил специальную оценку — 2.4.

В разделе I отражаются сводные значения заполненных разделов

При этом важно в строке 100 раздела отразить показатель строки 150 РСВ-1 за 2014 год.

В разделе VI необходимо показать всех сотрудников (их Ф.И.О. и СНИЛС), которые получили выплаты в период с января по сентябрь 2015 года, детально отразив по каждому суммы выплат, начисленных взносов, возможные корректировки, а также прочие дополнительные сведения.

Когда необходимо заполнение прочих разделов:

- Раздел III РСВ-1 заполняется категориями плательщиков, которые применяют пониженные тарифы. Например, подраздел 3.3 заполняют организации или ИП, занимающиеся деятельностью в сфере информационных технологий, а подраздел 3.5 — упрощенцы со льготным видом деятельности.

- Раздел IV следует заполнять при обнаружении ошибок:

- органами ПФР, проводящими камеральную или выездную проверку; в результате которой Пенсионный фонд произвел доначисления суммы страховых взносов;

- самим страхователем, представляющим РСВ-1.

- Раздел V отчета РСВ-1 заполняют только те работодатели, которые производят необлагаемые выплаты студентам, работающим в студенческих отрядах. Но должны быть соблюдены следующие условия:

- очная форма обучения;

- учебное заведение предоставляет высшее или среднее профессиональное образование;

- студенческий отряд упомянут в реестре федерального или регионального значения;

- между работодателем и студентом имеется контракт — трудовой или ГПХ.

После того как в РСВ-1 были внесены все данные, рекомендуем осуществить проверку отчета при помощи специализированных программных средств, представленных на сайте ПФР.

Как это сделать, подробно рассказывается в нашем материале «ПФР обновил программу для проверки отчетности».

Заполненную форму РСВ-1 можно отправить в ПФР 2 способами:

В электронном виде.

Об изменениях с 2015 года в таком виде представления отчета можно узнать из материала «У некоторых страхователей есть шанс избежать штрафа за несоблюдение электронного способа сдачи отчетов в фонды».

На что важно обратить внимание при отправке по ТКС, читайте в нашей публикации. На бумажном носителе: лично сдать в ПФР или почтой

На бумажном носителе: лично сдать в ПФР или почтой.

О том, услугами какой почты можно воспользоваться, читайте в статье «Бумажную отчетность в ПФР можно направить почтой. И не только Почтой России».

Определиться с вариантом отправки РСВ-1 поможет наш материал «Минтруд рассказал, когда нужно переходить на электронную отчетность».

Сроки сдачи формы РСВ-1 указаны здесь.

При этом отметим, что дата представления РСВ-1 зависит от формата отчета.

Рассмотрим сроки сдачи РСВ-1:

|

Период |

Срок представления |

|

|

в электронном виде |

на бумаге |

|

|

9 месяцев 2015 года |

20 ноября 2015 года |

16 ноября 2015 года |

|

2015 год |

22 февраля 2016 года |

15 февраля 2016 года |

|

1 квартал 2016 года |

20 мая 2016 года |

16 мая 2016 года |

|

6 месяцев 2016 года |

22 августа 2016 года |

15 августа 2016 года |

|

9 месяцев 2016 года |

21 ноября 2016 года |

15 ноября 2016 года |

|

2016 год |

20 февраля 2017 года |

15 февраля 2017 года |

Оплата же страховых взносов производится на ежемесячной основе до 15-го числа каждого следующего месяца за предыдущий.

Фамилия, имя и отчество

В поле «Фамилия» недопустимы символы: точка, дефис, апостроф, пробел, – в качестве первого, последнего или единственного символа.

В полях «Имя», «Отчество» не допускается указание символов: «-» (дефис), «’» (апостроф), « » (пробел) в качестве первого, последнего или единственного символая; расположение символа «.» (точка) после символа «-» (дефис); наличие символа «.» (точка) в качестве первого или единственного символа; расположение подряд двух и более символов: точка, дефис, апостроф, пробел; наличие подряд идущих символов: «.» (точка), «-» (дефис), «’» (апостроф) или их сочетаний; наличие строчных букв латинского алфавита (I, V) и их использование в качестве первого или единственного символа.

Разъяснен также порядок заполнения других полей

Инспекторы обращают внимание на необходимость соблюдения структуры заполненного поля, а также на недопустимые символы