Страховые взносы ип 2021

Содержание:

- Тарифы страховых взносов в «1С:Зарплате и управлении персоналом 8» (ред. 3)

- Закон

- Какие выплаты не подлежат обложению страховыми взносами

- Представление отчетности

- Как проверить, делает ли работодатель отчисления

- Общая информация

- Сколько нужно баллов для пенсии 20 тыс. рублей?

- Кто вправе применять льготы при уплате страховых взносов

- Срок и способ сдачи отчетности по страховым взносам

- Что считать доходом при расчете страховых взносов

- Процент отчисления в Пенсионный фонд

- Какую ответственность несет работодатель за неуплату страховых взносов

- 9.1 Административная ответственность за неуплату страховых взносов — штраф

- 9.2 Налоговая ответственность за неуплату страховых взносов — недоимка, пени, штраф

- Пример 4. Что будет, если ООО не уплатила страховые взносы

- 9.3 Уголовная ответственность за неуплату страховых взносов — штраф, арест, лишение свободы

Тарифы страховых взносов в «1С:Зарплате и управлении персоналом 8» (ред. 3)

Тариф страховых взносов на ОПС, ОМС, ОСС

Тариф страховых взносов на ОПС, ОМС, ОСС в программе «1С:Зарплата и управление персоналом 8» редакции 3 необходимо указать при настройке Учетной политики организации (меню Настройка — Организации — закладка Учетная политика и другие настройки — ссылка Учетная политика) на закладке Страховые взносы в поле Вид тарифа.

Ознакомиться с конкретными ставками взносов по ОПС, ОМС, ОСС можно в карточке выбранного тарифа (справочник Тарифы страховых взносов) на закладке Тарифы страховых взносов (рис. 1).

Рис. 1. Справочник «Тарифы страховых взносов»

Тариф страховых взносов на ОСС НС и ПЗ

В программе «1С:Зарплата и управление персоналом 8» редакции 3 тариф страховых взносов на ОСС НС и ПЗ необходимо установить при настройке Учетной политики организации (меню Настройка — Организации — закладка Учетная политика и другие настройки — ссылка Учетная политика) на закладке Страховые взносы в поле Ставка взносов в ФСС НС и ПЗ (см. рис. 2).

Рис. 2. Ставка взносов в ФСС на ОСС НС и ПЗ

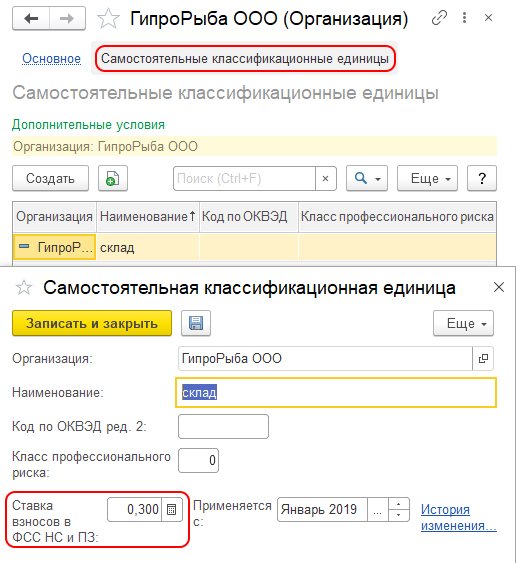

Регистрация СКЕ

Функциональность, необходимая для регистрации в программе СКЕ и расчета взносов по установленным для СКЕ ставкам, подключается на этой же закладке Страховые взносы флагом Подразделения регистрируются в ФСС как самостоятельные классификационные единицы (СКЕ), см. рис. 2.

Переход к справочнику Самостоятельные классификационные единицы возможен на одноименной закладке в карточке Организации. В карточке Самостоятельные классификационные единицы (рис. 3) указываются Код по ОКВЭД ред. 2 и Класс профессионального риска, которые определяют тариф и устанавливаются на указанную дату.

Рис. 3. Справочник «Самостоятельные квалификационные единицы»

В рамках выбранного тарифа взносов для СКЕ может изменяться ставка взносов. Ставка взносов в ФСС НС и ПЗ хранится вместе с историей ее изменения для тарифа.

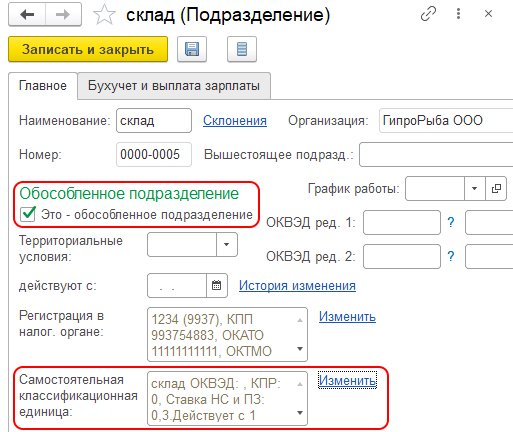

Указать, что подразделение выделено в СКЕ, в программе можно только для обособленных подразделений. Если в карточке Подразделения установлен флаг Это — обособленное подразделение, то доступна для заполнения и редактирования карточка Самостоятельной классификационной единицы (рис. 4).

Рис. 4. СКЕ в карточке обособленного подразделения

Закон

С 01.01.2017 г. вопрос о пенсионных отчислениях полностью регулируется ст. 34 Налогового кодекса РФ.

В законодательном акте закреплены такие моменты:

- Ст. 419 определяет круг лиц, на которых налагается обязанность по уплате взносов.

- Ст. 420 разъясняет, в каких случаях взносы должны быть или не могут являться объектами для исчисления.

- Ст. 421 устанавливает порядок расчета базы для обложения и ее максимальный размер.

- В ст. 422 утвержден перечень ситуаций, выплаты по которым не включаются при расчете базы.

- Ст. 423 содержит информацию о периодах, в которые необходимо сдавать отчетность и делать периодические расчеты.

- Ст. 425 – 429 подробно раскрывают информацию о тарифах.

В настоящий момент порядок расчета базы, круг лиц, на которых наложены обязательства по уплате остаются таким же, как и были установлены в утратившем силу законе 212 – ФЗ.

Какие выплаты не подлежат обложению страховыми взносами

Существуют виды выплат, которые не облагаются пенсионными страховыми взносами. К ним относятся:

- командировочные расходы, связанные с поездками сотрудников по РФ и за рубеж:

- суточные;

- подтверждаемые документально целевые траты на проезд до рабочего места и обратно;

- найм жилого помещения;

- оплата услуг связи;

- регистрации документов, например, служебного заграничного паспорта;

- прочие;

- все виды пособий, выплачиваемых государством;

- компенсационные выплаты, связанные со следующими обстоятельствами:

- возмещение вреда;

- увольнение;

- оплата жилого помещения;

- возмещение стоимости питания.

Представление отчетности

С 2020 года для организаций, численность работников которых составляет более 10 человек, обязательна электронная форма расчета. Соответствующие поправки были внесены Федеральным законом от 29.09.2019 № 325-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации» (далее — Федеральный закон № 325-ФЗ).

Напомним, что до этого требование представлять отчетность в электронной форме распространялось на фирмы со штатом, превышающим 25 человек. Такое ограничение осталось для некоторых других отчетных форм (СЗВ-М, СЗВ-СТАЖ, 4-ФСС).

Следует отметить, что для проверки расчета по страховым взносам письмами ФНС РФ от 17.10.2019 №БС-4-11/21381@, БС-4-11/21382@ были введены дополнительные контрольные соотношения в части сравнения зарплаты с МРОТ и средней зарплатой в регионе (по отрасли экономики за предыдущий год).В расчете по страховым взносам (его форма утверждена Приказом ФНС РФ от 10.10.2016 №ММВ-7-11/551@, действует для отчетности за 2019 год) будут сравнивать разницу значений граф 210 и 230 подразд. 3.2 разд. 3 за каждый месяц. При этом показатель не должен быть меньше:

— МРОТ;— средней зарплаты в регионе по отрасли экономики за предыдущий расчетный период.

Если хотя бы одно из соотношений не будет соблюдено, налоговая инспекция может сделать вывод, что страхователь занизил базу. В этом случае инспектор может запросить пояснения или исправления отчетности. В дальнейшем возможно проведение мероприятий налогового контроля.

Отчетность по страховым взносам для работодателей, которые являются участниками пилотного проекта ФСС по прямым выплатам, оформляется с учетом ряда особенностей:

в поле 001 приложения 2 к разд. 1 проставляется код «1» (п. 11.1 Порядка заполнения расчета по страховым взносам, утвержденного Приказом ФНС РФ №ММВ-7-11/551@ (далее — Порядок));

не нужно заполнять строки 070 и 080 приложения 2 к разд. 1 (Письмо ФНС РФ от 23.08.2017 №БС-4-11/16751@). В этих строках следует проставить нули (п. 2.20, 11.13, 11.14 Порядка);

не надо заполнять приложения 3 и 4 к разд. 1, поэтому в состав расчета они не включаются (п. 2.7 Порядка). Приложения 3 и 4 к разд. 1 потребуется заполнить, если страхователь в течение отчетного периода выплатил пособие по социальному страхованию до того, как стал участником пилотного проекта (Письмо ФНС РФ от 03.07.2017 №БС-4-11/12778@). Страхователь заполняет эти приложения только в части сумм расходов, понесенных до начала участия в пилотном проекте (Письмо ФНС РФ от 21.08.2017 №БС-4-11/16544@).

Следует отметить, что в 2020 году к пилотному проекту ФСС присоединятся новые регионы:

|

С 01.01.2020 |

Республики Коми, Саха (Якутия), Удмуртская Республика, Иркутская, Кировская, Кемеровская, Оренбургская, Саратовская, Тверская области, Ямало-Ненецкий автономный округ. К сведению: сначала планировалось, что Иркутская область будет участником пилотного проекта с 01.07.2020 (Постановление Правительства РФ от 01.12.2018 № 1459). Постановлением Правительства РФ от 13.11.2019 № 1444 дату присоединения этого региона к пилотному проекту перенесли на более ранний срок |

|

С 01.07.2020 |

Республики Башкортостан, Дагестан, Красноярский и Ставропольский края, Волгоградская, Ленинградская, Тюменская, Ярославская области |

Как проверить, делает ли работодатель отчисления

Каждый гражданин имеет доступ к информации о размере своей накопительной пенсии, на которую уходит 6% от отчислений. По логике, если выплачиваются эти 6%, то 16% на социальную пенсию тоже были выплачены. Если знать, сколько перечисляют в Пенсионный Фонд с зарплаты на накопительную часть, то можно без труда выявить оставшиеся 16%.

Например, вы видите, что в прошедшем месяца ваш накопительный счет пополнился на 1800 рублей, соответственно, это 6%. Нам же нужно вычислить 16%. Путем математических вычислений получаем, что 16% — это 4800 рублей. Сколько платится в Пенсионный Фонд с зарплаты в этом случае — 4800+1800, то есть 6600 рублей.

Как получить информацию о состоянии накопительного счета:

- на портале Госуслуг при условии наличия на нем регистрации;

- в территориальном отделении ПФР при наличии паспорта в порядке очереди.

Если вы видите, что накопительный счет не пополнился или пополнился, но на меньшую сумму, можно задавать вопросы работодателю. Такое действие является незаконным. Для начала просто обратитесь к бухгалтеру или к руководству. Не исключается, что это просто банальная ошибка, которая тут же будет исправлена. Бухгалтера прекрасно знают, сколько процентов идет в Пенсионный Фонд, но человеческий фактор не исключается.

Если же работодатель «встал в стойку», то в первую очередь вам нужно обратиться с заявлением в сам ПФР. За этим последует разбирательство. Также можно обратиться сразу с заявлением в суд, так как это прямое нарушение ваших прав. Обращения принимаются в течение трех месяцев после обнаружения нарушения.

Общая информация

Государство имеет перед своим народом определенные социальные обязательства, на выполнение которых ему необходимы финансовые средства. Однако невозможно просто взять и напечатать деньги, поскольку Центральный банк может печатать рубли только за счет эмиссии иностранных валют. Таким образом, чтобы платить заработные платы государственным служащим, стипендии, пенсии и производить различные социальные выплаты, работодатели отчисляют определенный процент от заработной платы наемного персонала в государственный бюджет.

При этом для каждой категории расходов формируется свой фонд, который формирует бюджет и отвечает за выполнение социальных обязательств. Страховые взносы ОПС, что это такое уже было рассмотрено ранее, отчисляются в Пенсионный фонд. Страховые пенсионные взносы, на базе которых создается пенсионный бюджет, отчисляются работодателями в процентном отношении к заработной плате наемного сотрудника, но при всем этом не отнимаются от нее, а считаются отдельной статьей расходов страховщика.

Сколько нужно баллов для пенсии 20 тыс. рублей?

Возьмем размер страховой пенсии 20 тыс. рублей. Это не много, но в современных реалиях такая пенсия у меньшинства людей. От 20 тыс. рублей отнимем фиксированную выплату и получим 15 018 российских рублей. Такая цифра должна составлять денежный эквивалент ПБ.

15 018 делим на 81,49 (стоимость 1 ПБ) и получаем 184,29 ПБ. Столько требуется баллов для страхового пособия в размере 20 тыс. рублей. Сколько лет нужно работать? Это зависит от заработной платы:

- 22,4 года при заработной плате от 70 тыс. рублей (за каждые 12 месяцев начисляют по 8,22 баллов).

- 26 лет при заработке в 60 тыс. рублей (7,05 ПБ каждый год).

- 31,3 при заработке 50 тыс. рублей (5,87 ПБ).

- 44,8 года при заработной плате 35 тыс. рублей (4,11 за год).

- И 62,8 при зарплате 25 тыс. рублей (2,93 за год работы).

Само собой, что с течением времени вследствие инфляции заработная плата и размер пенсионного пособия станут больше. Но все равно они останутся эквивалентны своей покупательской способности к пособиям и заработным платам, которые граждане получают на сегодняшний день. В 2030 году на пенсию 100 тыс. рублей можно будет купить столько же, сколько на пособие 20 тыс. рублей в 2021 году. Правда, не исключено, что может и меньше.

Кто вправе применять льготы при уплате страховых взносов

Пониженные ставки можно разделить на несколько видов:

1. Для страхователей, включенных в перечень СМП.

С 01.04.2020 все страхователи, включенные в перечень СМП вправе применять пониженные взносы с зарплаты сотрудников, превышающей МРОТ.

Ставки взносов на сумму, превышающую МРОТ:

- на ОПС — 10%;

- на ОМС — 5%

- на ОСС — 0%.

ПРИМЕР расчета взносов по пониженной сиавке для СМП от КонсультантПлюс: За период январь — март 2020 г. организация начислила своему директору зарплату в общей сумме 750 000 руб. (по 250 000 руб. в месяц). Сумма взносов на ОПС по ставке 22% за этот период составила 165 000 руб.С 1 апреля 2020 г. организация применяет пониженный тариф на ОПС — 10% с части выплат, которая превышает МРОТ.МРОТ на 1 января 2020 г. — 12 130 руб.За апрель зарплата…

2. Ставки на 2021 год, определенные для предприятий в сфере IT, а также российские организации, проектирующие и разрабатывающие изделия электронной компонентной базы и электронной (радиоэлектронной) продукции:

- по платежам на ОПС — 6%;

- по платежам на ОСС — 1,5%;

- по платежам на ОМС — 0,1%.

3. Ставки, определенные для фирм Севастополя, Крыма, а также резидентов свободного порта во Владивостоке:

- по взносам на ОПС — 6%;

- по взносам на ОСС — 1,5%;

- по взносам на ОМС — 0,1%.

Данными льготными ставками предприятия в указанных регионах могут пользоваться в течение 10 лет после приобретения своего льготного статуса.

4. Организации, которые включены в единый реестр резидентов Особой экономической зоны (ОЭЗ) в Калининградской области в период с 01.01.2018 по 31.12.2022 (включительно):

- на ОПС — 6,0%;

- на ОМС — 0,1%;

- на случай ВНиМ — 1,5%.

Применять пониженные ставки можно в течение 7 лет с момента получения статуса резидента (предельный срок — до 31 декабря 2025 г.). Семь лет отсчитываются с 1-го числа месяца, следующего за месяцем включения в реестр резидентов ОЭЗ.

Срок и способ сдачи отчетности по страховым взносам

Работодатели представляют в ИФНС ежеквартальный расчет (РСВ) по пенсионным и медицинским взносам, а также по взносам на обязательное страхование на случай временной нетрудоспособности и в связи с материнством. Сдавать этот расчет нужно не позднее 30-го числа месяца, следующего за первым кварталом, полугодием, девятью месяцами и годом. Иными словами, расчет в общем случае нужно сдать не позднее 30 апреля, 30 июля, 30 октября и 30 января.

Работодатели со среднесписочной численностью персонала 11 человек и более должны сдавать новый расчет в электронной форме по телекоммуникационным каналам связи. Если среднесписочная численность составляет 10 человек и менее, отчитаться по взносам можно на бумаге Отметим, что указанный расчет по взносам заполняется в отношении периодов, начиная с первого квартала 2017 года (см. «Каким станет расчет по страховым взносам в 2017 году: новая форма и правила ее заполнения»). За 2016 год и более ранние периоды следует отчитываться по формам РСВ-1, РСВ-2, РВ-3 и по форме 4-ФСС, действующей в данных периодах.

Кроме того, работодатели обязаны отдельно отчитаться перед фондом соцстрахования по взносам «на травматизм» по форме 4-ФСС (с 2017 года данная форма применяется в новой редакции). Способ ее представления влияет на сроки. Так, «на бумаге» следует отчитаться не позднее 20-го числа календарного месяца, следующего за отчетным периодом (в общем случае это 20 апреля, 20 июля, 20 октября и 20 января). Если же отчетность представляется в электронном виде, то отчитываться можно не позднее 25 числа (то есть, на пять дней дольше). Новую редакцию формы 4-ФСС следует применять, начиная с отчетности за I квартал 2017 года. Отчитываться за 2016 год и более ранние периоды необходимо при помощи «прежней» версии 4-ФСС (см. «Фонд социального страхования утвердил новую форму расчета 4-ФСС»).

Также работодатели представляют в ПФР так называемую персонифицированную отчетность. Начиная с 2017 года к ней относится ежемесячная форма СЗВ-М (срок сдачи — не позднее 15-го числа месяца, следующего за отчетным); ежегодный отчет о стаже по форме СЗВ-СТАЖ (сдается не позднее 1 марта; формы утв. постановлением Правления ПФР от 06.12.18 № 507п) и реестры застрахованных лиц в случае уплаты за них дополнительных страховых взносов.

С 2020 года работодатели должны сдавать в Пенсионный фонд еще один отчет — по форме СЗВ-ТД. Он введен в связи с появлением электронных трудовых книжек.

СЗВ-ТД следует представлять, если работник устроился в штат или уволился. В 2021 году и далее срок сдачи — не позднее рабочего дня, следующего за днем издания соответствующего приказа (распоряжения) или другого кадрового документа. Плюс к этому СЗВ-ТД нужно представлять, если сотрудник перевелся на другую постоянную работу или подал заявление о выборе формы трудовой книжки (бумажная или электронная) или уволился. В этом случае срок для сдачи — не позднее 15-го числа месяца, следующего за тем, в котором произошло соответствующее событие.

Не позднее 15 февраля 2021 года следует представить СЗВ-ТД по состоянию на 1 января 2020 года в случае, если в 2020 году ни один сотрудник не был принят на работу, не увольнялся, не переводился и не подавал заявления о выборе формы трудовой книжки.

Если трудоустройства, перевода, увольнения и заявления относительно трудовой книжки не будет, то сдавать отчет не нужно. Подробнее об этом — в статье «СЗВ‑ТД: введен новый отчет, который страхователи будут сдавать в ПФР с 2020 года».

Заполнить и сдать СЗВ‑ТД через интернет

Сведения на 25 человек и более представляются в Пенсионный фонд в электронной форме по телекоммуникационным каналам связи. Сведения на меньшее количество застрахованных лиц можно сдать на бумаге.

Если последняя дата предоставления отчетности приходится на выходной или праздник, отчитаться можно в первый, следующий за ней рабочий день, и это не будет просрочкой.

Предприниматели и прочие «индивидуалы» без наемных работников не отчитываются по взносам, уплаченным за себя. Единственное исключение сделано для глав крестьянских (фермерских) хозяйств. Они сдают в налоговую инспекцию расчеты по начисленным и уплаченным страховым взносам. За 2017 год и более поздние периоды расчет нужно сдать на позднее 30 января года, следующего за истекшим расчетным периодом. Персонифицированную отчетность никто из «индивидуалов» не представляет.

Что считать доходом при расчете страховых взносов

Определение базы для расчета взносов ИП зависит от выбранной системы налогообложения:

- на УСН Доходы — доходы от реализации и внереализационные доходы без учета расходов;

- на УСН «Доходы минус расходы» — разница между доходами и расходами.

В нашем сервисе вы можете абсолютно бесплатно подготовить уведомление о переходе на УСН для ИП (актуально на 2021 год):

- на патентной системе налогообложения- потенциально возможный годовой доход, на основании которого рассчитана стоимость патента;

- на едином сельхозналоге — доходы, учитываемые в целях налогообложения, без вычета расходов;

- на ОСНО – доходы, полученные от предпринимательской деятельности, за минусом профессиональных вычетов.

Если ИП совмещает налоговые режимы, то доходы на разных режимах суммируются.

Чтобы выбрать наиболее выгодную систему налогообложения конкретно для вашего бизнеса, рекомендуем воспользоваться бесплатным советом профессионалов, которые помогут подобрать режим с минимальными выплатами.

Процент отчисления в Пенсионный фонд

Законодательством установлена стандартная ставка 22% выплат в Пенсионный фонд, которой облагается ФОТ сотрудников компании или предприятия. Уровень заработка трудящихся не должен быть ниже минимального размера оплаты труда (МРОТ) по региону. Деньги перечисляются работодателем, уменьшать сумму начисленного оклада работника на величину взносов, страхователь не имеет права. Реформирование системы отчисления выплат на пенсионное обеспечение неработающих граждан, проведенное в 2015 г., предусматривает два варианта распределения перечисленных денег:

- страховые дотации;

- смешанный вариант, предусматривающий сочетание страховых и накопительных отчислений.

Перечисляемая сумма, в размере 22% от ФОТ, делится так:

- 6% уходят на формирование солидарного тарифа, который предусматривает фиксированные доначисления к пенсионному пособию граждан;

- 16% образуют индивидуальный тариф.

Государственными нормативами предусмотрено, что официально работающий гражданин имеет право выбора. Если он предпочитает формировать накопления на сберегательном счету, то перечисляемая сумма, 22% от оклада, делится так:

- 10% уходят на страховые взносы;

- 6% формируют фиксированную доплату;

- 6% создают накопительную пенсию.

Заморозка накопительной части пенсии вплоть до 2020 г. отменяет такую возможность. Все выплаты в ПФ РФ, отчисляемые работодателем, делятся так:

- 16% создает страховую пенсию;

- 6% уходят на фиксированную доплату.

Предельная величина налогооблагаемой базы и тарифа

После 01.01.2018г., Правительством РФ был введен новый размер максимальной базы для начисления выплат в Пенсионный фонд. Она рассчитывается так:

ВБ = СЗ х 12 х 2, где

- ВБ – взносооблагаемая база;

- СЗ – средняя заработная плата по РФ.

После расчетов, данный показатель был установлен на уровне 1021 т. р. Если выплаты в ПФР превышают эту сумму, то ставка снижается до 10% со всех последующих взносов. Бухгалтерией предприятия ведется годовой учет перечисленных сумм за каждого работника нарастающим итогом. После того, как общая величина выплат превышает 1021 т.р., размер платежей снижается с 22% до 10% до конца текущего года.

Льготные тарифы

Для отдельных категорий работодателей применяется сниженная тарификация при перечислении взносов в ПФ РФ. Чтобы воспользоваться льготной ставкой, нужно свериться со вторым общероссийским классификатором видов экономической деятельности (ОКВЭД2) и определить, относится ли бизнес, практикуемый юридическим или физическим лицом к видам работ, для которых предусмотрен сниженный размер выплат. Чтобы оценить размер коэффициента в зависимости от регистрационного статуса компаний, применяемого ими режима обложения налогами, можно обратиться к нижеприведенной таблице:

|

Величина льготного тарифа, % |

Кто может использовать |

|

20 |

Юридические и физические лица, применяющие упрощенную систему налогообложения (УСН), страхователи, использующие единый налог на вмененный доход (ЕНВД) |

|

14 |

Предприятия, зарегистрированные в качестве IT-компаний, фирмы, относящиеся к проекту «Сколково» |

|

8 |

Юридические и физические лица, осуществляющие работу по внедрению новой техники и привлечению туристов в особых экономических зонах, компании, занимающиеся разработкой новых технологий |

|

6 |

Предприниматели и организации, являющиеся резидентами особых экономических зон с опережающим развитием |

Дополнительные тарифы на ОПС

Если труд гражданина, работающего в данной компании или ИП, связан с вредными или опасными производствами, то страхователь должен отчислять дополнительные средства в ПФ РФ. Чтобы определить степень тяжести производства, каждые 5 лет нужно проводить специальную оценку рабочих мест. Анализ безопасности работы наемных граждан осуществляют сотрудники органов охраны труда. После проведенных исследований, дирекции компании выдается заключение с присвоением классов и категорий вредности труда.

Работодателю придется осуществлять дополнительные выплаты в Пенсионный Фонд. Величину взносов в зависимости от классов и подклассов опасности работы трудящихся можно увидеть в нижеприведенной таблице:

|

Класс |

Подкласс |

Размер выплат, % |

|

опасный |

4 |

8 |

|

вредный |

3.4 3.3 3.2 3.1 |

7 6 4 2 |

Если оценка вредности условий работы в компании не проводилась, то юрлицо или ИП выплачивают дополнительные взносы за наемных сотрудников в размере 6-9% от ФОТ. Гражданам, длительно работающим во вредных условиях на производстве, положен льготный стаж и досрочный выход на пенсию. Для таких категорий россиян большое значение имеет своевременность выплат, производимых работодателем в ПФР.

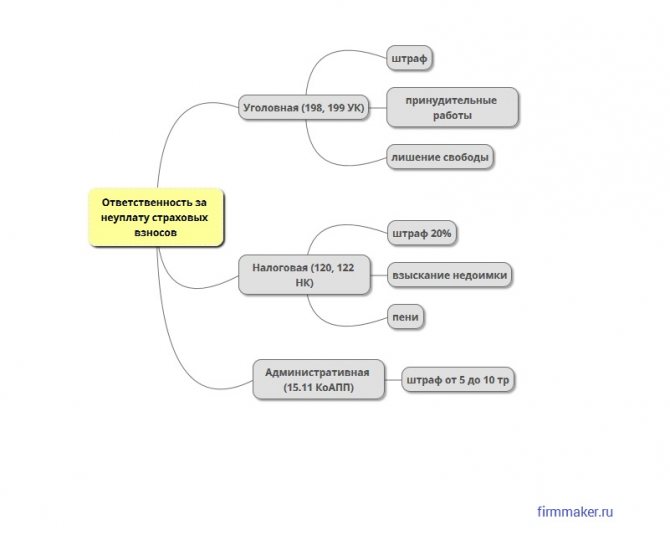

Какую ответственность несет работодатель за неуплату страховых взносов

В случае неуплаты страховых взносов работодатель несет налоговую, административную и уголовную ответственность.

9.1 Административная ответственность за неуплату страховых взносов — штраф

Административная ответственность за неуплату страховых взносов установлена только для должностных лиц госорганов, а также других организаций и учреждений, которые ведут бюджетный учет (ст. 15.15.6 КоАП РФ). Для директоров и других ответственных лиц остальных организаций административное наказание прямо не предусмотрено, хотя есть мнение, что их могут привлечь по ст. 15.11 КоАП РФ, которая устанавливает ответственность за неуплату налогов и сборов.

9.2 Налоговая ответственность за неуплату страховых взносов — недоимка, пени, штраф

К налоговой ответственности привлекают за неуплату, неполную уплату взносов в результате занижения базы для исчисления страховых взносов, других неправомерных действий. Данный вид ответственности является наиболее распространенным видом ответственности за неуплату страховых взносов. И, как правило, влечет одновременно взыскание недоимки (суммы неуплаченного налога) с работодателя и начисление пеней за каждый день просрочки платежа, а также, вместе с тем, возможно наложение штрафа в размере 20% от суммы неуплаченных страховых взносов, а в случае, если неуплата умышленная — 40% от этой суммы. Однако, данный штраф можно избежать. Разъяснения о назначении штрафа за неуплату страховых взносов дает Минфин в Письме N 03-02-07/1/31912 от 24.05.2017г.: «Бездействие налогоплательщика, выразившееся исключительно в неперечислении в бюджет указанной в налоговой декларации суммы налога, не образует состав правонарушения, установленного статьей 122 Налогового Кодекса. В этом случае с налогоплательщика подлежат взысканию пени.»

Таким образом, если Вы несвоевременно оплатили страховые взносы, но верно отразили начисления и вовремя сдали расчет, штраф не назначается. Вам необходимо будет оплатить только недоимку и начисленные пени. Избежать штрафа можно и в случае, если вы неверно отразили начисления, что привело к занижению налоговой базы. Для этого необходимо вначале погасить возникшую недоимку и пени, а затем сдать уточненный Расчет по страховым взносам. При этом, организация должна обнаружить ошибку до того, как ее найдет налоговая и до того, как узнает, что инспекция назначила выездную проверку (ст. 81 НК РФ).

Пример 4. Что будет, если ООО не уплатила страховые взносы

Организация ООО «Икра» (общая система налогообложения, вид деятельности — оптовая торговля рыбой, морепродуктами и рыбными консервами) заплатила страховые взносы за март 2021 года в размере 10000 руб. 17.05.2018 года (вместо 16.04.2018г.), тем самым просрочив выплату на 30 дней. Налоговая прислала требование об уплате недоимки в размере задолженности — 10000 руб. и пеней. В данном случае пени будут равны: 10000 руб. х 7,25 % (ставка рефинансирования, действовавшая в период просрочки) х 1/300 х 30 дн. = 72,50 руб. Работодатель понес налоговую ответственность за неуплату страховых взносов в виде начисления пени. Недоимка и пени имеют разные КБК, поэтому платить их необходимо разными платежными документами.

9.3 Уголовная ответственность за неуплату страховых взносов — штраф, арест, лишение свободы

Уголовную ответственность несут работодатели, которые, как и в случае с налоговой ответственностью, не уплатили (оплатили не полностью) страховые взносы, не представили расчет или включили в него заведомо ложные сведения, повлекшие за собой искажение налоговой базы в крупном или особо крупном размере. Если же работодатель совершил данное преступление впервые и полностью оплатил штраф, все суммы недоимки и пеней, то он освобождается от уголовной ответственности.

Данный вид ответственности является довольно молодым. Перспективы введения уголовной ответственности за неуплату страховых взносов рассматривалась еще с 2013 года, однако статья, определяющая данный вид ответственности была введена Федеральным законом № 250 – ФЗ лишь 29 июля 2021 года.

Уголовная ответственность для физических лиц по страховым взносам (ст. 198 УК РФ):

- наложение штрафа от 100 до 300 тыс. рублей или в размере заработной платы за период до 2 лет;

- обязательные работы на срок до одного года;

- арест до 6 месяцев;

- лишение свободы на срок до одного года.

Если данное деяние совершено в особо крупном размере, то физическое лицо наказывается:

- штрафом от 200 до 500 тыс. руб. или в размере заработной платы за период до 3 лет;

- обязательными работами на срок до 3 лет;

- лишением свободы на срок до 3 лет.