Как рассчитать налог усн: доходы минус расходы

Содержание:

- Что это такое

- Как перейти в 2017 году

- Налоги и отчетность на упрощенной системе у ИП

- «Доходы за вычетом расходов»

- Расчёт налоговых платежей на УСН Доходы

- Очень кратко про УСН 6% и 15%

- Примеры расчетов налога и авансовых платежей

- Налоги для УСН

- Особенности работы

- Внереализационные доходы на упрощенке

- Финансовые показатели для расчета налога доходы минус расходы

- Уплата упрощенного налога

- Порядок перехода на УСН в 2020 году

Что это такое

Система налогообложения, при которой все полагающиеся платежи в бюджет сводятся к исчислению всего одного, считается упрощенной. К примеру, УСН «Доходы» («Д») позволяет не перечислять в некоторых случаях такие виды налогов:

Система налогообложения, при которой все полагающиеся платежи в бюджет сводятся к исчислению всего одного, считается упрощенной. К примеру, УСН «Доходы» («Д») позволяет не перечислять в некоторых случаях такие виды налогов:

- на доходы физических лиц (НДФЛ);

- на прибыль;

- на добавленную стоимость (НДС);

- на имущество.

Внимание: фактически все указанные виды платежей заменяются единым налогом. То есть упрощенная системы позволяет уменьшить количество бухгалтерских операций

Кто может использовать

Упрощенная система придумана для небольших предприятий и индивидуальных предпринимателей (ИП). В 2017 году субъекты экономической деятельности должны подпадать под такие критерии:

Упрощенная система придумана для небольших предприятий и индивидуальных предпринимателей (ИП). В 2017 году субъекты экономической деятельности должны подпадать под такие критерии:

- доходность за отчетный период ограничена суммой в 213 750 000 руб.;

- численность наемных работников не может превышать 100 человек, включая руководителя;

- уставной фонд ограничен 150 млн руб.;

- процентное соотношение для участия других организаций 4:1 (не должно превышать 25%).

Внимание: в 2018 году повышается лимит доходов, позволяющий использовать упрощенную методику

Виды налогообложения

Данная система предполагает, что субъект предпринимательской деятельности самостоятельно выберет, с какой базы станет отчислять налоги:

Данная система предполагает, что субъект предпринимательской деятельности самостоятельно выберет, с какой базы станет отчислять налоги:

- по методике «Д» взимается 6% с общих поступлений;

- по «Д-Р» исчисляется чистая прибыль, с которой взимается 15%.

Для сведения: местные власти имеют право устанавливать преференции для предпринимателей, уменьшая налоги на 1 и 5% соответственно.

Методику могут применять предприятия и ИП, занимающиеся любыми видами деятельности, за исключением:

- банковской;

- страховой;

- вложением пенсионных денег;

- инвестиционной;

- другими, указанными в пункте 3 статьи 346.12 Налогового кодекса РФ.

Скачать для просмотра и печати:

Как перейти в 2017 году

Существует два способа применения ИП и организацией системы упрощения налогообложения. Они таковы:

Существует два способа применения ИП и организацией системы упрощения налогообложения. Они таковы:

- заявить об этом в налоговые органы в течение 30 дней после регистрации;

- уведомить о желании применять систему в следующем году в период с 1 октября до 31 декабря, текущего.

Новым объектам экономической деятельности нужно заранее выбрать для себе выгодный спецрежим. Если будет пропущен месячный срок, то автоматически станет применяться основная метода, а это приводит к возникновению множества проблем.

Уже действующим предпринимателям придется подавать отчётность за девять месяцев. При этом критерии перехода таковы:

- уровень дохода за 9 месяцев не должен превышать в 2017 году 59 805 000 р.;

- численность сотрудников — до 100 человек;

- основные активы — до 150 млн руб.;

- доля иных организаций — не более 25%.

Важно: переход на применение налогообложения по упрощенной методе осуществляется всего раз в год. То же привило действует для выбора «Д» или «Д-Р»

Выгоды спецрежима

Применение обоих названных упрощенных методик позволяет участникам экономических отношений:

Применение обоих названных упрощенных методик позволяет участникам экономических отношений:

- отчислять только один вид налога, связанного с доходной частью баланса;

- минимизировать количество обязательной отчетности, которая подается в налоговые органы раз в год:

- до 31 марта предприятиями;

- до 30 апреля ИП.

Однако законодательно закреплены ежеквартальные перечисления авансовых платежей по единому сбору за такие периоды:

- январь — март;

- апрель — июнь;

- за 9 месяцев;

- годовой.

Для сведения: нарушение сроков выплат грозит применением штрафных санкций и обложением пенями.

Налоги и отчетность на упрощенной системе у ИП

Для предпринимателей количество налогов и отчетов зависит от того, приняты ли на работу сотрудники.

ИП без работников уплачивает следующие налоги:

- Единый налог на УСН.

- Фиксированные платежи ИП за себя в пенсионный фонд и на обязательное мед. страхование.

- Налог на имущество физлиц.

- Земельный и транспортный налог (если имеются объекты обложения).

- НДС, если он выделялся в отгрузочных документах.

- Торговый сбор, если он введен региональным законодательством.

Внимание! Онлайн калькулятор фиксированных платежей ИП за себя поможет быстро произвести расчет сумму к уплате в ПФР и на ОМС. У ИП с работниками к этому списку добавляются:

У ИП с работниками к этому списку добавляются:

- НДФЛ с зарплат работников;

- Страховые взносы на зарплату работников.

Отчетность ИП на УСН

Предприниматели без работников должны подавать следующие отчеты:

- Декларация по налогу УСН по году.

- Декларация по НДС (если он выделялся в расчетных документах).

- Декларации по земельному и транспортному налогам (если имеются объекты обложения);

- Статистическая отчетность представляется в полном объеме.

У ИП с работниками добавляются еще:

- Отчет 2-НДФЛ по итогам года с доходов своих работников;

- Отчет 6-НДФЛ каждый квартал;

- Единый расчет по страховым взносам по итогам года;

- Отчеты в пенсионный фонд — форма СЗВ-М ежемесячно и форма СЗВ-СТАЖ за год;

- Отчет в соцстрах 4-ФСС;

- Отчет о среднесписочной численности.

«Доходы за вычетом расходов»

Этот вид режима отличается от объекта «Доходы» возможностью вычитать из общего дохода расходы, которые не подлежат налогообложению. Под доходом подразумевается:

- Выручка от сбыта товаров, услуг, а также проведенных работ. К реализации относят и имущественные права.

- Средства и материальные ценности, не имеющие отношения к реализации. К ним относят полученное имущество (безвозмездное), проценты (или доход) по займам, кредитам, банковским счетам и прочее.

Прежде чем принимать решение в пользу «упрощенки», предпринимателю стоит обратить внимание на систему налогообложения, с которой работают партнеры. Если они используют общий режим, в этом случае партнерам будет невыгодно взаимодействовать с предприятием на УСН

Этот нюанс не позволяет многим предпринимателям переходить на УСН.

Утвержденные расходы

Предпринимателю стоит учитывать, что далеко не все расходы признаются налоговыми органами, даже если все оформлено документально согласно закону. Например, покупка дивана в офис вряд ли будет признана и внесена в расходы предприятия.

Многие начинающие бизнесмены сталкиваются с такой ситуацией, когда покупка товара для дальнейшей реализации, подтвержденная документально, не признается в качестве расхода. Это происходит потому, что этот товар необходимо реализовать, передать его в собственность покупателю. Причем оплата товара покупателем не является доказательством реализации.

Важен сам факт передачи товара в собственность покупателю. В этом случае расход на покупку будет признан.

В перечень расходов входят зарплатные выплаты или страховые взносы как за работников организации, так и за себя. Они вычитаются из доходов и не облагаются налогом, но стоит учитывать, что за счет зарплатных можно снизить налог не более чем на 50%.

При подсчете расходов следует учитывать и такой нюанс, как предоплата от покупателя за товар или услуги.

Преимущества режима

При упрощенной системе выделяют несколько преимуществ – это освобождение предпринимателя от уплаты налогов на имущество, доходы физических лиц, добавленную стоимость, прибыль. Режим «Доходы за вычетом расходов» подразумевает еще один немаловажный для ведения бизнеса момент.

Если организация или ИП понесли убытки, где расходы превысили доходы, оплачивается минимальный налог в размере 1% от всех доходов. Причем эту выплату можно будет внести в расходы.

Режим «Доходы за вычетом расходов» целесообразен только для тех организаций, у которых расходы будут превышать 60-65% от доходов. В остальных случаях такая система станет невыгодной.

Расчёт налоговых платежей на УСН Доходы

Для примера возьмем типичного предпринимателя, который сам оказывает бытовые услуги, например, пошив и ремонт одежды на дому. Расходы у него небольшие, потому что ткань и фурнитуру оплачивает заказчик, на аренду деньги тоже тратить не надо.

Доход в течение года нестабильный, есть круг постоянных заказчиков, которые заказывают вещи от случая к случаю. Тем не менее, за 2021 год доход от пошива и ремонта одежды составил 740 000 рублей. Посмотрим, сколько налогов и взносов надо с этого оборота заплатить, если ИП работает на УСН Доходы.

Для расчёта мы не будем использовать академическую формулу, потому что она сложна для новичков в учёте, при желании с ней можно ознакомиться здесь. Но тот вариант, который предложим мы, проще понять на практике, а все платежи будут точно такими же, как и по правилам учёта.

Итак, в течение года получено доходов:

- в 1 квартале – 183 000 рублей;

- во 2 квартале – 119 000 рублей;

- в 3 квартале – 152 000 рублей;

- в 4 квартале – 286 000 рублей.

Авансовый платеж за 1 квартал составил (183 000 * 6%) 10 980 рублей, однако в марте ИП заплатил за себя часть страховых взносов в таком же размере. Авансовый платеж полностью уменьшается на уплаченные взносы, поэтому ничего в бюджет перечислять не надо.

Аванс за второй квартал равен (119 000 * 6%) 7 140 рублей, при этом в мае уплачено взносов за себя на 7 000 рублей. Получаем, что авансовый платеж составит всего 140 рублей.

В третьем квартале рассчитанный авансовый платеж (152 000 * 6%) 9 120 рублей, при этом 9 020 рублей уплачено в качестве взносов в сентябре. Перечислить в бюджет в качестве аванса надо 100 рублей.

В последнем квартале предприниматель доплатил обязательные взносы с учётом уже оплаченных:

- всего фиксированная сумма взносов 40 874 рублей;

- оплачено взносов поквартально (10 980 + 7 000 + 9 020) = 27 000 рублей;

- доплатил в декабре 13 874 рубля.

Полная сумма единого налога за год равна (740 000 * 6%) 44 400 рублей, при этом из этой суммы вычитается 240 рублей авансовых платежей и 40 874 рубля фиксированных взносов. Получаем, что сумма налога к доплате по итогам года равна: 44 400 – 240 – 40 874 = 3 286 рублей.

А вот если бы ИП не платил взносы поквартально, то сначала он бы заплатил все рассчитанные авансовые платежи (10 980 + 7 140 + 9 120) на сумму 27 240 рублей. Потом в декабре были бы оплачены взносы разовой суммой 40 874 рубля. При этом рассчитанный остаток налога к уплате составил бы (44 400 – 27 240) 17 160 рублей. Эта рассчитанная сумма уменьшается на уплаченные взносы (17 160 – 40 874<0), т.е. ничего в бюджет платить не надо. Однако в этом случае образовалась переплата налога в размере 23 714 рублей. Переплату можно вернуть или зачесть после сдачи годовой декларации и подачи заявления в ИФНС.

Что касается дополнительного страхового взноса в размере (740 000 – 300 000) * 1%) 4 400 рублей, то ИП вправе заплатить его в следующем году – до 1 июля 2022 года. При этом дополнительный взнос будет уменьшать авансовый платёж, уплаченный за 1 или 2 квартал 2022 года.

Очень кратко про УСН 6% и 15%

Перечислять тут то, что и так уже написано сотни раз на множестве сайтов, я не буду. Замечу лишь, что для упрощённой системы налогообложения (УСН, УСНО, упрощёнка) существует два варианта.

В первом налогом в 6% облагается ДОХОД. Ваши расходы, сколько бы они не составили, вообще никого интересовать не будут. В этом случае меньше возни с оформлением документов расхода, что уменьшает бюрократию в вашей фирме. Правда, если вдруг окажется так, что однажды расходы превысят доходы, то это по-прежнему налоговую инспекцию волновать не будет: налог придётся заплатить так или иначе, несмотря на убыточность. Кстати, с 2016 года есть возможность в ряде случаев уменьшить налоговую ставку вплоть до 1% (об этом я уже писал в группе ВКонтакте).

Если выбираете УСН 15%, то налог платится с РАЗНИЦЫ между доходами и расходами. Ставка тут выше, но ведь и база налога уменьшается на величину расходов. Кроме того, ставка в 15% является максимальной и каждый регион может её понизить по своему усмотрению — уточняйте для своего места жительства. Также стоит иметь ввиду, что расходом в УСН может признаваться не что угодно, а только то, что входит в соответствующий список (см. налоговый кодекс, глава 26.2).

Если уже стало скучно, то лучше поручите это дело кому-то другому. Хотя если бизнес собственный, то подобные расчёты весьма увлекательны, поскольку напрямую касаются ваших денег.

Примеры расчетов налога и авансовых платежей

На примере довольно легко разобраться в том, как будут проходить расчеты авансовых платежей и годового платежа на УСН. Возьмем к рассмотрению простой и условный пример, где будут учитываться самые основные расходы предприятия и общий доход за отчетные периоды.

Организация «Нива» открылась недавно и выбрала в качестве системы налогообложения режим УСН, объект – «Доходы — расходы». Первый отчетный период организации с января по март. За этот промежуток времени общий доход предприятия составил 400 000 рублей.

Организация «Нива» документально оформила расходы, которые составили 260 000 рублей, это 65% расходов от доходов. Перечень расходов полностью соответствует условиям ст. 346.16 НК РФ. В него вошли:

- Оплата аренды за офисное помещение составила 40 000.

- Расходы на покупку вычислительной техники, необходимую для ведения деятельности, составили 70 000.

- Оплата услуг связи, интернета – 5000.

- Расходы, направленные на рекламу организации, составили 90 000.

- Оплата труда сотрудникам – 30 000, обязательные страховые взносы составили 9000.

- Приобретение канцелярских товаров – 1000.

- Содержание рабочего транспорта – 15 000.

Для расчета авансового платежа необходимо из общего дохода вычесть расходы и умножить на ставку 15%:

Следующий авансовый платеж будет насчитываться с января по июнь. Для простоты возьмем те же суммы доходов и расходов за этот период – доход 400 000 и расходы 260 000, к ним необходимо прибавить доходы и расходы за первый квартал и из получившейся суммы вычесть первый взнос:

Третий авансовый платеж рассчитывается в период с января по сентябрь, за девять месяцев с учетом первых двух авансовых платежей:

Последний отчет рассчитывается за весь год, срок подачи декларации зависит от формы регистрации деятельности. Для расчета суммируется доходы, расходы и вычитаются уже сделанные авансовые платежи:

Ставка в 15% может дифференцироваться в зависимости от региональных законов и составлять от 5% до 15%. В этом случае режим «Доходы, уменьшенные на утвержденные расходы» будет еще более выгодным и привлекательным.

В примере доходы и расходы идентичны для наглядности и удобства, но, как правило, они нарастают. Например, в первом квартале доход составил 400 000 рублей, а во втором — 600 000 рублей. Общий доход в этом случае составит:

Система расчетов, по сути, очень простая, главное правильно оформлять расходы согласно НК РФ и по установленной форме с применением нормативных документов. К ним относят бланки строгой отчетности, кассовые чеки, платежки, товарные накладные, акты выполненных работ и другие документы.

УСН значительно упрощает отчетность и дает возможность предпринимателю сократить выплаты по налогам. Прежде чем решиться на применение «упрощенки» в режиме «Доходы за вычетом расходов», внимательно изучите НК РФ и просчитайте все нюансы ведения бизнеса на этой системе.

Может случиться так, что переход на УСН повлечет за собой потерю основных клиентов или партнеров, которые работают с НДС. Специальный налоговый режим имеет много преимуществ, но и минусы не стоит игнорировать. Тщательно все обдумайте, проконсультируйтесь в местном налоговом органе по поводу ставок и только потом принимайте верное и выгодное для ведения бизнеса решение.

Налоги для УСН

Упрощенная система налогообложения для ИП в 2021 году предусматривает уплату лишь одного налога – единого. В связи с этим ИП, применяющие данный режим, освобождены от уплаты НДС, НДФЛ и налога на имущество за некоторыми исключениями.

К таким исключениям относится:

- НДС, уплачиваемый при ввозе товаров на территорию РФ, при выставлении контрагенту счет-фактуры с выделенной суммой налога и в случаях, установленных ст. 160 и 174.1 НК РФ.

- Налог на имущество, уплачиваемый в случае включения недвижимости ИП в региональный перечень. В данном списке власти субъекта РФ указывают объекты, налоговая база по которым рассчитывается исходя из их кадастровой стоимости (ТЦ, административно-деловые центры и помещения в них).

Порядок и особенности расчета налога на УСН в 2021 году зависят от того, какой объект выбран: «Доходы» или «Доходы минус расходы».

УСН 6% (объект «Доходы»)

Индивидуальные предприниматели, выбравшие объект «Доходы», рассчитывают налог исходя из полученного дохода по следующей формуле:

(Доход х 6%) – страховые взносы – уплаченные авансовые платежи

Пример расчета налога для ИП в 2021 году (упрощенка 6 % без работников)

Расчет аванса за 1 квартал

– Доход за 1 квартал – 865 000 р.

– Страховые взносы, уплаченные в 1 квартале – 10 218 р.

Сумма авансового платежа к уплате за 1 квартал: (865 000 х 6%) – 10 218 = 41 682 рублей.

Расчет аванса за полугодие

– Доход за полугодие (1 квартал + 2 квартал) – 1 300 000 р.

– Страховые взносы за полугодие – 20 437 р.

Сумма авансового платежа к уплате за полугодие: (1 300 000 х 6%) – 41 682 – 20 437 = 15 881 рубль.

Расчет аванса за 9 месяцев

– Доход за 9 месяцев – 1 920 000 р.

– Страховые взносы за 9 месяцев – 30 656 р.

Сумма авансового платежа к уплате за 9 месяцев: (1 920 000 х 6%) – 41 682 – 15 881 – 30 656 = 26 981 рубль.

Расчет налога за год

– Доход за год – 2 780 000 р.

– Страховые взносы за год – 40 874 р.

Сумма налога к уплате за год: (2 780 000 х 6%) – 41 682 – 15 881 – 26 981 – 40 874 = 41 382 рублей.

Особенности расчета налога на УСН 6% для ИП в 2021 году:

- Нет дохода – ничего платить не нужно. Если в отчетном периоде у предпринимателя не было никаких доходов, то ничего в бюджет платить не нужно. Связано это с тем, что платеж по УСН рассчитывается исходя из полученного дохода, а раз его нет – платить налог не с чего.

- Расчет платежей производится нарастающим итогом. При расчете налога на УСН доход берется за весь год, а не за отдельный квартал.

- Получен убыток – налог все равно придется уплатить. Если ИП в отчетном период вышел в убыток (расходы превысили доходы) ему все равно придется уплатить 6% от суммы полученного дохода. При этом учесть убыток при расчете налога в следующем году (как это могут ИП на УСН 15%) предприниматель не сможет.

- Страховые взносы можно учесть при расчете налога. Как было сказано выше, налог и авансы по УСН 6% ИП может уменьшить на взносы за себя в полном размере, если в 2021 году он вел деятельность без работников.

Предприниматели, имеющие наемных сотрудников, также могут снизить платеж по УСН на взносы за себя и сотрудников, но не более 50% от суммы налога.

УСН 15% (объект «доходы минус расходы»)

ИП на УСН 15% рассчитывают налог с разницы между доходами и расходами по следующей формуле:

(Доходы – Расходы) х 15%

Пример расчета налога на УСН 15% ИП без работников

Расчет аванса за 1 квартал

– Доход за 1 квартал – 1 250 000 р.

– Расход за 1 квартал – 980 000 р.

Сумма аванса, подлежащая уплате за 1 квартал: (1 250 000 – 980 000) х 15% = 40 500 рублей.

Расчет аванса за полугодие

Сумма аванса к уплате за полугодие: (1 870 000 – 1 400 000) х 15% – 40 500 = 30 000 рублей.

Расчет аванса за 9 месяцев

– Доход за 9 месяцев – 2 620 000 р.

– Расход – 2 120 000 р.

Сумма аванса к уплате за полугодие: (2 620 000 – 2 120 000) х 15% – 40 500 – 30 000 = 4 500 рублей.

Расчет налога за год

– Доход за год – 3 790 000 р.

– Расход – 3 100 000 р.

Сумма аванса к уплате за полугодие: (3 790 000 – 3 100 000) х 15% – 40 500 – 30 000 – 4 500 = 28 500 рублей.

Особенности расчета налога на УСН 15% для ИП в 2021 году:

- Получен убыток – нужно уплатить минимальный налог. Если ИП получил убыток, ему необходимо будет уплатить минимальный налог – 1% с полученного дохода. Сумму убытка и минимального налога предприниматель сможет включить в расходы в следующем году.

- Если рассчитанный налог меньше 1% с дохода, то придется уплатить минимальный налог. Рассчитывая платеж по УСН в обычном порядке (с разницы между доходом и расходом), необходимо всегда сравнивать его с минимальным налогом. Платит ИП на УСН тот платеж, что выше.

- Расчет платежей нарастающим итогом. При расчете налога доходы и расходы берутся за весь год, а не за отдельный квартал.

- Страховые взносы включаются в расходы. При расчете налога на УСН 15% ИП может включить в расходы страховые взносы, уплаченные в 2021 году за себя. Ограничение в 50% в данном случае не действует.

Особенности работы

При первичной регистрации ИП или ООО налоговый орган автоматически регистрирует предпринимателя по общей системе налогообложения. Начинающему бизнесмену следует заранее продумать, по какому из режимов лучше взаимодействовать с государством, иначе налоги и другие выплаты могут весомо сказаться на целесообразности предприятия в целом.

В РФ работает несколько систем налогообложения:

- Общий режим – один из самых распространенных и сложных в плане расчетов и ведения отчетности. Этот тот самый режим, который предусматривает выплату налога на добавленную стоимость.

- Налоги на некоторые виды деятельности или ЕНВД – режим подразумевает ставку 15%.

- Специальный налоговый режим по ведению с/х деятельности.

- Упрощенная система налогообложения, которая предлагает два объекта – «Доходы» и «Доход минус расходы».

Также существует патентная система, но она относится только к форме ИП.

Вне всякого сомнения, для бизнесмена интересен режим УСН, который имеет ряд преимуществ относительно уменьшения налоговой нагрузки и ведения отчетности. Эта система подразделяется на два объекта:

- «Доходы».

- «Доходы за вычетом расходов».

Каждый объект облагается дифференцированной ставкой – 6% и 15%. Они, в свою очередь, могут варьироваться в зависимости от региональных законов. Регионы имеют право уменьшать процент налога в меньшую сторону для привлечения инвестиций.

В результате объект «Доходы» может иметь ставку от 1% до 6%, а объект «Доходы — расходы» — от 5% до 15%. Такое положение привлекает начинающих предпринимателей, а также инвесторов. При переходе на УСН бизнесмен освобождается от уплаты налога для физ. лиц, на имущество, на добавленную стоимость, а также на прибыль.

Помимо налоговой нагрузки предпринимателю приходится выплачивать страховые взносы – в ПФР, ФФОМС, ФСС. Это внебюджетные выплаты, они вычитаются из общего дохода предприятия и не облагаются налогом при любой форме – «Доход» или «Доход за вычетом утвержденных расходов». Для того чтобы перейти на упрощенную систему налогообложения, предпринимателю необходимо уведомить об этом налоговый орган до 31 декабря текущего года.

Если регистрация ИП или ООО только планируется, следует подать уведомление о постановке на «упрощенку» вместе с основным пакетом документов, иначе предприятие будет работать по общей системе. Менять режим налогообложения можно только раз в год, то же самое касается перехода от одного объекта к другому.

Условия перехода

Для введения в работу УСН предпринимателю необходимо соответствовать некоторым требованиям. Если организация им не отвечает, этот режим автоматически снимается. К условиям для перехода относят:

- Максимальный доход предприятия за отчетный период не должен превышать 150 000 000 рублей.

- Штат организации не должен превышать 100 человек.

- Оценка основных средств организации не превышает 150 млн. рублей.

- Долевое участие других юридических лиц не должно превышать 25%.

Если организация уже работает на упрощенной системе налогообложения, то для сохранения права на УСН ей необходимо не превышать общий максимальный доход. Сумма не будет умножаться на индекс потребительских цен, который равен 1,329.

С 2017 года применение индекса приостановлено (до 2020 года). Новое положение значительно упростило работу ИП или ООО. Помимо общих требований и условий для перехода на УСН существуют и другие нюансы, которые также необходимо учитывать, например, деятельность предприятия.

Кому нельзя применять

- предприятия и организации, ведущие банковскую, страховую или любую другую финансовую деятельность;

- филиалы;

- бюджетные предприятия, государственные организации;

- предприятия, деятельность которых связана с азартными играми;

- организации, осуществляющие нотариальную, адвокатскую деятельность;

- производства подакцизных товаров.

Периоды отчетности

Отчетность по упрощенной системе сдается один раз в год, но помимо декларации предприниматель обязан производить авансовые платежи в течение всего года. К отчетным периодам относят:

- Квартал с января по март – первый авансовый платеж.

- Период с января по июнь – второй авансовый платеж.

- Третий период отчетности с января по сентябрь – за 9 месяцев.

- Годовой отчет с заполнением декларации сдают до 31 марта следующего года, дата актуальна для предприятий. До 30 апреля отчет сдается индивидуальными предпринимателями. Задержка выплат и годового отчета облагается пени и штрафами.

Эта система относится и к режиму «Доход», и к режиму «Доходы за вычетом расходов». Для авансовых платежей по отчетным периодам декларации не заполняются. УСН – это понятная при расчетах система, которая позволяет предпринимателю снизить трудоемкость отчетности.

Внереализационные доходы на упрощенке

К таким доходам относят, например, полученные (ст. 250 НК РФ):

- от сдачи имущества в аренду;

- от передачи в пользование прав на интеллектуальную собственность;

- в виде процентов по договорам займа или банковских вкладов;

- при безвозмездном получении имущества;

Если упрощенец получил для своей предпринимательской деятельности в безвозмездное пользование имущество, например недвижимость или транспортное средство, возникает ли доход? Если да, то в каком порядке определить его размер? Эксперты системы К+ дали подробные указания по этой ситуации, основанные на разъяснениях чиновников и судов. Получите пробный бесплатный доступ к К+ и изучите авторитетное мнение.

- в виде штрафов от контрагентов за нарушение условий договора, включая полученное возмещение судебных расходов;

- как доход прошлых лет;

- в виде излишков, выявленных при инвентаризации (как их учитывать, подробнее см. здесь);

- при списании кредиторской задолженности;

- от участия в других организациях;

- как курсовые разницы;

- в качестве компенсации за самостоятельный снос самостроя и др.

Подробнее о составе внереализационных доходов читайте в этом материале.

Рассмотрим некоторые примеры из вышеприведенного перечня.

Аренда

При сдаче имущества в аренду у «упрощенца» могут иметь место не только доходы в виде арендной платы, но и поступления:

- в виде платежей арендатора по коммунальным услугам, приходящимся на сданное в аренду имущество (письма Минфина от 18.04.2018 № 03-11-11/25816, от 22.05.2017 № 03-11-06/2/31137, от 04.09.2013 № 03-11-11/36391);

- в форме неотделимых улучшений в арендованное имущество, сделанных арендатором без согласия арендодателя (письмо Минфина от 09.09.2013 № 03-11-06/2/36986).

Арендодатель может учитывать у себя в расходах затраты на содержание имущества, сдаваемого в аренду. Подробнее об этом — в статье «Может ли арендодатель учесть для УСН расходы на содержание объекта аренды?».

Кредиторская задолженность

Кредиторская задолженность может быть списана по истечении срока исковой давности. Тогда эти суммы признают доходом. Это допускается, если они не подпадают под требования подп. 21 п. 1 ст. 251 НК РФ (см. письмо Минфина России от 07.08.2013 № 03-11-06/2/31883).

Штрафы

Контрагенты при нарушении условий заключенных договоров оплачивают штрафы. Эти суммы также включают в доходы при их зачислении на расчетный счет или в кассу.

Начисленные контрагентам по суду суммы не учитывают в доходах до их уплаты (письмо Минфина от 01.07.2013 № 03-11-06/2/24984). Если было принято решение суда о возмещении ущерба упрощенцу, то доход у него появится не после вынесения данного решения, а при зачислении денег на расчетный счет или в кассу.

Доходы по депозитам, взносы в уставный капитал, возмещение затрат из ФСС, возврат госпошлины, членские взносы и др. — являются ли такие поступления доходами налогоплательщика на УСН? Нюансы налогообложения таких поступлений рассмотрели эксперты КонсультантПлюс. Изучите материал, получив пробный демо-доступ к справочно-правовой системе. Это бесплатно.

Финансовые показатели для расчета налога доходы минус расходы

Для того, чтобы правильно и достоверно рассчитать налог УСН с объектом налогообложения «доходы минус расходы», надо иметь ввиду следующие данные:

- налоговая база за расчетный период;

- аванс, приходящийся на налоговую базу;

- аванс к оплате по итогам отчетного периода.

Следует помнить, что высчитывать налоговую базу надо по результатам следующих отчетных периодов: один квартал, 6 месяцев и 9 месяцев.

Приведем пример

В качестве субъекта налогообложения в рассматриваемом примере возьмем компанию «Три двери». За рассчитываемый период берем 2015 год. Чуть ниже показаны помесячные доходы фирмы. Нам необходимо вычислить сумму авансовых платежей и размер налога к оплате по каждому отчетному периоду: первого квартала, полугодия и девяти месяцев. При этом, имеем ввиду, что у компании «Три двери» нет неперенесенных убытков.

Итак, предположим, что за 2015 год организация получила такие доходы за минусом расходов:

Январь — 20 тыс. руб.

Февраль — 30 тыс. руб.

Март — 40 тыс. руб.

Апрель — 60 тыс. руб.

Май — 70 тыс. руб.

Июнь — 80 тыс. руб.

Июль — 90 тыс. руб.

Август — 100 тыс. руб.

Сентябрь — 110 тыс. руб.

Октябрь — 120 тыс. руб.

Ноябрь — 130 тыс. руб.

Декабрь — 140 тыс. руб.

Исходя из этих данных, считаем налоговую базу, как полагается, нарастающим итогом. Нехитрые подсчеты дают следующий результат:

Первый квартал — 90 тыс. руб.;Шесть месяцев — 300 тыс. руб.;Девять месяцев — 600 тыс. руб.;Год — 990 тыс. руб.

Теперь надо посчитать размер авансового платежа для перечисления в казну за первый квартал. Для этого умножаем налоговую базу за первый же квартал на налоговую ставку. Итого получаем: 90 тыс. руб. * 15% = 13 500 рублей.

Следующий этап: вычисляем размер авансовой выплаты за полгода. Для этого высчитываем налоговую базу с начала года до его половины нарастающим итогом и опять же умножаем на ставку налога:

300 тыс. руб. * 15% = 45 тыс. рублей

Следует помнить, что эту сумму компания «Три двери» может уменьшить на авансовый платеж, выплаченный в бюджет за первый квартал. То есть:

45 тыс. руб. – 13 500 руб. = 31 500 рублей – именно столько фирма должна перечислить в качестве авансового платежа за полгода.

Переходим к высчитыванию авансового платежа за три квартала. Опять же складываем доходы за девять месяцев и умножаем на ставку налога. Получаем:

600 тыс. руб. * 15% = 90 тыс. руб.

Не забываем о том, что этот результат нужно уменьшит на авансовые платежи, уже выплаченные за первый квартал и полгода. В итоге к оплате за девять месяцев, авансовый платеж составит:

90 тыс. руб. – 13 500 руб. – 31 500 руб. = 45 тыс. руб.

Ну и конечный расчет – это сумма к оплате по годовым итогам. Считаем ее все по той же схеме:

990 тыс. руб. * 15% = 148 500 руб. — размер налога по результатам налоговой базы за все двенадцать месяцев. Далее:

148 500 руб. – 13 500 руб. – 31 500 руб. – 45 тыс. руб. = 58 500 тыс. руб.

Таким образом, именно 58 500 тыс. рублей нужно будет оплатить по налогам за весь год.

Внимание! В некоторых случаях размер налога по итогам налогового периода при «упрощенке» доходы минус расходы, может быть меньше или больше суммы начисленных авансовых платежей. Следует помнить о том, что если он больше, то данный налог в казну нужно обязательно доплачивать

Также бывает, что в конце года обнаруживается налоговая переплата. Есть два пути для решения этой проблемы: налог либо засчитывается в счет будущих платежей, либо возвращается на счета налогоплательщика.

Уплата упрощенного налога

Первым делом нужно посчитать УСН 15%: (дох. – расх.)*5-15%, из полученной суммы вычитаем уплаченные АП.

Далее, заполняется ПП или квитанция, туда вносятся данные на сайте ФНС.Здесь можно будет выбрать как произвести оплату, через банковское отделение или с расчетного счета.

Заполнив квитанцию, можно оплатить в самом отделении.

Оформление квитанции:

- Вписать вид платежа;

- Ввести КБК 8210501021011000110;

- Основание платежа – текущие платежи;

- Налоговый период (здесь нужно учитывать, то как оплачивается налог);

- ИНН;

- Адрес;

- Ф.И.О;

- Сумма оплаты;

После заполнения, квитанцию следует распечатать и обратиться в отделение банка.

Оплатить можно и с расчетного счета, для этого на сайте заполняют платежное поручение:

- Тип платежа.

- Ввод КБК.

- Статус лица.

- Основание платежа -ТП (текущий платеж).

- Налоговый период – в зависимости от периода платежа.

- Дата заполнения.

- Очередность – 03.

- Реквизиты.

- Сумма оплаты.

После этого можно распечатать распоряжение и обратиться в банк для переведения платежа.

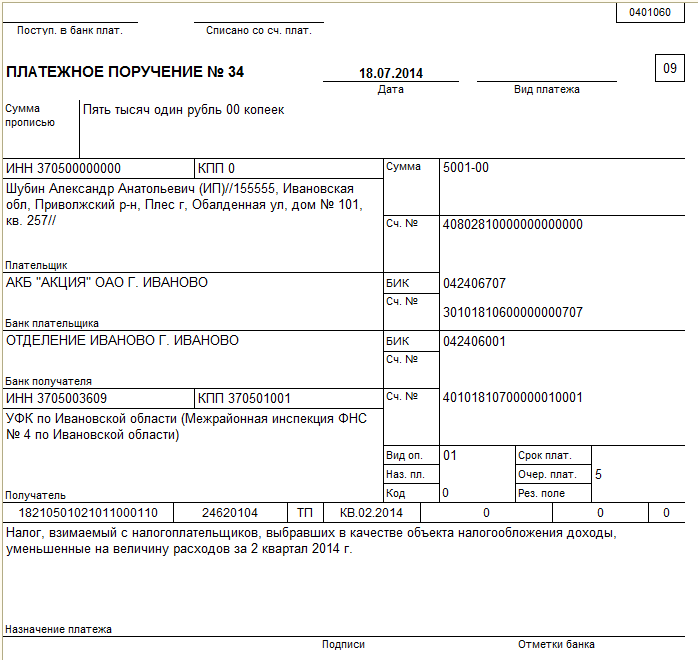

Заполнение платежного поручения (ПП)

ПП-форма безналичного расчета, которая позволяет переводить деньги со счета вкладчиков для оплаты.

Важно! При заполнении, важна внимательность, в противном случае платеж может уйти не туда и оплата не сосчитается.

На УСН “платежкой” оплачивают АП или годовой платеж.

Образец платежного поручения УСН доходы-расходы

Пример заполнения платежного поручения можно посмотреть здесь.

Когда нужно уплатить налог?

Оплатить налог ООО и ИП могут, только после отправки годового отчета, для этого нужно отправить пакет необходимых документов:

- Баланс с пояснением;

- Выписка с лицевого счета;

- Отчет о движении средств.

Платежный период делится на 2 части, в одной учитывается годовой налог, а во второй поквартальные. Оплата авансовых платежей должна производиться, до 25 числа в начале каждого квартала.

Окончательный платеж 31 марта для ООО, а для ИП в конце апреля следующего года. Если эти числа попадают на выходные, то перенося.

Порядок перехода на УСН в 2020 году

Закон устанавливает несколько возможностей начать использовать УСН «Доход расход».

При регистрации бизнеса

Если субъект бизнеса подает документы на госрегистрацию ООО или открывает ИП, он может вместе с пакетом бумаг оформить заявление на переход на УСН по форме 26.2-1. В этой ситуации во время получения на руки бумаг с регистрационными данными, он также получает и уведомление о переходе на упрощенку.

Кроме этого, закон дает возможность произвести такой переход в течение 30 дней с момента регистрации субъекта бизнеса.

Переход с прочих режимов

В НК указаны возможности произвести переход на упрощенку, когда используется другая налоговая система.

Однако произвести такой шаг можно только с 1 января будущего года. Чтобы начать применение УСН необходимо до 31 декабря нынешнего года подать заявление в установленном формате в налоговую. При этом в данном бланке должны быть проставлены критерии на право применения УСН. Они рассчитываются на 1 октября нынешнего года.

Чтобы начать применение упрощенки с 2020 года необходимо, чтобы доходы субъекта бизнеса за 9 месяцев 2019 года не были выше 112,5 млн. рублей.

Другая процедура смены налоговой системы в НК не предусмотрена.

Смена режима внутри УСН

НК дает возможность по желанию субъекта бизнеса поменять одну систему на другую внутри УСН, т. е. перейти с «Доходов» на «Доходы расходы» и обратно. Чтобы сделать такой шаг, необходимо подать заявление в установленном формате до 31 декабря текущего года. Применение новой системы начнется с 1 января нового года.