Какие виды облигаций бывают и что лучше покупать5 (1)

Содержание:

- Что такое облигации

- Принцип работы инвестиционных облигаций Сбербанка

- Купить ПИФы

- Какие бывают облигации

- Два главных плюса облигаций

- Варианты инвестиционных портфелей из облигаций

- Есть ли риски у заработка на облигациях

- Как получить максимальную выгоду от продажи

- Рейтинг облигаций с самой высокой доходностью

- Доходность инвестиционных облигаций Сбербанка: разбираем наглядный пример

- Как заработать на облигациях обычному инвестору

- Сбербанк пытается обхитрить начинающих инвесторов

- 10 облигаций с доходностью выше вклада

- Какие бывают облигации

- Какие облигации лучше выбрать: с фиксированным или плавающим купоном

- Недостатки инвестиционных облигаций Сбербанка

- Во что инвестировать акции или облигации

- Заключение

Что такое облигации

Облигация — это долговая ценная бумага с фиксированной доходностью. Компании выпускают облигации, чтобы взять деньги в долг у частных инвесторов, а затем вернуть их с процентами. Сколько процентов выплатит компания и когда вернет основную сумму долга, известно заранее.

Разберем на примере, как это работает. Допустим, к вам пришел приятель и попросил одолжить ему 50 000 рублей на покупку автомобиля. Он готов вернуть деньги только через год, зато с процентами — 10 000 рублей. Чтобы зафиксировать вашу договоренность, приятель составляет расписку, в которой указано, что через год он вернет вам 50 000 рублей, а до этого времени обязуется 4 раза выплатить по 2500 рублей в качестве процентов. По сути долговая расписка — это и есть облигация.

У каждой облигации есть эмитент, номинал, купоны и срок погашения. Расшифруем эти понятия:

Эмитент облигации — это компания или правительство.

Номинал — сумма, которую компания или правительство обязуется выплатить. Номинал российских облигаций, как правило, составляет 1000 рублей.

Купоны — процентные платежи, график которых известен заранее.

Срок погашения — дата, в которую компания или правительство обещает вернуть долг.

Принцип работы инвестиционных облигаций Сбербанка

Официальной документации на сайте или в приложении «Сбербанк Инвестор» об этом инструменте нет. Финансовая компания предлагает лишь обрывки информации. Формула расчета доходности не разглашается. Поэтому точно подсчитать итоговую доходность ценных бумаг невозможно. Единственный способ конкретизировать ИОС – связаться с менеджером. Однако сотрудники банка заточены под продажи. Поэтому они смогут продать инструмент в выгодном свете.

Будьте готовы к тому, что ваши деньги, инвестированные в покупку ИОС также будут положены на депозит под 5% годовых. На чистую прибыль банк будет покупать производные инструменты, например, биржевые опционы. Если трейдинг окажется удачным, то инвестор получит дополнительный доход. Однако это слишком большой риск. Принцип работы инструмента очень сомнительный.

На Западе подобные облигации – это также распространенная практика. Однако в Европе и США есть их более честная версия. Например, инвестор обращается в финансовую компанию. Там ему предлагают вложиться в биржевой индекс с гарантированной защитой капитала. Условия просты – если S&P 500 вырастет, то на баланс будет зачислено около 90% прибыли от размера стартовых вложений. Если этого не произойдет, то инвестору просто будет возвращен его капитал.

Купить ПИФы

Если вам не хочется разбираться в торговых программах или искать нужную бумагу, можно инвестировать средства в облигации через управляющую компанию (УК). Для этого достаточно купить пай в ПИФе (паевой инвестиционный фонд). ПИФ представляет из себя большой портфель с облигациями компаний из разных отраслей. Всю головную боль возьмёт на себя управляющий.

Сами управляющие утверждают, что вкладывать средства в облигации через них не только удобнее, но и выгоднее, чем самостоятельно, ведь за средствами присматривает профессионал.

«Прошлый год был очень успешным для рынка облигаций, и доходность облигационных ПИФов составила 13-14%», – рассказывает аналитик УК «Альфа-Капитал» Андрей Шенк.

Впрочем, ни один управляющий не может обещать гарантированную доходность, поэтому заработать на ПИФе можно как больше, так и меньше, чем на самостоятельно купленных облигациях.

Из суммы дохода нужно вычесть комиссии, которых в случае с управляющими компаниями гораздо больше, чем в случае с брокерами. Добавляется комиссия на управление (1-2% от активов фонда), скидки/надбавки, которые уплачиваются инвестором в момент покупки/погашении паев фонда. Всего от полученной прибыли придётся отнять ещё около 1,5-2% за управление и погашение пая. Впрочем, пай так же можно положить на ИИС и получить налоговый вычет в размере тех же 13% годовых.

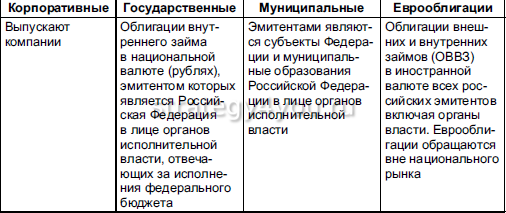

Какие бывают облигации

Существует несколько основных классификаций этих ценных бумаг:

- по эмитенту;

- по типу купона;

- по номиналу;

- по валюте;

- по длительности обращения;

- наличию оферты;

- по уровню риска.

Выпуск таких долговых обязательств вправе производить:

- Министерство финансов России. В этом случае документ обозначается аббревиатурой ОФЗ (облигация федерального займа).

- Министерство финансов одного из субъектов РФ. Бумага получает статус муниципальной.

- Частные компании. Такие активы называют корпоративными.

Среди многообразия выпусков ОФЗ выделяют ОФЗ-н. Эта разновидность не обращается на вторичном рынке и имеет ограниченную доходность, т.к. не может быть использована в качестве инструмента спекулирования, зарабатывать на росте ее цены не получится.

В зависимости от можно разделить на инструменты инвестирования, дающие:

- постоянный доход на протяжении всего срока обращения;

- выплаты переменной величины, определяемой в момент утверждения выпуска;

- прибыль, размер которой не установлен в момент первичного размещения и зависит от таких обстоятельств, как краткосрочная ставка Минфина или темпы инфляции.

Существуют и бескупонные облигации. Они не предполагают получения регулярных выплат от эмитента. Весь доход, который имеет держатель такого актива, определяется разницей в цене покупки и продажи.

Большинство облигаций имеет фиксированный номинал. Однако существуют выпуски, у которых этот параметр является переменным. В первую очередь это муниципальные активы с амортизацией. Часть тела долговой бумаги выплачивается вместе с купоном.

Большинство облигаций имеет фиксированный номинал. Однако существуют выпуски, у которых этот параметр является переменным. В первую очередь это муниципальные активы с амортизацией. Часть тела долговой бумаги выплачивается вместе с купоном.

Второй тип такого актива — это ОФЗ с индексируемым номиналом. Разработаны как инструмент защиты от инфляции.

Различают рублевые облигации и еврооблигации. Причем последние могут быть эмитированы в валюте любого государства. Чаще всего используют доллары США.

В зависимости от срока, в течение которого облигация будет находиться на рынке с момента выпуска до дня погашения, различают:

- краткосрочные, существующие не более 3 лет;

- среднесрочные, обращение которых длится до 10 лет;

- долгосрочные, длительность жизни такой бумаги может достигать 30 лет.

Оферта характерна только для корпоративных облигаций. Она может быть 2 видов. Первый из них представляет собой право эмитента выкупить актив, не дожидаясь окончания его обращения на рынке. Второй — право держателя потребовать досрочного погашения. Дата этого события устанавливается в момент утверждения выпуска. Наступление этого дня не означает, что все бумаги будут изъяты. Эта процедура не является обязательной.

Оферта характерна только для корпоративных облигаций. Она может быть 2 видов. Первый из них представляет собой право эмитента выкупить актив, не дожидаясь окончания его обращения на рынке. Второй — право держателя потребовать досрочного погашения. Дата этого события устанавливается в момент утверждения выпуска. Наступление этого дня не означает, что все бумаги будут изъяты. Эта процедура не является обязательной.

Кроме того, выбирая, какие облигации можно купить для своего портфеля, инвестор должен учитывать, что у бумаг с офертой купон устанавливается только до момента ее наступления. После этого его размер будет пересмотрен и может быть резко уменьшен. Это может нарушить планы человека, который рассчитывал держать его до момента погашения.

Уровень риска инвестирования в облигации определяется ее эмитентом. Для ОФЗ он имеет минимальное значение. Среди корпоративных активов можно выделить бумаги “голубых фишек”, крупных компаний с государственным участием. Вероятность их отказа от своих обязательств невысока.

Уровень риска инвестирования в облигации определяется ее эмитентом. Для ОФЗ он имеет минимальное значение. Среди корпоративных активов можно выделить бумаги “голубых фишек”, крупных компаний с государственным участием. Вероятность их отказа от своих обязательств невысока.

К высокорисковым активам относят так называмые “мусорные” облигации. Они выпущены организациями с недостаточным кредитным рейтингом. Держатель такого инвестиционного инструмента может столкнуться с тем, что эмитент прекратил свое существование. Однако в случае банкротства владелец такой ценной бумаги имеет приоритетные права на имущество компании по сравнению с акционером.

Два главных плюса облигаций

1. для граждан. Номинальная стоимость большинства облигаций составляет всего 1000 рублей.

2. . Он накапливается у текущего держателя. Если инвестор захочет продать ценные бумаги на бирже, то весь накопленный купонный доход не пропадёт. Его автоматически заплатит новый инвестор.

Например, накопленный купонный доход составляет 20 рублей, облигация стоит 1010 рублей на бирже, тогда покупатель заплатит за неё 1030 рублей. В момент выплаты купона ему заплатят полный купон. В зависимости от срока владения все получили свои накопленные проценты.

Можно сказать, что в каком-то роде облигации являются аналогом банковского вклада, но с возможностью всегда его закрыть и не потерять накопленные проценты.

Более подробно про этот механизм можно прочитать в статьях:

Варианты инвестиционных портфелей из облигаций

Если забирать деньги с биржи в ближайшие 5 лет нет необходимости, то можно сформировать долгосрочный портфель, который будет немного прибыльнее. Если хотите иметь возможность забрать деньги в любой момент без каких-либо рисков потерять хотя бы пару процентов из-за падения стоимости облигаций, то лучше составить портфель исключительно из краткосрочных ОФЗ.

Итак, составим варианты с учётом времени вложений, доходности и рисков.

Вариант 1. Самый низкорискованный (краткосрочный):

100% ОФЗ с датой погашения до 2 лет включительно;

Всегда можно быстро продать краткосрочные ОФЗ по рыночной цене (без лишних трат на спред). При этом не страшны не повышение, не понижение ключевой ставки ЦБ. Но есть и минус: вы всегда будете иметь доходность примерно равную ставке рефинансирования. Впрочем, если бы мы хранили деньги на банковском вкладе, то ситуация была бы схожей.

После экспирации (погашения), следует купить новые ОФЗ с аналогичным сроком.

Таблица со списком краткосрочных ОФЗ:

| Название | Купон | Дата погашения |

|---|---|---|

| ОФЗ-26205-ПД | 7,6% | 14.04.2021 |

| ОФЗ-26217-ПД | 7,5% | 18.08.2021 |

| ОФЗ-25083-ПД | 7,0% | 15.12.2021 |

| ОФЗ-26209-ПД | 7,6% | 20.07.2022 |

| ОФЗ-24020-ПК | RUONIA (за последние 7 дней) | 27.07.2022 |

| ОФЗ-29012-ПК | RUONIA + 0,40 п.п. | 16.11.2022 |

| ОФЗ-26220-ПД | 7,4% | 07.12.2022 |

Вариант 2. Более доходный (краткосрочный):

- 60% ОФЗ с датой погашения до 2 лет включительно;

- 40% корпоративные облигации или же просто купить ETF фонды (например, VTBB, FXRB, SBRB);

Один из идеальных вариантов, который сочетает в себе хорошую доходность. При покупке ETF вы ещё получаете широкую диверсификацию.

Вариант 3. Низкорискованный (среднесрочный):

- 30% ОФЗ с датой погашения до 1 года включительно;

- 40% ОФЗ-ПД с датой погашения до 3 года включительно;

- 20% ОФЗ-ПД с датой погашения до 7 года включительно;

Также хороший вариант портфеля, где собраны лишь ОФЗ с разным сроком погашения. Доходность такого портфеля будет немного выше ставки ЦБ.

Вариант 4. Более доходный (среднесрочный):

- 40% корпоративные или фонды ETF;

- 40% ОФЗ-ПД с датой погашения до 3 года включительно;

- 20% ОФЗ-ПД с датой погашения до 7 года включительно;

Если средства не планируется снимать в ближайшие три года, то это почти идеальный вариант сочетающий в себе умеренный риск и достойную прибыль.

Вариант 5. Рискованный (среднесрочный):

- 50% фонды ETF;

- 50% корпоративные со сроком погашения 3-5 лет;

Говоря рискованный, имеется ввиду, что риски присутствуют, но всё же они маловероятны.

Вариант 6. Рискованный (долгосрочный):

- 40% корпоративные или фонды ETF;

- 30% ОФЗ с датой погашения до 10 года включительно;

- 30% ОФЗ с датой погашения до 15 года включительно;

Вариант 7. Супер агрессивный:

- 50% преддефолтные. Прибыль может достигать 50%-1000%. Даже, если обанкротится один эмитент, то другой может покрыть его убытки полностью;

- 50% на ваше усмотрение;

Этот вариант может давать хорошие прибыли, но его рекомендуется использовать только опытным инвесторам. Если вы начинающий, то не стоит начинать свои вложений с инвестиции в преддефолтные облигации.

Это самые простые варианты портфелей. Естественно, что вместо ОФЗ можно покупать облигации крупных компаний таких как Сбербанк, ВТБ, Газпром, Роснефть и т.д. Доходность по ним будет чуть выше, но могут быть проблемы с ликвидностью.

Что такое иммунизация

Иммунизация портфеля облигаций — это такой способ формирования портфель, который позволяет получить к заданному времени необходимую стоимость портфеля независимо от изменения процентных ставок.

Есть ли риски у заработка на облигациях

Облигации относят к низкорискованным финансовым инструментам, но тем не менее они не исключены полностью от рисков.

Какие риски есть у держателей облигаций? Самый главный риски это дефолт по выпуску. Другими словами эмитент просто не выплатит деньги. Инвестор в этом случае потеряет либо всё, либо большую часть. Поскольку выпуски торгуются до последнего, то всегда есть возможность скинуть в рынок ценные бумаги с большим дисконтом. Например, по 200 рублей (номинал 1000 руб). Потеря составит 80%, но это лучше, чем потерять всё.

У облигаций с офертой, есть риски быть принудительно выкупленными. Потерять деньги в этом случае можно лишь в том случае, если облигация долгосрочная и сильно дорогая.

Например, в 2021 г. был выкуплен выпуск НорНик БО-5. Срок погашения был назначен на 2027 г, доходность по купону 11,6%. Цена облигации еще в 2020 г. была 1150-1200 рублей, что выше номинала на 15-20%. Те, кто приобрел её по таким ценам потеряли около 7-10%, поскольку погашение в 2021 г. было по номиналу.

Чтобы снизить риски, рекомендуется вкладывать деньги в новые выпуски. Риски дефолта минимальны, поскольку эмитент только получил деньги и прошел ряд строгих проверок. Естественно, что 100% гарантии нету, но это лишь дополнительная защита. Можно их удерживать до 6-12 месяцев. Далее, риски немного повышаются.

В целом риски у облигаций довольно маленькие. В подавляющем большинстве проблем с выплатами у крупных эмитентов не возникает.

Новичка следует избегать покупку субординированных облигаций (суборды). Доходность по ним чуть выше, чем по обычным, но риски существенно выше. Субординированные выпуски могут выпускаться только банками.

Как получить максимальную выгоду от продажи

Доходность ценных бумаг напрямую зависит от процентных ставок в экономике. В развитых странах ставка рефинансирования крайне мала, поэтому доходность государственных облигаций в основном также понижена.

Принято считать, что лучше приобретать «длинные» облигации (бумаги с долгим сроком погашения) в условиях падающих процентных ставок. Лучше давать взаймы под больший процент.

Когда ставка рефинансирования начинает расти, то лучше покупать облигации с коротким сроком «жизни». Мы успеем дождаться погашения, получить купоны, а затем приобрести ценные бумаги с большей доходностью (ведь процентные ставки немного выросли).

Рейтинг облигаций с самой высокой доходностью

Для получения прибыльного пассивного дохода заранее нужно изучить список лучших облигаций с высоким доходом.

Офз

Эмитентом облигаций федерального займа является Министерство Финансов Российской Федерации, а значит, они считаются самыми надёжными бондами в России. Владелец этих бумаг гарантированно получит проценты к назначенному сроку.

Самые лучшие гособлигации:

- ОФЗ-26225-ПД, доходность в год — 8,52%, дата погашения — 10.05.2034 г.

- ОФЗ-26221-ПД, 8,42%, до 23.03.2033 г.

- ОФЗ-26218-ПД, 8,32%, до 17.09.2031 г.

Муниципальные

Благодаря инвестициям регионы Российской Федерации получают возможность строить новые сады, школы, спортивные комплексы, внедрять социальные программы.

Регионы, предлагающие самый высокий процент дохода:

- Самарская Обл-35012-об, 8,89%, до 21.06.2024 г.

- Хакасия Респ-35003-об, 8,69%, до 27.10.2020 г.

- НижегородОбл-35011-об, 8,63%, до 22.06.2023 г.

Корпоративные

У корпоративных облигаций ставка купонного дохода часто меняется, поэтому сложно определить точную сумму прибыли. И оферта может погаситься раньше или позже назначенного предприятием срока погашения. При досрочном погашении владелец бумаг получит меньше прибыли, чем было оговорено.

Рейтинг самых надёжных организаций:

- ГазпрнефБ1, 9,2%, до 24.07.2046 г.

- ТрансмхПБ2, 8,45%, до 29.10.2021 г.

- ЕврХимБ1Р2, 8,3%, до 26.05.2020 г.

Доходность инвестиционных облигаций Сбербанка: разбираем наглядный пример

Статистика подтверждает, что около 60% инвестиций в ИОС поступило от физических лиц. В 2019 году это был один из самых прибыльных биржевых инструментов в России. Однако насколько оправданы подобные вложения? Сейчас постараемся подробно разобраться. Банк предлагает облигации на различные активы, в качестве примера разберем ИОС на валютную пару USD/RUB. Годовая доходность – 15%.

Чтобы заработать на своих вложениях, нужно целиться на получение дополнительной прибыли. В условиях сказано, что инвестору будет начислен этот доход только в том случае, если валютная пара будет находиться внутри коридора с диапазоном 3 пункта. Сейчас 1$ – практически 64 рубля. То есть нам необходимо, чтобы курс не поднялся выше отметки 67 рублей.

Главная проблема в том, что валютные прогнозы – это игра в «угадайку». Даже опытный инвестор не способен прочесть мысли влиятельных игроков, формирующих рыночные драйверы. Стоит учитывать о специфику национальной валюты РФ. Рубль находится на ручном управлении, поэтому он может как взлететь, так и, наоборот, просесть.

Купить облигации Сбербанка физическому лицу, конечно же можно, но зачем? Слишком велик риск, что итоговая доходность составит – 0,01. Это слишком мало. Гораздо выгоднее вложиться в ОФЗ или корпоративные облигации Сбербанка. В теории они не столь привлекательны, но на практике приносят реальные деньги.

Как заработать на облигациях обычному инвестору

На фондовой бирже представлено много финансовых инструментов. Почти на каждом из них можно получать прибыль лишь за счёт разницы в купле/продаже. Единственным исключением являются облигации, по которым платится купон.

Акции дают пассивную прибыль в виде дивидендов. Но дивидендные никто не гарантирует. В тяжелые года их могут не выплачивать. Также по номинальной стоимости никто не будет выкупать акции, а, значит, есть риски падения котировок. То есть инвестор больше рискует, но и может заработать больше.

Какая купонная доходность у облигаций

На рынке представлено много видов с разными сроками погашения, выпусками и прочее, поэтому потенциальный доход у всех разная. Если рассматривать безрисковую доходность, то она есть только у гособлигаций (ОФЗ).

Доходность по ОФЗ напрямую зависит от текущий ключевой ставки ЦБ. Она примерно равна ей.

Примечание

Текущая ключевая ставка ЦБ 5,00% (изменение от 23 апреля 2021 года).

Если вы спокойный инвестор, который не любит рисковать и хочет иметь предсказуемый доход, то инвестиции в облигации должны стать привлекательными.

Самый лучший способ снизить риски на облигациях — это составить инвестиционный портфель из разных видов и выпусков. Это снизит риск почти до 0.

Чем выше доходность, тем выше риск.

Например, облигации Сбербанка и ВТБ имеют доходность на 0,1-0,3% выше, чем у ОФЗ. При этом у них не такая большая ликвидность. Это значит, что возможно при продаже не будет подходящей цены в стакане или она будет ниже рыночной. Это создаёт лишние потери денег на спред, если нужно быстро продать ценные бумаги.

Небольшие компании (лизинг, строительные компании) предлагают доходности на 4-6% выше, чем гособлигации. Это существенно больше ОФЗ, но и риски здесь выше.

Как показали исследования в секторе высокодоходных облигаций за 13 лет: каждая пятая компания испытывала проблемы с платежами (задерживала купон, выплату номинала или вовсе объявляла дефолт).

Если компания объявит дефолт, то спустя какое-то время кредиторы получат часть компенсации от продажи имущества. Средний процент возврата составляет 20-60% от номинала. Это конечно неплохие деньги с учётом того, что можно было ничего не получить.

Частным инвесторам лучше избегать в своём портфеле дефолтных облигаций. Лучше потерять 10-30% от стоимости, чем потом несколько лет ждать компенсации от эмитента, если она вообще будет.

Как избежать дефолта по облигациям;

Сбербанк пытается обхитрить начинающих инвесторов

Абсолютно у всех инвесторов термин «облигация» ассоциируется с чем-то максимально надежным, наличием фиксированного дохода. ИОС – это немного иная история. Скорее это структурный продукт с защитой капитала, но при этом у эмитента есть все рычаги для того, чтобы не додать клиенту прибыли.

Облигации Сбербанка для физических лиц призваны стать альтернативой депозитам. Банковский вклад способен дать доходность в районе 5%, а прибыльность инвестиций в данные ценные бумаги доходит до 15%. Однако это все в теории, на практике риски гораздо выше. Менеджеры довольно часто предлагают ИОС инвесторам, которые хотят вложиться в корпоративные облигации. Их доходность – 6,5%.

10 облигаций с доходностью выше вклада

|

№ |

Название облигации (чем занимается компания) |

Доходность |

Стоимость облигации |

Дата погашения |

|

1 |

ДФФ 1Р-01 (дочерняя компания аэропорта Домодедово, обеспечивает топливом авиатранспорт) |

8,23% |

1012 ₽ |

20 декабря 2022 года |

|

2 |

ГИДРОМАШСЕРВИС АО БО-02 (один из крупнейших производителей насосов для нефтегазового сектора) |

7,53% |

1027 ₽ |

11 июля 2023 года |

|

3 |

РЕСО-Лизинг ООО БО-П-06 (дочерняя компания страховщика Ресо) |

7,39% |

1050 ₽ |

1 августа 2023 года |

|

4 |

Тинькофф Банк БО 001Р-03R (финансовые услуги) |

6,79% |

1063 ₽ |

21 сентября 2022 года |

|

5 |

РУСАЛ Братск БО-002P-01 (производство и переработка алюминия) |

6,73% |

1010 ₽ |

6 июня 2023 года |

|

6 |

МЕТАЛЛОИНВЕСТ БО-04 (крупнейший производитель железной руды) |

6,43% |

1013 ₽ |

8 февраля 2023 года |

|

7 |

РОСНАНО АО БО-002P-03 (инвестиции в нанотехнологии) |

5,89% |

1064 ₽ |

20 октября 2022 года |

|

8 |

Мордовия 34003 обл. (правительство республики) |

5,81% |

740 ₽ |

3 сентября 2021 года |

|

9 |

ВЭБ.РФ ПБО-001Р-21 (госкорпорация, развивающая инфраструктуру, промышленность и соцсферу) |

5,75% |

1004 ₽ |

21 июля 2023 года |

|

10 |

Мобильные ТелеСистемы 001P-08 (оператор связи) |

5,68% |

1066 ₽ |

17 октября 2022 года |

Как искали: доходность погашения в течение трёх лет, кредитный рейтинг не меньше ВВ (выше среднего), высокая ликвидность (возможность быстро купить или продать по рыночной цене), источник поиска: калькулятор УК «Доход». Цена акций указана на 14 августа 2020 года. Она может измениться в любой момент.

Какие бывают облигации

Разнообразие долговых ценных бумаг озадачивает начинающих инвесторов

Многие не знают, какие облигации выбрать, на что обратить внимание при оценке потенциальной доходности и риска потери средств. Чтобы не приобретать бонды вслепую, ориентируясь на мнение случайных людей, необходимо научиться самостоятельно сравнивать их по основным показателям

Для этого вначале нужно изучить классификацию облигаций.

Долговые ценные бумаги группируют по следующим признакам:

- способу выплаты дохода – процентные и дисконтные облигации;

- сроку обращения – кратко-, средне-, долгосрочные;

- эмитенту;

- валюте размещения – в рублях, долларах, евро.

Решить, в какие конкретно облигации вложить деньги, можно после того как вы выберете подходящую инвестиционную стратегию. Даже среди осторожных инвесторов есть те, кто готов пойти на определённый риск с целью получения высокой прибыли. В то же время, некоторые биржевые игроки согласны приобретать бонды только при получении гарантии 100%-ной защиты вложений.

Рассмотрим характеристики некоторых типов долговых ценных бумаг.

Какие облигации лучше выбрать: с фиксированным или плавающим купоном

На рынке представлено два вида облигаций: с фиксированным и плавающим купоном. Какой тип лучше выбрать? На этот вопрос сложно ответить однозначно. Давайте разберёмся в нюансах.

Доходность по облигациям напрямую зависит от ключевой ставки ЦБ. Обычно текущая доходность по ОФЗ примерно равна ей. Соответственно, для корпоративных выпусков доходность побольше за счёт премии за больший риск.

Когда хорош фиксированный купон? Когда ключевая ставка высока и ожидается цикл её снижения. В этом случае, рыночная стоимость облигаций будет дорожать, чтобы сравняться с доходностью новых выпусков.

Например, если облигация с датой погашения через 10 лет имеет доходность 10% и текущая ключевая ставка 10%, то её рыночная стоимость будет в районе номинальной цены 1000. Теперь, если ключевая ставка упадёт до 7%, то рыночная цена подрастёт до 1200-1300 только за счёт изменения ставки.

Если же ставка в районе 5%, то ожидать её дальнейшего снижения до 0% вряд ли приходится (речь про РФ). В этом случае покупать долгосрочные облигации с фиксированным купоном не стоит. Лучше брать либо с плавающим купоном или с коротким погашением.

Подведём итоги

Если ключевая ставка высокая и ожидается её снижение, то лучше брать с фиксированным купоном долгосрочные выпуски. Если ставка уже низкая и может только подниматься, то лучше покупать облигации с плавающим купоном.

Недостатки инвестиционных облигаций Сбербанка

Их действительно больше, и они существеннее. Перечислим лишь основные:

- высокий уровень риска – для получения дополнительного купонного дохода необходима большая удача;

- гарантированная прибыль слишком маленькая – 0,01 гораздо хуже, чем 5% банковского депозита;

- комиссия брокера – с чистой прибыли инвестора будет удержана комиссия в размере 0,03;

- длительный срок погашения – в среднем ИОС покупаются со сроком на 2-3 года, что слишком долго;

- если инвестор и получит дополнительный доход, то он составит 7-8% вместо обещанных 15%, так зачем рисковать ради нескольких процентов?

Очевидно, что Сбербанк сделал ставку на маркетинг, совершенно забыв о том, что инструмент должен быть выгоден и для инвестора. ИОС тяжело назвать облигацией, поэтому само наличие этого термина в названии финансового инструмента попахивает обманом.

Во что инвестировать акции или облигации

Приведём таблицу сравния долевых и долговых ценных бумаг.

| Акции | Облигации |

|---|---|

| Бессрочны | Имеют срок действия |

| Потенциально более высокая прибыль | Доходность ограничена |

| Высокая волатильность в цене | Слабо колеблются в цене |

| Цена может упасть и не восстановится | В день погашения цена будет составлять номинал |

Главная идея следующая: акции более доходны, волатильны в цене и рискованны. Облигации менее доходны, волатильны в цене и менее рискованны.

В зависимости от характера инвестора каждый самостоятельно решает: в каких пропорциях инвестировать в акции или облигации, готов ли он нести риски, каковы его горизонты инвестирования.

Оптимальным решением является включение обоих типов этих ценных бумаг в своей портфель. Так советовал легендарный инвестор Бенджамин Грэм (автор книги «Разумный инвестор»), основоположник стоимостного инвестирования.

Выбор между акциями и облигациями во многом зависит от срока инвестирования. Если инвестор хочет забрать деньги в ближайшие 1-2 года с рынка, то покупка акций для него будет схожа с лотерей (повезёт или нет). Поскольку в момент снятия денег рынок может быть в сильной коррекции, поэтому для такого короткого срока вложения лучше все деньги вложить в краткосрочные облигации. Если же срок от 2 лет и больше, то имеет смысл включить часть акции в портфель.

Акции показывают большую доходность, чем облигации на больших горизонтах инвестирования. В краткосрочной перспективе невозможно предсказать их будущую стоимость.

На графике представлен рост $1 инвестированного в акции за 200 лет. За этот срок $1 вырос до $10 млн.

Заключение

Облигации – великий инструмент. Он стабилизирует финансовую систему. Настали смутные времена – купили облигации. Есть облигации – есть заначка и финансовая подушка. А в России объем этого рынка всего 300 млрд долларов – 0,5 % от мирового. А доля нашей экономики в мировой – 1,8 %. То есть рынок должен быть больше триллиона.

Облигации – это не только стабильный базовый актив с постоянной доходностью и инструмент диверсификации инвестиционного портфеля. Это инструмент создания публичной кредитной истории для эмитентов, он способствует расширению круга инвесторов.

А это нужно не только для снижения стоимости и возможности увеличения объемов заимствований. Это путь к IPO – первичному выпуску акций, совершенно иному уровню диверсификации источников финансирования и возможностей для развития. Это как вторая нога.

Поэтому выход один – покупка облигаций.