Что такое чистая ссудная задолженность банка?

Содержание:

- Взыскание кредитной задолженности

- Списание долгов

- Ссудная задолженность по кредиту это

- Советы должникам с просроченными кредитами

- Последствия просроченной кредитной задолженности

- Что такое ссудная задолженность?

- Классификация ссудной задолженности

- Что такое просроченная кредитная задолженность

- Ссудный счёт и кредитная история

- Статистические сведения

- Коэффициент покрытия

- Списание задолженности

- Виды задолженности

- Сумма основного долга по кредиту

- Классификация по гарантии

Взыскание кредитной задолженности

Если заемщик не оплатил своевременно долг перед банком, его задолженность становится просроченной и может быть взыскана через суд. По данным ЦБ РФ в России на 1 июля 2020 г. доля просроченной задолженности в общей сумме обязательств у субъектов малого предпринимательства составляет 6,1%, а у субъектов среднего предпринимательства – 11,2%.

Взыскание задолженности, не погашенной в срок по кредитному договору, может осуществляться:

Возможность взыскания кредитной задолженности по судебному приказу предусмотрена ст. 121 ГПК РФ. Судебный приказ – это единоличное решение судьи о принудительном погашении долга. Такое решение может быть принято только в отношении сумм в размере до 500 тыс. руб. Если задолженность, установленная по кредитному договору, превышает указанную сумму, взыскание осуществляется только по решению суда.

Для кредитора получение судебного приказа является приоритетным способом взыскания, т.к. требует меньше времени на процессуальные процедуры. Но заемщик может даже не знать, что на него подали в суд, т.к. как таковое слушание и заседание при вынесении приказа отсутствует

В течение 5 дней после вынесения судебного приказа он направляется в адрес должника для ознакомления. У заемщика есть 10 дней на обжалование. Если он не обратится в суд за отменой приказа, приставы начнут взыскивать задолженность по кредитному договору.

Судебный процесс взыскания задолженности, возникшей по кредитному договору, состоит из этапов:

- кредитор подает исковое заявление;

- сразу после подачи иска сумма долга фиксируется, и в отношении заемщика перестают начисляться пени и штрафы;

- суд рассматривает дело и выносит решение;

- судебное решение передается в ФССП для принудительного взыскания долга за счет активов должника

Если активов компании или имущества физ. лица недостаточно для покрытия банковского долга, то остаток непогашенной суммы списывается, как безнадежная к взысканию задолженность.

Как узнать, есть ли кредитная задолженность перед банком?

Все долги по кредитным обязательствам физ. лиц фиксируются в бюро кредитных историй. Узнать кредитную задолженность банку можно одним из способов:

- послать запрос в бюро кредитных историй;

- обратиться в банк;

- получить информацию на официальном сайте ФССП (для долгов, по которым вынесено судебное решение или судебный приказ)

Физ. лица могут один раз в год бесплатно получить свою кредитную историю. По юридическим лицам не ведется кредитная история, поэтому они могут узнать о задолженности непосредственно у кредитора или в ФССП, если долг просрочен и состоялся суд. Способы снизить задолженность состоят в реструктуризации или рефинансировании кредита, о которых можно прочитать здесь.

Важно при наличии долгов перед банком не допускать просрочек по погашению обязательств: в противном случае это обернется судебными тяжбами и дополнительными расходами на оплату пеней и штрафов. Идея отдать кредит путем заработка на инвестициях исходит из того, что вы лучше банка понимаете, как надо делать деньги — и время или сразу, или позднее докажет вам это заблуждение

Списание долгов

Списание долгов – процедура, которую банк проводит только в самом крайнем случае. Все подобные организации хотят получить прибыль и стараются взыскать долги доступными им законными способами.

Однако так как зачастую должники перестают вносить деньги не из жажды наживы, а неумышленно или из-за резко ухудшившегося материального положения, то банк может ошибиться даже самым тщательным образом проверяя потенциального кредитополучателя.

Для того, чтобы покрыть задолженность и избавиться от проблемных долгов, банки имеют специализированные счета, из которых покрывается ссудная задолженность, погасить которую у клиента нет никакой возможности. Использовать деньги с данного счета напрямую клиент не может, для того, чтобы его задолженность была покрыта, ему придется провести процедуру банкротства. Банкротство физлиц стало доступным не так давно, но клиенты уже достаточно часто используют данную возможность.

Следует понимать, что банкротство не является волшебной палочкой, избавляющей от долгов. В течение 5 лет банк может контролировать финансовое положение клиента и взыскать задолженность, если денег у него стало больше.

Чаще всего полное списание долга не производится, но при помощи судебной тяжбы возможно снизить пени и штрафы, а в отдельных случаях и полностью их отменить. Для этого необходимо подать иск в суд и обзавестись адвокатом. В случае наличия проблемной задолженности банки часто идут навстречу клиентам.

Ссудная задолженность по кредиту это

Суд в любой случае встанет на сторону банка, так как это заемщик нарушил условия кредитного договора, но сумму взыскания он может уменьшить. Чаще всего списывается часть начисленных пеней в любых пропорциях: суд может списать половину начисленных пеней, 20% или 80%. Это только на усмотрение суда.

Такая ссуда имеет в виде какого-то обеспечения залог, соответствующий всем условиям законодательства по залоговому обеспечению заемщика.

Недостаточно обеспеченная. Такая ссуда имеет какой-то залог, который не согласован со всеми правилами (хотя бы одному пункту) обеспеченной залогом ссуды.

Ссуда необеспеченная. Она не имеет обеспечения в виде залога и не соответствует правилам ни обеспеченной, ни обеспеченной недостаточно.

Дифференцированные платежи означают разные суммы, пропорционально уменьшающиеся. В первую четверть срока кредитования заёмщик совершает наибольшие платежи, а в последнюю четверть – наименьшие. Каждый месяц сумма платежа уменьшается на одинаковую сумму, а на остаток насчитывают проценты. Именно начисление процентов приводит к разнице в сумме платежей.

Следует отличать чистую ссудную задолженность. Так называют долг заёмщика перед кредитором, но без процентов и пеней. Если кредит просрочен, то к чистой ссудной задолженности добавляют пени, с каждым днём увеличивающие первоначальную сумму.

Для того, чтобы покрыть задолженность и избавиться от проблемных долгов, банки имеют специализированные счета, из которых покрывается ссудная задолженность, погасить которую у клиента нет никакой возможности. Использовать деньги с данного счета напрямую клиент не может, для того, чтобы его задолженность была покрыта, ему придется провести процедуру банкротства. Банкротство физлиц стало доступным не так давно, но клиенты уже достаточно часто используют данную возможность.

Банк всегда старается обезопасить себя от некоторого количества недобросовестных или проблемных заемщиков. Чем больший у банка процент так называемых «безопасных» или «устойчивых» кредитополучателей, тем меньше рисков он несет и, как следствие, имеет меньше проблем с возвращением своих денег, получая больше выгоды.

Советы должникам с просроченными кредитами

Прежде чем прибегать к кардинальным мерам, нужно попробовать договориться с банком. И здесь у вас 2 варианта:

- Кредитные каникулы. Это новая банковская услуга, которая освобождает клиента от уплаты очередных взносов на определенное время. Как правило, такая отсрочка предоставляется на 1-3 месяца. Пример — в ВТБ. Но если просрочка по кредиту уже большая, банк вряд ли пойдет навстречу.

- Реструктуризация задолженности. Здесь производится изменение условий кредитного соглашения. Это может быть, как уменьшение ставки (если в последнее время по аналогичным кредитным продуктам произошло их снижение), так и пролонгация срока действия договора, и уменьшение ежемесячного платежа. Например, реструктуризация в Сбербанке довольно стандартная процедура.

Важно знать, что реструктуризация долга является правом банка, но не его обязанностью. Поэтому прошение заемщика может быть отклонено

Особенно это касается случаев, когда должник числится в списках недобросовестных.

Последствия просроченной кредитной задолженности

Пред тем как взять деньги в долг у банка, заемщик подписывает кредитный договор, в котором подробно излагаются условия по срокам и порядку возврата, санкциям за нарушение обязательств.

Если должник не выполняет условия договора, то кредитор вправе применить предусмотренные этим документом штрафы. Можно выделить 3 типа санкций. Чаще всего стороны изначально договариваются о конкретной сумме штрафа за просрочку платежа. Помимо этого, еще могут быть предусмотрены дополнительные выплаты в виде повышенных процентов на остаток долга. Также за каждый день просрочки взимается пеня в размере ставки рефинансирования Центробанка.

Просроченная кредитная задолженность чревата такими последствиями:

- долговая нагрузка постоянно увеличивается, и просроченная задолженность попадает в кредитную историю физического лица;

- кредитор постоянно звонит должнику, терроризирует его требованиями возврата денег;

- банк продает долг коллекторскому агентству;

- кредитор подает исковое заявление в суд;

- должнику запрещается покидать пределы страны;

- на основании решения суда деньги будут списываться со всех открытых в банке счетов в пределах имеющегося долга;

- опись, арест и продажа имущества, в том числе недвижимости.

Бывает так, что у человека возникли финансовые трудности, с которыми он рассчитывает справиться в ближайшем будущем, и намерен гасить просроченную кредитную задолженность. Что делать в этом случае, как действовать, чтобы не доводить ситуацию до критической точки?

Самое главное – при любых затруднениях с выплатой кредита необходимо сразу же обратиться в банк. Вне зависимости от того, какие штрафные санкции предусмотрены вашим кредитным договором, чем больше срок задолженности, тем больше придется платить. Взяв деньги в долг, нужно понимать, что их все равно придется отдавать — это зона ответственности заемщика.

Если вы пропустили срок возврата платежа и не желаете договариваться с банком, будьте готовы к тому, что кредитор продаст долг коллекторскому агентству. Сотрудники таких компаний действуют обычно жесткими методами, добиваясь возврата средств.

Чтобы не попасть в неприятную ситуацию, следует с самого начала тщательно изучить все положения кредитного договора и не нарушать их. Если все-таки вы просрочили платеж, а банк начислил штраф, то его придется выплатить и в дальнейшем по-прежнему придерживаться условий договора, своевременно рассчитываться по кредиту — вносить основные суммы и проценты.

Если вы не можете вовремя рассчитаться по кредиту, необходимо поставить об этом в известность сотрудника банка. Если у вас возникли объективные трудности, которые вы можете подтвердить документально, то кредитор, как правило, пойдет вам навстречу и предоставит отсрочку по очередному платежу или до тех пор, пока ваша платежеспособность не восстановится.

По факту просроченной кредитной задолженности банк имеет право применить штрафные санкции, предусмотренные договором. Штрафы обычно зависят от типа и суммы самого кредита, периода просрочки. Штрафы бывают следующих видов:

- фиксированная сумма;

- повышенный процент;

- дополнительный процент от остатка долга.

Первый тип штрафа в виде фиксированной суммы чаще всего применяется по кредитным картам с просроченной задолженностью. Причем сумма будет увеличиваться ежедневно. Также неплательщику могут быть начислены повышенные проценты от каждого просроченного платежа либо от итоговой суммы за год.

В зависимости от длительности просрочки задолженность может иметь такие последствия:

- Если клиент пропустил очередной платеж, но просрочка составила не более месяца, и необходимая сумма в итоге была внесена, то это не повлияет на кредитную историю.

- Просроченный более чем на месяц платеж отражается на кредитной репутации клиента.

- Если заемщик в течение полугода не рассчитывается по своим обязательствам и не пытается объясниться с банком, то его дело будет рассмотрено либо в судебном порядке, либо передано коллекторскому агентству для взыскания долга.

Следовательно, заемщику необходимо в течение месяца разобраться со своими проблемами и закрыть просроченную кредитную задолженность. В противном случае его кредитная история будет испорчена.

Что такое ссудная задолженность?

Ссудная задолженность – это общая сумма долга перед кредитором, которую должен выплатить заемщик до окончания срока действия кредитного договора. Ссудная задолженность состоит из основной суммы (тело кредита, которое выдал вам банк) и процентов за использование средств.

Простыми словами это понятие можно представить в виде общего долга перед банком, который необходимо закрыть заемщику. Ссудная задолженность не учитывает досрочное погашение кредита, при котором возможен перерасчет. Она отражает сумму на момент обращения клиента с учетом последнего совершенного платежа.

С каждым внесенным вами ежемесячным взносом ссудная задолженность уменьшается. Если не допускать просрочек, в конечном итоге она сведется к нулю, и вы получите справку о том, что больше ничего банку не должны. Если же относиться к обязательствам недобросовестно и пропускать платежи, вам начислят пени и штрафы, которые присоединятся к ссудной задолженности и увеличат ее.

Классификация ссудной задолженности

Данная разновидность означает, что у клиента отсутствует ссудная задолженность перед банком на отчетную дату, или имеется, но не превышают 5 суток. Некоторые банки могут увеличить срок, в течение которого необходимо вернуть заемные средства. Такая категория, как правило, используется по кредитным картам со льготным сроком до 50 и более дней.

Суть данной задолженности заключается в том, что ее можно переоформить. При этом стоит учитывать, что пункты соглашения о предоставлении услуг остаются неизменными.

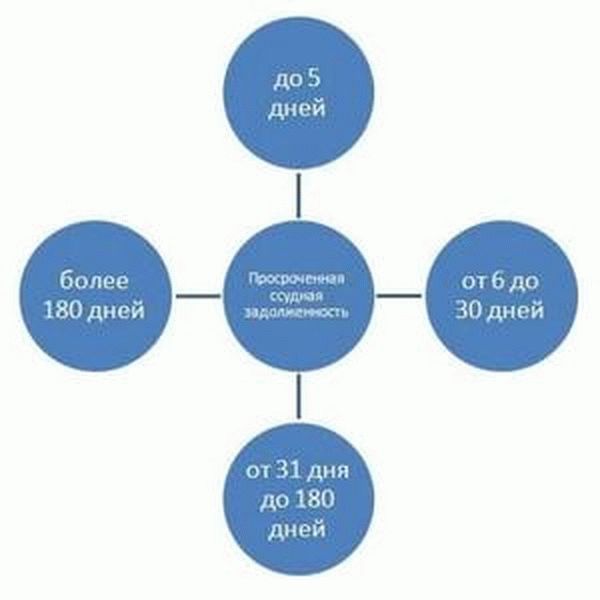

Выделяют четыре типа просрочки: до 5 дней, от 6 до 30, от 31 до 180 и более 180 дней.

Это наиболее привлекательный для банка вариант, который подразумевает наличие поручителя или залогового обеспечения. В таком случае кредиторы могут не переживать за невозврат средств.

В случае возникновения долга с обеспечением, обязанность по возврату долга будет переложена на поручителя. Если заемщик для получения ссуды предоставил залоговое обеспечение – его выставят на продажу и закроют долги.

Это классификация долга, при которой заемщик получает средства без залога и предоставления поручителя. В такой ситуации финансовая организация не имеет дополнительных гарантий возврата. Единственный выход – это взыскать и продать личное имущество клиента, чтобы покрыть долги.

Поскольку значимой проблемой банкиров остаются задержанные заемщиками выплаты, остановимся подробнее на обсуждении этой темы.

https://www.youtube.com/watch?v=MzctldCRNfM

Просроченная ссудная задолженность – это средства, которые заемщик не вернул кредитору в сроки, установленные условиями контракта.

Первый вариант предполагает задержки по ссуде, которая обеспечена залоговым имуществом, либо кратковременный период задержки платежа. На этом этапе банковские коллекторы активно воздействуют на неплательщика, вынуждая того быстрее возместить убытки.

Второй случай характеризуется ситуациями, когда сроки просрочки составляют 3–6 месяцев. Здесь кредитор инициирует судебное разбирательство.

Безнадежная группа долгов – наименее приятный для банка вид рассматриваемой величины. В таких ситуациях кредитор убеждается в банкротстве клиента.

Такой нюанс означает потерю надежды на взыскание убытка. Однако финансовые компании отслеживают изменения материального положения заемщика, чтобы вернуть потери при появлении такого шанса.

Кроме, того, тут известна и классификация по формам недоимки. В таких обстоятельствах сотрудники финансовых компаний говорят о первичных либо переоформленных договоренностях.

Госдолг классифицируется по сроку погашения на капитальный, текущий.

Определение 2

Капитальный долг – это общая задолженность государства. Текущий долг – расходная сумма по долговым выплатам, наступившим по сроку.

Краткосрочными, среднесрочными, долгосрочными бывают кредиты по сроку привлечения. В России долговые обязательства не могут быть больше срока в 30 лет. Госдолг может быть внутренним и внешним в зависимости от валюты обязательств.

https://youtube.com/watch?v=iUhLOI-hqyM

Иногда разделителем внешнего и внутреннего долга является субъектный состав. Если кредитные средства предоставлены резидентами, это указывает на внутренний долг, если не резидентами – внешний. Взаимодействия внешнего и внутреннего долга в современном мире усилились. В России часть внутренних долговых обязательств по краткосрочным облигациям преобразовалась во внешний долг краткосрочного порядка. Одновременно с этим для погашения внешнего долга происходит эмиссия государственных ценных бумаг, размещенных на федеральном рынке.

Что такое просроченная кредитная задолженность

Для начала определимся с самим термином, как его понимают банковские работники. Итак, просроченная кредитная задолженность — это денежная сумма, которую клиент не вернул банку в срок, обозначенный соответствующим договором. Причем не имеет значения, о каких именно средствах идет речь — относящихся к телу кредита или процентам по займу. Если деньги не внесены вовремя (до конкретной даты, указанной в договоре займа), то и те и другие суммы являются просроченной кредитной задолженностью.

В любом кредитном договоре обязательно прописываются условия, касающиеся санкций за нарушение обязательств. Как только истекает срок ежемесячного платежа, со следующих суток на всю сумму задолженности финансовая организация начисляет неустойку. Кроме того, договором может быть предусмотрен еще и штраф. Подобной мерой пользуются не все банки, потому что, несмотря на очевидную прибыльность подобного шага для кредитной организации, экономисты считают его нецелесообразным.

Федеральный закон № 353 в ст. 14 регулирует взаимоотношения сторон кредитного договора. Кроме того, есть и прочие нормативные акты, которые предусматривают ответственность должника.

Банк вынужден заниматься взысканием просроченной задолженности по кредитному договору, причем делать это нужно, оставаясь в рамках правового поля, что требует от сотрудников финансовой организации грамотного подхода. Основным инструментом в этом случае являются звонки неплательщикам с напоминанием о долге и необходимости его возврата. Но подобные меры далеко не всегда приносят желаемый результат. Поэтому банку остается действовать двумя путями: воспользоваться договором цессии, продав просроченную кредитную задолженность коллекторской компании, либо обращаться в суд.

Заемщик попадает в трудное финансовое положение из-за потери работы, внезапной болезни и прочих уважительных причин. В зависимости от длительности и суммы просроченной кредитной задолженности стороны договора могут найти компромиссное решение для выхода из кризиса, состоящее в реструктуризации или частичном погашении долга.

Задолженность по кредиту — общая сумма, которую заемщик должен выплатить банку, — имеет определенную структуру, то есть складывается из следующих видов:

- Срочная задолженность по кредиту– это сумма долга по займу, возврат которой предстоит до конца действия договора, то есть сроки погашения еще не наступили.

- Просроченная задолженность по кредиту– это сумма долга по займу, которая не была внесена вовремя, то есть график выплат по ней нарушен.

- Текущая задолженность по кредиту– термин, которым оперируют банковские работники, это суммарный долг, который числится по кредитному договору к выплате на конкретную дату.

Имеющиеся обязательства также подразделяются в соответствии со статусом кредитора, а именно:

1. Физические лица.

Взаимоотношения финансовых организаций и заемщиков регулируются ст. 14 Федерального закона № 353-ФЗ «О потребительском кредите (займе)».

Обычные граждане чаще всего оформляют в банках следующие виды кредитов:

- ипотечный;

- потребительский;

- кредитные карты;

- автокредиты.

Кредит выдается на основании договора, в котором подробно описываются условия его возврата и санкции за нарушение обязательств. Любой человек, прежде чем взять кредит, оценивает свое финансовое состояние и решается на заем, когда уверен в собственной платежеспособности. Но жизнь часто вносит свои коррективы, нарушая планы людей. Заемщик может оказаться не в состоянии выплачивать долг по причине:

- потери дохода – лишение работы и невыплата зарплаты;

- потери трудоспособности из-за болезни;

- лишения основной части семейного дохода из-за потери кормильца.

В этом случае доход человека оказывается настолько низким, что возвращать кредит ему просто нечем.

2. Юридическое лицо.

В финансовой практике организаций также имеется понятие просроченной кредиторской задолженности. Сюда относятся непогашенные обязательства не только перед банками, но и перед прочими кредиторами — поставщиками, контрагентами, различными бюджетными и внебюджетными организациями. Если у предприятия возникают просроченные кредиторские задолженности, то это говорит о финансовых проблемах. К подобному положению могут приводить и внутренние причины, и внешние. К основным из них относятся следующие:

- образование чрезмерного излишка товарно-материальных запасов;

- убыточная деятельность;

- товар или услуги предприятия перестали пользоваться спросом.

Если у предприятия имеется просроченная кредиторская задолженность по обязательным платежам в бюджет или внебюджетные фонды на протяжении более 3 месяцев, то это может в итоге закончиться банкротством.

Ссудный счёт и кредитная история

На каждый новый договор кредитор заводит специальный ссудный счёт для заёмщика. Каждый такой счёт – это «глава» общей кредитной истории лица. По этому счёту оперативно можно отследить следующие операции:

- Погашение долга в соответствии со сроками, прописанными в договоре (обычно это ежемесячные платежи).

- Досрочное погашение процентов и основного долга.

- Переплаты по договору.

- Остаток долга.

- Проценты, не подлежащие оплате.

Так как при задержках оплаты кредитор несёт убытки, он незамедлительно сообщает о любых нарушениях договора в Бюро Кредитных Историй

Поэтому очень важно проявлять себя добропорядочным плательщиком! Очистить кредитную историю практически невозможно, а когда и на что в следующий раз придётся взять кредит – не угадаешь. В чёрный список неприятно попадать ни частным лицам, ни – тем более — компаниям

Сроки задолженностей и возможности погашения

- если заёмщик не заплатил в течение 5 дней включительно, такой долг не переходит в разряд просроченных, но отражается на общей кредитной истории;

- от 6 до 30 дней включительно;

- 31 — 180 дней;

- больше 180 дней.

В договоре обычно прописываются санкции, которые будут наложены в случае каждой из просрочек на остаток долга. Возрастает страховая выплата, накладываются штрафы, пени и т.д. Это зависит от банковских требований. На разных этапах существуют разные способы реструктуризировать долг. При этом основной договор остаётся неизменным.

Если заёмщик опоздал с выплатой долга более чем на 5 дней, ему лучше обратиться в банк, чтобы уточнить, какое наказание последует за эту провинность. Иначе может сложиться ситуация, при которой человек или предприятие продолжит платить, но большая часть суммы будет уходить на погашение штрафов, пеней и комиссий, а сама ссудная задолженность продолжит расти.

Списание долгов

Бывают долги, о которых точно известно: они уже не будут возвращены. Причин этому может быть множество. Вот некоторые из них.

- Юридическое или физическое лицо признано банкротом.

- Должник прекратил своё существование (человек умер, а наследников нет или они отказались от принятия наследства, юридическое лицо сменило реквизиты, данные, местоположения и в результате пропало).

- Очень маленькая сумма остатка, по которому возникла серьёзная просрочка.

Банк списывает задолженность по заявлению судебного пристава, который подтвердил факт неплатёжеспособности заёмщика. Но кредитор не забывает о долге в течение 5 лет. Отсчёт начинается с момента первой просрочки. Если за это время должник найдётся, и уровень его финансового состояния позволит, судебные приставы взыщут понесённый ущерб в пользу банка.

Предоставление ссуд кредиторами различных уровней – защищено огромным количеством правил и законов. Все кредиты сейчас подлежат обязательному страхованию. Из-за тех, кто допустил ссудные задолженности, кредиторы терпят убытки. Сегодня банки и частные кредитные организации практикуют фонды рисков кредитования. Средства из такого фонда направляются на ликвидацию последствий таких убытков. А пополняется этот фонд за счёт добросовестных граждан.

Статистические сведения

Статистическая информация о наличии просроченной кредитной задолженности от финансовых организаций собирается в Национальном бюро кредитных историй (НБКИ). По этим данным можно увидеть картину в целом по стране в динамике.

Если говорить о текущем 2019 годе, то можно отметить следующее:

- Долги, стремительно нараставшие в предыдущие два года, стали сокращаться, особенно снизилась доля просроченной кредитной задолженности по кредитным картам. В то же время положительная динамика наблюдается в отношении невыплаченных обязательств по автокредитованию.

- Наиболее благоприятная обстановка с наименьшим количеством просроченных долгов по потребительским кредитам отмечается в Крыму и Севастополе.

- Карачаево-Черкесская республика и Бурятия имеют наивысшие показатели по суммам непогашенных обязательств.

Если проанализировать имеющиеся данные по просроченной кредитной задолженности в целом по России, то можно отметить наличие постоянной тенденции к ее снижению. Хотя в целом показатели остаются все же довольно высокими. Но ситуация в текущем году оценивается как более стабильная по сравнению с 2017-2018 годами. Наличие просроченных обязательств по займам негативно сказывается на экономических показателях банковского сектора, поэтому кредитные организации должны тщательнее отсеивать потенциальных заемщиков на предварительном этапе, чтобы свести к минимуму потенциальные риски.

По наблюдениям специалистов финансового сектора, при возникновении просроченной кредитной задолженности по объективным причинам стороны лишь в трех процентах случаев пересматривают условия начального договора. Этот факт является показателем нежелания сторон решать вопрос поиском компромисса. В результате непогашенные обязательства растут, что в целом крайне негативно влияет на стабильность самого банковского сектора. Сами кредитные организации в состоянии улучшить положение с просроченными задолженностями, внедрив гибкую политику работы с заемщиками, повысив качество их предварительной проверки.

Коэффициент покрытия

Для финансовых организаций важна прибыль. Поставленная цель достигается разными способами, одним из которых является формирование резервов на возможные потери ссудной задолженности. Банки могут прибегать к вычислению коэффициента покрытия долга.

Процедура расчета коэффициента выполняется для нескольких целей:

- Обеспечение устойчивости компании.

- Сведение к нулю рисков.

- Предотвращение банкротства.

- Составление объективной картины сложившейся ситуации.

Сальдо денежного потока представляет собой разницу потока и оттока средств. Оптимальным значением рассчитанного коэффициента является показатель, превышающий 1,15: у компании могут иметься свободные средства, не направленные на погашение кредита. Если высчитанный показатель менее кредита, то у организации нет средств в объеме, достаточном для выплаты задолженности, соответственно, банк несет определенные риски при выдаче ей кредита.

Применяется банком для подсчета платежеспособности заемщика. Подсчитывается по следующей формуле 1 (СНДП / ссудная задолженность). Под СНДП понимается сальдо накопленного денежного потока. По сути, чистая прибыль физического или юридического лица, которая может быть пущена на погашение кредита. Например, в случае с физическим лицом, в расчет берется его средняя заработная плата, от которой отнимается месячный прожиточный минимум, а также постоянные обязательные платежи (погашение других кредитов, алименты и т. д.).

Списание задолженности

Деятельность кредитных организаций направлена на получение максимальной прибыли с минимальными собственными рисками. Тщательная проверка клиентов банком не исключает финансовых рисков.

Просрочки по кредитам в большинстве случаев происходят не умышленно; основной причиной являются финансовые сложности у заемщика, ввиду которых он не может своевременно внести платежи. Часто можно столкнуться с ситуациями, в которых просрочки длятся на протяжении длительного времени, но банк не имеет возможности для взыскания долга.

Кредитная организация обеспечивает собственную безопасность от финансовых рисков посредством создания резерва по ссудной задолженности. Его используют для списания долгов непорядочных клиентов. Для выполнения данной процедуры требуется соблюдение нескольких условий:

- Окончание трехлетнего срока исковой давности.

- Небольшая сумма кредита.

- Смерть должника при отсутствии у него наследников.

- Заемщик официально признан банкротом.

Успешно избавиться от задолженностей объявление себя банкротом не позволяет. На протяжении пяти лет контролируются списанные долговые обязательства. В течение всего срока банк отслеживает платежеспособность клиента. Долги с заемщика в случае улучшения его финансового положения взыскиваются через суд.

После обращения банка в суд с исковым заявлением заемщик обязан выплачивать не только основную сумму долга, но и начисленные за время просрочки пени, проценты и судебные издержки. Для должника в судебных разбирательствах кроется преимущество – сумма долга может быть официально уменьшена за счет понижения коэффициента ссудной задолженности.

Виды задолженности

Если гражданин совершает просрочку, то банк начинает процесс взыскания. Сначала он пытается вернуть заемщика в график платежей собственными силами, а после привлекает коллекторов. Если же и коллекторы не добились результата, то тогда кредитор обращается в суд.

Банки условно разделяют ссудную задолженность на несколько видов:

- Обеспеченная залогом или поручительством. Для банка это лучший вариант просроченной задолженности, так как в этом случае шансы вернуть деньги возрастают. Можно организовать процесс изъятия залога или давить на поручителя.

- Сомнительная задолженность. Это ссуды, выданные физическим или юридическим лицам без обеспечения. Вероятность взыскания нельзя назвать 100%, но и исключать возможность возврата долга нельзя.

- Безнадежная ссуда. Это долги, которые банки никак не могут взыскать: ни собственными силами, ни с помощью коллекторов. Порой даже суд ничего не меняет, и такие долги в итоге списываются.

Может ли суд списать ссудную задолженность перед баком?

Суд в любой случае встанет на сторону банка, так как это заемщик нарушил условия кредитного договора, но сумму взыскания он может уменьшить. Чаще всего списывается часть начисленных пеней в любых пропорциях: суд может списать половину начисленных пеней, 20% или 80%. Это только на усмотрение суда.

Редко, но случается, что банк присуждает к возврату только чистую ссудную задолженность, а все пени списывает. Но обычно это происходит, если должник активно участвует в процессе и может документально доказать свое плохое материальное положение. Что касается судебных издержек банка, то суд обяжет должника их выплатить.

Читая ссудная задолженность судом никогда не списывается. Исключения могут быть, если только заемщик докажет факт незаконных действий банка при выдаче кредита, но вероятность этого близка к нулю.

Когда банк спишет долги?

Единственный вариант, когда банк может списать весь долг полностью даже без обращения в суд — это смерть заемщика при отсутствии у него наследников. Списание происходит, так как по факту предъявлять претензии по возврату задолженности просто некому.

Списание долгов возможно и после вынесения судебного решения, но только в том случае, если банк опустит руки и признает долг безнадежным. Стандартно долги числятся на балансе кредитной организации 5 лет, но сейчас эти сроки банки сами уменьшают и периодически списывают долги, которые не могут вернуть. Дело в том, что наличие безнадежных долгов на балансе вредит репутации банка и его статистическим данным, поэтому они и списываются с баланса, чтобы не портить отчетность. Это может произойти и в течение 1-2 лет после суда.

Для списания долг должен быть признан безнадежным, а это возможно если:

- должник не имеет официального места работы;

- у него нет регулярно пополняемых банковских счетов;

- у него нет имущества, которое можно было бы изъять за долги.

Также списание происходит, если в течение долгого времени судебные приставы не могут определить место нахождения должника. После вступления решения суда в законную силу с должником взаимодействует пристав: он ищет место работы гражданина, его банковские счета и имущество. Если ничего не найдено, пристав направляет кредитору бумагу, в которой говорится о невозможности взыскания долга. Банк еще несколько раз может возобновлять процесс взыскания, также он может продать долг, но если ситуация не меняется, то все долги списываются.

Списание через банкротство

Банкротство позволяет списать все: и чистую ссудную задолженность перед банком, и все начисленные пени. Но процедура эта сложная, долгая и затратная. Чаще всего списание долгов таким образом сопровождается обращением в юридическую компанию, потому как самостоятельно провести процедуру банкротства довольно сложно. Есть масса нюансов, которые нужно учитывать.

Сумма основного долга по кредиту

Поэтому настолько важно регулярно уточнять информацию о долях, посредством которых определяется соотношение между данными понятиями. Это позволит рассчитать стратегию своего поведения в плане внесения ежемесячных платежей, с учетом таких обязательных расходов, как коммунальные, иные

Если все будет своевременно погашаться (полностью или частями), тем более важно заблаговременно уточнить сумму основного долга, от которой отталкиваются при списании. Это имеет принципиальное значение при ипотечном кредитовании, тем более что во многих случаях расчет производится посредством материнского капитала, выделенного государством

Классификация по гарантии

Также долговое обязательство может быть запросто списано, если должником на добровольной основе было дано согласие, связанное с ликвидацией его компании и последующими исключением из государственного реестра.

Его особенности

Более того, заемщики игнорируют не только возврат основного тела кредита, но и процентной части, которая, кстати, занимает большую часть общей долговой суммы. Говоря простыми словами, наше понятие представляет собой классический заем заемщика. Если клиент порядочный, такой задолженности традиционно не возникает.

Больше половины работающего населения имеет хотя бы один кредит. Взяв в долг у банка, отдавать надо не только эту сумму, но и проценты (см. как начисляются проценты), а при просрочке ещё и пени со штрафом. Большинство заёмщиков и не догадываются о понятии ссудной задолженности, хотя ознакомиться с её особенностями надо каждому.