Калькулятор страхования ипотеки

Содержание:

- Как получить страховой полис

- Обзор программ страхования

- Где выгоднее оформить страховку по ипотеке

- Обязательное и добровольное страхование квартиры

- ВСК Страховой дом

- Отказ от страховки до получения кредита

- В каких случаях можно вернуть страховку по ипотеке

- Куда обращаться за возвратом средств

- Что входит в ипотечное страхование

- Страхование недвижимости

Как получить страховой полис

Страхование заемщиков осуществляется двумя способами. Двусторонний договор может заключаться в любое время: до оформления ипотечного кредита и после. Во втором случае клиент может подать заявку в банк на пересмотр процентной ставки, тем самым снизив сумму регулярных выплат соответственно величине страховых взносов. Однако это обяжет заемщика продлевать срок действия полиса ежегодно вплоть до расторжения ипотечного договора и перехода объекта недвижимости в его полную собственность.

Трехсторонний договор заключается одновременно с оформлением займа. В этом случае заинтересованными сторонами являются банк, клиент и страховая компания. В этом случае заемщик также получает возможность выплачивать взносы по льготному тарифу и обязывается пролонгировать срок действия страхового договора на весь период кредитования.

При оформлении полиса страхования жизни и здоровья большинство страховщиков предлагает клиентам выбрать наиболее удобную форму внесения платежей. Стандартным договором страхования обычно предусматриваются ежегодные выплаты в размере процентной ставки на остаток суммы кредитного тела. Однако заемщик может выбрать и другие варианты, выплачивая равнозначные взносы ежеквартально или ежемесячно.

На портале Prosto Insure вы можете подобрать самую выгодную страховку жизни для ипотеки среди популярных страховых компаний. Для этого введите необходимые данные для расчета на странице калькулятора.

Обзор программ страхования

Проведу небольшой обзор программ, которые предлагают по ипотеке страховые компании из топ-5.

Ингосстрах

Компания аккредитована в большинстве кредитных организациях. Предлагает 2 программы.

Полис можно оформить онлайн. Посмотрим стоимость комплексной защиты, которая включает все 3 вида страховки.

Исходные данные:

- банк ВТБ, г. Москва;

- страхую квартиру с оформленным правом собственности;

- остаток по кредиту – 2 500 000 руб.;

- заемщик – женщина 1976 г. рождения со 100 % долей в кредите.

Воспользуемся калькулятором:

- Стоимость полиса по защите имущества – 4 312,5 руб.

- Стоимость защиты титула – 7 187,5 руб.

- Стоимость защиты жизни и здоровья – 9 772,13 руб.

Итого общая стоимость – 21 272,13 руб.

По Сбербанку картину иная. Банк не требует страхования титула. По соглашению с ним при онлайн-оформлении доступна 15 % скидка. Стоимость комплексного полиса без скидки – 19 408,82 руб., со скидкой – 16 497,5 руб.

Ингосстрах предлагает подключить дополнительные опции к полису.

Согаз

Страхует от всех видов риска по ипотеке. В качестве преимуществ:

- возможность оплаты страховой премии в рассрочку;

- возврат части страховки при досрочном погашении кредита;

- возможность бесплатного медицинского обследования, если оно потребуется.

Сбербанк страхование

Компания страхует только от 2 видов рисков:

- порчи или утраты имущества в залоге,

- смерти и потери трудоспособности.

Титульное страхование не предусмотрено. На сайте отсутствует калькулятор. Тарифы удалось обнаружить в объемном документе на нескольких листах. Они сведены по разным видам рисков в единую таблицу плюс поправочные коэффициенты в зависимости от факторов, которые влияют на степень риска.

Объектами страхования в квартире являются конструктивные элементы:

- стены,

- перегородки,

- полы, перекрытия,

- окна и двери.

В доме к перечисленным элементам добавляются крыша и фундамент. Сбербанк не страхует квартиры в домах старше 1955 года. Базовая ставка стартует от 0,25 % от остатка по ипотечному кредиту. При оформлении онлайн компания дает скидку 10 %.

РЕСО-Гарантия

Компания оформляет страховку от 3 видов риска. На сайте есть калькулятор, но расчеты не действуют для клиентов Сбербанка и банка Российский капитал.

Стоимость комплексного полиса у меня вышла 15 675 руб. при остатке по кредиту в 2 500 000 руб., т. е. тариф составляет 0,627 %.

По отдельным видам картина следующая:

- Недвижимость – 4 000 руб. (0,16 %).

- Здоровье – 8 175 руб. (0,327 %).

- Титул + недвижимость – 12 750 руб. (0,51 %).

ВТБ-страхование

Кроме стандартного полиса, который покроет убытки банка при наступлении страхового случая в размере остатка задолженности по кредиту, ВТБ предлагает оформить страховку на полную стоимость квартиры.

Например, вы купили жилье за 3 000 000 руб., заплатив за счет ипотеки 1 500 000 руб. и 1 500 000 руб., вложив собственных средств. При порче имущества по обычному договору страхования компания заплатит банку 1 500 000 руб., но свои деньги вы потеряете. При приобретении дополнительной страховки оставшиеся 1 500 000 руб. компания возместит лично вам.

Компания разработала 9 пакетов программ по разной цене. Покажу лишь фрагмент таблицы.

Для военнослужащих, покупающих жилье по программе “Военная ипотека”, предусмотрены особые условия, позволяющие оформить полис онлайн и со скидкой до 30 %.

Где выгоднее оформить страховку по ипотеке

Чтобы определить, где же можно дешевле всего оформить страховку, рассмотрим обзор предложений на примере Сбербанка.

Сбербанк — кредитная организация, которая помимо того, что позволяет получить приличную сумму денежных средств на приобретение жилье, еще и оформляет страховые полисы. Это единственный банк, который не требует комплексного кредитования.

Сбербанк — кредитная организация, которая помимо того, что позволяет получить приличную сумму денежных средств на приобретение жилье, еще и оформляет страховые полисы. Это единственный банк, который не требует комплексного кредитования.

Разберем наиболее популярные аккредитованные страховые компании Сбербанка:

- «Сбербанк» — сумма страхования обойдется около одного процента от страховой суммы;

- ООО СК «ВТБ Страхование» — около 1%;

- САО «ВСК» — рассчитывается индивидуально;

- ОАО «СОГАЗ» — порядка 1,17%;

- «РЕСО» — 0,5%;

- «ООО СК» — стоимость варьируется от 0,3% до 4%, рассчитывается индивидуально;

- ООО «Группа Ренессанс Страхование» — около 0,321%;

- «РОСГОССТРАХ»

Сбербанк, выступая посредником, получает доход от страховой компании. Клиент может сам выбрать компанию, т. к. банк не может навязать свой выбор. Оформляя страховку в Сбербанке, можно получить скидку на ипотеку в размере 1%. Рассчитать стоимость страховки можно онлайн, набрав в поисковике: «рассчитать стоимость страхования жизни и здоровья калькулятор сбербанк».

Банки отдают предпочтения «РЕСО», «ООО СК», которые позволяют сэкономить. Удобно то, что никуда не нужно ехать, все оформляется в кредитной организации. В «РЕСО» выплачивается страховая премия в полном объеме до начала действия страховки и при досрочном расторжении договора в период 5-ти дней после заключения по требованию клиента.

Банки отдают предпочтения «РЕСО», «ООО СК», которые позволяют сэкономить. Удобно то, что никуда не нужно ехать, все оформляется в кредитной организации. В «РЕСО» выплачивается страховая премия в полном объеме до начала действия страховки и при досрочном расторжении договора в период 5-ти дней после заключения по требованию клиента.

ООО СК «ВТБ Страхование» — полис обойдется в размере 1% от суммы займа, ежегодно 1% также будет начисляться на остаток займа. Эта компания предоставляет скидку за оформление полиса на длительный срок. Преимуществом является то, что заемщики могут как обратиться в страховую компанию, так и получить средства через сайт фирмы. После составления заявки с клиентом связывается сотрудник, объясняя условия.

ОАО «СОГАЗ». Оформляя страховку у этой компании, можно пройти медицинское обследование бесплатно. Имеется также интересная услуга: приобретая страхование на жилье, можно оформить «От стечения обстоятельств» на мебель, внутреннюю отделку, технику, сантехнику, гражданскую ответственность. При этом на основное страхование жилья будет распространяться льготный тариф в размере 0,1% от страховой суммы.

«Росгосстрах» пользуется большим спросом у населения, т. к. предлагает низкие ставки. Если приобретать комплексный полис, то его стоимость составит не больше 0,2% от общей стоимости. Обязательно будет рассматриваться, в каком банке была оформлена ипотека, учитываться сумма кредита, ставка, тип недвижимости и другое. Это является обязательным.

Обязательное и добровольное страхование квартиры

Законом прописаны требования относительно обязательного оформления страхового полиса на квартиру, приобретенную по договору ипотеки. Клиент обязуется приобрести страховку с базовым пакетом услуг. В зависимости от спектра рисков, от которых она защищает, выделяют несколько типов страхования. Одни из них являются добровольными, другие относятся к списку обязательных.

Титульное страхование

Полюс страхования титульного типа является добровольным, соответственно, оформляется на усмотрение клиента. Наличие такого документа защищает права собственности владельца.

Титульное страхование распространяется на следующие ситуации:

- Признание в судебном порядке одного из субъектов договора недееспособным на момент подписания бумаг.

- Выявления фальсификаций при заполнении документов.

- Ошибки при указании информации относительно жилплощади.

- Подписание документов под действием шантажа.

- Нарушения прав использования квартиры лицами, не достигшими совершеннолетия, или с ограниченной дееспособностью.

Риски финансового характера в титульном страховании имеют сроки действия. Последние 2 пункта имеет срок давности длиною в 3 года, остальные – 10 лет.

Личное

Нормативно-правовые акты страхового законодательства не обозначают приобретение полюса личного страхования для ипотечной квартиры как обязательного. Банки имеют личную заинтересованность относительно заключения договоров такого рода, поскольку возможно возмещение материальной компенсации в виде выплат.

Главными рисками личного страхования являются:

- гибель страхователя;

- банкротство предприятия, где работает страхователь;

- оформление инвалидности по состоянию здоровья;

- снижение или полное отсутствие дееспособности страхователем на некоторое время из-за возникновения заболевания.

Личное страхование оформляется на весь период кредитования или на короткий промежуток времени (например, 1 год). В случае страхования на весь период предусматривается частичное возвращение взноса при условии преждевременного закрытия ипотеки.

Конструктив

Страхование ипотечной квартиры относительно конструктива является обязательным. Сумма страховки, которая возвращается в случае необходимости, равняется цене жилплощади.

Риски, оговоренные договором конструктива, – э о:

- грабеж с кражей ценного имущества;

- пожар (без воздействия человеческого фактора);

- обрушение части квартиры (например, балкона);

- протекание крыши, что делает квартиру непригодной для проживания.

Страхование конструктивных элементов квартиры для ипотеки предусматривает наличие стандартного пакета документов для всех компаний.

Военная ипотека

Приобретение квартиры по ипотеке военнослужащими осуществляется по особой программе. Погашение ипотечного кредита осуществляется не за счет физического лица, как это происходит обычно, а за счет государства.

С целью получения ипотеки военнослужащему достаточно позаботиться об открытии личного лицевого счета. Туда ежемесячно будут перечисляться средства. Распоряжаться данными средствами на свое усмотрение военнослужащий не имеет права. Максимальна сумма, доступная для погашения ипотечного долга в такой ситуации, составляет 3 миллиона рублей.

Программа не имеет ограничений относительно типа приобретенного жилья – военнослужащий может приобрести как новую квартиру, так и ту, что уже была в пользовании. Существует нюанс оформления страховки на имущество такого рода: подписывать договор страхования необходимо ежегодно. Страхованию подлежат исключительно элементы, являющиеся конструктивными.

Комплексное страхование

Главным плюсом договора комплексного страхования является максимальная защита всех застрахованных объектов. Такой тип страхования является актуальным для тех, кто подписывает договор ипотечного страхования на несколько лет.

Существенный минус страхования комплексного типа является стоимость оформления таких документов. Такая договоренность защищает страхователя от большого количества рисков, поэтому и цена соответствующая.

Каждый страхователь сам решает вопрос целесообразности приобретения полюса комплексного страхования для защиты своей квартиры. Нужно подчеркнуть, что отказаться от всех элементов конструктивного страхования клиент не имеет права.

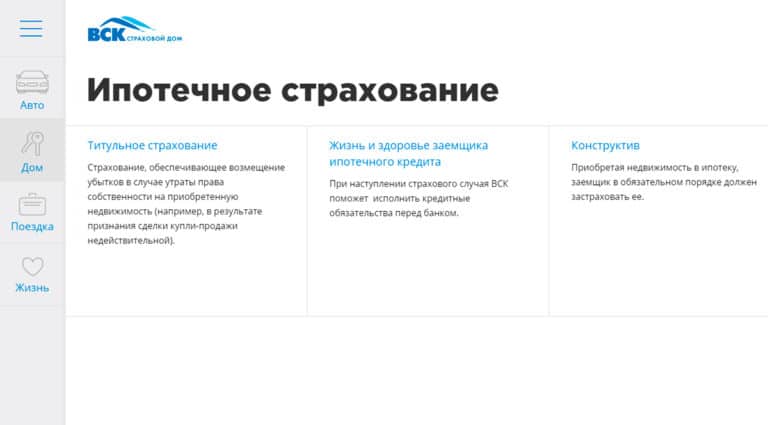

ВСК Страховой дом

ВСК страховой дом предлагает все виды ипотечного страхования: титульное, защита конструктивных элементов, страховка жизни и здоровья заемщика. Компания соблюдает все правила оформления документов для кредитной организации и не затягивает с рассмотрением дела. Правила страхования и тарифные ставки выложены в открытом доступе, с ними стоит ознакомиться перед заключением договора.

На сайте страховой можно подобрать нужный тариф и выбрать удобный офис для заключения договора. Для клиентов, которые заключили многолетний договор есть раздел с онлайн оплатой и активацией плиса. Также в личном кабинете ВСК есть возможность сообщить о страховом случае и проверить статус рассмотрения дела.

Несмотря на то, что обязательным является лишь страхование конструктивных элементов, защита титула поможет сохранить финансовую независимость. В случае признания сделки недействительной, страховая компания исполнит кредитные обязательства перед банком. ВСК страховой дом предлагает выгодные условия, большой список аккредитованных банков и множество покрываемых рисков.

Отказ от страховки до получения кредита

Можно ли как-то заставить банк выдать кредит без обязательного приобретения страховки, либо не изменять процентную ставку по кредиту при отсутствии страховки?

Мы говорим: можно!

И вот почему:

Заключаемый с банком кредитный договор (в той форме, в которой он заключается в большинстве случаев) с юридической точки зрения является договором присоединения – это такой договор, заключить который одна из сторон (в данном случае — заемщик) может только лишь приняв все его условия, изложенные в нем другой стороной (банком).

В п.6 Информационного письма Президиума Высшего арбитражного суда от 13.09.2011 №146 «Обзор судебной практики по некоторым вопросам, связанным с применением к банкам административной ответственности за нарушение законодательства о защите прав потребителей при заключении кредитных договоров» указано на правильность сделанных судами первой и апелляционной инстанции выводов о том, что заключенный кредитный договор является договором присоединения.

Судом указано:

Заемщик был лишен возможности влиять на содержание кредитного договора, поскольку сотрудник банка отказался рассматривать изменения, предложенные гражданином.

428 ст. Гражданского кодекса РФ говорит:

Обременительные условия, которые сторона договора не приняла бы, будь у нее реальная возможность повлиять на условия договора, могут быть по требованию заемщика исключены из договора, либо договор может быть расторгнут.

Поэтому:

Если при заключении кредитного договора банк навязывает заемщику приобретение страховки и требования заемщика об изменении условий договора будут оставлены банком без рассмотрения, то это будет являться основанием для обращения в суд после его заключения с заявлением об исключении из договора обременительного условия.

Ключевым моментом здесь является юридически значимый факт отсутствия возможности заемщика повлиять на условия договора. Для того, чтобы впоследствии доказать в суде отсутствие такой возможности, необходимо обеспечить себя соответствующими доказательствами.

Для этого нужно:

написать заявление с предложением об изменении соответствующего условия договора, предложив либо исключить его из текста договора, либо свою редакцию такого условия, не нарушающую права заемщика-потребителя и отправить такое заявление в банк.

Если не последовало положительной реакции от банка, то после заключения договора необходимо будет написать в банк аналогичное по содержанию заявление об изменении условия заключенного договора для соблюдения порядка, установленного ст.452 Гражданского кодекса РФ.

Если от банка последовал отказ, либо в течение 30 дней не последовало никакого ответа, можно подавать заявление в суд.

А теперь:

Пара слов про увеличение банками процентной ставки по кредиту в случае, когда заемщик отказывается от страховки.

Исходя из публичности кредитного договора, условия которого определены в стандартной форме и на которые заемщик не может повлиять, банк не может изменять процентную ставку в зависимости от того, заключен или нет заемщиком при этом договор страхования.

Есть судебная практика, когда суды признавали правомерность изменения банком процентной ставки по кредиту, однако, в этих делах не давалась правовая оценка кредитному договору как договору присоединения и наличию возможности заемщика повлиять на условия кредитного договора.

То есть при прочих одинаковых условиях двух таких кредитных договоров, процентная ставка по ним не может различаться и обуславливаться заключением заемщиком договора страхования.

Поэтому:

- если при заключении кредитного договора заемщику предлагается к заключению два договора с различной процентной ставкой, поставленной в зависимость от наличия или отсутствия заключенного договора страхования,

- при этом условия кредитного договора не могут быть изменены заемщиком,

то заемщик вправе:

потребовать заключения кредитного договора без приобретения страховки с процентной ставкой, предлагаемой банком для заемщиков, заключающих договор страхования.

Образец заявления о заключения кредитного договора без приобретения страховки с пониженой процентной ставкой здесь.

Если вы не хотели приобретать страховку, то лучше посоветуйтесь с нами

⇓ ⇓ ⇓

Затем нажмите «Бесплатная консультация»

В каких случаях можно вернуть страховку по ипотеке

Законодательно вернуть страховку по ипотеке может каждый заемщик. Сроки и условия возврата зависят от вашей страховой компании. Для возврата средств необходимо, чтобы за все годы ипотеки ни разу не наступил страховой случай.

Есть и другие варианты:

- Если договор подписан, но не вступил в силу, страховку можно вернуть в полном объеме в течение 14 календарных дней со дня его заключения.

- Если договор уже активирован, процедура возврата займет всего 10 дней с момента предоставления справки о причине возврата. Но заемщик вернет лишь сумму, пропорциональную оставшемуся сроку страхования.

Помните! При трехстороннем договоре между банком, клиентом и компанией по страхованию у вас на руках нет условий и правил, вам придется затребовать их для ознакомления.

Обычно, если заемщик не пользовался страховкой, агент возвращает страховые премии за неиспользованные годы после полного досрочного погашения ипотеки.

Вернуть деньги по страховке можно и в процессе выплаты кредита, но тогда банк вправе пересмотреть условия и повысить вам процентную ставку.

Куда обращаться за возвратом средств

Вернуть деньги за страховку получится только в страховой компании. Если у фирмы, с которой вы работаете, есть отделение в вашем городе, лучше пойти туда. Если же представительства нет, изучите представленные на сайте материалы. У каждой компании свои правила возврата денег и расторжения договора. Порядок отличается и в зависимости от того, по какой причине клиент решает вернуть деньги.

При плановом погашении

Если кредит был выплачен вовремя и в обозначенные сроки, страховку не возвращают. Даже если страховые обстоятельства не наступили, это не означает, что компания не выполнила свои обязательства. Чтобы появился шанс вернуть деньги, необходимо гасить ипотеку досрочно.

При досрочной выплате

Закрыв долги перед банком раньше срока можно вернуть деньги за страховку. Размер суммы к возврату зависит от количества оставшихся дней. К примеру, если жилищный заем берется на 20 лет и выплачивается за 10, то взнос в 200 тысяч возвращается на 50%, т. е. после погашения можно вернуть 100 тысяч рублей.

Возврат страховки по ипотеке, выплаченной досрочно, считается стандартной процедурой, поэтому обычно достаточно заявления в СК.

При смерти заемщика

Когда смерть заемщика наступает в качестве страхового случая, долг его перед банком может быть закрыт. Для этого должен быть заключен договор страхования жизни и здоровья. После того как родственники сообщают информацию в банк и СК, принимается решение о наступлении страхового случая. Если оно положительное, оформление возврата взносов невозможно.

Если ипотечный кредит переходит к наследнику, тогда можно частично вернуть средства за страховку и перезаключить договор. Для этого необходимо:

- Сообщить о смерти заемщика заинтересованным лицам.

- Переоформить ипотечное соглашение на нового владельца.

- Составить заявление о возврате части средств и передать его в страховую.

На время вступления в наследство все выплаты и действия гарантий приостанавливаются. Действие их продолжается, когда наследник вступил в свои права.

По факту рефинансирования

Оформление договора рефинансирования позволяет частично вернуть деньги за страховку. Но тут нужно учитывать, что перекредитование невозможно, если не оформлен договор страхования залогового имущества. Так что у заемщика есть два варианта:

- Продлить действие текущего полиса, если новый банк аккредитовал СК, с которой заключен договор.

- Расторгнуть соглашение о страховке, вернуть деньги частично и заключить новый договор с другой компанией.

Процедура также довольно проста: необходимо известить банк и СК о том, что вы планируете рефинансировать ипотеку в другом учреждении, написать заявление и указать в качестве причины расторжения договора отсутствие аккредитации страховщика в новом банке.

При навязанных услугах

Нередко страховые договоры на дополнительные услуги (страхование жизни и здоровья, например) подписываются под давлением банка и агента. Приходя домой, клиент задумывается: как вернуть страховку по ипотеке, которая ему не нужна? Это не так сложно, но действовать нужно быстро, т. к. в полном объеме средства вернуть можно только до момента начала действия займа на жилье. Если кредит уже выдан, то средства возвращаются частично. Чем раньше подано заявление, тем большую сумму получится вернуть.

Действия стандартные: необходимо подать заявление об отказе и дождаться ответа страховой. Иногда СК идут навстречу и сразу разрывают договор. В противном случае придется обратиться в суд.

Что входит в ипотечное страхование

Обычно кредиторы работают с аккредитованными страховыми компаниями, кэптивными фирмами, которые страхуют:

- Недвижимость — обязательное страхование, предусмотренное Законом «Об ипотеке». Полис гарантирует кредитору возврат кредита в случае ухудшения финансового состояния заемщика, утраты/порчи предмета залога. Объект защиты — квартира, дом, земельный участок. Стандартные риски — пожары, стихийные бедствия, аварии систем водоснабжения, кражи, взрыв бытового газа. Имущество не должно быть аварийным, ветхим (физический износ — не более 70%), недостроенным или находиться под запретом (арест, залог, судебные споры). Срок действия полиса совпадает со сроком погашения кредита (или пролонгируется каждые 1-3 года). Страховая сумма покрывает полную стоимость недвижимости или остаток задолженности по ипотеке (в случае рефинансирования). Размер выплат зависит от политики СК, пакета услуг (набора страховых случаев). Выгодоприобретатель — кредитор, которому СК выплачивает возмещение ущерба при наступлении страхового события.

- Титул — защита от риска потерять право собственности на имущество в случае признания судом сделки купли-продажи недействительной или прежних собственников недвижимости недееспособными. Титульное страхование — добровольное. Применяется, при покупке жилья в новостройках, на вторичном рынке, помогает кредитору, заемщику избежать финансовых потерь в ситуациях, связанных с мошенничеством. Стоимость страховки зависит от реальной цены недвижимости, количества проведенных с ней сделок, срока полиса (от года до 10 лет).

- Гражданская ответственность за вред, причиненный жизни/здоровью/имуществу третьих лиц при эксплуатации залоговой недвижимости. Плюсы страховки — сохраните деньги при наступлении страхового случая, не нужно тратить время на судебные разбирательства. Выгодоприобретатель — третьи лица, которым СК перечисляет компенсацию. Если жилье сдается в аренду и вред причинен арендаторами, возмещения не будет. Тарифы — 0,3-0,7% стоимости недвижимости.

- Жизнь/здоровье заемщика. СК предлагают страховку жизни с фиксированной или плавающей ставкой. Страховая сумма, как правило, равна задолженности по кредиту и уменьшается вместе с ней, или может быть выше, но не более, чем на 10%. Договор СЖ заключают на 1 год с ежегодным продлением.

Часто для ипотеки СК предлагают комплексные страховки, которые включают все виды ипотечного страхования — недвижимость, титул, жизнь, ответственность. Такой пакетный продукт снижает финансовые последствия убытков и потерь, к которым привели сразу несколько событий.

Страхование недвижимости

Одна из важнейших характеристик ипотечного страхования — страховая сумма. Именно она определяет размер платежа по договору. Обычно страховка при ипотеке равна телу кредита, либо сумме, на 10-15% большей, чтобы гарантировать покрытие всех штрафов при просрочке. Вместе с телом кредита эта сумма будет с течением времени уменьшаться, поэтому и страховые выплаты год от года будут становиться меньше

Не так важно, заключаете ли вы договор страхования сразу на весь срок кредита, либо на один год с последующей пролонгацией, эта зависимость сохраняется.

Часто эксперты в сфере страхования советуют увеличить страховую сумму до размера стоимости недвижимости, то есть, застраховать и сумму, которую вы внесли в качестве первоначального взноса. Иначе при утрате недвижимости вы потеряете первоначальный взнос. Вы можете расширить сумму, включив в нее отделку, находящееся в квартире имущество, застраховав свою ответственность перед третьими лицами (если из-за аварии в вашей квартире будет нанесен ущерб соседям, вам не придется оплачивать их ремонт, это сделает страховая).

Сумма страховки будет составлять от 0,3 до 1% от стоимости страхуемой недвижимости

При расчете ставки агент будет принимать во внимание множество факторов:

- размер займа. Действует следующая закономерность: чем больше тело кредита, тем более высоким будет коэффициент;

- страховой период. А здесь можно наблюдать обратную закономерность: чем на более длительный срок вы заключаете кредитный договор, тем ниже будет стоимость страховки в пересчете на год;

- технические характеристики недвижимости. Агент учитывает материал перекрытий (дерево или бетон), материал стен (монолит, дерево или кирпич), количество этажей в здании, состояние фундамента и кровли, состояние коммуникаций — систем водоотведения, водоснабжения, газоснабжения, электропроводки;

- территориальное расположение квартиры или дома.