Ип разрешили уменьшить сумму взносов за себя в 2020 году: кому и на сколько

Содержание:

- Фиксированные взносы ИП-2019: расчет, КБК, сроки

- Расчёт страховых взносов на разных налоговых режимах

- Сроки уплаты фиксированных взносов

- Порядок уплаты взносов

- Страховые взносы ИП за себя в 2021 году – кому, сколько и когда платить

- Уплата страховых взносов ИП «за себя» в 2021 году

- Сколько надо платить ИП за себя в 2021 году

- Когда платить взносы ИП

- Страховые взносы ИП в 2020 году: размер, сроки уплаты, КБК, отчётность

Фиксированные взносы ИП-2019: расчет, КБК, сроки

Все про правила расчета взносов ИП. Как рассчитать взносы в разных ситуациях?

На какие КБК и когда придется платить?

Фиксированными взносами назывались страховые взносы на обязательное пенсионное страхование и на обязательное медицинское страхование, уплачиваемые индивидуальными предпринимателями, адвокатами, нотариусами и иными лицами, занимающимися частной практикой. До 2014 года фиксированные взносы были действительно фиксированными (устанавливаемые на год) и одинаковыми для всех уплачивающих их лиц.

Затем вступили в силу поправки в законодательство, изменяющие порядок исчисления взносов и по сути взносы перестали быть фиксированными.

А с 2021 года такое название убрано из нормативных документов. Мы же продолжим называть эти взносы фиксированными для удобства и потому, что название привычно для предпринимателей.

С 2017 года порядок уплаты фиксированных страховых взносов регулируется главой 34 Налогового кодекса и уплачиваются взносы не во внебюджетные фонды, а в территориальные налоговые инспекции по месту регистрации ИП. Взносы в фиксированном размере обязательны к уплате всеми индивидуальными предпринимателями, независимо от системы налогообложения ИП, ведения хозяйственной деятельности и наличия доходов. В частности, если ИП работает где-то по трудовому договору, и за него уплачиваются страховые взносы работодателем, это не является основанием для освобождения от уплаты взносов, исчисленных в фиксированном размере.

Обратите внимание, что с 2010 года взносы уплачиваются также теми ИП, которые в прошлые годы пользовались льготами: военные пенсионеры платят взносы наравне со всеми остальными предпринимателями. С 2013 года можно не уплачивать фиксированные взносы за следующие периоды: служба по призыву в армии; период ухода одного из родителей за каждым ребенком до достижения им возраста полутора лет, но не более трех лет в общей сложности; период ухода, осуществляемого трудоспособным лицом за инвалидом I группы, ребенком-инвалидом

Как ИП должен платить 1% в ПФР при доходе свыше 300 тысяч рублей в год при применении ЕНВД

С дохода свыше 300 тыс. рублей 1% от суммы превышения лимита не позднее 1 июля 2021 года, не позднее 1 июля 2021 года.Для расчета 1% от суммы превышения лимита в 300 000 рублей, предприниматели, которые работают на Едином налоге на вмененный доход (ЕНВД) берут в учет вмененный доход, а не реальный размер полученной прибыли.Напомним, что вмененный доход для ИП на ЕНВД определяется на основании статьи 346.29 НК РФ и рассчитывается по следующей формуле:ВД = БД * сумму ФП * К1 * К2 где:ВД — вмененный доход;БД — базовая доходность;ФП — физический показатель;К1 и К2 — корректирующие коэффициенты.Для определения годового дохода ИП на ЕНВД необходимо сложить вмененные доходы по декларациям (1–4 квартал). Данная информация наиболее актуальна для индивидуальных предпринимателей, осуществляющих виды деятельности с наибольшей базовой доходностью, а именно:- Оказание услуг по ремонту, техническому обслуживанию и мойке автомототранспортных средств;- Розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющей торговые залы;- Оказание услуг общественного питания через объект организации общественного питания, имеющий зал обслуживания посетителей.Индивидуальные предприниматели – налогоплательщики ЕНВД для отдельных видов деятельности, не производящие выплат и иных вознаграждений физическим лицам, уплатившие страховые взносы, исчисленные как 1% от суммы дохода, превысившей по итогам расчетного периода (календарного года) 300 000 руб., вправе учесть указанные суммы при исчислении единого налога в том налоговом периоде (квартале), в котором произведена их уплата. Например: на сумму уплаченного в январе 2021г.

в фиксированном размере платежа за 2017 год можно уменьшить ЕНВД за 1 квартал 2021г.; уплаченного в декабре 2021 г. за 2021 год – за 4 квартал 2021г.

и по аналогии.Кроме

Расчёт страховых взносов на разных налоговых режимах

Индивидуальные предприниматели могут выбрать для своего бизнеса любой действующий в РФ режим налогообложения.

Для фиксированных взносов значения не имеет, какая система налогообложения применяется компанией. Однако она влияет на алгоритм расчёта страховых отчислений при превышении годового дохода от предпринимательской деятельности свыше 300 тыс. руб.

Система налогообложения. ОСНО.

База, с которой рассчитывается 1%. Доходы, уменьшенные на величину произведённых и подтверждённых документально расходов и необлагаемую сумму 300 тыс. руб.

Пример. Допустим, доход за 2019 г. составил 1 200 тыс. руб., расходы – 700 тыс. руб. 1% рассчитывается с разницы за минусом 300 тыс. руб. Получаем: ((1200-700)-300)*1%=2 тыс. руб.

Система налогообложения. УСН «Доходы».

База, с которой рассчитывается 1%. Доход минус 300 тыс. руб.

Пример. Здесь всё просто: совокупный годовой доход уменьшаем на 300 тыс. руб. От получившейся величины считаем 1%. Например, доход за 2019 г. составил 850 тыс. руб. Считаем доп.взнос с превышения: (850-300)*1%=5,5 тыс. руб.

Система налогообложения. УСН «Доходы минус расходы».

База, с которой рассчитывается 1%. Доход минус 300 тыс. руб. (расходы в расчёт не берутся).

Пример. Рассчитывается, как при УСН «Доходы». Минфин и судебные органы долго не могли решить, уменьшать ли налогооблагаемую базу на произведённые расходы. В итоге Минфин в своём письме №03-15-05/29955 от 03.05.2018 г. рекомендует считать 1% со всего полученного дохода, не беря в расчёт совершённые расходы.

Этот документ не имеет силы закона, носит скорее рекомендательный характер. Однако, нарушив их, велика вероятность, что ИП потребуется отстаивать свою позицию в суде.

Система налогообложения. ПСН (патентная).

База, с которой рассчитывается 1%. Потенциальный доход – 300 тыс. руб.

Пример. Если потенциальный доход установлен меньше 300 тыс. руб., то платить дополнительно ничего не надо. Если больше, то 1% считается с разницы между потенциальным доходом и необлагаемой суммой в 300 тыс. руб.

Допустим, потенциальный годовой доход установлен 250 тыс. руб. Так как 250 тыс. руб. меньше 300 тыс. руб., то 1% не рассчитывается. Если же, например, потенциальный доход 500 тыс. руб., то придётся заплатить 2 тыс.руб. доп. взносов (500 – 300)*1%.

Система налогообложения. ЕНВД (вменёнка).

База, с которой рассчитывается 1%. Вменённый доход – 300 тыс. руб.

Пример. Алгоритм аналогичен расчёту на ПСН.

Открыв ИП, ведите весь учёт в специальных сервисах. Их сейчас много: для начинающих предпринимателей, не имеющих в штате бухгалтеров, для среднего и крупного бизнеса, под конкретный вид деятельности и универсальные, дешёвые и подороже.

Многие предприниматели выбирают облачный сервис «Моё дело». Это полноценная интернет-бухгалтерия с возможностью вести учёт по всем участкам финансово-хозяйственной деятельности компании при любой системе налогообложения.

Вы сможете без проблем организовать учёт производства, выставлять счета, подготавливать закрывающие документы по сделкам, формировать и отправлять отчётность, вести расчёты с персоналом, проводить сверку с налоговой и много чего ещё. И всё это онлайн, из любого места, где есть интернет.

При необходимости «Моё дело» без проблем интегрируется с любыми сторонними сервисами. Если возникают какие-либо вопросы, то к услугам клиентов круглосуточная поддержка.

Рекомендую попробовать. Тем более, сделать это можно совершенно бесплатно.

Сроки уплаты фиксированных взносов

Срок уплаты фиксированных взносов ИП «за себя» – 31 декабря года, за который отчисляются платежи. То есть в 2020 году ИП должен перечислить фиксированные взносы до 31 декабря 2020 года включительно.

А вот в 2021 году срок уплаты будет перенесен. В соответствии с пунктом 7 статьи 6.1 НК РФ, если срок уплаты выпадает на выходной день, то последним днем для уплаты налога или взноса является рабочий день, следующий за выходным.

Так как 31 декабря 2021 года является нерабочим в соответствии с Постановлением Правительства от 10.10.2020 № 1648, то срок уплаты будет перенесен на следующий рабочий день. Точную дату уплаты фиксированных взносов пока нельзя, так как на 2022 пока не утверждены переносы праздничных дней. Но точно можно сказать, что последний день уплаты фиксированных взносов ИП «за себя» за 2021 год придется на 10 января 2022 года или позже. Так как в соответствии со статьей 112 ТК РФ, нерабочими праздничными днями признаются дни с 1 по 8 января, а 9 января 2022 года выпадает на воскресенье.

А для взносов на ОПС для ИП, доход которых превысил 300 тысяч рублей, установлен другой срок. 1% от суммы дохода, превышающий 300 тысяч рублей, необходимо перечислить в ПФР не позднее 1 июля года, следующего за отчетным. То есть взносы на ОПС с суммы дохода, превышающий 300 тысяч рублей, предприниматель должен перечислить:

- за 2020 год – до 1 июля 2021 года;

- за 2021 год – до 1 июля 2022 года.

Стоит отметить, что ИП может уплачивать фиксированные взносы как полной суммой, так и частично – например, раз в месяц или ежеквартально.

А вот за просрочку уплаты взносов «за себя» налоговые органы могут начислить пени на всю сумму неуплаченных взносов. Размер пени рассчитывается на основании статьи 75 НК РФ и зависит от периода просрочки (до 30 дней или более).

Порядок уплаты взносов

До 2017 года взносы поступали напрямую во внебюджетные фонды: ФОМС, ПФР и ФСС. Но после того, как работа фондов по сбору платежей была признана неудовлетворительной, администрирование взносов передали в ФНС.

И хотя Пенсионный фонд по-прежнему занимается учётом платежей на ОПС, но сами взносы платить надо на реквизиты своей налоговой инспекции. Причём, не имеет значения, где ИП в реальности ведёт свою деятельность.

Совет: если вы занимаетесь бизнесом далеко от региона, где прописаны, фиксированные взносы ИП удобнее перечислять через расчётный счёт. Тогда и ездить никуда не придётся.

Для фиксированных и дополнительных платежей установлены разные сроки уплаты:

- фиксированные взносы ИП за 2019 год – не позднее 31 декабря 2019 года;

- дополнительный взнос за 2019 год (только при получении дохода свыше 300 000 рублей) – не позднее 1 июля 2020 года.

Общую сумму взносов можно разбить на части и платить в течение года. Это даже выгоднее, потому что за счёт этого можно сразу уменьшать налоговые платежи на УСН Доходы и ЕНВД.

- на обязательное пенсионное страхование (в том числе, дополнительный взнос) — 182 1 02 02140 06 1110 160;

- на обязательное медицинское страхование — 182 1 02 02103 08 1013 160.

Образцы платёжных документов можно также запросить в своей налоговой инспекции по месту прописки предпринимателя.

Подробнее: Страховые взносы ИП 2020

Какой-либо специальной отчётности по взносам ИП не сдают, но эти суммы отражаются в отдельных строках деклараций по ЕНВД и УСН Доходы. Документы об уплате обязательно сохраняйте! Из практики известно, что сведения о перечисленных суммах не всегда вовремя и в полном объёме поступают из налоговой инспекции в ПФР, что может сказаться на размере пенсионных выплат.

Страховые взносы ИП за себя в 2021 году – кому, сколько и когда платить

Фиксированные взносы на 2021 год для ИП установлены в размере:

- на обязательное пенсионное страхование (ОПС) – 32 448 рублей;

- на обязательное медицинское страхование (ОМС) – 8426 рублей.

Отметим, что это суммы за полный год. Однако если ИП по каким-то причинам работал не все 12 месяцев или на часть года пришелся период, когда ИП был освобожден от уплаты взносов, – годовую сумму следует пересчитать.

В основе расчета лежит пропорция между количеством месяцев и дней в полном году и количеством месяцев и дней, в течение которых была обязанность платить взносы.

Если доход получился меньше 300 000 рублей, то допвзносы считаются равными нулю. И ИП должен заплатить за год только фиксированные суммы.

Основной нюанс, в котором надо разбираться ИП, – определение того, что именно ставить в формулу в качестве дохода. При разных режимах налогообложения доходы для страховых взносов ИП различаются.

Индивидуальные предприниматели часто задают вопрос, есть ли какой-то график уплаты страховых взносов ИП за себя. Например, поквартальный.

Отвечаем: сроки уплаты страховых взносов ИП за себя поквартально не установлены. Фиксированные взносы можно платить в любое время в течение года. Главное, чтобы не был пропущен крайний срок – 31 декабря. Дополнительные взносы тоже можно платить одним платежом в любую дату первого полугодия года, идущего за расчетным.

ИП может сам составить график сроков уплаты страховых взносов за себя поквартально, чтобы уменьшать налоги к уплате. Например, квартальные авансы по УСН. Подробнее о принципах такого уменьшения поговорим далее.

Когда платить страховые взносы ИП, если он решил закончить предпринимательскую деятельность? В этой ситуации заплатить взносы ИП нужно не позднее 15 календарных дней с даты снятия ИП с учета в ФНС.

|

У ИП на УСН «доходы» нет работников и он платит взносы только за себя |

У ИП на УСН «доходы» есть работники и он платит за них страховые взносы |

| Налог по УСН можно уменьшить за счет уплаченных взносов на 100% | Налог по УСН можно уменьшить только на 50%.

При этом можно учитывать и взносы ИП за себя, и взносы за работников. |

- Взносы в ПФР “за себя” (на пенсионное страхование): 32448 руб.

- Взносы в ФФОМС “за себя” (на медицинское страхование): 8426 руб.

- Итого за полный 2021 год = 40874 рублей

- Также не забываем про 1% от суммы, превышающей 300 000 рублей годового дохода

- Максимальный взнос на пенсионное страхование при доходе более, чем 300 тыс. рублей в год, составит 32448*8=259584 руб.

Кстати, еще раз обратите внимание, что в статье 430 НК РФ указаны суммы по взносам по 2023 год включительно. Только смотрите версию статьи 430 НК РФ, которая вступит в силу с 1 января 2021 года

Уплата страховых взносов ИП «за себя» в 2021 году

Платежные поручения на уплату обязательных страховых взносов в 2021 году (за исключением взносов на страхование от несчастных случаев на производстве и профессиональных заболеваний) должны быть заполнены следующим образом:

1. В поле «ИНН и КБК получателя средств» указывается ИНН и КБК налогового органа. 2. В поле «получатель» указывается сокращенное наименования органа Федерального казначейства, а в скобках — сокращенное наименование ИФНС, администрирующей платеж. 3. В поле КБК указывается актуальный код бюджетной классификации 2021 года.

Будьте внимательны:

С 01 января 2021 изменились реквизиты получателя денежных средств при уплате налогов, страховых взносов, c боров и иных обязательных платежей в бюджетную систему Российской Федерации, администрируемых налоговыми органами: номер казначейского счета, номер единого казначейского счета, наименование банка получателя, БИК банка получателя.

В платежных документах с 01.01.2021 в обязательном порядке должны указываться:

- номер счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета (ЕКС), значение которого указывается в поле «15» платежного поручения;

- банковский идентификационный код (БИК) банка получателя средств (поле «14»);

- номер счета получателя средств (номер казначейского счета, поле «17»);

- наименование банка получателя (поле «13»).

Как оплатить страховые взносы?

Материал отредактирован в соответствии с изменениями законодательства 26.05.2021

Сколько надо платить ИП за себя в 2021 году

Фиксированные страховые взносы больше не выплачиваются в ПФР для ИП в 2021 году, а поступают на счёт налоговой инспекции. Тем не менее, название и размер страховых взносов практически не изменились: пенсионное и медицинское страхование. Узнайте, какая сумма теперь выплачивается вместо той, которая называлась бы «взносы в ПФР в 2021 году для ИП без работников».

Бесплатная консультация по налогам

Размер страховых взносов ИП в 2021 году закреплён в статье 430 НК РФ:

- страховые взносы ИП в 2021 году на пенсионное страхование за себя составляют 32 448 рублей;

- страховые взносы ИП в 2021 году на медицинское страхование за себя составляют 8 426 рублей.

Если же доход ИП 2021 года превысил 300 тысяч рублей, то дополнительные пенсионные взносы, как и раньше, составят 1% от суммы превышения. Укажем все эти суммы в таблице. Итого, в 2020 году за себя предприниматель должен вносить минимум 40 874 рубля.

Когда платить взносы ИП

Прежде, чем ответить на этот вопрос, нужно вспомнить очень важную информацию:

ИП, работающие без оформленных сотрудников имеют возможность вычесть 100% страховых взносов в ПФР и ФФОМС из налогового бремени, возлагаемого на них той или иной системой налогообложения.

Пример.

Вы занимаетесь оказанием услуг по мыловарению. За первый квартал вы наварили мыла на 30 тыс. рублей. Работаете на УСН, платите 6% налог. От 30 тыс. руб. 6% это 1800 рублей. Так вот, вы эти 1800 в конце квартала платите не налоговой, а в ПФР!

Итого получается, вам за 3 оставшихся квартала необходимо внести в ПФР и ФФОМС: (Общая сумма страхового взноса — 1800 руб.).

Фиксированные страховые взносы вы можете платить раз в месяц, раз в квартал, раз в полугодие или раз в год — хоть когда! Тут важно перекрыть страховым взносом авансовый платёж, который ИП должны платить ежеквартально в обязательном порядке!

Если вы не заплатили в ПФР, а деньги отправили налоговикам, а в конце года оказалось, что страховые взносы полностью перекрывают налог (ибо вычитается из налога все 100% взносов), то придётся изымать эти деньги у налоговиков назад, что будет достаточно проблематично.

Страховые взносы ИП в 2020 году: размер, сроки уплаты, КБК, отчётность

Главным нормативным документом, регулирующим страховые взносы, служит Налоговый Кодекс, а точнее, его 34-я статья.

В РФ установлено 2 вида взносов:

- фиксированные (предприниматель платит за себя);

- с ФОТ работников (оплачивает работодатель).

Познакомимся с ними поближе.

За себя

Так называют страховые взносы на обязательное пенсионное страхование (ОПС) и на обязательное медицинское страхование (ОМС), которые предприниматель оплачивает ежегодно сам за себя.

Платежи на ОПС и ОМС носят обязательный характер. А вот отчисления в Фонд соцстраха для ИП без работников – дело сугубо добровольное. При желании предприниматель может заключить договор с Фондом соцстраха и проводить отчисления по установленным для него тарифам. В этом случае становятся доступными все «плюшки» от ФСС: оплачиваемый больничный лист, пособие при рождении ребёнка и т. п.

Размер обязательных платежей на ОПС и ОМС – фиксированный, устанавливается законодательно на каждый новый календарный год и не меняется на всём его протяжении.

Считать самим сумму для уплаты за год при доходе, не превышающем лимит в 300 тыс. руб., не придётся. Налоговое ведомство доводит эти сведения до налогоплательщиков путём рассылки информационных писем. Кроме того, найти нужные цифры можно на сайте ФНС, в СМИ и на специализированных интернет-порталах.

Я тоже для сведения привожу эти данные за текущий 2020 г. и 2 предыдущих года:

| Год | Величина взноса (руб.) при годовом доходе, не превышающем 300 тыс. руб. | |

| ОПС | ОМС | |

| 2018 | 26 545 | 5 840 |

| 2019 | 29 354 | 6 884 |

| 2020 | 32 448 | 8 426 |

| 2020 для пострадавших отраслей из-за пандемии | 20 318 |

Если проанализировать динамику по годам, то станет очевидным их ежегодный рост. Поэтому, если открыли ИП, но деятельности нет, и в дальнейшем вы не планируете заниматься предпринимательством, подайте заявление на закрытие, чтобы сэкономить на страховых отчислениях. Уверена, сорок с лишним тысяч рублей ни для кого не лишние!

При доходе свыше 300 тыс. руб. придётся самостоятельно рассчитать и оплатить дополнительно к фиксированным платежам взнос в размере 1% с суммы превышения.

По общему правилу делать это можно:

- ежемесячно;

- ежеквартально;

- единовременно.

Выгоднее платить ежемесячно или ежеквартально, т.к. фактически уплаченные страховые суммы уменьшают налог. Подробнее читайте ниже.

В платёжном документе (неважно каким он будет: поручение, квитанция или списание с карты) обязательно нужно указывать код бюджетной классификации (КБК):

| Наименование | КБК |

| Платёж | 182 1 02 02140 06 1110 160 |

| Пени | 182 1 02 02140 06 2110 160 |

| Штраф | 182 1 02 02140 06 3010 160 |

А теперь конкретно по срокам! Заплатить фиксированные платежи необходимо не позднее 31 декабря отчётного года, т. е. за 2020 г. последним днём, когда деньги могут поступить на счета налоговой без просрочки будет 31.12.2020 г. По доп.взносу разрешается рассчитываться до 01 июля года, следующего за отчётным. Например, страховые взносы ИП 2020 г. – до 01.07.2021 г.

За работников

Предприниматели-работодатели уплачивают страховые взносы, исчисляемые в % от начисленной зарплаты своих сотрудников (ФОТ).

Их перечень гораздо шире, и все они носят обязательный характер.

| Вид | Ставка в % (основная категория плательщика) | Примечание |

| ОПС | 22 | Ставка 10% после превышения налогооблагаемой базы предельного размера. Предусмотрены пониженные тарифы |

| ОМС | 5,1 | Предусмотрены пониженные тарифы |

| На временную нетрудоспособность и в связи с материнством | 2,9 | Предусмотрены пониженные тарифы |

| На травматизм | от 0,2 до 8,5 (зависит от вида деятельности) | При наличии определённых оснований могут применяться понижающие/повышающие коэффициенты |

Отчитались и уплатили по-старому? Сдайте уточнёнки!

Оплачиваются взносы ежемесячно, до 15 числа месяца, следующего за месяцем начисления.

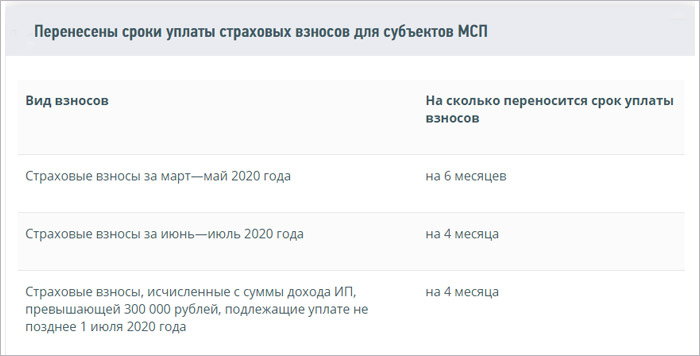

Важно! В рамках всё той же поддержки перенесены сроки уплаты страховых взносов:

Коды бюджетной классификации здесь другие:

| Наименование платежа | КБК |

| Взносы на ОПС за периоды, начиная с 2017 г. | 182 1 02 02010 06 1010 160 |

| Пени на ОПС за периоды, начиная с 2017 г. | 182 1 02 02010 06 2110 160 |

| Штрафы на ОПС за периоды, начиная с 2017 г. | 182 1 02 02010 06 3010 160 |

| Взносы на ОМС за периоды, начиная с 2017 г. | 182 1 02 02101 08 1011 160 |

| Пени на ОМС за периоды, начиная с 2017 г. | 182 1 02 02101 08 2011 160 |

| Штрафы на ОМС за периоды, начиная с 2017 г. | 182 1 02 02101 08 3011 160 |

Представляется ежеквартальный отчёт «Расчёт по страховым взносам». Сроки его подачи – до 30 числа месяца, следующего за отчётным кварталом. Способ подачи зависит от количества сотрудников.

При штате до 10 чел. расчёт можно сдавать:

- электронно;

- на бумажном носителе.

Свыше 10 чел. – только в электронном виде.