Фразовый глагол take, идиомы и разговорные выражения

Содержание:

- Как установить тейк-профит?

- Как установить Стоп Лосс?

- Способы выставления профита

- Установка Stop Loss и Take Profit при торговле по паттернам технического анализа

- Когда Тейк Профиты не срабатывают

- Куда ставить Стоп Лосс и Тейк Профит?

- Зачем выставлять стопы с профитами?

- Часто задаваемые вопросы

- Почему принято устанавливать стоп лосс и тейк профит в соотношении 1:2 или 1:3?

- Всегда ли необходимо следовать этому соотношению?

- Для того, чтобы определить размер Stop Loss, нам достаточно иметь лишь параметр Take Profit?

- Какой Stop Loss установить?

- Когда нужно устанавливать стоп лосс?

- Всегда ли нужно ждать стоп лосса, если рынок начинает падать?

- Выставляем Take Profit правильно

- Минусы:

Как установить тейк-профит?

Если стопы ограничивают размер убытков, то профиты — величину прибыли. И что же в этом хорошего — спросите вы. Буквально с английского слово тейк-профит это “взять прибыль” — приказ брокеру, в котором указана точная цена, по которой сделка закроется автоматически с заранее определенной величиной прибыли. Другими словами, вы указываете цену, по которой брокеру надо закрыть вашу сделку, и смело уходите от экрана компьютера. Остальное сделают без вас. Вы получите от сделки определенную сумму прибыли, ограниченную профитом. В теории вы могли бы остаться наблюдать за терминалом, не ставить профит и получить гораздо большую сумму. Но заранее выставленное ограничение позволяет вам отлучиться от терминала и заниматься другими делами. Поэтому в трейдерской среде термин “профит” означает “Взять вот эту прибыль и не рисковать”. То есть зафиксировать полученную прибыль. На финансовых рынках ограничивающие ордера одинаково важны. Функция у них похожая, разница только в том, что стопы ограничивают убытки, а профиты прибыль.

Рассчитать уровень для ожидаемой прибыли проще, чем подходящий уровень стопа. Обычно опытные трейдеры придерживаются соотношения прибыли к убыткам примерно 2:1 и больше. С одной стороны, чем выше пропорция прибыли, тем лучше для депозита. С другой — завышать уровень фиксируемой прибыли искусственно весьма рискованно, так как ситуация на рынке меняется быстро, и не факт, что цена дойдет до планируемого уровня профита. Рынок меняется чаще всего в силу выхода новостей, которые влияют на цену конкретных инструментов. А тейк профит сохраняет прибыль, когда цена движется в необходимом нам направлении — в сторону открытой сделки. Причем установить его можно и в момент совершения сделки, и после ее открытия. Помните только, что когда вы покупаете, то выставляйте профит выше цены, по которой сделка открывалась, а если продаете — соответственно, ниже ее.

Как установить Стоп Лосс?

Трейдер определяет по ММ, сколько он готов потерять на сделке в случае неудачи. Стратегия ему говорит, где должен стоять Cтоп.

Установка Стоп Лосс и Тейк Профит на паттерне Пин Бар

Трейдер торгует по стратегии Пин бар. На вершине восходящего импульса сформировался разворотный паттерн Пин бар, и трейдер планирует открыть сделку на продажу. В этом случае Стоп Лосс будет выставляться за максимальное значение сигнальной свечи. Ориентир для Тейк Профита — ближайший уровень поддержки. Соотношение потенциальной прибыли к возможному убытку в данном случае более 3:1. На первом рисунке показано где должен быть установлен Стоп Лосс и Тейк Профит согласно правилам торговой стратегии.

Установка Стоп Лосс — паттерн Пин Бар

Установка Стоп Лосс — паттерн Пин Бар

На втором рисунке результат отработки сигнала на продажу.

Установка Стоп Лосс — паттерн Пин Бар

Установка Стоп Лосс — паттерн Пин Бар

Стоп Лосс обычно рассчитывается в пунктах от точки входа в сделку с учетом суммы допустимого убытка, выраженной в базовой валюте депозита. Следует вычислить стоимость пункта и тогда ставить объем. К примеру, стоп — 40 пунктов, допустимая потеря — 100 USD: 100 USD / 40 пипсов = цена пункта 2,5 USD. Следовательно, объем сделки — 0,25 лота.

С помощью контроля над рисками можно фильтровать сигналы. Например, если поступает сигнал, в котором соотношение Стоп Лосса к Тейк Профиту, скажем, 1 к 1, то стоит дважды подумать, заключать ли эту сделку. Оптимальным соотношением Стоп Лосс и Тейк Профит является 1:3 и более, но не меньше.

Установка Стоп Лосс и Тейк Профит на паттерне Пин Бар — 2

На рисунке мы видим сформированный Пин Бар и, если рассчитать сделку по торговой стратегии мы видим, что ближайший уровень поддержки находится практически на таком же расстоянии что и уровень Стоп Лосса, в данном случае соотношение получается 1:1. Таким образом мы можем отсеять данный сигнал по причине несоответствия ММ.

Установка Стоп Лосс — паттерн Пин Бар

Установка Стоп Лосс — паттерн Пин Бар

Установка Стоп Лосс и Тейк Профит по стратегии 2 MAs + Fractals

Возьмем для очередного примера самую простую стратегию на основании двух Скользящих средних и индикатора Fractals. Трейдеру поступает сигнал на продажу после пересечения двух мувингов, далее после открытия сделки выставляется Стоп Лосс. Целевым ориентиром для Стоп Лосса будет максимальный фрактал (таким образом можно обезопасить сделку от ложных пробоев и движений). Закрыть сделку необходимо в момент, когда Скользящие средние пересекутся в обратном направлении. Учитывая, что место пересечения на момент открытия позиции не известно трейдеру необходимо вручную передвигать Стоп Лосс за ценой при этом удерживать его на определенном расстоянии.

Расстояние рассчитывается исходя из нескольких факторов:

- Таймфрейм, на котором осуществлялся вход в сделку

- Объем открытой позиции

- Риск на сделку, который может позволить себе трейдер исходя из ММ

- Волатильности инструмента, по которому открыта позиция (на высоковолатильных парах маленький Стоп Лосс просто закроет позицию, не достигнув максимальной прибыли).

Установка Стоп Лосс — 2 MAs + Fractals

Установка Стоп Лосс — 2 MAs + Fractals

Если мала вероятность того, что цена сможет пройти в нужном направлении как минимум в 3 раза больше дистанции до уровня Стоп Лосс, то такую сделку лучше пропустить. Ни в коем случае нельзя ставить стоп меньше из-за нехватки средств или из-за желания зайти большим объемом, так как это может привести к «глупому» убытку. Сделка в таком случае может быть преждевременно закрыта перед тем, как пойти в нужном направлении.

Способы выставления профита

Выставлять заявку тейк профит рекомендуется в случаях, когда трейдер не находится постоянно у терминала.

На уровне поддержки

Ордер на фиксацию прибыли выставляют на аналогично тому, как ставится Stop Loss. В зависимости от ситуации используется трендовая или горизонтальная линия. Отличие состоит в том, что Take Profit лучше устанавливать на несколько пунктов перед уровнем, тогда как заявка на ограничение убытков фиксируется за линией. Таким образом сделка будет закрыта, даже если цена немного не дойдет до целевых значений.

Пример — Стратегия форекс Daily Breakout System >>

Фиксированный — в 2-3 и более раза больше стоп лосса

Специалисты рекомендуют устанавливать тейк профит таким образом, чтобы его размер был в 2-4 раза больше стоп-лосса. В этом случае торговая система будет прибыльной, даже если большинство сделок закрываются с убытком.

Такой подход можно совмещать с техникой постановки ордеров, описанной в предыдущем пункте. Если сильный уровень поддержки или сопротивления для фиксации прибыли находится слишком близко от точки входа в рынок, возможно, следует воздержаться от сделки и подождать более подходящего случая.

Пример — Стратегия форекс «Юми» >>

Стратегии с обязательным выставлением профита

Обязательно выставлять ордер для фиксации прибыли рекомендуется в следующих случаях:

- автоматическая торговля с использованием роботов (советников форекс);

- в механических торговых системах при торговле вручную;

- когда трейдер не может постоянно следить за рынком в режиме онлайн и фиксировать прибыль руками;

- постановка SL и TP при торговле на новостях;

- ордер Trailing Take Profit () эффективно использовать в случае сильного восходящего или падающего тренда.

Пример выставления ордеров в стратегии для торговли на новостях:

Установка Stop Loss и Take Profit при торговле по паттернам технического анализа

Паттерны или фигуры технического анализа представляют собой

не что иное, как готовые стратегии торговли. Каждый из паттернов даёт трейдеру

конкретную точку входа и указывает ему ориентир на уровень взятия прибыли (Take Profit).

Для примера давайте рассмотрим всем известную фигуру «Голова

и плечи». На рисунке ниже представлен классический пример этого паттерна.

Сигналом к открытию короткой позиции, в данном случае, служит

пробитие уровня шеи. А целью по прибыли считается расстояние от верхушки головы

до линии шеи, отложенное вниз от точки входа в позицию (см. рисунок).

В данном случае уровень Stop Loss устанавливается чуть выше

линии шеи, а уровень Take Profit, как описано выше и показано на рисунке.

Подробнее о других паттернах технического анализа и о стратегиях торговли по ним, читайте здесь: «Фигуры технического анализа».

Теперь, что касается взятия прибыли – ордера take profit. Если положение этого уровня не продиктовано, например, паттерном (как в примере выше), то его надо устанавливать таким образом, чтобы его значение превышало значение ордера stop loss как минимум в 2 раза. Если глядя на график цены вы видите, что вероятность достижения ею намеченного таким образом ордера take profit ничтожно мала, то позицию открывать не следует.

Итак, планирование уровней установки ордера stop loss и ордера take profit необходимо осуществлять ещё до открытия позиции. Если запланированное значение ордера take profit минимум в 2 раза превышает запланированное значение ордера stop loss, то позиция открывается с одновременной установкой этих ордеров. В противном случае ждем более подходящего момента. Никогда не жалейте об упущенных прибылях и помните, что всех денег не заработать.

Вы можете поделиться этой статьёй на своей странице в соцсетях:

olegas ›

Торгую га финансовых рынках с 2008 года. Сначала это был FOREX, затем фондовая биржа. Сначала занимался преимущественно трейдингом (краткосрочными спекуляциями на валютных рынках), но сейчас все больше склоняюсь к долгосрочным инвестициям на фондовом рынке. Хотя иногда, дабы не терять форму и держать себя в тонусе, балуюсь спекуляциями на срочном рынке (фьючерсы, опционы). Пишу статьи на сайт ради удовольствия.

Когда Тейк Профиты не срабатывают

Есть три случая, давайте их разберем.

В гэпах

Напомню вам, что фондовые биржи всегда закрываются на ночь и на субботу и воскресенье. Форекс (валютный рынок) на ночь не закрывается, но в выходные дни он тоже «в отключке».

Однако. Если рынок закрыт, это не значит, что цены не меняются. Цены продолжают двигаться. Если в выходной день турки попытаются свергнуть Эрдогана – вы думаете, цена лиры будет вас ждать до понедельника? Нет. Она обвалится самым чудовищным образом.

Когда цены сильно меняются за то время, в течение которого рынок не работал, появляются заметные «гэпы», или ценовые разрывы.

Вот график Насдака – инструмента с фондового рынка. Тут вообще сплошные гэпы.

Поскольку это фондовый рынок, а график дневной, гэп тут после каждого дня. Только иногда разрывы очень крупные, а иногда мелкие и незаметные.

Предположим, что вы рассчитывали забрать свою прибыль тут.

Но произошел ценовой разрыв. Где брокер закроет вашу сделку? Он закроет ее по той первой цене, которая будет на начало рабочего дня. То есть вот по этой.

Вам, в принципе, это только в радость. Потому что цена за выходные дни пройдет еще больший путь и вы заработаете раза в два-три больше, чем планировали в начале.

Для Тейк Профитов гэпы не страшны, но вы все равно должны помнить, что когда рынок не работает, никакие торговые приказы не исполняются и сделки не закрываются.

Из-за высокой волатильности

Торговый приказ может вовремя не сработать из-за большой волатильности.

Например, поставили вы его на цену 75 рублей за доллар, а рыночная цена была 73 рубля. Вдруг выходит какая-то шокирующая новость и цена сразу перескакивает на значение 77 рублей. Было 73, стало 77. Цены в 75 не было.

Раз ее не было, брокер по ней и не сможет вашу сделку закрыть. Он ее закроет по 77 рублей. Что для вас, опять-таки, большой плюс.

Из-за большого объема позиции

Когда вы торгуете на реальном рынке очень крупными суммами, брокер может не успеть распродать все ваши финансовые инструменты по нужным ценам. Он какую-то часть продаст по одной цене, какую-то – по другой.

Поэтому ваши ожидания и торговые планы могут не оправдаться, будьте к этому готовы.

Но обычно подобная ситуация возникает только в каких-то крайних случаях, когда объемы сделок действительно огромные. Рядовые трейдеры, а тем более новички, с подобной проблемой не сталкиваются.

Куда ставить Стоп Лосс и Тейк Профит?

Ответа нет. Просто нет. Правила установки Стоп Лосса и Тейк Профита зависят от вашей торговой системы. Давайте для примера рассмотрим несколько вариантов.

Если я торгую по тренду, то, скорее всего, выставлю Стоп за предыдущую ценовую впадину. Потому что, если цена пробьёт уровень впадины, тренд сломается, нужно будет остановить торги. Исходя из стремления рынка продолжать ранее начатую тенденцию, а не отказываться от неё, я буду оставаться в плюсе.

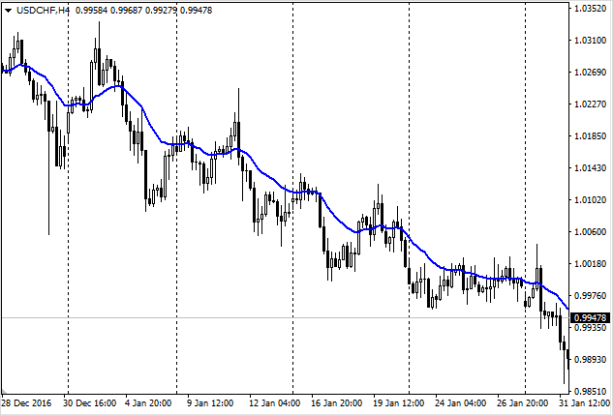

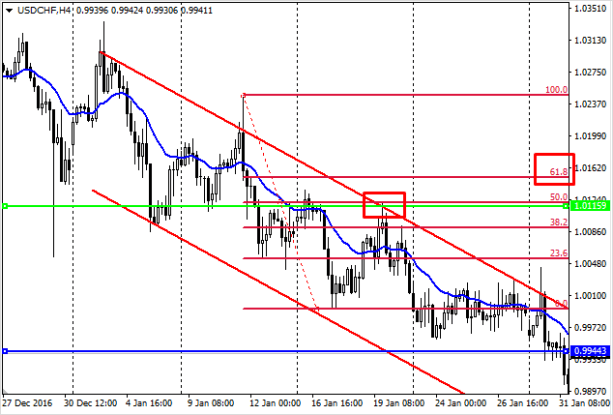

Рассмотрим в качестве примера график курса доллара против швейцарского франка. Налицо явный нисходящий или медвежий тренд.

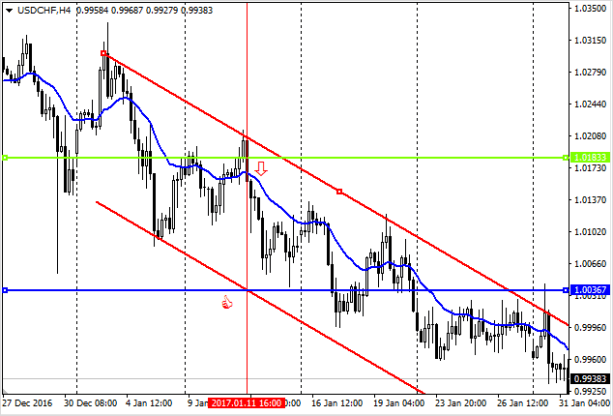

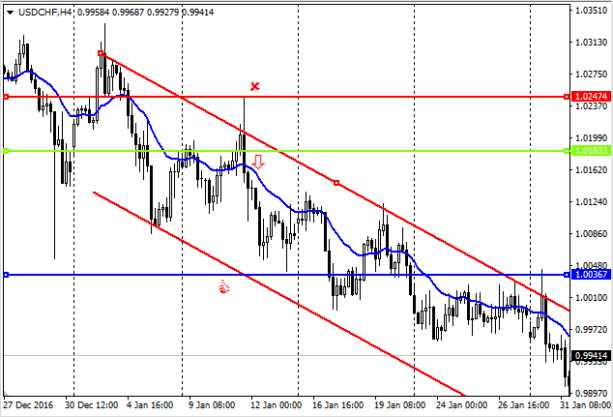

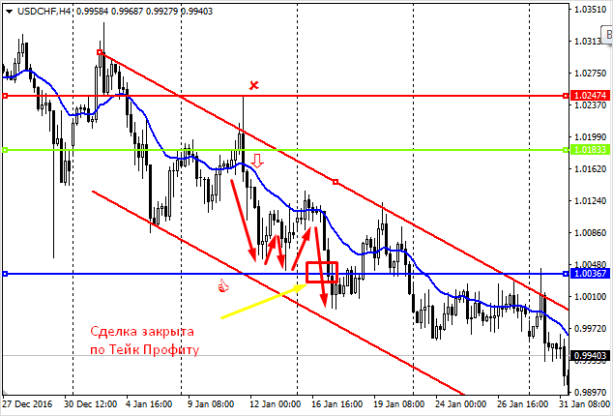

Допустим, что торговля велась бы в начале формирования тенденции. Черчу ценовой канал по телам свечей (о других вариантах поговорим впоследствии). Открываю сделку, когда цена, бросив тень, начинает движение вниз.

Провожу перпендикуляр по свече, от которой открывался, на его пересечении с нижней границей канала устанавливаю Тейк Профит.

Стоп Лосс ставлю за вершину, то есть за тень, брошенную свечой.

Наблюдаю за результатом. Цена движется в нужном направлении, но до Тейк Профита не доходит и откатывает назад. Затем снова пытается опуститься и совсем чуть-чуть не дотягивает. Очередной откат сменяется резким движением вниз, в результате которого пробивается уровень ТР, сделка закрывается с плюсом.

Несмотря на то, что цена, не достигнув линии профита, шла несколько раз в обратном направлении, до уровня Стоп Лосса она не дошла – не нарушила правила формирования тренда и не вынесла меня с убытком.

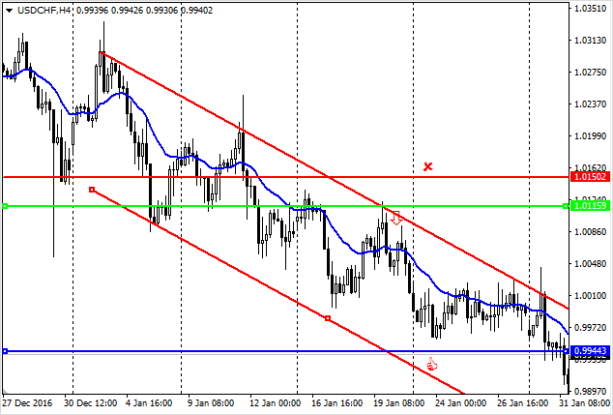

Теперь, когда цена вновь откатывает к верхней границе канала, я могу открыть новую сделку. Открываюсь, определяю уровень Тейк Профита.

Нарисовав сетку Фибоначчи, я отмечаю отскок рынка от сильного уровня в 50,0, поэтому Стоп Лосс сделаю небольшим – на следующий уровень в 61,8.

Формализованный на графике торговый план выглядит теперь так.

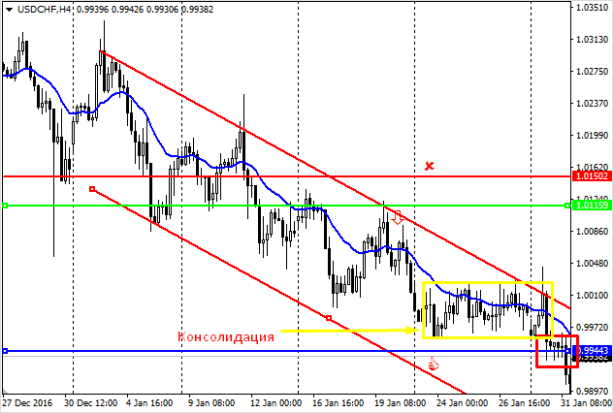

Он успешно отрабатывается, правда, без консолидации не обошлось.

Что я хотел показать на примере двух указанных сделок? Абсолютных критериев выставления Стоп Лосса нет, всё зависит от вашего торгового плана. Если открывать сделки исключительно от трендовых уровней (две наклонные линии красного цвета) – один уровень для Стопа, если пользоваться линиями Фибоначчи – другой уровень, если подключить трендовые индикаторы, горизонтальные уровни, волновой принцип Эллиотта и другие инструменты – появится масса новых критериев (чаще всего на рынок надо смотреть именно через “разные призмы”, делать проверку одного сигнала другими, перерассчитывать риски).

Впоследствии, когда мы детально разберём технический анализ во всех его проявлениях, проблема перестанет казаться сложной, вы со всем освоитесь.

Когда я учился трейдингу, мой первый преподаватель говорил: «Размер прибыли должен минимум в два раза превышать потенциальный убыток, тогда мы будем торговать либо в плюс, либо в ноль». Другой трейдер позднее убедил в обратном: «Есть сделки с потенциальной доходностью в 2, 3, 10 раз больше риска, но это в идеале, столь выгодных сделок не так уж и много. Если Тейк Профит превышает Стоп Лосс на 20 % — уже хорошо, можно открывать торговую позицию».

Завершая разговор о выставлении SL и TP, коснусь скальпинга – стратегий краткосрочной торговли, при которых трейдер ловит малейшие движения цены

Скальпинг привлекает внимание огромного количества людей, его всюду нахваливают, но так ли всё обстоит на самом деле?. Действительно, самые состоятельные трейдеры – именно скальперы

Однако для достижения высокого профессионализма нужно торговать не один год, понимать принципы движения рынка. В каждой сделке скальпер получает очень маленький профит по отношению к возможному убытку. Так что основной недостаток стратегий указанного типа – риск потери всей прибыли, наторгованной в течение дня (десятки сделок!) в одной неудачной позиции. Подумайте не только о деньгах, но и о нервах

Действительно, самые состоятельные трейдеры – именно скальперы. Однако для достижения высокого профессионализма нужно торговать не один год, понимать принципы движения рынка. В каждой сделке скальпер получает очень маленький профит по отношению к возможному убытку. Так что основной недостаток стратегий указанного типа – риск потери всей прибыли, наторгованной в течение дня (десятки сделок!) в одной неудачной позиции. Подумайте не только о деньгах, но и о нервах.

Мне довелось как-то ознакомиться со стратегиями скальпинга от Марата Газизова (трейдер-преподаватель в компании Альпари) – обязательно разберём их, ибо вещь очень стоящая, там Стопы значительно более демократичные, чем обычно.

Зачем выставлять стопы с профитами?

Профессионалов в трейдинге крайне мало. Все, кто осваивает трейдинг с нуля, торгуют несколько часов в день, оперируя среднесрочными и долгосрочными сделками. Поэтому стопы выставляют на максимально допустимом для себя уровне убытков, который определен заранее в рамках собственного риск-менеджмента. Задача стопов — страховать риски

И особенно это важно на краткосрочной торговле, так как трейдеры с этой специализацией рискуют гораздо сильнее, чем среднесрочные и долгосрочные. Наличие выставленных стопов сохранит депозит от слива при появлении технических неисправностей. К примеру, если вдруг прервется связь с терминалом, и вы не успеете отправить приказ брокеру на закрытие сделки, то вместо него это сделает заранее выставленный стоп

И вам не нужно нервничать и переживать. А вот отсутствие стопа в подобной ситуации принесет значительный убыток. Недаром само слово Stop-loss буквально переводится как «остановить убыток». То есть он сознательно ограничивает возможные потери.

Опытные трейдеры советуют сначала правильно определить уровень, чтобы рассчитать приемлемое соотношение риска и прибыли. Если определить подобный уровень сложно или невозможно, то нет смысла входить в сделку — она окажется слишком рискованной. На среднесрочных и долгосрочных сделках стопы обычно выставляются значительно дальше текущего ценового уровня (от 500 пунктов и больше) — так называемые длинные стопы. А такое возможно при солидном депозите. Если ваша сумма на счете небольшая, то либо входите в сделку с небольшим объемом либо откажитесь от нее вообще. Выставляйте стопы в самых безопасных с точки зрения риска местах (относительно, конечно) — на сильных уровнях поддержки и сопротивления. Перед этим проведите дополнительный опционный анализ, чтобы выявить действительно сильные уровни. Правильно поставленный стоп существенно увеличит ваши шансы на успешную сделку.

Часто задаваемые вопросы

Почему принято устанавливать стоп лосс и тейк профит в соотношении 1:2 или 1:3?

Исходя из своего опыта, могу сказать, что такая пропорция считается оптимальной для случаев, когда мы имеем дело со средне- или долгосрочной торговлей. При наличии хорошего тренда именно это соотношение позволяет получить максимальные прибыли и не оказаться в просадке, если рынок неожиданно начнет двигаться не в нашу сторону.

Всегда ли необходимо следовать этому соотношению?

Для тех, кто придерживается стратегии скальпинга, данное соотношение совершенно неактуально по ряду понятных всем нам причин. А вот тем, кто работает с долгосрочными позициями, использует в своей работе данные графического анализа и открывает одновременно не более 4 сделок, соблюдение данного соотношения очень рекомендовано. Причем трейдеру необходимо ждать положительных сигналов от рынка и после входа в него. Если риск при этом также будет находится на минимальном уровне, то пропускать сделку просто запрещено.

Ни одна теоретическая разработка на финансовом рынке не может быть использована в чистом виде

Очень важно, чтобы ее корректировка происходила на основании текущей рыночной ситуации, а только затем воплощалась в жизнь. К примеру, если мы имеем дело с боковым трендом, то наилучшим решением будет установка Stop Loss на одном уровне с Take Profit на границах ценного канала

Причем, если мы при этом наблюдаем длительный тренд с глубокими коррекциями, размер стопа может быть увеличен, исходя из текущей волатильности торгуемого инструмента.

Для того, чтобы определить размер Stop Loss, нам достаточно иметь лишь параметр Take Profit?

Данный подход априори считается неверным

Однако, следует принимать во внимание потенциальные цели и их отдаленность от открытой сделки

Важно, чтобы ордера были привязаны к ценовым уровням. Если вы заметили, что стоп лосс никак не дотягивает до нужного вам уровня, просто увеличьте его размеры вне зависимости от того, какой у вас установлен take profit

Если вы заметили, что стоп лосс никак не дотягивает до нужного вам уровня, просто увеличьте его размеры вне зависимости от того, какой у вас установлен take profit.

Какой Stop Loss установить?

Новичкам я бы советовал пользоваться только фиксированными stop loss, которые не меняют своего первоначального уровня на протяжении всего периода сделки. Необходимость такого мероприятия обусловлена тем, что при срабатывании stop loss можно сразу же начать анализировать, по каким причинам произошла ошибка. И при возобновлении тренда найти еще точку для входа и компенсировать свои убытки. По мере того, как будет накапливаться трейдерский опыт, игрок может постепенно переходить к работе со скользящим стоп лосс, то и дело перемещая его по мере увеличения прибыли и достижения точки безубыточности.

Когда нужно устанавливать стоп лосс?

Начинающим трейдерам я настоятельно рекомендую устанавливать стоп лосс одновременно с открытием позиции.

Более опытные трейдеры могут пренебречь этим правилом технического анализа и установить ордер только по завершении первой ценовой коррекции. Этот подход позволит получить положительные результаты при среднесрочных сделках с инструментами, которые имеют небольшую внутридневную волатильность.

Всегда ли нужно ждать стоп лосса, если рынок начинает падать?

Если вы получаете сигнал о том, то сделку нужно закрыть, незамедлительно закрывайте ее. Вне зависимости от того, успел сработать стоп лосс или нет. Новички часто игнорируют такие сигналы, развивая тем самым вредную привычку «пересиживания убытков».

Подводя итог всему вышесказанному, можно выделить несколько важнейших аспектов по работе со stop loss:

- Выставлять Stop Loss необходимо всегда! Не имеет значения, кто вы – скальпер или трендовый долгосрочник. Все ваши сделки должны быть застрахованы;

- Ждите оптимальных точек для входа, имеющих минимальные риски. Как показывает статистика, именно эти сделки имеют самую высокую прибыльность и показывают наилучшую результативность;

- Давайте прибыли возможность расти, и никогда не пересиживайте убыточные сделки;

- Помните о мани-менеджменте – в течение одной сделки вы не можете рисковать суммой, превосходящей 2-6% от общей стоимости вашего депозита.

Выставляем Take Profit правильно

Данный отложенный ордер выставляют, ориентируясь на те же показатели, что и при выставлении Stop Loss, только, если последний нужно разместить на несколько пунктов ниже (выше) уровня, то Take Profit следует устанавливать за несколько пунктов до уровня. Это гарантирует прибыль даже в том случае, если актив отскочит от уровня и пойдет обратно.

Установление Take Profit на важном уровне

В зависимости от направления тренда, Take Profit может устанавливаться на уровне поддержки или сопротивления. Можно также ориентироваться на локальные экстремумы, как и в случае с отложенным ордером Stop Loss.

Установление Take Profit на уровне, предполагающем фиксированный размер прибыли

Некоторые трейдеры предпочитают выставлять фиксированное значение Take Profit, например, в 100 пунктов. Другой вариант – установить отложенный ордер на уровне, который будет превышать размер потенциальных убытков в 2 и более раз. То есть расстояние от открытой сделки до ордера Take Profit должно в 2 (и более) раз превышать расстояние до ордера Stop Loss. При этом все же имеет смысл ориентироваться и на ближайшие уровни, чтобы быть уверенным, что цена пойдет в нужном направлении и рядом не окажется важный уровень, от которого она может отскочить. В таком случае в сделку лучше не входить.

Какие ошибки совершают трейдеры при выставлении отложенных ордеров

Вот несколько типичных ошибок начинающих трейдеров

Прежде всего, важно запомнить, для чего предназначен каждый из них, чтобы не путаться. Нужно понимать, что, по сути, это «разнонаправленные» отложенные ордера с разными функциями

Основными ошибками можно назвать следующие:

Игнорирование Stop Loss, что можно объяснить психологическими моментами. Например, новичку неприятно входить в сделку, заранее «предполагая» убытки, либо он уверен, что сможет лично вести сделку и вовремя выйдет из нее. Такое пренебрежение страховкой в виде Stop Loss может привести к «сливу» всего депозита.

Выставление слишком маленького Stop Loss. Этот момент часто является следствием нежелания трейдера заранее «предполагать» убытки. Ему сложно указывать «слишком большой» размер потенциального убытка, поэтому он устанавливает недостаточный по размеру Stop Loss. В результате малейший скачок цены закрывает отложенный ордер, а трейдер разочаровывается в этом полезном инструменте.

Выставление слишком большого Take profit. Эта проблема аналогична предыдущей, но с противоположным знаком. Если ордер расположен слишком далеко, цена может не дойти до него и отскочить

Поэтому так важно ориентироваться на локальные экстремумы и важные уровни

Руководствоваться эмоциями, а не холодным расчетом. Эта проблема характерна для новичков. Вместо того, чтобы здраво оценить свои возможности, исходя из ситуации на рынке, он устанавливают отложенные ордера, руководствуясь исключительно эмоциями. В результате потери неизбежны и многие разочаровываются в себе как в трейдере.

А что делать, тем трейдерам, которые сомневаются в своих силах? Ведь выставить take-profit и stop-loss бывает сложно? Для этого нужна выдержка и психологическая устойчивость, чтобы следовать ТС и не сдвигать эти ордера. Одним из выходом, полагаем, может стать инвестирование, или другими словами доверительное управление. Долгое время РАММ счета были основным способом для пассивного инвестирования. Сравнительно недавно появился новый формат инвестирования – RAMM-счета. Это новый способ инвестирования имеет все плюсы PAMM, плюс, у него есть свои преимущества. Чтобы не быть голословным вы можете сами попробовать эти инвестиции, скажем, у брокера AMarkets. Минимальный депозит для начала инвестирования тут от $100, т.е, риски минимальные, как вы понимаете.

Если же вы сами торгуете, помните, что рынок функционирует в соответствии с определенными законами, не следовать которым опасно с финансовой точки зрения.

Stop Loss и Take Profit – полезные торговые инструменты, позволяющие контролировать потери и стабильно получать прибыль на рынке. Грамотное использование этих отложенных ордеров значительно облегчает задачу трейдера

Правильное расположение ордеров – половина успеха, ведь на рынке не потерять не менее важно, чем заработать

| Читайте полезные разделы сайта для успешной торговли: | |||||

узнайте больше про торговлю на Форекс и торговлю бинарными опционами на наших сайтах!

Минусы:

Стопы и профиты обычно выставляются трейдерами на определенных уровнях, о чем прекрасно знают маркет-мейкеры (организаторы бирж, крупные инвесторы, брокерские конторы и пр.), цель которых выбить с рынка огромную массу дилетантов и вполне честными методами забрать их депозиты. Выставленные заранее профиты лишают трейдера гибкости, если ситуация вынуждает принять нестандартное решение. Одно из правил на рынке требует дать прибыли подрасти. А профит потенциальную прибыль ограничивает. Альтернативой в данном случае может быть тщательный план наращивания капитала. Если хочется войти в рынок, но не хватает уверенности, то объем сделки лучше спокойствия ради сократить. В итоге либо вы избежите существенной просадки и получите меньшую сумму прибыли, либо понесете менее значительные убытки.