Нельзя предотвратить, но можно контролировать

Содержание:

- Введение

- Какие риски существуют в жизни предприятия?

- Пример системы управления рисками компании

- Правила управления рисками

- Анализ и оценка проектных рисков

- Динамика инвестиционных рисков

- Уклонение: преимущества и недостатки метода

- Оценка уровня риска

- Служба риск-менеджмента на предприятии

- Сущность управления рисками

- Общие методы управления рисками

- Заключение

Введение

Проблемы управления рисками являются, с одной стороны, хорошо изученными в российской и мировой практике, о чем свидетельствует большое количество стандартов и руководств в этой области, выработанные механизмы, классификации и алгоритмы управления рисками, многочисленные публикации. Однако во всем многообразии фундаментальных и прикладных исследований данного вопроса нередко отсутствует новизна, отраслевая специфика управления рисками, учет взаимосвязи и взаимовлияния различных рисков. В значительной части исследований описан типовой общеизвестный механизм управления рисками, включающий две составляющие:

- построение в рамках общей системы управления в компании подсистемы управления рисками;

- реализацию типовых процедур и алгоритмов управления рисками: идентификацию, качественную и количественную оценку, выбор методов и способов нивелирования рисков.

Широкое распространение такого механизма управления рисками вполне объяснимо – он сформировался под влиянием системного подхода в общем менеджменте, распространившегося на другие области управления, в т.ч. и на управление рисками.

Однако современная парадигма управления акцентируется не на системном, а на процессном подходе, что означает большую привязку не к системе, а к бизнес-процессам внутри компании. На примере управления рисками можно сказать, что ключевым вопросом в организации работы по управлению рисками становится не формирование централизованной системы управления рисками на предприятии, а ее децентрализация на процессы, встраивание управления рисками в основные, обеспечивающие, поддерживающие и развивающие бизнес-процессы. Процессный подход к управлению рисками все чаще используют на практике промышленные предприятия. Фактически, это альтернатива системному подходу, которая сложилась из практического опыта управления рисками в зарубежных и российских промышленных предприятиях, но слабо освещенная в периодической литературе и учебных материалах по управлению рисками , ,.

Изучение организационно-экономических механизмов управления рисками для российских предприятий в настоящее время является высоко актуальным: санкции и ограничение доступа к зарубежным рынкам капитала, политика импортозамещения вынуждают компании полностью пересматривать устоявшиеся хозяйственные отношения, повышают неопределенность внешней среды, а, значит, и уровень риска. В такой ситуации корпоративные механизмы управления рисками, основанные на системном подходе, не справляются с темпами изменений, протекающими во внешней среде. Наиболее ощутимые изменения происходят на промышленных предприятиях, предприятиях торговой сферы, где эффективность производственных блоков напрямую зависит от качества организации ресурсных потоков.

Поэтому цель исследования, по результатам которого подготовлена данная статья, заключалась в систематизации подходов, организационно-экономических механизмов и моделей управления рисками.

Основной акцент в исследовании был сделан на проблемы управления финансовыми рисками, поскольку, во-первых, на них приходится значительная часть предпринимательских рисков компании, а, во-вторых, большинство рисков компании трансформируется в финансовые убытки.

В качестве объектов исследования были выбраны предприятия легкой промышленности, а в качестве предмета исследования – управление рисками на предприятиях легкой промышленности.

В качестве теоретической основы исследования использовались фундаментальные теории в области менеджмента, экономики фирмы, финансового менеджмента, стандартов и методов управления рисками. В частности, были использованы идеи и положения из теории цепочки создания стоимости Майкла Портера, работы И.А. Бланка, материалы актуальных диссертационных исследований, отраслевые отчеты.

Основные аспекты управления финансовыми рисками были изучены в работах И.Т. Балабанова, И.А. Бланка, И.В. Булавы, В.В. Вахитова, А.Е. Величко, В.М. Гранатурова, Н.В. Гриневой, Г.Г. Кадыкова, Р.М. Качалова, Г.Б. Клейнера, М.Н. Крейниной, В.В. Ковалева, И.Я. Лукасевича, Р.С. Сайфулина, Е.С. Стояновой, Е.А. Федоровой, Г.А. Хайдаршиной, Н.В. Хохлова, Б.Б. Хрусталева и др.

В методологическую основу работы легли принципы системности, комплексности. Для проведения расчетов и обоснования использовался сравнительно-сопоставительный анализ, математические и статистические методы.

Какие риски существуют в жизни предприятия?

Чтобы управлять рисками, их вначале выявляют и измеряют. Для каждой организации набор присущих ей угроз отличается зависимо от рода деятельности, окружающей обстановки. Необходимо их идентифицировать, проанализировать, а потом подбирать подходящие методы борьбы с ними.

В зависимости от последствий выделяют 2 группы рисков:

- Чистые — приводят к убыткам в бизнесе.

- Спекулятивные — могут привести к убыткам или дополнительной финансовой прибыли.

В деятельности предприятия зачастую встречаются следующие угрозы:

- Производственные — невыполнение производственного плана в силу неблагоприятных внутренних или внешних обстоятельств;

- Кадровые — возникают при подборе персонала не отвечающего целям организации, потере ключевых сотрудников, приводят к утечке информации, ухудшению репутации, финансовым потерям;

- Коммерческие — возможные потери при закупке/реализации продукции;

- Финансовые — неосуществление организацией своих финансовых обязательств из-за задолженностей, инфляции, изменения курса валют или по каким-либо другим причинам.

- Инвестиционные — упущенные возможности, снижение сумм дивидендов, прямые убытки из-за неправильных решений, падения конъюнктуры, ненадежных должников.

Это лишь краткий перечень опасностей, которые угрожают бизнесу. В каждой сфере хозяйствования присутствуют свои специфические. Нужно знать, как их оценить и разработать стратегию реагирования.

Хотите получить навыки построения карты рисков анализа способов реагирования на риски?

Записывайтесь на обучение

“Курсы по стратегическому планированию”

Пример системы управления рисками компании

Для лучшего понимания системы управления рисками, разберем ее реализацию на примере лесозаготовительного предприятия, планирующего производство «готовых» домов. На первоначальном этапе планируется реализовывать готовую продукцию в регионе нахождения компании.

Для запуска производства руководством фирмы принято решение о привлечении заемных средств в размере 2 млн. рублей. В таком случае ежемесячный платеж по кредиту составит 60 тыс. рублей.

Подготовительный этап: аккумулирование информации

Подготовительный этап заключается в сборе информации. Известно, что в регионе нахождения компании быстровозводимые дома не производят, что является несомненным преимуществом. Однако данный фактор может оказать и негативное воздействие, так как потенциальные покупатели мало знакомы с новым видом продукции.

Для реализации идеи руководство заимствовало средства, которые в дальнейшем придется выплачивать независимо от результата.

Первый этап: отожествление рисков

Первый этап связан с фиксацией найденных в ходе сбора и обработки информации рисков:

- отсутствие предложения на рынке порождает снижение спроса;

- может возникнуть ситуация с невозможностью исполнения кредитных обязательств;

- в связи с запуском работы нового оборудования, могут возникнуть проблемы с налаживанием производственного процесса.

Второй этап: выявление последствий риска

После отожествления негативных факторов необходимо их оценить и понять, какой урон может нанести их возникновение. В случае отсутствия спроса, прибыль компании снизится. Производство будет убыточным. Придется либо сократить его, либо закрыть. Отсутствие спроса породит дефицит дохода. Компании придется гасить кредит путем перенаправления средств, полученных от осуществления иных видов деятельности.

Таким образом, к значимым рискам относим отсутствие спроса и средств на погашение кредитов, а к малозначимым – возможные неполадки запуска процесса производства.

Третий этап: подготовка плана мероприятий по защите от рисков

Оценив риски, предприятию необходимо разработать мероприятия, направленные на сглаживание последствий негативных факторов или их полную нейтрализацию.

В первую очередь, нужно стимулировать спрос. Именно он повлияет на выручку от производства новой продукции. Для этого необходимо разработать мощную маркетинговую стратегию

Важно охватить широкий круг потенциальных покупателей, чтобы каждый из них имел представление о неоспоримых преимуществах быстровозводимых домов

Далее, нужно определить статьи доходов, которые можно направить на исполнение долговых обязательств. Если прибыль от реализации новой продукции будет низкая, руководство будет покрывать кредит за счет выручки от иных видов деятельности. Также кредитным договором предусмотрена отсрочка платежей при возникновении форс-мажора.

С целью предотвращения накладок с запуском производства в новый цех нанят штат высококлассных специалистов, знакомых с данной работой. На оборудование получена гарантия, основные средства протестированы. Работники прошли обучение и ознакомились с инструкцией.

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Правила управления рисками

Рассмотрим самые распространенные риски в деятельности обычной коммерческой организации, а также методы компенсирующего воздействия и нейтрализации рисковых ситуаций.1) Уникальность конкурентного преимущества теряет свою уникальность. (Решение – разработка нового уникального преимущества или воспользоваться резервным).2) Сложное географическое расположение. (Решение – предусмотреть издержки на решение транспортных, экологических, климатических проблем, создать подъездные пути, организовать перевозку работников предприятия, улучшить логистику).3) Источники поставки сырья. (Решение – всегда иметь альтернативные источники сырья, которыми можно воспользоваться при проблемах с поставками).4) Проблемы с инженерными сетями или коммуникациями. (Решение – обеспечить предприятие альтернативными и резервными инженерными коммуникациями — электроэнергия, вода, тепло, линии связи).5) Собственная платежеспособность. (Решение – контроль заемных средств, резервирование чистой прибыли).6) Неустойчивость спроса. (Решение — снижение цен, затраты на рекламу, затраты на поиск новых сегментов рынка, дифференциация, разработка нового продукта или его модернизация).7) Рост налогов. (Решение — изменение структуры затрат, оптимизация налоговых платежей, ходатайство относительно налоговых льгот, лоббирование проекта).8) Снижение платежеспособности потребителей. (Решение — переориентация на другой сегмент рынка, изменение производственного профиля, снижение затрат, выпуск альтернативных более дешевых продуктов, снижение цен без убытков для прибыли). 9) Рост цен на сырье, материалы, транспортировку. (Решение – готовность к снижению чистой прибыли, повышение цен на собственную продукцию, поиск альтернативных или более дешёвых путей). 10) Нехватка или отсутствие квалифицированной рабочей силы. (Решение — затраты на обучение, формирование кадрового резерва, приобретение технологий, не требующих высокой квалификации рабочих).Это далеко не полный перечень возможных рисков, которые нужно постоянно иметь в виду. На самом деле список рисковых ситуаций у любого коммерческого предприятия варьируется в индивидуальном порядке. Но в любом случае существуют универсальные методы снижения рисков:

- повышение уровня информированности,

- лимитирование финансовых расходов,

- страхование,

- диверсификация.

Анализ и оценка проектных рисков

Анализировать и оценивать риски необходимо для того чтобы преобразовать найденные на этапе идентификации сведения в данные, которые позволят принимать ответственные решения. Качественный анализ включает в себя комплекс экспертных оценок вероятных неблагоприятных последствий, зависящих от выявленных факторов. А количественный анализ позволяет определить и уточнить количественные показатели вероятности возникновения угроз. Количественный анализ отнимает больше сил, но более достоверен. Чтобы его провести, нужно иметь качественные входные данные и использовать эффективные математические модели. Проводить же его должен высококвалифицированный персонал.

Но нередко и качественных аналитических показателей бывает достаточно, однако для этого по завершении анализа проект-менеджер должен получить:

- Приоритизированный перечень рисков

- Перечень позиций, для которых нужно провести дополнительный анализ

- Общее заключение по рискованности проекта

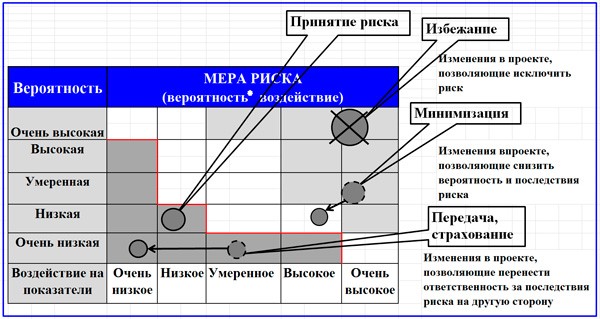

Эксперты выделяют два вида оценок: оценку вероятности наступления рисковых событий и оценку степени их воздействия на проект. Главным результатом качественного анализа можно назвать перечень ранжированных рисков с произведенными оценками и карту рисков. Вероятности наступления рисковых событий и их воздействия разделяются на группы в определенном диапазоне значений.

После проведения оценок выстраиваются специальные матрицы с ячейками, где указываются результаты произведения значения вероятности на степень воздействия. Итоговые данные делятся на сегменты, играющие роль основания ранжирования рисков. Матрица вероятности и воздействия может выглядеть так:

Исходя из вероятности наступления риска и степени его воздействия на проект, каждому из рисков присваивается свой рейтинг. Матрица отображает выявленные организационные пороги для разных рисков (низких, средних и высоких), позволяющие произвести оценку рисков как низкие, средние и высокие применительно к проекту.

В итоге в матрице появляются сегменты недопустимых, средних и незначительных рисков, называемые пороговыми уровнями. Но кроме установления двух главных параметров (вероятности и воздействия) качественный анализ требует установления и самой возможности управления рисками. Так, риски могут быть:

- Управляемыми

- Частично управляемыми

- Неуправляемыми

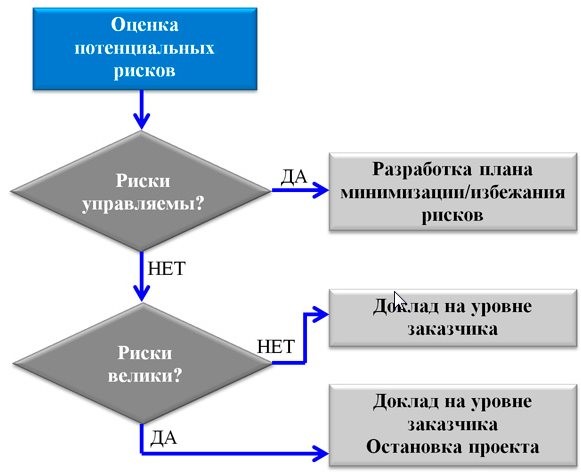

Ниже представлен алгоритм принятия решения по выявлению степени управляемости и величины риска:

Если выявляются неуправляемые опасные риски, их нужно обсуждать с заказчиками и инвесторами, т.к. выявление подобных угроз может стать причиной остановки процесса осуществления проекта.

Другим результатом анализа и оценки риска является карта риска, в наглядной форме представляющая рассмотренную выше матрицу. Карты выглядит примерно так:

Большой круг в правом верхнем углу – это недопустимые риски. Вероятности, находящиеся снизу и слева от красной линии в центре – это неопасные риски. На основе этой карты рисков можно планировать способы реагирования на риски.

Динамика инвестиционных рисков

Вероятность и значимость рисков должна быть регулярно переоценена инвестором, поскольку в результате динамики реализации строительного проекта риски изменяются. Строительный проект развивается, здание возводится, определенные риски уменьшаются или исчезают самостоятельно, а некоторые – увеличиваются. По итогам анализа динамики рисков инвертор вносит в ранее составленную карту рисков, квадрат рисков и рисковый план соответствующие изменения.

Работа над рисками не должна быть приостановлена на каком-то этапе строительства. Спонсор, не производящий постоянный мониторинг состояния рисков, может столкнуться с проблемной ситуацией, когда риски выйдет из под контроля. Информация о рисках не может быть достаточной и окончательной, она постоянно изменяется, поэтому исследовать ее необходимо непрерывно, на протяжении всего периода реализации строительного проекта по возведению объекта недвижимого имущества.

Безопасность действующего проекта, должна изучаться на протяжении времени окупаемости инвестиций. Это позволит спонсору избежать значительных финансовых потерь и извлечь из квартиры в новостройке дополнительную прибыль.

Спонсору следует помнить о том, что развитие ситуации со строительным проектом вариативно. Постоянно возникают новые обстоятельства, которые ранее не были учтены. Именно поэтому для спонсора полезно не прекращать работу по оценке рисков и принятию необходимых мер по их своевременному устранению.

Уклонение: преимущества и недостатки метода

Из названия понятно, что метод уклонения предполагает избегание опасных ситуаций:

- не заключать сделки с партнерами с сомнительной репутацией;

- отказываться от сотрудничества с непроверенными организациями;

- не внедрять инновационные проекты, если существует хоть малейшая возможность неудачи.

Такая стратегия, возможно, избавит от множества непредвиденных опасностей, но она будет тормозить развитие компании и станет причиной упущения многих выгодных инвестиционных решений.

Страхование — один из популярных методов уклонения, когда ответственность за возмещение убытков передается страховой компании. Он позволяет решить вопрос неопределенности и финансовой устойчивости компании. Но у этого защитного механизма есть свои недостатки:

- невозможно застраховаться от всех угроз;

- страховые платежи вносятся, даже если опасная ситуация никогда не наступит;

- влиятельность страховых компаний ограничена, поэтому они не могут предоставить полную защиту от всех угроз.

Оценка уровня риска

Управление риском требует анализа и оценки, включающей регулярное выявление факторов и видов в сочетании с их количественным определением.

Источниками для выполнения анализа и оценки рисков являются сведения из:

- отчетности компании;

- списка штатов;

- карт технологических потоков;

- соглашений, контрактов;

- показателя себестоимости;

- финансовых (производственных) планов.

Процедура оценки включает качественный и количественный этапы.

На этапе качественной оценки выявляются источники и причины риска, работы, при которых он образуется и воздействует на хозяйственный процесс. Качественные итоги служат исходной информацией для анализа количественного, оценивающего только проблемные моменты в ходе проведения конкретной операции.

При количественном анализе определяются числовые параметры по отдельным рискам, по потенциальному урону от них. Завершением анализа является подготовка системы противодействующих мероприятий и расчет стоимости их проведения.

Количественная оценка рисков использует методы:

- статистические, изучающие вероятность ущерба по показателям предшествующего периода;

- аналитические, прогнозирующие возможность урона на основе математических моделей и используемые преимущественно для анализа угроз в проектах по инвестированию;

- экспертных оценок, совмещающих логические и статистические приемы при изучении результатов опросов, которые выступают единственным источником сведений;

- аналогов, используемых при невозможности применения иных методов и выявляющих общие зависимости для экстраполяции их на изучаемый объект.

В зависимости от типа воздействия используют следующие методы управления рисками:

- Уменьшение риска, понижающего вероятность за счет диверсификации производства, замены технологии, изменении стратегии по работе в проблемных странах.

- Сохранение риска — наблюдение без воздействия. Приемлем для ситуаций, когда граница образования проблемы находится на допустимом уровне или активные меры невозможны либо экономически не оправданы.

- Отказ от риска, предусматривающий его устранение за счет перехода на безопасную технологию, отказа от сотрудничества с сомнительным партнером, реализации проблемного актива.

- Перевод риска на иных лиц (страхование, хеджирование).

- Перевод риска на контрагента (через обязательства по контракту), когда воздействие неэффективно или невозможно, а граница риска выше допустимого показателя (штрафы, факторинг без регресса)

- Передача риска на аутсорсинг за счет вывода непрофильных функций в другие организации (деятельность по перевозкам, автоматизация учета).

Выбор методов оценки или управления производится по каждому риску отдельно с учетом вероятностного ущерба и возможности создания проблемных ситуаций.

Служба риск-менеджмента на предприятии

В начальный период дополнение структуры организации системой по управлению рисками включает создание подразделения риск-менеджмента, выявления его места в организационной структуре предприятия, обязанностей и прав работников.

В качестве главных функций указанного подразделения в организации следует выделить:

- определение и анализ типа угрозы, оценку ее вероятности и размеров;

- разработку и внедрение мер для предупреждения и минимизации рисков;

- выработку механизмов ликвидации последствий (убытков) и восстановление предприятия (кризисное регулирование).

Получая необходимую для анализа информацию о текущем состоянии и прошлых периодах работы, служба риск-менеджмента производит реальную оценку динамики показателей работы предприятия при постоянном влиянии разного вида факторов внутри и извне (экономических, политических).

В ходе анализа определяются потенциальные зоны рисков, сопутствующих работам в организации, прогнозируются потенциальные выгоды и негативные изменения от воздействия выявленных проблемных факторов.

Использование конкретного метода для анализа связано с рядом факторов:

- для каждого типа рассматриваемого риска действенны определенные методы анализа и особенности их проведения;

- значимая роль в анализе отводится величине и качеству исходных показателей (данных);

- для результатов анализа чрезвычайно важен учет динамики именно показателей, воздействующих на степень угрозы;

- выбор метода для ведения анализа должен производиться с учетом доступности прошлых периодов по используемым данным и дальности периода прогнозирования показателей, действующих на изменения риска;

- имеют значение элемент срочности и технические условия для выполнения анализа;

- должны учитываться указания контролирующих органов государства по формированию отчетных сведений по рискам.

Итогом разностороннего анализа служит вероятностный прогноз рыночной конъюнктуры с учетом возникновения ряда рисков.

Продолжением аналитической работы соответствующего подразделения выступает создание программы мер и процедур по управлению вероятностными угрозами, учитывающей:

- вероятность и сумму потенциального ущерба;

- имеющиеся и предлагаемые службой механизмы по понижения угрозы и их эффективность;

- практическую возможность по реальному выполнению мероприятий с учетом имеющегося лимита ресурсов;

- соответствие принимаемых к внедрению мероприятий действующим нормативным актам и планам по развитию предприятия.

Подготовленная программа в обязательном порядке проходит утверждение руководством компании и учитывается при подготовке финансовых и производственных планов организации.

Важно! При реализации утвержденных мероприятий подразделение риск-менеджмента должно проводить непрерывный анализ эффективности исполняемых мероприятий, а при необходимости использовать меры для корректировки процедур и минимизации угроз. При исполнении утвержденного комплекса мер следует накапливать всю информацию о недостатках и сбоях в программе, возникающих в ходе работы, с передачей в службу менеджмента

Данный подход на базе использования возникающей новой информации обеспечивает разработку следующих программ по уменьшению угроз на более высоком качественном уровне

При исполнении утвержденного комплекса мер следует накапливать всю информацию о недостатках и сбоях в программе, возникающих в ходе работы, с передачей в службу менеджмента. Данный подход на базе использования возникающей новой информации обеспечивает разработку следующих программ по уменьшению угроз на более высоком качественном уровне.

Сущность управления рисками

В условиях неопределенности хозяйственной деятельности предприятия управление риском представляет собой комплекс регулирования стратегических, тактических, проектных и оперативно-производственных отношений. Комплексный подход имеет ряд преимуществ (ниже размещена соответствующая схема), и с позиции функций управления задействуется практически весь арсенал средств менеджмента, включая компоненты финансового управления, логистики, экономики, учета, продаж и т.д. Комплекс процедур направлен на:

- прогнозирование рисковых событий и их идентификацию;

- обоснование уклонения от риска;

- обоснование допустимости риска;

- минимизацию риска с применением доступной гаммы инструментов;

- устранение причин и последствий рисковых событий;

- адаптацию компаний, выстоявших в кризисный период, к новым условиям хозяйствования;

- защиту от банкротства.

Схема демонстрации преимуществ комплексного подхода к управлению рисками

Схема демонстрации преимуществ комплексного подхода к управлению рисками

Неопределенность деятельности слабо коррелирует с масштабами деятельности. Действительно, регулярный менеджмент, который удается развернуть на крупных предприятиях, дает значительную «фору» в сравнении с эмпирическими методами управления в малом бизнесе. Но, во-первых, себестоимость управления резко возрастает, во-вторых, само число факторов риска становится значительно больше. Поэтому с уверенностью можно утверждать, что одним из условий успешности деятельности является исполнение руководством бизнеса, независимо от его размера, антирисковых мероприятий. Другой вопрос, насколько системным является управление рисками?

Объектами управления выступают собственно риск, экономические отношения, сопутствующие вероятным неблагоприятным событиям и рисковые инвестиции. Субъекты управления могут быть рассмотрены как в широком, так и в узком смысле слова. С общей позиции ими выступают все члены коллектива организации, включая руководителей и сотрудников. В узком смысле субъектами являются специально уполномоченные руководители, сотрудники и подразделения компании. Цели и задачи управления рисками связаны с этапами развития бизнеса и прохождения им стадий жизненного цикла. Схема изменения состава целей управления на этапах деятельности организации и соответствующие им задачи показаны на схеме далее.

Динамика целей и состав задач управления рисками по этапам развития компании

Динамика целей и состав задач управления рисками по этапам развития компании

Общие методы управления рисками

Уклонение — лучшее средство контроля потерь. Это потому, что, как следует из названия, вы полностью избегаете риска. Если ваши усилия по предотвращению потерь были успешными, то вероятность того, что вы понесёте убыток (от этого конкретного фактора риска) составляет 0%. Вот почему уклонение, как правило, является первым из рассмотренных методов контроля риска. Это средство полного устранения угрозы. Например, инвестор хочет купить акции нефтяной компании, но цены на нефть значительно упали за последние несколько месяцев. Существует политический риск, связанный с добычей нефти, и кредитный риск, связанный с нефтяной компанией. Он оценивает риски, связанные с нефтяной отраслью, и решает избежать участия в компании. Это известно как уклонение от риска.

Предотвращение потерь — это метод, который ограничивает, а не устраняет потери. Вместо того чтобы полностью избегать риска, этот метод принимает риск, но пытается минимизировать потери в результате этого. Например, хранение инвентаря на складе означает, что он подвержен краже. Однако, поскольку на самом деле не существует способа избежать этого, разработана программа предотвращения потерь, чтобы минимизировать потенциальные риски. Эта программа может включать патрулирование территории, установку видеокамер и наличие охраняемых хранилищ.

Снижение потерь — это метод, который не только принимает риск, но и принимает тот факт, что потеря может возникнуть в результате риска. Этот метод стремиться минимизировать потери в случае какого-либо типа угрозы. Например, компании может потребоваться хранить легковоспламеняющиеся материалы на складе. Руководство компании понимает, что это необходимый риск, и решает установить на складе современные разбрызгиватели воды. В случае пожара сумма потерь будет сведена к минимуму.

Разделение — это метод контроля риска, который включает рассеивание ключевых активов. Это гарантирует, что если что-то катастрофическое произойдёт в одном месте, влияние на бизнес будет ограничено активами только в этом месте. С другой стороны, если бы все активы были в этом месте, то бизнес столкнулся бы с гораздо более серьёзной проблемой. Примером этого является случай, когда компания использует географически диверсифицированную рабочую силу.

Дублирование — это метод контроля риска, который по существу включает создание плана резервного копирования. Сбой сервера информационных систем не должен останавливать весь бизнес. Вместо этого резервный или аварийный сервер должен быть легкодоступен в случае сбоя основного сервера. Другой пример дублирования в качестве метода контроля риска — использование компанией службы аварийного восстановления.

Диверсификация — это метод контроля риска, который распределяет бизнес-ресурсы для создания нескольких направлений бизнеса, которые предлагают различные продукты и/или услуги в различных отраслях. При диверсификации существенная потеря дохода от одного направления бизнеса не нанесёт непоправимого ущерба конечному финансовому результату компании.

Заключение

Управление рисками сильно отличается от управления стратегией. Управление рисками фокусируется на негативе — угрозах и неудачах, а не на возможностях и успехах. Это идёт вразрез с культурой “можно сделать”, которую старается поддерживать большинство команд-лидеров при реализации стратегии. И многие лидеры склонны сбрасывать со счетов будущее; они неохотно тратят время и деньги сейчас, чтобы избежать неопределённой проблемы в будущем. Кроме того, снижение риска обычно включает в себя распределение ресурсов и диверсификацию инвестиций, что является противоположностью интенсивной направленности успешной стратегии.

По этим причинам большинству компаний нужен отдельный департамент для управления стратегическими и внешними рисками. Размер департамента риск-менеджмента будет варьироваться от компании к компании, но группа должна отчитываться непосредственно перед топ-командой.

Действительно, поддержание тесных отношений со старшим руководством, возможно, будет самой важной задачей; способность компании противостоять угрозам во многом зависит от того, насколько серьёзно руководители воспринимают свою функцию управления рисками, когда светит солнце, а на горизонте нет облаков. Это то, что отделяло банки, потерпевшие крах в финансовом кризисе, от тех, которые выжили

Обанкротившиеся компании перевели управление рисками в режим соответствия; их риск-менеджеры имели ограниченный доступ к высшему руководству и своим советам директоров. Кроме того, руководители обычно игнорировали предупреждения риск-менеджеров о высокоэффективных методах управления рисками. В отличие от этого, “Goldman Sachs” и “JPMorgan Chase”, две компании, которые хорошо пережили финансовый кризис, обладали сильными внутренними функциями управления рисками и руководящими группами, которые понимали и управляли многочисленными рисками подверженности компаний. Барри Зуброу, директор по управлению рисками в “JPMorgan Chase”, сказал:

Это то, что отделяло банки, потерпевшие крах в финансовом кризисе, от тех, которые выжили. Обанкротившиеся компании перевели управление рисками в режим соответствия; их риск-менеджеры имели ограниченный доступ к высшему руководству и своим советам директоров. Кроме того, руководители обычно игнорировали предупреждения риск-менеджеров о высокоэффективных методах управления рисками. В отличие от этого, “Goldman Sachs” и “JPMorgan Chase”, две компании, которые хорошо пережили финансовый кризис, обладали сильными внутренними функциями управления рисками и руководящими группами, которые понимали и управляли многочисленными рисками подверженности компаний. Барри Зуброу, директор по управлению рисками в “JPMorgan Chase”, сказал:

“Возможно, у меня есть звание, но Джейми Даймон — главный специалист по управлению рисками компании”. Формализация и стандартизация моделей управления может смягчить некоторые критические риски, но не все из них. Активное и экономически эффективное управление рисками требует, чтобы менеджеры систематически думали о множественных категориях рисков, с которыми они сталкиваются, для того чтобы они могли своевременно применить соответствующие методы управления рисками для каждой из категорий. Методы управления рисками позволяют нейтрализовать шаблонный взгляд: “Видеть мир, не таким, каким нам бы хотелось, чтобы он был, а таким, каков он есть”.

В свою очередь, мы надеемся, что наш обзор поможет вам идентифицировать, оценить, предупредить и устранить все категории рисков, с помощью верно сформулированной стратегии управления, что приведёт к процветанию и стабильности вашей компании.