Как взять ипотеку на покупку квартиры в москве?

Содержание:

- Определение размера первоначального взноса

- Общие принципы предоставления кредита на жилье

- Льготные условия для получения ипотеки

- Список документов для оформления социальной ипотеки с государственной поддержкой в 2020 году

- Оформление ипотеки

- Через аккредитив

- Варианты погашения и снижения процентной ставки

- Сбор документов и подача заявки в банк

- Имущественное страхование

- Требуемые документы

- Первоначальный взнос

- Как подать заявку

- Программы субсидирования ипотеки на новое жильё

- Возможные причины отказа в ипотеке

- Условия получения ипотеки

- Куда обращаться за оформлением социальной ипотеки в 2020 году

- Кто может принять участие в программе?

- Основные принципы предоставления кредитов разными банками

- Ипотечный продукт

Определение размера первоначального взноса

Какие условия предоставления ипотечных кредитов могут гарантировать высокий процент одобрения со стороны финансовой организации – внесение первоначального взноса. Именно этот фактор показывает серьезность намерений и платежеспособность заемщика. При внесении первого взноса банку предоставляется гарантия возврата, а для заемщика это отличный вариант уменьшить срок кредитования, сумму и процентную ставку.

На размер первоначального взноса влияют следующие факторы:

- если ипотека выдается под покупку квартиры в новостройке или у компании-застройщика, который получил аккредитацию у банка, а также на вторичном рынке недвижимости, то средний размер первого платежа в разных банках составляет от 10 до 20% от всей стоимости объекта;

- если покупается дом, то заемщику придется заплатить первоначальный взнос 15-25%;

- в случае, когда ипотека оформляется по двум документам, то есть заемщику нет необходимости подтверждать свой доход и постоянное место работы, то ему придется первоначально внести от 40 до 50% от стоимости объекта.

Условия ипотеки в совсем небольшом количестве банков не предполагают внесение первоначального взноса вообще. При этом следует понимать, что это неминуемо отразится на повышении процентной ставки по кредиту, или же на снижении срока кредитования.

Общие принципы предоставления кредита на жилье

Существует много кредитных организаций, в которых можно взять ипотеку, и все они предлагают разнообразные условия. При этом выделяется несколько общих требований, которые обязательно должны выполняться потенциальными заемщиками:

- предполагается ипотека на значительный срок, который превышает 5 лет, но не может быть больше 30;

- денежные средства предоставляются исключительно для покупки жилой недвижимости;

- непременно используется залог, в качестве которого выступает покупаемая квартира или дом.

Как правило, процентные ставки в разных банках являются примерно одинаковыми.

Каждый потенциальный заемщик должен остановиться на оптимальном кредитном учреждении, в котором будет оформляться кредит. Для этого необходимо изучить все условия банков, после чего определиться с наиболее подходящим вариантом.

После изучения того, на каких условиях можно купить жилую недвижимость, каждый потенциальный заемщик самостоятельно определяет, подходит ли он под них.

Льготные условия для получения ипотеки

Для жилищного кредитования некоторых категорий граждан государство и банки разрабатывают специальные программы. Льготы предоставляются как на федеральном уровне, так и региональными властями.

За счет субсидирования можно уменьшить сумму кредита и упростить процесс выплаты задолженности.

Действующие федеральные программы:

- Доступное жилье для молодых семей. Для получения льготы нужно встать на учет в органах местного самоуправления.

- Ипотека для семей, в которых в 2019-2020 гг. родился второй или последующий ребенок. Можно оформить ипотеку по ставке 6%.

- . Военнослужащий, участвующий в НИС более 3 лет, может взять кредит с использованием накопленных средств.

- Кредит с материнским капиталом. Средства можно направить на ПВ для приобретения жилья в ипотеку, досрочное погашение.

Льготными условиями могут воспользоваться многодетные семьи, молодые специалисты и другие категории заемщиков.

Льготная ипотека для многодетных семей.

Список документов для оформления социальной ипотеки с государственной поддержкой в 2020 году

Прежде чем решать, как получить социальную ипотеку, нужно установить, имеются ли у претендента основания для ее оформления. Если они веские, потребуется собрать пакет документов для представления кредитору. Перечень их варьируется, в зависимости от ситуации.

От заемщика обязательно потребуют:

- Удостоверения личности.

- Справку о доходах.

- Копию трудовой книжки.

- Справку о составе семьи.

- ИНН.

- Выписку из домовой книги.

- Выписку из ЕГРН, если кредитный договор уже оформлен, а также правоустанавливающие документы на недвижимость.

Если оформляется социальная ипотека для молодой семьи с детьми, затребуют свидетельства о рождении на каждого ребенка и свидетельство о заключении брака.

Когда для погашения долга используют маткапитал, нужно представлять выписку из ПФР о его выделении.

Оформление ипотеки

Все просто: человек находит жилье (в том числе и в новостройке), подает заявку на ипотеку. Если банк устраивает платежеспособность клиента, то он одобряет сумму. И после первого взноса заемщик уже получает кредит на приобретение недвижимости. Жилье будет в залоге у банка до полного погашения займа.

Далеко не у всех есть деньги для первого взноса. Поэтому они могут попробовать найти специальную программу, где первый взнос не предусматривается. Однако тут не все так просто. Скорее всего, потребуется предоставить дорогостоящее имущество в залог, к примеру, другую недвижимость в собственности. Также в большинстве случаев условия кредитования здесь менее выгодные.

Проблемы с погашением кредитов в прошлом отразятся в кредитной истории человека. Если такие «пятна» имеются, то с получением ипотеки могут возникнуть проблемы, так как для банка такой заемщик априори неплатежеспособен.

Однако оформить кредит с плохой КИ вполне реально. В данном случае придется внести крупный первый взнос или предоставить обеспечение (поручители, залог). Возможная повышенная процентная ставка.

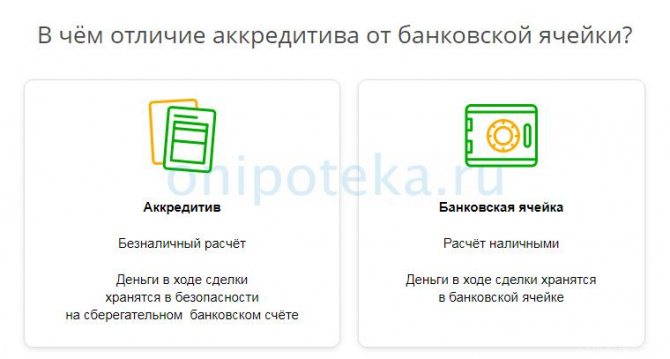

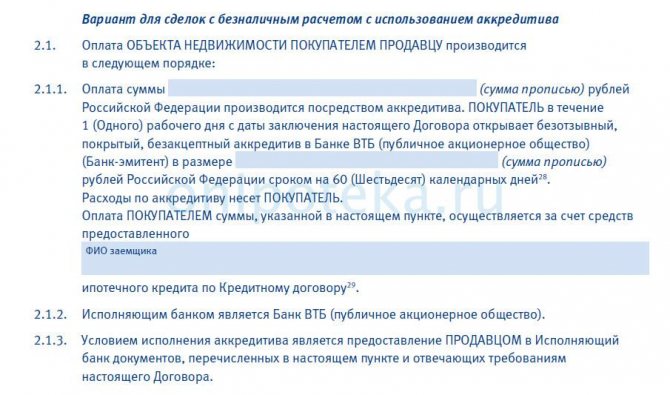

Через аккредитив

Безналичный аналог банковской ячейки – это аккредитив (). Он безопаснее описанного выше способа оплаты, ведь доступ ко счету блокируется до наступления определенных условий.

Что из себя представляет аккредитив и каковы сроки перечисления денег по ипотеке продавцу:

- Стороны сделки заключают договор о взаиморасчетах по данной схеме. Продавец открывает в ипотечном банке счет, в условиях которого значится успешная регистрация договора купли и переход права собственности.

- Первый взнос и кредитные деньги зачисляются на указанный номер счета. Однако получить их продавец не сможет, ведь сумма останется заблокированной, пока не наступит условие выплаты. Не вправе снять с него деньги и покупатель.

Если регистрация купли-продажи не прошла в определенный срок (к примеру, 45 дней), средства вернутся заемщику в том же объеме. Рисков нет ни у одной из сторон – продавец получает деньги сразу после регистрации документов в Росреестре, а покупатель уверен, что оплаченный им взнос не пропадет. Единственный минус такой схемы взаиморасчетов – высокая комиссия банка. При передаче крупной суммы она может составлять до 40 тысяч рублей.

Варианты погашения и снижения процентной ставки

Сегодня существует несколько способов снизить процент переплаты или уменьшить размер платежа по кредиту. Рассмотрим, какие из них наиболее доступны:

- Рефинансирование ипотеки. Заемщик может обратиться в свой банк или другую финансовую организацию, чтобы переоформить жилищный кредит на более выгодных условиях. Рекомендуется подавать заявку на рефинансирование только в том случае, если разница процента переплаты по старому и новому договорам составляет не менее 2 п. п. В противном случае сопутствующие расходы на переоформление ипотеки превысят возможную выгоду.

- Материнский капитал. С 1 января 2020 года расширен список получателей сертификата. Теперь получить МСК могут также семьи, в которых первый ребенок родился или был усыновлен после 1 января 2020 года. Им полагается сертификат на 466 617 рублей. Семьи, в которых в 2020 году родился второй или последующие дети, имеют право на 616 617 рублей — если право на МСК ранее не было реализовано. Если и первый, и второй ребенок появятся после 1 января 2020 года, то к сумме на первенца добавляется 150 000 рублей. Тратить средства материнского капитала разрешается, в том числе, на погашение основного долга по ипотеке. Некоторые программы допускают использование МСК в качестве первоначального взноса. Распоряжаться средствами можно по достижении ребенком трехлетнего возраста, хотя есть и исключения — например, при погашении действующего ипотечного кредита. Условия лучше уточнять непосредственно у сотрудников организации-кредитора.

- Субсидия на погашение для многодетных семей. На этот вид поддержки могут рассчитывать родители троих и более детей, из которых третий или последующий ребенок появился в период с 2019 по 2022 год. Ипотека может быть оформлена для покупки квартиры на первичном или вторичном рынке, а также — земельного участка под строительство дома.

- Досрочное погашение. Различают полное и частичное досрочное погашение. В первом случае заемщик вносит всю сумму задолженности, не дожидаясь окончания срока кредитования. Это позволяет значительно сократить переплату по процентам. При частично-досрочном погашении заемщик вправе выбрать уменьшение срока выплат или сокращение размера ежемесячного платежа. Погашать ипотечный кредит досрочно выгодно в том случае, если предстоит выплачивать задолженность в течение долгого времени.

Сбор документов и подача заявки в банк

Для оформления жилищного займа понадобятся следующие бумаги:

- паспорт гражданина РФ;

- справка о доходе (2-НДФЛ или иная – по форме банка);

- копия трудовой книжки с подписью и печатью работодателя;

- заявление-анкета.

В случае одобрения заявки, банку необходимо предоставить еще две справки:

- документ, подтверждающий наличие первого взноса на приобретение жилья;

- документ об обременении объекта недвижимости;

Для семей с детьми нужно будет собрать дополнительно следующие бумаги:

- свидетельство о регистрации брака;

- справки о рождении детей.

В процедуру оформления ипотеки входят следующие этапы:

- предварительный – поиск и расчет ипотеки;

- оценка заемщика – банк проверяет данные заемщика, его кредитную историю, подлинность документов, наличие/отсутствие судимости и прочие данные, на основании которых будет принято решение о предоставлении жилищного займа или об отказе;

- поиск жилья. В течение трех месяцев заемщик должен подобрать подходящий вариант жилья, собрать на него документы и предоставить их банку. Юристы банка проверяют объект, а оценку его стоимости проводит независимая комиссия;

- принятие решения. Представители банка и страховой компании вместе определяют, предоставлять ли ипотеку заемщику;

- сделка. На этом этапе происходит подписание договоров купли-продажи, залога, страхования и кредитного договора;

- госрегистрация. В течение 5 дней приобретаемый объект переходит в собственность клиента. Банковская организация передает в Росреестр документы от регистрации сделки. Если происходит электронный документооборот, клиенту на имейл поступит экземпляр с электронной отметкой о госрегистрации.

Имущественное страхование

Оформить ипотеку без покупки полиса невозможно, но заемщик имеет право страховать не все риски. Согласно законодательству, обязателен только полис на недвижимость, приобретаемую в кредит. Выгодоприобретателем в этом случае является банк.

В случае повреждения или разрушения квартиры из-за пожара, стихийного бедствия, вследствие противоправных действий третьих лиц и т.п. страховая компания (СК) выплатит оставшуюся сумму ипотеки. Поэтому страховая сумма должна соответствовать размеру кредита.

Стоимость полиса составляет 0,09-0,2% страховой суммы. Цена зависит от состояния жилья, года постройки здания, качества отделки и других факторов. Страховая сумма и ежегодные выплаты постепенно будут уменьшаться (по мере закрытия долга).

Страхование ипотечного жилья обязательно.

Требуемые документы

Требуемые для оформления ипотеки для сельских жителей документы определяются внутренней политикой банков, однако чаще всего оказывается примерно одинаковым для всех финансовых организаций. На сегодняшний день в пакет документов могут входить:

- паспорт гражданина РФ;

- справка о доходах 2-НДФЛ или по форме банка;

- копия трудовой книжки с подписью и печатью работодателя;

- военный билет о прохождении воинской службы;

- если заемщик – индивидуальный предприниматель, то ему потребуются свидетельство регистрации в качестве ИП или самозанятого;

- также для ИП потребуется декларация о доходах;

- пенсионерам в возрасте до 65 лет нужно получить справку о размере пенсии и пенсионное удостоверение.

К пакету документов также нужно приложить бумаги на приобретаемую вами жилую недвижимость:

- отчет о ее рыночной стоимости. Он должен быть свежим, 1−3 месяца с момента проведения оценки. Оценка, к слову, должна быть произведена независимой оценочной организацией или же компанией, предоставленной самим банком.

- технический и кадастровый паспорт недвижимости;

- паспорт текущего владельца дома, земли или квартиры;

- документ, подтверждающий право собственности.

Все документы передаются на проверку в аналитический отдел. Однако помните, что в течение проверки могут подаваться и другие запросы собственникам, заемщикам и нотариусам. Только после подробного рассмотрения документов и заявки финансовая организация сможет огласить вердикт. Как правило, такая проверка занимает до 3−5 дней, однако при большей загрузке может пройти и неделя.

Пока неизвестно, на сколько точна эта информация, однако есть вероятность, что вам придется подтвердить свое намерение жить в сельской местности. Подтверждением может быть справка с места работы в местной организации, прописка в селе и т. д.

Первоначальный взнос

В среднем первоначальный взнос по ипотечным кредитам в российских банках – 20-30%. Есть отдельные предложения со взносом 15%. Получить классическую ипотеку в размере 100% стоимости кредита очень сложно. Речь будет идти, скорее всего, об отдельных программах, связанных с приобретением квартиры в новом доме, строительство которого проходило при участии этого же банка или аффилированных структур.

Потенциальному заемщику могут предложить альтернативный вариант. Самым распространенным способом получить ипотеку при отсутствии личных средств является предоставление дополнительного залога. Этот вариант больше подходит лицам, у которых уже есть какая-либо недвижимость, но они хотят улучшить условия проживания за счет кредитных средств.

Вторым вариантом является оформление потребительского кредита для оплаты взноса. Этот способ требует немаленького размера дохода заемщика и членов его семьи, так как им придется несколько лет обслуживать два кредита.

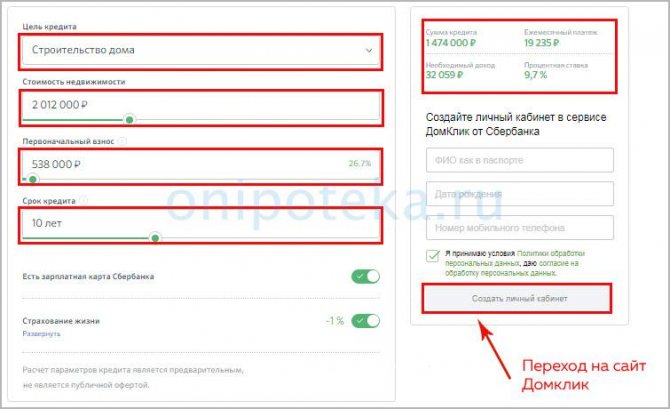

Как подать заявку

В Сбербанке ипотеку на покупку частного дома можно оформить традиционным способом, обратившись в банковское отделение. Или же подать заявку и получить одобрение (в том числе и по объекту недвижимости) дистанционно через портал ДомКлик. Данный сервис позволяет не только отправить на рассмотрение первичную анкету, но и провести согласование сделки с банком максимально удаленно. К тому же, так вы сможете получить скидку на процентную ставку.

Сайт ДомКлик требует регистрации по номеру мобильного телефона, но войти можно и по имеющимся учетным данным от Сбербанк Онлайн. Второй вариант предпочтительнее, ведь банк сможет идентифицировать своего клиента, значит, рассмотрение пройдет проще и быстрее. Онлайн заявка на ипотеку Сбербанка на дом подается следующим образом:

- Зайдите на портал ДомКлик под своими логином и паролем от личного кабинета клиента Сбербанка.

- Выберите раздел Ипотека, затем Калькулятор ипотеки.

- Укажите цель кредитования, стоимость недвижимости, размер первоначального взноса, срок погашения и прочие условия (являетесь ли зарплатником, будете ли страховать жизнь и т.д.).

- Когда вы рассчитаете ипотеку на дом в Сбербанке на калькуляторе и узнаете основные параметры будущего займа, можно переходить непосредственно к оформлению кредитной заявки.

- После этого необходимо заполнить анкету, в которую вносятся именные и паспортные данные, сведения о работе и семейном положении.

- После рассмотрения банк даст предварительный ответ по заявке.

- Далее следуйте указаниям сервиса, чтобы согласовать выбранный объект недвижимости.

Калькулятор ипотеки Сбербанка на покупку дома доступен и в описании программы кредитования. Здесь также нужно указать цель займа, стоимость недвижимости, размер первого взноса, срок выплаты, наличие зарплатной карты Сбербанка и прочие детали. В поле справа автоматически появится результат расчета. Если данные, полученные в калькуляторе ипотеки Сбербанка на приобретение дома вас устраивают, можно сразу подать заявку на рассмотрение. Для этого придется перейти на портал ДомКлик. Как рассчитать ипотеку Сбербанка на калькуляторе в 2021 году — подробнее читайте в другой статье.

Важно знать: Причины отказа в ипотеке: что учесть заемщикам?

Как узнать одобрили ли ипотеку в Сбербанке через интернет

График платежей по ипотеке Сбербанка

Стоит ли оформлять заявку на Домклик-отзывы о ипотеке онлайн

Как рассчитать ипотеку Сбербанка на калькуляторе в 2020 году

Программы субсидирования ипотеки на новое жильё

Рынок новостроек в 2021 году привлекателен прежде всего благодаря действию программы ипотеки с господдержкой. При средней рыночной ставке выше 8% взять жилищный кредит по этой программе можно под 6,5%, а некоторые банки предлагают ставку 6% и даже ниже.

В чём суть программы? Государство компенсирует разницу между стандартной и льготной ставкой, за счёт чего банки имеют возможность снизить процент для своих заёмщиков. Взять льготную ипотеку может любой гражданин РФ, отвечающий требованиям конкретного банка-участника программы.

Единственное, что нужно учесть, — есть ограничения по сумме кредита: до 12 млн в Москве и Санкт-Петербурге, до 6 млн рублей в других регионах страны.

Программа льготного кредитования будет действовать до 1 июля 2021 года. И вопреки мнению многих финансовых аналитиков, её вряд ли продлят. Поэтому, если ваша цель — покупка квартиры в новостройке с привлечением кредитных средств, стоит поторопиться и оформить ипотеку.

Кроме льготной ипотеки действуют специальные условия кредитования для отдельных категорий граждан:

- ставка 6% годовых на покупку жилья в новостройке для семей, где второй ребёнок рождён не ранее 2018 года;

- компенсация 30% стоимости жилья в новостройке молодым семьям, где возраст каждого из супругов меньше 35 лет;

- 2% годовых для участников программы «Дальневосточный гектар», обязательное условие — регистрация по месту жительства в течение пяти лет;

- 0,1–3% годовых для сельской местности, кстати, эта программа распространяется и на новостройки, и на вторичное жильё в пригодном для жизни состоянии в населённых пунктах с численностью жителей до 30 тысяч человек.

Если вы желаете стать участником одной из специальных программ, сейчас самое время.

Иван Барсов

Директор по розничному кредитованию МТС Банка

Ещё один бонус для ипотечников от государства — материнский капитал. Его можно использовать в качестве первоначального взноса или просто для погашения ипотеки на новостройку или вторичное жильё.

Возможные причины отказа в ипотеке

Банк в праве отклонить заявку на получение кредита. Риски можно минимизировать, зная, что чаще всего служит основанием для отказа в «Росбанк Дом». Так одной из причин может стать низкий уровень дохода – размер ежемесячного платежа не должен превышать 40% от дохода клиента за тот же период. Заявка в таком случае скорее всего будет отклонена. Чтобы повысить шанс на получение кредита, ипотеку можно взять с созаемщиками.

С испорченной кредитной историей будет сложно получить одобрение ипотеки банком. Перед обращением в «Росбанк Дом» рекомендуется погасить потребительский кредит, если такой имеется. Также препятствием к заключению ипотечного договора могут стать: долги по ЖКХ, непогашенная судимость.

В сообществе «Росбанк Дом» вы можете узнать о том, на выполнение каких условий для ипотеки нужно обратить внимание, а также нюансы оформления кредита по специальным программам и другие моменты

Условия получения ипотеки

Как было отмечено выше, оформление ипотеки – чуть ли не единственная возможность для граждан РФ обзавестись собственным жильем, поэтому актуальность данного кредитования в нашей стране постоянно велика.

В принципе, ничего удивительного в этом нет, ведь платить 5–30 лет небольшими платежами намного удобней и проще, нежели копить все эти годы деньги на покупку квартиры или дома. К тому же во втором случае нет никаких гарантий, что нужная сумма будет накоплена или рубль, например, «не обвалится».

ФЗ «Об ипотеке» определяет порядок ее оформления и особенности данного кредитования. Согласно его положениям, банки вправе оценивать платежеспособность потенциального «ипотечника» по нескольким параметрам, даже с учетом того – что по кредиту в залоге кредитора будет находиться покупаемое жилье. Принципы оценки клиентов у банковских организаций могут разниться, что вполне естественно. Однако следует выделить ряд базовых особенностей ипотеки в РФ, а именно:

- Ее выдачу на длительный период – 5–50 лет.

- Предоставление заемных средств исключительно под нужды для покупки жилой площади или ее организации посредством строительства.

- Необходимость оставления банку залога в виде объекта покупки.

К сожалению многих граждан, постоянная нестабильность экономики России негативно сказывается на общем облике ипотеки в нашей стране. Так, согласно официальной статистике, переплата по ипотечным займам в РФ чуть ли не самая высокая в мире, плюс ко всему примечательна скачкообразная инфляция. В любом случае именно ипотека, в отличие от тех же потребительских и иных кредитов, является лучшим видом займа для покупки жилья, поэтому его выдача осуществляется стабильно уже долгие годы.

На данный момент условия предоставления ипотеки гражданам России представлены довольно-таки щадящим списком. Большинство банков готовы выдавать данный кредит россиянам, если кредитуемое лицо соответствует следующим параметрам:

- Возраст на момент выдачи – 21–65 лет.

- Возраст на момент погашения ипотеки – 65–75 лет.

- Трудовой стаж – не менее 1 года за все время и не менее 4–6 месяцев на последнем месте работы.

- Доход – от 27 000 рублей, так как данная рамка позволяет взимать с «ипотечника» законодательно установленный максимум ежемесячных выплат в 40–50% от всего дохода.

- Необходимый перечень документов – паспорт гражданина РФ, свидетельство о рождении детей (при наличии), документы о браке (при наличии), справки о доходах и копия трудовой книжки.

Естественно, большие шансы на оформление займа имеют семейные пары со стабильным доходом и небольшим количеством детей. Однако не стоит забывать: случай с каждым потенциальным «ипотечником» — дело индивидуальное, поэтому и рассматривается банком соответствующем образом.

Непосредственно выдача ипотеки обычно осуществляется по следующим условиям:

- Процентная ставка – 12–18 процентов годовых.

- Размер первоначального взноса – 5–30 процентов от общей суммы займа.

- Страхование – возможно, но необязательно (как правило, включается в договор кредитования).

- Срок возврата займа – 5–50 лет.

- Залог – покупаемый или строящийся объект недвижимости.

- Поручители, дополнительное подтверждение доходов и тому подобное – по требованию банка.

Куда обращаться за оформлением социальной ипотеки в 2020 году

Всем, кто желает получить социальное жилье по ипотеке, необходимо, в первую очередь, определиться с банком. Нужно выяснить, работает он в рамках программы, или нет.

Если кредитор сотрудничает с АО «Дом.рф» и согласен предоставить кредит на льготных условиях, следует обращаться в структуру, которая предоставит документальное подтверждение права на льготу.

Например, молодым учителям нужно составить заявку в местный отдел образования. Далее весь пакет документов подается в банк, который уже самостоятельно передает их в АО «Дом.рф» для дальнейшего рассмотрения.

Государственные средства при положительном решении поступают напрямую кредитору, минуя заемщика.

Кто может принять участие в программе?

Кто имеет право принять участие в программе с господдержкой? Льготная сельская ипотека особенно хороша тем, что она доступна не только тем, кто уже проживает в селе и хочет улучшить свои жилищные условия. Стать участником программы могут все, кто хочет переехать из города в сельскую местность. Государство не вводит жестких ограничений по возрасту (оформить ипотеку не получится разве что у совсем престарелых заемщиков), семейному положению, наличию и количеству детей. Поэтому обратиться в кредитное учреждение может каждый. Впрочем, для начала придется подтвердить свою платежеспособность, а в некоторых случаях – предоставить поручителя.

Максимальная сумма кредита составляет 5 млн для жителей Ленинградской области и Дальнего Востока, для остальных – до 3 млн.

Тем, кто планирует оформить ипотечный кредит по этой программе, стоит сначала понять, что именно относится к сельским местностям. Прежде всего, это сами сельские поселения и межсёльные территории, которые располагаются в пределах одного муниципального района, сельские населенные пункты и рабочие поселки, которые входят в состав городских округов (кроме центров субъектов РФ), городских поселений и внутригородских муниципальных образований Севастополя. Также в этот список можно отнести поселки городского типа, которые входят в состав городских округов, а также города с численностью до 30 тыс. человек, которые связаны с сельскими территориями совместным использование инфраструктуры и тесно с ними взаимосвязаны.

Исключениями из этого правила являются муниципальные образования Москвы, Московской области и Санкт-Петербурга.

Требования к заемщику

Как уже было сказано выше, сама программа не имеет строгих ограничений по возрасту заемщиков или их социальному статусу. Сельская ипотека подойдет как молодым семьям, так и работникам сельской местности или бюджетных сфер. Однако заемщик все еще должен соответствовать требованиям конкретного банка.

Как правило, сами финансовые организации имеют достаточно похожий список параметров, которым должен соответствовать их потенциальный клиент. К ним относятся:

- Наличие гражданства РФ и прописка в регионе действия банка.

- Официальный доход, размер которого позволяет заемщику без проблем выплачивать долг, не ощущая чрезмерной нагрузки на бюджет.

- Наличие хорошей кредитной истории – то есть отсутствие серьезных просрочек в прошлом.

Эти требования стандартны для любого кредита и могут дополняться от банка к банку.

Требования к недвижимости

Ипотека в сельской местности по определению должна быть менее требовательной как к заемщику, так и к приобретаемому им помещению

Однако банку все еще важно знать реальную рыночную стоимость объекта, ведь главная гарантия возвращения денег банку – это ликвидность жилья. Если же оно будет не совсем ликвидным, придется оформить залог – в качестве него можно использовать любую другую недвижимость, оформленную на ваше имя

В целом, кроме ликвидности, выдвигаются следующие стандартные требования:

- постройка должна быть капитальной, с фундаментом и крышей;

- наличие проведенных коммуникаций;

- достаточная жилплощадь, как на каждого члена семьи, так и по СНиПам);

- жилье находится в хорошем состоянии – не ветхое и не аварийное;

- в доме можно проживать круглый год.

Соответствие этим параметрам гарантирует, что жилье будет одобрено банком.

Отдельно стоит сказать о требованиях к участку под строительство. Так, надел должен входить в список земель населенного пункта под индивидуальное жилищное строительство, но не находиться в резервной, природоохранной зоне. Огромным плюсом будет, если на территории уже проведены основные инженерные коммуникации – канализация, газ, вода и электричество. Площадь же участка должна составлять не менее 6 соток, а к нему должна подходить дорога, по которой можно добраться к участку в любое время года.

На максимальный размер участка тоже стоит ограничение. Ссуду не дадут, если вы рассчитываете на землю более 50 соток. А вот хорошая транспортная развязка рядом с ней станет дополнительным преимуществом при подаче заявки.

Основные принципы предоставления кредитов разными банками

Условия ипотечного кредитования являются многочисленными, причем в разных банках они могут существенно отличаться, но имеется несколько факторов, которые учитываются работниками кредитных учреждений обязательно при изучении потенциального заемщика.

Предоставление такого вида займа осуществляется только при учете многочисленных федеральных законов в отношении кредитования. Выдается заем исключительно людям, которые имеют российское гражданство, а также постоянную регистрацию в городе, где планируется взять кредит. Не имеет значения пол заемщика.

Особое внимание уделяется образованию человека, а также его финансовому состоянию и кредитной истории. Сложности с получением ипотечного кредита возникают у предпринимателей, поскольку у них единственным источником дохода выступает их дело, причем не всегда оно является прибыльным

Из-за возможности применять ими различные упрощенные системы налогообложения банки не могут точно знать, каков доход заемщика. Поэтому предприниматели относятся к высокорискованной категории.

Брать такой кредит очень просто государственным служащим, которые весь заработок получают официально, а их заработная плата является стабильной.

Размер заработка

Данный фактор считается первым, на что обращают внимание сотрудники кредитного учреждения. Ведь именно от него зависит, сможет ли заемщик справляться с ежемесячными платежами

Финансовые эксперты и аналитики сходятся во мнении, что выплата банку в месяц не может превышать 30–40% общего дохода гражданина.

Банки учитывают и разнообразные прибыльные вложения, к которым относится наличие акций или иных ценных бумаг, приносящих доход владельцу.

Существуют различные кредитные программы, предлагающие ипотеку на квартиру, в которых учитывается не только доход главного заемщика, но и:

- доход супруги или супруга;

- заработная плата иных родственников, которые становятся созаемщиками или поручителями;

- другие доходы заемщика, которые он может подтвердить документально, и наиболее часто сюда относится прибыль, получаемая от сдачи иной недвижимости в аренду.

Возраст заемщика

Многих людей, которые желают купить недвижимость за счет заемных средств, интересует вопрос, до какого возраста дают ипотеку на жилье. Не всегда на покупку квартиры претендуют только молодые люди, нередко и пенсионерам требуется новая жилая недвижимость.

Банки предлагают различные условия. Наиболее привлекательными являются заемщики, возраст которых варьируется от 30 до 50 лет, поскольку они чаще всего являются трудоустроенными и получающими хорошую заработную плату.

Минимальный возраст заемщика равен 21 году. До какого возраста можно заключить договор? Как правило, банки прибавляют примерно 5 или 10 лет к тому году, в который гражданин вышел на пенсию. Лучше всего, если кредит будет закрыт до того момента, когда заемщику исполнится 65 лет.

Одним из наиболее привлекательных кредитных учреждений для людей в возрасте выступает Сбербанк, в котором максимальный возраст заемщика на момент погашения кредита может составлять 75 лет.

Ипотечный продукт

Ипотека – самостоятельный кредитный продукт, разрабатываемый банком для кредитования физических лиц и организаций под залог недвижимости.

Отличие ипотеки от других займов:

- выдается на длительный срок;

- низкие ставки;

- требуется залог.

Залогом могут выступать:

- квартира;

- дом;

- загородная недвижимость;

- земельный участок;

- уступка права требования.

Условия получения ипотеки

Для выдачи кредита требуется соответствие заемщика и приобретаемой им недвижимости внутренней политике банковского учреждения.

Заемщики

Чтобы стать заемщиком, клиенту следует заполнить анкету банка, где сообщить данные о себе, часть которых подтверждается документально. Заемщик должен быть гражданином РФ.

Кроме этого, для банка важны:

- возраст потенциального клиента: от 21 года при оформлении займа и до 75 лет при его погашении;

- наличие непогашенных кредитов;

- наличие собственных средств;

- состояние здоровья;

- семейное положение;

- наличие дополнительного дохода;

- наличие на попечении несовершеннолетних или недееспособных;

- образование;

- профессия и трудовой стаж;

- наличие непогашенной судимости;

- возможность участия в госпрограммах;

- и пр.

Анализ кандидата будет проводиться по представленным документам, по данным банка кредитных историй, по сведениям, собранным самим кредитором, и т.д.

Приобретаемая недвижимость

Рассмотрение будущего объекта залога сводится к оценке его стоимости и оценки рисков потери права собственности заемщика вследствие решения суда.