Обзор ст.136 тк рф в 2020 году

Содержание:

- Расчет ЗП с примером

- Ответственность

- Основные изменения в правилах перечисления заработной платы

- В какие даты выдаются деньги по ТК РФ?

- Какими документами можно установить порядок и сроки выплаты заработной платы

- Порядок выплат заработной платы

- Порядок выплаты заработной платы

- Выплаты раньше или позже срока

- Сроки выплаты зарплаты по новым правилам

- Несоблюдение срока выплаты заработной платы

- Каковы новые правила выдачи зарплаты в 2021 году

- Возможно ли изменение сроков выплат

- Заработная плата в составе прямых затрат на производство продукции

- Способы выплат и место

- Подводим итоги

- Сроки выплаты заработной платы в 2021 году

Расчет ЗП с примером

Размер заработной платы, получаемой работником на руки, может рассчитываться несколькими формулами в зависимости от способов ее назначения. Перед выдачей вознаграждения, работодатель отнимает 13% подоходного налога.

Самой простой формулой является:

(Оклад⁄(Кол-во отработанных дней))/(100%)×13%=Чистая зарплата

Такие ситуации на практике почти не встречаются, так как помимо оклада работнику полагаются дополнительные выплаты в виде – премий, социальных выплат или пособий и т.д., а также работник может иметь право на получение налогового вычета.

В данном случае формула расчета будет выглядеть следующим образом:

(Оклад+Премия+Иные выплаты-Налоговый вычет (при наличии))/(100%)×13%=Налог

Например, Иванов И.Н. имеет оклад по трудовому договору 58 000 рублей, при этом за текущий месяц ему выплатили премию в размере 9 540 рублей за удачно завершенный проект. У него имеется на иждивении двое несовершеннолетних детей, которые дают налоговый вычет в размере 1400 на каждого ребенка (с третьего вычет фиксированный – 3000 рублей).

Исходя из этого, Иванов должен заплатить:

(58 000+9 540-(1400×2))/(100%)×13%=8 416,2 рубля подоходного налога

На руки он получит:

58 000+9 540-8 416,2=59 123,8 рубля

Нередки ситуации, когда работник отработал не все дни в месяце. Тогда сумма зарплаты рассчитывается иным образом:

Оклад/(Кол-во рабочих дней)×Кол-во отработанных дней=ЗП (без вычета НДФЛ)

Например, Кравцова А.Б. получает оклад в размере 48 700 рублей. В месяце 22 рабочих дня, но по личным обстоятельствам Кравцова брала отгулы сроком на 4 дня без сохранения ЗП.

Исходя из этого, Кравцова получит:

(48 700 рублей)/(22 рабочих дня)×(22 дня-4 дня отгулов)=39 845,45 рублей

Данная сумма получилась без вычета НДФЛ, поэтому после всех вычетов она получит «чистую» зарплату в размере:

39 845,45-(39 845,45/(100%)×13%)=34 665,54 рубля

Если бы у нее были несовершеннолетние дети, то она могла бы получить налоговый вычет на каждого ребенка.

Ответственность

Задерживать или уклоняться от выплаты зарплаты работодателям крайне невыгодно. Если руководство предприятия периодически или систематически нарушает сроки выплаты зарплат, то оно несет за это административную, а иногда, даже уголовную ответственность.

Штрафы при этом очень высокие – они могут достигать полумиллиона рублей, а в особо злостных случаях подобные нарушения способны привести руководство к лишению свободы сроком до двух лет и запрету занимать высокие посты в течение определенного промежутка времени.

Помимо выплаты заработной платы существует еще ряд обязательных выплат, которые руководство предприятия должно обеспечивать сотрудникам в тех или иных случаях в строго определенные сроки.

-

Отпускные: По Закону работодатель должен выплачивать отпускные не позже трех календарных дней до начала отпуска у сотрудника. Но иногда работники берут срочный отпуск и тогда, для избежания нарушений в этой части законодательства, им следует пойти навстречу начальству и прибегнуть к следующим вариантам:

- На первые три дня взять отгулы в счет будущего неиспользованного отпуска;

- На первые три дня уйти в неоплачиваемый отпуск, а через три дня, как и полагается по закону – в обычный оплачиваемый;

- Оформить отпуск, как того требует законодательство — через три дня, но уйти в отпуск тогда, когда это необходимо, а потом выйти из отпуска за три дня до его формального окончания.

- Больничные. Как гласит Закон, оплата пособия по беременности, а также больничного листа должна производиться не позже 10 рабочих дней после того, как он дойдет до бухгалтерии организации. Как правило, бухгалтерии стараются не нарушать данное правило и больничные выплачиваются в ближайший день выдачи заработной платы.

- Премии. Не всегда, но довольно часто в коллективных и трудовых договорах бывают прописаны сроки и порядки выплаты премий. Поскольку для работодателей премии – дело добровольное, то в законе нет четких указаний на ограничение сроков данных выплат. Тем не менее, если в договоре руководство обязуется выплачивать премии, но по каким-то причинам уклоняется от этого, работники вправе обратится в суд за защитой своих прав.

- Командировочные. Данный вид выплат может производиться двумя путями. Если работник получает суточные, то они должны выплачиваться непосредственно перед командировкой в полном объеме за весь ее период. Если же командировочные рассчитываются исходя из среднего заработка во время командировки, то деньги командировочный получает в первую зарплату после поездки.

- Увольнение. По закону сотрудник, принявший решение об увольнении и предупредивший начальство об этом заранее, должен получить расчетные средства в последний день исполнения своих трудовых обязанностей. Причём в эту сумму должна быть включена не только оплата за фактически отработанные дни, но компенсация за неиспользованный отпуск. Если на предприятии, с которого увольняется работник, были предусмотрены денежные премии и поощрения, то работодатель вправе выплатить их позднее. Более конкретные сроки в данном случае законом не оговариваются.

Таким образом, сроки выплаты заработной платы и иных выплат работникам, строго и достаточно подробно оговорены в Законе РФ. Нарушение этих сроков влечет за собой самые серьезные последствия, вплоть до административной и уголовной ответственности

Поэтому на предприятиях очень важно соблюдать трудовую дисциплину и букву закона

Основные изменения в правилах перечисления заработной платы

Сейчас Национальная платежная система (благодаря тому, что с картами «МИР» стали работать практически все банки) готова к тому, чтобы начать обслуживать зарплатных клиентов по всей стране. По этой причине работников бюджетных учреждений и государственных организаций с 2018 года обязали получать зарплату на карты «МИР».

Ими можно беспрепятственно расплачиваться на территории России.

Есть одно изменение, которое коснулось не только бюджетников – теперь каждый работник может самостоятельно выбрать банк для перечисления заработка. Если вы трудитесь в государственном учреждении, то карта должна быть только системы «МИР», а при работе на коммерческую компанию можно использовать Visa или MasterCard.

Этот закон СМИ в 2018 году прозвали «отменой банковского рабства». Практически каждый россиянин раньше при трудоустройстве получал новую карту, а после расторжения договора ему нужно было менять банк или вносить деньги за обслуживание счета (сумма зачастую была больше, чем для стандартных дебетовых продуктов).

В какие даты выдаются деньги по ТК РФ?

Ст. 136 ТК РФ утверждает размытые рамки относительно сроков выплаты зарплаты: не позже пятнадцати календарных дней после завершения периода, за который она начислена.

Предположим, за июнь трудоустроенный человек получит аванс в промежутке с 16 до 30 июня, а оставшуюся часть платы за труд в период с 1 по 15 июля.

Дополнительно, на предприятии документально устанавливают конкретную дату для выплаты зарплаты и «аванса», но, в указанных промежутках.

Какого числа должна выплачивается зарплата, согласно Трудового кодекса РФ:

- 20 и 5;

- 21 и 6;

- 22 и 7;

- 23 и 8;

- 24 и 9;

- 25 и 10;

- 26 и 11;

- 27 и 12;

- 28 и 13.

Из приведенных чисел видно, выплаты будут производиться через каждые две недели, что соответствует закону о труде. Можно выбрать любой вариант.

Не стоит забывать об обязательстве уплаты страховых взносов. Они выплачиваются сроком до пятнадцатого числа, соответственно до этого дня, зарплата должна быть уже начислена бухгалтером.

Какими документами устанавливаются дни выдачи по Трудовому кодексу?

Точные даты получения платы за труд оговариваются в коллективных или трудовых договорах работников, а также в правилах внутреннего распорядка организации.

Работодатель в одном из указанных документов должен обозначить конкретные числа выплаты заработной платы.

Когда в трудовой договор принято решение не вносить такую информацию, требуется делать ссылку на тот документ, который утверждает индивидуальные сроки.

Как прописать в трудовом договоре работника?

Если трудовые договоры содержат информацию о датах зарплаты, необходимо их проставлять конкретно.

Допустим, двадцатого числа ежемесячно выплачивается зарплата за первую половину месяца и пятого числа месяца следующего за отчетным периодом выплачивается зарплата за оставшийся месяц.

Организация, прописывающая в трудовых договорах конкретное число выплаты зарплаты должна понимать, для изменения даты в будущем придется получить не только согласие от работника, но и заключить дополнительное соглашение.

По статье 74 Трудового кодекса требуется соблюсти условия:

- За два месяца письменно уведомить сотрудника о смене сроков выплат. На подобные действия у организации должны быть обоснованные причины, прописываемые в уведомлении.

- Заручиться согласием персонала на введение новых условий. Если сотрудник не согласится на изменения, придется расторгать с ним договор по причине отсутствия договоренности по поводу изменения условий трудового договора и выплачивать выходное пособие.

Многие предприятия не указывают конкретные даты в трудовых соглашениях, а используют коллективные договоры или прописывают информацию во внутреннем распорядке организации.

Однако тогда в трудовом договоре необходимо сделать ссылку на документ, который устанавливает конкретное число выплаты.

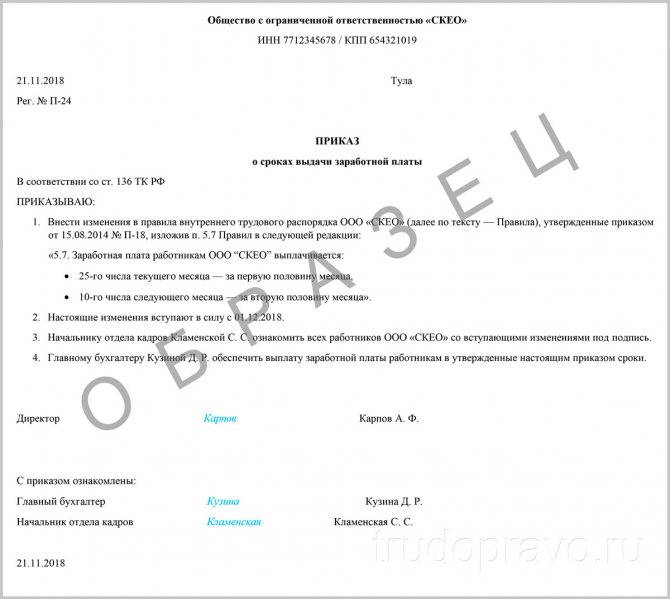

Можно ли установить с помощью приказа?

Пункт 6 ст.136 ТК РФ четко оговаривает наименование документов, определяющих сроки выплаты зарплаты: правила внутреннего распорядка, трудовые и коллективные договоры.

Даже если работодатель решил издать приказ о днях выдачи, он все равно должен определить конкретные даты выплаты заработной платы в обозначенных Трудовым кодексом документах.

Возможна ли выплата зарплаты в последний день месяца?

Согласно закону зарплата должны выплачиваться с периодичностью «каждые полмесяца».

Однако не должно пройти более пятнадцати дней после завершения периода ее начисления.

Поэтому допускается выплата в последний день месяца.

В то же время, такую дату устанавливать не рекомендуется.

Если, к примеру, сотрудник устроится на работу 15 числа, то первые деньги он сможет получить только 15 числа следующего месяца, соответственно, пройдет целый месяц, что можно приравнять к нарушению законодательства.

Поэтому оптимальными датами считаются 5 и 20 число каждого месяца.

Последний день месяца может оказаться рискованным, если вдруг не получится по техническим причинам выплатить заработную плату.

Какими документами можно установить порядок и сроки выплаты заработной платы

Для установления конкретных сроков выплаты зарплаты, работодатели могут ввести в действие несколько видов документов.

- Трудовой договор. Как наиболее распространенный, этот вид регулирующего документа, обязательно включает в себя пункт о порядке и сроке выплат заработной платы. Чаще всего, на предприятиях он является типовым и заключается индивидуально с каждым сотрудником либо до того, как тот приступит к выполнению своих обязанностей, либо не позже трех рабочих дней после фактического вступления работника в должность. Единственный минус трудового договора в плане установки выплаты заработной платы: если вдруг произойдут какие-то изменения, то их придется отражать в дополнительном соглашении с каждым отдельным работником. А это лишняя бюрократия и бумагомарательство.

Нужно ли составлять приказ о сроках выплаты заработной платы в организации?

Коллективный договор. Поскольку этот вид договора не является обязательным кадровым документом, отражение в нем финансовых взаимоотношений между предприятием и сотрудниками не всегда возможно и целесообразно. Данный пункт можно включать в него только в случаях полного и стопроцентного согласия всех сторон с соответствующими подписями и печатями.

Еще один вариант корпоративного регулирования выплаты зарплаты сотрудникам – прописание их сроков в Правилах внутреннего трудового распорядка. Поскольку данные Правила должны иметься в наличии у каждого работодателя, именно их можно считать наиболее оптимальным и допустимым документом в этой части исполнения закона. Кроме того, в случае возникновения каких-либо изменений и дополнений по заработной плате, достаточно внести их в Правила внутреннего трудового распорядка и дать ознакомиться всем заинтересованным сотрудникам под роспись, чтобы соблюсти все формальности.

Можно ли изменить срок выплаты зарплаты в организации?

Порядок выплат заработной платы

По закону определены механизм начисления трудового дохода, промежутки времени, когда его нужно выплатить, граничные размеры оплаты труда в натуральной форме. Во всех остальных случаях предоставлены отсылки на коллективный договор компании. Именно там должны быть четко указаны даты, место, время, порядок расчёта конкретного размера дохода.

Платить зарплату работодатель обязан в рублях. Для этого могут использоваться такие способы:

- Наличным расчетом. Должен осуществляться через кассу предприятия, либо в месте выполнения работ (выездные выплаты). Нужно учитывать, что к подобному помещению присутствуют определенные требования. Деньги всегда выдаются под роспись в ведомости. Места расчета указываются в коллективном договоре. Это особенно актуально, если у материнской компании присутствуют филиалы за пределами фактического адреса расположения.

- Безналичным перечислением. В большинстве случаев кредитной организацией выступает банковское учреждение. Где получать деньги труженик решает сам. Свою волю он излагает в письменном заявлении. При этом, все налоги и комиссии за перечисление заработной платы ложатся на администрацию. Подобный механизм выплаты обеспечивает своевременность зачисления денег на счет работника.

- Если же предусмотрен порядок выплаты дохода в натуральной форме, об этом должно быть указано в коллективном и трудовом договоре. Во всех случаях нужно учитывать, что натуральная величина дохода не может быть больше 20% от общей суммы насчитанного сотруднику дохода.

Порядок выплаты заработной платы

Действие 1. Утверждение формы расчетного листа.

Форма расчетного листка утверждается работодателем с учетом мнения представительного органа работников.

Согласно ч. 1 ст. 136 ТК РФ расчетный лист должен содержать информацию о:

- составных частях заработной платы за соответствующий период;

- размерах иных сумм: денежная компенсация за нарушение работодателем срока выплаты заработной платы, оплаты отпуска, выплат при увольнении и (или) других выплат, причитающихся работнику;

- размерах и основаниях произведенных удержаний;

- общей денежной сумме, подлежащей выплате.

В случае, если применяется расчетный лист, не утвержденный в установленном законом порядке, работодатель может быть привлечен к ответственности по ч. 1 ст. 5.27 КоАП РФ:

- предупреждение;

-

административный штраф:

- от 1 000 до 5 000 – для руководителя организации;

- от 1 000 до 5 000 – для лица, осуществляющего предпринимательскую деятельность.

- от 30 000 до 50 000 – для юридического лица.

При повторном совершении данного нарушения ответственность наступает по ч. 2 ст. 5. 27 КоАП РФ.

Размер заработной платы устанавливается работодателем самостоятельно в соответствии с системой оплаты труда. Законодателем не установлен максимальный уровень заработной платы.

Согласно ст. 133 ТК РФ при определении размера заработной платы работодатель должен отталкиваться от минимального размера оплаты труда, установленного на всей территории РФ, и не может быть ниже прожиточного минимума трудоспособного населения.

Минимальный размер оплаты труда применяется для регулирования оплаты труда и определения размеров пособий по временной нетрудоспособности, по беременности и родам, а также для иных целей обязательного социального страхования.

Прожиточный минимум – стоимостная оценка минимального набора продуктов питания, непродовольственных товаров и услуг, необходимых для здоровья человека и обеспечения его жизнедеятельности, а также обязательные платежи и сборы.

Сумма минимального размера оплаты труда (руб., в месяц): 7 800

Первая выплата заработной платы производится работодателем в соответствии с системой выплат заработной платы. По общему правилу, работодатель осуществляет выплату заработной платы не реже двух раз в месяц.

Размер выплаты заработной платы за полмесяца ТК РФ не установлен. При определении размера выплаты заработной платы за полмесяца (в том числе аванса) необходимо учитывать, в частности, фактически отработанное работником время (Письмо Минтруда России от 03.02.2016 N 14-1/10/В-660 «О размере и сроках выплаты заработной платы, в том числе за полмесяца» и Письмо Роструда от 08.09.2006 N 1557-6 «О начисление авансов по зарплате»).

Порядок выплаты заработной платы работнику, согласно ч.1 и ч. 2 ст. 131 ТК РФ, определяет форму выплаты. Так, выплата заработной платы производится в денежной форме в валюте Российской Федерации (в рублях).

Доля заработной платы, выплачиваемой в неденежной форме, не может превышать 20 процентов от начисленной месячной заработной платы.

Заработная плата выплачивается работнику, как правило, в месте выполнения им работы либо переводится в кредитную организацию, указанную в заявлении работника. Кроме того, работник вправе поменять кредитную организацию. Для этого ему необходимо сообщить работодателю реквизиты счета новой кредитной организации не позднее чем за пять рабочих дней до даты очередной выплаты заработной платы.

Действие 3. Выдача работникам расчетного листа при каждой выплате заработной платы.

Порядок выплаты заработной платы работнику, согласно ст. 136 ТК РФ, обязует работодателя извещать в письменной форме каждого работника:

- о составных частях заработной платы, причитающейся ему за соответствующий период;

- о размерах иных сумм, начисленных работнику, в том числе денежной компенсации за нарушение работодателем установленного срока соответственно выплаты заработной платы, оплаты отпуска, выплат при увольнении и (или) других выплат, причитающихся работнику;

- о размерах и об основаниях произведенных удержаний;

- об общей денежной сумме, подлежащей выплате.

Выплаты раньше или позже срока

Согласно действующему законодательству, работодатель не вправе выплачивать вознаграждения за труд раньше установленного срока. В противном случае на нанимателя наложат административное взыскание. Однако чиновники определили ряд ситуаций, когда день перечисления может быть раньше утвержденного. К таковым относят:

- Увольнение работника. Выплатите зарплату и все полагающиеся компенсации в последний рабочий день увольняющегося специалиста. Особенности расчета — в статье «Какие выплаты положены при увольнении в 2021 году».

- День выплат выпал на нерабочий день. Например, дата выпала на выходной или праздник. В таком случае работодатель должен завершить перечисление в последний рабочий день перед наступлением утвержденного срока.

- Отпускные. Выплачивайте отпускные деньги не позднее чем за три дня до начала отдыха работника. Например, если отпуск начинается 27.07.2018, то перечислить отпускные придется до 24 июля, независимо от срока, какого числа зарплата.

В остальных случаях выплачивать заработок в пользу работников раньше утвержденных дат крайне не рекомендуется. Несмотря на то, что Верховные Суды положительно относятся к данной ситуации, представители трудовой инспекции вправе выписать штраф, если время выплат нарушают условие «15 дней». Штраф за перечисление раньше срока: на руководители и индивидуального предпринимателя — 1000–5000 рублей. На юридическое лицо — до 30 000 рублей.

Задерживать выплаты также не рекомендуется. За такие нарушения предусмотрены крупные штрафы по ст. 5.27 КоАП. Помимо административного наказания, наниматель должен начислить и выплатить специальную компенсацию. Подробнее: «Компенсация за задержку заработной платы: особенности расчета».

Сроки выплаты зарплаты по новым правилам

Еще в октябре 2017 года были установлены новые правила по перечислению заработной платы. С 1 июля 2021 года дополнительных изменений не было, поэтому сроки, а также порядок выплаты остался прежним.

В соответствии с изменениями в законодательстве 2017 года заработную плату работникам государственных, муниципальных учреждений и внебюджетных фондов необходимо выплачивать не реже 1 раз в 15 дней. Основную часть заработной платы, оставшуюся после выплаты аванса, выплачивать необходимо не позднее 15 дней с момента окончания того месяца, за который начислена заработная плата.

К примеру, устанавливать в качестве даты для выплаты аванса 20 число текущего месяца, а основную заработную плату – 15 числа следующего месяца работодатель не вправе. Это связано с тем, что между 20 и 15 числом пройдет около 25 дней, а это будет противоречить законодательным нормам.

Важно! Если указанные сроки выплаты заработной платы организация соблюдать не будет, ей грозят штрафные санкции. При выплате работнику заработной платы необходимо соблюдение следующих условий:

При выплате работнику заработной платы необходимо соблюдение следующих условий:

- время между выплатой аванса и основной заработной платы не должно превышать 15 дней;

- выплата основной части заработной платы производится не позднее 15 дней с момента окончания месяца, за который выплачивается зарплата.

Несоблюдение срока выплаты заработной платы

Мнение эксперта

Ковалев Евгений Андреевич

Юрист с 6-летним опытом. Специализация — семейное право. Большой опыт в экспертизе документов.

Закон строго относится к необходимости соблюдения установленных сроков. Поэтому к должностным лицам, а также к самим организациям – юридическим лицам, может применяться несколько видов санкций за допущение нарушения установленных сроков.

А именно:

- дополнительная оплата пени за каждый просроченный день;

- назначение штрафа по административному законодательству;

- в случае установления факта того, что удержание дохода граждан связано с корыстным мотивом, к нарушителю будет применяться санкция по уголовному праву.

Со своей стороны работник, не получивший в оговоренные сроки заработную плату, имеет право:

- написать письменное обращение на имя руководства с просьбой предоставить денежные выплаты за указанный период времени;

- в случае задержки выплат более чем на 14 дней, можно прекратить трудовую деятельность.

Нельзя просто не выйти на работу. Необходимо обязательно написать письмо дирекции с указанием, что трудовая деятельность прекращается в связи с отсутствием заработной платы. И, что работник обязуется выйти на службу сразу после перевода денег на счет.

Это право доступно не всем категориям служащих, поэтому предстоит предварительно уточнить, доступно ли прекращение деятельности на конкретном предприятии.

В целом, удержание заработной платы – незаконная практика. Даже если у фирмы нет денег, доход работающим лицам должен быть переведен строго в сроки.

А если будет еще установлено, что за время отсутствия прибыли, предприятие делало крупные покупки (например, оборудование), то суд может назначить и дополнительные денежные обязательства в пользу служащих, кроме пени. Например, компенсация вынужденного простоя, связанного с прекращением трудовой деятельности из-за удержания прибыли.

Каковы новые правила выдачи зарплаты в 2021 году

Реформа трудового законодательства в 2021 году находится в активной стадии. Госдума приняла ряд законов, которые изменили правила и сроки выплаты заработной платы. Основные изменения коснулись банковского обслуживания работников, но есть ряд нюансов, которые нужно учитывать при начислении и выдачи зарплаты.

Возможно ли изменение сроков выплат

Работодатель вправе изменить сроки выплаты денежных вознаграждений, но есть определенные нюансы. Разъяснения даны в письме Министерства труда РФ № 14-1/В-1180 от 2020 года. При этом выдача зарплаты может производиться чаще, но не реже, чем каждые пятнадцать дней.

Опросы сотрудников показывают, что работники сами не приветствуют подобных ситуаций – суммы получаются меньше, лучше получать дважды в месяц (для большинства). Более того, при таком положении (три или четыре раза) создается дополнительная нагрузка на работников кадрового и бухгалтерского отделов. Поэтому обычно подобные меры используются редко, например, в случае привлечения временного персонала (сезонных сотрудников).

Некоторые руководители до настоящего момента уверены, что любая договоренность с сотрудниками, оформленная в письменном виде, не считается нарушением ТК РФ. Но ни одна проверка не примет подобные записи в качестве надлежащих документов, если будут нарушены основные требования (кодексы и нормативные акты имеют большую силу, нежели НПА предприятия, и ухудшать условия трудовой деятельности не могут).

Заработная плата может быть выплачена один раз только в случае отсутствия работника. Например, основная часть выплат производится 20-го (за первую половину месяца), авансовая – 5-го следующего отчетного периода. Сотрудник находился на больничном со 1 по 18. В данной ситуации 20-го денежное вознаграждение не выплачивается, а 5-го – пособие по листу нетрудоспособности и средства, заработанные с 19 по конечную дату предыдущего месяца.

Заработная плата в составе прямых затрат на производство продукции

При формировании перечня прямых расходов для целей налогообложения прибыли рекомендуется придерживаться перечня расходов, формирующих производственную себестоимость готовой продукции в бухгалтерском учете. При этом следует учитывать, что понятия «прямые расходы» в бухгалтерском учете и «прямые расходы» в налоговом учете различаются.

Прямые расходы в бухгалтерском учете (более узкое понятие) – это затраты, которые прямо можно отнести на производство конкретного вида продукции. Расходы, которые относятся на производственную себестоимость готовой продукции путем распределения (например, цеховые расходы) в бухгалтерском учете называются накладными расходами. Однако для целей налогообложения прибыли это – прямые расходы.

В налоговом учете к прямым относятся расходы, которые признаются в налоговой базе по налогу на прибыль в том отчетном (налоговом) периоде, в котором реализована готовая продукция. По сути, прямые расходы – это производственная себестоимость продукции.

В бухгалтерском учете прямые затраты учитываются по дебету счета 20: Дебет 20 Кредит 10, 70, 69. Аналитический учет на счете 20 организуется по каждому виду (в разрезе наименований, сортов, артикулов) выпускаемой продукции. Как правило, прямо на конкретный вид продукции могут быть отнесены затраты на сырье, основные и вспомогательные материалы, основную и дополнительную заработную плату производственных рабочих и социальные отчисления на эту заработную плату.

По статье «Основная заработная плата производственных рабочих» учитывается основная заработная плата как производственных рабочих, так и инженерно-технических работников, непосредственно связанных с изготовлением (выработкой) продукции.

В состав основной заработной платы производственных рабочих включается: оплата операций и работ по сдельным нормам и расценкам, а также повременная оплата труда; доплаты по сдельно- и повременно-премиальным системам оплаты труда, районным коэффициентам и т.п.; доплаты к основным сдельным расценкам в связи с отступлениями от нормальных условий производства (несоответствия оборудования, материалов, инструментов и другие отступления от технологии).

Основная заработная плата производственных рабочих прямо включается в себестоимость соответствующих видов продукции (групп однородных видов продукции). Ту часть основной заработной платы производственных рабочих, прямое отнесение которой на себестоимость отдельных видов продукции затруднено, рекомендуется включать в нее на основе расчета (исходя из объема производства, перечня рабочих мест и норм обслуживания) сметной ставки этих расходов на единицу продукции (изделие, заказ, машинокомплект и т.п.). Фактическая заработная плата этих рабочих включается в себестоимость отдельных видов продукции, товарного выпуска и незавершенного производства пропорционально сметным ставкам. Эти ставки должны периодически пересматриваться при изменении объема производства, технологии, тарифных ставок и т.п.

По статье «Дополнительная заработная плата производственных рабочих» учитываются выплаты, предусмотренные законодательством о труде или коллективными договорами, за непроработанное на производстве (неявочное) время: оплата очередных и дополнительных отпусков, компенсация за неиспользованный отпуск, оплата льготных часов подростков, оплата перерывов в работе кормящих матерей, оплата времени, связанного с выполнением государственных и общественных обязанностей, выплаты вознаграждений за выслугу лет и др.

Заработная плата общецехового персонала (начальник цеха, ремонтная бригада, уборщики производственных помещений и т.п.) относится в дебет балансового счета 25, который по окончании месяца распределяется по видам выпускаемой продукции: Дебет 20 Кредит 25. Соответственно, для целей налогового учета она также входит в состав прямых расходов.

Заработная плата управленческого персонала списывается в дебет балансового счета 26. В зависимости от положений бухгалтерской учетной политики управленческие расходы могут включаться в производственную себестоимость готовой продукции (Дебет 20 Кредит 26) или списываться полностью в себестоимость продаж отчетного периода (Дебет 90.2 Кредит 26). При первом варианте зарплата управленческого персонала с точки зрения налогового учета относится к прямым расходам, при втором варианте – к косвенным расходам.

Способы выплат и место

Работодатель должен уведомить работника о начисленной ему заработной плате с указанием всех данных, установленных законодательством. Извещение сотрудника производится под подпись путем передачи письменного документа – расчетного листа, который тот получает после выдачи ему зарплаты.

Сегодня работодатели могут выплачивать заработную плату денежными средствами в двух видах:

- наличными, путем выдачи денежных средств в кассе организации;

- перечислением установленной суммы зарплаты на расчетный счет работника, в любой банковской организации.

Выплата зарплаты в кассах организации производится при обязательном ведении кассовых документов для подтверждения целевого использования получаемых работодателем средств. Средства на выплату зарплат работников перечисляются банковскими организациями, с которыми сотрудничает компания. Они могут быть использованы только на выдачу зарплаты и не могут быть потрачены на иные цели.

Небольшие предприятия, которые имеют постоянную выручку, могут выдавать зарплату из получаемых средств, однако при таких обстоятельствах необходимо согласование с банковской организацией.

Выплата зарплаты производятся в соответствии с установленными законодательством требованиями, поэтому:

- для крупных организаций установлена платежная ведомость формы № Т-53, если перечисления носят постоянный характер;

- для небольших предприятий и малого бизнеса – № Т-49, в случае выплаты зарплаты постоянным сотрудникам;

- для любых предприятий, которые выплачивают работнику вознаграждение единоразово – № КО-2.

Выплата зарплаты с помощью перечисления установленной суммы на расчетный счет работника -потенциально новое явление в бизнесе. С каждым годом все больше работодателей переходят на такую систему расчета, так как она позволяет в значительной мере экономить время работников бухгалтерии. Правила и особенности перечисления вознаграждения за труд регламентируются коллективным или трудовым договором между работниками и руководством организации. Работник может самостоятельно определить банковскую организацию, в которую будет перечисляться его заработная плата, тем самым установив место получения средств.

Подводим итоги

Таким образом, сроки перечисления заработков регламентированы законодательством. Нарушать их работодатель не имеет права, однако он может перечислять зарплату чаще, чем это установлено ТК РФ.

При несоблюдении сроков виновное лицо столкнется с административной (предупреждение, штрафы, лишение права занимать руководящую должность) или материальной ответственностью (выплата финансовой компенсации подчиненным).

Сроки выплаты заработной платы в 2021 году

Трудовой кодекс (его 136 статья) требует от работодателя выплачивать заработную плату персоналу дважды в месяц. Причем интервал между дата выплаты зарплаты должен составлять около 15 дней – зарплата должна выплачиваться не реже, чем один раз в полмесяца.

Сроки выплаты заработной платы

Каждое предприятие должно решить, когда будет выплачивать заработная плата сотрудникам. Принятое решение должно быть закреплено в нормативном документе, который утверждается приказом руководителя. Таким документом может положение по оплате труда, коллективный договор.

Кроме того, сроки выплаты зарплаты могут быть отражены и в трудовом договоре с каждым отдельным сотрудником при условии, что прописанные в договоре даты не нарушают трудового законодательства.

Необходимо установить четкие даты, когда работодатель будет выплачивать зарплату. Каждый сотрудник должен знать эти даты.

При приеме на работу сотрудника знакомят под роспись со всеми необходимыми локальными нормативными внутренними актами организации, которые связаны с трудовой деятельностью работника. Ознакомить работника нужно и с нормативным документом, который устанавливает сроки выплаты зарплаты.

Заработная плата делится на 2 части – аванс выплачивается в текущем месяце, остатки заработной платы – в начале следующего месяца. Размер аванса обычно фиксируется в коллективном договору, трудовом договоре или ином нормативном документе организации.

Обычно работодателю выплачивают аванс 20 числа за текущий месяц, окончательный расчет зарплаты делается 5-7 числа следующего месяца.

Работодатель обязан соблюдать установленные на предприятии сроки выплаты заработной платы, даже если работник не желает получать аванс, работодатель все равно обязан его выплатить. Если работник желает получать всю сумму заработной платы сразу, то можно установить минимально возможный аванс.