Признак 1 и 2 в справке 2 ндфл: что это

Содержание:

- Как заполнить форму 2

- Когда нужно выдать справку 2-НДФЛ сотруднику

- Установка программы для проверки 2 НДФЛ на компьютер

- Налоговый вычет при покупке ИП квартиры

- Особенности предоставления 2-НДФЛ

- Когда выдавать справки сотрудникам

- Что поменялось в самой форме справки 2-НДФЛ:

- Программа Для 2-Ндфл 2021 Скачать Бесплатно

- 2-НДФЛ: обзор изменений 2021 года

- Нюансы заполнения

- Инструкция по заполнению справки о доходах

- Справка 2-НДФЛ в 2021 году: бланк, коды и срок сдачи

- Что будет, если неправильно указать признак

- Ответственность за ошибочное заполнение заголовка.

- Объект налогообложения НДФЛ (налоговая база)

- Как заполнить раздел 5 справки 2-НДФЛ

- Подготовка отчета 2-НДФЛ

Как заполнить форму 2

44 ФЗ и другие НПА по госзакупкам не содержат жестких требований к документу, которым претендент на участие в конкурсе уточняет конкретные показатели товаров, предполагаемых к использованию. Составляя его, отталкивайтесь от формы, которую предлагает заказчик в аукционной документации. Правительство Москвы Постановлением от 24.02.2012 № 67-ПП рекомендует таблицу, в которой можно подать информацию. Но она носит рекомендательный характер и не является обязательной ни для Москвы, ни, тем более, для всей страны. Правильное заполнение формы 2 для аукциона является принципиально важным — от него зависит, допустят ли участника к аукциону. Конкретные показатели, которые необходимо изложить, зависят от предмета закупки. 44 ФЗ предусмотрел возможность указать:

- страну происхождения товара — необходимо, когда закупка проводится с применением национального режима;

- товарный знак, если в аукционной документации не указан необходимый заказчику товарный знак, либо если участник предлагает к поставке другой товарный знак (при наличии таких сведений);

- технические показатели: характеристики должны быть точными и вписываться в те диапазоны, которые установил в документации заказчик.

В опубликованной аукционной документации заказчика обязательно содержится инструкция по изложению информации. В ней разъясняется, как трактовать обозначения, какая информация должна быть изложена в определенных графах, что указывать недопустимо.

Когда нужно выдать справку 2-НДФЛ сотруднику

Часто банки и другие организации используют справку 2-НДФЛ, чтобы узнать о доходах и платежеспособности человека. Она бывает нужна, например:

- при увольнении, чтобы передать следующему работодателю информацию о предоставленных стандартных вычетах;

- для получения стандартного, имущественного или социального вычета в ИФНС по окончании года;

- для подтверждения доходов в банке при получении кредита;

- при обращении в посольства для оформления визы;

- в других случаях: для расчета пенсии, при усыновлении ребенка или участии в различных судебных разбирательствах (особенно, в части решения трудовых споров), при расчете суммы выплат по алиментам и иных выплат.

По сравнению с формой, которая подается в налоговую инспекцию и ранее выдавалась сотрудникам, справка для работников по доходам за 2021 года немного упрощена. Из нее исключены сведения о номере, признаке справки, уведомлениях на вычеты. Зато добавлен раздел со сведениями о налоговом агенте.

Установка программы для проверки 2 НДФЛ на компьютер

Перед выбором бесплатной программы 2 НДФЛ – программа расчета, ознакомьтесь с описанием продукта, реализованными пакетами и последними обновлениями. Это надо для точного отражения показателей в отчетности.

Если в недавнем времени произошли изменения в законодательстве, проверьте злободневность на сегодня в программе 2. Если это выполняется самостоятельно, тогда связываются с разработчиками для уточнения деталей.

После организационных моментов приступают к скачиванию на рабочий стол. Алгоритм действий для комплексов собственно одинаковый, рассмотрим на примере продукта 2 НДФЛ, так как этот узел рекомендован ИФНС России.

После того, как нажали на ярлычок «tester 299.exe», на компьютер произойдет скачивание программного комплекса. После окончания запустите мастер установки и следуйте за подсказками.

Завершить скачивание утилитов следует нажатием кнопки «Установить». После этого откройте программу с рабочего стола.

Ярлычок будет выглядеть следующим образом:

Налоговый вычет при покупке ИП квартиры

Одним из документов, который предоставляется при оформлении налогового вычета при покупке квартиры, является справка о доходах 2-НДФЛ. Приобрести квартиру предприниматель вправе в качестве ИП или как физлицо. Последний вариант будет наиболее оптимальным, так как в этом случае лицо получает следующие права:

- получить вычет с расходов на покупку квартиры;

- в случае продажи квартиры использовать к вычету расходы, затраченные на ее покупку, вне зависимости от налогового периода, в полном объеме.

Получить имущественный вычет при покупке квартиры предприниматель сможет в следующем случае:

- Квартира приобретена за свой счет. Для покупки квартиры лицо должно использовать собственные доходы, в том числе и доход от предпринимательской деятельности. При этом не будет иметь значение на какой системе налогообложения находится ИП.

- У физлица должны быть доходы, с которых удержан налог НДФЛ (13%). За счет этого ему будет предоставлен налоговый вычет. Доходы могут представляться как выручка от предпринимательской деятельности, если предприниматель применяет ОСН. Если он уплачивает налог по УСН и ЕНВД, то для потребуется уже наличие других доходов, облагаемых НДФЛ. К примеру, это может быть:

- заработная плата, помимо предпринимательской деятельности;

- выплаты по ГПД;

- доходы с выигрышей, сдачей имущества в аренду как физлицо.

Особенности предоставления 2-НДФЛ

Справка 2-НДФЛ может подаваться:

- в бумажном;

- электронном виде.

При количестве работающих до 25 человек дозволен первый вариант, свыше – второй.

Налоговый агент может быть заявлен уполномоченным представителем с документальным тому подтверждением.Срок подачи засчитывается:

- при личном вручении уполномоченным представителем;

- по дате почтового отправления;

- по фиксации в электронном формате.

Налогоплательщик имеет право получить такую справку у налогового агента для предъявления в банк, налоговую службу, суд. Поле «Признак» для таких случаев не заполняется.

Теперь вы знаете, что означает НДФЛ с признаками «1» и «2» и сможете правильно оформить справку. Также на основе этой информации легко подать отчет.

Любой официально трудоустроенный на территории нашей страны человек вне зависимости, резидент он или приезжий, получает доход в соответствии с прожиточным минимумом и внутренней политикой работодателя. С каждой официальной заработной платы, премии, отпускных выплат и прочих начислений компания обязана перечислять подоходный налог в бюджет государства, выступая налоговым агентом сотрудника и удерживая с него часть денежных средств в размере 13%. Данные доходы и налоговые отчисления тщательно контролируются специализированной организацией – налоговой инспекцией.

Это интересно: Что относится к прочим расходам в бухгалтерском учете

Когда выдавать справки сотрудникам

Выдайте готовый документ в течение трех рабочих дней с момента поступления заявления от работника (Письмо Минфина России от 21.06.2016 № 03-04-05/36096). Это условие не распространяется на уволенных, таким работникам выдают справку установленного образца в последний рабочий день — день увольнения.

Работодатель вправе не выдавать сведения, если за отчетный период сотрудник не получал доходов, например, если работница находится в отпуске по уходу за ребенком.

Если работник настаивает на такой информации, выдается отчет с прочерками в 3, 4 и 5 разделах либо справка в свободной форме о том, что доходы в отчетном периоде отсутствуют.

Что поменялось в самой форме справки 2-НДФЛ:

Быстрый учет вычета в Контур.Бухгалтерии Попробовать

С 2021 года налоговая обновила бланк 2-НДФЛ, поэтому изменился и порядок заполнения. Новая 2-НДФЛ машиноориентирована и предназначена для работодателей, которые отчитываются на бумаге. Новая форма ускорит процесс обработки данных за счет автоматизации сканирования, распознавания и оцифровки полученных справок.

Налоговые агенты, которые отчитываются через ТКС в электронной форме, не заметят изменений, так как XML-файлы формируются с помощью специальной программы.

Подробнее об изменениях и порядке заполнения новой формы читайте в статье.

Программа Для 2-Ндфл 2021 Скачать Бесплатно

Декларацию по форме 3-НДФЛ в этом году можно подать до 30 июля 2020 г о да . Декларационную кампанию продлили на три месяца из-за коронавируса. При этом срок оплаты налога не изменился. Налог, исчисленный в налоговой декларации, необходимо оплатить до 15 июля 2020 года

Вам может понравиться => Расторгнуло Или Расторгнул Договор?

Если налогоплательщиком расходы на погашение процентов по целевому займу (кредиту) не заявлялись в состав имущественного налогового вычета в отношении жилья, приобретенного до 2014 года, то он вправе претендовать на получение такого имущественного налогового вычета в отношении жилья, приобретенного после 1 января 2014 год а

Утилита условно распространяется бесплатно, но присутствуют и платные дополнения, которые расширяют функционал. Пользователи могут формировать отчетность и выводить на печать для предоставления в ПФР. Присутствует возможность проверки заполнения налоговой декларации и бухгалтерского баланса. Основная задача 2 НДФЛ заключается в том, чтобы оперативно заполнить отчет и предоставить на проверку компетентным органам. Пользователи могут вести учет и проверку сразу нескольких компаний.

Обратите внимание!

С начала 2021 года изменились правила и сроки сдачи в ФНС формы 2-НДФЛ. Подать ее нужно включительно до1 марта следующего года

Еще одно важное изменение — компаниям и ИП, у которых более 10 работников, направлять форму придется в электронном виде

Компьютеры и их программное обеспечение стали настоящим спасением для многих видов деятельности, включая бухгалтерский учет, а также составление отчетности. Так, чтобы представить в налоговые органы ежегодную справку 2-НДФЛ в бумажном формате, занятых на предприятии сотрудников должно быть не больше 10 человек. В противном случае в обязательном порядке применяется электронный вид документа.

2-НДФЛ: обзор изменений 2021 года

Если с кодом 1 все более-менее понятно (в него вносятся все официально сделанные выплаты), то с 2 у многих бухгалтеров и работодателей возникают вопросы. Рассмотрим несколько важных нюансов:

- В случае если сделанные выплаты были обложены налогом частично, а не в полной мере, то в декларацию нужно внести данные именно о необлагаемой сумме. К примеру, работник получил матпомощь в размере 500 рублей).

- В документ вносят только те вознаграждения, с которых не был удержан налог. Причем вознаграждения указываются по времени, в который они были выплачены. К примеру, матвыплата январь и пр.

- В документ вносятся суммы выплат, с которых предприятие не удержало налог на доходы физлиц.

Внимание: перечисленные выше пункты касаются исключительно признака 2. Если по определенным выплатам произошло начисление налога и перевод в бюджет, а по определенным не произошло, то работодатель заполняет две формы с признаком 1 и 2 соответственно

При этом подарки и матпомощь в размере до 4 тысяч рублей налогом не облагаются.

Работодатель обязан подавать информацию обо всех вознаграждениях (кроме тех, что меньше 4 тысяч) в налоговый орган каждый год. Для подачи установлены следующие сроки:

- До 1 марта необходимо подать документы по второму признаку.

- До 1 апреля необходимо подать документы по первому признаку.

То есть вы должны отчитаться за прошедший год до указанной даты по каждому сотруднику. В случае если возникли ситуации, когда налог на доход физлиц начислить не удалось, то в налоговую подаются две справки. При этом в признак первый вносят данные обо всех полученных доходах, даже если по ним и не были сделаны выплаты в бюджет. Подать декларацию можно как в традиционном виде, заполнив вручную форму, так и в электронном. Бумажные справки могут подавать только малые предприятия и ИП, у которых работает меньше 25 сотрудников. Крупные компании сдают их исключительно в цифровом виде.

Внимание: если вы забудете подать 2-НДФЛ или затянете со сроками, то налоговая введет против вас санкции в размере 200 рублей за каждого сотрудника. Кроме того, задержки могут стать обоснованием для проведения дополнительной проверки

Теперь вы знаете, что означает признак 2 в справке 2-НДФЛ и что в него вносится. Поэтому разберем, возможно ли допускать ошибки или путать единицу с двойкой? Налоговая дает однозначный ответ — это недопустимо, если ошибка будет обнаружена, то вас оштрафуют на 500 рублей за каждую поданную декларацию. При этом заполняющий имеет возможность исправить ошибку, не допустив наложения санкций. Рассмотрим, как происходит этот процесс. Существует три варианта справки:

- Первичная, то есть та, которую заполнил работодатель и направил в налоговый орган. В первичной форме в раздел “номер корректировки” проставляется два нуля.

- Корректируемая, то есть та, которая потребовала внесения правок. Соответственно, в заданный раздел вносится код корректировки (последовательные числа, к примеру, 04 или 05, если проводится несколько правок).

- Финишная или аннулирующая. В нужное поле ставится код 99, она отменяет все предыдущие документы и подтверждает, что это финальный вариант.

То есть, по сути, у работодателя или бухгалтера есть возможность исправить допущенные ошибки, и эта услуга действительно работает. Исправление может проходить двумя способами: либо ошибка была замечена после оформления, либо на нее указал сотрудник налоговой. Если все изменить быстро, не затягивая сроки, то штрафные санкции применяться не будут.

Признак 1 в справке 2-НДФЛ проставляется в том случае, если в ходе отчетного года работодатель в стандартном режиме выплачивал сотруднику положенный заработок. При этом, налог с этого заработка может быть удержан работодателем либо полностью, либо частично. В такой справке должен приводиться расчет НДФЛ по доходам гражданина, а также отметки о его отчислении в бюджет.

Нюансы заполнения

Если с кодом 1 все более-менее понятно (в него вносятся все официально сделанные выплаты), то с 2 у многих бухгалтеров и работодателей возникают вопросы. Рассмотрим несколько важных нюансов:

- В случае если сделанные выплаты были обложены налогом частично, а не в полной мере, то в декларацию нужно внести данные именно о необлагаемой сумме. К примеру, работник получил матпомощь в размере 500 рублей).

- В документ вносят только те вознаграждения, с которых не был удержан налог. Причем вознаграждения указываются по времени, в который они были выплачены. К примеру, матвыплата январь и пр.

- В документ вносятся суммы выплат, с которых предприятие не удержало налог на доходы физлиц.

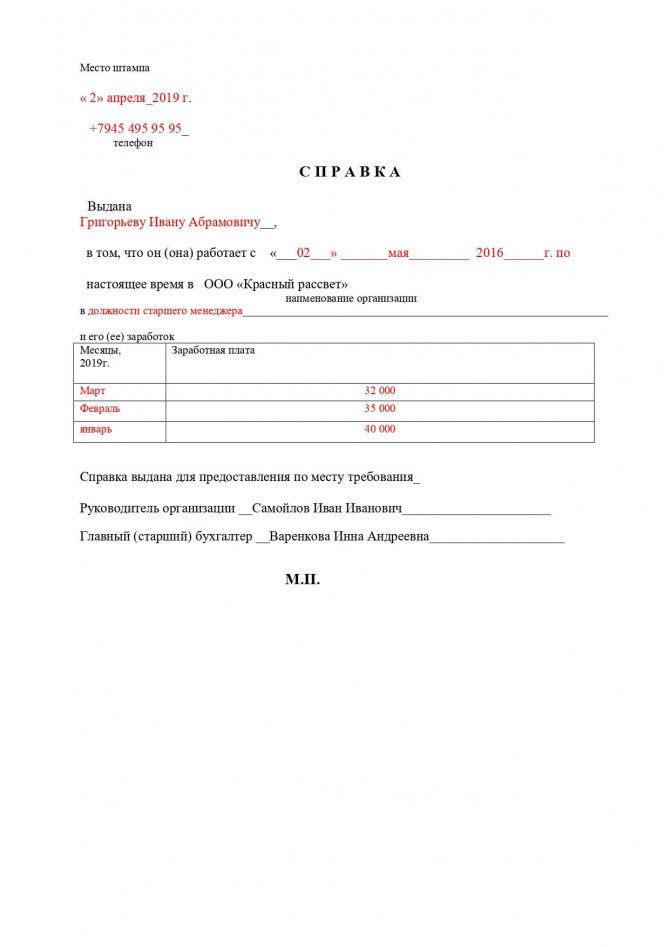

Инструкция по заполнению справки о доходах

Выдачами справок занимается бухгалтер. Если с установленными образцами ясен порядок заполнения и форма, то при заполнении бумаги в свободной форме могут возникнуть вопросы.

Во-первых, уточните по месту требования, есть ли у них свои, рекомендательные образцы. К примеру, такие разрабатываются различными банками. Попросите образец и занесите его в бухгалтерию. Исполнителю останется его заполнить

Это важно, потому как Вы можете запросить только о доходах информацию, а в итоге окажется, что от Вас хотели еще и справку об имуществе и обязательствах и расходах за прошедший 2021

Во-вторых, если по месту требования не установлено своей формы, уточните полный перечень сведений, который должен отразить бухгалтер.

В остальном, если нет требований к форме и обязательной информации, исполнитель заполнит сведения о компании, работнике и его доходах за последнее время.

Нами рассматривается самый простой вариант. Сверху ставится дата выдачи и контактный номер телефона, а также прямоугольный штамп с реквизитами компании. Если справка составляется на фирменном бланке – штамп не нужен. Если нет – дополнительно лучше еще указать ИНН, КПП и ОГРН.

После слова «Выдана» указывается информация о получателе документа, периоде работы и должности, в которой он состоит.

Далее – прописывается основной блок информации – о доходах сотрудника. В нашем примере указывается доход за последние три месяца. Поскольку справка дается в начале апреля (в примере), то расчетными для нас становятся март, февраль и январь. В соцзащиту или банк потребуется образец справки о доходах за 6 месяцев.

Таблицу можно усовершенствовать, добавив еще информацию о исчисленных налогах и доход до налогообложения.

В конце руководитель и старший бухгалтер ставят подписи. На обозначение М. П. ставится гербовая печать при ее наличии.

Справка 2-НДФЛ в 2021 году: бланк, коды и срок сдачи

После того, как заполнены все необходимые данные, нужно сохранить бланк декларации 3-НДФЛ — нажать на кнопку с дискетой «сохранить», или через верхнюю меню: «Файл» — «Сохранить».

Далее следует проверить готовую декларацию, нажав на кнопку с белым листом с красной галкой «Проверить», или через верхнюю меню: «Декларация» — «Проверить».

Если программа найдет ошибки и несоответствия, то информация об этом появится. Если все заполнено верно, то можно сохранять готовую 3-НДФЛ в формате xml — в верхнем меню нажать «Декларация» — «Экспорт в xml». Либо нажать на кнопку «Файл xml» рядом с кнопкой «Проверить».

Сохраненный файл можно отправить через личный кабинет. При бумажной подаче нужно нажать «Печать», распечатать, подписать. После чего отнести в ФНС.

Актуально на 30 января 2021

Справки о доходах заполняются ежегодно по каждому сотруднику, получившему доход от работодателя, т.е. работодатель обязан сообщить о доходах, выплаченных сотрудникам в прошедшем году, до 1 апреля.

Каждый сотрудник в любой момент вправе обратиться за справкой по форме 2-НДФЛ к работодателю (или бывшему работодателю), п.3 статьи 230 НК РФ обязывает работодателя по заявлению выдавать справки о полученных физическим лицом доходах и удержанных суммах налога по форме 2-НДФЛ. При этом в Налоговом кодексе не указаны сроки предоставления такой справки, обратимся к Трудовому кодексу, статья 62:

По письменному заявлению сотрудника работодатель обязан выдать копии документов, связанных с работой (приказы о назначении, переводе, увольнении, выписки из трудовой, справки о доходах) не позднее 3 рабочих дней со дня подачи заявления. Копии документов должны быть предоставлены бесплатно и заверены должным образом.

Каждый работодатель должен знать, как заполнить справку 2 ндфл, поскольку по закону на него возложена обязанность вести учет доходов работающих у него физических лиц, предоставленных им налоговых вычетов, а также начисленных и удержанных налогов. Все эти данные подлежат представлению в ИФНС по итогам налогового периода до 1 апреля каждого года.

Сведения могут подаваться как в электронном виде, так и на бумаге. Однако с 2021 года последний вариант возможен только при условии, что количество физических лиц, которые получили доходы, не превышает 25 человек (ранее число лиц было не больше 10). В случае нарушения срока сдачи документов, отражающих доходы работников, работодатель наказывается штрафом по п.1 ст.126 НК РФ в размере 200 рублей за каждый экземпляр.

Что будет, если неправильно указать признак

Неверное предоставление сведений в инспекцию карается штрафом – 500 рублей за каждую ошибку. Сюда попадают и неверные отражения признака. Штрафа можно избежать, если исправить ошибку до проверки налоговой инспекции. Как это сделать?

Есть три вида документа:

- Исходный – это первичная форма, которая была отправлена на проверку. В поле “номер корректировки” должен ставиться код 00.

- Корректирующий – формируется для уточнения данных исходного отчета, проставляется соответствующий код корректировки (01,02 и т.д.).

- Аннулирующий – формируется, чтобы отменить исходный документ, если он не должен был предоставляться (код – 99).

Соответственно, чтобы исправить ошибку в отчетности, бухгалтер дополнительно подает уточненную или аннулирующую справку, тогда штрафные санкции применяться не будут.

Налоговый агент отчитывается перед инспекцией по всем выплатам в пользу физических лиц, а также уплате с них сборов в бюджет. Если по каким-то причинам удержать налог с заработка нельзя, предприятие информирует об этом ИФНС.

Для этого в 2НДФЛ предназначено поле “Признак”. Цифра 2 в нем говорит о том, что с указанных денежных сумм НДФЛ не перечислен в бюджет. Сдавать такие отчеты нужно раньше обычных – до 1 марта. Ошибка в заполнении этого поля считается предоставлением неверной информации и влечет за собой штраф.

Ответственность за ошибочное заполнение заголовка.

Ответственность за нарушение срока представления справки предусмотрена ст. 126 НК РФ.

Больше об ответственности за непредставление справки см. в материале «Какова ответственность за непредставление 2-НДФЛ»

На вопрос, правомерно ли применение данной статьи в отношении некорректного заполнения заголовка справки, в частности поля «признак», официальные ведомства не имеют ответа.

Существует судебный прецедент, согласно которому неверное заполнение поля «признак» не является существенной ошибкой при подаче сведений в налоговую службу (постановление ФАС Восточно-Сибирского округа от 09.04.2013 по делу № А19-16467/2012).

Объект налогообложения НДФЛ (налоговая база)

Объектом налогообложения по налогу на доходы физических лиц является любой , полученный физическим лицом за . Объекты налогообложения можно разделить по следующим основаниям:

1. По виду дохода:

-

Доход в денежной форме;

-

Доход в натуральной форме:

-

в виде полученных товаров (работ, услуг, иного имущества) на безвозмездной основе или с частичной оплатой. Доход определяется как стоимость этих товаров (работ, услуг), иного имущества;

-

оплата (полностью или частично) товаров (работ, услуг, имущественных прав) в интересах налогоплательщика организациями или индивидуальными предпринимателями;

-

оплата труда в натуральной форме;

Доход в виде материальной выгоды:

-

экономия на процентах за пользование налогоплательщиком заемными (кредитными) средствами, полученными от организаций или индивидуальных предпринимателей (за исключением материальной выгоды, полученной в связи с операциями с банковскими картами в течение беспроцентного периода, и материальной выгоды, полученной от экономии на процентах за пользование заемными (кредитными) средствами на новое строительство либо приобретение на территории Российской Федерации , квартиры, комнаты или доли (долей) в них);

-

материальная выгода, полученная от приобретения товаров (работ, услуг) в соответствии с гражданско-правовыми договорами, если продавцами (подрядчиками и т.п.) выступили лица, являющиеся по отношению к налогоплательщику;

-

материальная выгода, полученная от приобретения ценных бумаг.

2. По происхождению дохода:

-

доходы от источников в Российской Федерации (дивиденды, полученные от российской организации; доходы от реализации , находящегося в Российской Федерации; заработная плата, полученная за выполнение трудовых обязанностей в Российской Федерации; пенсии, пособия, стипендии, полученные в соответствии с российским законодательством, и др.);

-

доходы от источников за пределами Российской Федерации (дивиденды, полученные от иностранной организации; доходы от реализации недвижимого имущества, находящегося за пределами Российской Федерации; заработная плата, полученная за выполнение трудовых обязанностей за пределами Российской Федерации; пенсии, пособия, стипендии, полученные в соответствии с законодательством иностранных государств, и др.).

3. По статусу налогоплательщиков:

-

для налоговых резидентов — доход от источников в Российской Федерации и (или) от источников за пределами Российской Федерации;

-

для налоговых нерезидентов — от источников в Российской Федерации.

4. По времени обладания имуществом

-

;

- .

Верховный Суд РФ в своем обзоре судебной практики № 2 (2015) (утв. Президиумом Верховного Суда РФ 26.06.2015) разъяснил, что:

- Приобретение налогоплательщиком в налогооблагаемом периоде имущества подтверждает лишь то, что налогоплательщиком в этом периоде понесены расходы на его приобретение. Факт расходования денежных средств в налоговом периоде не подтверждает получения в этом же периоде дохода, облагаемого НДФЛ, в сумме, равной израсходованным средствам.

Таким образом, сумма израсходованных налогоплательщиком на приобретение имущества денежных средств не может рассматриваться в качестве объекта налогообложения по налогу на доходы физических лиц. - Получение физическим лицом доходов, облагаемых НДФЛ, должен доказать налоговый орган в силу принципа добросовестности налогоплательщика, презумпции его невиновности (п. 6 ст. 108 НК РФ).

Налоговый период по НДФЛ

Налоговым периодом признается .

-

У источника выплат. Этот способ в основном применяется при уплате налогов с заработной платы, где работодатели физического лица выступают .

У таких лиц обязанности подавать декларацию и уплачивать налог нет — за них это сделал их работодатель (налоговый агент). Они имеют право подать декларацию в добровольном порядке. Эта категория налогоплательщиков обязана подать декларацию только если захочет получить .

-

Декларационный. Этот способ применяется индивидуальными предпринимателями; нотариусами, занимающимися частной практикой; адвокатами, учредившими адвокатские кабинеты, и другими лицами, занимающимися частной практикой, а также другими категориями физических лиц по отдельным видам доходов, предусмотренных статьей 228 НК (например, с сумм, полученных от продажи имущества, от сдачи в аренду и др.).

Указанные лица самостоятельно исчисляют суммы налога и обязаны представить в налоговую инспекцию по месту своей регистрации налоговую декларацию не позднее 30 апреля года, следующего за истекшим .

Кроме этого, надо еще самому расчитать и до 15 июля уплатить налог на доходы физических лиц.

Как заполнить раздел 5 справки 2-НДФЛ

Раздел 5 нужно заполнять для каждой ставки отдельно (гл. I Порядка заполнения справки 2-НДФЛ). В этом разделе приводятся данные, которые рассчитываются на основе данных из разд. 3 и 4, заполненных для такой же ставки.

НДФЛ исчисленный и удержанный отражается в разд. 5 справки 2-НДФЛ. Причем порядок отражения зависит от того, был ли налог удержан в полном объеме или нет. Если налог удержан, то вы подаете справку с признаком 1 (с признаком 3, если вы – правопреемник реорганизованной организации). Если НДФЛ не удержан или удержан не полностью, оформите справку с признаком 2 (с признаком 4, если вы – правопреемник).

Если вы подаете справку 2-НДФЛ с признаком 1 или 3, то в разд. 5 нужно указать (гл. VII Порядка заполнения справки 2-НДФЛ):

в поле “Общая сумма дохода” – общий доход физлица по разд. 3 справки. Для заполнения этого поля общий доход не нужно уменьшать на вычеты из разд. 3 и 4;

в поле “Налоговая база” – общую сумму дохода физлица из разд. 3 справки за минусом вычетов, указанных в разд. 3 и 4 справки;

в поле “Сумма налога исчисленная” – сумму НДФЛ, исчисленную с налоговой базы по ставке, для которой вы заполняете разд. 5 справки;

поле “Сумма фиксированных авансовых платежей” заполняется, только если налог с иностранца, который работает по патенту, был уменьшен на сумму уплаченных им авансовых платежей. В этом случае также нужно будет заполнить поле “Уведомление, подтверждающее право на уменьшение налога на фиксированные авансовые платежи”;

в полях “Сумма налога удержанная” и “Сумма налога перечисленная” – соответственно сумму налога, которая была удержана из доходов физлица, и сумму налога, которая была перечислена в бюджет по данному физлицу;

поле “Сумма налога, излишне удержанная налоговым агентом” заполняется, если из доходов физлица налог был удержан в большей сумме, чем нужно, и лишний налог не был возвращен. Также это поле заполняется в случае, если излишне удержанный налог получился из-за изменения статуса физлица: резидент или нерезидент;

поле “Сумма налога, не удержанная налоговым агентом” заполняется, если физлицу был выплачен доход, с которого налоговый агент не смог удержать налог.

Если вы подаете справку 2-НДФЛ с признаком 2 или 4, то в разд. 5 нужно указать (гл. VII Порядка заполнения справки 2-НДФЛ):

в поле “Общая сумма дохода” – общую сумму дохода физлица, с которой не удержан налог из разд. 3 справки;

в поле “Сумма налога исчисленная” – сумму начисленного, но не удержанного налога;

в полях “Сумма налога удержанная”, “Сумма налога перечисленная”, “Сумма налога, излишне удержанная налоговым агентом” проставить нули;

в поле “Сумма налога, не удержанная налоговым агентом” – еще раз сумму начисленного, но не удержанного налога.

Как отразить в 2-НДФЛ перечисленную сумму налога

Сумму перечисленного налога нужно отразить в разд. 5, в поле “Сумма налога перечисленная” (гл. VII Порядка заполнения формы 2-НДФЛ). Она отражается в справке за тот год, в котором начисленный физлицу доход считается фактически полученным по правилам ст. 223 НК РФ.

Например, если зарплата за декабрь 2017 г. выплачена в январе 2018 г. и налог с нее удержан и перечислен в бюджет в январе 2018 г., то сумму перечисленного налога все равно нужно отражать в справке 2-НДФЛ за 2017 г., так как зарплата за декабрь 2017 г. считается фактически полученной в 2017 г. независимо от даты выплаты (п. 2 ст. 223, гл. VII Порядка заполнения справки 2-НДФЛ).

Если удержать и перечислить налог с дохода получилось только после подачи справки 2-НДФЛ, то придется подать корректирующую справку с уточненными данными об удержанном и перечисленном налоге (Письмо ФНС России от 02.03.2015 N БС-4-11/3283).

Как заполнить справку 2-НДФЛ, если выплачены доходы, которые облагаются по разным ставкам

Если в течение года вы выплачивали физлицу доходы, которые облагаются НДФЛ по разным ставкам, то разд. 3 – 5 нужно заполнить для каждой ставки (гл. I Порядка заполнения справки 2-НДФЛ).

Если одной страницы для заполнения справки не хватает, то нужно заполнить необходимое количество страниц. На второй и следующих страницах вверху проставляется номер страницы, а также заголовок справки, где нужно указать год, номер и дату справки. Внизу на каждой странице должно быть заполнено поле “Налоговый агент”, а также указаны Ф.И.О. руководителя организации (Ф.И.О. индивидуального предпринимателя) или уполномоченного представителя и проставлена его подпись (гл. I Порядка заполнения справки 2-НДФЛ).

В остальном справка заполняется в обычном порядке.

Подготовка отчета 2-НДФЛ

Вы пока не сдали отчет 2-НДФЛ? Предлагаем обобщить знания по этому вопросу. Опубликованы материалы бесплатного экспресс-вебинара, сформированного на основе самых частых вопросов бухгалтеров. Добрый день!

Меня зовут Наталья Потапкина, я — один из экспертов сервиса Контур.Бухгалтерия. Наш сервис предназначен для расчета зарплаты в небольших организациях с простым учетом. Одна из самых важных возможностей сервиса — отчетность по зарплате, в том числе по форме 2-НДФЛ. Многие бухгалтеры уже сдали 2-НДФЛ, тем не менее, в нашу техподдержку продолжают поступать вопросы о том, как подготовить и сдать отчет. Поэтому мы решили провести экспресс-вебинар на тему отчетности 2-НДФЛ.

Программа вебинара:

- Изменения в форме и формате сдачи 2-НДФЛ в 2021 году;

- Стандартные вычеты при заполнении 2-НДФЛ;

- Частые вопросы о сдаче 2-НДФЛ, поступающие в техподдержку Контура;

- Ответы на вопросы пользователей.