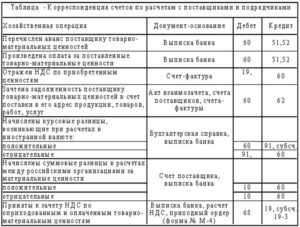

Бухгалтерские проводки по авансам от покупателей и поставщикам

Содержание:

- Плюсы и минусы вычета НДС по выданным авансам

- Автоматический зачет авансов (учет в целом по договору)

- Работодатель не платит аванс

- Оформление документов

- Отражение авансовых операций в декларации: проводки, восстановление

- Проводки по авансам выданным и авансам полученным

- Исчисление НДС с аванса и выставление счета-фактуры покупателю

- Можно ли сделать копию чека?

- Основные принципы учета авансов

- Продавец передает товар курьерской службе для доставки покупателю

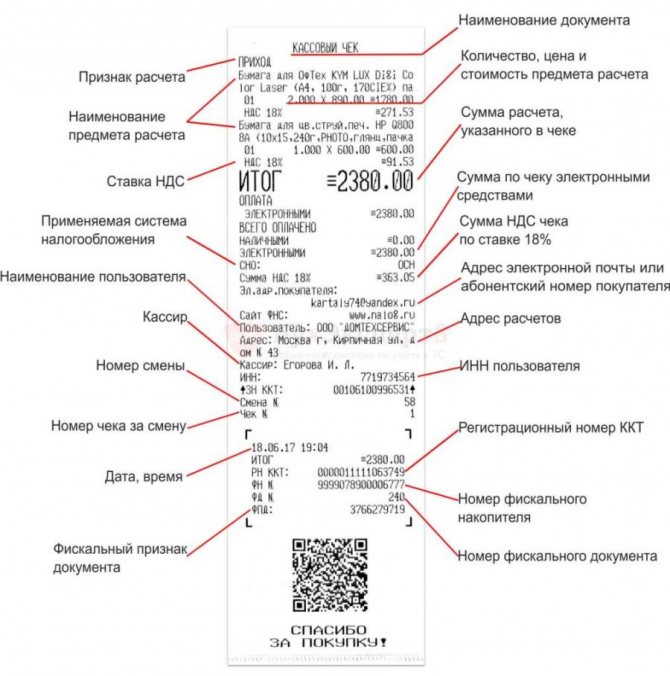

- Какие реквизиты содержит чек при предоплате?

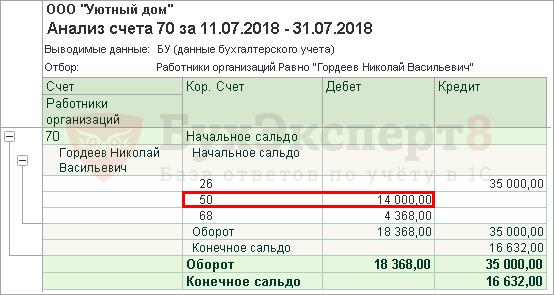

- Проверка взаиморасчетов

- Как учитывать НДС с авансов полученных?

- НДС с авансов выданных

Плюсы и минусы вычета НДС по выданным авансам

Положительные стороны применения таких вычетов имеют место при значительных суммах выдаваемых авансов и проявляют себя следующим образом:

- Большая сумма вычета может не только существенно уменьшить итог декларации, составляемой за период его применения, но и сделать ее результатом сумму к возмещению налога из бюджета.

- Вычет по авансу в счет нескольких поставок по нему делается разово с опережением во времени и в большей сумме, чем делались бы вычеты по каждой из поставок в отдельности. При этом восстановление НДС происходит частями и может быть растянуто на несколько налоговых периодов.

Положительный момент есть также в наличии условия об оплате за счет перечисленного аванса только части поставки. В этом случае вычеты по выданному авансу и по документу поставки будут происходить раньше и браться в полном объеме, а восстановление НДС будет делаться только в части от этих сумм и растянется во времени.

Отрицательными окажутся следующие моменты:

- увеличение объема учетных операций и документооборота;

- отсутствие смысла в применении вычетов по авансам, если речь идет о небольших суммах и период перечисления аванса часто совпадает с периодом отгрузки по нему.

О правилах выставления счета-фактуры на аванс читайте здесь.

Автоматический зачет авансов (учет в целом по договору)

Если организация ведет учет расчетов в целом по договору с контрагентом, сумма превышения оплаты над задолженностью или произведенной ранее отгрузкой зачитывается в выданные или полученные авансы в счет предстоящих поставок. В этом случае можно и нужно использовать автоматический зачет аванса и погашения задолженности. Для этого необходимо указать во вкладке Счета расчетов документов движения товаров счет учета авансов.

Программа автоматически проанализирует наличие выданного или полученного аванса на счете по учету авансов по данному контрагенту и договору, а также определит его сумму. Если сумма реализованного или поступившего товара больше аванса, то она списывается полностью с указанного счета расчетов по авансам, а сумма превышения относится на счет расчетов с контрагентом. В ином случае только сумма аванса, равная стоимости товара, списывается на указанный счет расчетов с контрагентом.

Для использования данного способа при оплате или погашении достаточно выбрать автоматический зачет авансов, и программа самостоятельно рассчитает, какая сумма пойдет на погашение задолженности и на счет учета расчетов с контрагентом.

Работодатель не платит аванс

Если наниматель манкирует своей обязанностью выплачивать вознаграждение за труд не реже двух раз в месяц, это прямое нарушение закона. Такое административное правонарушение подлежит наказанию, согласно т. 5.27 Кодекса об административных правонарушениях РФ:

- должностным лицам, установившим неправомерный порядок начисления з/п, придется уплатить штраф в сумме 1-5 тыс. руб., а в случае рецидива подобного нарушения – 10-20 тыс. руб., а возможно и получить дисквалификацию на 1-3 года;

- ИП обязаны обеспечить минимум двухразовые выплаты, иначе им грозит 1-5-тысячный штраф или 10-20-тысячный – в случае повтора;

- юрлица ответственны перед своими наемными работниками на сумму штрафа 30-50 тыс. руб., а повторное привлечение чревато суммами в 50-70 тыс. руб.

ВАЖНО! Сумма штрафов выплачивается в пользу бюджета. Дополнительно работник, пострадавший от несвоевременной выплаты з/п, вправе потребовать компенсацию за ее задержку (ст

235 ТК РФ).

Также читайте: куда обращаться, если не платят зарплату

Оформление документов

Зачастую юридически грамотное составление документов при приемке МПЗ помогает разрешить споры между поставщиком и покупателем, если такие возникают, например, при ненадлежащем качестве поступивших материалов. Рассмотрим случай, когда между поставщиком и покупателем заключен договор поставки. Если в данном случае материально-производственные запасы перевозятся, то обязательно вместе с ними поставщик привозит накладную или товарно-транспортную накладную.

Также он должен предоставить счет-фактуру (помните, что счет-фактура является основанием для оплаты материалов)

Далее сотрудник компании-покупателя (материально ответственное лицо) сверяет состав доставленного материала с накладной и счетом-фактурой и, если все в порядке, подписывает документы (каждый в 2 экземплярах) и один из экземпляров оставляет себе. Далее и в компании-покупателе, и в компании-поставщике экземпляры этих документов должны быть подписаны уполномоченным на это лицом, и на них должна быть поставлена печать.

Если же поступившие материально-производственные запасы не соответствуют описанию в сопроводительном документе или упаковка сильно испорчена, необходимо составить акт о приемке материалов.

Если все в порядке, компания-покупатель может составить приходный ордер со списком поступивших материалов.

Если материально ответственное лицо принимает товар за пределами склада компании-покупателя, то на это лицо должна быть оформлена доверенность на получение материалов.

Товарная накладная является документом-основанием для проводок 1, 2 и 3 в списке проводок при поставке по договору с постоплатой, приходный ордер – для 1, счет-фактура – для 2. Банковская выписка – для 4.

А если МПЗ приобретало подотчетное лицо? Тогда требуется авансовый отчет, о котором уже шла речь (в одном экземпляре), а также кассовые чеки и другие документы, подтверждающие факт оплаты. В процессе передачи подотчетным лицом материалов на склад выписывается приходный ордер.

Этот приходный ордер является основанием для проводки 2 в перечне проводок при поступлении материалов через подотчетное лицо по стандартной схеме, а также для ее проведения нужна товарная накладная. Для 1 проводки – расходный ордер. Для 3 – счет-фактура и товарная накладная. Для 4 – то же, что и для 3, а также требуется книга покупок.

Если же бухгалтер использует схему, куда включены расчеты с поставщиками, то для 5 проводки из этого списка потребуется бухгалтерская справка-расчет.

Если МПЗ поступили по договору мены, то накладные требуются для 1, 2, 3, 4 и 5 проводок; приходный ордер – для 1; счета-фактуры – для 2, 3, 4, 5 и 6; бухгалтерская справка-расчет – для 7.

Отражение авансовых операций в декларации: проводки, восстановление

В бухучете начисление с аванса, поступившего от покупателя, НДС осуществляется следующими проводками:

Для отражения начисления НДС с аванса в плане счетов предусмотрен субсчет «НДС с полученных авансов (предоплаты)» к счету 62 «Расчеты с покупателями и заказчиками» и счету 76 «Расчеты с разными дебиторами и кредиторами». Это позволяет:

- в учете сохранить данные об авансах полученных и НДС с них (по Кт 62, 76);

- в бухгалтерском балансе отразить суммы авансов, полученных (без НДС, учитываемого по Дт соответствующих счетов) в качестве кредиторской задолженности.

Отметим, что ранее полученный аванс в момент реализации товаров (услуг или работ) зачитывается в сумме предоплаты. На отгружаемый товар (услугу или работу) выписывается счет-фактура. На дату зачета авансов компания принимает к вычету НДС с авансов полученных

Обратите внимание, что вычет производится в сумме налога, исчисленного с отгруженных товаров (услуг или работ), в оплату которых были получены авансы. Здесь подразумевается, что если НДС с авансов начислен по ставке 20/120 %, а товар (услуга или работа) отгружен по ставке 10 %, то зачет НДС с полученных авансов осуществляется по ставке 10/110 %

В декларации по НДС полученный аванс отражается в разделе 3 по строке 070 в графе 3, а сумма налога с аванса — в графе 5.

Вычет НДС с авансов полученных отражается в разделе 3 декларации по строке 170 в графе 3 за тот налоговый период, в котором отгружен товар.

Отражение в бухучете НДС с аванса, уплаченного поставщику, отражается проводками.

Счет 19 применяется в целях обособления НДС с аванса, когда выдача аванса и принятие к вычету НДС разделены во времени. Если авансовый НДС на отчетную дату не принят к вычету, то налог, отраженный по счету 19, фиксируется в бухгалтерском балансе как оборотный актив обособленно от «дебиторки» по перечисленному авансу.

Для обособления НДС с аванса выданного можно использовать отдельные субсчета «НДС с выданных авансов (предоплаты)» к счету 60 «Расчеты с поставщиками и подрядчиками» или к счету 76 «Расчеты с разными дебиторами и кредиторами». За счет этого:

- в учете сохраняются данные об уплаченных авансах, в том числе НДС (по Дт 60, 76);

- в бухгалтерском балансе показывается «дебиторка» (за вычетом НДС, учтенного по Кт соответствующих счетов) в виде авансов выданных.

НДС с авансов полученных, учтенный по Дт 62-НДС (76-НДС), в балансе не указывается, так же как и НДС с авансов выданных, учтенный по Кт 60-НДС (76-НДС). В бухгалтерском балансе суммы налога уменьшают «дебиторку» в виде авансов выданных и «кредиторку» в виде авансов полученных.

Отраженный по счету 19 с аванса выданного НДС, который не был принят к вычету к концу отчетного периода, нужно включить в бухгалтерский баланс. Этот НДС указывается в строкe 1220 «НДС по приобретенным ценностям».

В декларации НДС авансы выданные не отражаются, но налог с этих авансов, принятый к вычету, указывается в разделе 3 по строке 130.

Обратите внимание, что по перечисленным поставщикам авансам покупатель действует по следующей схеме:

1) получает счет-фактуру на аванс, записывает его в книге покупок, авансовый НДС принимает к вычету;

2) после отгрузки товаров (услуг, работ) фиксирует в книге покупок счет-фактуру отгрузочный;

3) ранее зарегистрированный авансовый счет-фактуру указывает в книге продаж, таким образом, восстанавливает с выданного аванса НДС.

Контур.НДС+ позволяет избежать расхождений по КВО, сверяет счета-фактуры по операциям с авансами по всем кварталам.

Узнать подробнее

По восстановлению НДС с полученного аванса ситуация следующая. Продавец, получив предоплату, начисляет с нее НДС. Реализовав товар (услугу, работу), он составляет на реализацию счет-фактуру и принимает НДС с полученного ранее аванса к вычету. То есть в данном случае термин «восстановление» использовать некорректно. Продавец в книге продаж фиксирует авансовый счет-фактуру, а позднее, после отгрузки товара (услуги, работы), счет-фактуру на реализацию. Одновременно в книге покупок продавец регистрирует счет-фактуру на аванс, тем самым принимая к вычету авансовый НДС. О, то есть вычета, НДС с аванса полученного не ограничен, главное, чтобы вычет был заявлен в квартале, в котором выполняются все условия для вычета.

Проводки по авансам выданным и авансам полученным

В бухгалтерском учете авансом считается полная или частичная предоплата по заключенной сделке. Как отражаются авансы в бухгалтерском учете, какие проводки формируются при получении аванса от покупателя, а также проводки по авансам выданным рассмотрим далее.

Различие аванса и задатка

Часто аванс путают с задатком. И аванс, и задаток несут одну функцию — предварительной оплаты за товар или услугу, частичной или полной.

В законодательстве нет четкого определения, чтобы разделить эти понятия, но по сложившейся практике авансом считается сумма предоплаты, на перечисление которой не было оформлено отдельного соглашения к договору:

Авансы выданные

Аванс выданный — это предоплата поставщику в счет будущих поставок, выполненных работ или услуг.

Перечисление аванса для поставщика не означает получения экономической выгоды, так как поставщик по разным причинам может не выполнить обязательства по договору: не отгрузить товар, не оказать услугу.

В этом случае аванс возвращается на счет покупателя, если перечислялся через банк, либо в кассу — если получен наличными.

Обязательства возвратить задаток у поставщика в общем случае нет.

Покупатель может принять НДС к вычету только при соблюдении следующих условий:

Получите 267 видеоуроков по 1С бесплатно:

- Наличие в договоре условия об авансе;

- Документы, подтверждающие перечисление предоплаты;

- Поставка товаров (услуг и пр.) предназначается для использования в облагаемой НДС деятельности;

- Наличие СФ поставщика с выделенным налогом.

Покупатель не имеет права принять НДС к вычету, если не соблюдены все вышеперечисленные условия. Принятие к вычету НДС — это не обязанность, а право организации-покупателя.

Если организация решает использовать вычет НДС с аванса выданного, то после оказания услуги и закрытия этого аванса, она будет обязана этот НДС восстановить в бюджет.

Пример

Допустим, ООО «Альтависта» перечисляет компании «Д&Д» аванс в размере 23 600 руб. (включая НДС). Затем ООО «Альтависта» получает от этого поставщика товар на сумму 23 600 руб.

Ставка и размер НДС входящего указываются в счете-фактуре поставщика.

Авансы выданные — проводки

| Дт | Кт | Описание операции | Сумма | Документ |

| 60.2 | 51 | Перечисление аванса | 23 600 | Платежное поручение исх. |

| 19 | 60.2 | НДС с аванса | 3 600 | Счет-фактура на аванс (полученный) |

| 68 | 76(авансы) | Вычет НДС с аванса | 3 600 | Книга покупок |

| 10 | 60.1 | Полученный товар оприходован | 20 000 | Накладная |

| 19 | 60.1 | Отражен входящий НДС | 3 600 | СФ поставщика |

| 60.1 | 60.2 | Зачет аванса | 23 600 | Бухгалтерская справка |

| 60.2 | 68 | Восстановлен НДС с аванса | 3 600 | Книга продаж |

Авансы полученные

При реализации организацией товаров, работ или услуг покупатель может перечислить предоплату до момента реализации.

Согласно требованиям Налогового кодекса, продавец обязан начислить НДС на полученный аванс. НДС рассчитывается по формуле:

НДС на полученный аванс = Сумма реализации *18/100

Пример

Рассмотрим предыдущий пример с точки зрения организации-продавца, то есть компании «Д&Д». Начисление НДС с аванса происходит в момент его получения, возмещение суммы такого НДС в бюджет происходит в конце налогового периода — квартала.

НДС по реализации начисляется в момент отгрузки, то есть в момент создания проводки по реализации Дт 62 — Кт 90.1.

Авансы полученные — проводки

Бухгалтер компании «Д&Д» при получении аванса от покупателя делает следующие проводки:

| Дт | Кт | Описание операции | Сумма | Документ |

| 51 | 62.2 | Получен аванс от покупателя (с НДС) | 23 600 | Платежное поручение вх. |

| 76(авансы) | 68 | Начисление НДС с аванса | 3 600 | Счет-фактура выданный, бухгалтерская справка |

| 62.1 | 90.1 | Начислена выручка от реализации | 23 600 | Акт реализации, накладная |

| 90(НДС) | 68 | НДС по реализации | 3 600 | СФ выданный, бухгалтерская справка |

| 68 | 76(авансы) | Принят к вычету НДС по авансам (после реализации) | 3 600 | Книга покупок |

Авансы полученные и выданные в балансе

При формировании бухгалтерского баланса непогашенные остатки по авансам полученным и выданным отражаются в составе кредиторской (строка 1520) и дебиторской (строка 1230) задолженностей. При этом суммы этих авансов и предоплат берутся вместе с НДС. НДС по авансам (счет 76(авансы)) попадает в строки прочих оборотных активов (1260) и прочих оборотных обязательств (1550).

Исчисление НДС с аванса и выставление счета-фактуры покупателю

Для целей исчисления НДС моментом определения налоговой базы является наиболее ранняя из дат (пп. 1 п. 1 ст. 167 НК РФ):

- дата оплаты в счет предстоящих поставок;

- дата отгрузки.

Следовательно, при получении предоплаты необходимо исчислить НДС. Для этого используются расчетные ставки 10/110 и 18/118 — в зависимости от того, по какой ставке будет происходить последующая отгрузка (п. 4 ст. 164 НК РФ).

Но это в идеале. Нередко на практике встречаются куда более сложные ситуации, когда полученный аванс невозможно отнести к определенным товарам, а значит, мы точно не знаем, по какой ставке будет производиться отгрузка — 10% или 18%. В таких случаях безопаснее НДС начислять по расчетной ставке 18/118 с указанием в гр. 1 счета-фактуры обобщенного наименования товаров (Письмо Минфина РФ от 06.03.2009 N 03-07-15/39).

Обратите внимание: если НДС с авансов рассчитывался исходя из того, что отгрузка пройдет с НДС 18%, а фактически отгрузили по ставке 10%, к вычету можно принять только тот НДС с аванса, который равен «отгруженному» налогу, т. е

начисленному по ставке 10%. Остаток НДС можно вернуть или зачесть в счет будущих платежей, подав уточненку (Письмо Минфина РФ от 08.11.2012 N 03-07-07/115).

Изучить ключевые моменты заполнения авансового счета-фактуры в 1С

На сумму исчисленного НДС с полученного аванса:

- в книге продаж делается регистрационная запись по авансовому счету-фактурес кодом вида операции 02 «Авансы полученные»;

- в бухгалтерском учете формируется проводка Дт 76.АВ «НДС по авансам и предоплатам» Кт 68.02 «Налог на добавленную стоимость».

Учет в 1С

Исчисление НДС с предоплаты осуществляется документом Счет-фактура выданный вид операции на аванс.

В 1С есть два основных варианта создания счета-фактуры на аванс полученный от покупателя:

- на основании документа поступления оплаты – кнопкой Создать на основании – Счет-фактура выданный;

- с помощью обработки Регистрация счетов-фактур на аванс в разделе Банк и касса – Регистрация счетов-фактур – Счета-фактуры на аванс.

В примере документ Счет-фактура выданный на аванс заполним автоматически на основании документа Поступление на расчетный счет.

Обратите внимание на заполнение полей:

- Счет-фактура № — номер счета-фактуры, выставленного покупателю. Устанавливается автоматически в хронологическом порядке;

- от – дата счета-фактуры, выставленного покупателю. По умолчанию указывается дата выдачи аванса, при необходимости можно изменить вручную;

- Платежный документ № от – номер и дата платежного поручения покупателя. Заполняется автоматически по данным полей По документу № от документа-основания, при необходимости можно откорректировать или указать вручную.

В разделе Расшифровка суммы по ставкам НДС указывается:

- Номенклатура – наименование товара, указанное в Счете покупателя, т. к. оплата от покупателя проведена на основании счета;

- Содержание услуги, доп. сведения – заполняется вручную только в случае необходимости уточнения графы Номенклатура. Тогда данные из этой графы будут попадать в печатный бланк счета-фактуры;

- Сумма – сумма предоплаты;

- Код вида операции — 02 «Авансы полученные»;

- Выставлен (передан контрагенту) – дата передачи авансового счета-фактуры покупателю.

Проводки по документу

Документ формирует проводки:

Дт 76.АВ Кт 68.02 – исчисление НДС с аванса, перечисленного покупателем.

Документ формирует движения по регистру НДС Продажи:

- регистрационную запись по авансовому счету-фактуре на сумму исчисленного НДС;

- регистрационную запись по авансовому счету-фактуре с номером и датой документа оплаты.

Отчет Книга продаж можно сформировать из раздела Отчеты – НДС – Книга продаж. PDF

Декларация по НДС

В декларации по НДС сумма исчисленного НДС с аванса покупателя отражается:

В стр. 070 «Суммы полученной оплаты, частичной оплаты…» Раздела 3: PDF

- сумма полученной предоплаты в т.ч. НДС;

- исчисленная сумма НДС;

В Разделе 9 «Сведения из книги продаж»:

счет-фактура выданный, код вида операции «02».

Можно ли сделать копию чека?

Копию пробитого чека можно сделать в течение 30 дней после его выпуска, используя личный кабинет ОФД либо извлекая информацию из памяти ККТ. Такая копия будет представлять собой дубликат чека, в котором, как правило, отсутствует часть необязательных реквизитов (например, реклама).

Юридически больший «вес» имеет дубликат, извлеченный из личного кабинета ОФД. Многие операторы предоставляют продавцам возможность устанавливать дополнительное ПО в личном кабинете. С помощью него можно настроить печать двух экземпляров документа сразу при работе кассира на ККТ. ПО предоставляет возможность распечатывать дубликаты и за прошедшие периоды.

Основные принципы учета авансов

В плане счетов, включенном в программу, для учета расчетов по авансам выделены специальные субсчета, приведенные в таблице 1.

Таблица 1

|

Счет |

Наименование |

Аналитика счета |

|

60.02. |

Расчеты по авансам выданным |

Контрагенты, |

|

60.22. |

Расчеты по авансам выданным (в валюте) |

|

|

60.32. |

Расчеты по авансам выданным (в у. е.) |

|

|

62.02. |

Расчеты по авансам полученным |

|

|

62.22. |

Расчеты по авансам полученным (в валюте) |

|

|

62.32. |

Расчеты по авансам полученным (в у. е.) |

Организации также могут самостоятельно выбирать счета учета авансов исходя из специфики своей деятельности. Например: счета 76.05 «Расчеты с прочими поставщиками и подрядчиками», 79.09 «Прочие расчеты с разными дебиторами и кредиторами» или иные. Для полной автоматизации учета аналитика данных счетов должна совпадать с приведенной в таблице 1.

Аванс формируется как превышение суммы оплаты над задолженностью контрагента и, соответственно, отражается на одном из предназначенных для учета авансов счетов. Закрывается он документами поступления или отгрузки ТМЦ с помощью списания суммы поступления или отгрузки со счета аванса на счет расчетов с контрагентом.

Закрытие авансов в бухгалтерском учете в большинстве организаций происходит на усмотрение бухгалтера (по документу, по периодам, по ситуации, то есть вручную, или же ведется в целом на одном счете без их выделения, что, соответственно, создает большое количество вопросов у коллег бухгалтеров, использующих впоследствии его регистры учета). Для ведения бухгалтерского учета, формирующего объективные данные для анализа, необходимо закрепить в учетной политике организации правила отнесения оплаты на аванс и способ его дальнейшего погашения (автоматически, строго по документам, по поставке, после инвентаризации расчетов за период или по иным правилам, способствующим точному представлению информации руководству), если метод не закреплен в договоре.

В программе «1С:Бухгалтерия 8» (ред. 1.6) предусмотрен механизм автоматического зачета авансов при указании счета в реквизите Счета расчета по авансам. То есть для зачета аванса необходимо указать счет или наоборот его не указывать.

В редакции 2.0 указанная выше возможность зачета авансов расширена, что позволяет оставить ручное редактирование счетов учета авансов. В случае необходимости можно добавлять новый реквизит в документах движения ТМЦ, работ, услуг и документах движения денежных средств (по операциям расчетов с поставщиками и покупателями), который называется Зачет авансов (в документах Поступление товаров и услуг, Реализация товаров и услуг) и Погашение задолженности (в документах Списание с расчетного счета, Поступление на расчетный счет, РКО и ПКО).

В нем предложено 3 варианта зачета (погашения) аванса на выбор:

- Автоматически;

- Не погашать (в документах оплаты, закрывается счет расчетов);

- Не зачитывать (в документах движения ТМЦ, закрывается счет авансов);

- По документу.

Продавец передает товар курьерской службе для доставки покупателю

Сейчас очень популярен способ торговли, при котором клиент переводит аванс продавцу, после чего товар покупателю доставляет сторонняя курьерская служба. Чек на предоплату, очевидно, формирует поставщик. В отношении чека на отгрузку возникают сомнения: кто обязан его пробить — продавец или курьер?

Строго говоря, оформление кассового чека на передачу товара — это обязанность курьерской службы. Обоснованием является пункт 1 статьи 4.3 Закона о ККТ. В нем сказано, что контрольно-кассовую технику применяет то лицо, которое осуществляет расчеты с покупателем. Поскольку передача заказа в зачет предоплаты — это расчеты, и ими занимается курьер, то он и должен пробить кассовый чек.

Но в жизни такой вариант встречается крайне редко. Чаще всего кассовый чек формирует продавец в момент передачи товара курьеру. Далее чек либо направляют клиенту по электронной почте, либо передают в бумажном виде через курьера вместе с заказом. Несмотря на то, что такой подход не вполне корректен, проблем с налоговиками, как правило, не возникает.

Какие реквизиты содержит чек при предоплате?

Учитывая условия федерального закона, квитанции об оплате обязаны содержать в себе ряд необходимой информации, прописанной в 54-ФЗ. Итак, необходимым является перечень следующего:

- полное название и число покупок, выполненной работы, предоставленной услуги и пр.;

- реальная стоимость одного товара, после всех скидок и наценок;

- суммарная цена, если покупок или услуг несколько, после скидок и наценок;

- расчетная цена, с учетом ставок и сумм налога НДС по ставкам;

- сведения о дате, времени и месте продажи;

- название предприятия продавца или ИП;

- фискальная информация;

- ИНН, система налогообложения, которая использовалась при формировании квитанции;

- Прочая информация.

Кроме прописанных необходимых реквизитов, нужно учитывать также некоторые особенности при выдаче фискальной квитанции.

Проверка взаиморасчетов

Проверить взаиморасчеты с сотрудником можно с помощью отчета Анализ счета «Расчеты с персоналом по оплате труда» в разделе Отчеты — Стандартные отчеты — Анализ счета.

Из отчета видно, что в период с 11 июля (следующий день после выдачи зарплаты) по 31 июля организация выплатила сотрудникам аванс. На конец июля остался долг за организацией, который необходимо выплатить до 10 числа следующего месяца.

Похожие публикации

- Выплата зарплаты через кассу: наличными по ведомости Существует несколько вариантов выплаты заработной платы. Основные из них: на…

- Есть ли ограничения по выдаче займа работнику наличными через кассу организации Есть ли ограничения по выдаче займа работнику наличными через кассу…

- Заполнение платежных ведомостей на выплату зарплаты и отпускных через кассу при выдаче аванса Сотруднику за апрель начислено: по окладу — 24 857,14, НДФЛ…

- Почему при выплате аванса в ведомости может появляться ссылка «Не выбраны» и сумма аванса не загружается в документ? …

Как учитывать НДС с авансов полученных?

Продавец, получив аванс (частично или на всю сумму договора), согласно 3 статье 168, п. 3 НК РФ, в срок до 5 календарных дней после перечисления аванса должен оформить и выставить счет-фактуру заказчику. В письме Министерства финансов РФ «О применении налоговых вычетов по авансовым платежам» № 03-07-15/39 разъясняется, что можно счет-фактуру не направлять, если поставщик исполнил взятые обязательства до того, как прошло 5 дней с момента, как поступила предоплата.

Ставка НДС с авансов исчисляется делением налоговой ставки на налоговую базу, которая увеличена на тот же процент ставки налога. При ставке НДС 10 % она равна 10/110, если используется ставка 18% — 18/118 (статья 164 НК РФ, п. 4).

Счет-фактура готовится в 2-х экземплярах: 1-й отправляется покупателю, 2-й вносится поставщиком в свою книгу продаж.

НДС с авансов полученных: проводки

Пример 1. Учет полученного аванса и НДС.

В мае ООО «Весна» заключило с предприятием-покупателем ООО «Лето» договор на поставку шезлонгов на общую сумму 94 400 руб, в том числе НДС.

Также в мае ООО «Весна» получает аванс в сумме 50% от объема договора, или 47 200 руб.

НДС, входящий в сумму аванса, который требуется уплатить бюджету, равен: 47 200 руб.* 18% / 118% = 7 200 руб.

Данные операции оформляются такими проводками: В течение мая:

- Дт 51«Расчетный счет» — Кт 62, с/сч «Авансы полученные»: 47 200 руб. – зачислен аванс заказчика;

- Дт 76, с/сч «НДС по авансам и предоплатам» — Кт 68, с/сч «Расчеты по НДС»: 7 200 руб. (47 200 руб.*18% / 118%) – определен НДС от стоимости полученного аванса.

При перечислении НДС в бюджет:

Дт 68, с/сч «Расчеты по НДС» — Кт 51 «Расчетный счет»: 7 200 руб. – уплата НДС бюджету.

Когда товары будут отгружены, следует выписать счет-фактуру на отгрузку, который также отмечается в книге продаж. После этого счет-фактуру на ранее выписанный аванс можно будет включить в книгу покупок.

Сумму НДС, направленную в бюджет с величины аванса полученного, можно включить в сумму вычета после одного из двух событий:

- товары, услуги или работы, под которые поступил аванс, поставлены (выполнены) полностью;

- договор, по которому перечислялся аванс, оказался расторгнут с возвращением аванса покупателю.

Оформление после выполнения обязательств вычета с полученного аванса НДС

После выполнения принятых обязательств и уплаты НДС от их суммы, поставщиком может приниматься к возмещению НДС, выплаченный раньше с аванса (статья 171 НК РФ, п. 8).

Пример 2. Оформление после выполнения обязательств вычета НДС с полученного аванса

В июле «Весна» отгрузила шезлонги покупателю. С полученной выручки от продажи нужно начислить НДС – 14 400 руб. (94 400 руб. * 18% / 118%).

Теперь есть основание, чтобы принять к возмещению сумму НДС, перечисленного бюджету с полученного от заказчика аванса (7 200 руб.). В декларации за III кв.: «Весна» покажет к уплате в бюджет оставшиеся 7 200 руб. (14 400 – 7 200). Указанные операции оформляют проводками: В июле месяце:

- Дт 62 — Кт 90, с/сч «Выручка»: 94 400 руб. – выручка по результатам реализации шезлонгов;

- Дт 90, субсчет «НДС» — Кт 68, с/сч «Расчеты по НДС»: 14 400 руб. – начисление НДС от общей выручки за счет реализации шезлонгов;

- Дт 68, с/сч «Расчеты по НДС» — Кт 76, с/сч «НДС по авансам и предоплатам»: 200 руб. – НДС, который начислен с аванса ранее, принимается к возмещению;

- Дт 62, с/сч «Авансы полученные» — Кт 62 с/сч «Расчеты с покупателями и заказчиками»: 47 200 руб. – зачитывается аванс, полученный в мае от покупателя.

При перечислении НДС в бюджет: Дт 68, с/сч «Расчеты по НДС» — Кт 51«Расчетный счет»: 7 200 руб. – перечисление НДС в бюджет.

ООО «Весна» должно выписать покупателю – ООО «Лето» счет-фактуру на 94 400 руб. и обязательно его отметить в книге продаж.

Бухгалтером отмечается выписанный на величину аванса счет-фактура (47 200 руб.) в книге покупок.

Оформление вычета НДС из суммы аванса полученного после его возвращения

Если продавец получил аванс, но впоследствии договор с покупателем оказался расторгнут, сумму аванса следует вернуть.

НДС с авансов выданных

У заказчика-налогоплательщика, который перечислил аванс, вычету подлежат суммы НДС, предъявленные продавцом (статья 171, пункт 12 НК РФ). Покупатель может осуществить возмещение НДС с авансов выданных, не дожидаясь момента оправки товара. Основанием для вычета считаются документы, содержащиеся в НК РФ, в статье 172, пункте 9:

- счета-фактуры, который выставил продавец, получив аванс;

- документов, подтверждающих факт перечисления аванса;

- договора, в котором перечисление предоплаты должно быть оговорено.

Счет-фактуру покупатель отмечает в книге покупок. Продавец после отпуска товара/продукции (выполнения обязательств) выставляет счет-фактуру полностью на всю сумму договора заказчику. Этот документ заказчик учитывает в книге покупок. Счет-фактуру на аванс, ранее полученный, нужно одновременно зафиксировать в книге продаж.

К возмещению принимается покупателем вся сумму налога, но НДС, который он принял к вычету с выданного аванса, ему необходимо восстановить в том же квартале (статья 170 НК РФ, п. 3, подп. 3).

Пример 4. Оформление у покупателя НДС в стоимости аванса

В той же ситуации, описанной в примерах 1, 2, покупатель – ООО «Лето» — составляет у себя проводки:

- Дт 60, с/сч «Авансы выданные» — Кт 51: 47 200 руб. – перечисление предоплаты поставщику;

- Дт 68, с/сч «Расчеты по НДС» — Кт 76, с/сч «НДС с авансов выданных»: 7 200 руб. – с суммы аванса выданного принят НДС к возмещению, основание — счет-фактура ООО «Весна».

После получения шезлонгов:

- Дт 10 — Кт 60, с/сч «Расчеты по полученным материалам»: 80 000 руб. – получение и оприходование материалов (шезлонгов) без учета НДС;

- Дт 19 с/сч «НДС по приобретенным ценностям» — Кт 60 с/сч «Расчеты по полученным авансам»: 14 400 руб. – учтен входящий НДС в цене полученных шезлонгов;

- Дт 60, с/сч «Расчеты по полученным материалам» — Кт 60, с/сч «Авансы выданные»: 47 200 руб. – погашение выданного ранее аванса;

- Дт 76, с/сч «НДС с авансов выданных» — Кт 68, с/сч «Расчеты по НДС»: 7 200 руб. – погашена сумма НДС, принятого к вычету ранее с внесенного аванса;

- Дт 68, с/сч: «Расчеты по НДС» — Кт 19: «НДС по приобретённым ценностям»: 7 200 руб. – принят НДС по счету-фактуре от ООО «Весна» с поступивших материалов — к возмещению.

Покупатель может восстановить НДС и при условии расторжения договора, если поставщик возвратит аванс, в сумме которого НДС раньше принимался к вычету.