Заявление в налоговую о возврате налогового вычета за квартиру

Содержание:

- Как оформить заявку

- Как покупателю составить заявление в магазин?

- Составляем и подаем в ИФНС заявление на возврат переплаты

- Условия возвращения НДФЛ при покупке квартиры

- Образец заявления на возврат излишне удержанного налоговым агентом НДФЛ

- Что можно сделать с переплатой по НДФЛ

- Возврат налога за обучение 2020

- Пример заполнения 3-НДФЛ с использованием материнского капитала

- Особенности

- Как получается переплата по налогам

- Как правильно записать нужные сведения в бланк заявления

Как оформить заявку

Заявление о возврате излишне уплаченного налога составляется по форме, утвержденной Приказом ФНС России от 14.02.2017 N ММВ-7-8/182

Форма документа будет одинаковой для всех налоговых служб страны, и важно правильно заполнить все листы, чтобы добиться возврата необходимой суммы. Рассмотрим пошагово, как это лучше сделать

Титульный лист

Это первая и главная заявления, заполнять которую стоит с особой внимательностью. Заполненные строки должны выглядеть примерно так:

- Запишите свой ИНН, а вот строчку «КПП» обычным гражданам заполнять не нужно – она предназначена исключительно для юридических лиц.

- Укажите номер заявления в отведенном поле, и если остались пустые клеточки, в них можно поставить прочерки;

- Укажите код налоговой инспекции, в которую подается заявления. Узнать его можно на сайте Федеральной налоговой службы.

- Далее впишите печатными буквами свои фамилию, имя и отчество.

- Отметьте действующие нормы законодательства, на основании которых вам должны вернуть деньги. Как правило, это статья 78 Налогового Кодекса РФ.

- Укажите причину переплаты. В заявлении для этого предусмотрены числовые обозначения, среди которых следует выбрать цифру 1 – возврат излишне уплаченной суммы.

- Отметьте код платежа, который вы собираетесь вернуть. Если это налог – поставьте цифру 1, сбор – 2, страховой взнос – 3, пени – 4, штраф – 5.

- Укажите сумму, которую вам должны возместить.

- Затем отметьте код налогового периода. Он может выглядеть, как, например, ГД 00 18, где ГД – это «годовой», 00 – код платежа, а 18 – год, за который вы возвращаете переплату.

- В следующую строку впишите код ОКТМО – код региона, в котором был уплачен налог. Если речь идет, например, о недвижимости, то здесь следует указать код места нахождения имущества. Если был уплачен транспортный налог, можно вписать код вашей прописки.

- Далее указываем КБК – код бюджетной классификации доходов бюджета, состоящий из 20 цифр. Стоит отметить, что у каждого налога он будет разным. Проверить эту информацию можно по номеру квитанции, переданной налоговой инспекцией. Имейте в виду, что КБК постоянно меняются, поэтому лучше все равно уточнить эту информацию на сайте.

- Следующая строка – количество документов, которые прилагаются к заявлению.

- Укажите, кем вы являетесь – физическим лицом, руководителем организации или доверенным лицом налогоплательщика. Оставьте свой контактный номер телефона, подпись и дату составления обращения. Если заявление подается представителем, оставьте реквизиты документа, подтверждающего его полномочия.

Второй лист предназначается для реквизитов банка и лицевого счета. В этой части документа необходимо указать название банковского учреждения, тип и номер счета, а также полное наименование получателя платежа. Если налогоплательщик, заполняющий заявление, — физическое лицо, следует также внести персональные сведения из паспорта (серия и номер, дата выдачи, кем выдан и т.д.).

Как покупателю составить заявление в магазин?

Рассмотрим, как правильно составить заявление в магазин на замену приобретенного некачественного изделия или написать бумагу на возврат денег за него. Обнаружение недостатков, в период установленных по закону сроков, влечет за собой законодательно возможность обращения к продавцу или производителю с просьбой о возврате или замене некачественного изделия. В большинстве случаев речь идет об обращении в магазин, где изделие было приобретено.

Потребитель должен помнить несколько правил, которых следует придерживать для отстаивания своих законных прав:

- Претензия пишется письменно.

- Должно быть составлено в двух экземплярах. Один из них передается продавцу, другой подписывается представителем торговой сети и остается у покупателя.

Есть ли специальная форма?

Претензия на возврат некачественных изделий составляется в произвольной форме, но с соблюдением ряда законодательных требований. В крупных торговых сетях всегда есть распечатанные бланки таких заявлений. При необходимости бланки можно скачать на просторах интернета или написать текст заявления на возвращение некачественного изделия самостоятельно от руки. В заявлении следует поэтапно указать следующие сведения:

- О продавце – ФИО директора или другого ответственного лица, название магазина, адрес расположения.

- О потребителе – ФИО, адрес, номер телефона для связи.

- О товаре – название изделия, дата покупки, стоимость приобретения.

- Об обнаруженных недостатках. В этом пункте стоит тщательно и досконально описать, когда и при каких обстоятельствах был обнаружен дефект.

- О предъявляемых требованиях.

- О приложенных документах.

Бумага заверяется подписью покупателя и датой приема претензии.

Мы не рекомендуем самостоятельно оформлять документы. Экономьте время – обращайтесь к нашим юристам по телефонам:

8 (800) 350-14-90

Что пишется в документе?

Одним из важнейших пунктов претензии является предъявление требований. Статья 18 ЗоЗПП указывает, что покупатель может выбрать один из следующих вариантов:

- Заявить о возврате средств в полном объеме.

- Произвести замену изделия на идентичное.

- Заменить товар на другой, подходящий покупателю по своим характеристикам.

- Снизить стоимость продукции, вернув пострадавшей стороне разницу.

- Произвести бесплатный ремонт или компенсировать расходы на проведение ремонтных работ.

При возврате технически сложных товаров рассчитывать на первые три пункта можно лишь в пределах первых 15 дней с момента покупки. По окончании этого периода для возврата средств или замены продукции потребуются более веские основания, перечисленные в пункте 1 статьи 18 ЗоЗПП.

Потребитель обязан четко указать в претензии, на какой вариант развития событий он согласен.

Что приложить к требованию?

Претензия – это официальный бланк, который требует документального сопровождения. Покупатель обязан приложить ряд документов:

- Товарный чек о покупке. Это самый важный документ, так как именно он доказывает факт приобретения товара в этом магазине. При его отсутствии заявителю потребуется доказать, что он покупал изделие здесь. Для этого могут использоваться иные бланки, например, гарантийный талон, накладную, техпаспорт с отметками продавца и т.д.

- Гарантийный талон, если речь идет о товарах на гарантии.

- Заключение эксперта об осмотре изделия и выявленных недостатках. Этот бланк не является обязательным, но серьезно упрощает рассмотрение заявки в спорной ситуации.

Принимающая сторона зачастую требует от заявителя копию его паспорта. Хотя по закону это и не является обязательным, но избежать данного требования довольно сложно.

Составляем и подаем в ИФНС заявление на возврат переплаты

Сначала заполняем титульный лист бланка

В 2-х верхних строках формы указываются ИНН, КПП и номер п/п страницы (001). В приведенном примере заявление составляется от организации, значит в поле ИНН вписываем 10 цифр, а в поле КПП — 9 цифр: соответственно, данные ООО «Вымпел».

Затем в строке «Номер заявления» ставим его номер (если оно первое, то это «1») в этом году. Рядом пишем код налогового органа, в который его адресуем.

Далее расположены строки для указания полного названия организации (ФИО физлица), у нас в примере это общество с ограниченной ответственностью «Вымпел».

В строке «Статус налогоплательщика» выбираем соответствующий однозначный код из предложенных в форме. Все свободные клетки полей бланка необходимо заполнять прочерками.

В строке «На основании статьи» следует указать № статьи в НК РФ, служащей основанием предстоящего возврата переплаченного платежа. При возврате переплаченного налога, взноса это ст. 78 НК РФ, при возврате госпошлины — ст. 333.40 НК РФ, ошибочно взыскала налоговая — ст. 79 НК РФ, возмещаете НДС — ст. 176 НК РФ и др.

В нашем примере это ст. 78 НК, так как требуется возврат переплаченного налога на прибыль.

Ниже, в расположенных друг под другом двух клетках, указываем сведения о том, какая именно переплата и по какому виду платежа, и выбираем соответствующие однозначные коды для данных полей из предложенных в форме. Например, «1» — излишне уплаченный, и «1» — налог.

В строке «в размере» цифрами прописываем сумму запрашиваемой переплаты по налогу, например, 5 350 рублей. Строка «Налоговый (расчетный) период» заполняется следующими кодами для первых двух клеток:

«МС» — если платеж месячный;

«КВ» — если квартальный;

«ПЛ» — если переплата за полугодие;

«ГД» — если годовой.

После точки уточняется выбранный и указанный отчетный период, т.е. проставляется порядковый номер месяца, квартала или полугодия, а для годового платежа здесь ставим «00».

Непосредственно тот год, в котором возникла переплата, указываем после следующей точки в четырех свободных клетках.

В нашем примере: «ГД.00.2018».

Рядом следует указать код ОКТМО, который можно уточнить на официальном сайте ФНС.

Для заполнения заявления о возврате переплаты налога организации могут взять код региона (ОКТМО) из представленной налоговой декларации (в примере это декларация по прибыли), а физлица — указать регион, где платился данный налог: если речь о имущественном налоге, ОКТМО берется по местонахождению этого имущества, транспортный налог — по месту, где прописан владелец автомобиля, НДФЛ — из справки о доходах с работы.

В строке ниже — «Код бюджетной классификации» — заполняется 20-тизначный КБК переплаченного платежа. В нашем примере это КБК налога на прибыль в федеральный бюджет.

Далее записываем количество страниц и приложений в подаваемом заявлении. Помним, что все пустые клетки полей бланка прочеркиваем.

Снизу слева на титульном листе формы предусмотрена часть страницы для отражения информации о заявителе (плательщик/его представитель): ФИО, номер телефона, подпись и дата. Если заявление подается представителем, следует указать реквизиты подтверждающего его полномочия документа и приложить его копию к заявлению.

Узнайте, подлежите ли Вы обязательному аудиту

по Вашей ситуации и получите консультацию аудитора.

Заказать звонок

Заказать звонок

Условия возвращения НДФЛ при покупке квартиры

- Непосредственные затраты на покупку или строительство:

- их объем ограничен пределом 2 000 000 руб.;

- вычет может быть отнесен не к одному, а к нескольким объектам;

- если квартиру продают без отделки (и это отражено в договоре), то в сумму затрат на покупку допустимо включать расходы на отделочные работы и материалы.

- Проценты по ипотеке. Этот вычет также ограничен по сумме (3 000 000 руб.). Кроме того, его можно применить только к одному объекту.

Порядок получения вычета при покупке квартиры в ипотеку детально описан у КонсультантПлюс. Посмотреть разъяснения экспертов и увидеть построчное заполнение декларации для ипотечника можно, бесплатно получив доступ к системе.

Использование вычетов возможно:

- по отношению к доходам, облагаемым по ставке 13%;

- при наличии права на собственность, которое подтвердит соответствующее свидетельство, оформленное при покупке объекта, или акт приемки-передачи при долевом участии в строительстве;

- по расходам, имеющим документальное подтверждение и осуществленным налогоплательщиком лично, не за счет бюджетных средств (или средств материнского капитала) и не при покупке у взаимозависимого лица;

- каждым из собственников на полную сумму при покупке в совместную или долевую собственность;

- при приобретении родителями жилья, оформляемого на детей, не достигших 18 лет.

Подробнее о вычетах при ипотеке читайте в материале «Налоговый вычет при покупке квартиры в ипотеку (нюансы)».

Образец заявления на возврат излишне удержанного налоговым агентом НДФЛ

Пунктом 1 статьи 231 Налогового кодекса РФ определены порядок и условия возврата излишне удержанного НДФЛ согласно которым:

-

обязан сообщить физическому лицу о факте излишнего удержания НДФЛ в течение 10 дней с момента обнаружения факта излишнего удержания НДФЛ;

-

налоговый агент обязан вернуть излишне удержанный НДФЛ в течение 3 месяцев со дня получения заявления налогоплательщика;

-

возврат излишне удержанной суммы налога производится на банковский счет налогоплательщика. Вернуть НДФЛ наличными нельзя;

-

за нарушение срока перечисления налоговый агент уплачивает налогоплательщику проценты, которые рассчитываются за каждый календарный день нарушения срока возврата от суммы несвоевременно перечисленного налога. Процентная ставка принимается равной , действовавшей в дни нарушения срока возврата;

-

возврат НДФЛ производится налоговым агентом из сумм НДФЛ, подлежащих перечислению в бюджетную систему РФ в счет предстоящих платежей. При этом они могут быть удержаны как из доходов данного налогоплательщика, так и других лиц, получающих доходы от данного налогового агента.

Форма заявления на возврат излишне удержанного НДФЛ не установлена, она может быть такой:

Заявление на возврат НДФЛ, излишне удержанный налоговым агентом

Директору ООО «Ромашка»

от Иванова Ивана Ивановича

ИНН 770102030405

проживающего(-ей) по адресу: 127381, г. Москва, ул. Открытая, д. 18, кв. 90

ЗАЯВЛЕНИЕ

На основании пункта 1 статьи 231 Налогового кодекса Российской Федерации прошу вернуть мне излишне удержанный из моей заработной платы за январь — июнь 2014 года налог на доходы физических лиц в размере _______ рублей.

Дата ____________ Подпись ________________ /Иванов И.И./

(подпись заявителя, расшифровка подписи)

Когда налоговый агент не может вернуть излишне удержанный НДФЛ

Действия налогового агента по возврату налогоплательщику сумм излишне удержанного НДФЛ ограниченны следующими причинами и обстоятельствами:

не сможет вернуть НДФЛ, если закончился , в котором допущено излишнее удержание НДФЛ, и все расчеты по НДФЛ по истекшему году между налоговым агентом и налогоплательщиком завершены. В этом случае возврат НДФЛ будет осуществлять налоговая инспекция по месту регистрации налогоплательщика. Для этого налогоплательщику придется подать в налоговую инспекцию:

-

(меняем название налогового агента на название налоговой инспекции);

-

налоговую декларацию по форме 3-НДФЛ;

-

справку о доходах (форма 2-НДФЛ), которую выдает работодатель — налоговый агент;

Примечание: с 02.11.2017 справку можно взять в

-

копии документов, подтверждающих статус налогового резидента РФ (если излишне удержанный НДФЛ связан со сменой статуса налогового нерезидента на налогового резидента).

Сумма подлежащего возврату НДФЛ слишком велика.

Налоговый агент не вправе вернуть налогоплательщику излишне удержанный НДФЛ в сумме, превышающей размер налога, подлежащего удержанию в течение текущего налогового периода. Ни зачет, ни возврат налоговым агентом суммы превышения невозможны. За возвратом суммы налогоплательщик должен будет обратиться в налоговый орган по месту регистрации.

Налогоплательщик перестал получать доходы от налогового агента.

Это обстоятельство ограничивает выбор способов возмещения излишне удержанного НДФЛ. Так, например, зачет переплаты НДФЛ предполагает наличие договорных взаимоотношений, выплату дохода и удержание НДФЛ. В отсутствие таких отношений у налогового агента остается только одна возможность вернуть излишне удержанный НДФЛ — осуществить возврат на счет налогоплательщика в банке.

У налогового агента временно нет денег.

Временное отсутствие денег на расчетном счете, в кассе налогового агента не является достаточным основанием для отказа в возмещении излишне удержанного НДФЛ. Налоговым кодексом предусмотрен механизм и для этого случая — обращение в налоговый орган.

Операции по расчетному счету налогового агента приостановлены.

В данном случае налоговый агент не имеет возможности вернуть излишне удержанный НДФЛ на банковский счет налогоплательщика. Ему доступен только зачет в счет предстоящих удержаний.

Информация размещена 21 февраля 2013 года. Дополнена — 16.10.2014

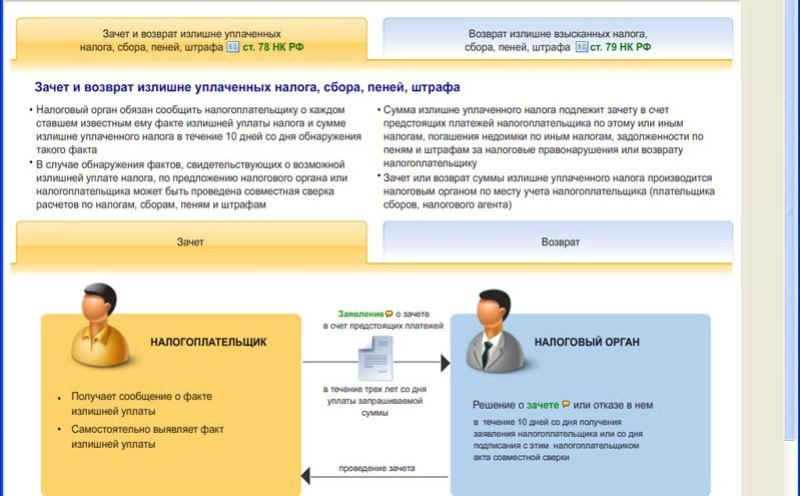

Что можно сделать с переплатой по НДФЛ

Осуществить в 2021 году возврат сумму излишне уплаченного НДФЛ, конечно же, можно

Однако нужно обращать внимание на то, по какой причине у организации или индивидуального предпринимателя образовалась переплата по подоходному налогу и что с этой переплатой хочется сделать. Поясним на примерах:

- организация или ИП ошибочно уплатили в бюджет лишнюю сумму НДФЛ и желают ее зачесть в счет недоимки по НДФЛ или будущих платежей по налогам;

- организация или ИП по ошибке внесли в бюджет лишнюю сумму НДФЛ. Теперь есть желание ее вернуть на расчетный банковский счет;

- ИФНС взыскала с организации или ИП лишнюю сумму НДФЛ, а налогоплательщик хочет ее вернуть.

Сразу скажем, что если вы раньше установленного срока перечислили НДФЛ, то его можно вернуть, зачесть в счет недоимки по этому налогу, а также в счет недоимки и будущих платежей по другим федеральным налогам. Но зачет переплаты в счет будущих платежей по НДФЛ – нежелателен. Поясним почему.

Чтобы вернуть переплату по НДФЛ, не позднее трех лет со дня уплаты налога подайте в ИФНС заявление, выписку из регистра по НДФЛ и платежное поручение об уплате налога (Письмо ФНС от 06.02.2017 № ГД-4-8/2085).

Почему зачет в счет будущих платежей по НДФЛ нежелателен

НДФЛ – это подоходный налог, который работодатели вносят за своих сотрудников в качестве налогового агента. Поэтому этот налог нужно предварительно (до уплаты) удержать из доходов. Сделать это можно только в день, когда организация выдала деньги из кассы или перечислила их на банковские счета сотрудников. Платить налог за счет собственных средств налоговые агенты нельзя в силу пункта 9 статьи 226 НК РФ. Это подтверждается Письмом ФНС от 6 февраля 2017 № ГД-4-8/2085. Поэтому поступивший досрочно НДФЛ некоторые ИФНС расценивают как «ошибочный» платеж. И даже не считают его налогом. А поэтому его и нельзя зачесть в счет будущих начислений по НДФЛ.

Переплату можно отнести на будущие платежи по другим налогам

Лишний (ошибочный) платеж по НДФЛ допускает зачесть счет будущих платежей по другим налогам. Например, по НДС или налогу на прибыль. Обусловлено это тем, что такие налоги вносятся из собственных средств. А их платить можно досрочно (Письма ФНС России от 6 февраля 2021 № ГД-4-8/2085).

Также переплату по НДФЛ можно просто вернуть. Как это сделать в 2021 году? Об этом расскажем далее.

Возврат налога за обучение 2020

Вернуть себе часть затраченных на обучение средств можно благодаря п. 2 ч. 1 . Как и в предыдущем случае, возможность доступна для работающих официально и платящих НДФЛ. Снизить расходы на 13 % можно как за свое обучение (по любой форме), так и за учебу своих детей, братьев, сестер и даже подопечных (но уже только по очной форме).

Воспользоваться вычетом можно при оплате услуг лицензированных образовательных учреждений (вуза, техникума и т. д.). Фактор наличия лицензии не учитывается при непосредственном осуществлении ИП образовательной деятельности.

Какова сумма

Сумма возврата рассчитывается за календарный год и не может быть больше размера, оплаченного НДФЛ. Максимальная сумма, которую можно уменьшить на 13 %, равна 120 000 руб. (за свое обучение). Таким образом, предельная сумма возврата равна 120 000 × 0,13 = 15 600 руб.

Для получения вычета за образование своих детей необходимо соблюдение следующих условий:

- отпрыску максимум 24 года;

- он обучается на очной форме в детсаде, школе, вузе и т. д.;

- договор оплаты образовательных услуг составлен на кого-либо из супругов;

- квитанции, платежки должны быть составлены на плательщика НДФЛ (или оформлена доверенность на передачу средств).

Максимальная величина уменьшения равна 50 000 руб. на одного ребенка, т. е. возврат составит 50 000 × 0.13 = 6500 руб.

Аналогичные условия необходимы и для получения вычета за братьев и сестер, с той лишь разницей, что величина максимального возврата в последнем случае может равняться 15 600 руб.

Возврат налога за обучение (2020): документы

Для предоставления рассматриваемого вычета в ИФНС потребуется подать следующие документы:

- декларация по форме 3-НДФЛ (оригинал);

- паспорт (заверенная нотариально или личной подписью копия каждой необходимой страницы);

- оригинал справки о доходах по форме 2-НДФЛ, которую получают у работодателя. Если в году, за который получается льгота, менялось место работы, справки получают у каждого работодателя;

- заявление о налоговом возврате с реквизитами счета, куда налоговая направит деньги;

- заверенная, как и в случае с паспортом, копия договора с учебным заведением с указанием стоимости обучения. Если она менялась в процессе обучения, то нужно предоставить надлежащую копию соглашения об этом;

- заверенная копия лицензии учебного заведения. Предоставлять ее не обязательно, когда в договоре есть лицензионные реквизиты;

- заверенные копии платежных поручений, квитанций или кассовых чеков.

При возврате за учебу детей дополнительно подаются:

- заверенная копия их свидетельства о рождении;

- справка из учебного заведения о форме обучения. Нужна, только если в договоре не указана названная форма;

- заверенная копия свидетельства о браке. Нужна, когда договор оформлен на одного супруга, а за вычетом обратился другой.

Возврат уплаченного НДФЛ за образование брата либо сестры означает дополнительное предоставление:

- копии свидетельства о рождении получателя вычета;

- копии свидетельства о рождении брата, сестры;

- оригинала справки о форме обучения, если соответствующих данных нет в договоре.

Процесс получения такого вычета аналогичен случаю получения вычета при покупке квартиры, по сроку занимает до четырех месяцев.

За какой срок можно вернуть деньги

Вернуть деньги можно только за непосредственно оплаченные годы. Причем сделать это можно только в следующие 12 месяцев за годом оплаты. Следовательно, если учеба была оплачена в 2018, то получить вычет можно только в 2020.

Если льгота не была оформлена сразу, то это можно сделать только за три последних года. Если учеба проходила в 2013-2018 годах, вернуть налог в 2020 удастся только за 2017, 2018 и 2020 годы. Получить такой вычет можно как через налоговиков денежным переводом на счет, так и через работодателя в порядке, аналогичном такому же получению вычета при покупке квартиры. Причем получение через работодателя означает, что, в отличие от получения вычета через налоговый орган, можно не ждать конца текущего года, правда, и деньги можно будет получить только за текущие 12 месяцев.

Такая мера социальной поддержки будет недоступна в случае оплаты обучения средствами материнского капитала.

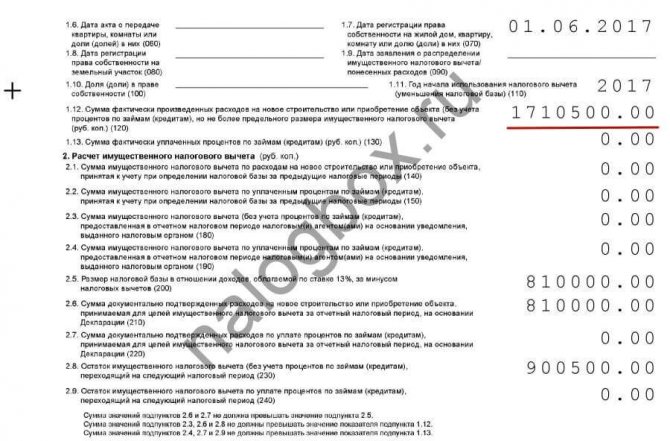

Пример заполнения 3-НДФЛ с использованием материнского капитала

В п.5 ст.220 НК прописано, что средства мат. капитала не учитываются в составе расходов при расчете вычета. Разберем, как правильно отразить материнский капитал в декларации 3-НДФЛ.

Пример 7

Марина оформила ипотеку на новую квартиру за 2 163 500 руб. с использованием мат капитала (в руб.):

- 453 000 — субсидия;

- 213 600 — аванс;

- 1 496 900 — кредит банка.

Марине надо учитывать материнский капитал в 3-НДФЛ в строке 120 на листе Д1 таким образом, чтобы стоимость покупки была указана без бюджетных средств:

О том, как правильно отразить мат. капитал, направленный на погашение уже имеющегося ипотечного кредита, лучше проконсультироваться в своей налоговой. Возможны варианты:

- уменьшить стоимость жилья;

- уменьшить сумму процентов.

Важно!

Как видно из примера, отдельной строкой материнский капитал в декларации 3-НДФЛ указывать не нужно. Он учитывается в общих расходах.

Бывают ситуации, когда мат.капитал выделяется на погашение кредита уже после того, как вычет полностью получен. По мнению Минфина (письмо от 18.07.2013 № 03-04-05/28149), это является нарушением правил предоставления вычета. Налогоплательщику в этом случае следует подать корректирующую декларацию и вернуть переплату по НДФЛ.

Особенности

Заявление физического лица о предоставлении налогового вычета подается в ИФНС по месту регистрации заявителя. В нем необходимо указать идентификационный номер налогоплательщика. Если он отсутствует, то следует сначала получить Свидетельство о постановке на учет в налоговом органе.

Получение ИНН

Для получения ИНН необходимо обратиться в инспекцию по месту регистрации с паспортом либо свидетельством о рождении, если гражданину не исполнилось 14 лет.

Справка об отсутствии долгов

В некоторых случаях у заявителя могут потребовать справку об отсутствии долгов перед государством.

Документ имеет две формы:

- с детализацией долгов по видам и налогам;

- с обобщенной формулировкой о наличии либо отсутствии долгов.

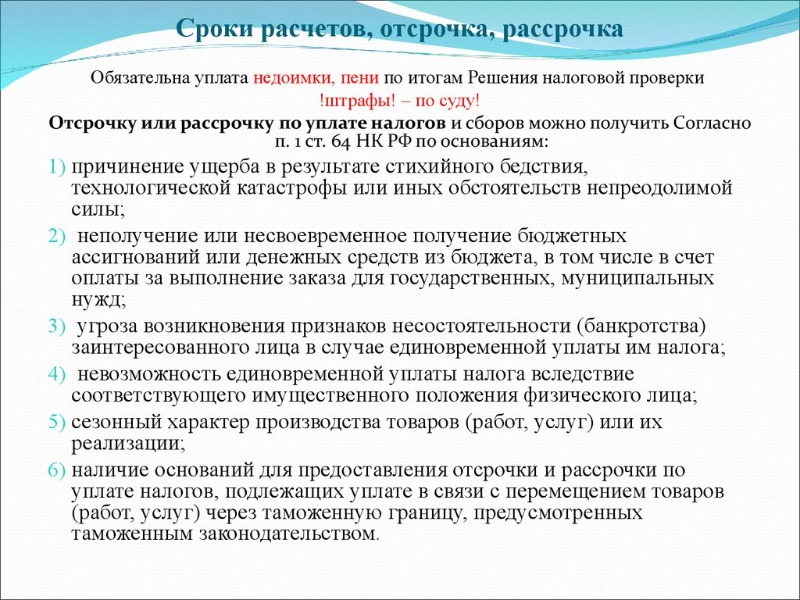

Рассрочка или отсрочка налоговых выплат

Согласно Налоговому Кодексу РФ, отсрочка либо рассрочка налоговых платежей — это перенос сроков уплаты на более позднее время в течение 1 календарного года. Отсрочка предусматривает единовременное погашение платежа, а рассрочка — дробление суммы, подлежащей уплате, на несколько частей. Налоги, которые зачисляются в федеральный бюджет, могут быть распределены к уплате на три года.

Решение о предоставлении такой налоговой льготы принимается в течение тридцати дней с момента подачи в соответствующий орган заявления о предоставлении льготы.

Налоговый вычет

Налоговый вычет — это определенная часть дохода, которая не облагается налогами, либо возврат части уплаченных доходов по определенным причинам. Излишне уплаченные денежные средства возвращаются в нескольких случаях.

На какие расходы можно получить вычет:

- на ребенка до 18 лет,

- лечение самого заявителя, его детей или родителей,

- обучение самого заявителя, его детей или братьев/сестер до 24 лет;

- формирование будущей пенсии;

- благотворительную деятельность.

Предоставление льготы

Для того, чтобы получить подобный вычет, следует подать заявление на возврат налога в налоговую, образец которого был рассмотрен выше. К нему прилагаются обязательные документы, обосновывающие право на льготу.

Вычет полагается гражданам, которые являются:

- ликвидаторами аварии на ЧАЭС,

- инвалидами военных действий либо Великой Отечественной войны,

- героями СССР или РФ,

- инвалидами 1 или 2 группы,

- участниками боевых действий.

Возврат или зачет излишне уплаченной суммы

При подаче заявки гражданин вправе выбрать способ компенсации возникшей переплаты. Ее можно либо вернуть, либо направить в счет уплаты будущих налогов.

Как получается переплата по налогам

Наемные работники стоят особняком. Ошибиться в расчете они не могут. За персонал организации в Налоговой службе по-прежнему отвечает работодатель.

Помимо заработной платы, граждане:

- получают доход от иной (неофициальной) деятельности;

- продают землю, машины, недвижимость;

- занимаются бизнесом, реализуя товары и оказывая населению различные услуги.

В результате в ФНС поступают платежи по НДС, НДФЛ, по налогу на имущество и прибыль.

Переплата возникает при наступлении следующих условий:

- после банальной ошибки;

- при оформлении положенных человеку вычетов;

- после присвоения налогоплательщику статуса резидента Российской Федерации, так как меняется процентная ставка.

Когда обнаруживают излишек оплаченных средств, справедливость восстанавливают двумя путями: отдают его людям наличностью или засчитывают в уплату будущих налоговых перечислений.

Возврат переплаченных средств протекает по следующим правилам:

- После пребывания в Российской Федерации 183 дня или более человек законно считается ее резидентом. Теперь для него применяется 13% ставка налога. Бухгалтерия предприятия, на котором человек трудится, обязана сделать перерасчет перечисляемых за него налогов. Если по окончании налогового периода переплату не компенсируют целиком, обращаются в ближайшее к месту проживания отделение ФНС России. Здесь нужно написать заявления на возврат остатка по предложенному образцу. К нему прикладывают составленную заранее декларацию и справку формы 2-НДФЛ.

- При увольнении работника с предприятия повторно анализирую его начисления. Когда обнаруживают переплату налогов, также пишут заявление в ФНС. Однако денег оттуда не ждут. Финансовые потери человеку возмещает работодатель.

Как правильно записать нужные сведения в бланк заявления

Итак, заполнять типовой бланк следует обычным порядком, но с учетом предписаний и пояснений, указанных в ссылках к нему. Сведения можно заносить вручную либо печатью, на компьютере

При этом следует принять во внимание ряд стандартных общих правил написания:

- каждому показателю (числовому, текстовому, цифровому) соответствует одно знакоместо;

- текстовая часть пишется заглавными буквами;

- в пустующих знакоместах (и при отсутствии информации) проставляются прочерки;

- отчество заявителя на всех страницах бланка записывается только при его наличии;

- коды вписываются согласно данным, указанным внизу бланка (см. пояснения в ссылках);

- если в бланке заявления указан ИНН, то сведения о физлице (не предпринимателе) записывать не нужно;

- внесенные данные должны быть достоверными, а ошибки, особенно в банковских реквизитах, ИНН и КПП, не допускаются.

Следует понимать, что если заявитель неверно запишет, например, банковские реквизиты, то денежные средства могут не отправиться либо будет перечислены не тому адресату, т. е. не заявителю. Подобные ошибки, безусловно, подлежат исправлению. Но на это требуется время, да и обнаружить их могут не сразу.

Таким образом, заявитель должен точно указать в бланке свои персональные данные, сведения о счете, отобразить сумму, которую он просит вернуть. Часть информации кодируется и указывается в цифрах. Расшифровка основных цифровых показателей представлена далее в таблице.

| Основные часто используемые коды | ||

| Способов подачи заявления | Вида счета | Вида удостоверяющего документа |

|

«01»: на бумаге (почтой); «02»: на бумаге (лично); «03»: на бумаге + дубликат на съемном носителе (лично); «04»: посредством ТКС и с применением ЭП; «05»: иное и др. |

«01»: расчетный; «02»: текущий; «07»: по вкладам либо депозитам; «08»: лицевой; «09»: корреспондентский |

«21»: гражданский паспорт РФ;

«03»: свидетельство о рождении; «24»: удостоверение российского военнослужащего; «10»: паспорт иностранца; «13»: удостоверение беженца; «12»: ВНЖ; «15»: РВП; «91»: прочие документы |

Помимо этого, в бланке требуется правильно записать соответствующие коды ОКТМО и КБК. Код бюджетной классификации (сокращенно в бланке – КБК) по возврату НДФЛ на 2021 г. будет следующим: 182 1 01 02010 01 1000 110.

ОКТМО – общероссийский классификатор муниципальных образований, он же ОК 033-2013, утв. Приказом Росстандарта № 159-ст от 14.06.2013. По нему определяют и записывают в бланк заявления коды муниципальных образований (сокращенно далее – м. о.). Например, населенным пунктам, которые входят в состав м. о. Московской обл., соответствует код 46 000 000 000. Далее, г. Волоколамску присвоен код 46 605 101 001, д. Муромцево – 46 605 101 121, а р. п. Сычево – 46 605 158 051 и т. д.