Коммерческий кредит: что это такое, кем выдаются

Содержание:

- Преимущества и недостатки

- Пример отражения операций по коммерческому кредиту на условиях отсрочки платежа

- Способы предоставления

- Налогообложение Налог на прибыль

- Как взять товарный кредит?

- Специфика договора

- Объект сделки коммерческого кредита выступают ресурсы

- Основные виды коммерческого кредита

- Как оформить

- Кредит коммерческий

- Взыскание процентов за пользование коммерческим кредитом

Преимущества и недостатки

У коммерческого кредита есть ряд преимуществ и недостатков. Основное преимущество для обеих сторон сделки заключается в том, что и кредитор, и заемщик достигают общей цели – это увеличение оборотов производства. То есть, говоря простыми словами, кредитор выпускает товар и может сбыть его в самый короткий срок с помощью заемщика, получая при этом свою часть прибыли. Заемщик берет в долг товар и реализует его самостоятельно, при этом пополняя свои резервы.

Другое преимущество заключается в том, что сделка между кредитором и заемщиком в данном случае упрощена по сравнению с банковским кредитом. Потому что коммерческим предприятиям и представителям малого, среднего и крупного бизнеса оформить банковский займ на практике не так просто. И, наконец, у предприятия есть возможность сотрудничать между собой и даже в какой-то мере поддерживать друг друга.

Недостатки у данного способа взаимодействия также можно выявить. Один из главных недостатков заключается в том, что в силу своих ограниченных возможностей, заемщик может произвести лишь ограниченное количество товара, который в определенных случаях не сможет удовлетворить требованиям потребителя. А заемщик может принять на себя лишь то количество товара, которое он в будущем в силу своей платежеспособности сможет оплатить. К тому же сделка довольно рискованная для обоих сторон, ведь рынок нестабилен и потребности покупателя, а также колебание цен на продукцию могут значительно повлиять на стабильность любого предприятия и кредитор рискует из-за вероятности банкротства заемщика.

Если подвести итог, то коммерческое кредитование – это взаимовыгодное взаимодействие между субъектами рынка, то есть разные предприятия взаимовыгодно сотрудничают между собой и предоставляют друг другу помощь. Одна сторона сбывает излишки товара, а другая сторона сделки получает товар с отсрочкой платежа, который она способна реализовать и при этом получить дополнительную выгоду.

https://youtube.com/watch?v=CBT0O_n5EtY

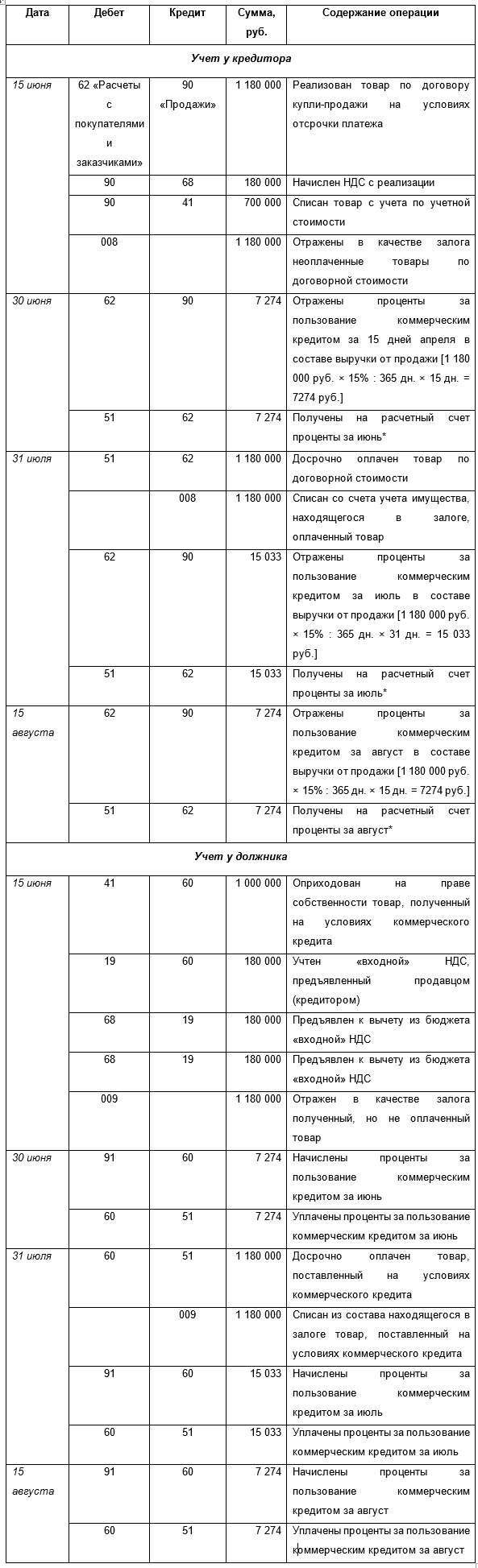

Пример отражения операций по коммерческому кредиту на условиях отсрочки платежа

По условиям договора купли-продажи организация «А» (далее — кредитор) поставила партию товара организации «Б» (далее — должник) на условиях отсрочки оплаты сроком на два месяца от даты поставки товара организации «Б».

Право собственности на товар переходит со дня его поставки.

Стоимость партии товара в соответствии с договором составила 1 180 000 руб., в том числе НДС — 180 000 руб. При этом стоимость услуг кредитора в договоре определена как 15% годовых, которые начисляются на всю сумму задолженности (с учетом НДС) и уплачиваются ежемесячно.

При досрочном погашении задолженности покупатель уплачивает продавцу проценты в полном объеме за весь период, определенный условиями договора. В случае нарушения срока оплаты покупатель обязан уплатить продавцу пени.

Товар был отгружен 15 июня, отсрочка предоставлена до 15 августа, оплата товара произведена 31 июля.

* В соответствии с письмом Минфина России от 21 мая 2015 г. № 03-07-05/29303 суммы процентов, получаемые продавцом от покупателя за предоставление отсрочки оплаты на условиях коммерческого кредита, не включаются в налоговую базу по налогу на добавленную стоимость и не подлежат обложению этим налогом.

Положение по бухгалтерскому учету «Учет финансовых вложений» ПБУ 19/02, утверждено приказом Минфина России от 10 декабря 2002 г. № 126н.

Устойчивое существенное снижение стоимости финансовых вложений, по которым не определяется их текущая рыночная стоимость, ниже величины экономических выгод, которые организация рассчитывает получить от данных финансовых вложений в обычных условиях ее деятельности, признается обесценением финансовых вложений.

Положение по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утверждено приказом Минфина России от 6 мая 1999 г. № 32н.

Положение по бухгалтерскому учету «Учет расходов по займам и кредитам» ПБУ 15/2008, утверждено приказом Минфина России от 6 октября 2008 г. № 107н.

За исключением случаев, когда товарный кредит привлекается для создания инвестиционного актива.

Положение по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утверждено приказом Минфина России от 6 мая 1999 г. № 33н.

См., например, письмо от 14 февраля 2012 г. № 03-07-11/41.

Если договором определен переход права собственности на момент отгрузки товара, то выручка признается в учете именно на эту дату. Если в договоре переход права собственности определен на дату оплаты отгруженных товаров, то стоимость отгруженных товаров должна быть учтена у кредитора на счете 45 «Товары отгруженные».

План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкция по его применению утверждены приказом Минфина России от 31 октября 2000 г. № 94н.

Версия для печати

Способы предоставления

Есть несколько вариантов кредитования, каждый из которых можно применять в определенных условиях:

- Вексельный – способ предоставления коммерческого кредитования, при котором обязанность по выплате долга закрепляется в документе (векселе). Он может быть как простым, с требованиями по выплате долга векселедателю, так и переводным, с правом получения денег любым лицом.

Единовременный – при этом стороны заключают разовый контракт, выполняют его с соблюдением всех требований. После их взаимодействие заканчивается.

Сезонный – используется теми предприятиями или организациями, деятельность которых привязана к определенной поре года. Покупатель на условиях отсрочки или рассрочки получает товар, реализует его, а оплату вносит после окончания сезона.

Консигнация – оплата товара произойдет только при условии, что он будет реализован покупателем. Этот вид кредитования целесообразен, если объектом сделки будет новая продукция на рынке, спрос на которую трудно спрогнозировать.

Периодичный – используется между сторонами, которые сотрудничают постоянно, имеют друг к другу высокий запас доверия. При каждой поставке новый контракт не заключается, а оплата происходит в установленные сроки (каждый месяц или через 15 дней после получения). Другое название способа – кредит по открытому счету.

Коммерческий кредит не является классической формой кредитования, поскольку оформляется в ограниченном числе случаев, и не может быть самостоятельной сделкой.

Однако для предприятий и организаций он будет выгодным решением при получении продукции, ведь плата за него ниже, а проблем с оформлением практически нет.

Поэтому его значение для финансово-экономических отношений предприятий сложно переоценить.

Налогообложение Налог на прибыль

Организации, осуществляющие операции, связанные с товарным кредитованием, должны учитывать следующее. При определении налоговой базы по налогу на прибыль не учитываются доходы в виде средств или другого имущества, которые получены по договорам кредита или займа, а также если они получены в счет погашения таких заимствований (пп.10 п.1 ст.251 НК РФ). Следовательно, если заемщик согласно договору товарного кредита получил товар, то это не будет считаться его доходом, а значит, не будет учитываться при налогообложении прибыли.

Похожая ситуация складывается и у кредитора. При определении налоговой базы не учитываются расходы в виде средств или другого имущества, которые переданы по договорам кредита или займа (иных аналогичных средств или иного имущества независимо от формы оформления заимствований). Об этом указано в пп.12 п.1 ст.270 НК РФ.

Однако налоговая база по прибыли может увеличиваться на проценты, полученные кредитором за пользование товарным кредитом, и соответственно уменьшаться на проценты, уплаченные заемщиком на условиях договора.

Как уже отмечалось, договором может быть предусмотрена обязанность заемщика уплачивать проценты на сумму, соответствующую цене товара, начиная со дня передачи товара кредитору. В свою очередь, кредитор имеет право на получение с заемщика процентов на сумму займа в размере и порядке, определенных договором. В случае отсутствия в договоре условия о размере процентов размер определяется с учетом ставки банковского процента (ставкой рефинансирования) на день уплаты заемщиком суммы долга или его соответствующей части.

Рассмотрим сначала проценты за пользование товарным кредитом, которые должен уплатить заемщик. Расходы в виде процентов по долговым обязательствам любого вида, предусмотренных ст.269 НК РФ, включаются в состав внереализационных (пп.2 п.1 ст.265 НК РФ). Под долговыми обязательствами понимаются кредиты, а также товарные и коммерческие займы, банковские вклады, банковские счета или иные заимствования независимо от формы их оформления. При этом расходом являются проценты, начисленные по долговому обязательству любого вида. Их размер существенно не должен отклоняться от среднего уровня процентов, взимаемых по этим обязательствам, выданным в том же квартале (месяце — для налогоплательщиков, перешедших на исчисление ежемесячных авансовых платежей исходя из фактически полученной прибыли) на сопоставимых условиях. В случае отсутствия долговых обязательств, выданных в том же квартале на сопоставимых условиях, а также по выбору налогоплательщика предельная величина процентов, признаваемых расходом, принимается равной:

- ставке рефинансирования Банка России, увеличенной в 1,1 раза, действующей на момент оформления долгового обязательства в рублях;

- 15 процентам по долговым обязательствам в иностранной валюте.

У кредитора проценты по займам для целей налогообложения прибыли являются внереализационным доходом (п.6 ст.250 НК РФ).

Как уже говорилось выше, проценты за пользование товарным кредитом могут быть указаны в договоре в натуральной форме. У кредитора проценты, полученные в натуральной форме, учитываются также в составе внереализационных доходов. Согласно п.5 ст.274 НК РФ внереализационные доходы, полученные в натуральной форме, учитываются при определении налоговой базы исходя из цены сделки с учетом положений ст.40 НК РФ. То есть исходя из стоимости товаров, передаваемых в счет уплаты процентов, указанной в договоре. В случае если цена товара не установлена, для оценки доходов следует применять рыночные цены на аналогичные товары.

Имейте в виду! Если проценты за пользование кредитом установлены в натуральной форме, нормативную величину процентов, включаемую в расходы, также необходимо определять в натуральных показателях. Денежная оценка расходов на уплату процентов в натуральной форме должна осуществляться исходя из фактических затрат на приобретение товарно-материальных ценностей.

Как взять товарный кредит?

Для физлиц существуют общие требования: возраст, гражданство, трудовой стаж. Для получения займа потребуется собрать пакет документов.

Необходимые документы

В большинстве случаев необходимо предоставить:

- паспорт;

- СНИЛС.

Дополнительно могут запросить ИНН, загранпаспорт или водительское удостоверение. Некоторые банки требуют справку о доходах по форме банка или 2-НДФЛ.

Требования к заемщикам

Получить займ могут совершеннолетние лица, но большинство банков устанавливает минимальный лимит от 21 года. Отечественные банки преимущественно работают с гражданами РФ, но для иностранцев доступны особые условия.

Специфика договора

Мы уже сказали выше, что КК – это не отдельная разновидность договора. Он является, по сути, допсоглашением к основному документу, подписываемому кредитором и заёмщиком.

Казалось бы, главной бумаги должно быть достаточно, но тут есть нюанс.

Ввиду того факта, что всё равно одной стороной передаётся некоторая материальная ценность – в пользование другой стороне, необходимо определить порядок выплат. Для этого и существует дополнительное соглашение (ДС): оно устанавливает процедуру проведения платежей за те или иные товарные единицы или услуги, которые получает заёмщик.

Что может содержать ДС в плане способов оплаты? Это:

- аванс – с дальнейшей выплатой всей стоимости займа;

- отсрочка, время действия которой определяется отдельно;

- рассрочка;

- частичная предоплата – также с полной выплатой стоимости в дальнейшем.

Примечание 5. Законодательство Российской Федерации требует, чтобы и основной договор, и дополнительное соглашение к нему, заключаемые между сторонами сделки, оформлялись в письменном виде

При этом важно закрепление действительности документов подписями всех участников. Эти бумаги имеют юридический вес, а потому они обеспечивают гарантию соблюдения интересов как кредитора, так и заёмщика

Отдельно (в общих чертах) нужно сказать о комиссии, сроках, штрафных санкциях и других моментах кредитования:

- Тот, кто предоставляет займ, имеет полное право единолично устанавливать размер оплаты за использование заёмных средств. При этом вознаграждения может вообще не быть – это зависит от достигнутых договорённостей.

- Всё, что касается штрафов, также определяется кредитором. Информация о последствиях при несвоевременной реализации обязательств отражается документально и доводится до сведения участника, обратившегося за кредитом.

- Временные рамки использования заёмных ценностей и средств, а также порядок их возврата фиксируются в допсоглашении.

Если заёмщик допустил нарушения договорённостей, кредитор вправе истребовать как сумму задолженности, так и неустойку любым удобным ему способом, предусмотренным законом. Чаще всего подразумевается обращение в судебную инстанцию.

Объект сделки коммерческого кредита выступают ресурсы

Какие банковские ссуды используются как правило для инвестиционных целей

А) краткосрочные

В) среднесрочные

С) долгосрочные

D) бессрочные

37. ……банковские ссуды подлежат возврату в фиксированный срок после поступления официального уведомления от кредитора.

А) бланковые

В) онкольные

С) обеспеченные

D) гарантированные

38. Бланковые ссуды обеспечиваются:

А) гарантиями и поручительствами

В) страхованием риска непогашения кредита

С) только кредитным договором

D) имуществом

39. Доход по банковскому кредиту поступает в виде:

А) ссудного процента

В) факторного процента

С) лизингового процента

D) наценки к стоимости товара

40. В банковском кредите уплата ссудного процента производится:

А) в момент погашения ссуды

В) равномерными взносами заемщика

С) путем удержания банком процентов из выдаваемой суммы кредита

D) любым способом по согласованию кредитора и заемщика

41. Потребительский кредит выдается для оплаты……..стоимости товаров или услуг.

А) полной

В) всей или части

С) части

D) не более 1/10

42. ……форма кредита основана на участии в кредитной сделке в качестве кредитора физических лиц.

А) коммерческая

В) банковская

С) лизинговая

D) гражданская

43. Государственные займы могут быть:

А) как внутренними, так и внешними

В) только внутренними

С) только региональными

D) только внешними

44. По способу оформления государственные займы делятся на:

А) облигационные и безоблигационные

В) рыночные и нерыночные

С) обращающиеся и не обращающиеся

D) региональные и межрегиональные

45. ……кредит – это форма кредита, в которой заемщиками являются физические лица, а кредиторами – кредитные учреждения и торговые организации.

А) ипотечный

В) гражданский

С) потребительский

D) коммерческий

46. При переходе к рыночной экономике сфера кредитных отношений:

А) сужается

В) расширяется

С) остается неизменной

D) трансформируется в финансовые отношения

47. Ссудный процент – это ……ссуженной во временное пользование стоимости.

А) дисконт

В) цена

С) акцепт

D) паритет

48. Необходимой базой для существования ссудного процента являются ……отношения.

А) финансовые

В) кредитные

С) денежные

D) страховые

49. Норма процента определяется отношением:

А) себестоимости продукции к величине кредита

⇐ Предыдущая12

Дата добавления: 2016-12-18; просмотров: 284 | Нарушение авторских прав

Рекомендуемый контект:

Похожая информация:

Поиск на сайте:

В кредитных отношениях собственность на ссужаемую стоимость

419. Укажите последовательность движения ссужаемой стоимости 6 a) Получение кредитором средств, размещенных в форме кредита, 3 b) Использование кредита 5 c) Возврат временно позаимствованной стоимости 2 d) Получение кредита заемщиком 4 e) Высвобождение ресурсов 1 f) Размещение кредита

420.

Основные виды коммерческого кредита

Известны следующие виды коммерческого кредита: вексельный кредит, лизинг, факторинг, форфейтинг,

консигнация, открытый счет.

Вексельный кредит — наиболее распространенный вид коммерческого кредита.

Для его оформления используется вексель – долговое письменное обязательство покупателя перед

поставщиком. Выделяют два вида векселя:

-

Простой вексель (соло) – обязательство заемщика (векселедателя) заплатить определенную денежную

сумму кредитору (векселедержателю) по истечении оговоренного срока. Здесь природа кредита товарная.

Простой вексель получил широкое распространение в России. -

Переводной вексель (тратта) – долговое письменное обязательство, приказ кредитора (трассанта)

заемщику (трассату) выплатить определенную сумму третьему участнику сделки (ремитенту).

При оплате по переводному векселю продавец товара направляет покупателю партию товара, а

вслед за ней пакет документов, необходимый для оплаты. В этом пакете находится тратта.

Покупатель товара (трассат) должен акцептовать выставленную на него тратту, так как без этого вексель

не будет иметь силы обязательного и законного платежного средства. Акцепт тратты означает согласие

трассата с суммой платежа и готовность произвести платеж в пользу ремитента в установленный срок.

Переводной вексель используется Россией только для международных расчетов, где ремитентом выступают

банки продавцов (банк экспортера). В России вексельное законодательство основано на Женевской

конвенции о переводном и простом векселе, принятой в 1930 г. Федеральный закон от 11.03.1997 N 48-ФЗ

«О переводном и простом векселе» имеет ссылку на этот документ.

Лизинг – долгосрочная (сроком от шести месяцев до нескольких лет) аренда машин, оборудования,

транспортных средств, производственных сооружений с возможностью их выкупа арендатором по истечении

арендного договора по остаточной стоимости. Коммерческое кредитование при помощи

лизинга относится к категории долгосрочных кредитов.

Факторинг – форма коммерческого кредита, выраженная в инкассировании дебиторской задолженности клиента.

В современной экономике факторинг предоставляется специализированными фактор-фирмами или отделами

банка. Суть сделки состоит в приобретении фактор-фирмой права на взыскание долгов с должников клиента.

Здесь, клиентом выступает продавец товара, он же — кредитор. Фактор-фирма выплачивает продавцу

(держателю долга) сумму, составляющую 70-90% от причитающегося платежа. Оставшаяся часть суммы платежа

перечисляется продавцу после оплаты должником своих обязательств, за вычетом дохода фактор-фирмы.

В результате клиент фактор-фирмы получает возможность быстрее возвратить причитающиеся ему средства,

продолжив нормальный производственный процесс.

Форфейтинг – разновидность факторинга – форма кредитования экспортеров во внешнеторговых операциях

путем продажи ими обязательств (переводных векселей) импортеров (покупателей) фирме-форфейтеру.

В данном случае фирма-форфейтер выкупает у экспортера на полный срок без оборота денежные долговые

обязательства импортера по оплате купленного товара. Таким образом, производится досрочная полная

или частичная оплата внешнеторгового контракта, при этом экспортер уведомляет импортера о том, что

расчет следует проводить с фирмой-форфейтером. К моменту исполнения расчета по сделке (выполнение

долгового обязательства) импортер производит оплату на счета форфейтер с одновременным извещением

экспортера о проведенном расчете.

Консигнация – особый вид сделки, заключающейся в передаче владельцем товара (консигнантом)

посреднику (консигнатору) товара на склад для продажи последним. Посредник, получая товар на

склад и обязуясь реализовать его, не производит оплаты до факта продажи товара конечному потребителю.

Такие сделки применяются в случаях, когда на рынок поступает новый товар.

Открытый счет – операция, проводимая между компаниями, имеющими длительные отношения.

Компания-продавец оформляет на компанию-покупателя открытый счет, т. е. производит отпуск товара

без немедленной оплаты. Покупатель имеет возможность получить товар с отсрочкой платежа без

оформления каждой конкретной кредитной сделки. При этом оговаривается максимальная сумма

задолженности (величина кредита). Покупатель периодически оплачивает товарные документы,

выставляемые на него поставщиком за ранее поставленные товары или (в соответствии с договором)

сам поставляет ему товар.

Как оформить

Самое важное в оформлении коммерческого кредита — выбрать подходящие условия и найти партнера, который согласится по ним работать. Все суммы и сроки должны быть прописаны в соглашении

Документ составляется профессиональным юристом.

Договор купли-продажи формируется в свободной форме и соответствует Гражданскому кодексу РФ.

Обязательные пункты:

- срок возвращения денежных средств;

- названия и реквизиты организаций;

- плата за пользование займом;

- дополнительные условия.

Оформление коммерческого кредита обязательно предусматривает письменную договорную форму.

Оформление коммерческого кредита обязательно предусматривает письменную договорную форму.

Документ подписывается директорами и заверяется печатями компаний. Субъектами могут выступать юридические и физические лица. После этого стороны должны соблюдать все пункты соглашения.

Кредит коммерческий

Понятие коммерческого кредита

Коммерческим кредитом является ссуда (отсрочка платежа) денежной или товарной формы, которая предоставляется кредитором заемщику на принципах платности, срочности и возвратности.

Целью этого кредита выступает ускорение продажи товаров и извлечение экономической выгоды.

Субъектами кредитных отношений выступают:

1. Кредитором является сторона, которая предоставляет ссуду. Он собственник средств, предоставляемых в кредит, за передачу которых во временное пользование получает процент.

2. Заемщиком выступает сторона, которая получает кредит и обязуется вернуть стоимость в обусловленный срок под проценты.

Коммерческий кредит заключается между:

- Коммерческим банком и физическим лицом;

- Физическим/юридическим лицом и государством;

- Хозяйствующими субъектами;

- Торговой организацией и физическим лицом.

Элементы структуры коммерческого кредита:

1. Кредитор (поставщик);

2. Заемщик (покупатель);

3. Кредит в качестве отсрочки платежа;

4. Объект – капитал (товарный или денежный);

5. Предмет – сделка;

6. Инструменты коммерческого кредита;

7. Правовая и информационная база коммерческого кредита.

Функции коммерческого кредита

1. Перераспределение капитала – благодаря коммерческому кредиту мобилизуются свободные денежные средства субъектов и превращаются в капитал для временного пользования заемщиками с перераспределением между фирмами, отраслями, которые в нем нуждаются.

2. Создание кредитных средств и экономия издержек обращения. При предоставлении кредитов замещаются действительные деньги векселями, при этом сокращается денежная масса в обращении, увеличивается оборот денежных средств и снижаются издержки обращения.

3. Контрольная функция – происходит контроль за финансовым состоянием заемщика, чтобы предотвратить несвоевременное выполнение обязательств по кредиту.

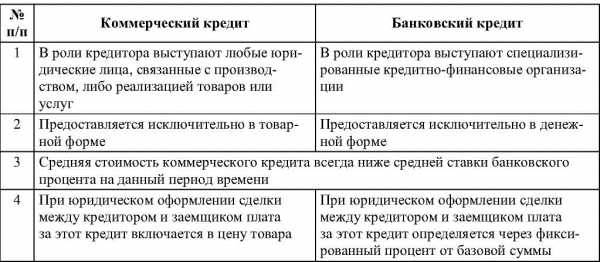

Отличительные черты коммерческого кредита от банковского

Классификация коммерческого кредита

Согласно сферы применения коммерческий кредит бывает:

- Локальный – сделки в пределах дочерних фирм одной компании;

- Региональный – осуществление кредитных отношений между субъектами хозяйственной деятельности на одной территории, регионе;

- Межрегиональный – проведение сделок между регионами;

- Национальный – показывает кредитные взаимоотношения, которые осуществляются в стране;

- Международный – осуществляется в мировой торговле.

Согласно способам предоставления коммерческий кредит бывает:

1. Вексельный – покупатель получает коммерческие документы после акцепта. Инструментом осуществления коммерческого кредита служит вексель, который выражает финансовые обязательства между заемщиком и кредитором.

Согласно субъекта, который выплачивает деньги по векселю:

- Простой – который отражает прямое обязательство заемщика выплатить определенную сумму кредитору;

- Переводной – означает письменный приказ от кредитора для заемщика выплатить определенную сумму третьему лицу.

2. Открытый счет – в случае заключения договора, покупатель может периодически делать закупки не обращаясь за кредитом каждый раз.

3. Скидка в случае оплаты в определенный срок – это условие, по которому цена будет уменьшена на сумму скидки, если платеж производится покупателем в течение обусловленного в договоре периода после выписки счета.

4. Сезонный кредит – данный способ, позволяет покупать розничные товары весь год, чтобы аккумулировать необходимые запасы перед сезонными продажами и дает возможность отсрочить платеж производителю до конца проведения распродажи.

5. Консигнация – способ, когда продавец розничных товаров может получить продукцию без обязательств. В случае продажи товара будет произведен платеж производителю, а если нет – торговец вправе вернуть товар без выплаты неустойки.

Достоинства коммерческого кредита:

- Быстрота предоставления товарно-материальных ценностей;

- Простая техника оформления;

- Активный механизм аккумулирования свободных товаров и их перераспределение;

- Возможность маневрирования оборотным капиталом предприятия;

- Финансовая поддержка предприятий;

- Воздействие на развитие рынка кредитов.

Коммерческий кредит имеет свои недостатки:

- Ограниченные направления, время, размер;

- Вынужденная отсрочка платежа из-за тяжелого финансового положения;

- Риск для поставщика;

- Влияние банковской сферы при учете векселей.

Взыскание процентов за пользование коммерческим кредитом

Поскольку допустимо применение к КК норм о договорах займа и кредита, при решении вопроса об уплате процентов за пользование денежными средствами следует руководствоваться ст. 809 ГК РФ, а также общими правилами ст. 317.1 ГК РФ.

При заключении договора с условием о КК сторонам целесообразно согласовать размер и порядок расчета процентов за пользование кредитом. В противном случае он определяется действовавшей в соответствующий период ключевой ставкой Банка России (п. 1 ст. 317.1, п. 1 ст. 809 ГК РФ).

Исключение из этого правила составляют 2 случая, когда при отсутствии в договоре условия о размере процентов КК предполагается беспроцентным (п. 4 ст. 809 ГК РФ):

- если передаются родовые вещи, а не деньги;

- если сторонами КК являются граждане, не осуществляющие предпринимательство, и сумма кредита не превышает 100 тысяч рублей.

Если иное не предусмотрено договором, проценты начисляются с даты предоставления товара покупателю (передачи аванса/предоплаты продавцу) и до даты полной оплаты поставленного в долг товара (отгрузки предоплаченного товара, п. 12 постановления Пленумов ВС и ВАС РФ «О практике применения положений ГК РФ…» от 08.10.1998 № 13/14).