Что такое активы предприятия простыми словами

Содержание:

- Как создавать активы

- Что такое чистые активы предприятия (ЧА)

- Управление внеоборотными активами организации

- Суть понятия

- Дорожная карта Активов

- Что такое бухгалтерский баланс

- Оценка активов по балансу

- Учет

- Как посчитать доходность актива

- Виды пассивов

- Как управлять собственными активами и пассивами

- Бухгалтерский баланс

- Пассивы – как составляющая бухгалтерского баланса

- Описание бухгалтерского баланса

- Виды

- Источники

- Разновидности

- Активы и пассивы на предприятии и в семейном бюджете

- Классификация

Как создавать активы

Есть два пути. Либо создавать актив с нуля, либо покупать его. Оба варианта сложны.

Приведу пример с сайтом. Вы можете самостоятельно его создать и развивать, а можете сразу купить готовый. Что выгоднее?

В любом случае, чтобы определить свою выгоду, вам нужны углубленные знания. Развивать сайт – это большая аналитическая работа. Надо постоянно наполнять его статьями, монетизировать эти статьи, отслеживать их продвижение, сравнивать доходность по статьям в разных рубриках. Если вы никогда раньше этим не занимались – скорее всего, вы потерпите неудачу и при создании сайта, и при его покупке. Потому что ничего не знаете и не умеете.

Если же у вас есть опыт развития информационных ресурсов и есть деньги, вы можете купить готовый проект, проанализировать его, усовершенствовать и превратить в денежную машину. Чтобы не тратить время и силы на его создание с нуля.

Еще пару слов скажу о каждой стратегии.

Покупка актива

В экономике принято считать, что стоимость актива равна его примерной доходности за 5-10 лет. Если сайт приносит в месяц сто тысяч рублей, то его стоимость будет составлять от шести до двенадцати миллионов рублей.

Когда вы покупаете актив, он обычно уже полностью «настроен» и приносит деньги. На купленном сайте уже будут статьи, будет база подписчиков, реклама и пр. Вам не надо будет самостоятельно это все настраивать.

Другой пример – с магазином. Вот был у меня перед домом магазинчик, десять лет был. Я там десять лет покупал хлеб у двух продавщиц. Потому вдруг захожу – опа, витрины другие, продукты другие, продавщица другая. Я ей: «Где старый магазин?» Она мне: «Закончился. Что вы хотели?» – «Пеклеванного хлеба, полбуханки» – «Вот, пожалуйста».

Новым владельцам магазина не надо делать рекламу, зазывать потребителей, шарики вешать и писать «Мы открылись». Это все уже было сделано до них.

Создание актива

Для создания актива нужно меньше денег, но нужны время и усилия. Вообще, время и деньги обычно всегда на двух чашах весов – чем больше требуется одного, тем меньше нужно другого.

Это более сложный и тернистый путь. Проблема большинства людей, которые пытаются создать себе какой-то актив – отсутствие практического опыта и отсутствие настойчивости.

Начали делать канал на ютубе, десять роликов туда записали, бросили.

Начали делать сайт – выбрали неправильный домен, нарушили все правила оптимизации, сайт попал под фильтры, заглох. Почему? Потому что нет опыта. Сунулись туда, где все ново и непонятно.

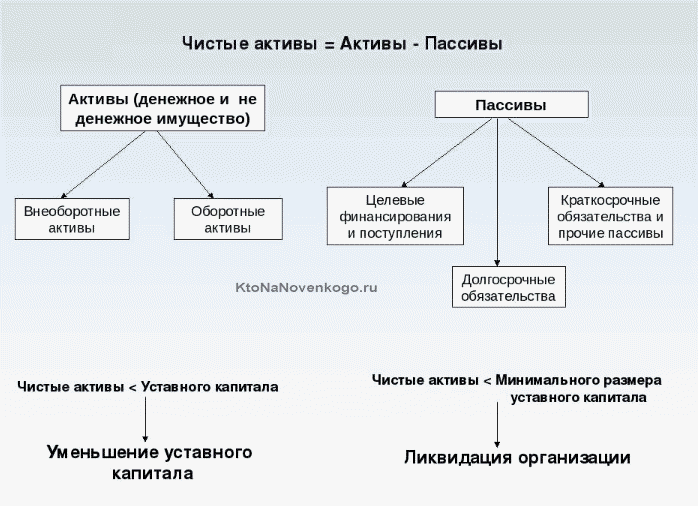

Что такое чистые активы предприятия (ЧА)

У фирмы имеются собственные средства, которые можно оценить в деньгах. Есть и долговые обязательства. Разница между первым и вторым показывает ЧА предприятия.

ЧА и законодательство

Приказ № 84н Минфина РФ от 28.08.2014 г. утверждает их определение. Чистые активы – это все активы организации (АО) за исключением дебиторской задолженности учредителей в уставной капитал.

Долговыми обязательствами (ДО) считаются все долги предприятия, исключая доходы, которые будут получены в будущем периоде. Не учитывается помощь от государства или безвозмездно полученное имущество.

Как формируется актив и пассив баланса

Основное правило составления бухгалтерского баланса фирмы: показатели должны быть равны друг другу. Например, фирма оформила кредит на 500 тыс. руб. Эти деньги отражаются в графе активов. Одновременно они заносятся в пассив как задолженность предприятия.

Управление внеоборотными активами организации

Операционным внеоборотным средствам необходимо пройти три стадии, чтобы совершить кругооборот стоимости:

- Основные и нематериальные средства во время использования и износа переносят часть стоимости на готовую продукцию. Данный процесс длится на протяжении целого ряда операционных циклов до того момента, пока отдельные виды ресурсов не окажутся полностью изношены.

- При реализации продукции износ накапливается в виде амортизационного фонда компании.

- Средства амортизационного фонда входят в состав собственного капитала организации. Внеоборотные активы восстанавливаются за счет средств этого резерва: текущий и капитальный ремонт, приобретение аналогичных новых активов и пр.

Время, которое уходит на весь цикл для конкретных видов операционных внеоборотных средств свидетельствует о сроке их службы. Для расчета последнего используют такую формулу:

где ПОва–время полного оборота (срок службы) конкретных видов операционных внеоборотных активов, измеряется в годах;

На – годовая норма амортизации в процентах.

Особенности цикла стоимостного кругооборота операционных внеоборотных средств учитываются при построении управления данными долгосрочными активами организации. Хотя операционные внеоборотные ресурсы делятся на большое количество отдельных видов и групп, цель финансового менеджмента в данной области достаточно проста – обеспечить их своевременное обновление и наиболее эффективное применение.

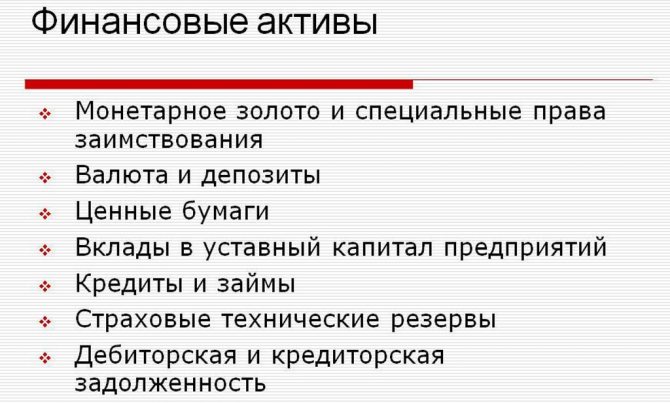

Суть понятия

Финансовыми активами называют ресурсы компании, в состав которых входят наличные и безналичные денежные средства, выраженные как в национальной, так и иностранной валюте, акции, облигации и другие финансовые инструменты, принадлежащие организации по праву собственности. Главная цель таких активов заключается в получении дохода.

Обычно, к ним относят деньги и дебиторскую задолженность, но помимо этого, в качестве финансового актива может выступать:

- кассовая наличность;

- банковский депозит;

- пай или долевое участие в разнообразных предприятиях;

- пакет акций других компаний, дающий право контроля;

- вклад;

- чек;

- портфель ценных бумаг;

- страховой полис;

- коммерческий кредит.

Дорожная карта Активов

Для достижения финансового благополучия необходимо приобретать больше активов и меньше пассивов. При этом необходимо приобретать хорошие активы. А в некоторых случаях и пассивы, но только хорошие.

К примеру, можно пройти обучение по дизайну помещений и ландшафту. С одной стороны, это пассив, так как нужно заплатить за обучение. Но это хороший пассив, потому что можно использовать полученные знания для организации дополнительного заработка. Можно оказывать услуги по планированию дачных участков или дизайну квартир, в свободное от основной работы время. При этом, можно дополнительно заработать на оплате обучения, если оплачивать его картой с кэшбэком. Так по карте Альфа банка можно получить до 2% кэшбэка.

Очень хорошо и доходчиво понятие активов и пассивов рассмотрены в книге Роберта Кийосаки «Богатый папа, бедный папа». Рекомендуем прочитать ее.

Ищите возможности для создания Активов, которые приносят пассивных доход. Это могут быть и дивидендные акции, и коммерческая недвижимость, и инвестиции в рентные фонды, и многое другое.

Мы постарались объяснить простыми словами ценность активов и суть пассивов. Применяйте полученные знания в своей повседневной жизни. Используйте возможности, которые дают хорошие пассивы и избегайте плохих активов.

Теперь вы знаете, что такое активы и пассивы. Простыми словами – это источники вашего финансового благополучия. Достигайте финансовой свободы и будьте открыты новому.

Что такое бухгалтерский баланс

Бух. баланс — это отчет, в котором указаны финансовые показатели компании, а именно остатки на бухгалтерских счетах по состоянию на какую-либо дату.

Чаще всего организации составляют следующие виды баланса:

- вступительный (на момент начала деятельности);

- текущий (на определенную дату, как правило, на конец года);

- ликвидационный (на момент ликвидации компании);

- разделительный (при реорганизации в форме разделения или выделения);

- объединительный (при реорганизации в форме присоединения или слияния; этот баланс является вступительным на момент начала деятельности вновь созданного юрлица).

Баланс наглядно показывает финансовое состояние компании. Если сравнить его с аналогичным отчетом, составленным, например, год назад, можно отследить динамику развития организации.

Оценка активов по балансу

Для оценки применяются разные аналитические коэффициенты или мультипликаторы, которые по-своему полезны и способны наглядно представить финансовую характеристику баланса компании. Далее я расскажу о некоторых из них.

Стоимость и средняя величина совокупных активов

Совокупный показатель объединяет стоимость внеоборотных и оборотных средств на определенную дату. Он указан под строкой 1600.

Средняя величина — сумма, рассчитанная как усредненный показатель между данными внутри одного периода. Как правило, это один год.

Т.е. (сумма на начало периода + сумма на конец) / 2.

Коэффициент реальных активов

Такому анализу подлежат активы, которые задействованы в производственном цикле. Это могут быть основные средства, продукция и т. д.

Коэффициент показывает, сколько в общей структуре имеется реальных активов (профильных). Поэтому принято считать, что нормальный показатель должен находиться выше 0,5 пункта. Это будет означать, что более половины их непосредственно задействовано в коммерческой деятельности фирмы.

Если коэффициент меньше, это означает, что большинство их непрофильные для организации и с этим могут быть связаны некоторые проблемы.

Коэффициент индекса постоянного баланса

Этот мультипликатор показывает, сколько внеоборотных средств покрывается за счет собственного капитала. Принято считать, что показатель должен быть ниже единицы, тогда финансовое состояние организации можно назвать стабильным.

Учет

Для любой компании важным фактором является учет финансовых активов, ведь от этого зависит рациональность их применения

При решении задачи во внимание берется несколько видов цены:

Справедливая. В отчетности указываются инвестиции и долевые акции. К примеру, при покупке ценных бумаг информация отражается на счету «58». При получении дополнительного дохода записи корректируются.

Номинальная. При поступлении наличности информация отражается на счету «50».

Амортизационная

Здесь берутся во внимание долговые инструменты, к примеру, облигации. Такие сведения вносятся на счет «58».

В бухучете указанные выше средства отражаются в качестве баланса. По действующим правилам они могут числиться в оборотных или внеоборотных активах.

Как посчитать доходность актива

Надо взять какой-то один период времени, посчитать все доходы от актива и все расходы на его содержание. Поделить чистую прибыль на все расходы и умножить результат на сто, чтобы получить проценты.

Например, вам в наследство досталась квартира. Вы в течение года сдавали ее студентам за 10 000 рублей в месяц. Доход составил 120 000 рублей. Но после этих студентов вам в квартире пришлось делать косметический ремонт тысяч на сорок. Делим 120 000 рублей на 40 000, получаем 3, умножаем на 100 – 300 процентов.

Теперь рассмотрим вот такой пример:

- Вы купили квартиру за 2 миллиона рублей.

- Год пытались сдать, но не сдали, потому что наверху соседи-музыканты.

- Вы сами платили коммуналку в размере 3 000 рублей в месяц.

- Вы продали квартиру за 2 миллиона и 100 тысяч рублей.

Как посчитать доходность? Доход (спекулятивный) составил 100 000 рублей. Затраты: 3000*12 = 36 тысяч рублей. Прибыль: 64 000 рублей. Делим 64 000 на 2 036 000 рублей и умножаем результат на сто. 3,14 % – доходность вашей квартиры.

Виды пассивов

Рассматривая, что это такое: активы и пассивы, предложу примеры последних:

- Кредиты (к ним относится ипотека, потребительские кредиты, займы на расширение материальной базы производства).

- Деньги в долг. Казалось бы, вы взяли займ у своего друга, не надо платить проценты и комиссии, но все равно деньги надо отдавать: всю сумму за раз или распределяя ее по частям.

- Все имущество. Если бы каждому из нас надо было бы в обязательном порядке составить ликвидность баланса, то квартира, автомобиль, техника, ювелирные украшения — это пассив, ведь, как правило, сразу покупая их, они теряют в цене: нельзя продать товар после пользования на более выгодных условиях, нежели, он купленный. Плюс, в них вложены деньги, которые уже не находятся в обороте.

Пассивы — это не плохо, но планируя вложения и траты, стоит грамотно распределять финансовые доли между категориями, в том числе, и рассматривая источники пассивной прибыли, о которой детальней в моем материале: что такое инвестиции.

Классификация пассивов

Рассматривая детальней активы и пассивы коммерческого или государственного предприятия, стоит обратить внимание на классификацию пассивов. Отмечу, что пассивы складываются из собственного капитала или взятых на себя обязательств

В этом случае можно говорить о таких видах капитала, а значит, и пассивов:

с учетом формы собственности (государственная или частная);

принимая во внимание принцип формирования: акционерный, паевой, индивидуальный;

по характеру использования (потребляемый, реинвестируемый).

Подобные классификации и показатели в банковских документах организации крайне важны, особенно, если вы принимаете решения о прямых инвестициях, которые направлены в развитие бизнеса или производства. А детальней о таких видах вклада можно прочесть на gq-blog.com.

Как управлять собственными активами и пассивами

Хоть пассивы и не приносят дохода их обладателю, полностью исключить их из повседневной жизни не представляется возможным. Как правило, пассивы являются необходимыми факторами существования любого человека. Речь идет о продуктах питания, одежде, лекарствах, крыше над головой, технических устройствах, аксессуарах и других направлениях расходов, без которых человеку нельзя обойтись. Единственный способ, позволяющий грамотно оптимизировать издержки, связанные с содержанием и обеспечением пассивов, – адекватно увязать их с активами. Желательно, чтобы доходы от активов были больше, чем затраты на пассивы.

Хоть пассивы и не приносят дохода их обладателю, полностью исключить их из повседневной жизни не представляется возможным. Как правило, пассивы являются необходимыми факторами существования любого человека. Речь идет о продуктах питания, одежде, лекарствах, крыше над головой, технических устройствах, аксессуарах и других направлениях расходов, без которых человеку нельзя обойтись. Единственный способ, позволяющий грамотно оптимизировать издержки, связанные с содержанием и обеспечением пассивов, – адекватно увязать их с активами. Желательно, чтобы доходы от активов были больше, чем затраты на пассивы.

Основные рекомендации по эффективному управлению активами и пассивами гражданина (инвестора):

- Произвести точный расчет действительной величины пассивов, оценив актуальные потребности и реальные ежемесячные затраты.

- Проанализировав статьи личных расходов, определить, какие направления следует исключить, а какие – ограничить, уменьшить. Как вариант, можно отказаться от чрезмерных затрат, связанных с оплатой развлечений или приобретением дорогостоящих вещей.

- Определить структуру имеющихся активов. Убедиться, что все они приносят адекватные доходы. Вычислить ежемесячный размер денежных поступлений.

- Сопоставить общую сумму доходов от имеющихся активов с общей суммой затрат на существующие пассивы. Выявить разницу, оценить её размер, сделать соответствующие выводы.

- Всегда стремиться к превышению доходами, которые генерируются активами, расходов, связанных с обеспечением и содержанием пассивов.

Совет! Прочтите также: Семейный бюджет: как вести правильно и эффективно

Бухгалтерский баланс

Бухгалтерский баланс – важнейшая форма корпоративной отчётности, характеризующая финансовое положение организации на определённый период времени. Бухгалтерские балансы сдаются в налоговые органы. Банки изучают подобные отчёты для оценки кредитоспособности организации, а для акционеров они служат финансовым показателем выполненной руководством работы.

Баланс состоит из двух разделов: актива и пассива. Эти два раздела хоть и отличаются, но всё равно тесно связаны друг с другом. Малейшие изменения в одном разделе, повлияют и на другой раздел. Поэтому суммарное количество всех составляющих бухгалтерского баланса должно быть одинаковым, то есть в итоге активы и пассивы всегда должны быть равны.

Бухгалтерский баланс является главным источником информации для анализирования производственной деятельности организации. Плановый баланс составляют на основании сведений обо всех финансовых потоках компании (в том числе, выраженных в иностранной валюте). Он изображается в виде таблицы, где активы находятся с левой стороны, а пассивы – с правой.

| Бухгалтерский баланс | |

|---|---|

| Активы | Пассивы |

| Основные средства и нематериальные активы (квартиры, машины, оборудование, компьютеры) | Капитал и резервы, целевые поступления, выкупленные собственные акции |

| Товарно-материальные запасы | Прибыль и убытки от деятельности |

| Дебиторская задолженность (денежные средства или ТМЗ, которые вам должны) | Краткосрочные обязательства перед поставщиками, бюджетом |

| Денежные средства и краткосрочные вложения | Долгосрочные обязательства перед заимодавцами, банками |

Видео по теме:

Пассивы – как составляющая бухгалтерского баланса

Пассивы – это совокупность всех обязательств предприятия. В пассивах отражаются источники образования всех имеющихся у компании средств. Таким образом, активы можно назвать имуществом компании, а пассивы – денежными средствами, за счет которых было сформировано данное имущество.Пассивы подразделяются на текущие и долгосрочные обязательства компании. Текущие обязательства, аналогично оборотным активам, существуют только в пределах одного производственного цикла. В бухгалтерском балансе они перечисляются выше, чем долгосрочные обязательства. К долгосрочным обязательствам компании относится задолженность, которая не подлежит к оплате в текущем году, т.е. существующая дольше одного производственного цикла.Разница между общей суммой активов и пассивов – собственный капитал владельца компании. Данная величина показывает, какой объем капитала останется у владельца, если компания продаст все активы и использует деньги для выплаты своих долгов.Активы и пассивы компании всегда должны находиться в балансовом равновесии. Эти показатели отображаются в балансе компании, который составляется на каждый определенный отчетный период.

Описание бухгалтерского баланса

Баланс, составляемый бухгалтерией, представляет собой свод размещённых в таблице показателей финансового положения компании за определённый срок. В России больше всего распространён отчёт из двух частей. Их итоговые суммы, которые называются валютой, всегда равны. В активе показаны ресурсы организации в денежном эквиваленте, а в пассиве же указывается, за счёт чего они были приобретены. Основа равенства частей — двойная запись обязательств и принадлежащего организации имущества на счетах бухучёта.

Документ имеет определённую форму. При его составлении необходимо руководствоваться установленными правилами. Баланс даёт возможность оценить настоящее финансовое положение фирмы, а сравнение данных за разные периоды позволяет изучить произошедшие изменения. Этот отчёт служит источником информации для анализа работы организации, с экономической точки зрения.

Виды

Баланс организации я приведу в виде таблицы.

| Активы | Пассивы |

| Оборотные. Деньги или товары, подлежащие продаже в течение года. | Собственный капитал. Формируется за счет денег учредителей. Получается, что предприятие как бы берет в долг деньги, и обязано их возвратить владельцу. Условно, конечно. Но раз должно, значит пассив. |

| Внеоборотные. То, чего компания продавать не собирается: земля, здания, станки, автотранспорт, долгосрочные инвестиции и пр. | Обеспечение будущих платежей. |

| Расходы будущих периодов. Траты, переходящие на следующий срок, после отчетного периода. Пример: страховка автомобиля на 2 года. Оплата второго года страхового полиса, в отчете этого года, будет отражаться в графе «Активы». | Долгосрочные обязательства. Собственные акции, облигации, ипотека, лизинг, кредиты и т.д. |

| Доходы будущих периодов. То, за что уже получены деньги, но услуги или поставки будут сделаны в следующем году. | Текущие расходы (обязательства). |

Источники

При планировании деятельности компании необходимо учитывать источники финансовых активов. Их можно разделить на пять групп:

- Собственные. В эту категорию входят деньги, которые принадлежат непосредственно юридическому лицу. В их состав входит уставной капитал и другие средства предприятия, которые могут использоваться по мере необходимости.

- Заемные — средства, которые привлекаются в возвратной форме. Сюда входят займы предприятия, кредиты других компаний, бюджетные поступления и т. д.

- Привлеченные — деньги других фирм или физлиц, поступивших в оборот на определенный промежуток времени. Здесь, как правило, подразумеваются долги по кредитам.

- Мобилизированные— активы, которые компания получает путем продажи собственных ценных бумаг и иных активов.

- Нетрадиционные. Сюда относятся все источники, которые не входят в основные группы, а именно лизинг, факторинг и другие.

Юридическое лицо вправе самостоятельно регулировать, с каких источников повышать, а с каких — снижать поступления.

Разновидности

Финансовые активы бывают:

- По степени ликвидности:

- Абсолютно ликвидными. Сюда входят кассовая наличность и средства на банковском счёте;

- Высоколиквидными. Их можно преобразовать в деньги в кратчайшее время. К примеру, ценные бумаги, которые активно торгуются на фондовой бирже;

- Ликвидными. Чтобы трансформировать их в деньги, необходимо определённое время. Например, облигации;

- Неликвидными. Их реализация либо невозможна, либо при этом теряется значительная часть их первоначальной стоимости. Они включают в себя дебиторскую задолженность, невозможную к взысканию.

- По срокам действия:

- Краткосрочными. Их срок обращения не более одного года. К этой категории относят денежные средства и текущую задолженность покупателей;

- Долгосрочными. Их срок обращения более одного года. Сюда входят финансовые вложения, ценные бумаги и долгосрочные обязательства.

- По цели использования:

- Инвестиционными – приобретёнными для получения дополнительного дохода;

- Спекулятивными – приобретёнными для получения разовой прибыли от продажи по более высокой цене;

- Транзакционными – используемыми в обслуживании договоров, не приносящих самостоятельного дохода.

- По типу дохода:

- Приносящими гарантированный доход (облигации);

- Приносящими неопределённый доход (акции);

- Не приносящими доход (деньги в кассе).

Активы и пассивы на предприятии и в семейном бюджете

В практике экономистов и инвесторов сегодня популярны две трактовки понятий активов и пассивов. Первая связана с традиционными экономическими определениями из области бухгалтерского учета. Вторая появилась с развитием в стране темы управления личными финансами. И здесь только ленивый не упоминает Роберта Кийосаки, известного автора книг по инвестициям, практикующего инвестора и просто очень богатого человека.

Традиционная бухгалтерская трактовка

Для предприятий, индивидуальных предпринимателей и организаций активы – это имущество, которым они владеют и используют для извлечения прибыли.

Они обладают следующими признаками:

- имеют первоначальную стоимость в рублях, по которой учитываются на балансе предприятия;

- способны приносить прибыль отдельно или в сочетании с другими активами;

- могут быть материальными (основные фонды, деньги) и нематериальными (интеллектуальная собственность).

Пассивы – источники финансовых ресурсов для формирования активов, потому что не могут последние взяться из ниоткуда.

Те и другие расписаны в специальной таблице под названием бухгалтерский баланс. В правой части сведения о том, чем владеет фирма и с помощью чего она собирается получать прибыль. Это активы. В левой части – за счет чего формируются эти средства, т. е. пассивы. Обе части уравновешивают друг друга на конец отчетного периода.

Увеличение одной стороны баланса приводит к увеличению другой и наоборот. Только так возможно достичь равенства двух сторон. Разберем на примере для чайников, как это происходит.

Для понимания процесса введу еще два определения.

Дебиторская задолженность – это задолженность перед нашим предприятием. Например, долг покупателей. Кредиторская – задолженность нашего предприятия перед поставщиками, работниками, бюджетом и т. д. Простыми словами, дебиторка – нам должны, кредиторка – мы должны.

Современная инвестиционная трактовка

Активы – это все, чем владеет конкретный человек и что способно приносить ему доход. Они увеличивают свою стоимость со временем. Например, вложения в высоколиквидные акции, недвижимость для сдачи в аренду и др.

Пассивы – это то, что требует от владельца дополнительных расходов, не приносит доход и уменьшает свою первоначальную стоимость со временем. Например, квартира или дом для собственного проживания, автомобиль для личного пользования и др.

С точки зрения бухучета такие определения неверны. С точки зрения инвестиций – они логичны. Я нашла определения, с которыми полностью согласна. Их придерживается наш финансовый консультант, который написал много книг на тему личных финансов и инвестиций, регулярно проводит вебинары и имеет свою школу, – Владимир Савенок. Дам их с примерами в следующей части статьи.

В отличие от классической трактовки основное правило, которое должен соблюдать грамотный инвестор – активы должны превосходить пассивы. И чем больше эта разница, тем больше вы стоите, тем более финансово независимым являетесь.

Классификация

С точки зрения бухучета

Согласно теории бухгалтерского учета к активам относятся:

- Внеоборотные: нематериальные, основные средства, финансовые вложения и др.

- Оборотные: запасы, дебиторская задолженность, денежные средства и др.

С точки зрения ликвидности выделяют:

- высоколиквидные (например, ценные бумаги доходных предприятий, недвижимость с хорошей инфраструктурой, депозиты и пр.);

- среднеликвидные (например, дом или квартира в отдаленном районе);

- низколиквидные (слитки драгметаллов, домик в глухой деревне);

- неликвидные (имущество, которое вообще не пользуется спросом на рынке).

Виды пассивов:

- Капитал и резервы: уставный, добавочный и резервный капиталы, нераспределенная прибыль.

- Долгосрочные обязательства.

- Краткосрочные обязательства.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

С точки зрения личного финансового плана

Инвестиционная классификация активов:

- Денежные средства в любой валюте на счетах в банке, наличными.

- Недвижимость (доходная и для личного использования).

- Движимое имущество.

- Ценные бумаги.

- ПИФы, ИИС.

- Вложения в бизнес.

- Вложения в программы накопительного страхования жизни, добровольного пенсионного страхования.

- Драгоценные металлы (в том числе и обезличенные металлические счета), предметы искусства, антиквариат.

- Денежные средства, отданные в долг.

Пассивы:

- Краткосрочные (в МФО, потребительские и автокредиты) и долгосрочные кредиты (ипотека).

- Займы у родственников и друзей.

Я выше упомянула о В. Савенке и его понимании, что такое активы и пассивы для инвестора. Активы – это инвестиции в объекты, которые можно продать и получить доход. Поэтому к ним относится любое движимое и недвижимое имущество. Пассивы – это наши долги (обязательства).

С точки зрения инвестора логично активы разделить на:

- реальные (это как раз те, о которых говорит Р. Кийосаки), т. е. объекты, приносящие доход;

- другие, не приносящие доход.

При таком подходе недвижимость может попасть и в реальные, и в другие активы. Если вы купили квартиру для собственного проживания, то запишем ее в “Другие”. Если планируете сдавать ее в аренду, то это уже реальный актив, которые приносит доход.

Естественно, что надо стремиться к тому, чтобы было как можно больше реальных активов и совсем не было пассивов. Но и без “других” не обойтись. Мы живем в квартирах и домах, ездим на автомобиле. Без этих объектов мы снижаем качество жизни, она просто становится некомфортной, в том числе и в психологическом плане.

В некоторых материалах по этой теме я встречала, что к активам относят и все текущие денежные поступления, например, зарплату. А в пассивы входят текущие расходы. Считаю, это неверно. Давайте не кидать все в одну кастрюлю. Есть доходы и расходы. Есть активы и пассивы.

Предложенная В. Савенком трактовка двух определений удобна при анализе активов и пассивов, с которого начинается составление личного финансового плана. Далее мы его рассмотрим более подробно.