Номинальная стоимость ценной бумаги

Содержание:

- Сущность реального и номинального ВВП, порядок расчета

- Понятие доли участника

- Реквизиты ценных бумаг

- Какие показатели рассчитывают вместе с ВВП

- Номинальная стоимость акций

- Что такое номинальная цена?

- Взаимосвязь номинальной стоимости акций и размера имущества общества (акционерного капитала)

- Что такое справедливая цена?

- Какова рыночная цена облигации?

- Как происходит корректировка стоимости акций?

- Понятие и свойства

- Как выбирать акции для покупки

- Свойства ценных бумаг

- Об облигациях

- Облигации по виду эмитента

- Основные понятия

- Сущность фондового рынка

- Облигации по виду процентного дохода

- Пример

- Номинал облигаций

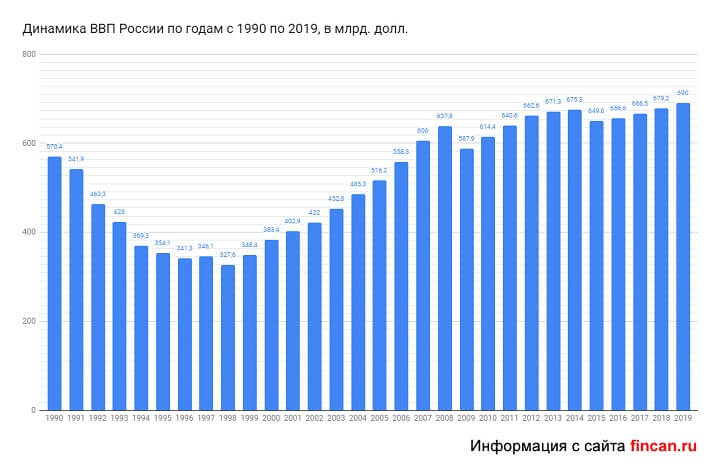

Сущность реального и номинального ВВП, порядок расчета

Знание лишь номинального валового внутреннего продукта не позволяет сравнить ВВП разных стран или одного государства в разные годы. Номинальный ВВП в большинстве случаев определяет лишь уровень изменения цен в стране. Он близок к реальному только в том случае, когда инфляция близка к нулю.

Реальный же валовой внутренний продукт указывает на фактический объем производства и позволяет определить изменения в экономике. При его расчете учитывается множество показателей макроэкономики и дефлятор.

Дефлятор — это соотношение номинального ВВП к реальному, умноженное на 100 для перевода в проценты. Дефлятор отражает изменение цен в стране за год или общий уровень инфляции.

Если дефлятор меньше единицы, значит происходит превышение номинального ВВП над реальным. Это означает, что цены возросли, доходы населения и предприятий уменьшились, а деньги стали обесцениваться.

Когда дефлятор больше единицы, то реальный ВВП превышает номинальный, то есть цены снижаются, а доходы растут.

Когда дефлятор равен единице, значит в экономике застой и наблюдается рост безработицы. Стагнация в данном случае может продолжаться длительное время.

Формула расчета ВВП

Схема расчета номинального ВВП: необходимо сложить стоимость всех товаров и услуг, изготовленных в государстве за рассматриваемое время. При расчете за основу берутся цены текущего года.

Формула расчета номинального ВВП:

\(ВВП_{номин}=Q_1*P_1+Q_2*P_2…+…Q_n*P_n\) (\(ВВП_{номин}\) — номинальный валовый продукт, \(Q\) — количество товаров, \(P\) — цена товаров)

Для подсчета реального ВВП нужно использовать цены за выбранный базовый период.

Формула расчета реального ВВП:

\(ВВП_{реал} = ВВП_{номин} / ОУЦ\) (\(ВВП_{реал}\) — реальный ВВП, \(ВВП_{номин}\) — номинальный ВВП, ОУЦ — общий уровень цен)

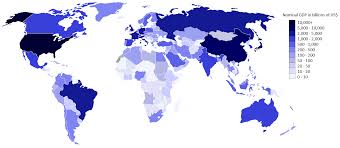

Подсчет обоих видов ВВП может вестись в национальной валюте, однако для сравнения ВВП с другими государствами и для предоставления данных инвесторам используют доллар США.

Понятие доли участника

Общество с ограниченной ответственностью, как мы знаем, экономическое общество, основанное одним или несколькими людьми, какой уставный капитал разделен на акции размеров, определенных учредительными документами, признают. Таким образом присутствие уставного капитала, разделенного на акции определенных размеров, является одним из принципиальных различий общества с ограниченной ответственностью от других правовых форм юридических лиц. Уставный капитал общества с ограниченной ответственностью сформирован из номинальной стоимости акций ее участников. Размер доли участника общества в уставном капитале общества определен как процент или в форме части. Размер доли участника общества должен соответствовать отношению номинальной стоимости его акционерного и уставного капитала общества.

Закон делит понятие паритета и действительную ценность доли участника. Появление понятия “номинальная стоимость” относительно доли участника является последствием ссуды терминологии из законодательства об акционерных обществах.

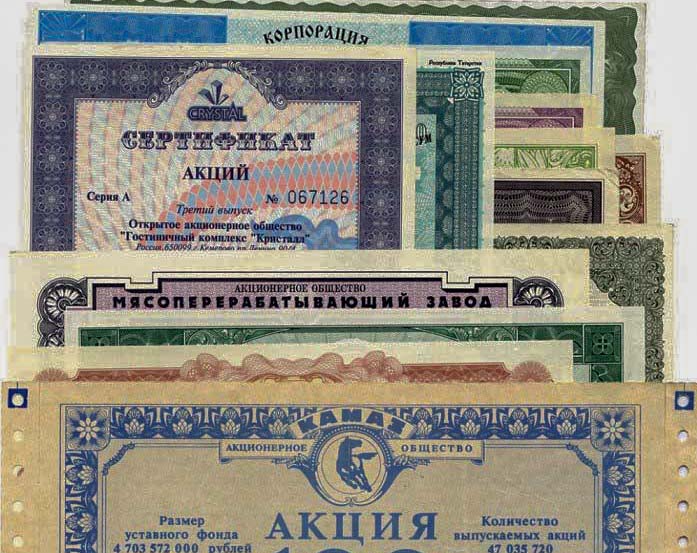

Реквизиты ценных бумаг

Условно необходимое может быть разделено на степени их обязательства на обязательном и дополнительном.

Согласно содержанию необходимое разделено на две группы:

- экономический, которые отражают экономическое содержание безопасности;

- не экономический, или технический, который, хотя не отражают экономическое содержание, но абсолютно необходимы для его обращения и в этом смысле, необходимое “адреса”.

Обязательное необходимое безопасности является его необходимым, установленным в соответствии с законом. Главная особенность обязательного необходимого безопасности как информация о ней установленный в соответствии с законом состоит, что отсутствие, любое обязательное необходимое безопасности лишает его статус безопасности как в этом случае или ее экономическое содержание или возможность ее обращения, сломано.

Регистрационные номера, адреса, подписи, пресса, названия организаций, служащих реализации прав владельцев безопасности, и т.д. принадлежат техническому необходимому безопасности.

Форма существования, срок существования, соучастник, обязанный человек, номинальная стоимость, предоставленные права принадлежат экономическому необходимому.

Форма существования, срок существования, соучастник, обязанный человек, номинальная стоимость, предоставленные права принадлежат экономическому необходимому.

Форма существования, в форме какого есть безопасность в жизни, это – свой “физический” взгляд.

Срок существования является временной жизнью безопасности, периода, в который это существует или делает обращение. Соучастник является заказом фиксации права собственности владельца безопасности. Обязанный человек является юридическим или физическим лицом, которое подвергается обязательствам для безопасности перед ее владельцем.

Номинальная стоимость является денежной оценкой номинальной стоимости безопасности, т.е. это – цена, выделенная на безопасность на ее бирже для действительного капитала вначале или в конце обращения.

Предоставленные права являются основаниями, которые позволяют владельцу безопасности получать имущественные преимущества от владения им.

Мы коротко рассмотрели что такое номинал: номиналы в древности, монеты современной России, инвестиционная монета, реквизиты ценных бумаг. Оставляйте свои дополнения и комментарии к статье.

Какие показатели рассчитывают вместе с ВВП

ВВП не отражает реальное положение экономики в стране. Поэтому при анализе и прогнозировании учитываются и другие показатели, которые позволяют сделать более точные выводы об истинном благополучии населения.

Вместе с ВВП нужно рассчитать:

- индекс потребительских цен (он характеризует уровень инфляции и необходим для анализа и прогноза цен);

- валовый национальный продукт (это стоимость всех ценных бумаг на рынке государства);

- чистый национальный продукт (рассчитывается путем вычитания из показателя валового национального продукта затрат на субсидирование направлений производства с истощенным запасом ресурсов);

- фактический ВВП (учитывает вероятность неполной занятости населения и реализованных экономических показателей);

- потенциальный ВВП (ВВП с учетом полной занятости и возможностей производства).

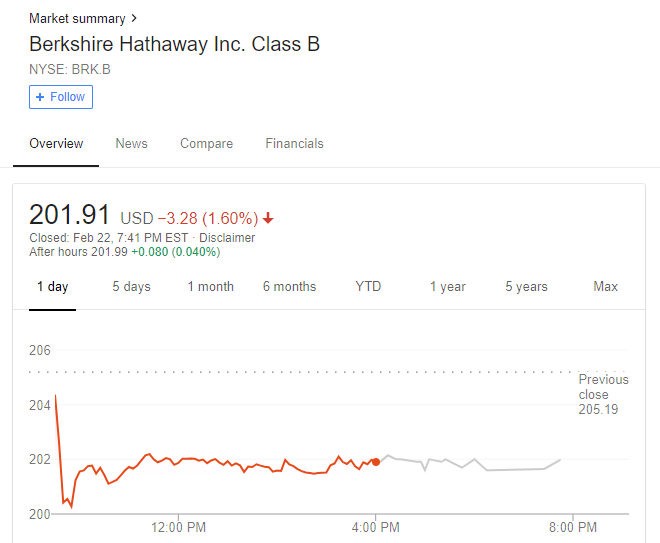

Номинальная стоимость акций

Номинальная стоимость акции определяется андеррайтером с учетом мнения эмитента. Чаще всего ее вычисляют по формуле:

P = Уставный капитал компании / Количество акций.

Например, если УК фирмы составляет 10 млн рублей и она эмитирует 100 тысяч акций, то их номинал будет равен 10 000 000 / 100 000 = 1000 рублей. Таким образом, номинальная стоимость акции – это отображение того, сколько денег в компании принадлежит инвестору. Когда меняется рыночная цена акции, то доля всё равно остается постоянной. При банкротстве эмитента инвестор получит не рыночную цену акции, а ее номинал – т. е., долю в капитале.

Номинал всех выпущенных в обращение акций одинаков, т. е., инвесторы будут иметь равные доли в имуществе компании. При увеличении уставного капитала может произойти дополнительный выпуск акций, однако номинал предыдущих сохранится. Также компания не может уменьшать уставный капитал в одностороннем порядке и сокращать таким образом доли инвесторов.

Но, в зависимости от того, куда «уйдет» цена на рынке, эмитент может принять решение:

- о консолидации, т. е., объединении нескольких акций в одну для повышения их номинальной стоимости – если рыночная цена падает слишком сильно;

- о сплите, т. е., расщеплении (на 2, 3, 4 части и т. д.) для снижения номинальной стоимости акции и повышения ее ликвидности (если акция стоит меньше, ее могут купить больше человек) – при чрезмерном повышении цены.

При консолидации или сплите доля инвестора не снижается. Например, при сплите вместо одной акции он получает две, при консолидации вместо десяти – одну. Это значит, что количество получаемых инвестором дивидендов не снизится, так как он всё равно будет обладать такой же долей в общем количестве акций.

А вот при дополнительном выпуске акций доля инвестора может снизиться. Поэтому, чтобы не подводить своих старых держателей и не размывать их доли, многие компании выпускают новые акции другого типа. Например, в России выходят привилегированные акции, на Западе – акции класса B или C. Так, акции Berkshire Hathaway Класса А явно не по зубам простому инвестору, поскольку стоят 302 тысячи долларов, а вот В за 200 долларов – вполне.

Некоторые инвесторы специализируются на покупке ценных бумаг по номиналу при их первичном предложении – IPO. В английской биржевой литературе даже имеется специальный термин stag profit (дословно: «оленья прибыль»), который обозначает заработок на покупке акций по номинальной цене с последующей продажей по рыночной.

Однако такие инвестиции оказываются оправданы не всегда. Яркий пример – проведение IPO банка ВТБ, когда начальная стоимость размещения была определена в 13,6 копеек. Но цена очень резко упала, а впоследствии так и не достигла номинала. Сейчас одна акция ВТБ торгуется в диапазоне 2–7 копеек, крайне редко покидая этот коридор.

Что такое номинальная цена?

Номинальная цена (по-другому номинал) – это цена, которая устанавливается эмитентом на векселя, ценные бумаги, акции или же монеты и банкноты (обозначается на самих акциях, банкнотах или же ценных бумагах).

Не стоит путать номинальную с курсовой ценой, ведь в ряде ситуаций курсовая цена может отличаться от номинала. Курсовая цена – это стоимость покупки и продажи ценных бумаг, зависит она напрямую от предложения и спроса.

Случай, когда номинальная цена превосходит рыночную стоимость, называется премией, а если номинал, ниже, то — дисконтом. В редких случаях рыночная и номинальная цена бывают равными, называется это альпари.

При выпуске ценных бумаг, их цена учитывается по номиналу. Если продажи совершаются выше номинальной цены, то это приводит к образованию дополнительных средств. Поэтому данный показатель необходим непосредственно для учета.

Номинальной ценой называют ту сумму, за которую акции и облигации продаются первоначальным владельцам во время первого размещения. Но даже в таком случае, цена продажи может определяться эмитентом. После выпуска акций и облигаций и начала торгов на бирже можно увидеть разницу между рыночной оценкой и ее номинальной стоимостью. Вследствие чего, инвестор или зарабатывает деньги на данной бумаге или же получает убыток.

Взаимосвязь номинальной стоимости акций и размера имущества общества (акционерного капитала)

В соответствии с п. 1 ст. 25 ФЗ «Об акционерных обществах» (далее — ФЗ об АО) уставный капитал общества составляется из номинальной стоимости акций общества, приобретенных акционерами.

Поскольку каждая обыкновенная акция предоставляет своему владельцу одинаковый объем прав (ст. 31 ФЗ об АО), постольку законодателем установлено, что номинальная стоимость всех обыкновенных акций общества должна быть одинаковой. Указанное императивное установление Закона касается всех обыкновенных акций общества, отличая обыкновенные акции общества от иных эмиссионных ценных бумаг, в отношении которых равенство прав, предоставляемых одной эмиссионной ценной бумагой, предусматривается только в пределах одного выпуска (привилегированные акции, облигации и др. — ФЗ «О рынке ценных бумаг«).

Вместе с тем наличие номинальной стоимости не является конститутивным признаком акций. С учетом положений п. 1 ст. 99 ГК РФ, п. 3 ст. 25 ФЗ об АО уставный капитал общества, составляемый из номинальной стоимости акций общества, отражает лишь размер (цифру), ниже которой не должна опускаться стоимость имущества общества («номинальная концепция уставного капитала»). Указанный размер обеспечивает минимальный уровень гарантий кредиторов общества в случае его ликвидации.

Соответственно, если номинальная стоимость акции используется лишь как счетная единица, отражающая часть в уставном капитале, а ее действительная стоимость связана с капитализацией общества, дальнейшее сохранение жесткой привязки размера активов компании к номинальной стоимости акции (доли) становится практически нецелесообразным <4>.

<4> В этой связи в ряде зарубежных правопорядков получили развитие (США, Япония) либо планируются к введению в обращение (Нидерланды) акции без указания номинальной стоимости («акции без номинала»).

В связи со структурой акционерного капитала современных акционерных обществ и особенностями обращения акций на фондовом рынке по прошествии даже незначительного времени с момента создания общества акция приобретает действительную стоимость, которая зачастую не имеет никакой связи с номинальной.

Очевидно, что в процессе деятельности акционерного общества размер его акционерного капитала постоянно меняется, поэтому в большинстве случаев номинальная стоимость акций не отражает реальной внутренней стоимости акций, являясь величиной во многом «мимолетной» или «исторической» <5>.

<5> См. подробнее: Каратуев А.Г. Ценные бумаги: Виды и разновидности. М., 1997. С. 38; Шевченко Г.Н. Эмиссионные ценные бумаги: понятие, эмиссия, обращение. М.: Статут, 2006.

В этой связи изменение размера акционерного капитала, в том числе изменение размера уставного капитала общества, не всегда влияет на номинальную стоимость акций <6>. Более того, случаи, когда законом устанавливается необходимость выводить прямую зависимость между номинальной стоимостью акций и размером имущества общества, относятся, по нашему мнению, к экстраординарным и для текущей хозяйственной деятельности общества нетипичны. Например:

<6> См.: Уильям Ф. Шарп, Гордон Дж. Александер, Джеффри В. Бэйли. Инвестиции / Пер. с англ. М., 2006. С. 587 — 589.

снижение номинальной стоимости акций в результате уменьшения стоимости чистых активов общества ниже величины его уставного капитала (п. 4 ст. 35 ФЗ об АО);

уменьшение уставного капитала общества путем уменьшения номинальной стоимости акций (п. 3 ст. 29 ФЗ об АО);

увеличение уставного капитала путем увеличения номинальной стоимости акций (п. 1 ст. 28 ФЗ об АО).

Таким образом, конструкция уставного капитала общества, закрепленного действующим законодательством, не обязывает общество всякий раз увеличивать уставный капитал (номинальную стоимость акций) вслед за ростом стоимости его имущества, в том числе, например, при выпуске дополнительных акций на сумму привлеченных инвестиций.

Что такое справедливая цена?

Цена облигации зависит от целого ряда факторов. Например, от того, какой купон установлен по ней и как он относится к уровню ставок на рынке. Например, если безрисковая ставка на рынке 7%, а эмитент предлагает ежегодный купон в 4%, облигация будет торговаться с дисконтом — чтобы компенсировать разницу в доходности. И наоборот, если эмитент в этой же ситуации предлагает купон в 11%, облигация будет торговаться с премией — опять же, чтобы компенсировать разницу. Это называется справедливая цена облигации.

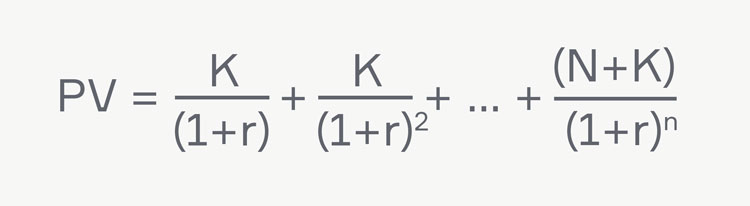

Как это получается? Дело в том, что справедливая цена облигации — то, сколько она должна стоить — определяется как дисконтированная стоимость всех денежных потоков, которые получит владелец бумаги. Все купоны и погашение основной суммы долга делятся на ставку, которая еще называется ставкой дисконтирования или требуемой ставкой доходности. Она показывает, какую доходность хочет получать инвестор, купивший бумагу с этим уровнем риска.

PV — цена облигацииK — купон за периодR — ставка дисконтирования (доходность) за периодN — номинал облигацииn — количество периодов

Ставка дисконтирования зависит от целого ряда факторов — уровня процентных ставок в экономике, финансового состояния эмитента, его рейтинга и долговой нагрузки и так далее.

Какова рыночная цена облигации?

Рыночная цена облигации может отличаться от справедливой — это, кстати, один из способов заработать на бондах: найти и купить недооцененную облигацию и подождать, пока ее цена достигнет справедливого значения. Рыночная цена зависит от спроса и предложения, уровня ликвидности и даже информационного фон вокруг эмитента. Когда у компании все хорошо и об этом все знают, ее облигации торгуются по справедливой цене — вся информация уже учтена в цена. Заработать на таких бумагах при прочих равных можно только доходность к погашению.

А вот если информационный фон негативный — например, ходят неприятные слухи о компании — облигация может торговаться ниже справедливой цены. Тогда, если инвестор убежден, что под слухами нет оснований, он может купить такую облигацию и заработать на росте ее цены, когда разговоры сойдут на нет.

Как происходит корректировка стоимости акций?

Номинальная стоимость может изменяться 2 путями: консолидацией и расщеплением (сплитом).

В первом случае происходит объединение нескольких акций в 1, что повышает номинал эмиссионной бумаги. Компания осуществляет консолидацию, если рыночная стоимость достигает критического минимума. Во втором случае происходит разделение 1 бумаги на несколько, так что номинал снижается. Это необходимо для повышения ликвидности актива, если рыночная оценка слишком высока.

В первом случае происходит объединение нескольких акций в 1, что повышает номинал эмиссионной бумаги. Компания осуществляет консолидацию, если рыночная стоимость достигает критического минимума. Во втором случае происходит разделение 1 бумаги на несколько, так что номинал снижается. Это необходимо для повышения ликвидности актива, если рыночная оценка слишком высока.

В обоих вариантах доля инвестора в капитале эмитента остается прежней, варьируется лишь ее количественное выражение. Выплаты по дивидендам также не изменяются.

Понятие и свойства

Деньги – это специфический товар, который является мерой стоимости всех существующих в мире товаров и услуг. А сами они считаются товаром, потому что имеют характерные для последнего свойства:

- могут удовлетворить какую-то потребность человека, т. е. обладают потребительской стоимостью;

- могут обмениваться на другой товар, т. е. обладать меновой стоимостью.

Какой-то физической ценности для владельца деньги не несут. Их нельзя съесть, надеть в качестве одежды, использовать как жилье и прочее. Но они обладают большим – это универсальная способность обмениваться на все, что человеку угодно.

До появления денег существовал прямой безденежный обмен товарами или услугами. Одни племена обменивали все, что собрали, сделали, добыли на недостающие предметы у другого племени. Но постепенно производство росло, появились его излишки. Возникла потребность их отдавать в обмен на что-то другое. Это привело к необходимости создания какого-то эквивалента, который измерил бы стоимость обмениваемых товаров. Так появились деньги.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Они позволили разделить товарообмен на два разных процесса и развести их во времени:

- Продажа товара или услуги.

- Покупка другого товара или услуги. И сделать это стало возможным у разных продавцов, на разных рынках и в любое время.

В качестве всеобщего эквивалента выступали ценимые в разные времена товары: скот, шкуры, специи, драгоценности, ракушки, чай и кофе, зерно и пр. Постепенно их вытеснили золото и серебро, потому что, кроме перечисленных двух товарных свойств, у них есть и свои специфические:

- Ликвидность – это скорость и легкость, с которой один товар может обмениваться на другой. Считается, что деньги обладают абсолютной ликвидностью.

- Долговечность – в качестве эквивалента целесообразно использовать товар, который не портится, не разрушается, не меняет своих свойств длительное время.

- Транспортабельность. Согласитесь, неудобно постоянно иметь при себе животных, металлические слитки или зерно для обмена на нужные товары. Деньги должны быть компактны, чтобы каждый человек мог носить с собой необходимое количество.

- Защищенность. Для завоевания доверия к эквиваленту со стороны всех участников товарообменной операции необходимо, чтобы он был надежно защищен от подделки.

- Ограниченность. Если доступ к деньгам будут иметь все желающие, в любое время и в неограниченном количестве, то ценность их сведется к 0.

Рассмотрим еще несколько важных определений.

Номинальная или нарицательная стоимость – это цифра, указанная на бумажной банкноте или металлической монете.

Реальная стоимость – стоимость, которая сложилась при производстве денежной купюры или монеты (затраты на сырье, материал, труд и прочее).

Эти два вида могут совпадать (так было ранее с золотыми и серебряными монетами), тогда мы имеем дело с полноценными деньгами. Или не совпадать. В этом случае деньги неполноценные (картина современности). Но об этом мы еще поговорим в статье.

Эмиссия – это процедура выпуска денег в обращение. В России эту функцию выполняет Центробанк. Никто, кроме него, не имеет права печатать денежные знаки и производить металлические монеты.

Как выбирать акции для покупки

На Московской бирже на данный момент торгуются акции 229 эмитентов (у некоторых эмитентов есть ещё привилегированные акции – 57 шт.):

Однако далеко не все акции являются ликвидными. В индекс ММВБ (недавно переименован в индекс МосБиржи), который отражает изменение суммарной стоимости цен акций крупнейших российских эмитентов с учетом дивидендных выплат, входят только 50 акций, наибольшая доля приходится на акции Сбербанка, «Газпрома» и «Лукойла» (вес той или иной акции в индексе указан в крайнем правом столбце):

Тем не менее, даже у этих 50 акций не хватает ликвидности. ETF-фонд FXRL, основной задачей которого является повторение динамики индекса Московской биржи (для повторения динамики индекса фонд физически покупает акции в пропорциях, указанных в индексе), при покупке вынужден ограничиться только 30-ю акциями наиболее ликвидных компаний из 50, немного увеличив долю крупных компаний, по сравнению со следуемым индексом. У остальных слишком маленькие объемы торгов и нет возможности купить или продать нужное количество акций, не влияя на цену.

Конечно же, это не значит, что нельзя покупать акции более маленьких или непопулярных компаний, просто это несет повышенный риск.

Если вы верите в рост российских компаний, то проще всего инвестировать в акции РФ с помощью ETF-фонда FXRL. Купив одну акцию этого фонда, вы получаете кусочек портфеля, состоящего из акций 30-ти наиболее крупных российских компаний (подробно про ETF можно почитать здесь: “Что нужно знать про ETF от FinEx на Московской Бирже”). Доходность акции будет почти такой же, как и динамика индекса ММВБ, что на самом деле совсем неплохо. Только 10-15% профессиональных трейдеров (кто-то говорит, что их даже меньше 10%) на горизонте 3-5 лет обыгрывают индекс.

Покупка/продажа FXRL технически ничем не отличается от покупки/продажи обычных акций или облигаций. Для покупки открываем папку «МБ ФР: T+ETF» и щёлкаем на «FXRL». Открывается график торгов FXRL, нажимаем на стакан котировок:

Текущая цена одной акции FXRL составляет 1932 руб., её и указываем, делаем активной кнопку «Покупка», потом нажимаем на кнопку «Новая заявка»:

В итоге за 1932 рубля мы получили максимально диверсифицированный портфель акций крупнейших российских компаний. Для самостоятельной покупки всех акций, входящих в индекс в требуемых пропорциях, потребовалась бы гораздо большая сумма, к тому же для этого надо было бы совершить очень много сделок.

Всем, конечно, хочется обогнать индекс и получить большую доходность. Для реализации этих планов были придуманы различные методики и показатели для отбора акций, которые должны выявлять потенциально самые высокодоходные бумаги.

Многие трейдеры для оценки рынка акций используют так называемый технический анализ. Смотря на графики, они видят всевозможные фигуры, которые предрекают рост или падение акций, рисуют линии поддержки, формируют каналы движения цены

Другими словами, им не важно, что фактически происходит с компанией, по их мнению, для принятия решения о покупке или продаже акции ничего, кроме графика, не нужно

Я отношусь к техническому анализу весьма скептически, хотя все-таки не будет лишним иногда посматривать на графики.

Мне ближе фундаментальный анализ компаний и поиск недооцененного рынком бизнеса с большим потенциалом роста (так называемый стоимостной анализ акций) или с возможностью получения хороших дивидендов. Фундаментальный метод подбора ценных бумаг основывается на анализе отчетности компании.

Для оценки инвестиционной привлекательности компании учитываются в различном сочетании такие показатели, как прибыль компании, капитал, долги, выручка, прибыль до вычета налогов и амортизации, капитализация и т.д. Данные критерии называются мультипликаторами.

Свойства ценных бумаг

Ценные бумаги имеют следующие свойства:

-

Обращаемость – способность ценных бумаг покупаться и продаваться на рынке, а также во многих случаях выступать в качестве самостоятельного платежного инструмента.

-

Доступность для гражданского оборота – способность ценной бумаги быть объектом других гражданских сделок.

-

Стандартность и серийность.

-

Документальность; ценная бумага – это всегда документ, и как документ она должна содержать все предусмотренные законодательством обязательные реквизиты.

-

Регулируемость и признание государством.

-

Рыночность – ценные бумаги неразрывно связаны с соответствующим рынком, являются его отражением.

-

Ликвидность – способность ценной бумаги быть быстро проданной и превращенной в денежные средства.

-

Риск – возможности потерь, связанные с инвестициями в ценные бумаги и неизбежно им присущие.

-

Обязательность исполнения.

-

Доходность – характеризует степень реализации права на получение дохода владельцем ценной бумаги.

Об облигациях

Облигация – это ценная бумага, согласно которой эмитент (тот, кто ее выпустил), обязуется выплатить держателю ее стоимость, либо эквивалентное ей имущество, в установленном временном промежутке. Эмитентом может выступать государство, акционерное общество, реже банки.

Основные характеристики:

- Доходность по облигациям определена заранее и указана на документе. Номинальная стоимость большинства облигаций равняется 1000 рублей. Обычно их выпускают тиражом.

- Облигации котируются на фондовых биржах, то есть являются эмиссионными.

- В случае ликвидации предприятия, выпустившего облигации, права ее владельцев подлежат удовлетворению в первую очередь.

Некоторые разновидности облигаций:

- с фиксированной процентной ставкой;

- с плавающей процентной ставкой;

- конвертируемые;

- неконвертируемые.

Облигации с фиксированной ставкой – бумаги с закрепленным купоном (процентом), который выплачивается с заданной периодичностью.

Облигации с плавающей ставкой – размер купона пересчитывается, как правило, раз в месяц или квартал.

Конвертируемые облигации – те, которые дают право держателю обменять их на акции того же эмитента.

Неконвертируемые облигации – не дающие право на обмен на другие ценные бумаги.

В отдельной статье можете прочитать, какие еще бывают виды облигаций.

Покупка

Торговля облигациями ведется на фондовых биржах. Те, в свою очередь, работают только с юридическими лицами. Если покупать планирует физическое лицо, то необходимо обратиться к услугам брокера. Брокер – это компания посредник между биржей и держателем ценных бумаг. Достаточно будет открыть брокерский счет и можно совершать куплю-продажу облигаций онлайн.

Облигации по виду эмитента

По виду эмитента облигации делятся на государственные и корпоративные.

Государственные облигации размещаются государством или от его лица, а корпоративные облигации выпускаются коммерческими организациями различных видов.

Государственные облигации – это форма существования государственного долга. Выпуск в обращение государственных облигаций может использоваться для решения следующих основных задач:

-

финансирование дефицита государственного бюджета;

-

финансирование целевых государственных программ в области жилищного строительства, инфраструктуры, социального обеспечения и т.п.;

-

регулирование экономической активности: денежной массы в обращении, воздействие на цены, инфляцию, на расходы и направления инвестирования, экономический рост, платежный баланс и т.д.

Основные понятия

Номинальная стоимость облигации (нарицательная стоимость) – величина денежной суммы, указанная на облигации, которую эмитент берет взаймы и обещает выплатить по истечении определенного срока (срока погашения).

Купонная процентная ставка – отношение суммы выплачиваемых процентов к номинальной стоимости облигации. Чем выше купонная процентная ставка, тем выше рыночная стоимость облигации.

Доход, выплачиваемый по облигации, называется процентом (купоном). Доход устанавливается в определенном проценте к номиналу облигации и может быть, либо фиксированным (чаще всего), либо плавающим, либо меняющимся во времени.

Сущность фондового рынка

Рынок фондовых инструментов является частью финансовой системы страны. Сама система обслуживает движение экономических благ от производителя к потребителю, обеспечивая проведение взаиморасчетов между участниками отношений. Оборот финансов в любой экономике строится на движении денег и капитала. Фондовый рынок охватывает как долгосрочные сделки, характерные для рынка капитала, так и краткосрочные высоколиквидные операции, описывающие работу рынка денег.

Накопление финансовых средств, их распределение в зависимости от потребностей рынка являются общерыночными функциями рынка ценных бумаг. К специфическим относят стимулирование инвестиционной деятельности субъектов. С помощью вложений субъекты реального сектора могут покрывать нехватку финансов, которую восполняют за счет собственных резервов и прибыли, а также кредитных средств. Инвестиции в ценные бумаги формируют непроизводственную часть прибыли.

Объектом отношений на рынке является ценная бумага. Он подтверждает имущественные права своего владельца. Ценная бумага имеет строгую форму заполнения. Движение фондовых инструментов влияет на классификацию фондовых рынков. Можно выделить следующие их виды:

- Выпуск и первичная продажа фондовых инструментов по номинальной стоимости происходит на первичном рынке.

- Вторичный рынок отличается более высокой частотой сделок с разнообразными фондовыми инструментами, торгуемыми по рыночной цене.

- Неорганизованные рынки складываются между субъектами, не прошедшими процедуру отбора для участия в торгах на фондовой бирже. Это, как правило, дилеры, распоряжающиеся собственными активами и действующие от своего лица.

- Организованные рынки отличаются повышенными требованиями к своим участникам, на них обеспечиваются гарантии по соблюдению прав всех сторон отношений.

Замечание 1

Фондовый рынок, являясь частью финансовой системы страны, обеспечивает стабильное функционирование национальной экономики.

Облигации по виду процентного дохода

Виды облигаций по виду процентного дохода делятся на облигации с доходом:

-

постоянным;

-

фиксированным;

-

плавающим (переменным);

-

амортизационным.

Процентный доход по облигациям с постоянным процентным доходом известен заранее, так как доход определен условиями эмиссии облигации, и не меняется в течение всего срока существования облигации.

По облигациям с фиксированным процентным доходом уровень процентного дохода заранее известен, но разный в разные купонные периоды.

По облигациям с плавающим (переменным) процентным доходом уровень дохода меняется по установленным правилам на протяжении времени обращения облигации. При этом величина дохода по облигациям с плавающим процентом может устанавливаться либо:

-

составной из ее фиксированной условиями выпуска величины и нефиксируемой части, например, фиксированная часть – 3% годовых плюс рыночная ставка по 6-месячным ссудам на рынке на момент выплаты процентного дохода по облигации, или 5% плюс официальная величина инфляции за год;

-

равной выбранной процентной ставке на рынке;

-

равной приросту (в процентах) рыночной цены какого-то товара и т.п.

Пример

Если в течение 1 и 2 лет (возможно, с интервалом в 20 лет) номинальная заработная плата и уровень цен P товаров соответственно

тогда реальная заработная плата с использованием года 1 в качестве базового года соответственно составляет:

Ежегодная реальная заработная плата в общих чертах измеряет покупательную способность почасовой оплаты труда. В этом примере реальная ставка заработной платы увеличилась на 20 процентов, что означает, что за почасовую оплату можно будет купить на 20% больше товаров во втором году по сравнению с первым годом. |

Номинал облигаций

Любая облигация, как и другие ценные бумаги, обладает номинальной стоимостью, которая определяется при её размещении и выплачивается в дату погашения.

Внимание! Большинство долговых ценных бумаг, обращающихся сегодня на российских биржах, имеют номинал в 1000 рублей. В данное время существуют также государственные облигации внешнего облигационного займа в иностранной валюте (так называемые еврооблигации) номиналом $1000 с периодом обращения 7305 дней сроком действия до конца июля 2018 года

Кроме номинальной стоимости, у каждой облигации имеется рыночная стоимость (по которой её можно купить или перепродать на фондовых биржах). В отличие от номинальной, биржевая стоимость постоянно колеблется в зависимости от создавшихся обстоятельств на рынке, процентных ставок в данный момент времени, спроса и предложения на ценные бумаги.

Рыночная цена облигации «вырисовывается» на бирже в ходе торгов и котируется не в денежных единицах, а в процентах от их номинала. При этом так называемая «чистая цена» бывает:

- выше номинала (например, 101,4%);

- ниже изначальной (номинальной) стоимости (например, 99,1%).

Какие виды облигаций существуют и по каким характеристикам они группируются, читайте в данной статье.

Как определить?

Номинальную стоимость у облигаций считать не нужно. Её величину определяет эмитент, выпустивший облигацию. Для большинства рублевых долговых бумаг номинал одной штуки составляет 1000 рублей. Для долларовых еврооблигаций это обычно 1000$. Но некоторые корпоративные компании практикуют и нестандартные 10000 рублей или даже сотни тысяч или миллионы. Все зависит от конкретной бумаги. Все эти величины можно посмотреть в проспекте эмиссии или на специальных ресурсах.

Рассмотрим несколько самых популярных вариантов, где смотреть номинал облигации:

- В торговом терминале quik можно настроить таблицу со всеми облигациями в обращении (не забываем добавить соответствующий столбец).