Проверка задолженности по налогам (по инн)

Содержание:

- Почему нужно проверить задолженность?

- Как рассчитать налог на недвижимость:

- Как получить информацию о долгах онлайн по ИНН

- По каким видам налогов образуется налоговая задолженность

- Способ №2. Официальный запрос в ФНС

- Кто может оплатить задолженность?

- Оплата задолженности по налогам по исполнительному производству

- Онлайн оплата долгов по налогам с банковского сайта

- Использование портала Госуслуг

- Что относят к различным видам налоговой задолженности

- Заключительный этап проверки

- Погашение задолженностей по налогам по ИНН на портале государственных услуг России

- Получение информации из ФНС РФ

- Льготы по налогу на имущество физических лиц

- Оперативный поиск налогов по ИНН и уплата налогов онлайн посредством официального налогового сервиса

- Зачем нужна проверка участников

- Порядок расчета налога на квартиру

- Какое влияние оказывают различные виды налоговой задолженности на бюджеты страны

- Дополнение:

Почему нужно проверить задолженность?

При несвоевременной оплате налогов ФНС начисляет пени за каждый день просрочки. Пени начисляют со следующего дня после даты, установленной для уплаты налогов. В 2020 году этот дата – 1 декабря, а значит, со 2 декабря должникам будут начисляться пени в размере 1/300 ставки рефинансирования.

Днем оплаты налоговой задолженности считается день, когда:

- с вашего расчетного счета были списаны деньги на уплату долга (при безналичной оплате);

- деньги были переданы кассиру банка (если вы заплатили наличными по квитанции).

С этого дня пени перестают начисляться, а налоговая задолженность считается погашенной.

Как рассчитать налог на недвижимость:

Считать налог самостоятельно не обязательно, так как ФНС считает это на основании данных Росреестра о собственниках и их имуществе. Для рассчета налога на недвижимость необходимо знать ставку в своем регионе, а так же величину налогового вычета. Ставка — это процент от стоимости квартиры (комнаты) или дома, по которому считается налог. Налоговый выяет зависит от объекта. Подробнее, читайте в статье «Как рассчитать налог на имущество»

Формула рассчета налога на имущество не простая, потому рекомендуем считать задолженность в налоговом калькуляторе. Его можно найти на nalog.ru в разделе «Сервисы и госуслуги».

Как получить информацию о долгах онлайн по ИНН

Если официальное ведомство наделено правом взыскивать штрафы, собирать налоги или собирать платежи за пользование государственной собственностью (например, земельных участков), то на его сайте обязательно есть информационный раздел, позволяющий получать информацию онлайн. Эти сервисы помогают выяснить, существует ли у человека задолженность, а если да, то каков размер долга и как его можно погасить. Одни ресурсы укажут сумму задолженности, другие проинформируют лишь о самом факте наличия долгов или исполнительных производств.

Но не следует думать, что знания фамилии, имени и отчества человека, которого хочется «проверить по базам», достаточно для получения информации о его «провинностях» перед государством. Система потребует указать дополнительные сведения как о самом человеке (паспортные данные, ИНН или дату его рождения), так и регистрационные данные принадлежащего ему имущества (например, номер свидетельства о регистрации автомобиля).

Не все ресурсы позволяют напрямую, с сайта, погасить задолженности. Тем не менее, интернет предоставляет различные возможности для погашения задолженностей.

По каким видам налогов образуется налоговая задолженность

Задолженность может быть связана с основными видами налогов:

- Подоходный налог с физических лиц. Его можно также назвать видом налога на личные доходы. Он представляет собой вычет из годовых доходов физического лица. Платежи должны идти в течение всего года, а итоговый расчет можно проводить в конце этого периода. Налоговые системы стран мира в целом похожи, они обладают собственными видами ставок и изъятий из налогообложения, налоговыми кредитами и временными рамками выплат. Чаще всего расчет подоходного налога проходит по прогрессивной системе, а значит, с ростом дохода человека повышается и налог.

- Налог на прибыль предприятий, организаций. Он взимается с фирм и корпораций, если они зарегистрированы как юридические лица. Стоит сказать, что для отдельных фирм в секторе малого бизнеса есть исключения: хотя они и являются юридическими лицами, налоги платят не они, а их владельцы. В таких случаях оплата идет несколько иначе, а именно через индивидуальный подоходный налог.

- Социальные взносы. В них включены взносы организаций на соцобеспечение и налоги на зарплату и рабочую силу. Этот вид выплат осуществляется отчасти самими работниками, а отчасти их руководством. Деньги распределяются между внебюджетными фондами (например, по безработице, пенсионный и т. п.). Государство также вкладывается финансово в их поддержание. Полностью работодателями выплачиваются налоги на фонд заработной платы и рабочую силу. В нашей стране около 39,5 % от затрат предприятий на оплату труда персонала представляют собой взносы в государственные внебюджетные фонды.

- Поимущественные налоги. Этот вид налогов связан с разного рода недвижимостью и является разновидностью налога на богатство. Его размер зависит от стоимости самого имущества. Некоторые страны включают подобные налоги в акцизные сборы, которые должны быть оплачены при совершении сделки.

- Налоги на товары и услуги. Сюда относятся таможенные пошлины и сборы, акцизы, НДС и налог с продаж. Последние два вида очень схожи. Все устроено следующим образом: люди в процессе работы увеличивают стоимость поступивших к ним во временное владение предметов труда. Налогоплательщики обязаны потом выплатить государству сумму, которая и рассчитывается с добавленной стоимости. Эти деньги уже учтены в цене товара, который, пройдя долгую цепочку, окажется у покупателя в руках.

У нас используется упрощенная косвенная модель расчета добавленной стоимости. Получается, что подсчеты идут не прямо на основании величины добавленной стоимости, ведь очень сложно работать с этим показателем, а по объему реализации произведенных товаров, откуда вычитаются расходы на сырье, материалы, полуфабрикаты и т. д.

По большей части именно по этим налогам возникают основные виды налоговой задолженности, которые и несут значительный ущерб бюджету. Когда объем долгов растет, фискальная система начинает испытывать сложности.

Способ №2. Официальный запрос в ФНС

Самый надежный вариант, как проверить есть ли задолженность по налогам у участника закупок — это запросить информацию напрямую в налоговом органе. Для получения документального подтверждения, что поставщик не имеет долгов перед государством, составляется официальный запрос. Причем, документ в налоговую службу (узнать задолженность по налогам) можно направить, как в бумажном, так и в электронном виде. Запрос составляется в произвольном виде, однако, следует указать обязательные реквизиты:

- Наименование ТО ИФНС, должность и ФИО руководителя отдела.

- Наименование компании-заявителя, ФИО руководителя или контрактного управляющего.

- Адрес, телефон и прочую контактную информацию о заявителе.

- Сведения об участнике (полное наименование, ИНН, ОГРН, либо иные сведения для идентификации).

- Дата составления и подпись заявителя.

ВАЖНО!

Срок подготовки ответа от ИФНС — не менее 10 рабочих дней. Запланируйте контрольные мероприятия с учетом времени на проверку.

Кто может оплатить задолженность?

Погасить долг перед ФНС может не только сам налогоплательщик, но и любое другое лицо. После введения поправок в Налоговый кодекс в 2016 году, платежи могут оплачиваться супругом (супругой) налогоплательщика, его родственниками и иными физическими или юридическими лицами.

Это условие касается и юридических лиц. Заплатить налоги за организацию может ее учредитель, владелец, руководитель или другое физическое или юридическое лицо.

Важно! Если оплату налога совершил другой человек, он не вправе рассчитывать на их возврат из бюджета. Данное право сохраняется за самим налогоплательщиком.

Оплата задолженности по налогам по исполнительному производству

Федеральная служба судебных приставов предоставляет возможность расплатиться с долгами с помощью мобильного приложения «ФССП», а также использовать другие возможности электронных платежных систем: как банков, так и электронных кошельков.

Таким образом, в одних случаях посетитель может получить интересующие его сведения без регистрации, а в других доступ к информации и функциональным возможностям сайта предоставляется лишь зарегистрированным пользователям. К таким, верифицированным, услугам относятся любые онлайн-платежи. И главное, что необходимо иметь в виду при погашении долгов по налогам онлайн. Российское законодательство требует, чтобы каждый гражданин лично оплачивал свои обязательства. Это означает, что при безналичном погашении долгов, деньги должны поступить с банковского счета самого должника, а не его родных или знакомых.

Онлайн оплата долгов по налогам с банковского сайта

При наличии договора на онлайн-доступ к банковским услугам клиент имеет возможность оплачивать любые свои расходы.

Для уплаты штрафов и налоговых обязательств необходима информация о реквизитах платежа – кому, на какой расчетный счет следует произвести оплату, УИН (универсальный идентификатор начислений), коды бюджетной классификации (КБК). Эти сведения указываются в платежных требованиях, а если таковых нет, то на официальном сайте организации-взыскателя долгов обязательно размещена исчерпывающая информация о банковских реквизитах получателя платежа.

Для идентификации должника потребуются данные, которые его персонифицируют – паспортные данные, ИНН, адрес, а возможно, и какие-то иные сведения.

Использование портала Госуслуг

На официальном сайте, где предоставляются государственные услуги, – gosuslugi.ru – можно получать необходимые сведения бесплатно. Потребуется:

- На портале Госуслуг пройти процедуру авторизации.

- В разделе «Государственные услуги» выбрать «ФНС».

- В появившемся меню открыть «Проверку налоговых задолженностей» или выбрать «Бесплатное информирование о задолженностях».

- Внимательно ознакомиться с информацией и нажать «Получить услугу».

Владельцы зарегистрированного аккаунта на портале могут получить все интересующие сведения в Личном кабинете. Тем, кто не имеет на сайте активного профиля, такой способ не совсем подходит, так как придется после регистрации около двух недель ждать активации аккаунта.

Что относят к различным видам налоговой задолженности

Задолженность по налогам – это возникшее, но еще непогашенное обязательство перед бюджетом. В отличие от недоимки задолженность появляется сразу при начислении налога, даже если сроки выплаты еще не наступили. В задолженность по налогам и сборам также помимо недоимки (просроченных обязательств) входят реструктуризированная задолженность, приостановленные платежи и те налоги, срок уплаты по которым изменился.

Та задолженность, которая образуется из-за изменения срока уплаты, включает в себя сам неуплаченный налог, сборы, а также сумму набежавших процентов.

Некоторые специалисты под термином «задолженность», помимо недоимки пени, которые начисляются за просроченный платеж, понимают также и неуплаченные штрафы.

Множество факторов могут спровоцировать возникновение долга. При этом его величина зависит от ряда условий. Специализированная экономическая литература охватывает общие закономерности, которые приводят к формированию задолженности, но, помимо этого, существуют и достаточно специфические факторы. Если тщательно проанализировать, почему возникает налоговая задолженность, то станет понятно, как ее эффективно снижать и какие шаги нужно предпринять для улучшения ситуации.

Сама задолженность состоит не только из суммы неуплаченного налога, но также и из пени, которые начисляются за каждый день просрочки. Пени – это дополнительные платежи, призванные минимизировать потери госбюджета в результате недоимки и задержки уплаты. Все нюансы, затрагивающие уплату пени, упомянуты в ст.75 Налогового кодекса РФ.

Помимо этого, существуют еще налоговые санкции и штрафы. Они начисляются налогоплательщику по итогам налоговой проверки за несоблюдение норм фискального законодательства либо за нарушение правил, которые регулируют порядок государственной регистрации организаций и предпринимателей.

Заключительный этап проверки

Допустим, что справка из налогового органа на руках, как теперь проверить соответствие УГЗ установленным требованиям? Рассмотрим на конкретном примере.

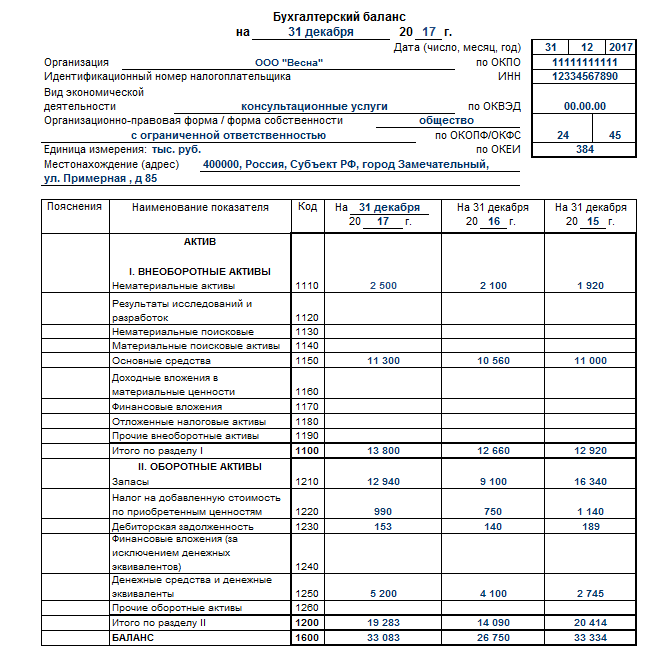

ООО «Весна» является участником госзакупок. По сведениям ИФНС за компанией числится недоимка по налогу на прибыль за 2017 год в сумме 15 000 рублей. В соответствии с п. 5 ст. 31 закона №44-ФЗ, долг не может превышать 25% от общей балансовой стоимости активов.

Выясняем показатель стоимости активов на основании бухгалтерской отчетности, а именно, на основании бухгалтерского баланс за 2017 год. Получить сведения можно на официальном сайте поставщика, в налоговой инспекции, либо по письменному запросу.

Данные бухгалтерского баланса ООО «Весна» за 2017г.:

Анализируем данные строки 1600 «Баланс» по активам. В нашем примере показатель равен 33 083 тысяч. рублей. Следовательно, 25% от этой суммы составит 8 272,75 тысяч рублей, что намного больше 15 000 рублей недоимки по налогу на прибыль.

Делаем вывод, что ООО «Весна» имеет право принимать участие в государственных закупках, даже при наличии долга по налоговым обязательствам (15 000 руб.).

ВАЖНО!

Если компания имеет долг по налоговым обязательствам перед бюджетом, свыше установленного лимита, но по данному долгу подано заявление об обжаловании (пересмотрение размера, предоставление рассрочки и прочее), и решение налоговиками еще не принято, то такая компания имеет право участвовать в тендере (ч. 1 ст. 31 закона №44-ФЗ).

Погашение задолженностей по налогам по ИНН на портале государственных услуг России

Портал государственных услуг позволяет пользователям взаимодействовать практически со всеми государственными структурами России: отправлять запросы, записываться на прием, получать информацию, осуществлять платежи. Но, в отличие от стандартной процедуры регистрации на официальных сайтах, для пользования всеми возможностями портала потребуется двухэтапная регистрация – заполнение анкеты на сайте и ввод кода активации, который предоставляется пользователю после того, как система проведет проверку заявителя и внесет его имя в единую систему идентификации и аутентификации (ЕСИА). Как это следует сделать, подробно изложено на сайте госуслуг. После авторизации на портале пользователь может оплатить любые задолженности официальным ведомствам и произвести любые текущие платежи. Необходимы лишь счет в банке и подключение к интернет-банкингу.

Получение информации из ФНС РФ

Поинтересоваться суммой задолженности по налогам, и на объект недвижимости в том числе, можно у сотрудника ФНС, по месту расположения квартиры или дома (или регистрации гражданина). Каждому собственнику, по его требованию, должны предоставить сведения обо всех долгах по обязательным платежам.

Перед тем, как обратиться в районное отделение ФНС, потребуется:

- Собрать необходимый пакет документов о праве собственности на квартиру. Кроме паспорта, нужно будет предъявить свидетельство на право собственности или выписку и Единого Госреестра прав на надвижимость (ЕГРП).

- С полным пакетом документов обратиться в ФНС по месту своего проживания.

- Сообщить сотруднику о цели своего визита, и вам предоставят квитанцию и сообщат о сроках уплаты текущего платежа или погашения задолженности.

Единственный недостаток этого способа – необходимость тратить время. Поэтому многие уже не используют этот прием на практике.

Информация доступна в Личном кабинете плательщика. Но необходимо учесть, что полный доступ к персональному кабинету будет возможен только после личного посещения отделения ФНС. Для этого необходимо с паспортом посетить районное подразделение службы и получить пароль, который откроет доступ ко всем возможностям ресурса.

Многих может остановить необходимость личного визита в ФНС, но все же стоит это сделать, так как в дальнейшем доступ к

Личному кабинету на сайте освободит от трудностей и будет экономить время. В персональном кабинете на сайте ФНС можно будет не только получать информацию о задолженности и текущих платежах, но и посмотреть сведения о сумме переплаты и проводить предусмотренные законодательством налоговые платежи, заполнять и подавать декларацию 3-НДФЛ, отслеживать ее статус и общаться с сотрудниками службы без необходимости посещать подразделение ФНС лично.

Льготы по налогу на имущество физических лиц

Федеральные. На налоговые послабления по закону имеют право:

- люди пенсионного возраста;

- инвалиды первой и второй групп, а также дети-инвалиды;

- участники ВОВ;

- герои России и СССР.

- военнослужащие и их семьи.

Льгота распространяется только на объекты одного вида, например на одну квартиру, одну комнату и один гараж. Если в собственности у пенсионера два гаража, он может не платить только за один из них.

Региональные. В отдельных городах, областях и краях есть еще дополнительные льготы. Читайте о них на сайте ФНС в разделе «Справочная информация о ставках и льготах по имущественным налогам». На этой странице выберите вид — налог на имущество, год, регион и город. Нажмите «Найти», затем — «Подробнее». После этого откройте вкладку «Местные льготы».

Оперативный поиск налогов по ИНН и уплата налогов онлайн посредством официального налогового сервиса

Налог – представляет собой фиксированную сумму, которая должна систематически в установленные сроки уплачиваться физическими лицами в доход государства. Налоги физических лиц – это обязательные платежи, которые установлены для граждан, признаваемых налогоплательщиками в соответствии с законодательством РФ. Имущественными налогами облагается имущество, находящееся в собственности физических лиц, в связи с чем в Российской Федерации подлежат расчёту и уплате гражданами: транспортный налог, налог на имущество и земельный налог. Четвертый вид налогов установлен для налогообложения доходов физических лиц – НДФЛ (подоходный налог).

Сроки уплаты налогов физическими лицами

Физические лица должны в обязательном порядке уплачивать следующие виды налогов и в следующие сроки для уплаты налогов:

- НДФЛ. Уплата налога на доходы должна производиться до 15 июля года, следующего за налогооблагаемым. Таким образом, до 15 июля 2020 года должен быть уплачен НДФЛ за 2019 год. Ставка и размер итоговой суммы в каждом случае определяется индивидуально. Основной критерий – вид дохода;

- Транспортный налог. Он оплачивается по месту регистрации транспортного средства. Уплата налогов на автомобили осуществляется уже не позднее 1 декабря года, который следует за истекшим налоговым периодом, в 2020 году транспортный налог платится за 2019 год;

- Налог на имущество. Оплата налогов на недвижимое имущество производится до 1 декабря, в 2020 году уплачивается налог на имущество за 2019 год;

- Земельный налог. Оплачивается за земельные участки, которые находятся в собственности. Средства вносятся в бюджеты муниципальных органов не позднее 1 декабря, в 2020 году уплачивается налог на землю за 2019 год.

Узнать задолженность по налогам по ИНН

Оперативно проверить долги по налогам физлиц и уплатить налоги онлайн можно посредством налогового сервиса Оплата Налогов онлайн, который поможет сэкономить Ваше время. Не нужно стоять в очереди в банке, платить большие проценты комиссии в терминалах. Чтобы узнать задолженность по налогам по ИНН или текущие налоговые начисления онлайн, нужно ввести в строку поиска следующие данные:

- ИНН (идентификационный номер налогоплательщика);

- Индекс документа (УИН — уникальный идентификатор начисления).

Как оплатить налоги онлайн?

Чтобы оплатить налоги, необходимо сформировать запрос на сайте в форме поиска по ИНН или УИН. Через несколько секунд на экране отобразится результат в виде найденных налоговых начислений. Оплатить налоги онлайн возможно банковской картой VISA, MasterCard, МИР на сайте банка, что гарантирует дополнительное удобство и безопасность:

- перевод денежных средств по шифрованному каналу;

- конфиденциальность платежной информации;

- полная защита персональных данных.

После завершения оплаты онлайн сервис на указанный адрес электронной почты направляет квитанцию от банка и чек об онлайн оплате, содержащий все реквизиты платежа и являющийся для Федеральной налоговой службы России официальным документом, подтверждающим оплату. Квитанцию и чек можно сохранить на компьютере и, при необходимости, распечатать. Гарантируется полное списание платежа, максимальное удобство и оперативность работы онлайн-сервиса.

Преимущества интернет — портала Оплата Налогов онлайн 2020

Современный ритм накладывает свой отпечаток на все стороны жизни человека. Большинство людей ценит собственное время, поэтому для оплаты налогов онлайн пользуются услугами нашего сервиса. Это возможность оценить ряд преимуществ:

- круглосуточный режим работы. Получить актуальные сведения о размере задолженности и уплатить налоги онлайн можно в любое удобное время;

- качественная и быстрая работа сервиса. Уплата налогов происходит в течение нескольких минут;

- предоставление достоверных и актуальных сведений. Мы получаем информацию напрямую от Федеральной налоговой службы России и ГИС ГМП;

- удобство и простота в использовании. Для поиска задолженности по налогам физических лиц требуется указать лишь идентификационный номер налогоплательщика ИНН или индекс документа УИН;

- гарантия надежности и безопасности перечисления денежных средств, защищенных сертификатом безопасности платежной системы;

- возможность оплатить налоги онлайн из любой точки мира.

Зачем нужна проверка участников

Действующее законодательство в сфере контрактной системы устанавливает, что заказчик обязан организовать контроль всех тех участников госзакупок, которые подали заявки. Причем, требований и принципов проверки довольно много.

Отметим, что полный перечень правил закреплен в 31 статье закона №44-ФЗ. Так, п. 5 ст. 31 гласит, что за участником не может числиться задолженность перед бюджетом по налогам за прошлый отчетный год более чем 25% от общей стоимости его балансового имущества.

Причем, поставщик обязан только задекларировать соответствие данному требованию. То есть компания, подавшая заявку, среди прочей документации должна представить декларацию о соответствии общим требованиям, которая подтверждает полную или частичную оплату задолженности по налогам и отсутствие просрочки. Это позволяет фирме участвовать в госзакупках.

Требовать дополнительное подтверждение данной информации заказчик не вправе. Контрактная служба учреждения, либо, специально назначенный управляющий должны организовать самостоятельную проверку задолженности по налогам.

Разберемся, как узнать, есть ли задолженность по налогам.

Порядок расчета налога на квартиру

Налоговая база и налог на квартиру

В качестве налоговой базы выступает кадастровая стоимость квартиры, то есть стоимость, которая максимально приближена к рыночной стоимости имеющегося в собственности частного лица объекта налогообложения.

Базовая формула расчёта налога на недвижимость

Согласно статьи 402 НК РФ расчётной базой к 2020 году для имущественного налога должна стать кадастровая стоимость недвижимости, что значительно увеличит размер платежа. В связи с этим, было принято решение о постепенном переходе для смягчения финансового удара по денежным средствам собственников.

Формула расчёта для переходного периода подробно расписана в статье 408 НК РФ.Из неё следует, что к учёту принимается не только кадастровая, но и инвентаризационная стоимость. В формуле используется уменьшающий коэффициент, необходимость которого к 2020 году отпадёт.

Н = (Нк — Ни) * Кф + Ни где

Нк — величина налога, полученная от кадастровой стоимости.

Нк = К * Ск (К- кадастровая цена и Ск — налоговая ставка);

Ни — налоговая сумма от инвентаризационной стоимости.

Ни = И * Си (И — инвентаризационная цена и Си — налоговая ставки);

Кф — уменьшающий коэффициент, который равен:

2015 — 0,2;

2016 – 0,4;

2017 – 0,6;

2018 — 0,8.

В 2019 году уменьшающий коэффициент использоваться не будет, потому с 2020 года пользователям придётся платить налог на недвижимость в полном объёме.

Ставки налога на квартиру

Так как налог на квартиру частных лиц является местным налогом, то конкретные размеры ставок налога на имущество физических лиц определяются в каждом муниципальном образовании отдельно.

В соответствии с требованиями налогового законодательства установлены следующие ограничения по налоговым ставкам налога на имущество физических лиц:

§ не более 0,1% от величины кадастровой стоимости объекта налогообложения, а также сооружений хозяйственного назначения с площадью не более 50 кв. м.;

§ не более 2% для перечня объектов налогообложения, определенных в Налоговом кодексе РФ, и объектов со стоимостью больше 300 миллионов руб.;

§ не более 0,5% для остальных видов имущества.

При этом власти некоторых муниципальных образований, таких как, например, Москва, Крым, Санкт-Петербург и другие, имеют право уменьшить ставку налогообложения 0,1% до 0 или, наоборот, увеличить её, но не больше, чем в 3 раза.

Законодательством допускается применение дифференцированных ставок в зависимости от таких параметров:

-

Вид объекта налогообложения.

-

Местонахождение объекта.

-

Кадастровая стоимость.

-

Территориальная зона, в пределах которой расположен налогооблагаемый объект.

Налоговые вычеты при расчете налога на квартиру

При расчете налога на имущество, в зависимости от видов объектов, размер кадастровой стоимости может быть уменьшен на сумму налогового вычета. В статье 403 НК РФ указано, что при исчислении имущественного сбора по кадастровой стоимости происходит его уменьшение. На федеральном уровне для квартир установлен вычет, равный стоимости 20 кв. м. данной квартиры. Такое количество метров не будет включаться в налогооблагаемую базу. Если кадастровая стоимость объекта налогообложения будет отрицательной величиной, то она в соответствии с принятыми правилами будет приравниваться к 0.

Муниципальным властям дано право увеличивать размер налогового вычета по своему усмотрению.

При наличии в собственности нескольких объектов недвижимости вычет распространяется только на один из них. Если не будет заявления от налогоплательщика с указанием конкретной недвижимости, то ФНС применяет его на то имущество, по которому налог будет максимальным.

Доля от квартиры и налог на квартиру

Если собственность в квартире оформлена на правах долевого участия, то расчёт производится для каждого собственника отдельно.

Если величина доли не выделена, то она определяется делением общей площади на количество собственников.

Какое влияние оказывают различные виды налоговой задолженности на бюджеты страны

Разные виды налоговой задолженности могут формироваться на нескольких уровнях бюджетной системы. В нее входят центральный, региональный и местный бюджеты. Есть строго определенный порядок распределения всех поступающих туда денег. В местный бюджет идут выплаты по налогу на имущество физических лиц и земельный налог, налог на наследство, дарение и несколько еще видов налога.

В региональный бюджет поступают деньги с налога на имущество организаций, налога на недвижимость, налога с продаж, дорожного, транспортного налогов и ряда других. Налогами федерального уровня считаются НДС, акцизы, налог на прибыль предприятий, средства, предназначенные для внебюджетных фондов, таможенные сборы и пошлины и виды налогов на пользование природными ресурсами. Средства с некоторых налогов перераспределяются между центральной и территориальной казной.

Поскольку разговор идет о достаточно больших суммах, то вокруг фискальных законов идет напряженная политическая борьба. Местные власти хотят, чтобы деньги шли в бюджеты штатов, муниципалитетов, общин, ведь тогда увеличилось бы финансирование здравоохранения, образования, охраны окружающей среды и порядка. Центральное правительство, например, недосчитывается средств на административные расходы и военную сферу. Также оттуда идут деньги на разрешение мировых экономических и социальных трудностей.

Поскольку фискальная система неидеальна, и где-то на отдельных участках цепочки процветает коррупция, некоторые виды налоговой задолженности могут возникать между примерно одинаковыми бюджетами, когда из-за миграции и катастроф множество людей стремится переехать. Выходит так, что бюджет другого региона «перехватывается», и это никак не компенсируется.

Кроме того, когда налоги, которые исчисляются из региональных бюджетов, не идут дальше и не поступают в целевой федеральный бюджет, формируется иной вид налоговой задолженности – долг муниципального и регионального бюджета перед федеральным.

Можно сказать, что любые виды налоговой задолженности замедляют работу фискальной системы, что отрицательно сказывается не только на ее эффективности, но также и на экономическом состоянии всей страны и бюджетной политике.

Дополнение:

Достаточно ли знать только фамилию

А как узнать, есть ли у человека долги перед государством, если известны только имя, отчество и фамилия? Никак. Имя человека – это не индивидуальный идентификатор, поэтому ни одна система не сможет определить, можно ли автору запроса доверить конфиденциальную информацию. Поэтому-то и требуют официальные ресурсы от каждого желающего завести персональную страницу на их онлайн-ресурсах личной явки для получения кодов авторизации.

Что необходимо для онлайн запроса

Не все официальные интернет-ресурсы потребуют регистрации от желающего получить информацию о существовании задолженности. Но тогда понадобится указать сведения, конкретизирующие запрос. Чтобы узнать на сайте ГИБДД, есть ли неоплаченные штрафы, надо указать номера автомобиля, свидетельства о его регистрации и водительского удостоверения. На сайте федеральной службы судебных приставов для получения информации об исполнительных производствах следует указать, где оно открыто, имя должника и его день рождения. Правда, информацию о размере долга таким образом получить не удастся, сайт лишь укажет основания для взыскания долга и назовет взыскателя.

Полностью воспользоваться функциональными возможностями официальных ресурсов можно после создания «личного кабинета» на сайте. Однако, для получения доступа к персональным данным гражданина России официальные органы требуют верификации пользователя тем или иным способом. Так, для того, чтобы начать работать в «личном кабинете» на сайте Федеральной налоговой службы, придется нанести визит в налоговую инспекцию и оформить регистрационную карту. После этого пользователю будет доступна информация о своих долгах.